客户集中度只会加剧债务融资成本吗?

吴兴宇 王满 马勇

内容提要:供应链隐性契约以及客户集中度的变化会影响企业的融资成本。本文以2007-2017年沪深A股非金融业上市公司为样本,探究了客户集中度与债务融资成本之间的关系。结果显示:随着客户集中度的升高债务融资成本先升高后降低,即二者之间存在一种倒U型的非线性关系,这种关系仅在地区法治化水平较低和行业垄断程度较低的情况下存在,而在行业垄断程度高的情况下二者之间呈现出一种U型的关系。在进一步区分了国有企业和民营企业后,回归结果显示,这种倒U型关系仅存在于国有企业中,在民营企业中二者呈现出一种显著的正相关关系。本研究为处于不同情境下的企业如何通过有效管理供应链关系以降低债务融资成本提供了合理化建议。

关键词:供应链隐性契约;客户集中度;债务融资成本;法治化水平;行业垄断程度

中图分类号:F830.2 文献标识码:A 文章编号:1001-148X(2020)01-0113-10

一、引言

我国股权融资的监管门槛较高,企业的首次公开募股(IPO)和再融资(SEO)都要遵循严格的限制条件。相比之下,债权融资的成本较低,具有利息税盾和财务杠杆效应,对企业的发展和治理起着重要作用[1]。同时,由于我国仍处于转轨经济体制下,债券市场尚不完善,因此企业债务融资的主要来源还是银行贷款。而债务融资成本在一定程度上反映了企业的融资能力和银行的信贷配给情况,可以直接影响到企业的战略选择和长期发展[2]。

基于企业自身特征与宏观环境,不仅企业所处地区的金融生态会对债务融资成本产生一定的影响,而且产权性质、内部控制质量和信息披露情况也会直接或间接的影响企业的债务融资成本。另外,董事网络和高管学术经历也会通过多种途径对债务融资成本产生影响。20世纪80年代以来,随着供应链管理(Supply Chain Management)的兴起,逐渐打破了企业以自身为主体的经营管理模式,使得目標企业与其上下游企业间的关系变得越来越重要。由于银行信贷在本质上是一种契约关系[3],契约双方当事人的信息不对称情况会直接影响到契约的签订和具体的条款。因此,当企业向银行贷款时,不同的客户集中度往往传递了不同的信号,使银行对企业偿债能力的判断有所改变[4]。

本研究以此为切入点,探讨客户集中度与债务融资成本之间的关系。即供应链中隐性契约的存在,以及客户-供应商之间关系的变化对企业向银行融资所产生的影响。

二、理论分析与研究假设

(一)客户集中度与债务融资成本

由于我国现在还处于金融转型时期,金融市场上的信贷供给还难以满足实体经济发展的需要,企业往往只能被动地接受银行的选择。而在信息不对称的情况下,企业如何获取稳定的盈利以保证自身的偿债能力,并以此向银行传递一种积极的信号就显得十分重要[3]。大客户作为企业重要的合作伙伴,二者之间关系的变化往往会直接影响到企业的偿债能力。

一部分学者认为,客户集中度的升高会产生一种规模经济的效果,增加了企业的营运效率并降低了信息不对称程度[5]。而另外一些学者则认为,客户集中度的升高会导致企业对大客户的依赖程度增加,迫于客户讨价还价的能力导致专有性投资增加,使得现金流风险升高[6]。Campello等[7]以美国上市公司为背景对客户集中度与债务契约签订间的关系进行了研究,他们发现,当企业的客户集中度上升时,银行往往会要求更高的贷款利率,同时会导致限制性条款增多,债务期限降低,银企关系下降。而Cen等[8]则认为大客户的声誉机制和监管作用,能够有效地缓解各类财务及非财务契约的限制条件。Dan等[9]的研究也认为客户集中度的升高能够降低企业的股权和债务资本成本。

我国学者基于中国特殊的制度环境探讨了客户集中度对企业债务融资的影响。李欢等[3]认为客户效应能够扩大企业的贷款规模,提升了企业的债务融资能力。江伟等[4]则发现客户集中度与企业长期贷款之间存在一种倒U型的关系,即只有当客户集中度达到最优点时,企业才能获取最多的长期贷款。而魏卉等[10]仅从线性关系的角度出发,证实了客户集中度与资本成本之间存在一种正相关的关系,即客户集中度会加剧资本成本。

一方面,随着客户集中度的升高,企业对客户的依赖程度逐渐增大,迫于大客户的压力,可能需要在降低销售价格、延长商业信用等方面做出妥协,由此会损害企业的经营业绩[11]。同时,一旦企业与主要客户之间的交易关系中断,或主要客户转向与其他竞争企业建立合作关系,都会增加目标企业的经营风险[9]。但另一方面,随着客户集中度的升高,二者间彼此的依赖程度都在增加,当客户集中度上升到一定程度后,二者之间稳定的契约关系在一定程度上可以替代纵向一体化[12],从而促进企业与这些客户之间的联合投资,进而影响到企业的经营业绩以及市场价值[5]。因此,本研究认为,随着客户集中度的升高,当企业还无法与大客户建立长期稳定的契约关系时,会影响企业的盈利能力进而对偿债能力产生影响,这向银行传递一种消极的信号,导致企业债务融资成本的上升。但是,当企业的客户集中度达到一定程度后,二者之间更有可能建立起一种长期稳定的契约关系,这能够帮助企业保持稳定的盈利能力,向银行传递了一种积极的信号,导致债务融资成本的下降。基于此,本文提出以下假设:

H1:客户集中度与债务融资成本之间存在一种倒U型的非线性关系。

(二)地区法治化水平的影响

根据王小鲁[13]编制的《中国分省份市场化指数报告》可以看出,我国不同地区的法治化水平存在着一定的差异,各地区法治化水平很不平衡。同时,我国的司法体系也落后于经济的改革与发展。现有研究显示,高的法治化水平会降低企业在签订和履行商业合同的过程中所面临的风险。具体可表现为,在法治化水平高的地区,监管机构更加专业化,司法制度也更加公正、有效,对于企业的信息披露程度要求也更高[14]。因此,当公司所在地的法治化水平高时,由于司法部门的监管,使得企业在签订和履行商业合同时更加公平公正,可以在一定程度上抑制大客户讨价还价的能力,抑制“敲竹杠”等行为的发生。

同时,现有研究表明,地区法治化水平与其所在地的公司治理水平呈现出一种正相关的趋势。具体可表现为在法治化水平高的地区盈余管理的程度更低[15]、内部控制与每股盈余和每股净资产的价值相关性更强[16]、控股股东的资金占用程度更低[17]等。同时,由于对信息披露的要求也更高,企业披露的各项信息也更加全面和准确。银行等利益相关者对企业的经营状况也会了解的更加全面,这在一定程度上降低了企业与银行之间的信息不对称程度,有助于银行在发放贷款时对企业的偿债能力进行考察。

综上,当企业所在地的法治化水平低时,企业在商业合同的签订和实施过程中所受的保护就越少,大客户所受的监管也越小,这会使大客户“敲竹杠”的行为增加。在这样的情况下,银行在发放贷款时就会更加关注大客户对目标企业的影响。相比之下,当企业所在地的法治化水平高时,银行可以通过更加透明的信息环境获取发放贷款所需的信息,并以此来考察企业的偿债能力,而由客户集中度在银行发放贷款时所传递的信息就不再那么重要了。因此,本文提出如下假设:

H2:客户集中度与债务融资成本之间的倒U型关系仅存在于地区法治化水平低的情况下。

(三)行业垄断程度的影响

现有研究认为,产品市场竞争作为一种市场竞争机制,会通过掠夺定价、掠夺市场份额等多种途径影响公司的财务决策和战略制定[18]。而考虑到供应链上下游企业时,可以发现,当企业所处行业的垄断程度较高时,产品的市场竞争相对较低,这时客户为了维持与垄断行业供应商的关系会增加更多的关系型特定投资,从而导致客户的转换成本升高。在这种情况下,处于垄断行业的供应商相比于其客户的讨价还价能力就会升高,对客户的依赖程度有所下降[19]。例如,Ling Cen等[20]通过研究发现,当拥有大客户的依赖型供应商处于垄断行业时,由于对大客户的依赖程度较低,对失去大客戶的担忧较小,会减少其策略性披露诉讼损失的情况。相比之下,当企业所处的行业垄断程度低时,产品的市场竞争激烈,使得企业相对于客户的讨价还价能力变低。同时,由于客户的转换成本较低,更容易与同行业中的其他竞争企业合作并建立联盟关系,这些都会导致企业对大客户的依赖程度增加。

综上,当企业所处行业的垄断程度低时,由于企业对大客户的依赖程度更高,因此,随着客户集中度的升高,银行在发放贷款时先看到的是客户集中度所带来的风险,当企业能够与客户建立起稳定的合作关系时,这种风险才会逐渐消失转换成一种盈利的信号。基于此,本文提出以下假设:

H3:客户集中度与债务融资成本之间的倒U型关系仅存在于行业垄断程度低的情况下。

三、研究设计

(一)数据来源

本文以2007-2017年中国沪、深两市非金融业A股上市公司中的国有和民营企业作为初始研究样本,依次剔除样本期间内的ST、*ST企业和存在缺失值、异常值的样本,并对所有变量进行了上下1%的Winsorize处理,最终得到12971个样本观测值。本文使用的上市公司财务报表数据均来源于国泰安CSMAR系列研究数据库。

(二)模型设定

参照Li等[21]、江伟等[22]的研究,本文使用模型(1),采用OLS回归检验客户集中度与债务融资成本之间的作用关系。其中,β0为常数项,β1到β10为系数,customer2为customer的平方项,当β2的系数显著为负时,证明二者之间存在一种倒U型的非线性关系。本文还将行业和年份进行了控制。

cost1cost2=β0+β1customer+β2customer2+β3size+β4roa+β5lev+β6cfo+β7tang+β8dep+β9growth+β10age+Industry+Year+ε(1)

(三)变量定义

本文研究的主要问题为客户集中度对企业向银行进行融资的债务融资成本的影响。其中,被解释变量中的cost2参照陈汉文等[23]的研究,采用利息支出除以长短期借款期初期末的平均值得到;cost1参照刘慧等[2]的研究,在cost2的基础上,在其分母中还引入了“一年内到期的非流动负债”的期初期末平均值。解释变量参照Campello等[7]、王雄元等[24]的研究,采用企业财务报表附注中披露的“前五大客户销售额”数据,并进行手工整理,除以企业当年全部销售额,得到前五大客户的销售额占比来进行衡量。

调节变量中,地区法治化水平参照王小鲁[13]编写的《中国分省份市场化指数报告》,主要使用了其中的“市场中介组织的发育和法律制度环境”指数进行衡量;行业垄断程度参照聂海峰等[25]的研究,采用赫芬达尔指数来衡量。

控制变量的选取参照李欢等[3]和江伟等[4]的研究,并结合本研究的实际情况,选取企业规模(size)、盈利能力(roa)、资产负债率(lev)、企业成长性(growth)、固定资产比率(tang)、非财务税盾(dep)、现金流动情况(cfo)和成立年限(age),同时引入行业(ind)和年份(year)虚拟变量。各变量的具体定义见表1。

四、实证分析

(一)描述性统计分析

表2列示了变量的描述性统计情况。平均而言,企业前五大客户的销售额占比(customer)为0.3001,这与王雄元等[24]和李欢等[3]的研究一致,且最小值为0.0112,最大值为0.9812,表明不同企业的客户集中度差别较大。采用不同方法测量的债务融资成本也存在一定差别,由于cost1的分母中比cost2多了一项“一年内到期的非流动负债”项目,因此cost1比cost2的平均值稍低,二者的平均值分别为0.0655和0.0773。由产权性质(state)的均值0.5014可知,样本中国有企业和民营企业分布均衡。

(二)相关性分析

为初步验证各变量间的相关性,本文对主要变量进行了单变量的相关性分析,结果如表3所示,可以看出客户集中度(customer)与债务融资成本(cost1/cost2)之间的相关系数均显著为正。即仅从二者之间的线性关系来看,客户集中度与债务融资成本之间存在一种正相关的关系。

(三)回归分析

表4是对假设1的检验结果。模型(1)和模型(3)回归结果显示,在控制了相关变量且未引入平方项时,客户集中度与债务融资成本间的系数不显著。模型(2)和模型(4)的结果显示,在引入了平方项后,β2的系数均显著为负,且β1的系数均显著为正,即二者之间存在一种倒U型的非线性关系,假设1得证。

表5是对假设2的检验结果。回归结果显示,在将地区法治化水平按照行业均值进行分组后,在法治化水平低的分组中β2的系数均显著为负,且β1的系数均显著为正,在法治化水平高组系数不显著,即这种倒U型关系仅存在于法治化水平低的情况下,假设2得证。

表6是对假设3的检验结果。回归结果显示,在将行业垄断程度按照行业均值进行分组后,在行业垄断程度低的分组中β2的系数均显著为负,且β1的系数均显著为正,即这种倒U型关系仅存在于行业垄断程度低的情况下,假设3得证。同时回归结果显示,在行业垄断程度高组β2系数显著为正,β1系数显著为负,即二者之间存在一种U型关系。对此,我们的解释是,当企业所处的行业垄断程度高时,企业更容易与客户建立合作关系,若企业的客户集中度维持在一个合理的数值下,可以保证企业的经营业绩达到最优。但是当高过了最优点,随着客户集中度的升高,企业对客户的依赖程度也会增加,这会使得企业处于垄断行业的优势被削弱,向银行传递了一种消极的信号。因此,在行业垄断程度高的情况下呈现出一种U型的非线性关系。

五、进一步分析

在我国,不同产权性质的企业获取银行贷款的难易程度存在着一定的差别。由于我国金融体系中占主导的主要还是国有银行,而国有银行与国企之间本身就存在着天然的政治关联,这就使得国有企业更加容易获取银行贷款[26]。同时,由于银行在发放贷款时往往是风险规避的,而在国企中通常存在着政府所提供的隐性担保,预算更加软化,这就使得银行中的大量贷款资源都流向了国有企业,而民营企业在向银行贷款时受到更多歧视[27]。

Allen等[28]指出,由于不同的所有制形式,民营企业往往面临着更严重的融资约束。同时,民营企业的融资成本相比于国有企业往往更高。谢德仁等[29]则指出政府对国有企业存在着所谓的“父爱效应”,这会使国有企业在获取银行贷款时面临的各项审查相比于民营企业更加宽松,也更加容易获得贷款。还有一些学者从信息披露的角度对不同产权性质的企业获取银行贷款进行了研究,他们认为,虽然会计信息可以有效降低信息不对称程度,但在国有企业中这种信息传递的作用却被弱化了[30]。

在这样的背景下,本研究认为,由于信贷歧视的存在,客户集中度的升高对企业经营所带来的风险在国有企业中更容易被忽视,转而被视为一种盈利的信号,由此我们提出以下假设:

H4:客户集中度与债务融资成本之间的倒U型关系仅存在于国有企业中。

为了直观地说明不同产权性质的企业在获取银行贷款的难易程度上存在差别,本文首先进行了均值差异检验,表7的结果显示,在cost1和cost2的分组中,国有企业往往盈利能力(roa)更差,成长性(growth)更低,但是其融资成本(cost)相比于民营企业却更低或没有差别。这初步证实了银行对于民营企业的信贷歧视,也说明政府和企业都亟须采取有效措施来缓解民营企业融资难融资贵问题。

进一步将样本区分为国有企业和民营企业进行分组回归,表8结果显示,在引入平方项后,国企中β2的系数均显著为负,且β1的系数均显著为正,即客户集中度与债务融资成本之间存在显著的倒U型关系,假设4得到验证。而表9的回归结果中显示,在未引入平方项时,β1的系数均显著为正,在引入平方项后β1和β2的系数均不显著了,即在民营企业中二者之间存在的是一种显著的正相关关系,也就是说,在民营企业中客户集中度的升高只会向银行传递一种消极的信号,从而加剧债务融资成本。这进一步证实了银行对民营企业发放贷款时所存在的信贷歧视。

通过对比控制变量可知,在国企中,规模(size)会显著降低企业的债务融资成本,而这种影响在民营企业中却不显著;在民营企业中,成长性(growth)会显著降低企业的债务融资成本,但这种影响在国企中却不显著。这一结果在一定程度上显示出了我国信贷供给所存在的扭曲现象,即只要国有企业的规模还在,就能享受政府所提供的隐性担保,使得债务融资成本降低;但在民营企业中,银行更加看重企业未来的发展,只有成长性较好的企业才能以更低的成本获取银行贷款。

进一步将国有企业区分不同法治化水平和行业垄断程度进行分组回归,表10显示了不同法治化水平的分组结果,表11显示了不同行业垄断程度的分组结果。回归结果显示在法治化水平较低和行业垄断程度较低的分组中β2均显著为负,即在国企中的分组回归结果与全样本一致,客户集中度与债务融资成本间的倒U型关系仅存在于地区法治化水平和行业垄断程度较低的情况下。

由于在民营企业中,客户集中度与债务融资成本之间存在的是一种正相关的线性关系,因此,本文采用模型(2)来考察地区法治化水平和行业垄断程度在二者之间的调节作用。引入地区法治化水平(law)或行业垄断程度(HHI)与客户集中度的交乘项,并通过β3的系数来判断调节作用的存在。

回归结果如表12所示,其中c_law表示客户集中度与地区法治化水平的交乘项,c_HHI表示客户集中度与行业垄断程度的交乘项。回归结果显示,c_law的系数均显著为负,即地区法治化水平会降低客户集中度对债务融资成本的影响。产生这一结果的原因主要是随着法治化水平的升高,银行可以通过更加透明的信息环境来获取发放贷款所需的信息,同時由于合同履行时更加公正公开,企业受到大客户“敲竹杠”的风险也会降低。而c_HHI的回归系数不显著,即行业垄断程度在民营企业中不会对客户集中度与债务融资成本之间的关系产生显著的影响。

cost1cost2=β0+β1customer+β2lawHHI+β3customer*lawHHI+β4size+β5roa+β6lev+β7cfo+β8tang+β9dep+β10growth+β11age+Industry+Year+ε(2)

六、稳健性检验

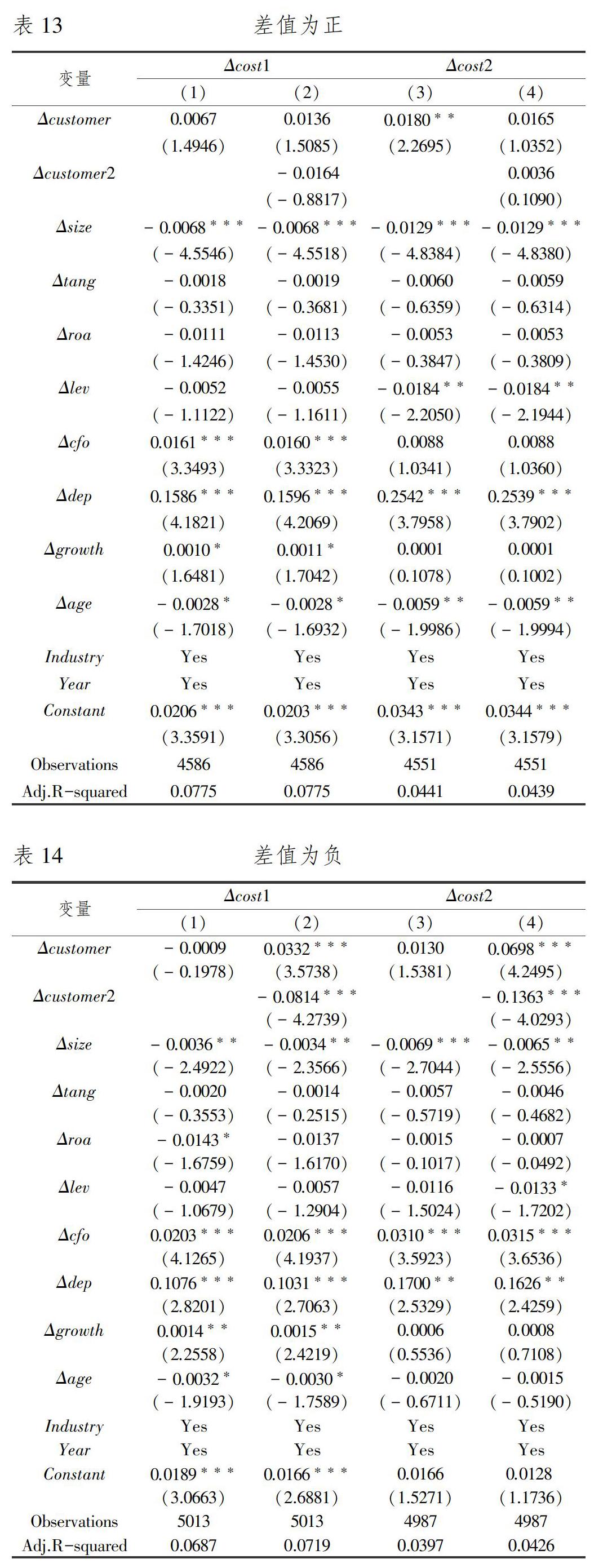

由于客户集中度本身可能为内生,导致得出的结论有误。因此,本文参照Patatoukas[5]、江伟等[4]的研究,采用变化模型(Change Model)来克服内生性问题。首先,本文先计算各变量t期和t-1期的差值,然后根据Δcustomer的正负将样本分为两组,再将负的Δcustomer取绝对值,得到|Δcustomer|,然后將Δcustomer和|Δcustomer|取平方项,得到Δcustomer2,再将各变量的差值和平方项进行回归。其中,Δcustomer代表客户集中度增加的幅度,|Δcustomer|代表客户集中度减少的幅度。

表13和表14分别显示了客户集中度的差值为正和差值为负的回归结果。在差值为正的回归结果中只有模型(3)中β1的系数显著为正,这说明随着客户集中度增加的幅度变大,企业的债务融资成本增加的幅度也在增大,这在一定程度上显示了客户集中度所带来的风险。在差值为负的回归结果中显示,模型(2)和模型(4)β2的系数均显著为负,β1系数均显著为正,即客户集中度减少的幅度与债务融资成本增加的幅度存在一种倒U型的关系,随着客户集中度的减幅增大,企业的债务融资成本增幅先增大后减少。这与前文的倒U型分析结果一致,从整体上说明了上述结论不受内生性问题的影响。

七、结论与启示

本文以2007-2017年沪深A股国有和民营非金融业上市公司为样本,考察客户集中度与债务融资成本之间的关系。结果显示:

(1)从整体来看,客户集中度与债务融资成本之间存在一种倒U型的非线性关系,即随着客户集中度的升高企业的债务融资成本先升高后降低。当企业还无法与客户建立长期稳定的合作关系时,客户集中度的升高会增加企业的经营风险,向银行传递了一种消极的信号,导致债务融资成本的升高;但当企业的客户集中度达到一定程度后,二者间的合作关系趋于稳定,大客户更能代表一种稳定的盈利能力,向银行传递了一种积极的信号,使得债务融资成本下降。

(2)这种倒U型关系仅存在于地区法治化水平低的分组中。当企业所在地的法治化水平低时,企业在签订和履行商业合同的过程中受到的保护相对较少,这会增加被大客户“敲竹杠”的风险。同时,由于信息披露的要求低,银行与企业间的信息不对称程度更高,这些都导致银行在发放贷款时会更加关注大客户对企业偿债能力的影响。

(3)这种倒U型关系仅存在于行业垄断程度低的分组中,在行业垄断程度高的分组中二者之间呈现出一种U型关系。当企业所处的行业垄断程度低时,客户的转换成本较低,企业对客户的依赖程度较高,所以在一定范围内,随着客户集中度的升高企业的经营风险升高,导致债务融资成本上升;但当二者能够建立稳定的合作关系时,债务融资成本会下降。当企业所处的行业垄断程度高时,由于垄断优势的存在,客户集中度会存在一个最优点,一旦企业的客户集中度超过了这个最优点,随着客户集中度的升高企业的垄断优势会在一定程度上被削弱,导致债务融资成本升高。

(4)这种倒U型关系仅存在于国有企业中,在民营企业中二者之间存在一种正相关的线性关系。由于产权性质的差异,由客户集中度的升高所带来的风险在国有企业中更容易被忽视而被视为一种盈利的信号。

本文的研究启示在于:

(1)从整体上来看,客户集中度的升高并不会一直加剧企业的债务融资成本,二者之间存在着一种倒U型的非线性关系。但是只有当企业能够与客户建立起长期稳定的合作关系时,债务融资成本才会出现下降的趋势。因此,如果企业还无法保证能够与客户建立这种稳定的关系时,应尽量降低客户集中度,以此来降低企业的经营风险,从而降低债务融资成本;但是如果企业与大客户间的交易额足够大,能够保证与客户建立起长期稳定的合作关系时,可以适当的增加对大客户的销售额,这样也有助于降低债务融资成本。

(2)当企业所在地的法治化水平低时,应该更加注重与大客户保持紧密联系,有效管理二者之间的关系,以保证企业的经营业绩和偿债能力,进而降低债务融资成本。

(3)当企业所处行业的垄断程度较低时,如果企业无法保证能够与客户建立长期稳定的合作关系,应尽量降低客户集中度,以降低企业的经营风险,但是当企业能够建立稳定的合作关系时可以适当扩大二者之间的交易额;当企业所处行业的垄断程度较高时,应将客户集中度维持在一个合理的范围内,以保证自身的垄断优势发挥最大的效果,从而降低债务融资成本。

(4)对于国有企业来说,在无法与客户建立长期稳定的合作关系时,应尽量降低客户集中度,但是当与大客户间的交易额足够大,能够建立稳定的合作关系时,可以扩大与大客户的交易额,这样有利于降低债务融资成本。同时,对于国有企业来说,当企业所在地的法治化水平和行业垄断程度较低时,应更加注重客户集中度所带来的影响;但是对于民营企业来说,只能尽量降低客户集中度,这样才能使债务融资成本降低。同时,各地方政府应采取有效措施提升各地区的法治化水平,这对缓解民营企业信贷歧视具有积极作用。

参考文献:

[1] 张敦力,李四海.社会信任、政治关系与民营企业银行贷款[J].会计研究,2012(8):17-24,96.

[2] 刘慧,张俊瑞,周键.诉讼风险、法律环境与企业债务融资成本[J].南开管理评论,2016,19(5):16-27.

[3] 李欢,李丹,王丹.客户效应与上市公司债务融资能力——来自我国供应链客户关系的证据[J].金融研究,2018(6):138-154.

[4] 江伟,底璐璐,彭晨.客户集中度影响银行长期贷款吗——来自中国上市公司的经验证据[J].南开管理评论,2017,20(2):71-80.

[5] Patatoukas, Panos N. Customer-Base Concentration: Implications for Firm Performance and Capital Markets[J]. The Accounting Review,2012, 87:363-392.

[6] Murfin J., Njoroge K. The implicit costs of trade credit borrowing by large firms [J]. Review of Financial Studies,2015, 28(1): 112-145.

[7] Campello M., Gao J. Customer concentration and loan contract terms [J]. Journal of Financial Economics,2017, 123(1):108-136.

[8] Cen L., Dasgupta S.,Elkamhi R.,et al. Reputation and Loan Contract Terms: The Role of Principal Customers[J].Review of Finance,2016,20(2):501-533.

[9] Dhaliwal, Dan, Judd J., Scott, et al. Customer concentration risk and the cost of equity capital[J]. Journal of Accounting & Economics,2016, 61(1):23-48.

[10]魏卉,鄭伟.企业竞争地位、供应链集中度与权益资本成本[J].商业研究,2019(2):109-118.

[11]Eitan Goldman,Jrg Rocholl, Jongil So. Politically Connected Boards of Directors and The Allocation of Procurement Contracts[J]. Review of Finance,2013,17(5):1617-1648.

[12]Fan Joseph P. H., Huang J,Morck R,et al. Institutional determinants of vertical integration in China[J]. Journal of Corporate Finance,2017, 44: 524-539.

[13]王小鲁.中国分省份市场化指数报告2016[M].2017.

[14]刘慧,张俊瑞,孙嘉楠.上市公司未决诉讼、法律环境与审计报告时滞[J].审计研究,2018(3):112-120.

[15]陈克兢.媒体监督、法治水平与上市公司盈余管理[J].管理评论,2017,29(7):3-18.

[16]李虹,田马飞.内部控制、媒介功用、法律环境与会计信息价值相关性[J].会计研究,2015(6):64-71,97.

[17]裘宗舜,饶静.股权结构、治理环境与利益输送——来自我国上市公司的经验证据[J].当代财经,2007(9):65-69.

[18]韩忠雪,周婷婷.产品市场竞争、融资约束与公司现金持有:基于中国制造业上市公司的实证分析[J].南开管理评论,2011,14(4):149-160.

[19]Banerjee S., Dasgupta S., Kim Y. Buyer-supplier relationships and the stakeholder theory of capital structure[J]. Journal of Finance,2008,63(5): 2507-2552.

[20]Cen L, Chen F, Hou Y, Richardson. Strategic Disclosures of Litigation Loss Contingencies When Customer-Supplier Relationships Are at Risk[J]. Accounting Review,2018, 93(2): 137-159.

[21]Li Kai, Yue Heng, ZhaoLongkai. Ownership, institutions, and capital structure: Evidence from China[J]. Journal of Comparative Economics,2009,37(3):471-490.

[22]江伟,底璐璐,姚文韬.客户集中度与企业成本粘性——来自中国制造业上市公司的经验证据[J].金融研究,2017(9):192-206.

[23]陈汉文,周中胜.内部控制质量与企业债务融资成本[J].南开管理评论,2014,17(3):103-111.

[24]王雄元,高开娟.客户关系与企业成本粘性:敲竹杠还是合作[J].南开管理评论,2017,20(1):132-142.

[25]聂海峰,岳希明.行业垄断对收入不平等影响程度的估计[J].中国工业经济,2016(2):5-20.

[26]李健,陈传明.企业家政治关联、所有制与企业债务期限结构——基于转型经济制度背景的实证研究[J].金融研究,2013(3):157-169.

[27]张敏,张胜,王成方.政治关联与信贷资源配置效率——来自我国民营上市公司的经验证据[J].管理世界,2010(11):143-153.

[28]Allen F., Qian J., Qian M. Law, finance, and economic growth in China[J].Journal of Financial Economics,2005, 77(1): 57-116.

[29]谢德仁,陈运森.金融生态环境、产权性质与负债的治理效应[J].经济研究,2009(5):118-129.

[30]廖秀梅.会计信息的信贷决策有用性:基于所有权制度制约的研究[J].会计研究,2007(5):31-38, 95.