股权结构与企业绩效关系研究(以家电上市公司为例)

晋艺冰 武泽峰 张飞 邢泽基 范继曜

【摘 要】股权结构作为社会经济发展的重要组成上市公司起到了十分重要的作用,当前主要是针对股权和企业绩效的研究非常多。通过对现代企业的管理制度进行研究发现,股权结构的配置对企业的生产以及经营起到了十分重要的作用。在进行公司管理控制的过程中,不同的股份结构会对公司管理机制产生相应的效应,对公司的决定会产生一定的影响。本文利用各个渠道的资料法、理性分析法和数据分析法,探索股份机制和企业效益之间的联系。

【关键词】上市公司,股权结构,企业绩效

1. 股权结构相关概念

本文只研究国家股、法人股与流通股这三种。分析它们的分配与企业效益之间的相同之处。

(1)國家股。国家股是指通过国家财产的方式利用国家授权投资机构或国家授权投资部门来向公司投资所形成的股份。而这也是国内上市企业的股权结构的重要组成。(2)法人股。法人股指的是具有法人资质的自然人、事业单位以及社会团体。以及对股份制公司投资的股份,在上市公司中占有一定的话语权。(3) 流通股。流通股是指能够在证券市场自由出售和转换的股份,属于证券市场特性。流通股即没有被企业收回的股份,一般将其分成A股、B股、H股及境外上市股。

2. 实证分析

(1)数据来源与样本。以国内家电行业上市企业2017年数据为样本,除去每股收获、净资产收益率为负值及ST股票,共计45个股票数据。ST股是指沪深证券交易所对出现异常的股票,比如连续两年亏损或者经营状况出现异常等情况进行特别处理。这类股票公司即使重组,其业绩在短期内也很难提升。由于这一类股票在本质上的结构存在问题,能否持续良好的发展也是一个问题。因此要剔除不能一起研究。

(2) 研究变量解释。一般来说,数量研究要由一定变量、被解释变量、以及控制变量这三个参数构成。在本文中将国家股比例、法人股比例、流通股比例以及股权集中度等参数作为解释变量,分别用字母RG、RF、RL来表示。股权集中度则用第一大股东持股比例、前三大股东持股比例来衡量,分别用C1和C3代表。并将股东们最关心的公司效益作为分析的解释变量,选取净资产收益率来评价它,用ROE表示,这里的净资产收益率是指上市企业一年的净利润除以该年的公司净资产。

(3) 描述性统计分析。统计表明,国家股以及法人股的平均占比较低,这主要与国内不断进行的股改有关。除了企业规模,其他变量的标准差相对不大,数据研究的误差也会相对较小。这表明国内家电行业的上市企业规模大小不一,大企业与小企业的市值相差较大,并且在笔者统计数据的时候发现,规模相对较大的企业净资产收益率普遍相对较高,数据说明上市公司的规模可能会对企业绩效产生一定程度影响,因此我们要对这一个控制变量进行分析。

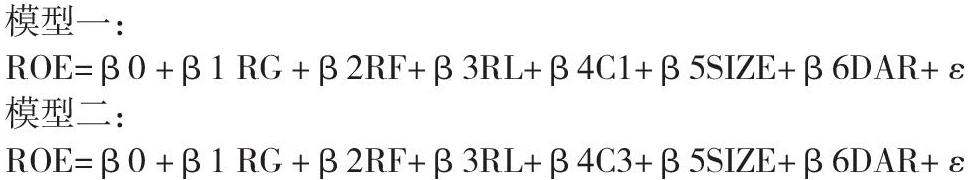

(4)回归分析。众学者在分析股份机制与公司效益的关系中,一般采用回归研究的证明方法,本文借鉴其他学者的理论,根据上一步的相关性研究过程,对所选变量构建如下股份机制与ROE的多元一次线性回归模型:

模型中以ROE为企业绩效的制衡标准,β代表相对应解释变量的待估系数,相差项以ε表示。对45个样本数据根据其2017年年报财务、股本结构数据利用Excel数据分析工具进行回归分析,最终回归结果提取数据如下表:

实证分析的结果显示:

(1)国家股占比比例和企业绩效之间没有明显的线性相关关系。回归结果的标准化系数虽然显示正相关,但标准误差相对较高,t检验可信度不高,因此可认为线性相关关系不存在,假设一不成立。实证结果与部分他学者研究结论一致:国家股与企业效益没有显著的联系。家电企业中含有国家股成分,但是企业绩效不一定会降低,而且也没有明显的相关关系。随着国企混改的进行,企业的实际控制人逐渐转移,在家电制造行业有利于充分发挥市场机制的作用。所以说国家股对企业业绩几乎没有影响。

(2)结果显示,流通股占比比例和企业绩效之间关系呈现线性负相关。样本数据标准误差相对较小,且两个模型t值绝对值均大于2.9,可信度很高。一方面,流通股比例越高,股东融资圈钱的可能性越高,而忽略了本体的公司经营,导致企业绩效降低,特别是较小规模的上市公司,容易被金融行业投机者控制流通股票。另一方面非流通股比例过低会使得实际控制人、大股东无心打理公司,与其他小股东一样存在“搭便车”的心态。结论与假设三吻合。

(3)前三大股东持股比例与企业绩效线性正相关。模型一中C1的标准化系数为正数,但标准误差相对较高,t检验可信度不高,因此线性关系不显著;模型二C3对应的标准化系数也为正,标准误差相对较高,但t检验可信度高,因此C3与企业绩效存在正相关关系。第一大股东持股比例与企业绩效的线性关系不显著,可能存在其他学者研究认为的倒“U”型非线性关系,一股独大可能会造成负影响,但非线性关系不在本论文的讨论范围。而模型二显示前三大股东持股比例与企业绩效存在线性正相关关系,可能是前三大股东之间有存在互相影响、相互制衡的可能。提高股权制衡度能提高公司效率,对企业业绩的提高也有利,符合大股东们的利益需求,股东对于公司监管的积极性越高,从而使企业绩效提高。也因为存在第一大股东一股独大的可能性,使得模型二的标准误差相对较高,但模型二的可信度高。

按照以上的分析讨论思路,对控制变量也进行分析。显然,结果也表明资产负债率和企业绩效没有相关关系,企业总资产与企业绩效显著正相关。

3.结论

主要得出以下证明:在国内A股家电行业,国有股比例、法人股比例与企业绩效它们之间不存在明显的线性关系;流通股比例和企业效益没有相关关联;前三大股东持股比例与企业效益有关联。控制变量中,企业规模与企业绩效正相关。

结论符合研究样本的整体情况,可能与个别样本情况不一致。结论仅适用于国内A股家电行业,可能对其他行业上市公司、其他类型股不适用。适度限发行流通股、提高前三大股东占股比例同时又能形成相互制衡的关系、合理适当的扩大公司规模有利于提高企业业绩,这些是股权结构优化的方向。

参考文献

[1]王丽丽.上市公司股权性质、股权集中度与公司绩效的关系分析[J].中小企业管理与科技(上旬刊),2017(12):35-37.

[2]王春丽,马路.股权性质、股权集中度和股权制衡度与研发投入绩效[J].投资研究,2017,36(07):138-147.

[3]梁可可,李洋,周佩璇.股权结构对财务绩效的影响研究——基于概率投票模型下股权控制度的实证[J].财会通讯,2019(11):20-24.