银行业结构竞争、金融监管政策革新与城市全要素生产率

宿伟健 毕鹏波 周宗安

摘 要:利用基于手工查询的中国银保监会168 841家商业银行分支机构地理分布数据构建了衡量全国230个地级市银行业竞争情况的赫芬达尔指数,分析了银行业竞争对城市层面全要素生产率的影响,结果发现:降低银行业集中度、加剧银行业竞争能够显著提升普通地级市的全要素生产率,但对省级城市的影响并不明显。银行业集中度对全要素生产率不仅存在当期影响,而且存在滞后性影响,且当期影响因地区市场化程度高低不同而呈现明显差异。进一步的研究显示:中国银保监会自2009年起实施的“金融监管优化政策”显著地降低了地级市银行业市场集中度,这种因政策实施所引致的银行业集中度的降低显著提升了城市层面的技术进步,但其对全要素生产率、技术效率、规模效率等的传导影响并不突出。综合运用金融监管优化政策,各地级市距北京、上海、深圳的最短距离以及周边临近城市银行业集中度均值进行内生性分析,发现结论依然稳健。

关键词:银行业市场集中度;金融监管优化政策;全要素生产率

中图分类号:F832 文献标识码:A 文章编号:1003-7543(2020)11-0119-16

提升全要素生产率是促进产业结构升级的重要路径,是推动“中国制造”向“中国智造”转变的关键。在各地打响产业结构升级战的同时,一场如火如荼的金融争夺战也在持续上演。不少一线城市,如上海、深圳凭借多种优势不断巩固其全国金融中心的地位。与此同时,区域金融中心建设竞争亦日趋激烈。就各金融中心的建设实践而言,吸引大量不同类型的商业银行分支机构入驻是其典型的共同特征,这会导致银行业竞争日趋激烈。“新旧动能”转换战与银行争夺战的同时打响,让人不禁联想到:地方政府是否试图通过影响银行业市场竞争这一方式撬动银行资本进而提升辖区全要素生产率呢?类似的疑问在近年来的国际政策和学术辩论中也同样被提出来:鉴于商业银行在缓解各国企业融资约束中具有不可替代的重要作用,那么,就社会发展角度而言,银行业集中度到底是“高”好还是“低”好[1]?对上述疑问的回答,不仅有助于推动中国银行业、实体经济的发展,而且能为世界其他新兴国家提供可参考的“中国方案”。

一、相关文献综述

银行业竞争程度是影响商业银行放贷、企业融资可得性的重要因素,大量学者曾对此问题进行过探讨。梳理现有研究可以发现,已有文献主要围绕两条主线展开:一是探究银行业竞争对银行业自身发展的影响,包括对银行利润获取、金融系统稳定的分析,研究聚焦于论证“竞争—脆弱”假说与“竞争—稳定”假说。“竞争—脆弱”假说认为,银行业集中度越高,银行业越垄断,越容易导致银行系统的脆弱性。这是因为,在缺乏竞争的环境下,银行会任意利用其垄断权力向信贷客户索取更高的利率,从而导致贷款人无力偿还贷款以致产生违约行为。这一过程加剧了道德风险和逆向选择问题,随着经营成本的上升,贷款人为偿还贷款只能选择冒更大的风险去投资高收益、高风险项目,一旦其投资失败必将造成其拒绝履行偿贷义务,最终导致银行经营风险的提升,这被称为风险转移效应。这种系统性危机容易通过恐慌和风险蔓延机制影响银行业高度垄断经济体的金融稳定[2]。“竞争—稳定”假说则认为,银行在一个集中的市场环境中经营(或者在一个限制进入的市场),面临的同业竞争较少,因此,更大的银行市场垄断力量可能会迫使市场接受更高的贷款利率,银行可赚取高额利润,高额利润则为银行应对贷款损失提供了缓冲,从而避免了信贷违约的负面冲击,最终提高了银行的特许权价值,这会逐步减少银行家承担不必要风险的诱因,上述机理被称为“正利润率”效应。二是分析银行业竞争对实体经济的影响,包括对企业债务融资可得性[3]、融资成本在银企之间的分摊[4]、产业发展[5]和企业创新[6]的影响。上述研究的核心在于探讨 “市场势力假说”与“市场信息假说”的有效性,然而研究结论大不相同,甚至即使在同一个跨国样本中,银行业集中度处于75%分位数以上和25%分位数以下的不同国家之间,其75%的资金依赖外部融资的行业与25%的资金依靠外部融资的企业受到银行业集中度影响的增长率之差也存在明显差异[5]。虽然这种涉及国别与产业差异的研究已较为深入,但是我们注意到已有研究鲜有对银行业竞争影响资源配置效率这一热点话题进行讨论。另一个需要说明的问题是,当前关于银行业竞争的分析仅仅是测度静态的银行业集中度所带来的影响,而对因金融监管政策优化引起的银行业竞争状况变化及其引致的经济效应的研究尚属空白,这也是本文要着力解决的问题。

基于此,本文利用168 841家商业银行分支机构数据构建了银行业集中度赫芬达尔指数,从多个角度分析了全国230个地级市银行业集中度变化对全要素生产率造成的影响;并利用中国银保监会“金融监管优化政策”准自然实验分析了因政策实施所导致的银行业集中度的下降对全要素生产率造成的冲击。最后,综合利用金融监管优化政策,各地级市距北京、上海、深圳的最短距离,以及周边临近城市银行业集中度均值进行内生性分析,以提升研究结论的科学性。

二、理论分析与研究假设

(一)银行业竞争对全要素生产率的整体影响

自戈德史密斯(Goldsmith)、麦金农(Mckinnon)和肖(Shaws)于20世纪70年代初创建金融发展理论后,金融发展既对经济增长产生影响,又受到经济增长的影响,成为经济学界的主流观点[7-9]。其中,金融发展对于经济增长的影响机制,仍然以熊彼特的观点为主,即银行体系能够准确辨别和资助高生产率的投资项目并鼓励技术创新,这会推动企业乃至社会全要素生产率的提高。熊彼特经济发展理论的三大支柱是创新、具有开拓精神的企业家和银行信贷[10]。创新之所以能够引起经济发展水平的波浪式起伏运动变化、周期性发展,其关键原因在于具有开拓精神的企业家通过开展创新活动所带来的创造性毁灭。一方面,创新一旦成功会导致期望生产率的增长率发生变化;另一方面,技术进步具有非连续性特征,生产率的变化与技术进步的非连续性共同导致经济的动态调整,这意味着全要素生产率也会因受到创新的影响而处于动态调整之中。在调整过程中因创新而产生的“暂时性垄断利润”成为企业家进行技术再创新的驱动力量。几乎与之同步的是“暂时性垄断利润”也吸引了其他企业家进行技术模仿,而这又减少了垄断利润,导致前期首先进行创新的企业家实施技术再创新。因此,受企业家开展技术创新的影响,全要素生产率始终处于一个动态调整的状态,即“企业家—创新—全要素生产率提高—获取垄断利潤—模仿者竞争导致利润减少—企业家进行再创新—全要素生产率再调整”。而正如熊彼特所指出的:“企业家创新需要财源,而银行信贷提供了这种支持”,在他看来,银行信贷是新企业创建和资助企业家开展创新的先决条件。

然而,银行业市场竞争状况对银行筛选目标企业、发放贷款具有重要影响。已有文献多用银行业集中度来衡量银行业竞争。银行业集中度指的是银行数量的减少和银行平均规模的扩大,简单地说就是少数银行拥有较大的市场规模。一般而言,银行业集中度越高,表明信贷市场处于由某家银行单独或少数几家银行联合垄断市场的局面,不同类型间银行竞争并不激烈;反之,表示银行业竞争越激烈。在中国情景下,如果存在市场垄断,则一般为国有银行垄断辖区市场。此时,作为技术创新的主体——大量的中小企业难以顺利获取银行信贷进行自我技术创新或者引进技术、设备进行模仿创新,上述面临融资约束的企业会因难以及时获得银行贷款而被迫暂停或终止技术创新项目。虽然不排除处于垄断地位的银行向特定中小企业发放“关系型贷款”的可能,但是一般而言,能夠获取“关系型贷款”的中小企业数量占企业总数量的比重较小。垄断条件下,垄断型国有银行基于与国有企业存在的天然联系,其信贷流向的重点仍然是国企和辖区大型企业而非中小企业。这意味着在银行垄断环境下,中小企业所面临的融资难、融资贵瓶颈并不会得到缓释,中小企业进行技术创新的进程将会因融资约束而受阻,而技术创新是提高全要素生产率的决定性力量。反之,银行业集中度越低,则代表信贷市场中不同类型的商业银行分支机构竞争越激烈,这意味着有限区域内不同类型商业银行分支机构数量和密度的提升以及银企之间地理距离的缩短,而这能够显著降低银企之间的信息不对称问题,有利于信贷资金流向新业态、新产能,进而激励专利研发、促进企业全要素生产率增长[11]。基于此,提出如下假设:

假设1:银行业集中度越低,商业银行竞争越激烈,越能提升城市全要素生产率;反之,越不利于全要素生产率提升。

(二)银行业竞争影响的滞后性视角分析

全要素生产率测度方法的不同决定了提升全要素生产率路径的差异。在增长核算方法下计算出的“索罗余量”在某种程度上可被视为一个“黑箱”,这是因为一切无法解释的因素均被人为地纳入了全要素生产率这一概念。而基于数据包络分析测算方法,可以把全要素生产率分解为技术效率与技术进步;如果使用随机前沿生产函数(Stochastic Frontier Approach,简称SFA)测算,则可进一步地把全要素生产率分解为技术效率改善、前沿技术进步、规模效应变化与配置效率变化。事实上,无论是数据包络分析还是随机前沿生产函数,其论述的影响全要素生产率变化的因素均可概括为效率变化与技术进步,而效率变化多指技术效率的提升,即在现有技术水平下通过改善投入要素的比例,提升已有技术的最大生产潜能,因此,提升技术效率的关键在于提高管理水平而不是通过提高或降低银行业集中度来实现。影响全要素生产率提高的另一个关键因素则是技术进步,当前中国企业实现技术进步的路径主要有两个:一是企业自主进行技术研发,二是引进国外技术进行模仿再创新。前者具有耗时长、研发失败概率高的不足,但也有技术原创性高、产品市场竞争者少、利润高的优点;后者则具有费时短、见效快的优点,不足之处在于:市场上相似技术多、产品雷同现象突出、利润较低。然而无论是企业进行自主研发或是引进国外技术均面临一个共同难题:需要大量资金的支撑,而获取银行信贷是企业解决资金缺口的最重要方式。在较低的银行业市场集中度下,激烈的银行业竞争能够促使银行主动搜寻前景好的高新技术企业,为其提供中长期贷款,并根据企业资金需求推出不同年限的金融产品组合,避免企业因一时资金匮乏而导致技术研发项目失败。与此同时,现代技术研发具有周期长、投资大、技术难度高的特点,技术突破需要时间,技术的成熟需要缓慢实现,这意味着若企业当年成功获取银行信贷就可以支持研发项目的继续进行,但无法保证技术研发在当年即取得成功。基于此,提出如下假设:

假设2:银行业竞争不但能够在当期影响全要素生产率的变化,而且可能存在较为明显的滞后性影响。

(三)不同市场化程度视角下的分析

经济的市场化发育程度对银行信贷行为具有重要影响。在市场化程度较高的地区,市场机制较为健全,债权人利益保护措施亦较为健全,此时银行会更多地基于市场原则决定信贷的投放对象、规模以及不同产业间信贷配置的比例,其信贷投放行为更加符合市场预期。此时,银行间的竞争越激烈,越能够提升中小企业在贷款谈判中的话语权,进而降低企业的信贷获取门槛,扩大银行信贷的受惠覆盖面,从而有利于企业进行技术研发,提升企业全要素生产率。而在市场化程度较低的地区,由于融资渠道较少,银行信贷资源成为政府、企业追逐的对象,此时银行信贷投放行为更容易受到非市场力量,特别是行政干预的影响,进而存在严重的信贷所有制歧视行为,这种歧视造成生产率相对较低、应该被市场淘汰的落后产能企业能够获得大量贷款,而生产率较高的企业反而无法获取贷款,这不利于产业间的技术进步与单位要素产出的提高,因而会阻碍全要素生产率的提高。基于此,提出如下假设:

假设3:市场化程度较高的地区,银行业竞争越激烈,越有利于全要素生产率的提高;而在市场化程度较低的地区,影响效果则可能不明显。

三、研究设计

(一)变量说明和模型设定

1.变量说明

(1)因变量:全要素生产率

参照余泳泽、张莹莹、杨晓章的做法使用SFA方法测算[12],在生产函数形式上选择超越对数生产函数。具体函数形式设置如下:

lnYit=β0+β1lnLit+β2lnKit+β3t+1/2β4(lnKit)2+1/2β5(lnLit)2+1/2β6t2+β7lnKitlnLit+β8tlnLit+β9tlnKit+vit-μit

式(1)中:K、L分别为物质资本与劳动力数量,随机扰动项vit服从正态分布。总产出数据用各地级市的工业增加值指数表示,对于部分城市工业增加值指数缺失的问题,我们采用了其所在省份的工业增加值指数替代,其中,固定资产净值以城市所在省份当年的固定资产投资指数为基础进行了缩减,以上数据的处理方式均与余泳泽等人的做法一致。本文同时根据Kumbhakar的分解方法[13],进一步测算了230个地级市的规模效率、技术效率和技术进步。

(2)解释变量:银行业集中度

概括而言,目前衡量银行业竞争的方法主要有两种:第一种是“非结构性方法”,如基于Panzar-Rosse方法计算的勒纳指数、H统计量。第二种是“结构性方法”,如银行业集中度赫芬达尔指数。就国内文献而言,银行业竞争的测度方法主要有三种:一是采用樊纲和王小鲁的金融业竞争指数,即国有金融机构存款数量与全部金融机构存款量之比。二是利用商业银行总收入、总资产与边际成本构建的勒纳指数来衡量。三是利用银行分支机构数量计算银行业集中度赫芬达尔指数[14]。本文采用第三种方法。这是因为,在各商业银行分支机构贷款发放金额无法获取的前提下,商业银行分支机构数量相较于其他指标能较好地衡量银行市场势力的大小。需要说明的是,本文计算银行业集中度所选取的银行分支机构不仅包括支行、分理處、营业所和储蓄所,还包括各级分行和总行,这是因为商业银行的大部分分行和总行都兼具营业部发放贷款的功能。截至2015年5月1日,通过汇总中国银保监会原始数据,可知全国共有168 841家持有金融许可证的商业银行分支机构。本文采用手工与stata匹配相结合的方式,按照各商业银行分支机构登记的经营地址,实现了银行分支机构与全国1968个县的配对;对于无法匹配的,通过查询商业银行官网比对金融许可证号进行重新匹配,然后通过加总各县数据获得了各地级市所拥有的商业银行分支机构总数、不同类型商业银行分支机构的数量。城市银行业集中度计算公式如下:

式(2)中:branchim代表第i家银行在城市m的分支机构数量,Nm是城市m全部类型商业银行的数量。hhi_c_yit取值范围为0—1,越接近0,表示银行业市场集中度越低,银行间竞争越激烈;等于1则表示单一银行垄断整个信贷市场。样本中城市银行业市场集中度的均值为0.20,最大值为0.46,最小值为0.08。

2.模型设定

本文的基准回归模型设置如下:

tfpit=β0+β1hhi_c_yit+αXit+γt+μi+εit(3)

式(3)中:tfp为全要素生产率,采用SFA方法测度;hhi_c_y为地级市银行业市场集中度,代表银行竞争;γt是时间固定效应;μi为个体固定效应;εit为残差;X为系列控制变量。参照已有研究,本文选取了系列控制变量来控制除银行业市场集中度之外的、可能对全要素生产率变化带来影响的其他因素。外商投资能够通过技术外溢效应促进东道国地区技术进步[15],并从资本形成和促进竞争等角度促进发展中国家的产业结构优化[16],因此本文利用外商直接投资额的对数(lnfdi)表示外商投资水平,控制其对全要素生产率变化可能造成的影响。居民收入状况是影响劳动力进入本地就业市场或选择到外地就业的重要因素,本文采用地级市人均GDP对数(lnpgdp)控制居民收入变化所引致的就业效应对地区全要素生产率调整带来的影响。借鉴李力行、黄佩媛、马光荣的做法[17],采用第二产业占GDP比重(industry),控制经济结构层次对全要素生产率变化的影响。产业结构的调整升级、经济发展增速均与预期理想的最优储蓄率有关[18],储蓄是投资的基础,储蓄率的高低能够在当期影响投资率的变化[19],因此本文采用人民币存款总额占GDP的比重代表总储蓄率,以控制储蓄对全要素生产率变化可能带来的影响。政府支出对宏观经济发展、微观企业投资行为具有重要影响[20],按照大多数学者的做法,本文使用政府财政支出占GDP比重衡量政府支出对全要素生产率变化所施加的影响。一般而言,较高的经济市场化程度能够激励企业研发,并促进生产要素的自由流动,本文采用王小鲁、樊纲、余静文测算的市场化指数控制市场化程度对全要素生产率变化的影响[21]。同时,借鉴谭燕芝、陈彬、田龙鹏等的做法[22],在回归中控制了地区商业银行机构数量,并对其取对数以消除异方差(ln_psum)。

(二)数据来源

本文所使用的168 841家商业银行分支机构数据来源于中国银保监会。宏观控制变量数据来源于《中国城市统计年鉴》、《中国区域经济统计年鉴》、各省份历年统计年鉴。市场化指数来自王小鲁、樊纲、余静文的《中国分省份市场化指数报告(2016)》。样本中凡是与价格相关的变量均以2003年为基期进行了标准化处理。同时,为排除离群值的干扰,本文对全部变量进行了1%水平上的缩尾处理。由于当前主流做法对城市全要素生产率的测算只能计算到2013年,因此本文使用的数据截至2013年。变量名称及计算口径如表1所示,变量描述性统计如表2所示。

四、实证分析

(一)基准回归与分城市等级回归

首先采用面板双向固定效应对全样本进行检验,分析银行业集中度对230个地级市全要素生产率的影响。表3(下页)列(1)汇报了回归结果,可以发现,银行业集中度对全要素生产率的影响系数为负,且在5%的统计水平上显著,这表明二者存在负向相关关系,即银行业集中度越低,银行业竞争越激烈,越能促进地级市全要素生产率的提升。更进一步地,各商业银行分支机构的选址往往与城市资源禀赋相关,而城市资源禀赋的优劣又与城市的等级规模有关,一个城市的资源虹吸效应随着城市等级的提高而增大,已有文献证明副省级城市、省会城市、较大的市、一般地级市在要素禀赋、经济自主权、经济辐射地域范围和立法等方面存在显著差异,而这种差异会导致银行业集中度因城市等级不同而存在先天差异,等级越高的城市银行业集中度可能会越低,银行间竞争可能会更激烈。那么,银行业集中度对全要素生产率的影响是否会因城市等级不同而不同呢?这里根据城市禀赋差异的强弱,将全部城市划分为两类:第一类是副省级城市与省会城市,合并称为省级城市;第二类是较大的市、一般地级市,合并称为普通地级市。在此,进行分组检验以探究银行业集中度对全要素生产率的影响是否因城市等级不同而有所差异。表3中列(2)、列(3)分别显示了省级城市、普通地级市银行业集中度对全要素生产率的影响。观察发现,省级城市银行业集中度对全要素生产率的影响系数虽然较大,但并不显著。普通地级市银行业集中度对全要素生产率的影响系数依然为负,且在5%统计水平上显著。省级城市银行业集中度不显著的原因可能是,省级城市本身资源禀赋,特别是资本供应较普通地级市充足,制约其产业结构调整、全要素生产率提升的因素可能是其他因素而非融资约束。进一步比较发现,在全样本、普通地级市条件下,银行业集中度的影响系数分别为-7.199、-7.085,二者十分接近,说明全样本显著的原因在于普通地级市银行业集中度对全要素生产率的影响显著。

(二)滞后性影响视角分析

银行业集中度能够在当期促进全要素生产率提升,那么其影响是否同时存在滞后性呢?表3中列(4)、(5)、(6)分别汇报了采用面板双向固定效应得出的滞后一期银行业集中度对全要素生产率的影响。可以看出,全样本下银行业集中度对全要素生产率存在滞后影响,影响系数为-6.818,在5%水平上显著。列(6)表明普通地级市样本回归结果同样支持滞后一期的银行业集中度与全要素生产率呈负相关,即扩大银行业竞争能够促进全要素生产率的提升。然而,列(5)显示滞后一期的银行业集中度对省级城市全要素生产率没有造成显著影响。通过对比基准回归和滞后性影响回归结果,可以发现本文的基本结论存在稳健性。

(三)不同市场化程度视角分析

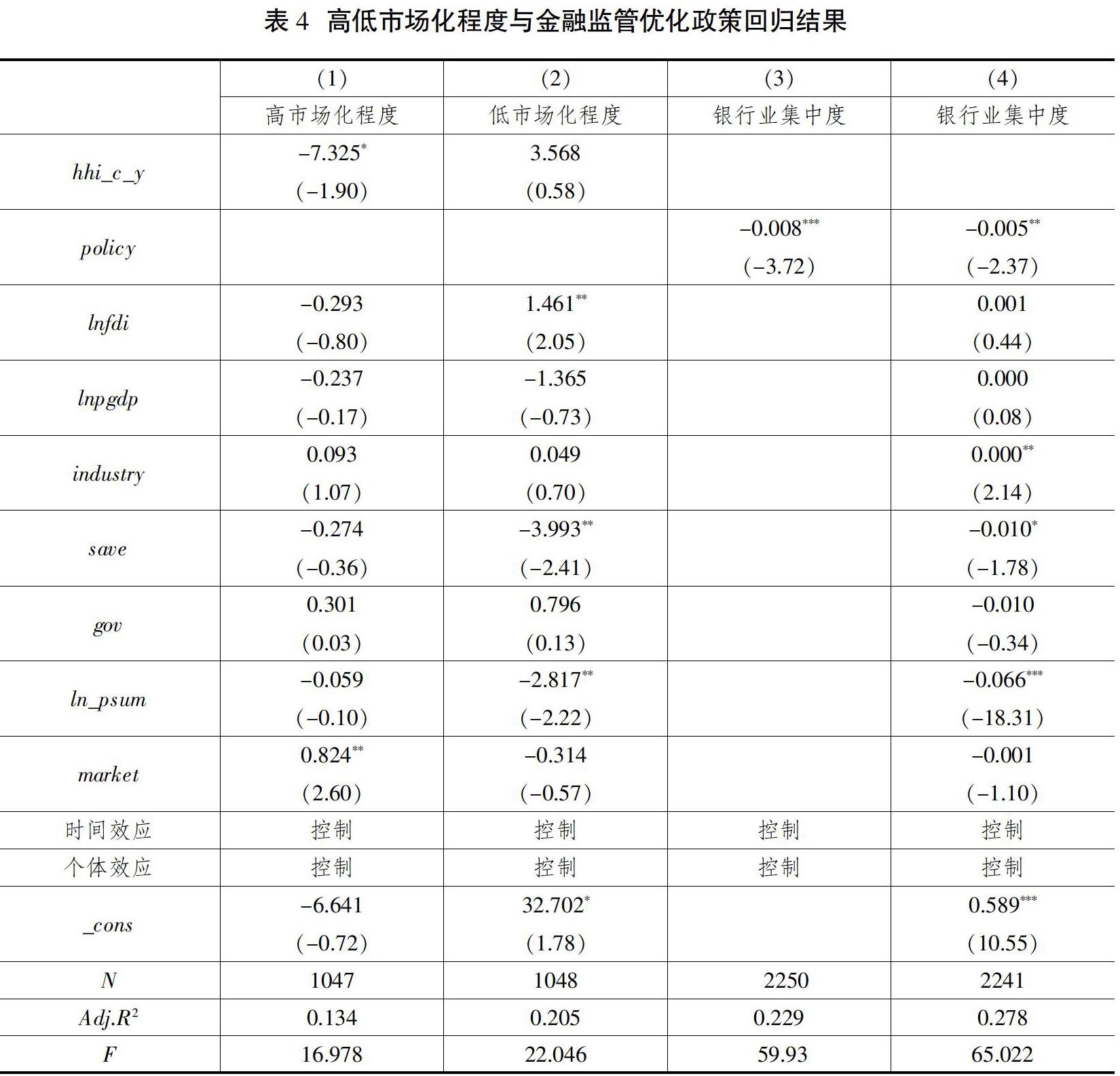

银行业集中度对全要素生产率的影响受到诸多条件的制约,经济市场化程度无疑是一个重要因素。随着改革开放的不断深入和成功加入世界贸易组织,中国各地的经济市场化程度得到大幅提升,但是以行政干预为代表的地方保护主义在部分地区仍然存在。市场经济学派观点认为,与市场化程度上升相伴而来的是行政干预和条块式地方保护主义的减少,银行业集中度的降低和市场竞争态势的加剧将倒逼银行更加按照市场规则进行贷款投放,而不是受行政干扰发放“关系型贷款”。为探究不同市场化程度下银行业集中度对全要素生产率的影响,本文利用王小鲁、樊纲等的市场化指数,将研究样本划分为低市场化程度(low)和高市场化程度(high)两组,分别进行实证分析。参照钱先航、徐业坤的思路[23],以市场化指数的50%分位数作为分组标准。如表4(下页)列(1)所显示的,在市场化程度较高的地级市,银行业集中度对全要素生产率的影响系数为-7.325,并在10%水平上显著,意味着降低银行业集中度、促进银行间竞争,能够提升全要素生产率。但是,在市场化程度较低的地级市,银行业集中度的影响系数为正数,且在统计学上并不显著,验证了假设3。

(四)金融监管优化政策视角分析

上述分析表明,整体而言银行业集中度与全要素生产率呈反向关联,但是不足之处在于进行的是静态分析。如果某城市的银行业集中度发生瞬时变化,那么,其是否同样会显著影响全要素生产率呢?幸运的是,中国银行业发展的历史进程为我们进行相关研究提供了条件。在2009年前,股份制商业银行异地设立分行和支行面临统一营运资金数额要求的限制,股份制银行在各省份的非省会城市设置分支机构的数量受到管控。城市商业银行则是被法律禁止异地(城市商业银行所在的地级市之外)开设分支机构,其业务被限定在城市商业银行总部所在的地级市范围内。然而,中国银保监会于2009年4月16日正式发布《关于中小商业银行分支机构市场准入政策的调整意见(试行)》,取消了对股份制商业银行和城市商业银行在省域内异地设立分支机构的数量限制。这一金融监管优化政策,迎合了股份制商业银行和城市商业银行扩大分支机构,在更广泛的区域内参与银行信贷竞争的需求,政策的放松导致城市商业银行和股份制银行在相关城市增设分支机构,从而对城市原有的银行生态环境产生了较大的冲击,导致城市银行业集中度的瞬时下降,推动城市银行业信贷市场由垄断向竞争转变。需要指出的是,在政策实施后新设银行分支机构的主体是城市商业银行,这是因为其之前无法异地设立分支机构,其对扩大分支机构的现实需求比股份制商业银行更加迫切。截至2013年12月31日,全国共有170个地级市开设了非本市城市商业银行分支机构,这在一定程度上降低了银行业集中度,加剧了银行间的竞争。为探究金融监管优化政策对全要素生产率造成的影响,本文在此定义policy虚拟变量代表金融监管优化政策,指代地级市在金融监管优化政策实施后是否允许外地城市商业银行在本地开设分支机构。如青岛市2010年批准第一家非本地城市商业银行在青岛设置分支机构,则policy在2010年及以后赋值为1,否则为0。policy数据来源于中国银保监会网站,我们采取先手工查询、汇总每个地级市全部城市商业银行数据,再按照金融许可证发证时间进行手工排序的方式确定其数值。

在这里,首先检验金融监管优化政策是否降低了银行业集中度,即加剧了银行业竞争,这是后续研究的关键。由于金融监管优化政策的实施,相当于一个“准自然实验”,因此,本文采用双重差分(Difference in Difference,简称DID)回归消除时间趋势及其他相关因素带来的干扰,以获取政策是否有效的稳健结果。需要说明的是,DID是目前进行政策评价的最有效方法,刘瑞明、赵仁杰[20],周宗安、宿伟健[24-25],钱学松、方胜[26]均采用该方法对相关政策进行了科学评价。我们参照现有研究进行了相关分析,此处DID回归中因变量为银行业集中度。表4中列(3)、(4)分别汇报了不添加和添加控制变量的DID回归结果,不难发现,金融监管优化政策降低了银行业集中度、加剧了银行业竞争。在不添加任何控制变量的情况下,影响系数为-0.008,在1%水平上显著;在添加控制变量的情况下,影响系数为-0.005,并在5%水平上显著。整体而言,双重差分回归结果表明,金融监管优化政策显著降低了地级市的银行业集中度,加剧了城市层面的银行业竞争。

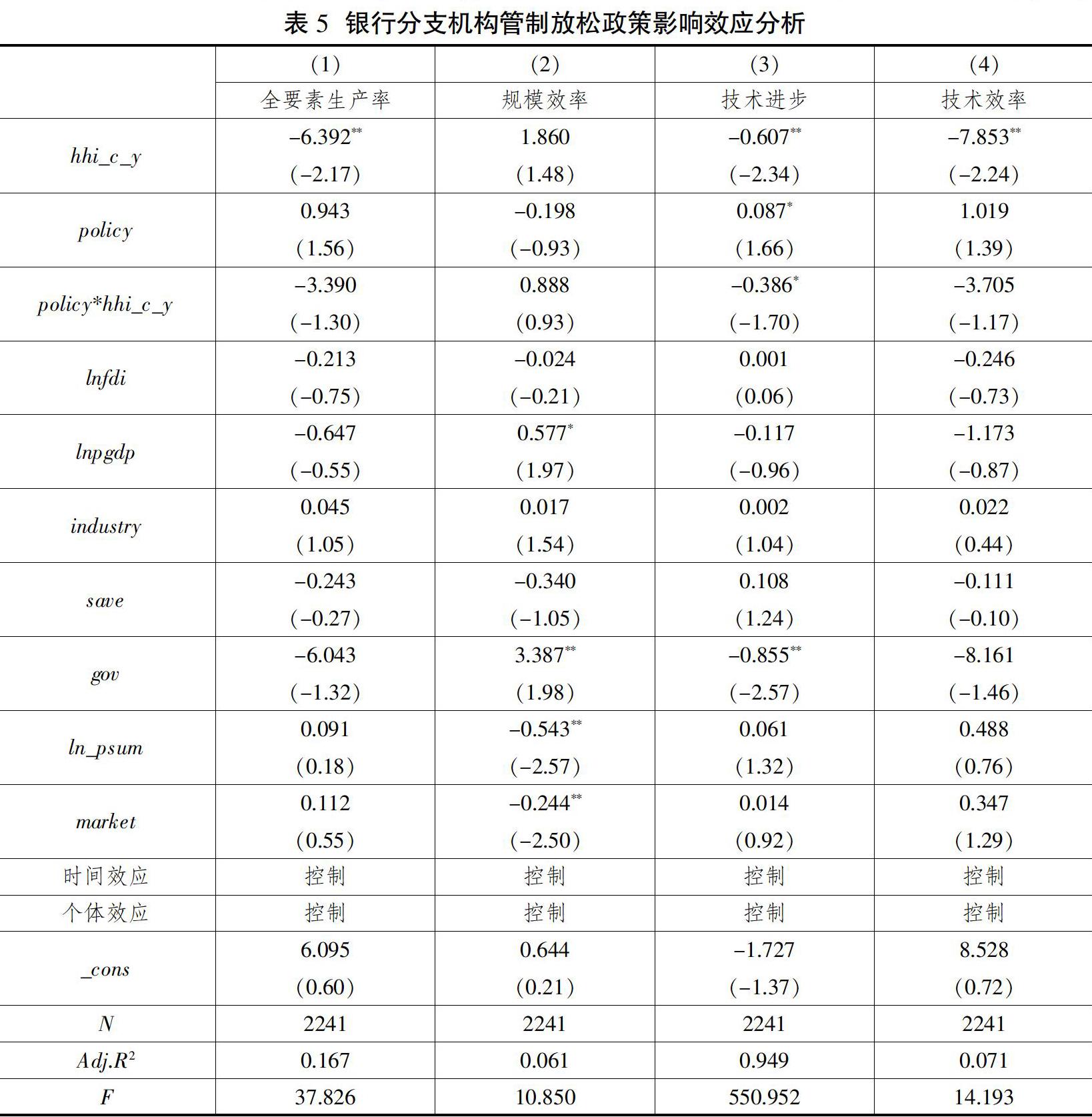

在证明金融监管优化政策能够加剧银行业竞争后,本文通过在基准回归中添加银行业集中度与金融监管优化政策的交互项来验证因金融监管优化政策的实施所导致的银行业集中度的降低、竞争的加剧是否会促进全要素生產率的提高。本部分的实证模型变更为:

yit=β0+β1hhi_c_yit+β2hhi_c_yit*policyit+β3policyit+αXit+γt+μi+εit(4)

式(4)中:y代表全要素生产率、规模效率、技术进步与技术效率。控制变量均为前述回归中使用的变量。交互项是关注的重点,其符号、大小、显著性是金融监管优化政策引致的银行业集中度的降低对全要素生产率所带来的影响的方向与力度(前提是原项hhi_c_y、policy和二者交互项均显著)。表5(下页)汇报了回归结果,可以发现,在列(1)关于全要素生产率的回归中,只有hhi_c_y显著,而policy项不显著,且银行业集中度与金融监管优化政策的交互项系数虽然为负但并不显著,这表明金融监管优化政策并未通过扩大银行间竞争这一路径提升全要素生产率。列(2)显示,规模效率受到金融监管优化政策的影响同样不显著。列(3)中银行业集中度、policy项和二者交互项分别在5%、10%和10%水平上显著,这说明:在允许外市城市商业银行在本市设立分支机构的地级市,金融监管优化政策降低了银行业集中度,而且这种由政策导致的银行业集中度的下降,对该市技术进步的提升效应比未实施金融监管优化政策的城市高0.386倍。这实际上暗示,正是城市商业银行的进入降低了银行业集中度,加剧了地级市银行竞争,进而缓释了企业研发资本的不足,提升了城市技术进步的增速。列(4)结果表明,金融监管优化政策导致的银行业竞争加剧,并未对技术效率造成显著影响,这与理论分析一致,技术效率的提升主要取决于管理水平的提高。

五、内生性问题的讨论

银行业集中度很可能与全要素生产率存在较强的双向因果关系,银行是否更愿意向本身全要素生产率较高的企业发放贷款呢?不难理解,银行基于控制未来风险和获取稳定现金流的考虑,在贷款决策中更加倾向于筛选技术水平较高的企业并为其提供贷款。为更好地控制内生性,本文综合使用前文中的金融监管优化政策,各地级市距北京、上海、深圳的最短距离和周边城市银行业集中度的均值当作工具变量,以缓释可能存在的内生性问题。

就金融监管优化政策而言,由于政策是外生的,如前文实证分析所论证的,它只对银行业集中度产生影响,而与地级市全要素生产率并不存在关联,且金融监管优化政策只能通过影响银行业竞争程度这一路径间接影响资源配置效率。因此,金融监管优化政策是适合作为工具变量的。正如Cornaggia et al. 所强调的[6],银行分支机构管制放松政策可以非常有效地控制内生性,是目前最好的银行业集中度替代指标。

就各地级市距北京、上海、深圳的最短距离而言,北京、上海、深圳是中国的三大金融中心,不同类型(国有、股份制、外资)的银行分支机构数量众多,银行业竞争十分激烈。一般而言,金融中心的辐射力和外溢效应随着地理距离的增加而逐渐递减,距离上述三大金融中心较近的城市,其银行业竞争激烈;而距离较远的城市,其银行业竞争程度相对偏弱。也就是说,距离北京、上海、深圳的远近程度能够影响银行业竞争程度,但不能影响全要素生产率;反过来,无论是银行业竞争还是全要素生产率,均不会对城市间的地理距离产生任何影响,因而使用各城市距北京、上海、深圳的最短距离当作银行业竞争的工具变量在理论上是可以的。由于地理距离并不随时间而发生变化,故在工具变量回归中使用地理距离乘以年度人民币兑美元汇率进行分析。

就周边城市银行业集中度的均值而言,借鉴Chong et al. [27]的做法,使用周边地级市银行业集中度的均值作为工具变量。该工具变量的选取基于中国信贷市场地域分割的现实。就中国四大国有银行而言,其分支机构的信贷行为被局限在服务辖区范围内的企业,某地级市的企业通过本市国有银行分支机构向其他地级市国有银行申请并获取贷款的行为不太可能发生,即使发生其信贷规模也较小。就城市商业银行而言,其总行的信贷被限定在总部所在地级市,其外市分支机构也只能利用自身吸收的储蓄服务所在城市,不存在跨地级市发放贷款行为。然而,股份制商业银行由于具有全国经营的执照,具备跨地级市开展信贷业务的条件。单从执照经营范围分析,股份制商业银行具有打破信贷市场地域分割的能力。然而,由于中国信贷市场法律制度的不健全,贷款违约现象时有发生,违约的出现加大了银行信贷的风险。因此,在实际操作中,股份制商业银行更热衷于发放“关系型贷款”,这是因为,“关系型贷款”可降低股份制银行贷款发放的成本,这种成本的降低反过来又促使股份制银行发放更多的“关系型贷款”。事实上,中国银行业的地理集中趋势与信贷的高成本存在较高的关联性,这暗示股份制银行将“关系型贷款”业务限定于其分支机构所在地级市的做法,是有利于提升其信贷效率和控制风险的。因此,尽管股份制商业银行具有跨区域经营的能力,但其依然无法改变中国信贷市场被地级市行政区划分割的现实,这意味着外地的银行业集中度,即周边城市的银行业竞争并不会对本市全要素生产率的变化产生影响。

然而,周边城市的银行业集中度状况能对本市的银行业集中度产生影响。假如周边地级市的银行业集中度较低、银行间竞争激烈,而本市银行业竞争相对并不激烈,那么周边城市的相关银行很可能会将目光转向银行分支机构较少、竞争并不激烈的本市,在本市开设新的分支机构,参与本市的储蓄、信贷竞争,这会造成本市银行业集中度的下降和银行业竞争程度的提高。另外一个不容忽视的事实是:各地级市为吸引商业银行在本市增加分支机构而对商业银行采取的诸如财政优惠、税收减免政策等具有雷同性,这也可能增加周边城市与本市银行业集中度的关联性,造成周边地级市与本市的银行业集中度存在向相同方向变化的趋势。本文认为,周边城市的银行业集中度能够影响本市的银行业集中度,但无法影响本市的全要素生产率,因而也是一个有效的工具变量。本文在此所指的周边城市是指与本市存在地理接壤的全部地级市,并不是仅仅指相邻的且属于同一个省份的地级市。

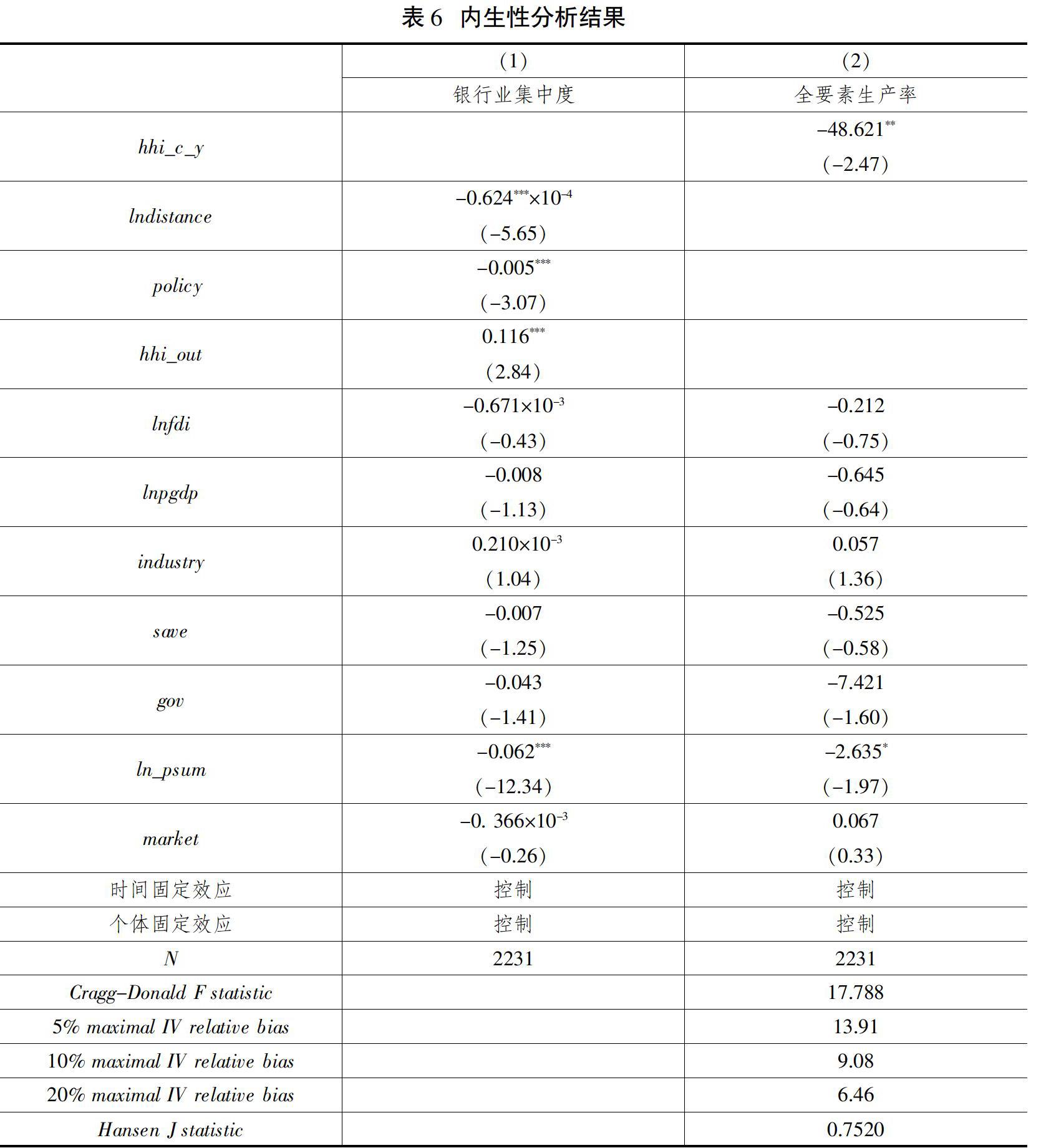

在此,我们使用面板工具命令xtivreg2进行内生性分析,表6(下页)汇报了分析结果。列(1)汇报了一阶段回归结果,金融监管优化政策、各地级市距三大金融中心的最短距离和周边城市银行业集中度这三个工具变量对银行业集中度的影响系数均在1%的统计学水平上显著,说明三个工具变量均对地级市银行业集中度存在明显的影响,验证了前述理论分析。列(2)则汇报了内生性分析二阶段回归结果,使用三个工具变量缓释内生性后,银行业集中度对全要素生产率的影响系数有所扩大,并在5%的水平上显著,再次证明降低银行业集中度、加剧银行业竞争能够促进地级市全要素生产率的提升。需要解释的是,银行业集中度对全要素生产率影响系数的扩大,表明假如不考虑内生性问题就会导致估计结果有偏(偏低),低估银行业集中度的下降对全要素生产率的提升效应。更进一步地,为验证工具变量选择的合理性,这里对工具变量是否存在弱工具性进行了检验,表6列(2)下部显示弱工具检验Cragg-Donald F统计值大于10,且大于5%、10%水平的臨界值。工具变量过度识别检验Hansen J statistic的检验结果为0.752,拒绝存在过度识别假设,表明三个工具变量一起使用是合理、有效的。

六、研究结论与政策建议

如何提升全要素生产率、推动产业结构调整升级,是当前中国经济发展面临的一大挑战。目前中国的改革发展已经进入深水区,更好地发挥金融对实体经济的助力作用,既深刻影响着银行业的发展方向,更攸关经济发展质量的提升。本文基于从中国银保监会获取的168 841家商业银行分支机构数据测算了衡量银行业竞争状况的集中度指标,采用SFA方法计算了全国230个地级市的全要素生产率、规模效率、技术进步、技术效率指标,探讨了银行业竞争和金融监管优化政策的资源配置效应。分析结果显示:银行业竞争的加剧能够显著促进城市层面全要素生产率的提升,这种提升效应不仅存在当期影响,而且具有滞后性影响。受经济市场化程度的制约,银行业竞争对全要素生产率的影响在低市场化程度地区并不显著。进一步地,我们发现,中国银保监会自2009年实施的金融监管优化政策显著降低了地级市的银行业集中度,加剧了不同类型银行之间的市场竞争,而且这种因政策实施所引致的竞争的加剧显著促进了城市的技术进步,但其对全要素生产率、规模效率、技术效率没有造成实质性影响。在内生性问题的讨论中,本文综合使用金融监管优化政策,各地级市距北京、上海、深圳的最短距离和周边地理接壤地级市银行业集中度的均值这三个变量当作工具变量以缓解研究可能存在的内生性,发现结论依然稳健。基于上述结论,提出如下建议:

第一,坚持减少垄断、促进竞争的银行业改革方向。竞争的加剧有助于信贷资源的优化配置,促进全要素生产率,特别是技术进步的提升。政府应该继续扩大地级市的银行业竞争,减少政府对银行、企业的行政干预,真正发挥市场机制的调节作用,通过竞争方式提升银行业的经营管理效率和水平,弱化银企信息不对称现象,实现技术水平高、市场前景好的新产能企业顺利获取信贷支持,落后产能企业在银行信贷发放选择中被市场自动淘汰,进而实现有限信贷资源的高效利用,扩大银行业竞争的正向效应。事实上,上述信贷投放模式也降低了信贷违约风险的发生概率,有利于银行业的稳定运行。

第二,继续提高经济市场化程度。在市场经济发育程度较低的地区,银行业竞争程度的提高并没有显著提升全要素生产率,这意味着包括行政干预在内的非市场机制在部分地区的经济运行中依然发挥着作用,并导致了信贷资源配置的扭曲,避免这一现象的发生就需要进一步发挥市场在资源配置中的决定性作用。建议国家继续完善与经济运行相关的制度体系,扩大经济对外开放度,以完善的市场经济机制压缩非市场力量的干预空间;明确界定政府公共服务的职能边界,建立新型政企关系,压缩行政权力寻租空间;纪检监察部门应加大对插手干预商业银行信贷流向的违规官员的惩戒力度,约束政府行政行为,杜绝政府为相关企业提供隐性信贷担保行为的发生。商业银行层面应继续强化现代企业治理制度建设,加强职能部门间的协作与监督,完善信贷申请审批流程,杜绝各种“关系贷”“贿赂贷”,确保信贷资源合理配置到国家重点支持发展的领域。

第三,逐步缩小信贷资源分布的区域差距。提升银行间竞争程度,在普通地级市能够正向促进全要素生产率的提升,这表明当前地级市信贷资源仍然稀缺、信贷供给总量不足,而增加城市不同类型商业银行分支机构数量这一做法,在扩大信贷资源供给总量、提高信贷配置效率的同时,促进了全要素生产率的提升。因此,银行业监管部门应继续为各商业银行在地级市设立分支机构创造条件,继续创新银行业监管政策,实施差异化审批政策,对在银行数量稀少的地级市开设分支机构的商业银行适当降低审批条件,以扩大这些地级市的银行信贷供给总量。地方政府应辅之以财政或所得税减免激励政策,吸引各类型商业银行入驻并扩大网点数量,尽最大程度地缩小地级市与省级城市在银行机构数量、信贷供给规模方面的差距。

第四,推动省级城市银行信贷资源的精准投放。就省级城市而言,其银行分支机构总量庞大、银行信贷资源供给相对充足,在边际效应递减规律的作用下,继续擴大银行机构数量、强化银行业竞争等措施的正向效应越来越小,以至于在当前并不会明显提高城市生产效率。对此,建议省级城市的商业银行积极发展科技金融,利用大数据、移动互联网、云计算等技术筛选发展前景好的企业,实现信贷资源的精准投放,以推动高科技产业的发展。银行监管部门应适时引导各商业银行优化网点布局,根据服务人口与企业数量的多寡、营业绩效的优劣对省级城市分支机构进行合并、撤销,并在地级市增设分支机构,以实现信贷资源利用效率的提升,支持实体经济稳健发展。

参考文献

[1]BERGER A N, HASAN I, KLAPPER L F. Further evidence on the link between finance and growth: an international analysis of community banking and economic performance[J]. Journal of Financial Services Research, 2004, 25(3): 169-202.

[2]BOYD J H, NICOLO G D. The theory of bank risk taking and competition revisited[J]. Journal of Finance, 2005, 60(3):1329-1343.

[3]LAW S H, SINGH N. Does too much finance harm economic growth?[J]. Journal of Banking & Finance, 2014, 41(1): 36-44.

[4]RICE T, STRAHAN P. Does credit competition affect small-firm finance? [J]. The Journal of Finance, 2010, 65(3): 861-889.

[5]DIALLO B. Corporate governance, bank concentration and economic growth[J]. Emerging Markets Review, 2017, 32(5): 28-37.

[6]CORNAGGIA J, MAO Y F, TIAN X, et al. Does banking competition affect innovation[J]. Journal of Financial Economics, 2015, 115(1): 189-209.

[7]MARCO P. Financial markets and growth: an overview[J]. European Economic Review, 1993, 37(2): 613-622.

[8]KING R G, LEVINE R. Finance and growth: schumpeter might be right[J]. Quarterly Journal of Economics, 1993, 108(3): 717-737.

[9]RAJAN R G, ZINGALES L. Financial dependence and growth[J]. American Economic Review, 1998, 88(3): 559-586.

[10]哈拉尔德·哈格曼,马媛媛.熊彼特论资本主义发展、创新及经济周期[J].经济思想史评论,2010(7):74-87.

[11]BENFRATELLO L, SCHIANTARELLI F, SEMBENELLI A. Banks and innovation: microeconometric evidence on Italian firms[J].Journal of Financial Economics, 2008, 90(2): 197-217.

[12]余泳泽,张莹莹,杨晓章.创新价值链视角的创新投入结构与全要素生产率分析[J].产经评论,2017(3):31-46.

[13]KUMBHAKAR S C. Stochastic frontier analysis[M]. Cambridge: Cambridge University Press, 2000.

[14]蔡竞,董艳.银行业竞争与企业创新——来自中国工业企业的经验证据[J].金融研究,2016(11):96-111.

[15]张宇. FDI技术外溢的地区差异与吸收能力的门限特征——基于中国省际面板数据的门限回归分析[J].数量经济技术经济研究,2008(1):28-39.

[16]姚枝仲,何帆.经济增长继续高涨 货币政策应及时退出[J].国际经济评论,2010(1):86-93.

[17]李力行,黄佩媛,马光荣.土地资源错配与中国工业企业生产率差异[J].管理世界,2016(8):86-96.

[18]范祚军,常雅丽,黄立群.国际视野下最优储蓄率及其影响因素测度——基于索洛经济增长模型的研究[J].经济研究,2014(8):20-33.

[19]汪伟.中国居民储蓄率的决定因素——基于1995—2005年省际动态面板数据的分析[J].财经研究,2008(2):53-64.

[20]刘瑞明,赵仁杰.西部大开发:增长驱动还是政策陷阱——基于PSM-DID方法的研究[J].中国工业经济,2015(6):32-43.

[21]王小鲁,樊纲,余静文.中国分省份市场化指数报告(2016)[M].北京:社会科学文献出版社,2017:6-7.

[22]谭燕芝,陈彬,田龙鹏,等.什么因素在多大程度上导致农村金融排斥难题——基于2010年中部六省667县(区)数据的实证分析[J].经济评论,2014(1):25-37.

[23]钱先航,徐业坤.官员更替、政治身份与民营上市公司的风险承担[J].经济学(季刊),2014(4):1437-1460.

[24]周宗安,宿伟健.竞争激励、专利研发与银行业运行革新[J].改革,2018(3):144-157.

[25]周宗安,宿伟健.生态经济区对农业生产效率的影响:由黄河三角洲引申[J].改革,2017(2):137-145.

[26]钱雪松,方胜.担保物权制度改革影响了民营企业负债融资吗?——来自中国《物权法》自然实验的经验证据[J].经济研究,2017(5):146-160.

[27]CHONG T L, LU L P, STEVEN O. Does banking competition alleviate or worsen credit constraints faced by small and medium-sized enterprises? Evidence from China[J]. Journal of Banking & Finance, 2013, 37(9): 3412-3424.

Structure Competition of Banking Industry, Innovation of Financial Supervision Policy and Total Factor Productivity of City

SU Wei-jian BI Peng-bo ZHOU Zong-an

Abstract: Based on the geographical distribution data of 168 841 branches of commercial banks from China Banking and Insurance Regulatory Commission, this paper constructs the Herfindahl Index of banking concentration to measure the banking competitiveness of 230 prefecture-level cities in China. The impact of bank competition on total factor productivity at the urban level is analyzed. The results showed that: reducing banking concentration and intensifying banking competition can significantly improve the total factor productivity of ordinary cities, but the impact on provincial cities is not obvious. The concentration of banking industry has not only the current effect but also the lagging effect on total factor productivity. At the same time, the influence of the current period is obviously different because of the different degree of regional marketization. Further studies show that: China Banking Regulatory Commission(CBRC) has implemented the "Optimized Financial Regulation Policy" since 2009, which has significantly reduced the concentration of banking market in prefecture-level cities. This reduction in banking concentration caused by policy implementation has significantly enhanced technological progress at the urban level. However, its transmission effects on total factor productivity, technological efficiency and scale efficiency are not prominent. This paper comprehensively uses the financial supervision optimization policy, the shortest distance from Beijing, Shanghai and Shenzhen and the banking concentration average of the surrounding cities to conduct endogenous analysis, the conclusion is still robust.

Key words: market concentration of banking industry; optimizing financial regulation policy; total factor productivity

基金項目:山东省重点研发计划软科学重点项目“科技金融支持科技型小微企业政策研究”(2019RZB01078)。

作者简介:宿伟健,山东财经大学经济研究中心讲师;毕鹏波,中共烟台市委党校讲师;周宗安,山东财经大学金融学院教授、博士生导师。