当前跨境资本流动新特征的成因解析与市场监测

摘 要:本文通过对跨境资本流动的理论解析和实证检验,发现跨境资本流动的惯性趋势影响明显,引发预期效应对宏观经济增长率和房地产景气指数影响显著、资本市场收益率和利率差影响较为稳定、汇率解释能力相对较弱。因此,需要强化多层次金融市场体系建设,扩展市场广度深度;深化人民币汇率市场化改革,增强市场自主平衡能力;改革健全跨境资本流动宏观审慎管理体系,提高跨境资本流动管理的政策性和技术性水平。

关键词:跨境资本流动;对外直接投资;外汇管理;宏观审慎管理

中图分类号:F831.5 文献标识码:B 文章编号:1674-0017-2020(8)-0026-07

跨境资本流动是一把“双刃剑”,既可以提升金融和实物资源的全球配置效率,活跃金融市场交易并促进全球经济快速发展,也会因高流动和强投机的特点冲击国家金融稳定,甚至引发金融风险。近年来,伴随着我国资本账户开放进程的逐步提速和人民币国际化进程的深入推进,金融开放的步伐在不断提速,跨境资本流动呈现出诸多变化。跨境资本流动规模突增,流向由流入向流出转换,证券投资呈现快速上升趋势。基于此,深入研究跨境资本流动的特征,揭示跨境资本流动投机性对我国金融稳定的潜在冲击,并对跨境资本流动进行监测和科学管理,对于加强外汇管理有着重要意义。

一、当前跨境资本流动呈现出的新特征

(一)跨境资本流动的活跃度持续增强

随着我国金融对外开放步伐的不断扩大,贸易投资便利化政策不断落地,加之金融危机后欧美各国纷纷采取量化宽松政策,大幅提升了存量货币规模,导致跨境资本流动活跃度持续增强。2000至2019年间,我国跨境资本流动规模(非储备性质金融账户负债净额)从19.58亿美元增加到377.55亿美元,规模扩大了19.28倍。其中,跨境资本流入量从580.44亿美元增加到2557.76亿美元,规模扩大了4.41倍;跨境资本流出量从560.86亿美元增加到2180.21亿美元,规模扩大了3.89倍1。

(二)非储备性质金融账户差额呈现双向波动性

经常账户顺差是跨境资本流动的基础,金融账户波动是跨境资本流动的表现。加入世贸组织以来,我国非储备性质金融账户差额总体保持顺差態势,顺差规模占国际收支顺差总额的平均比重达42.37%,呈现出一定的双向波动特征。2013年,我国非储备性质金融账户差额大规模增长至3430.48亿美元;2014至2016年,在国内企业对外投资扩大、“811”汇改、美联储量化宽松政策逐步退出的影响下,非储备性质金融账户差额连续三年出现逆差,2015年和2016年逆差规模分别达4856.13亿美元和4169.93亿美元;2017年以来,随着宏观层面货币政策以及微观层面跨境资本流动监管政策的调整,以及国内金融开放的稳步推进,跨境资本流动由净流出转为净流入,跨境资本流动相对稳定,2018至2019年非储备性质金融账户均为顺差,2019年顺差规模为377.55亿元。

(三)跨境资金进入资本市场进程加快

跨境资本流动主要分为两类,即基础国际收支差额和短期跨境资本流动。前者波动小、稳定性强,主要包含经常性账户和资本与金融账户中的直接投资;后者稳定性较弱,主要包含资本与金融账户中的证券投资和其他投资等。经济新常态以来,在深化金融改革的背景下,我国资本市场相继推出沪港通、深港通和沪伦通,金融市场联动性增强;与此同时,合格境外机构投资者(QFII)限额从“100亿美元”到“1500亿美元”再到“3000亿美元”,直至2019年全面取消,境外投资者投资我国金融市场渠道放开,金融业对外开放程度进一步提升。当前,跨境资本在我国金融账户中所占比重上升,短期化趋势明显,跨境资金证券投资的净额跨境资金流动规模的由2003年20.82%增长至2019年153.48%(见图1)。

(四)对外直接投资数量呈现较快增长势头

随着我国外向型经济体量的不断增长,对外投资规模增速已显著超越外商直接投资增速,成为跨境资本流动中的重要组成部分。2010至2019年间,我国对外投资平均增幅约为20%,仅在2011、2017和2019年增幅有所下降。截至2018年底,我国对外直接投资存量达1.98万亿美元,是2002年末存量的66.3倍,排名由第25位升至第3位,仅次于美国和荷兰。在对外并购方面,我国已成为全球供应链分工和重组的重要力量。2015至2019年共完成海外并购2898起,累计交易额达6209亿美元(见图2)。并购方向逐渐从制造业、采矿业、文化体育和娱乐业等产业向电力和公用事业、消费品及科技、媒体和电信业(TMT)等高端产业链转变。

(五)人民币跨境资金结算量快速增长

随着人民币国际化进程的推进,人民币作为国际货币的功能不断强化,人民币国际化基础设施建设进一步完善,境外离岸人民币市场平稳发展。自2009年跨境贸易人民币结算试点实施以来,我国人民币跨境资金结算量由2010年的5063.4亿元增长至2019年的60400亿元,年均增幅28.13%(见图3)。截至2019年底,人民币跨境资金结算总量累计446599.2亿元,规模相比2010年扩大了87.58倍。随着我国经济的飞速发展,对外贸易量逐年增长,与“贸易大国”地位不相适应的是“货币小国”,而跨境贸易人民币结算有利于提升涉外企业资金结算速度和使用效率,有力推动了人民币成为国际货币的进程。

二、当前跨境资本流动新特征的机理分析

(一)经济增长速度下降影响对宏观经济发展的市场预期

2010年以来,我国宏观经济增速下降,GDP增速由2010年的10.6%逐年下滑至2019年的6.1%。宏观经济增速反映一国经济活力,其周期性变化也会对宏观预期产生阶段性调整。在经济增长高速阶段,旺盛的社会需求和良好的投资环境会改善投资者预期回报,引导资本流入国内市场;在经济增长减速阶段,社会经济景气度的下滑将强化投资者担忧,抑制投资意愿并使跨境资本流动的转向发生变化。当前,经济增速持续下降背景下宏观预期的调整已成为跨境资本流动由流入向流出转向的重要因素。

(二)经济结构深度调整逐渐改变了投资的主要方向

经济由高速增长向高质量增长转型,产业结构深度调整,自然引发跨境资本流动的相应变动。原有高速增长下中低端产业的产能呈现过剩状态,高污染、高能耗产业在环保政策要求下开始转型,房地产业在城市房地产政策下逐步降温,与此同时服务业增长潜力逐渐得到激发,高科技产业日益受到政府和市场青睐,产业结构的深度调整致使资本投资方向也产生相应改变,引发市场摩擦并一定程度上降低了投资规模。同时,当前国内企业和居民增持境外资产的意愿逐渐强烈,集中表现为购汇意愿强烈、结汇意愿下降。国内经济主体往往采用增持外汇存款、偿还外币贷款等方式优化资产配置结构,亦对跨境资本流出带来一定影响。

(三)货币政策调控的流动性边际宽松加速了资金流出

近年来,为缓解经济增长新旧动力转化过程中的摩擦影响,我国在保持稳健货币政策总基调的同时偏向于边际宽松。2015年中国人民银行以5次降息、4次降准和5次针对支持三农、小微领域银行定向降准的方式释放一定的流动性;2016年进一步降低存款准备金率0.5个百分点并启动存款准备金率改革;此后,中国人民银行扩大MLF投放规模。在此情形下,国内资产对国际投资者的吸引力受人民币资产收益率下滑等因素影响而相对弱化,促使国际投资者往往保持观望态度,扩大了跨境资本的流出压力。

(四)资产价格进入不稳定阶段弱化了国际资金的吸引力

中国经济改革取得阶段性成果,资产价格特别是城市房地产价格伴随经济增长持续提高,大城市的房地产价格涨幅非常显著。但是,当前房地产市场走势区域性差异导致部分商业银行资产质量下滑,地方政府融资平台杠杆较高等引发投资者对部分人民币资产安全性的担忧。2018年以来,我国房地产市场价格两级分化明显、证券市场股票价格波动较大,弱化了风险收益比考量下对投资者的投资吸引力。伴随人民币汇率改革下中间价形成机制的市场化,国内资产价格波动幅度的扩大相对降低了国际资本投资的意愿。

(五)美元走势逐年上升吸引一部分国际资本撤离境内市场

美联储加息下美元走强是跨境资本流出的主要国际影响因素。由于美联储货币政策具有较强的国际溢出效应,美元走强的同时也会带动美元资产价值增值预期,从而对新兴经济体资产价值产生冲击。现实表明,美联储退出量化宽松政策后,新兴经济体面临国际资本大量撤离现象,给货币带来贬值压力。国家外汇管理局数据显示,2014-2019年间中国资本净流出累计达54亿美元。

三、跨境资本流动影响的实证检验

(一)规模测算

当前学术界主要采用直接法、间接法、克莱因法和混合法等四种方法对跨境资本流动规模进行测量。综合比较各类方法的统计口径和数据获取难易程度,本文借鉴间接法的思想,设计出我国跨境资本流动规模的计算公式:

跨境资本流动=外汇储备增量-正常贸易顺差额-FDI净流入 (1)

根據公式(1),我国2000年以来短期跨境资本流动总体上呈现出波动下降的态势(见图4)。2000至2008年间,短期跨境资本流动保持平稳,波动幅度较小;2009至2019年间,短期跨境资本流动波动较为剧烈,但2009至2014年间整体的短期跨境资本流动额要高于2015至2019年间的短期跨境资本流动额。

将跨境资本流动规模、外汇储备变动、进出口差额进行对比,可以看到三者的变化趋势(见图5)。从理论角度分析,跨境资本流动能够显著影响国家外汇储备规模,资本流入能够增加外汇储备而资本流出则会减少外汇储备,同时进出口差额也会影响跨境资本流动和外汇储备规模,三者关系应同向变化。从图5可以看出,跨境资本流动规模、外汇储备变动和进出口差额三者趋势基本一致,表明我国跨境资本流动规模与外汇储备变动、进出口差额高度相关。

将跨境资本流动规模与实际利用外资和外商直接投资净流入(FDI)进行对比分析,可以看到三者的变化趋势(见图6)。一般来讲,FDI净流入和实际利用外资的增加会导致跨境资本流入量的增加,从趋势图中也可以看出跨境资本流动与实际利用外资、FDI净流入曲线的波峰波谷较为吻合,即三者趋势一致,表明我国FDI净流入和实际利用外资的确可以促进跨境资本流入。但从资金规模来看,FDI净流入和实际利用外资规模较小,对跨境资本流动的影响有限,跨境资本流动的主要资金仍以投机性流动资金为主。

(二)模型构建与数据来源

为揭示我国跨境资本流动的影响因素,本文选取跨境资本流动净额SCF作为被解释变量,综合汇率E、利率差DR、宏观经济增速G、资本市场收益率S、房地产景气指数H等多重因素,从而构建模型。各解释变量释义如下:

汇率E:根据中国人民银行网站公布的人民币兑美元期末汇率,计算月度波动率,计算公式为:

E=(Et—Et-1)/Et-1。

利率差DR:选用中国人民银行公布的一年期定期存款利率为中国利率,美联储网站公布的美国联邦基金利率为美国利率,取差值计算。

宏观经济增长率G:考虑到中国GDP数据为季度数据,本文借鉴标准文献做法,使用月度规模以上工业企业增加值进行替代,以反映中国宏观经济增速。

资本市场收益率S:选择上海证券交易所综合股价指数月度收益率反映中国资本市场收益率。

房地产景气指数H:选用全国房地产开发业综合景气指数衡量房地产市场发展趋势和变化。

综上,构建我国跨境资本流动规模基本模型:

SCFt=αt+β1E1+β2DRt+β3Gt+β4St+β5Ht+εt(2)

其中,αt为截距项,εt为残差项。使用Eviews软件对数据进行处理,样本周期为2000年1月至2018年12月,变量描述性统计如表1所示。

(三)动态实证分析

1.平稳性检验。使用ADF检验验证时间序列数据的平稳性,避免出现“伪回归”问题。ADF检验结果可以看出,跨境资本流动净额SCF、中美两国汇率波动率E、资本市场收益率S在1%的显著性水平上同阶平稳。利率差DR、资本市场收益率S、房地产景气指数H在1%的显著性水平上一阶差分后平稳(见表2)。

2.格兰杰因果检验。根据ADF检验结果,使用格兰杰因果检验判断各变量在统计上的先后关系,AIC、SIC准则确定最佳滞后阶数为2阶(见表3)。

3.协整检验。进一步判断变量之间的长期稳定协整关系。Johansen结果显示,上述变量在5%显著性水平上存在2个协整关系,可以构建VAR模型(见表4)。

4.脉冲响应分析。从图7可以看出,跨境资本流动SCF自身冲击在前10期显著为正,表明短期跨境资本会通过推动资产价格上涨吸引更多资本进入而产生典型的自强化效应。汇率E的冲击在前期为负,之后逐渐缩小,表明跨境资本流出会受人民币汇率贬值的短期影响,但长期随着汇差收益减小且套利机会消失,影响效果也逐渐变小。利率差DR的冲击显著为正且较为稳定,表明利率差是跨境资本流动的重要影响因素,一国利率的相对上升会推动跨境资本的迅速流入;相反,一国利率的相对下跌会导致跨境资本的变现和流出。中国经济增长率G的冲击为正且较为稳定,表明预期效应下我国宏观经济同跨境资本流动的影响方向相一致。资本市场收益率S的冲击在前期显著为负,之后逐渐转正,表明受资本市场尚未同国际充分接轨影响,短期内国内资本市场收益率上浮对跨境资本的吸引力存在一定的时滞。房地产景气指数H的冲击为正且较为稳定,表明房地产市场是我国经济的重要参考因素,也是跨境资本流动的重要影响因素。

5.方差分解。方差分解结果显示,跨境资本流动SCF的自身趋势会对跨境资本流动产生主要影响,宏观经济增长率G和房地产景气指数H对跨境资本流动的影响最强,资本市场收益率S和利率差DR对跨境资本流动的影响其次且较为稳定,汇率E的解释能力相对较弱(见表5)。

四、跨境资本流动的监测体系构建

跨境资本流动通过一国或地区的经济金融指标作出反映,通过指标追踪和观察能够在一定程度上诊断出该国金融体系的稳健程度。当指标超过阈值时,金融监管机构应及时作出干预行为,避免因资金外逃、汇率大幅波动等因素对国内经济金融稳定造成冲击。因此,构建全面有效的跨境资本流动监测体系,有助于完善宏观审慎监管机制,预防跨境资本流动对金融市场的冲击。

(一)跨境资本流动的监测指标

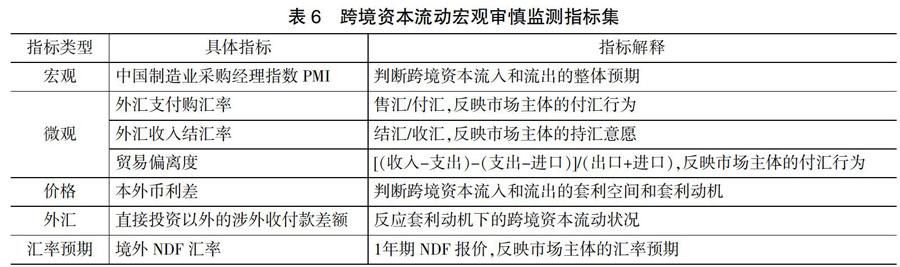

本文分別从宏观、微观、价格、外汇及预期指标中,选取主要因素构成跨境资本流动风险监测指标体系(见表6)。选取原则一是合理控制指标数量,避免指标之间的高度相关而影响政策制定;二是鉴于跨境资本流动的短期高频特征,指标选取采用高频月度数据。

(二)跨境资本流动的风险预警

跨境资本流动的风险预警,是在对国内外经济情况进行综合判断的基础上,针对上述跨境资本流动监测指标体系中各个指标的数值变动进行分析研判,划定出包含安全、关注、可疑、预警在内的四类预警区间,以便各类监管机构在快速发现跨境资本异常流动的同时,及时掌握引发跨境资本异常流动的原因,开展针对性监管措施(见表7)。

五、研究结论与政策含义

当前我国跨境资本流动呈现新特征,即跨境资本流动活跃度不断提升、跨境资本流动影响非储备金融账户差额双向波动、跨境资本流入证券投资等领域呈现短期化特征、跨境资本流动中对外直接投资呈现迅速增长等。上述特征的形成原因,包括经济增速持续下降影响宏观经济预期、经济结构深度调整改变了投资方向、货币政策调控边际宽松波及资金流出、资产价格的不稳定性弱化了国际资本的吸引力、美元逐步走强诱发了资本撤离境内市场。影响跨境资本流动规模的因素中,跨境资本流动的自身惯性趋势占据主体地位,在预期效应下宏观经济增长率和房地产景气指数的影响最强,资本市场收益率和利率差的影响其次且较为稳定,汇率的解释能力相对较弱。

本文研究的政策含义在于强化多层次金融市场体系建设,并扩展市场广度深度,完善以Shibor、LPR为基础的市场利率体系,加快国债收益率曲线的形成机制推动债券市场发展,完善股票市场的发行和成交机制,为跨境资本流动提供充足的缓冲空间。考虑到汇率弹性有助于防止实际汇率因资本流动的剧烈波动风险,应继续完善人民币汇率市场化改革,逐步扩大人民币波动的合理幅度,推动跨境资本流动市场自主平衡能力的形成和强化,稳定经济主体的市场预期,力保跨境资本流动的平稳波动。在构建全方位跨境资本流动风险指标体系的基础上,健全跨境资本流动宏观审慎管理体系,完善动态预警机制,丰富管理工具箱,健全各监管机构之间的信息共享和监管协调机制,完善跨境资本流动管理的政策性、适应性和技术性,实现对跨境资本流动的系统性监管。

参考文献

[1]毕海霞,陈小荣,刘玉娟.我国跨境资本流动新动态、潜在风险与化解对策[J].经济纵横,2018,(05):114-122.

[2]柏慧.短期跨境资本流动管理的国际经验与启示[J].金融经济,2019,(14):160-162.

[3]陈丰.IMF资本流动管理新框架下新兴市场国家资本流出管理研究[J].国际金融,2015,(03):48-51.

[4]陈思翀,刘静雅.套息交易对中国短期资本流动的影响——基于动态资产组合理论的研究[J].金融研究,2018,(06):73-90.

[5]陈修兰,吴信如.跨境资本极端流动的分类与测度:国外研究述评及补充[J].国际贸易问题,2018,(04):57-174.

[6]陈卫东,王有鑫.人民币贬值背景下中国跨境资本流动:渠道、规模、趋势及风险防范[J].国际金融研究,2016,(04):3-12.

[7]管濤.危机十年我国跨境资本流动管理回顾与前瞻[J].国际金融,2018,(05):3-8.

Causes Analysis and Market Monitoring of the New Features of

Current Cross-border Capital Flows

LI Wenle

(Xian Branch of PBC, Xian Shaanxi 710075)

Abstract:Through the analysis and empirical test on the theory of cross-border capital flows, its found that the inertial trend of cross-border capital flows is obvious, which causes a significantly affect of the expected effect on macroeconomic growth and the influence of the real estate boom index. The influence on capital market yield rate and interest rate difference is relatively stable and exchange rates influence is relatively weak. Therefore, it is necessary to strengthen the construction of a multilevel financial market system, deepen the market-oriented reform of RMB exchange rate, reform and improve the macro-prudential management system of cross-border capital flow and improve the policy and technology of cross-border capital flow management.

Keywords: cross-border capital flow; foreign direct investment (FDI); capital account;current account

责任编辑、校对:吴思绮

收稿日期:2020-07

作者简介:李文乐(1986.03-),男,山东济南人,博士研究生,现供职于中国人民银行西安分行。

1 数据来源于CEIC中国宏观经济数据库。

注:本文为作者观点,文责自负。