信用价差对商业银行违约风险的影响分析

宋玉颖,刘志洋

(1.中国农业银行 长春培训学院, 吉林 长春 130012;2.东北师范大学 经济与管理学院,吉林 长春 130117)

引言

2008年全球金融危机给全球商业银行稳健经营带来巨大挑战,信用风险市场化给商业银行风险管理带来巨大压力,集中体现为信用价差的扩大造成商业银行资产巨大损失,使商业银行暴露在信用价差风险下的敞口非常高。随着信用风险的可交易化,金融市场风险会迅速传导至商业银行体系,快速侵蚀商业银行的资本充足率,造成系统性金融风险。为了有效管理系统性金融风险,全球金融监管当局都在全力推进和建立宏观审慎监管体系,该监管体系包括时间和截面两个维度。截面维度关注金融机构共同的风险敞口,巴塞尔委员会2016年发布全新《市场风险资本充足率要求》中,信用价差被纳入市场风险因子,说明信用价差可作为商业银行共同风险敞口,具有系统性。

为有效管理系统性金融风险,全球金融监管当局对金融体系实施了压力测试。早在1999年,国际货币基金组织和世界银行发起的金融部门稳定评估(Financial Sector Assessment Program,FSAP)就对各个成员实施了压力测试[1]。2009年,美联储实施了监管资本评估(Supervisory Capital Assessment Program,SCAP)来判断大型商业银行是否有足够的资本来抵御冲击,并发布各金融机构的压力得分,以帮助金融市场恢复信心[2]。欧洲银行业监管委员会(Committee of European Banking Supervisors,CEBS)也对欧洲大型商业银行实施了压力测试。美联储压力测试关注宏观经济冲击对单家商业银行的影响,具有自上而下的特征[3];欧洲银行业压力测试关注个体金融机构受到的冲击,具有自下而上的特征。

2015年底,中国人民银行组织开展了2016年度大中型商业银行压力测试,测试对象为截至2015年第三季度末资产规模在5 000亿元以上的31家大中型商业银行。此次压力测试主要针对信用风险、市场风险和流动性风险展开,基础数据是商业银行资产负债表。测试的主要方法是:中国人民银行假设在宏观经济指标和相关风险因子出现负面冲击情况下,检验商业银行资本充足率和流动性风险状况。对于负面冲击的设定,中国人民银行根据实践惯例设定了若干情景,然而在压力测试中,金融监管当局设定的压力情景虽然具有历史渊源,但也难免具有一定的主观性。如果压力情景模拟过于悲观,会造成资源浪费,增加监管成本;如果压力情景设定过于乐观,又会失去了监管的意义,科学模拟和设定监管情景是实施压力测试关键之一。中国银行业压力测试的实践目前是基于资产负债数据,而资产负债(财务会计)数据低频率特征使其很难实时、动态、快速、前瞻地捕获金融市场风险因子的极端变化及其对金融机构的负面影响。

就当前中国银行体系来讲,随着中国经济发展步入“新常态”,GDP增长率下降,信用风险和不良贷款将成为影响商业银行经营风险的主要风险因素。单纯依靠传统不良贷款管理方法已无法实时捕捉信用风险,而资本市场数据却可以实时动态反映当前企业所处信用风险状态。2016年1月巴塞尔委员会最新发布的《市场风险最低资本要求》指引中,信用价差被纳入市场风险因子中,这反映了风险管理的资本市场导向。基于资本市场数据和“敏感性分析+情景分析”的实践框架,研究采用股票市场数据KMV模型所测度的商业银行违约风险为压力测试目标,运用“跳跃—扩散”模型拟合信用价差时间序列,经蒙特卡洛模拟得出信用价差变化的极端值来模拟压力情景,探究信用价差极端变化对商业银行违约概率的影响。

一、相关文献综述

2008年全球金融危机震惊全球金融监管当局[4-5]。从宏观角度,压力测试的主要目的是保证金融体系稳定运行。富有效率的金融体系有助于增加储蓄和投资、有效配置资源、通过分散化降低风险,以及降低金融服务成本[6]。金融危机的爆发会削弱货币政策有效性、加速经济衰退、加剧资本外逃、带来汇率压力、增加财政救助成本[7]。Laeven et al.(2008)[8]发现金融危机造成的损失可达GDP的50%,损失主要由商业银行资本重组和存款保险赔付构成。

压力测试发源于商业银行内部实践,用来诊断商业银行自身经营风险。2008年金融危机爆发后,压力测试被用于金融体系风险评估,兼具微观审慎监管与宏观审慎监管特征。有学者以微观审慎监管思想为核心,开发模型关注金融机构自身风险[9];还有学者将宏观经济与金融体系相联系,采用压力测试预测金融体系灾难性事件[10-11]。方意 等(2017)[12]实证发现中国经济增速放缓对银行业系统性风险的影响不是特别高。彭建刚 等(2015)[13]将商业银行经济资本与系统性风险管理相联系。

在微观审慎监管中,压力测试侧重于技术层面,主要评估大型商业银行应对宏观经济冲击或可能发生的恶性事件的稳健程度。Borio et al.(2014)[14]建立卫星模型(Satellite model)关联宏观经济变量与商业银行偿付能力,分析不同外部冲击造成的影响及压力情景下商业银行资产负债表和利润表的状况。Foglia(2009)[15]探讨运用卫星模型(Satellite model)将宏观经济冲击与商业银行贷款质量相关联。王天宇 等(2017)[16]证明宏观经济变量对商业银行信用风险有重要影响。丁建臣 等(2016)[17]认为房地产贷款是我国银行业风险的主要来源。

压力测试需要模拟风险因子运动过程和变量之间的反馈效应。这种反馈效应体现实体经济与金融体系的相互作用机制[18]。银行体系交易网络使风险很容易在商业银行之间传染,许多金融机构系统性风险贡献度指标设计往往也嵌入了压力场景,如Adrian et al.(2016)[19]提出将CoVaR引入单家金融机构陷入困境的假设;Chan-Lau(2010)[20]假设一家金融机构在陷入困境的情况下对另一家金融机构的影响。压力测试与宏观经济变量息息相关,有学者研究宏观经济变量变化对商业银行盈利能力的影响,Guerrieri et al.(2012)[21]发现宏观经济变量有助于预测美国大型商业银行不良贷款,但对于预测商业银行盈利水平和资本充足率却不够准确。

压力测试受监管当局青睐,但也被一些学者批评。压力测试潜在最大问题是设计的场景可能发生的概率过低,且无法有效覆盖所有的可能性[22]。Glasserman et al.(2016)[23]发现美国银行业压力测试结果是可预测的,商业银行可采取监管套利策略造成压力测试失效和消耗监管成本。Alfaro et al.(2009)[24]指出基于历史的场景设计无法完全覆盖所有压力场景。Drehmann et al.(2011)[25]也指出压力测试的结果不能用于系统性风险预警。Acharya et al.(2014)[26]认为根据美国和欧盟压力测试结果来预测商业银行资本充足率是不成功的,且风险加权资产与资产的市场风险无关,应将基于市场数据的相关测度指标引入压力测试。

压力测试虽存在缺陷,但一些学者仍用其预测金融机构倒闭概率,主要从微观审慎监管角度,依托资本充足率和流动性比率有效区分倒闭与非倒闭的商业银行。主要方法包括多元判别分析(Multiple discriminant analysis,MDA)[27]、Logit模型[28]、人工智能技术[29-30]等。Gutiérrez et al.(2014)[31]使用Logit和Probit模型研究金融机构财务比率预测西班牙和欧洲商业银行陷入困境的能力。Lim(2015)[32]研究CEBS于2010年对24家西班牙银行的压力测试结果,发现ROE和账面所有者权益对预测商业银行通过压力测试情况的能力非常强。在机器学习领域,集成学习(Ensemble approach)方法得到了较好应用[33-35],李伟(2018)[36]模拟分析发现,若房地产价格下跌30%,中国将有一半商业银行的资本充足率不达标。

压力测试兼具宏观审慎监管和微观审慎监管的特征,这个特征对于中国银行业系统性风险管理尤为重要,压力测试既可以帮助个体金融机构分析自身经营风险,也可以帮助金融监管当局分析系统性金融风险。系统性分析管理对商业银行风险判断要有前瞻性,应将基于市场数据的相关测度指标引入压力测试,研究极端条件下金融市场变量影响金融机构倒闭概率的机制变得非常重要,以期为中国银行业系统性金融风险管理提供参考。

二、研究方法

若将银行体系看作一个信用资产组合,金融监管当局则是资产管理者。从信用资产组合视角来看,监管当局自然会关注每一项资产的违约概率。研究基于“敏感性分析+情景分析”的研究框架,探究压力场景下市场风险因子对各商业银行违约概率的影响。

(一)商业银行违约概率的估计

商业银行风险承担能力的大小最终体现在应对倒闭风险上,测度银行倒闭风险对中国银行业管理系统性风险有很大指导意义。徐明东 等(2011)[37]用商业银行贷款作为商业银行风险承担的变量,但商业银行贷款增加不一定会增加金融风险,也可能是为了满足实体经济发展的需要,因此用贷款来表示商业银行风险承担并不准确。以资产定价领域的期权定价理论为核心发展出来的或有权益分析(Contingent Claims Analysis,CCA),是金融危机之后测度金融系统性风险主要方法之一,而KMV模型是或有权益分析方法主要代表模型。

KMV模型核心思想是将商业银行股票市值看作欧式看涨期权,在T时间内商业银行负债相当于期权行权价格。由Black-Scholes期权定价公式,银行资产价值低于在T时间内所需偿还债务价值时,看涨期权不行权,商业银行倒闭。理论上一般假设银行资产价格低于债务面值时发生倒闭,但在实际金融体系运行过程中,商业银行倒闭也常发生在资产价格较高时,商业银行往往因为金融体系内部流动性冲击而被迫抛售资产,出现由流动性风险而非偿付能力风险引发的倒闭。基于此,研究针对KMV模型设定了违约触发值(用DB表示),根据KMV模型的常规做法,DB设定为:短期负债+0.5*长期负债。短期负债包括同业及其他金融机构存放款项、向中央银行借款、拆入资金、交易性金融负债、衍生金融负债、卖出回购资产款,以及存款总量的20%;长期负债包括应交税费、应付利息、应付债券、递延所得税负债、预计负债、其他负债,以及存款总量的80%[38-40]。在风险中性测度下,银行股票价值为:

ET=ATN(d1)-DBe-rTN(d2)

(1)

其中,ET为银行股票市值,AT为银行资产在T时刻的市场价值,r为无风险利率,N()为标准正态分布累积函数,σA为资产市场价值标准差。假设银行资产市场价格服从对数正态分布,银行在T时间内的违约概率(PD)为:

PD=N(-d2)

(2)

DB值数据来源于商业银行财务报表数据,且非日度数据。根据各商业银行公开信息,财务报告数据以季度为报告频率,本研究DB值对应如下:每年1月、2月、3月股票日度数据对应第1个季度财报相关数据;4月、5月、6月股票日度数据对应半年报相关数据;7月、8月、9月股票日度数据对应第3个季度的财报相关数据;10月、11月、12月股票日度数据对应银行年报相关数据。基于Wind数据库数据,使用Garch(1,1)模型估计KMV模型求解过程中需要的商业银行股票日波动率。

(二)敏感性分析

Wilson(1997)[41]将宏观经济因子变化与公司违约概率关联,奠定了此类问题的研究基础。Boss(2002)[42]使用此方法对奥地利银行体系进行实证分析。借鉴Wilson(1997)[41]研究方法,本研究将KMV模型求解而得的违约概率与信用价差联系起来,对各商业银行违约概率进行Logistic形式转换:

yi,t=ln((1-PDi,t)/ PDi,t

(3)

其中,i表示商业银行,t表示时间。在(3)式基础上,根据Virolainen(2004)[43]将各商业银行的违约概率与信用价差进行回归分析,得到商业银行违约概率对信用价差的敏感性:

yi,t=α+β1CS3M+β2CS1Y+β3CS5Y+β4CS10Y+ε

(4)

其中,根据巴塞尔委员会,本研究对信用价差的定义是:企业债券收益率与对应期限的国债收益率之差。CS3M表示3个月的信用价差,CS1Y表示1年期信用价差,CS5Y表示5年期信用价差,CS10Y表示10年期信用价差。为了有效捕捉商业银行各信用等级下信用价差风险敞口,选取信用评级为AAA级、AA级和A级企业信用价差进行回归分析(数据来源于Wind数据库)。

(三)压力场景的模拟分析

根据回归分析基本原理,上述敏感性分析所得结果是所有样本所得敏感性估计结果的平均值,既包含了正常状态,也包含了极值样本点。本研究认为,压力场景往往意味着金融变量出现断点式“跳跃”,造成金融体系处于“压力”场景之下。从实证模型设计的角度,压力场景意味着以往假设金融变量服从连续运动过程是不适合的,应将描述“跳跃”的分布纳入模型分析框架。基于此考虑,使用陈忠阳 等(2012)[44]提出的“跳跃—扩散”模型,对各评级下各期限的信用价差进行拟合,再使用蒙特卡洛模拟预测信用价差极端变化对商业银行违约概率的影响,“跳跃—扩散”设置如下:

dCSt=μdt+σdBt+JdNt

(5)

(6)

根据Poisson分布,在很短时间内跳动次数Nt大于等于2的概率几乎为0。所以将(6)式进一步离散化,假定每个时间间隔最多跳1次,得到:

ln(CSt)=μ+σεt+NtJt

(7)

(5)式中,需要估计的参数为μ、σ、λ、μJ、σJ,使用方法为MCMC(Markov Chain Monte Carlo)算法。由Gibbs抽样方法和Bayes学习规则得到参数的后验分布(Y为实际数据):

P(μ|σ2,Y)∝P(Y|μ,σ2)P(μ)

P(σ2|μ,Y)∝P(Y|μ,σ2)P(σ2)

(8)

(9)

rt=Yt-μ-NtJt

σv=1/(Nt/σ+1/σJ)

mt=1/σJ[Nt/σ(Yt-μ)+σJμJ]

(10)

(11)

由共轭分布基本知识及杰弗里斯关于缺少先验信息的论述,可得到各变量的先验分布:

P(μ,σ|N,J,Y)∝Normal/InvGamma

P(μJ,σJ|N,J,Y)∝Normal/InvGamma

P(λ|N)∝β(α*,β*)

P(Jt|θ,Nt,Yt)∝Normal

P(Nt|θ,Jt,Yt)∝Binorminal

其中,Normal表示正态分布,Binorminal表示二项分布,InvGamma表示倒Gamma分布,β()表示Beta分布,α和β为Beta分布参数,θ表示其他参数。

三、样本数据及实证结果

KMV模型需要股票收益率数据,研究用中国上市商业银行日股票收益率数据进行实证分析。考虑样本量的问题,选择2016年之前上市的商业银行,样本包括5家国有大型商业银行(中国工商银行、中国建设银行、中国银行、中国农业银行、交通银行)、8家全国股份制大型商业银行(中信银行、光大银行、华夏银行、民生银行、兴业银行、浦发银行、平安银行、招商银行)、3家城市商业银行(北京银行、南京银行和宁波银行)。数据期间是2010年8月19日①至2017年12月29日,数据频率为日度数据,各商业银行共1791个样本。

图1是KMV模型求解违约概率的时间序列走势图。5家国有大型商业银行中,交通银行违约概率波动性较高,农业银行违约概率波动性较低;8家大型股份制商业银行中,光大银行、招商银行和中信银行违约概率波动性较低;3家城市商业银行违约概率波动性均非常高。各商业银行违约概率时间序列都存在较大幅度“跳跃”的样本点,这也表明中国银行业系统性风险仍可能存在。

图1 各个上市商业银行违约概率走势图(注:横轴为样本时间,纵轴为各商业银行倒闭概率值。)

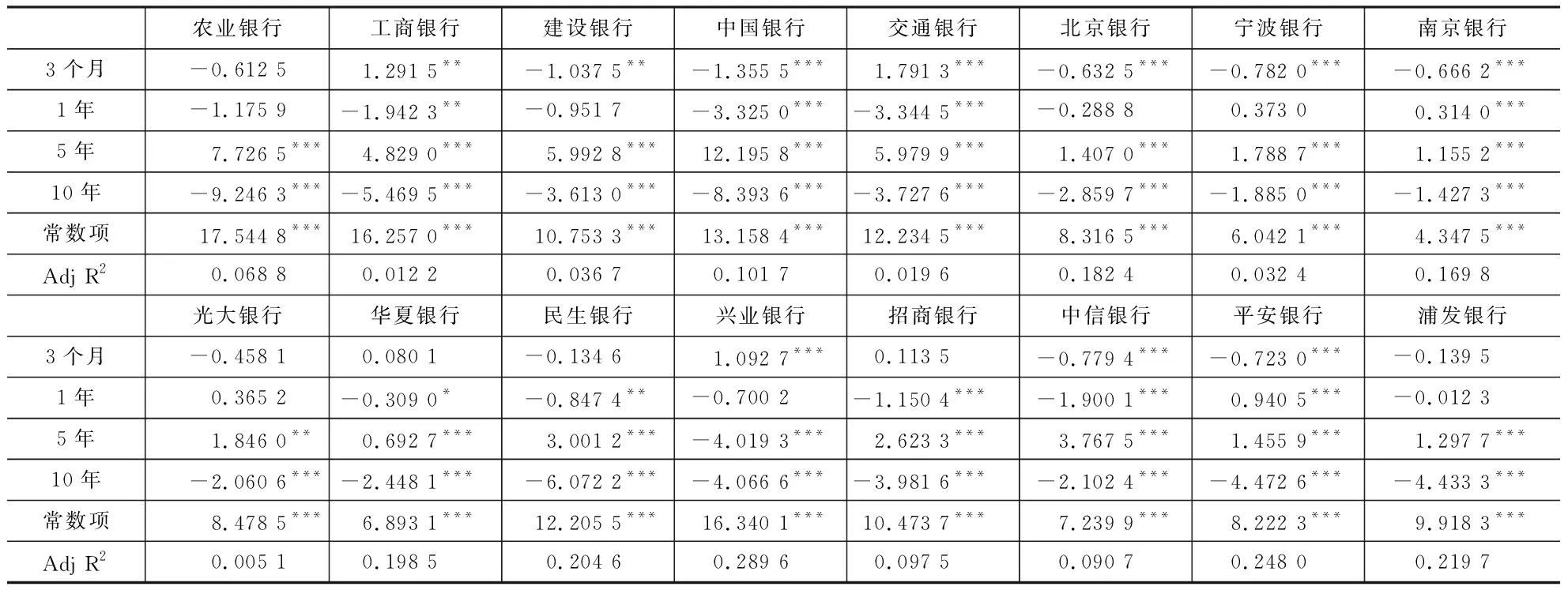

表1、表2、表3是各上市商业银行各等级下各期限信用价差的敏感性估计结果。估计结果表明,各家商业银行呈现出一定的异质性:从AAA级企业3个月期限信用价差敏感性估计结果来看,农业银行、光大银行、华夏银行、招商银行、民生银行和浦发银行估计结果不显著;工商银行和兴业银行估计结果显著为正,说明AAA级企业信用价差越高,银行违约风险越高。从AAA级1年期限信用价差来看,南京银行和平安银行估计结果显著为正,说明AAA级企业1年期信用价差变高,银行违约风险增加。由表1,大多数样本上市商业银行(除兴业银行外)对AAA级企业5年期信用价差的敏感性显著为正,所有样本对AAA级企业10年期信用价差敏感性为负,一旦10年期信用价差增加,商业银行可通过自身有效风险管理降低风险敞口。总体上,对于AAA级企业,样本商业银行违约概率受5年期信用价差的影响较大。

表1 各上市商业银行对企业债AAA级信用利差敏感性估计结果

由表2,从AA级企业信用价差敏感性估计结果来看,各家商业银行对信用价差敏感性呈现出一定的异质性。从AA级企业3个月期限的信用价差敏感性估计结果来看,北京银行、平安银行估计结果不显著,南京银行估计结果显著为负,其余商业银行敏感性估计结果均显著为正,说明AA级企业3个月期限信用价差越高,大多数银行违约风险就越高。从AA级企业1年期限的信用价差敏感性估计结果来看,南京银行、平安银行估计结果显著为正,AA级企业1年期信用价差变高时,这两家银行的违约风险增加。大多数样本上市商业银行(除兴业银行外)对AA级企业5年期信用价差的敏感性显著为正,所有样本商业银行对AA级企业10年期信用价差的敏感性为负(民生银行不显著)。总体来讲,对于AA级企业,样本上市商业银行的违约概率受3个月期和5年期信用价差的影响较大。

表2 各个上市商业银行对企业债AA级信用利差敏感性估计结果

由表3,从对A级企业信用价差敏感性估计结果来看,各商业银行信用价差敏感性呈现出一定的异质性。从A级企业3个月期限的信用价差敏感性估计结果来看,除南京银行估计结果不显著外,其余商业银行敏感性的估计结果均显著为正,说明A级企业3个月期限信用价差越高,银行违约风险就越高。从A级1年期信用价差敏感性估计结果来看,北京银行、兴业银行和华夏银行的估计结果显著为正,说明当A级企业1年期信用价差变高时,这3家银行违约风险增加。对于A级企业5年期信用价差,北京银行、南京银行、兴业银行、中信银行和浦发银行敏感性估计值显著为负,华夏银行估计结果不显著,其余样本银行估计结果均显著为正,所有样本商业银行A级企业10年期信用价差的敏感性为负(兴业银行不显著)。总体来讲,对于A级企业,样本上市商业银行的违约概率受3个月期和5年期信用价差的影响较大。

表3 各个上市商业银行对企业债A级信用利差敏感性估计结果

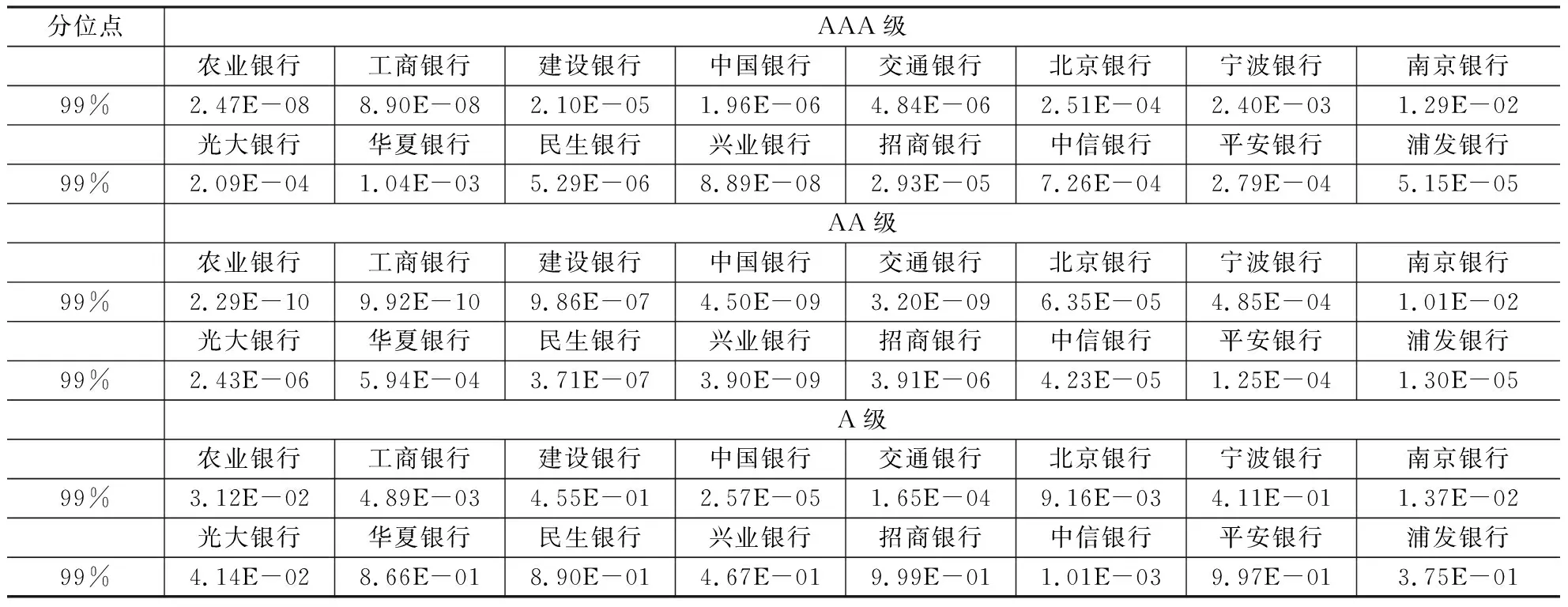

为模拟信用价差极端变化的压力场景,使用(6)式对各期限各评级的信用价差数据进行拟合,估计相关分布参数。得到参数的估计值后,对各类别信用价差进行1万次蒙特卡洛模拟,取模拟后99%分位点表示信用价差出现极端增大的情况。将所得到的分位点数值代入(3)式,进行相应转化得到压力状况下的违约概率。表4为“跳跃—扩散”模型相关参数估计值,信用价差跳跃项方差(σJ)数值非常大,说明信用价差跳跃幅度较高。在表4基础上,对各类别信用价差进行1万次蒙特卡洛模拟,得到信用价差的分布后取99%分位点数值代入(3)式,以分析信用价差处于压力情况下各商业银行业违约概率大小。

表4 (6)式信用价差相关参数估计值

表5是使用蒙特卡洛模拟压力场景后得到的压力测试实证结果。将99%分位点数值代入(3)式得到各信用等级下各期限信用价差扩大对商业银行违约概率的影响情况。需要说明的是,AAA级企业信用价差增加意味着在此评级下各期限信用价差均增大。在模拟过程中,分位点越高,信用价差越大,对于银行体系而言,信用价差越高意味着经济体信用风险越高,商业银行不良贷款率存在上升的可能,但这并不意味着商业银行信用风险会上升。商业银行在经济体风险增加时,会采取各种措施来缓释信用风险,即信用价差增加并不一定意味着商业银行违约概率升高。

对AAA级企业信用价差、AA级企业信用价差、A级企业信用价差进行模拟分析。从AAA级企业信用价差的压力结果来看,在99%压力点各商业银行违约概率相对较低,说明商业银行在遭遇AAA级经济体风险变大时,并不会出现巨大的经营风险。由表5,国有大型商业银行违约概率普遍低于股份制商业银行,城市商业银行违约概率相对较高,诸如南京银行,违约概率高达1.29%,为样本国有银行之最。股份制商业银行在压力场景下违约概率最高的是华夏银行,达到了0.104%。整体而言,AAA级企业信用价差大幅上涨对样本上市商业银行违约概率的影响不是很大,其违约概率相对较低。从AA级企业信用价差的压力测试结果来看,在99%压力点,各商业银行违约概率相对较低,更清晰地反映出商业银行在压力环境下应对和缓释风险的能力。从违约率大小来看,国有大型商业银行违约概率非常低,城市商业银行中南京银行、股份制商业银行中华夏银行和平安银行违约概率相对较高。由表5,当A级企业信用价差变化达到99%压力点时,商业银行违约概率显著增加,甚至直接导致违约。较之AAA级和AA级企业模拟结果,A级企业信用价差显著增加时,在99%压力点各上市商业银行违约概率均显著上升,多家违约概率甚至接近于1。总体而言,当A级企业信用风险急剧恶化时,中国银行业系统性风险爆发的可能性极高。

表5 压力测试实证结果

总体上,当AAA级企业信用价差急剧变大时,中国商业银行违约概率非常低;当AA级企业信用价差急剧变大时,中国商业银行违约概率也非常低;当A级企业信用价差急剧变大时,大多数商业银行的违约概率都非常高,甚至接近于1,中国银行业爆发系统性风险可能性非常大。

四、结论及政策建议

对于中国金融体系而言,守住银行业系统性风险的底线即维护国家金融体系的稳定,监测和分析系统性风险尤为重要。企业信用风险是我国商业银行风险的主要来源,研究企业信用风险急剧增加对商业银行违约概率的影响极具现实指导意义。根据实证结果,提出以下政策建议:

第一,中国金融监管当局需依托资本市场进行风险预测。系统性风险的监测与分析应具有实时性、动态性、前瞻性,这些要求是资产负债表数据无法满足的。资本市场各种交易有效反映市场参与者对风险的预判,各种数据信息包含了大量风险提示。监管当局要善于利用资本市场数据,对系统性风险进行实时分析以提高风险判断的及时性。

第二,监管当局要重视商业银行在“压力”场景下管理风险的能力,达到既有效监管又降低金融监管成本的要求。金融体系处于压力情景之下时,商业银行业也会主动缓释和管理相关风险,使自身风险处于可控状态。监管当局要认识到,金融体系风险变大并不意味着商业银行风险也会变大,不应因为金融体系处在压力状态,就增加对商业银行的监管要求,而要根据商业银行于不同压力情景下的风险状态,实施相应的金融监管。商业银行有足够动机主动管理金融风险和主动转移、配置自身经营风险。

第三,建立信用衍生产品市场,增加商业银行信用风险管理工具。信用风险是商业银行主要风险,银行为维持客户关系、占领市场又必须承担信用风险。商业银行可发挥主观能动性缓释和管理风险,监管当局要大力发展信用衍生产品市场、积极开发新的信用风险管理工具,使商业银行能够有效转移和交易信用风险,在经济体高信用风险时保证商业银行稳健经营。

注释:

①选择2010年8月19日作为开始日期,主要因这16家商业银行中光大银行上市最晚,上市时间为2010年8月18日。