国际金融风险对中国OFDI影响研究

付韶军 陈思佳

【摘要】文章利用PRS发布的ICRG中“一带一路”沿线56国的国家金融风险数据,探讨国际金融风险对中国在“一帶一路”沿线国家直接投资的影响,实证结果表明国际金融风险各因素对中国OFDI存在显著影响,但影响方式存在较大差异。具体而言,东道国债务偿还能力对中国OFDI具有显著正向效应,汇率稳定度和外债占GDP的比例对中国OFDI具有显著负向效应,经常账户余额占总出口百分比在不同模型间存在显著差异,我国对沿线国家的投资存在明显的“逆向选择”现象,面临的国际金融风险较高。为有效防范对外直接投资面临的国际金融风险,应继续深化国内金融改革开放,增强国际金融风险应对能力;加强事前、事中和事后投资监管,提升跨国企业金融风险防控水平;积极推动区域金融合作,共同应对国际金融风险冲击。

【关键词】国际金融风险;“一带一路”倡议;对外直接投资

【中图分类号】D035;F125

★ 基金项目:北京市社会科学基金项目“一带一路背景下中国OFDI投向、效率及风险防范研究”(17ZGC017);中央高校基本科研业务费专项资金项目“PHEIC对中国跨国投资的影响及对策研究——以新冠肺炎疫情全球扩散为例”。

一、引言

“一带一路”倡议提出以来,我国与沿线国家的经贸合作取得了重大进展,2013-2018年我国与沿线国家货物贸易进出口总额超过6万亿美元,占到全部贸易总额的27.4%,年均增长率超过了全部货物贸易增速,我国对沿线国家直接投资达986.2亿美元,年均增长率为5.2%,在沿线国家完成对外承包工程营业额超过4000亿美元,吸引来自沿线国家的直接投资超过400亿美元1。据《2019年度中国对外直接投资统计公报》统计,2019年末中国在沿线国家投资企业超过1万家,2019年我国对“一带一路”沿线国家实现直接投资186.9亿美元,同比增长4.5%,占到全部对外直接投资额的13.7%。我国对外直接投资方式涉及到新建投资、跨国并购和股权与非股权参与等多种方式。

“一带一路”沿线涵盖的国家数量众多,并且大都是发展中国家,经济发展水平较低,对抗国际金融风险的能力较弱,而且其中的部分国家本身就可能是国际金融风险的爆发点,东南亚金融危机便是很好的明证。国际金融风险离我们并不遥远,发源于美国的2008年全球金融危机席卷全球,至今仍有部分国家经济尚未完全复苏,2009年爆发的欧洲债务危机使部分欧洲国家和亚洲国家受到不同程度的波及。2020年新年伊始,美国发动了对伊拉克、叙利亚和黎巴嫩三国的空袭,中东地区笼罩在战争阴云之下,国际资本市场风声鹤唳,全球经济不确定性急剧上升,我国对上述三国及周边国家投资将面临严重的政治风险与国际金融风险。受国内外政治经济形势的影响,部分沿线国家的经济发展存在较大波动,经济不确定性不断上升,部分国家还存在着较高的通货膨胀,如埃及、乌克兰、阿塞拜疆和土耳其等国,其中2018年埃及的消费者价格指数环比增长高达29%以上,其他三国的消费者价格指数环比增长率也超过10%。这使得在沿线国家投资的中国企业可能会暴露于国际金融风险之下。

“一带一路”沿线各国之间的民族文化纷繁复杂,不同国家间的经济发展阶段差异明显,沿线国家还存在诸如“不稳定之弧”以及“三股势力”的冲击,导致沿线各国地缘政治经济冲突不断,中国企业面临的投资风险形势也愈发严峻。为保证我跨国投资企业的合法利益,促进“一带一路”倡议的顺利实施,增进沿线国家人民的共同福祉,加强对“一带一路”沿线国家投资风险尤其是国际金融风险的防控势在必行。本研究将采用PRS发布的国家金融风险指标,探讨国际金融风险对中国跨国投资的影响,并在此基础上提出切实可行的风险防范建议,以求为中国继续深化改革开放政策制定提供参考。

二、文献评述

随着“一带一路”倡议的顺利实施,“走出去”的中国企业数量逐年增长,面临的国际政治经济形势复杂多样。由于东道国或国际金融市场发生变化,使得中国企业暴露于国际金融风险之下,如果企业的风险意识不强或自身管理不善,就可能招致对外投资损失。相对于政治风险、经济风险和社会风险而言,广大学者专门针对国际金融风险的研究相对较少,不少学者是在研究国家经济风险时顺便涉及到国际金融风险,但随着全球经济和金融形势的复杂性增强,由国际金融风险发生所造成的破坏性也越来越大,国际金融风险开始引起广大学者和企业管理者的高度重视。

关于国际金融风险的度量方式,目前仍缺乏统一的标准和范式。不少研究文献从利率、汇率、外债、通胀率、经常账户余额等角度来对国际金融风险进行度量和分析。有一部分学者自己构造国际金融风险测度指标,同时也有相当一部分学者采用了美国PRS集团发布的金融风险指数、欧洲货币指数、经济学家情报单位(EIU)风险指标、环球透视(GI)的国家营商风险指标、三大评级公司发布的评级报告、中国社科院发布的国别风险报告以及中国出口信用保险公司发布的国别风险报告等数据进行理论和实证研究,目前应用较多的是美国PRS发布的金融风险指数和经济学家情报单位(EIC)风险指标,我们的研究也采用了美国PRS发布的金融风险指数。

关于国际金融风险对外商直接投资的影响,广大学者的观点可以主要分为两大类。第一种观点认为国际金融风险对外商直接投资具有显著影响,这包括显著正向效应和显著负向效应,以Harri Ramcharran(1999)、Yothin Jinjarak(2007)、Muhammad Ali,etc(2014)、Nabamita Dutta和Sanjukta Roy(2014)、Ibrahim Ismail Ismail(2017)、王海军和齐兰(2011)、王贞力和林建宇(2019)、方慧和宋玉洁(2019)、王永中和赵奇锋(2013)以及沈军和包小玲(2013)等学者为代表。Harri Ramcharran(1999)采用欧洲货币指数进行实证研究,探讨政治风险和经济风险与外商直接投资的关系,发现外商直接投资与这些风险之间存在显著相关关系,其中政治风险表现为显著负相关,而经济风险则表现为显著正相关。Yothin Jinjarak(2007)对美国跨国公司进行了研究,发现东道国宏观经济风险对跨国投资存在着显著影响,其中对垂直投资比重较高行业的投资影响更为明显。Muhammad Ali,etc(2014)研究了金融风险对巴基斯坦吸引外资的影响,他们利用外债服务、汇率、外债和经常项目来衡量金融风险,发现有效利用外债可以更好地吸引外资,而汇率和经常账户余额对外商直接投资存在负向效应。Nabamita Dutta和Sanjukta Roy(2014)认为外商直接投资与东道国金融发展存在非线性关系,并且存在一定的阈值,只有金融发展超过阈值水平才会对外商直接投资产生正向效应,而当金融发展水平达到阈值水平之前,则会对外商直接投资产生负向效应,政治风险通过改变金融发展门槛水平来对外商直接投资产生影响。Ibrahim Ismail Ismail(2017)通过对流向中东和北非的外商直接投资研究,发现政治风险、金融风险和经济风险对外商直接投资具有显著的重大影响,企业应该提高风险意识,并制定企业风险防范管理计划。

王海军和齐兰(2011)从宏观经济和金融风险角度分析了国家经济风险对中国OFDI的影响,发现经济风险对中国OFDI存在显著的负向影响,并提出构建风险评估预警系统和多双边保护体系的建议。王海军和高明(2012)分析了经济风险和金融风险对中国OFDI的影响,发现经济风险和金融风险都对中国OFDI存在负向影响,其中经济风险的负向影响更为显著。杨娇辉等(2015)引入EIU风险指标,考察系统性银行风险、经济结构风险、汇率风险和主权债务风险等金融风险和政治风险对中国OFDI的影响,发现中国大量投资于风险较高的国家或地区,这主要是基于资源需求和自身比较优势所致,所谓的风险偏好悖论并不存在,中国对外直接投资仍表现为风险规避性。方慧和宋玉洁(2019)研究了“一带一路”沿线43国的综合及政治军事风险、经济金融风险和社会文化风险对中国OFDI的影响,发现综合及政治军事风险和社会文化风险是其主要的影响因素,中国投资存在明显的风险偏好特征。王永中和赵奇锋(2013)分析了中国对115国的投资数据,发现中国对外直接投资存在风险偏好特征,中国投资整体上偏好于政治风险、经济风险和金融风险较高的国家,但分发展阶段分组来看,中国倾向于投资政治风险和经济风险高的发达国家和发展中国家,而对金融风险的偏好不明显。沈军和包小玲(2013)利用PRS集团数据,研究了国家风险对中国在非洲直接投资的影响,发现中国对非洲投资具有显著的风险偏好特征,尤其是对股票市场发达的国家具有很强的金融风险偏好性。

关于国际金融风险对外商直接投资的影响,第二种观点认为国际金融风险对外商直接投资的影响不显著或不具有显著统计学意义,以Kazunobu Hayakawa,etc(2013)、Mehmet Hanefi Topala和 zlem S.GüL(2016)和王贞力和林建宇(2019)等学者为代表。Kazunobu Hayakawa, etc(2013)分析了89国1985—2007年数据,探讨政治风险和金融风险对外商直接投资的影响,发现政治风险对外商直接投资具有负向影响,但较低的金融风险并不能吸引更多的外资进入,对于发展中国家尤其如此。Mehmet Hanefi Topala和 zlem S.GüL(2016)构建三个模型分析了49个发展中国家数据,发现国家风险降低增加了外商直接投资的流入,按风险类型分组来看,政治风险和经济风险降低对外商直接投资具有正向影响,但金融风险的影响不具有统计意义。王贞力和林建宇(2019)从汇率、利率、通胀率和金融基础设施角度分析了金融风险与中国在东盟投资的关系,发现汇率、利率和通胀率与中国投资负相关,而金融基础设施的影响不确定,认为应该继续推进人民币国际化。

近年来,东道国和全球经济金融形势不断变幻,再加上中美贸易战也仍存在很多不确定性,“走出去”的中国企业面临的国际金融风险不断增加,为有效防控对外直接投资金融风险,维护我国企业的正当合法经济权益。本研究将在以往研究的基础上,构建中国对外直接投资区位选择实证模型,探讨国际金融风险对中国OFDI的影响,以求提出切实有效的金融风险防控建议,为中国对外投资政策制定和金融开放提供决策参考。

三、实证分析模型构建

(一)本研究所采用的计量经济模型

为考察国际金融风险对中国OFDI的影响,依据“一带一路”沿线国家的数据质量和数据可得性,我们选择了其中的56国作为研究样本,我们选择的因变量为中国对外直接投资存量,核心自变量为PRS集团发布的国际金融风险指标,构建了区位选择实证分析模型,以求提出国际金融风险防控建议。我们构建的计量经济模型如下所示:

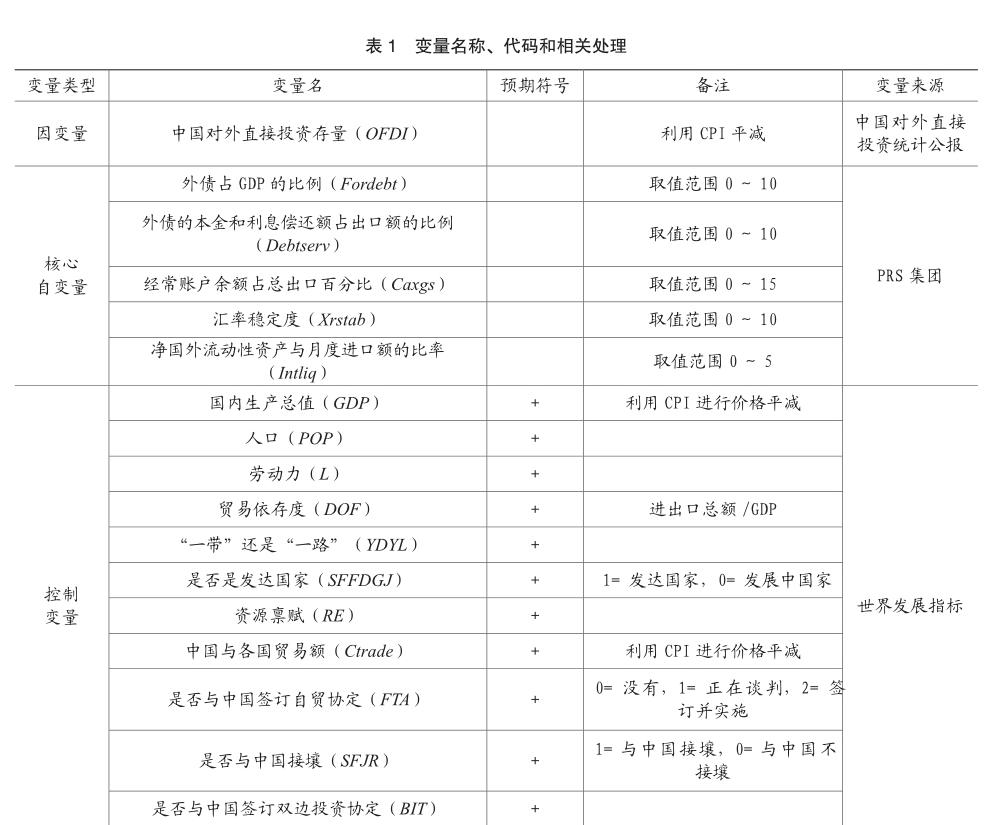

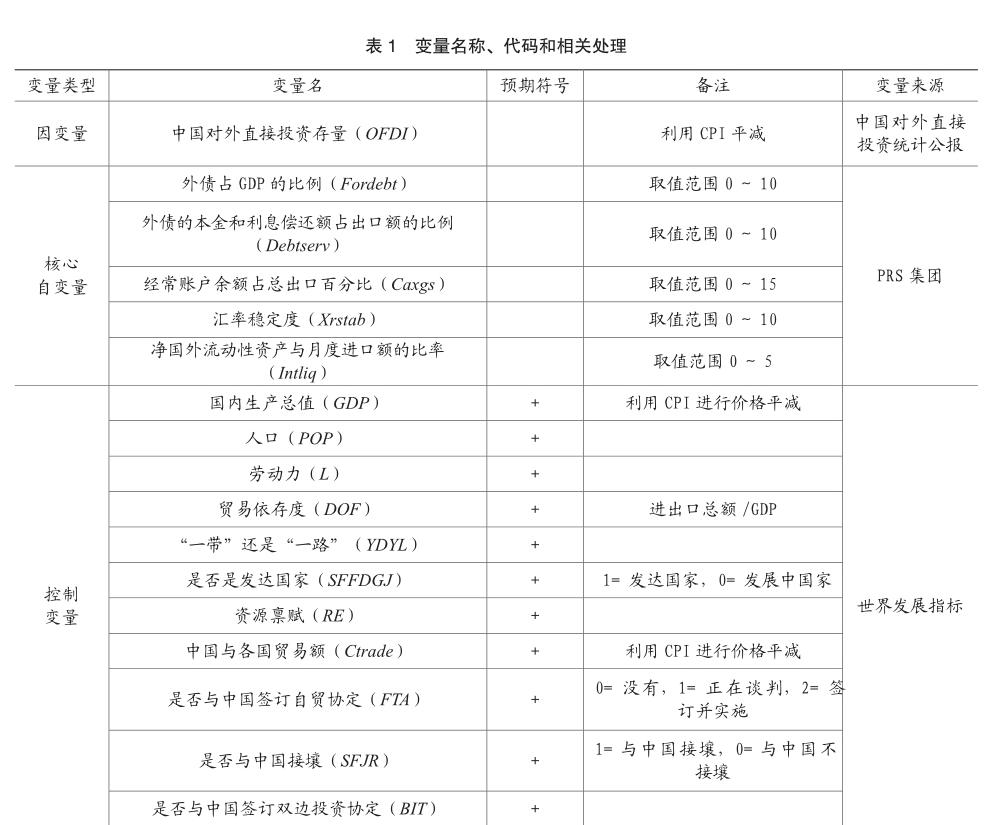

公式中,iIfr为国际金融风险指标,包括外债的本金和利息偿还额占出口额的比例(Debtserv)、经常账户余额占总出口百分比(Caxgs)、汇率稳定度(Xrstab)、净国外流动性资产与月度进口额的比率(Intliq)等五项指标,这五项指标由美国PRS集团构建,具体取值范围详见表1;式中的变量为模型的控制变量,具体包括国内生产总值(GDP)、人口(POP)、劳动力(L)、贸易依存度(DOF)、“一带”还是“一路”(YDYL)、是否是发达国家(SFFDGJ)、资源禀赋(RE)、中国与各国贸易额(Ctrade)、是否与中国签订自贸协定(FTA)、是否与中国接壤(SFJR)和是否与中国签订双边投资协定(BIT)等等。

(二)變量选择

本研究所涉及的国际金融风险指标来自美国PRS集团(Political Risk Services Group),其它指标分别来自世界银行的世界发展指标、中国对外直接投资统计公报(2003—2017)和IMF数据库,本研究所涉及的变量和处理方式详见表1。鉴于中国对外直接投资国别统计数据是从2003年开始的,并考虑到其他指标的可得性与数据质量,我们的样本区间选择了2003—2017年。为消除价格影响,对其中的价值指标采用CPI进行了价格平减,为在一定程度上消除异方差的影响,我们对部分总量指标取了对数(详见表1)。

1.因变量——中国对“一带一路”沿线国家直接投资存量

2.核心解释变量——国际金融风险指标

为分析国际金融风险对中国投资的影响,我们选择的核心解释变量为国际金融风险指标,指标取自PRS集团编制的国家风险国际指南(ICRG),具体包括外债占 GDP的比例(Fordebt)、外债的本金和利息偿还额占出口额的比例(Debtserv)、经常账户余额占总出口百分比(Caxgs)、汇率稳定度(Xrstab)和净国外流动性资产与月度进口额的比率(Intliq)五个风险分数指标。这五个风险分数指标均为正指标,即风险分数越高,所面临的国际金融风险越小。外债占GDP的比例(Fordebt)指标用来衡量国家的外债负债率,为外债年末余额占GDP比值,该指标所对应风险分数取值范围为0~10;外债的本金和利息偿还额占出口额的比例(Debtserv)指标衡量国家的外债偿还能力,用外债还本付息额占货物和服务总出口比值表示,该指标所对应风险分数取值范围为0~10;经常账户余额占总出口百分比(Caxgs)指标,对应的风险分数取值范围为0~15;汇率稳定度(Xrstab)指标用来衡量一国汇率的波动情况,对应的风险分数取值范围为0~10;净国外流动性资产与月度进口额的比率(Intliq)指标用来衡量一个国家的国际流动性水平,对应的风险分数取值范围为0~5。

3.重要的控制变量

我们主要是为考察国际金融风险因素对中国OFDI的影响,为使模型的估计更加稳健和可靠,我们控制了具有重要影响的指标,具体包括以下几个方面的指标:

(1)反映东道国经济社会发展情况的指标:国内生产总值(GDP)、人口(POP)、劳动力(L)、贸易依存度(DOF)、资源禀赋(RE)、是否是发达国家(SFFDGJ)和“一带”还是“一路”(YDYL)。其中,对国内生产总值(GDP)采用CPI进行了价格平减,为在一定程度上消除异方差性,对其中的总量指标进行了对数变换,分别用lnGDP、lnPOP和lnL表示。贸易依存度(DOF)为进出口贸易与GDP的比值,用来反映各国的对外开放程度;资源禀赋(RE)用来反映资源的丰裕程度,为矿石和金属出口和能源出口总额占总出口的比重;另外我们根据国际货币基金组织的标准对各东道国的发展阶段进行区分,分为发展中国家和发达国家进行了分组建模;我们还按照各国地理位置不同进行分类,分为“丝绸之路经济带”沿线国家和“21世纪海上丝绸之路”沿线国家进行分组建模。这些指标都可能促进中国对外直接投资的发展,因此我们预期他们对中国OFDI的影响为正。

(2)反映各国与中国经贸和地缘关系的变量:中国与各国贸易额(Ctrade)、是否与中国签订自贸协定(FTA)、是否与中国接壤(SFJR)和是否与中国签订双边投资协定(BIT)。为消除价格影响,利用CPI对中国与各国贸易额(Ctrade)进行价格平减,并对其取对数为lnCtrade。对外直接投资是更深层次的合作,需要对东道国的情况加深了解,发展双边经贸关系是熟悉东道国经济社会发展的重要手段之一。根据国际投资理论,进行对外直接投资往往按照先近后远、依次推进的方式进行,因此,我们预期各变量对中国OFDI均具有正向影响。

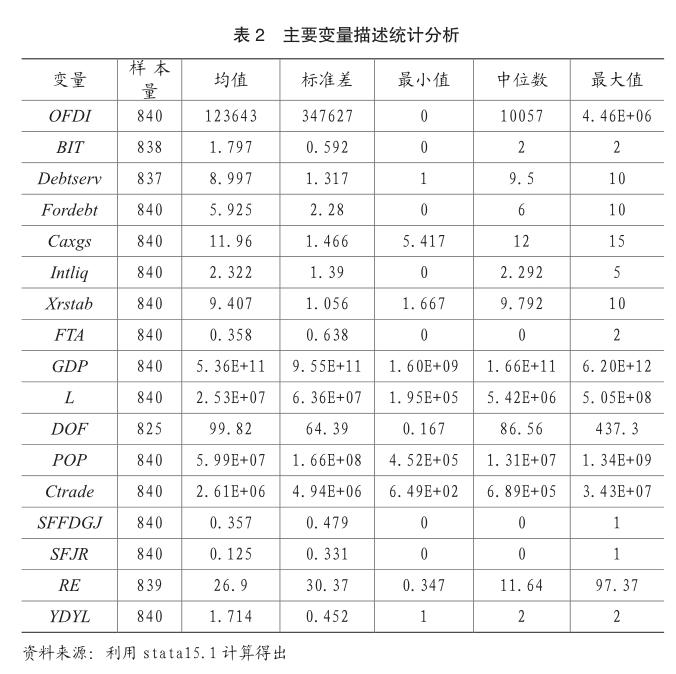

为考察各变量的基本情况,首先进行了描述统计分析(详见表2)。我们不难发现,中国对外直接投资存量有部分取值为0,并且中国对各国直接投资存在很大差异。GDP、POP、L、Ctrade等指标不同东道国之间差异比较明显。贸易依存度(DOF)在不同国家之间存在很大差异,最小值仅为0.167%,而最大值却高达437.3%。资源禀赋在不同国家之间的差异也很明显,最小值仅为0.347%,而最高值却高达97.371%。

四、实证分析结果

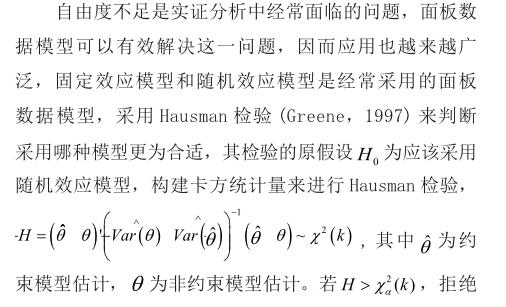

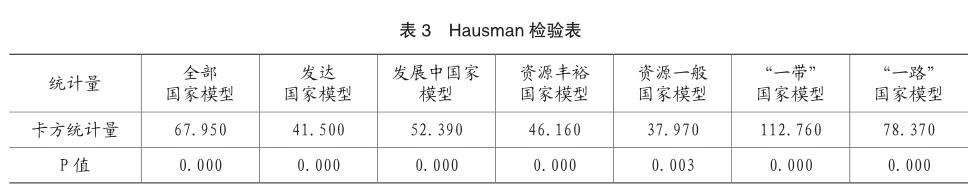

(一)实证分析模型选择

(二)固定效应模型估计结果

根据Hausman检验结果,我们构建固定效应模型进行实证检验,首先构建了全部国家固定效应模型。由于“一带一路”沿线包含的国家数量众多,既包括数量较多的发展中国家,同时也包括部分发达国家,而我们对发展中国家和发达国家的投资动机存在明显差异,因此我们在对全部国家分析的基础上,又区分经济发展阶段进行了分类建模,分别构建了发达国家模型和发展中国家模型。“一带一路”沿线国家中有部分国家属于资源丰裕国家,如科威特、伊拉克、伊朗等,但大部分国家属于资源一般国家。因此,我们又区分资源丰裕程度进行了分类建模,分别构建了资源丰裕国家模型和资源一般国家模型。“一带一路”是“丝绸之路经济带”和“21世纪海上丝绸之路”的合称,其中“丝绸之路经济带”沿线大都是内陆国家,而“21世纪海上丝绸之路”沿线大都是海洋国家,这两种类型国家的经济发展方式存在着明显差异,我们对这两类国家的直接投资也可能存在明显差异,因此,我们又根据国家所处的地理位置进行了分类建模,分别构建了“一带”沿线国家模型和“一路”沿线国家模型。我们采用stata15.1软件进行固定效应模型估计,具体估计结果见表4。

(三)固定效应模型结果分析

1.全部国家模型分析

為分析国际金融风险对中国在“一带一路”沿线国家直接投资的影响,对“一带一路”沿线的全部国家数据进行研究,由于数据可得性和各国的数据质量,剔除了部分数据不全或数据质量较差的国家,我们构建的全部国家模型包括了56个“一带一路”沿线国家。

由表4中第一列的全部国家模型结果可以看出,外债的本金和利息偿还额占出口额的比例(Debtserv)和汇率稳定度(Xrstab)等两个国际金融风险变量对中国OFDI具有显著影响。其中外债的本金和利息偿还额占出口额的比例(Debtserv)对中国OFDI具有正向效应,表明中国进行对外直接投资时比较看重东道国的外债偿还能力,偏好投资于国际金融风险较小的国家,与我们的预期相符。而汇率稳定度(Xrstab)对中国OFDI存在负向效应,与我们的预期相悖,笔者以为这主要是因为与欧美老牌跨国投资企业相比,中国跨国企业的国际竞争力相对较弱,中国对外直接投资存在“逆向选择”现象,并且部分国有企业可能还出于国家战略目的而投资若干汇率波动频繁的国家,比如伊拉克、伊朗等资源丰裕国家。控制变量中的中国与各国贸易额对数值(lnCtrade)、是否与中国签订双边投资协定(BIT)、“一带”还是“一路”(YDYL)、国内生产总值对数值(lnGDP)、劳动力对数值(lnL)、是否是发达国家(SFFDGJ)、资源禀赋(RE)和贸易依存度(DOF)对中国在“一带一路”沿线国家的直接投资均存在正向促进效应,与我们预期相符。

2.按国家发展程度分组分析结果

我们进行对外直接投资主要基于市场寻求动机、资源寻求动机、技术寻求动机和劳动力寻求动机等四种投资动因(Dunning,1998),一般对发达国家的投资可能主要基于市场寻求动机和技术寻求动机,而对发展中国家的投资可能主要基于市场寻求动机、资源寻求动机和劳动力寻求动机。因此我们按照经济发展程度不同(IMF划分标准),分别构建了发达国家模型和发展中国家模型进行分组研究,其中发达国家包括比利时、德国、法国和英国等20个国家,发展中国家包括阿尔巴尼亚、埃及、蒙古和土耳其等36个国家。

(1)发达国家模型分析

由表4中第2列中发达国家模型的实证结果可以看出,国际金融风险指标对中国在“一带一路”沿线国家直接投资的影响均不显著,笔者以为这主要是因为与发展中国家相比,发达国家经济实力较强,技术比较先进,金融市场和金融系统相对比较先进,金融监管比较严格,尽管进入21世纪以来,欧美发达国家已经发生过几次金融危机,如2008年发源于美国的全球金融危机以及2009年爆发的欧债危机等,但与广大发展中国家相比发达国家的金融风险相对较小,中国对其投资可能主要基于技术寻求动机和市场需求动机,对其国际金融风险的关注较少。控制变量中的中国与各国贸易额对数值(lnCtrade)、“一带”还是“一路”(YDYL)和国内生产总值对数值(lnGDP)对中国在“一带一路”沿线国家的直接投资均存在正向促进效应,与我们预期相符。

(2)发展中国家模型分析

由实证分析结果可以看出,外债的本金和利息偿还额占出口额的比例(Debtserv)和汇率稳定度(Xrstab)等两个国际金融风险指标对中国OFDI具有显著影响,其中Debtserv对中国OFDI具有正向效应,表明中国对外直接投资比较关注东道国的外债偿还能力,与我们的预期相符,而汇率稳定度(Xrstab)对中国OFDI存在负向效应,其原因同全部国家模型。控制变量中的中国与各国贸易额对数值(lnCtrade)、是否与中国签订双边投资协定(BIT)、“一带”还是“一路”(YDYL)、资源禀赋(RE)和是否与中国签订自贸协定(FTA)对中国在“一带一路”沿线国家的直接投资均存在正向促进效应,与我们预期相符。

2.按资源丰裕程度分组分析结果

伴随中国经济的快速发展,我们需要的能源和资源也逐年增长,国内资源已经远远不能满足需求,资源寻求开始变成我国进行对外投资的重要动机之一。但沿线各国资源的丰富程度存在很大差异,我们对资源丰裕国家投资的资源寻求动机明显,而对于资源一般国家投资的动机可能主要是为了寻求先进技术、扩大商品市场或者是利用其丰富的劳动力,我国对这两类国家的投资关注点存在很大不同,因此为了区分这两类国家的投资差异性,我们按资源丰裕程度不同将其划分为资源丰裕国家和资源一般国家,分组构建了实证分析模型。

(1)资源丰裕国家模型分析

由前面的模型结果可以看出,国际金融风险指标中的经常账户余额占总出口百分比(Caxgs)对中国OFDI具有显著正向效应,与我们的预期相符。控制变量中的中国与各国贸易额对数值(lnCtrade)、“一带”还是“一路”(YDYL)、是否是发达国家(SFFDGJ)、是否与中国签订自贸协定(FTA)和是否与中国接壤(SFJR)对中国在“一带一路”沿线国家的直接投资均存在正向促进效应,与我们预期相符。

(2)资源一般国家模型分析

由前面的模型结果不难发现,国际金融风险变量中的外债的本金和利息偿还额占出口额的比例(Debtserv)、外债占GDP的比例(Fordebt)和汇率稳定度(Xrstab)对中国OFDI具有显著影响,其中Debtserv对中国OFDI具有正向效应,表明中国企业比较关注国际金融风险的防范,与我们的预期相符。而外债占GDP的比例(Fordebt)和汇率稳定度(Xrstab)对中国OFDI存在负向效应,表明资源一般国家较高的债务水平会对中国OFDI产生阻碍作用,汇率稳定度(Xrstab)对中国OFDI作用方向与我们的预期相悖,其原因同全部国家模型。控制变量中的中国与各国贸易额对数值(lnCtrade)、是否与中国签订双边投资协定(BIT)、“一带”还是“一路”(YDYL)、国内生产总值对数值(lnGDP)、劳动力对数值(lnL)、是否是发达国家(SFFDGJ)和贸易依存度(DOF)对中国在“一带一路”沿线国家的直接投资均存在正向促进效应,与我们预期相符。

3.按地理位置分组分析结果

内陆经济和海洋经济这两种经济发展模式存在较大差异,中国与“丝绸之路经济带”沿线国家主要通过陆路联系,而与“21世纪海上丝绸之路”沿线国家主要通过海路联系,陆路运输和海路运输的时效和成本存在较大差异,我们对这两类国家的投资关注点也有很大不同,因此我们区分为“一带”沿线国家和“一路”沿线国家进行分组建模,以便提出更有针对性的意见和建议。

(1)“一带”沿线国家模型分析

由前面的模型结果可以看出,国际金融风险变量中的外债的本金和利息偿还额占出口额的比例(Debtserv)、外债占GDP的比例(Fordebt)、经常账户余额占总出口百分比(Caxgs)和汇率稳定度(Xrstab)对中国OFDI具有显著影响,其中外债的本金和利息偿还额占出口额的比例(Debtserv)和经常账户余额占总出口百分比(Caxgs)对中国OFDI具有正向效应,与我们的预期相符。而外债占GDP的比例(Fordebt)和汇率稳定度(Xrstab)对中国OFDI存在负向效应,与我们的预期不一致,其原因与全部国家模型类似,这也表明中国对“一带”沿线国家投资存在着明显的“逆向选择”现象,这与“一带”沿线国家的发展程度较低,金融风险防范能力较弱有很大关系。控制变量中的是否与中国签订双边投资协定(BIT)、国内生产总值对数值(lnGDP)、贸易依存度(DOF)和人口对数值(lnPOP)对中国在“一带一路”沿线国家的直接投资均存在正向促進效应,与我们预期相符。

(2)“一路”沿线国家模型分析

由前面的模型结果可以看出,国际金融风险变量中的外债的本金和利息偿还额占出口额的比例(Debtserv)、外债占GDP的比例(Fordebt)、经常账户余额占总出口百分比(Caxgs)、净国外流动性资产与月度进口额的比率(Intliq)、汇率稳定度(Xrstab)对中国在沿线国家投资具有显著影响,其中外债的本金和利息偿还额占出口额的比例(Debtserv)和净国外流动性资产与月度进口额的比率(Intliq)对中国OFDI具有正向效应,与我们的预期相符,而外债占GDP的比例(Fordebt)、经常账户余额占总出口百分比(Caxgs)和汇率稳定度(Xrstab)对中国OFDI存在负向效应,与我们的预期不一致,其原因与全部国家模型类似,我国对“一路”沿线国家投资存在“逆向选择”。控制变量中的中国与各国贸易额对数值(lnCtrade)、是否与中国签订双边投资协定(BIT)、劳动力对数值(lnL)、是否是发达国家(SFFDGJ)和是否与中国签订自贸协定(FTA)对中国在“一带一路”沿线国家的直接投资均存在正向促进效应,与我们预期相符。

(四)模型的稳健性检验

在建模过程中由于遗漏变量偏差、经典测量误差和联立性(反向因果)等原因导致解释变量存在内生性,这可能会使得OLS(或MLE)估计结果有偏,经验结果存在多种解释而不是“因果”推断,内生性问题已经成为困扰经济研究的重要问题。在实证分析过程中,我们直接将国家金融风险指标纳入到了面板数据模型当中,这可能会导致内生性问题。选择合适工具变量来进行稳健性检验是经常采用的方式,利用控制变量中的中国与各国贸易量的滞后一期分别作为工具变量进行估计,得表5所示结果。从表5的估计结果来看,经检验后与前面建立的固定效应模型相比国际金融风险指标的系数没有明显变化,表明互为因果的内生性问题影响并不明显,因而之前分析中我们采用固定效应模型进行估计还是比较稳健的。

五、研究结论与相关政策启示

(一)实证研究结论

通过上面实证分析结果可以看出,国际金融风险因素对中国在“一带一路”沿线国家的直接投资存在显著影响,但不同的国际金融风险指标的影响在不同模型中存在较大差异,总体而言,国际金融风险指标对来自中国的直接投资的影响存在以下几个特点。

1.东道国债务偿还能力对中国在沿线国家直接投资具有显著的正向效应。在五个国际金融风险指标中,外债的本金和利息偿还额占出口额的比例(Debtserv)和净国外流动性资产与月度进口额的比率(Intliq)的系数为正值。其中,外债的本金和利息偿还额占出口额的比例(Debtserv)指标在所建立的七个模型中除发达国家模型和资源丰裕国家模型外的五个模型中显著为正值,净国外流动性资产与月度进口额的比率(Intliq)指标在资源一般国家模型和“一路”国家模型中显著,表明东道国的债务偿还能力对来自中国的直接投资具有显著促进作用。随着我国对外开放的不断发展,我国企业在“走出去”的过程中,在对外投资时开始重视东道国的债务偿还能力,风险防范意识不断增强,重视对金融风险的防控。

2.汇率稳定度(Xrstab)和外债占GDP的比例(Fordebt)对中国在沿线国家直接投资具有显著负向效应。其中,汇率稳定度(Xrstab)在五个模型中对中国在沿线国家直接投资具有显著负向影响,仅在发达国家模型和资源丰裕国家模型中影响不显著。外债占GDP的比例(Fordebt)在两个模型中对中国投资具有负向显著影响,这两个模型分别为“一带”国家模型和“一路”国家模型。笔者以为这主要由于“一带一路”沿线国家数量众多,有相当数量的发展中国家的汇率波动比较频繁,甚至发生过较大的汇率波动,如土耳其、俄罗斯、伊朗、乌克兰等,但这些国家在中国对外直接投资中又占据了比较重要的地位。沿线国家中相当数量的国家存在外债占GDP百分比较高问题,但他们又是最缺乏国际融资能力的国家,很难得到欧美发达国家和世界银行、IMF等国际组织的投资,这对于中国企业而言是风险与收益并存,中国对沿线国家的投资存在明显的“逆向选择”问题,需要重点关注防控其所面临的金融风险。

3.经常账户余额占总出口百分比(Caxgs)在不同模型间存在显著差异。其中,经常账户余额占总出口百分比(Caxgs)在资源丰裕国家模型和“一带”国家模型中对中国OFDI存在正向促进作用,表明中国对资源丰裕国家和“一带”国家的投资更倾向于风险较小的国家,而其在“一路”国家模型中对中国OFDI存在负向效应。笔者以为,这主要是因为“一带一路”沿线国家数量众多,从而导致其在不同类型国家中所起的作用存在明显差异。

4.控制变量中的中国与各国贸易、BIT、“一带”国家还是“一路”国家、GDP、劳动力、是否发达国家、资源禀赋、贸易依存度、FTA、是否接壤、人口对中国在“一带一路”沿线国家直接投资具有显著正向效应。首先是中国与各国贸易在除“一带”沿线国家模型外的其余模型中均对中国OFDI存在正向效应。其次是BIT和“一带”国家还是“一路”国家分别在五个模型中存在正向效应;再次,是否是发达国家和GDP分别在四个模型中对中国OFDI的影响为正;接下来,劳动力、贸易依存度和FTA分别在三个模型中对中国OFDI的影响为正;最后,资源禀赋在两个模型中存在正向效应,是否接壤和人口对中国OFDI的影响为正。

(二)政策启示

实证分析结果可以看出,国际金融风险对中国在“一带一路”沿线国家的直接投资存在显著影响。为有效防控中国对外直接投资风险,维护我国企业的合法权益,提高沿线国家人民的共同福祉,我们应该采取以下几方面措施。

1.继续深化国内金融改革开放,不断增强国际金融风险应对能力

相对于西方发达国家,我国的金融发展程度还比较低,与全球第二大经济体的地位不相匹配。我国的金融市场深度远远不够,还缺乏稳定、有效的投资工具和高效的交易市场,资本账户尚未完全开放,尽管人民币在周边国家的应用越来越频繁,但仍未发展成为国际货币,相关金融法律法规还不太健全,我国应对国际金融风险的能力还比较弱,因此,我们应该在有效防范风险的基础上,继续深化金融改革开放,构建长期、稳定、有效的证券和债券投资工具,提高国内金融市场深度,并逐漸建立起人民币的投资回流通道,提高人民币的国际化程度。在合乎国际规范的情况下,国内金融机构要不断强化对跨国投资企业的支持力度,增强我国企业的国际金融风险应对能力。

2.加强事前、事中和事后投资监管,提升跨国企业金融风险防控水平

相对于国内投资而言,东道国的经济社会形势更加复杂,跨国投资还面临诸如汇率、利率、外债占比、国际流动性等一系列国际金融风险。我国企业必须加强事前、事中和事后投资监管,跨国投资的事前应详细考察投资东道国的政治、经济、金融、社会和法律等各方面情况,参考三大评级机构和现有的国别风险监测数据,谨慎选择投资目的国;跨国投资的事中应该做好尽职调查,对投资目的企业进行多方面考察,签订投资合同时要全面考虑,有效减少海外投资的盲目性和不确定性风险;跨国投资的事后要继续做好风险监管工作,定期发布国别投资风险预警信息。在进行跨国投资时要综合权衡收益和风险,理性推动对沿线国家的直接投资。我国企业要不断加强企业“合规”建设,进行国际金融风险防控培训,不断提升跨国企业金融风险的识别、预警和处置能力。

3.积极推动区域金融合作,共同应对国际金融风险冲击

为有效应对国际金融风险带来的不确定性风险,我们应该积极推动与沿线国家的区域金融合作。(1)适当加快与“一带一路”沿线国家的双边BIT和FTA商签步伐,对于已经签订的FTA,要不断深化升级目前的FTA条款,强化与沿线国家的区域金融合作。我国与沿线国家签订的FTA仅有10余个,仍有很大的潜力可挖;(2)在丝路基金、亚投行和金砖国家银行等中国主导或倡议发起的多双边金融合作平台上加强与沿线国家的区域金融合作,加强与沿线国家金融基础设施的互联互通建设,不断提升与沿线国家的区域金融合作水平;(3)与沿线国家建立国际金融风险共同预警应对协调机制,与合作国家携手应对国际金融风险带来的冲击。

主要参考文献:

[1]方慧,宋玉洁.东道国风险与中国对外直接投资[J].上海财经大学学报.2019(10):33-52.

[2]王永中,赵奇锋.风险偏好、投资动机与中国对外直接投资:基于面板数据的分析[J].金融评论.2016(4):1-17+124.

[3]王海军,齐兰.国家经济风险与FDI—基于中国的经验研究[J].财经研究.2011(10):70-80.

[4]王贞力,林建宇.国际金融风险因素与中国对东盟直接投资的区位选择[J].南京审计大学学报,2019,16(01):102-111.

[5]沈军,包小玲.中国对非洲直接投资的影响因素—基于金融发展与国家风险因素的实证研究[J].国际金融研究.2013(9):64-74.

[6]Ibrahim Ismail Ismail, An Empirical Study on Country Risk as A Predictor of Market Entry Decisions- Impact of Political, Economic and Financial Risks on FDI Inflows of Horn of Africa and Middle East North Africa Region (MENA)[J], Journal of International Business Research and Marketing, 2017,(7), pp.24-32.

[7]Muhammad Ali, etc. Financial Risk and Foreign Direct Investment: Evidence from Pakistan Economy[J], International Journal of Business Management and Economic Studies, 2014,(12): pp.52-68.

[8]Harri Ramcharran, Foreign direct investment and country risk: Further empirical evidence[R], Global Economic Review,1999,(3): pp.49-59.

[9]Yothin Jinjarak, Foreign direct investment and macroeconomic risk[J], Journal of Comparative Economics,2007,(5), pp.509–519.

[10]Nabamita Dutta, Sanjukta Roy, Foreign Direct Investment, Financial Development and Political Risks[J], The Journal of Developing Areas, 2008,(6): pp.1-32.

[11]Kazunobu Hayakawa, etc., How Does Country Risk Matter For Foreign Direct Investment?[J],The Developing Economies, 2013,(3):pp.60-78.

[12] Mehmet Hanefi Topala, zlem S. GüL, The Effect of Country Risk on Foreign Direct Investment: A Dynamic Panel Data Analysis for Developing Countries[J], Journal of Economics Library, 2016,(3): pp.141-155.

[13]王海軍,高明.国家经济风险与中国企业对外直接投资:基于结构效应的实证分析[J].经济体制改革,2012,(02):113-117.

[14]杨娇辉,王伟,王曦.我国对外直接投资区位分布的风险偏好:悖论还是假象[J].国际贸易问题.2015,(05):133-144.

[15]Bénassy‐Quéré A, Coupet M, Mayer T. Institutional determinants of foreign direct investment [J]. The World Economy, 2007,30(5):764-782.

[16]付韶军.东道国政府治理水平对中国OFDI区位选择的影响—基于“一带一路”沿线59国的研究[J].经济问题探索.2018,(01):70-78.

[17]付韶军,张璐超.国家政治风险因素对中国OFDI影响研究—基于“一带一路”沿线54国数据的实证分析[J].经济问题探索.2019,(09):112-124.