关税冲击下人民币国际化的宏观经济影响

崔琨 施建淮

摘要:本文通过建立引入中间品生产贸易、出口品定价方式变动、资本不完全流动以及冲销干预的开放新凯恩斯模型,在外国进口关税冲击环境中,在不同程度的汇率管理和资本管制下,研究人民币国际化对中国经济和社会福利的差异性影响。结果表明:(1)货币国际化通过提高出口品本币定价比例,降低了因外国关税冲击导致的本国经济波动和福利损失;(2)在货币国际化进程中,逐步放松汇率管理和资本管制能够提升货币国际化对本国经济的改善效果;(3)随着汇率管理的不断放松,相较于最终品,出口中间品本币定价比例提升对本国经济的改善效果更显著。因此在不确定性增加的全球贸易环境中,应坚持推进人民币国际化,同时不断深化人民币汇率形成机制,逐步放松汇率管理和资本管制,并重视出口中间品人民币结算比例的提升。

关键词:关税冲击;中间品贸易;人民币国际化;汇率管理;资本管制

文献标识码:A 文章编号:1002-2848-2021(01)-0034-11

一、问题的提出

2005年,中国开始实行以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制。2015年汇率改革使得人民币兑美元汇率中間价机制进一步市场化。在不断深化人民币汇率形成机制的同时,资本管制也在逐步放松。2017年全国金融工作会议强调稳步推进人民币国际化和实现资本项目可兑换。金融市场的不断完善、汇率市场化程度的不断提升,推动着人民币国际化进程稳步前进。截至2011年,跨境贸易人民币结算境内地域范围覆盖全国。2016年10月,人民币被正式纳入特别提款权,标志着人民币国际化进程迈上新的台阶。与此同时,我国对外贸易环境不断受到个别国家单边贸易保护的挑战。2018年,美国挑起新一轮全球贸易摩擦:6月,对欧盟、加拿大、墨西哥的钢铁和铝制品分别加征25%和10%的关税,7至9月,分三次对总额约2500亿美元的中国产品加征10%~25%的关税。在不确定性增加的全球贸易环境中,推进人民币国际化对我国宏观经济具有怎样的影响?而逐步放松汇率管理和资本管制又如何影响人民币国际化对经济和社会福利的改善作用?本文拟对此进行回答。

货币国际化有助于提升跨境贸易本币结算比例,即出口企业生产者货币定价(Producer Currency Pri-cing,PCP)比例上升。区别于PCP,当地货币定价(Local Currency Pricing,LCP)使得一价定律不成立,出口企业承担全部汇率风险。本文主要研究货币国际化通过贸易品计价和结算对经济产生的影响,因此本文中的货币国际化即指本国出口品本币定价比例上升,这与邓贵川等的研究方法一致。

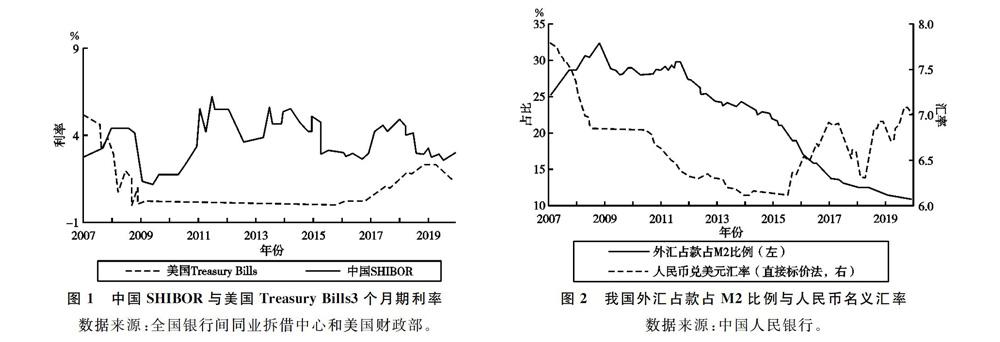

图1对比了我国上海银行间同业拆放利率(Shanghai Interbank Offered Rate,SHIBOR)和美国短期国债(Treasury Bills)利率,显示中美利差较大。Chang等指出央行以稳定汇率为目的,通过发行债券进行冲销干预,则两国利差扩大会提高其政策成本,迫使央行更多地通过发行货币来降低冲销力度并导致通货膨胀。当本币贬值时,市场对外币需求增加促使央行不断向市场投放外币,以此管理本币汇率的波动。图2显示2015年汇改后至2016年末,伴随人民币贬值,我国央行外汇占款占M2比例显著下降。此后,外汇占款占M2比例下降趋势明显减弱,即使在2018年人民币大幅贬值期间。这与我国央行不断推进人民币汇率体制改革,逐步放松汇率管理的政策相符。

而在推进人民币国际化进程中,逐步放松人民币汇率管理的政策意义更为重要。货币国际化能够提升本国出口品本币定价比例,使得汇率变动更有效地传递到出口价格上,增强汇率变动的支出转换效应,对经济进行更有效的反向调节,进而减小经济波动和福利损失。因此有必要在不同程度的汇率管理下,研究货币国际化对宏观经济的差异性影响。

在2018年美国挑起的全球贸易摩擦中,美国主要对进口中间品加征关税。中间品在中美两国各自进出口中占主要部分,图3显示中国主要从美国进口中间品,而美国主要从中国进口消费品。本文认为关税冲击对不同类型产品的生产和定价的影响路径不同,对不同类型产品加征进口关税对经济的影响也不同。因此,在关税冲击环境中研究货币国际化问题时,有必要引入中间品生产贸易。

本文在PCP与LCP共存以及两国非合作框架内,通过建立引入资本不完全流动和冲销干预政策的包含中间品生产贸易的开放新凯恩斯模型,研究关税冲击下不同类型出口品的人民币定价比例变动对我国经济波动和社会福利的差异性影响,以及在不同程度的汇率管理和资本管制下,推进人民币国际化对我国经济波动和社会福利的差异性影响。本文通过固定汇率制、管理浮动汇率制和浮动汇率制来体现不同程度的汇率管理,通过改变私人部门的资产组合调整成本来体现不同程度的资本管制。图4显示跨境贸易人民币结算比例与人民币实际有效汇率显著相关,若忽略贸易结算货币与实际汇率的相关性,会高估经济波动并使得货币政策过度反应,因此本文引人厂商出口定价货币随汇率变动。

本文余下部分安排为:第二部分是文献综述;第三部分建立理论模型并进行参数估计;第四部分在外国加征进口关税下,研究本国货币国际化、放松汇率管理和资本管制对宏观经济的影响;第五部分是结论及政策建议。

二、文献综述

贸易品定价货币的不同会对经济波动产生差异性影响。PCP使得汇率完全传递,但LCP限制了汇率变动对进口价格的传递以及汇率变动的支出转换效应,因此相较于PCP,LCP会加剧经济波动。贸易品定价货币的差异也会导致不同的政策权衡,Engel表明在PCP下,最优货币政策需要在产出缺口和通胀之间进行权衡,而LCP使得福利损失中存在一价定律偏离,最优货币政策需要在产出缺口、通胀以及一价定律偏离三者之间进行权衡。

部分学者对贸易品人民币结算进行了研究。在贸易品人民币结算的影响因素方面,邓贵川等研究表明人民币汇率影响跨境贸易人民币结算,而史龙祥指出除汇率因素外,出口产品结构以及市场份额是人民币贸易结算的主要影响因素。在贸易品人民币结算的经济影响方面,邓贵川等指出提高人民币国际化水平有助于提高资源配置效率,降低汇率波动和通胀风险。

中美贸易摩擦期间,部分学者指出美国加征进口关税并不能改善就业和提升产出。李春顶等认为加征关税无法提升美国制造业就业。Ciuriak等妇指出美国加征关税能够提高相应产品的生产,但同时提升了价格水平,实际国内生产总值减少O.06%。Amiti等发现美国加征的关税几乎完全转嫁到美国国内价格上并由美国消费者承担,实际月收入减少14亿美元。同时,中美贸易摩擦对两国的社会福利产生不同程度的影响。樊海潮等指出受中间品贸易影响,两国福利恶化且中国福利恶化更为严重。而倪红福等口。研究表明贸易摩擦令美国价格水平提高幅度更大,进而美国福利损失大于中国。

对于最优汇率制度的选择问题,部分学者认为汇率制度的选择受贸易品的定价方式和价格粘性的影响。Corsetti等研究表明在PCP下浮动汇率更好,而在LCP下固定汇率更好。但Gong等引人中间品生产贸易和最终品价格黏性,指出在LCP下最优名义汇率是灵活的。在中国汇率制度改革方面,部分学者认为中国应逐步放松人民币汇率的管理。Chang等指出浮动汇率制释放了央行的政策自由度,使得央行能够通过货币政策更有效地稳定经济和提升福利水平。唐琳等认为灵活的浮动汇率制能够吸收部分冲击,放宽人民币浮动区间有助于改善贸易条件。陈国进等指出汇率管理的放松,能够提升我国社会福利水平。

在资本管制方面,部分学者认为资本管制有助于经济的稳定。Farhi等_1胡指出资本管制能够缓解因风险收益冲击导致的国家间资本的过度流动。Forbes等认为资本管制可以缓解一国金融体系的脆弱性,使其更有效地应对国际市场冲击。但部分学者认为放松资本管制能够提升社会福利。Chang等指出放松资本管制能够降低央行吸收外国资本流人的压力,进而减小冲销干预的政策需求并提升福利水平。陈国进等认为资本账户开放程度越高,我国社会福利损失越小。

从现有文献来看:在贸易品定价货币对经济影响研究方面,没有区分中间品和最终品;在加征关税相关研究方面,没有引人PCP与LCP共存以及非完备金融市场;在汇率管理和资本管制研究方面,没有置于关税冲击和推进人民币国际化背景下。本文在已有文献的基础上,将在更为完善的框架内,研究关税冲击、中间品贸易、人民币国际化、汇率管理和资本管制与宏观经济的影响关系。这对于我国同时应对复杂的出口贸易处境、对不同类型出口品制定人民币结算倾斜政策、在人民币国际化进程中推进汇率和资本账户政策改革具有重要的意义。

三、理论模型与参数估计

(一)模型建立

四、货币国际化、汇率管理和资本管制

(一)货币国际化与汇率管理

图5—6为在外国加征进口关税冲击下,本国各经济变量的脉冲响应。为便于对比展示,关税冲击的持续性系数统一为0.95,标准差统一为O.02。在管理浮动汇率制下,外国对不同类型进口品加征关税提高了此类进口品在外国的售价,降低了对此类进口品的需求,进而本国相应类型产品的产出和定价下降。本国名义汇率贬值和贸易条件提升,通过汇率变动的支出转换效应对经济进行反向调节,并提升了本国一价定律偏离。在管理浮动汇率制下进行货币国际化,能够降低产出缺口、本币价格通胀和一价定律偏离的波动。而放松汇率管理,虽然增加了一价定律偏离波动,但显著减小了本币价格通胀的波动。

在汇率非固定下,匯率贬值传递到本国产品的外币价格上,产生支出转换效应,进而对经济进行反向调节,减小经济波动。汇率贬值完全传递到本国PCP产品的外币价格上,使得一价定律成立。由于汇率变动无法令本国LCP产品的外币价格有效变化,导致一价定律偏离。货币国际化使得本国出口品本币定价比例上升,降低了本国LCP产品在总出口中的规模,这意味着汇率变动更有效地传递到本国出口品的外币价格上,增强了汇率变动的支出转换效应,对经济进行更有效的反向调节。而给定货币国际化程度,放松汇率管理使得汇率更有效地变化,虽然增加了一价定律偏离波动,但却显著降低了本币价格通胀波动。在固定汇率制下,本币和外币完全挂钩,本国厂商的本币定价和外币定价也完全挂钩,一价定律偏离为0。式(10)表明央行需要在产出缺口、价格通胀以及一价定律偏离之间进行权衡。在固定汇率制下,央行被迫在汇率政策上赋予一价定律偏离完全权重,并通过货币政策在产出缺口和价格通胀之间进行最优权衡。而在浮动汇率制下,央行可通过货币政策在产出缺口、价格通胀以及一价定律偏离三者之间进行最优权衡。管理浮动汇率制介于二者之间。汇率管理的放松相当于赋予央行额外的政策自由度,优化了央行的政策权衡,进而更有效地稳定宏观经济和提升社会福利。

λi或λf,取值增大表示本国货币国际化水平提升。表3列出了在外国中间品和最终品进口关税冲击下,货币国际化和汇率管理对本国宏观经济波动和福利损失的影响。在固定汇率制下,货币国际化对宏观经济和社会福利的改善效果不显著。在管理浮动汇率制下,货币国际化降低了产出缺口、价格通胀以及一价定律偏离的波动,并减小了本国福利损失。在浮动汇率制下,货币国际化降低了本币价格通胀和一价定律偏离的波动,并减小了本国福利损失。给定货币国际化程度,放松汇率管理虽然增加了一价定律偏离波动,但显著降低了本币价格通胀波动和福利损失。此结果与脉冲结果一致。

对比不同类型产品本币定价比例稳态值的提升对福利损失的差异影响,显示在管理浮动汇率制下,最终品本币定价比例稳态值的提升对社会福利的改善效果强于中间品,而放松汇率管理使得中间品本币定价的重要性得到凸显。在浮动汇率制下,中间品本币定价比例稳态值的提升对社会福利的改善效果强于最终品。由于中间品作为最终品的生产要素,其价格波动会传递到最终品生产上并加剧最终品波动。因此相较于最终品,中间品本币价格波动对本国经济和福利的影响更强。随着汇率管理的放松,相较于最终品,本国出口中间品本币定价比例上升更显著地降低了中间品本币价格通胀波动,因此对宏观经济的改善效果更显著。而汇率管理的放松使得汇率更充分地变化,增强了其支出转换效应,进而提升了货币国际化对宏观经济的改善效果。

(二)货币国际化、汇率管理和资本管制

Ω取值减小意味着放松资本管制。令△Loss=Loss(Ω=0.3)-Loss(Ω=0.6),△Loss>O代表放松资本管制会提升本国福利损失,△Loss

(三)本国加征关税进行反制

表5—6列出了在若外国对本国产品加征进口关税,本国同时对外国产品加征进口关税进行反制的情形下,货币国际化、汇率管理以及资本管制对本国社会福利的影响。表5显示,给定货币国际化和汇率管理程度,相较于本国不采取反制措施的情形,本国对外国产品加征进口关税进行反制能够减小本国福利损失。外国加征进口关税使得本国产品的外国需求下降,导致本国经济波动,本国对等加征进口关税可在一定程度上提升本国产品的本土需求,进而部分改善本国经济。在本国加征关税进行反制情形下,上文所得结论依旧成立。

五、结论及政策建议

本文在PCP与LCP共存以及两国非合作框架内,通过建立引入资本不完全流动和冲销干预政策的包含中间品生产和贸易的开放新凯恩斯模型,研究外国进口关税冲击下我国不同类型出口品的人民币定价比例变动对经济波动和社会福利的差异性影响,以及在不同程度的汇率管理和资本管制下,推进人民币国际化对经济波动和社会福利的差异性影响。研究发现:(1)货币国际化使得汇率变动更有效地传递到出口价格上,增強汇率变动的支出转换效应和对经济的反向调节作用,进而减小外国加征关税导致的本国经济波动和福利损失。(2)在货币国际化进程中,放松汇率管理虽然加剧了一价定律偏离波动,但却降低了本币价格通胀波动。汇率管理的放松赋予央行额外的政策自由度,使得央行在产出缺口、价格通胀以及一价定律偏离之间进行更为有效的权衡,提升了货币国际化对宏观经济的改善效果。(3)随着汇率管理的逐步放松,中间品本币定价的重要性不断提升。由于中间品作为最终品的生产要素,其价格波动会传递到最终品生产上并加剧最终品波动,因此相较于最终品,中间品本币价格波动对本国经济和福利的影响更显著。随着汇率管理的不断放松,出口中间品本币定价比例上升更显著地降低了中间品本币价格通胀波动,因此对本国福利的改善效果更强。(4)随着货币国际化水平的提高和汇率管理的放松,放松资本管制缩小了两国的实际利差,降低了央行冲销干预的成本并释放了其政策自由度,且央行冲销干预的政策压力由于汇率管理的放松而降低,使得其政策权衡更加自由,因此降低了本国福利损失。(5)本国采取加征关税的反制措施不会改变上述结论,但可在同等货币国际化、汇率管理以及资本管制情况下,降低本国福利损失。

由此提出以下政策建议:(1)在不确定性增加的全球贸易环境中,中国应坚持推进人民币国际化,不断提升贸易品人民币结算比例,继续巩固人民币作为贸易结算货币的基础,充分发挥人民币的计价货币职能,增强人民币汇率变动对出口品价格的传递效率,这有助于减弱外国关税冲击对中国宏观经济造成的影响。(2)在人民币国际化进程中,随着资本账户的逐步开放,中国应不断深化人民币汇率形成机制改革,逐步放松人民币汇率管理,以此增强汇率对经济的反向调节作用,并释放央行的政策自由度,使得货币政策可以对宏观经济进行更为有效的调节。(3)在大力推进跨境贸易人民币结算的同时,中国应在出口中间品人民币结算方面给予一定的政策倾斜,如贷款便利或汇率优惠等,鼓励中间品厂商在出口贸易中使用人民币进行结算。同时通过供给侧结构性改革,注重中间品的科技创新,提升出口中间品的全球市场竞争力,从而在一定程度上提高出口中间品人民币结算比例。