数字金融有助于缓解小微企业信贷配给吗?

程超

摘 要:在对不同类型信贷配给进行识别和统计的基础上,采用三变量Probit模型纠正双重样本选择偏误,实证分析数字金融发展对小微企业需求方配给和供给方配给的影响,并进一步探究数字金融影响需求方配给的作用机制。研究结果表明,需求方配给是小微企业面临的主要信贷配给形式,数字金融的发展显著降低了小微企业面临的需求方配给和供给方配给规模,数字金融主要通过降低信贷交易成本、贷款价格和信贷风险,从而缓解小微企业面临的需求方配给。然而,数字金融并不能够缓解银行对小微企业社会资本的依赖。未来,应在大力提升区域数字金融发展水平的同时,推动银行治理体系的数字化建设,以更好发挥数字金融对小微企业融资的支持作用。

关键词:数字金融;小微企业;需求方配给;供给方配给;双重样本选择偏误

中图分类号:F832.4 文献标识码:A 文章编号:1674-2265(2021)07-0018-09

DOI:10.19647/j.cnki.37-1462/f.2021.07.003

一、引言

小微企业在推动科技创新、拉动经济发展、创造就业机会等方面发挥着重要作用,然而,小微企业却长期面临着信贷配给,新冠肺炎疫情的持续更是增加了小微企业现金流断裂的风险,若大批小微企业面临资金链断裂,则很有可能引发系统性金融风险。建立普惠金融體系为小微企业提供资金支持成为广泛共识,数字化已成为普惠金融创新发展的重要突破口。

那么,在大数据、云计算、人工智能高速发展的时代,数字金融能否有效缓解小微企业信贷配给,助力建设普惠金融体系?进一步地,数字金融缓解小微企业信贷配给的机制何在?这些将是本文试图研究并回答的问题。现有研究集中围绕数字金融如何影响供给方配给,忽视了大量受到需求方配给的小微企业。由于需求方配给是小微企业信贷配给的主要表现形式,仅考虑供给方配给将严重低估小微企业面临的信贷配给规模,对需求方配给的忽视将遗漏相当一部分受到融资约束的小微企业,不利于系统探讨数字金融的贷款效应和建立数字金融普惠体系;与此同时,对需求方配给的忽视也将因分析框架的不完整造成双重样本选择性偏误,带来估计结果的偏误。在当前国际国内双循环背景下,系统探究数字金融如何影响小微企业信贷配给不仅有助于引导金融资源服务实体经济,而且对于建立现代金融体系具有重要而深远的意义。

二、文献综述

(一)信贷配给相关研究

自从Jaffee和Russell(1976)[1]以及Stiglitz和Weiss(1981)[2]的开创性研究以来,信贷配给的概念得到了广泛理解和认同。企业在向银行申请贷款时,若被银行拒绝放贷或只能获取部分贷款申请金额,导致企业不得不被排除在信贷市场之外,此种配给被称为供给方配给。供给方配给已得到广泛关注并被证实存在于信贷市场之中,大量文献探讨了供给方配给的影响因素(Heikkila等,2016;Ferrando和Mulier,2017;刘晓光和刘嘉桐,2020)[3-5],而信息不对称引致的逆向选择和道德风险始终被视为供给方配给产生的主要原因。

近些年来,随着信贷配给理论的发展,信贷配给的概念得到了扩展,包括了有资金需求的借款者主动放弃贷款申请的情况,此种配给类型被称为需求方配给,其本质上是指有资金需求的借贷者由于种种原因不愿意申请贷款而自愿退出信贷市场的决定。与供给方配给相比,此类企业虽然也存在未满足的资金需求,但却主动放弃向银行申请贷款,选择抑制自身信贷需求的表达。由此,大量文献探讨了需要资金的借款者不愿申请贷款的原因,并根据需求方配给的产生机制,将需求方配给划分为多种具体形式。Kon和Storey(2003)[6]认为,借款者放弃贷款申请的原因主要归咎于银行的筛选错误、高昂的贷款申请成本和严格的抵押物要求。Boucher等(2009)[7]在分析框架中纳入了三种类型的需求方配给,即风险配给、价格配给和交易成本配给,分别对应于因抵押物要求过高而担心失去抵押物、贷款利率过高、贷款申请程序太复杂而放弃贷款申请。此外,作为关系型贷款的产物,社会资本配给是借款者因与信贷员不熟悉而放弃贷款申请的另一个重要原因(张龙耀和江春,2011;Moro和Fink,2013;Angori等,2019;Rostamkalaei等,2020)[8-11]。

已有研究表明,受到需求方配给的信贷主体数量显著高于供给方配给(苟琴和黄益平,2014;Gou等,2016;Rostamkalaei等,2020)[12,13,11],且需求方配给的产生机制也与供给方配给大不相同,能有效缓解供给方配给的政策不一定能缓解需求方配给(马文杰和徐晓萍,2018;Beyhaghi等,2020)[14,15]。因此,对于需求方配给的研究显得非常重要,而在研究企业为何抑制自身信贷需求的表达时,必须要考察银行对于信贷资金的配置方式。换言之,在探究需求方配给的影响因素时,必须也将供给方配给纳入其中,构建一个涵盖企业资金需求、企业贷款申请决策、银行贷款审批在内的分析框架。

(二)数字金融对信贷配给影响的相关研究

现有文献均从供给方配给的角度研究了数字金融对融资的影响,指出数字金融有助于缓解信贷配给。例如,万佳彧等(2020)[16]分析了信贷配给在数字金融与区域创新之间所发挥的中介作用,认为数字金融通过缓解信贷配给,进而激励企业创新。梁榜和张建华(2019)[17]、唐松等(2020)[18]也得出类似结论,即数字金融通过缓解企业融资约束,进而促进企业技术创新,在强监管环境下,数字金融的贷款效应更强。梁琦和林爱杰(2020)[19]研究发现,数字金融能够降低企业杠杆率,且这一效应对欠发达地区和成长期的小微企业更为明显。韩先锋等(2019)[20]探讨了互联网对金融发展的影响,认为互联网通过促进金融发展提升了区域创新水平。谢绚丽等(2018)[21]指出,数字金融的覆盖广度、使用深度和数字支持服务程度会通过缓解借款主体融资约束,进而促进创业,且该效应在城镇化率较低和企业较少的省份更显著。黄锐等(2021)[22]认为,随着数字金融的发展,其对企业融资的贷款效应逐渐加强,数字金融主要通过改善企业融资结构和市场化水平,进而促进企业融资。

现有文献为本文研究奠定了基础,然而,仍存在进一步完善的空间:(1)当前研究未能考察数字金融对小微企业需求方配给的影响,考虑到需求方配给是小微企业信贷配给的主要表现形式,对需求方配给的忽视将遗漏大量信贷需求自我抑制的小微企业,从而不利于构建普惠金融体系。(2)尽管现有研究围绕数字金融对供给方配给的影响展开,但未能有效解决由此产生的双重样本选择问题。企业的资金需求和贷款申请行为都是内生的,只有对于具有资金需求的企业才可能申请贷款,且只有对于申请贷款的企业才能观测到其是否被银行拒绝。因此,研究数字金融如何影响供给方配给必须考虑双重样本选择问题。(3)未能考察数字金融影响需求方配给的作用机制。

为了弥补上述不足并系统分析数字金融对小微企业信贷配给的影响,本文采用2015年中国小微企业调查数据,将企业资金需求、贷款申请决策和贷款获取纳入同一分析框架,应用能解决双重样本选择问题的三变量Probit模型,实证考察数字金融对小微企业信贷配给的影响,并通过对需求方配给类型的识别进一步分析数字金融的作用机制。

三、理论分析与研究假说

(一)数字金融影响小微企业供给方配给的理论分析

一是数字金融增强了银行贷前信息甄别能力。数字金融的发展加速了传统银行与金融科技的融合进程,增强了银行贷前搜集小微企业经营信息和评估企业经营风险的能力。数字金融推动银行系统的数字化转型升级,促使银行开发基于互联网全流程在线的贷款技术、创新网络贷款产品和金融服务产品。创新型贷款技术降低了银行贷前对于小微企业抵押物和担保的依赖,提升了用户触达性。银行依托大数据生态系统,能够对大量信用记录缺乏的小微企业进行信用风险识别,实现了基于大数据的小微企业精准营销和交叉销售。

二是数字金融增强了银行贷后风险管理能力。通过大科技生态系统和大数据风控模型对小微企业贷后生产、经营、销售及企业主个人消费、投资行为等数据进行抓取,获取丰富实时的用户数据,结合算法,科学评估小微企业的贷后风险水平,能有效降低银行对抵押物贷后道德风险约束效应的依赖。因此,数字金融能够助力银行开发更适合小微企业的贷款技术,提高银行贷后管理的有效性和风险分类水平,从而进一步缓解小微企业供给方配给。

(二)数字金融影响小微企业需求方配给的理论分析

传统银行在放贷时所使用的贷款技术要求小微企业提供各类资料,进行财务报表等各項指标的反复验证,企业往返多趟递交材料。除了对硬信息的广泛搜集,银行还需实地考察企业及其管理者的能力,以搜集软信息。对于软信息的依赖容易导致部分缺乏社会资本的企业放弃贷款申请,形成社会资本配给。银行在进行一系列线上和线下的反复调查搜集之后,还需要对企业软硬信息进行处理,经历数周时间才能向企业放贷,流程长、耗时长,导致企业向银行申请贷款的交易成本高企,形成交易成本配给。在贷前风险甄别和贷后风险管控过程中,多种贷款技术的交叉使用需要成本,而这些成本最终将会转嫁给贷款的小微企业,形成因担心贷款利率过高而放弃申请的价格配给。传统贷款技术的甄别能力有限,银行不得不依靠抵押物实现贷前分离均衡和贷后道德风险约束,企业担心因还不起贷款而失去抵押物,即使放贷,其还款方式和贷款期限也难以满足企业需求,从而形成风险配给。

数字金融对上述需求方配给的影响机制主要表现为:(1)硬信息来源渠道的多样化和丰富性有助于大数据风控模型的应用,相较于传统的硬信息搜集处理方式,数字金融降低了信贷审批成本,在很大程度上缓解了交易成本配给。(2)大科技生态系统提升了硬信息的真实性,有效降低了银行对抵押物的依赖,且提升了银企匹配效率,使贷款期限和还款方式更能满足小微企业要求,降低了风险配给概率。(3)由于金融科技的应用,降低了贷款技术的应用成本,单笔贷款的边际成本显著下降,在贷款利率市场化的背景下,降低了因贷款利率过高而放弃申请的可能性,缓解了价格配给。(4)数字金融促进银行创新贷款技术,一方面,提高了银行的贷前信息甄别能力和贷后风险管控能力;另一方面,降低了银行对于关系型等传统贷款技术的依赖,缓解了小微企业因与信贷员不熟而引致的社会资本配给。

根据上述理论分析,本文提出如下研究假说:

假说1:数字金融有助于缓解小微企业需求方配给和供给方配给。

假说2:数字金融主要通过降低信贷交易成本、贷款风险、贷款价格以及银行对借款企业社会资本的依赖,进而缓解小微企业需求方配给。

四、信贷配给类型的识别与统计

(一)数据来源

小微企业数据来源于西南财经大学2015年在全国开展的小微企业调查(CMES)。CMES所调查的小微企业囊括了28个省(市、自治区),共收集到5497个小微企业样本。调查内容涉及小微企业的日常生产经营信息、劳动力使用状况、产品研发与创新、融资状况和基本财务信息等。本文对原始数据进行下述处理:(1)选出符合标准的小微企业,删除正在筹建和关闭营业的企业样本;(2)删除成立于当年的样本企业;(3)删除变量中数据缺失以及回答不知道的样本;(4)为了消除可能存在的异常值,对连续变量在1%和99%分位进行缩尾处理。最终,共有3518个小微企业样本进入研究。

(二)信贷配给类型的识别

在具体信贷配给类型的识别方面,直接诱导式询问法(Direct Elicitation Methodology,DEM)得到了广泛使用(彭澎等,2018;李长生和黄季焜,2020)[23,24]。如图1所示,CMES问卷基于DEM方法详细询问了企业的融资状况:

首先,调查者询问企业“目前,是否有银行贷款”,对于回答“是”的,则表明其已有银行贷款,Bankloan=1,否则Bankloan=0。

其次,对于回答“否”的,询问其“是否需要银行贷款”,回答包括:不需要;需要,但是没有申请;需要,申请但是被拒。对于回答不需要的企业,Demand=0;对于回答需要的,Demand=1;对于回答需要但没有申请过的,Apply=0;对于回答需要,申请但被拒绝的,Reject=1。由此,可识别出企业是否具有资金需求、是否受到需求方配给或供给方配给:

[Need=1Demand=1orBankloan=10Demand=0]

[SR=0Reject=1orBankloan=11Apply=0]

[BR=0 Bankloan=11 Reject=1]

其中,Need表示企業是否有未满足的资金需求,若有未满足的资金需求,则Need=1,否则Need=0;SR表示企业是否受到需求方配给,若受到需求方配给,则SR=1,否则SR=0;BR表示企业是否受到供给方配给,若受到供给方配给,则BR=1,否则BR=0。需要注意到,只有当Need=1时,才能观察到SR的取值,即是否受到需求方配给;同样地,只有当SR=0,企业未受到需求方配给时,才能观察到BR的取值。

再次,根据已有文献(Boucher等,2009;Angori等,2019;Rostamkalaei等,2020)[7,10,11],可以识别出四种具体的需求方配给类型——社会资本配给、风险配给、价格配给、交易成本配给。识别方法如下:对于需要资金但未申请贷款的企业,询问其未申请贷款的原因,回答包括:申请过程麻烦、贷款利息太高、不认识银行工作人员、还款期限/方式不符合需求、贷了担心还不起。因申请过程麻烦而放弃申请的属于交易成本配给;因贷款利息太高而放弃申请的属于价格配给;因不认识银行工作人员而放弃申请的属于社会资本配给;因还款期限/还款方式不符合需求而放弃申请的属于风险配给,原因在于其会引发贷款到期时企业难以再融资的困扰,给企业带来经营风险;因贷了担心还不起会引发企业对失去抵押物的担忧,因此,本文认为也属于风险配给。

(三)信贷配给类型的统计

图2显示了基于DEM方法统计出的小微企业资金需求和信贷配给的基本情况。在3518家小微企业中,具有资金需求的有1288家,不具有资金需求的有2230家,具有资金需求的小微企业占比为36.6%。在具有资金需求的1288家企业中,未申请贷款的企业为287家,申请贷款的企业为1001家,申请贷款的企业在具有资金需求的企业中占比为77.7%,而获得银行贷款的企业在申请贷款的企业中占比为81.1%①。换言之,在具有资金需求的1288家企业中,面临信贷配给的企业数量占比为37.0%,其中,受到需求方配给和供给方配给的企业分别占比22.3%和14.7%,由此可见,面临需求方配给的企业数量明显高于供给方配给。

图3显示了四种具体的需求方配给类型所占比重。在面临需求方配给的287家小微企业中,有173家认为申请过程麻烦,非利息交易成本太高,属于交易成本配给;有141家认为贷款利息过高,属于价格配给;有66家担心贷了还不起引发对失去抵押物的担忧,或者还款期限/还款方式不符合需求引发贷款到期时再融资的困扰,面临风险配给;有25家缺乏社会资本或社会网络,不认识银行工作人员,属于社会资本配给②。

五、实证设计

(一)实证模型

企业的资金需求和贷款申请行为都是内生的,只有对于有资金需求的企业,才能依据其是否选择申请贷款来判断其是否遭受了需求方配给;且只有对于没有遭受需求方配给的企业,即选择申请贷款的企业,才能观测其是否遭受供给方配给。因此,当考察数字金融对需求方配给和供给方配给的影响时,必须解决双重样本选择问题。现有文献在研究数字金融对信贷配给的影响时往往忽视了样本选择偏误,即使考虑到了样本选择问题,也是采用仅能解决单样本选择问题的PMWC模型和双栏模型。借鉴Drakos和Giannakopoulos(2018)[25]的研究,本文通过构建三变量Probit模型来纠正双重样本选择偏误:

第一阶段,估计数字金融对企业资金需求的影响:

[Need*=α1+α2Indexi+α3Firmi+α4Owneri+α5Districti+μ1i]

[Need=INeed*>0] (1)

其中,Need表示企业是否有资金需求,若有未满足的资金需求,则Need=1,否则Need=0,Need*表示潜变量。I(·)为示性函数,若括号内条件满足则取1,否则取0。核心解释变量Index表示当地数字金融发展程度,Firm表示企业特征控制变量,Owner表示企业主特征控制变量,District表示地区控制变量,[μ1]为随机扰动项,i表示企业个体。

第二阶段,估计数字金融对需求方配给的影响。当且仅当企业在有资金需求(Need=1)的情况下,才能依据其是否选择申请贷款而判断其是否遭受需求方配给:

[SR*=β1+β2Indexi+β3Firmi+β4Owneri+β5Districti+μ2i]

[SR=ISR*>0] (2)

其中,SR表示企业是否受到需求方配给,若受到需求方配给,则SR=1,否则SR=0,SR*表示潜变量,[μ2]为随机扰动项。

第三阶段,估计数字金融对供给方配给的影响。当且仅当企业在申请贷款(Need=1,SR=0)的情况下,才能观察到其是否受到供给方配给:

[BR*=γ1+γ2Indexi+γ3Firmi+γ4Owneri+γ5Districti+μ3i]

[BR=IBR*>0] (3)

其中,BR表示企业是否受到供给方配给,若受到供给方配给,则BR=1,否则BR=0,BR*表示潜变量,[μ3]为随机扰动项。

模型(1)—(3)中的随机扰动项服从如下分布:

[μ1iμ2iμ3i~N000,1,ρ12,ρ13ρ12,1,ρ23ρ13,ρ23,1]

根据双重样本选择规则,任何一个小微企业都可被归于如下四个相互排斥的类别:没有资金需求(Need=0,SR=UN,BR=UN)、受到需求方配给(Need=1,SR=1,BR=UN)、受到供给方配给(Need=1,SR=0,BR=1)、未受到信贷配给(Need=1,SR=0,BR=0),UN表示不可观测。构造如下似然函数:

[L=i=1N?3αX,βX,γX;ρ12、ρ23、ρ13Needi×SRi×BRi]

[×?3αX,βX,-γX;ρ12、-ρ23、-ρ13Needi×SRi×(1-BRi)]

[×?2αX,-βX;-ρ12Needi×(1-SRi)×?1-αX(1-Needi)]

其中,[?3(?)]、[?2(?)]、[?1(?)]分别表示三维、二维和一维标准正态分布,通过最大化似然函数L所求得的模型(1)—(3)中的系数可以解决双重样本选择偏误,且可通过三个方程误差项之间的相关系数[ρ12、ρ23、ρ13]判断不同方程之间的内在相关性。

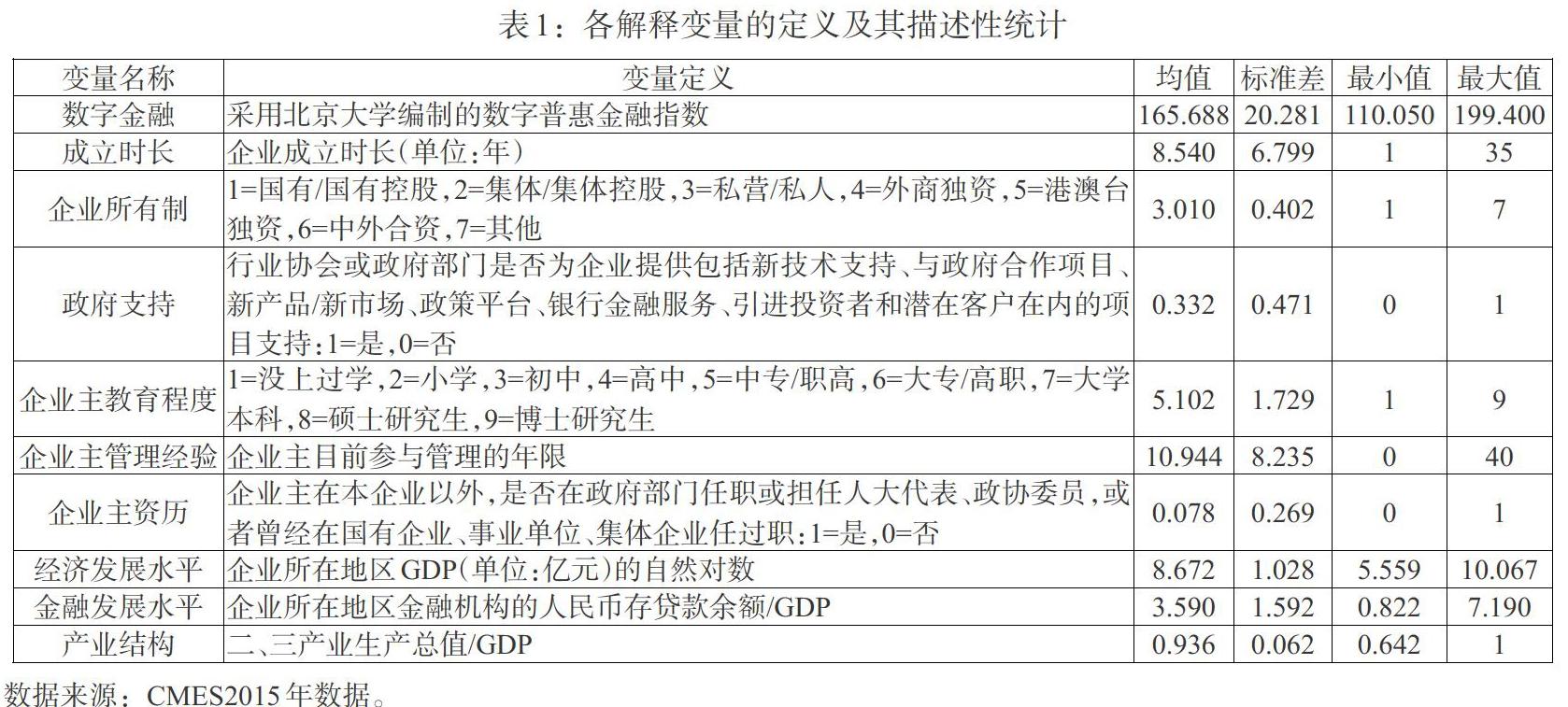

(二)变量选取

1. 核心解释变量:数字金融发展水平。地区数字金融发展水平采用北京大学编制的数字普惠金融指数,该指数从数字金融覆盖广度、使用深度和数字化程度三个维度进行构建(傅秋子和黄益平,2018)[26]。鉴于该指数得到了广泛认可和应用,故本文将其作为衡量地区数字金融发展程度的核心解释变量。

2. 控制变量。在控制变量方面,加入了企业和企业主特征控制变量,以及企业所在地区控制变量。企业特征控制变量包含成立时长、企业是否受到政府支持、企业所有制等。根据Christensen和Hain(2015)[27]的研究结论,企业主心理因素是影响其是否申请贷款的重要变量,因此,在研究信贷配给时需要加入企业主个人特征控制变量,本文选取的企业主特征控制变量包括企业主受教育年限、企业主管理年限、企业主工作经历(如是否在政府部门、国有企业、事业单位任职或担任人大代表)。地区控制变量包括地区经济发展水平、金融发展水平和二、三产业生产总值占比。

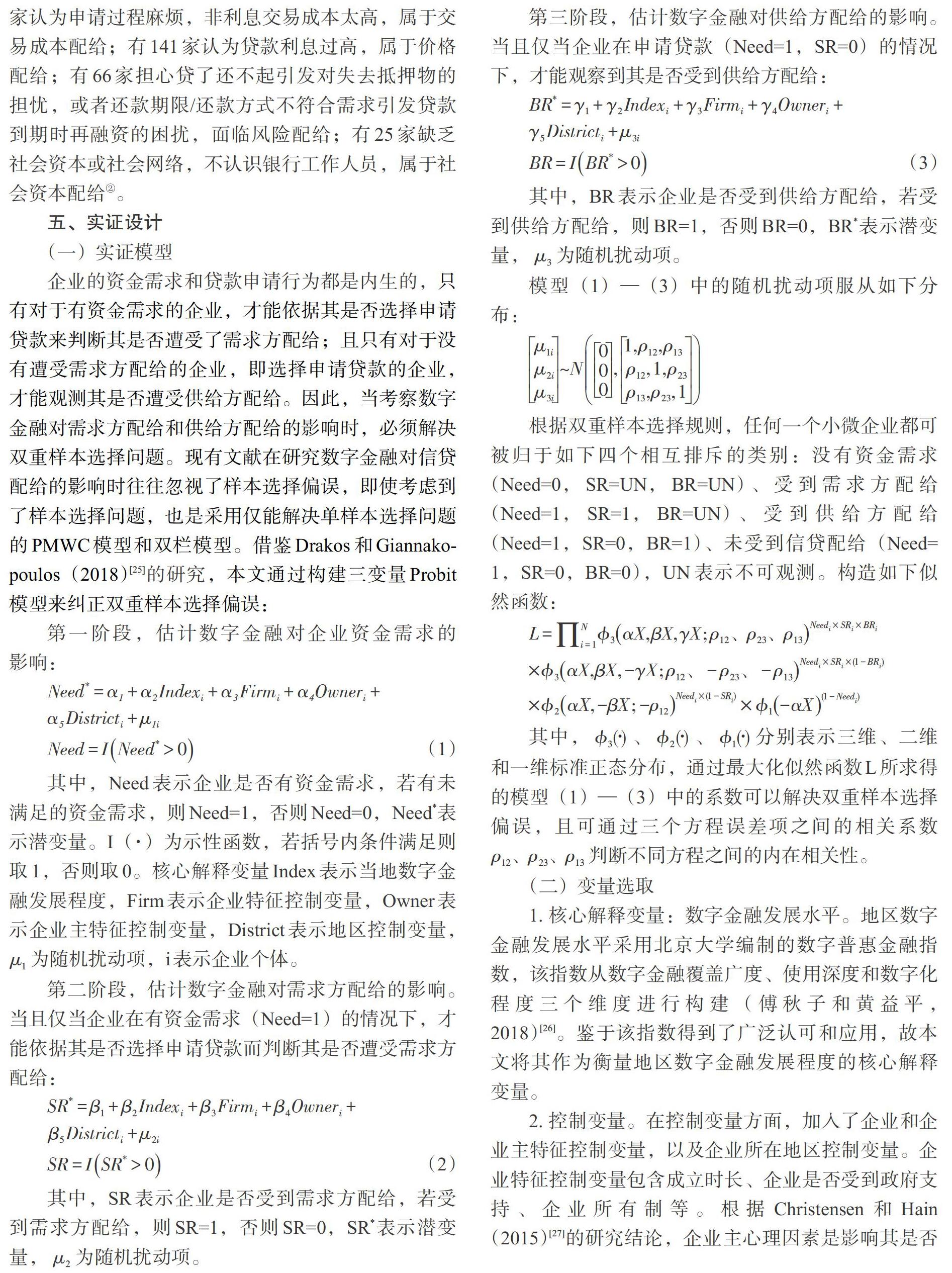

(三)描述性统计

各解释变量的具体定义及其描述性统计如表1所示。由表1可知,小微企业成立时间大多较短,平均仅为8.5年;所有制方面,小微企业以私营为主,集体和集体控股次之;受到政府政策支持的小微企业占比并不高,仅为33.2%左右,且不同企业差异较大。企业主以大学本科学历为主,高中和初中学历次之;企业主参与管理的年限平均为11年左右,在政府部门任职或拥有政府背景的小微企业主占比仅为7.8%。

六、实证结果分析

(一)数字金融对小微企业信贷配给的影响

采用三变量Probit模型联合估计数字金融对小微企业信贷配给的影响,第一阶段为数字金融对资金需求的影响,第二阶段为数字金融对需求方配给的影响,第三阶段为数字金融对供给方配给的影响,表2显示了回归结果。[ρ12、ρ23、ρ13]为三阶段方程间误差项相关系数,其至少在5%的统计水平上显著异于0,表明资金需求和贷款申请行为均是内生的。因此,使用三变量Probit模型纠正双重样本选择偏误是十分必要的③。

由表2第二列回归结果可知,数字金融发展水平的回归系数在1%的统计水平上显著负向影响需求方配给,表明数字金融的发展有助于小微企业信贷需求意愿的表达,降低了小微企业需求方配给的概率。由表2第三列回归结果可知,数字金融发展水平的系数在1%的统计水平上显著为负,表明在考虑了双重样本选择偏误之后,数字金融发展水平的提高能够显著降低小微企业面临供给方配给的概率,增加其银行贷款获批的可能性。由此可见,地区数字金融的发展对小微企业信贷可获性的提高表现在两个方面,一是缓解信贷需求自我抑制,提高其信贷需求的表达意愿,降低小微企业面临需求方配给的概率;二是提高申请银行贷款的小微企业贷款获批的概率,降低小微企业面临供给方配给的概率。假说1得到了验证。

(二)数字金融缓解小微企业需求方配给的作用机制

当前研究几乎围绕数字金融如何影响小微企业供给方配给展开,鲜有关于数字金融对需求方配给的影响效应和影响机制研究,故本文接下来重点探究数字金融影响小微企业需求方配给的作用机制。小微企业在有未满足的资金需求的情况下放弃申请贷款的原因包括不认识银行工作人员、贷款申请过程麻烦、贷款利息太高、还款期限/方式不符合需求、贷了担心还不起。因此,探究数字金融对需求方配给的微观作用机制,可从数字金融如何影响上述四种具体的需求方配给类型入手。

在估计数字金融对需求方配给类型的影响时,只有对于具有资金需求的企业才会考虑是否申请贷款,因此,申请贷款的企业并非全样本的随机抽样。采用Heckprobit模型修正样本选择偏误,第一阶段为数字金融对资金需求的影响,第二阶段为数字金融对需求方配给类型的影响。表3显示了数字金融如何影响四种具体需求方配给类型的回归结果④。

由表3回归结果可知,数字金融能够显著降低交易成本配给、价格配给和风险配给,这表明地区数字金融的发展之所以有助于缓解小微企业需求方配给,主要原因在于数字金融能够降低小微企业申请贷款的交易成本、降低贷款利率和贷款成本、降低抵押物要求、优化还款期限和还款方式。

然而,值得注意的是,数字金融对社会资本配给的影响却不显著,这表明,即使在基于硬信息的贷款技术甄别能力不断增强的情况下,银行仍然广泛使用软信息和硬信息交叉验证的方式来决定信贷投放,基于软信息的贷款技术仍然是银行普遍使用的贷款技术,缺乏社会资本的小微企业仍有可能被排斥出信贷市场。银行之所以在硬信息来源渠道多样化及其真实性不断提高的情况下,同时使用软信息与之交叉验证,一方面,可能出于控制小微企业贷款风险的必要;另一方面,可能是因为银行的数字化转型尚处于初期阶段,其创新能力的执行和整合在一定程度上受内部组织架构的历史包袱影响,组织转型相对滞后,制约了贷款模式的转型升级。加之我国不少地区的金融基础设施建设滞后,软信息的硬化程度较低,软信息和硬信息之间的互通渠道尚未打通,因而软硬信息的交叉验证能够帮助银行更准确地识别和分类小微企业风险。因此,数字金融主要通过降低信贷交易成本、信贷风险和贷款利率,进而缓解小微企业需求方配给,但数字金融并没有降低银行对于小微企业社会资本的依赖程度,假说2得到了部分验证。

七、研究结论与政策建议

本文将小微企业资金需求、需求方配给和供给方配给纳入同一分析框架,在对不同类型信贷配给进行识别和统计的基础上,采用三变量Probit模型解决双重样本选择偏误,实证分析数字金融对小微企业信贷配给的影响效应,并着重考察了数字金融影响需求方配给的作用机制。研究结果表明:

第一,需求方配给是小微企业面临的主要信贷配给类型,仅考察供给方配给将严重低估信贷配给规模。在具体的需求方配给类型中,本文识别出了风险配给、交易成本配给、价格配给和社会资本配给,其中,交易成本配给占比最高,价格配给和风险配给次之。

第二,在纠正了双重样本选择偏误之后,地区数字金融发展能够显著缓解小微企业面临的需求方配给和供给方配给,数字金融不仅能够促进银行对小微企业的贷款发放,而且有助于缓解小微企业对信贷需求表达的自我抑制。

第三,在对需求方配给的作用机制方面,数字金融能够显著降低小微企业面临交易成本配给、风险配给和价格配给的概率,但对社会资本配给的影响并不显著。因此,数字金融有助于降低贷款利率以及银行对抵押物的要求、缩短贷款流程和审批时间、更好地匹配企业还款方式和还款期限,但并没有改变银行对小微企业社会资本的依赖程度。

基于以上结论,本文认为,当前小微企业仍然面临相当程度的信贷配给,尤其是需求方配给,而数字金融在缓解需求方配给和供给方配给方面都发挥了十分重要的作用,具有“雪中送炭”、实现金融普惠的重要功能,然而,其缓解效应仍有待进一步提高,特别是对于社会资本配给的影响不够充分。故本文提出如下政策建议:

第一,大力提升区域数字金融发展水平,加强数字化环境建设。由于当前各地区的数字金融环境建设水平差距巨大,“数字鸿沟”制约了小微企业融资。为此,应以数字金融供给侧结构性改革为动力,优化和完善国内数字金融体系。加大数字金融市场建设,加快发展各类数字金融服务形态。提高数字金融要素市场的流动性、定价能力和数字资源配置效率,增加数字金融的交易品种。与此同时,完善数字金融法治监管体系和现代化数字金融系统风险防范体系。

第二,加强银行对数字化转型的认知,推动银行治理体系的数字化建设,创新传统信贷流程。具体而言,一方面,银行应加大数字金融技术投入,将产品嵌入到各场景中,在平台内打造多样化场景,从而降低小微企业贷款申请门槛及其信贷交易成本;另一方面,银行应积极参与共建大数据生态系统,为银行获取小微企业日常生产经营数据和优化大数据风控模型提供支持,以提高小微企业软信息硬化比重,这不仅有助于降低银行贷款技术应用成本,间接降低贷款利率,而且有助于缓解银行对传统社会资本的依赖。

注:

①获得银行贷款的企业并非足额获得其所申请的全部贷款。由于数据所限,本文只能识别出完全数量配给,即完全被银行拒绝的企业,而无法识别部分数量配给。若算上部分数量配给,则企业面临信贷配给的比例将更高。

②在被问及企业为何不申请银行贷款时,企业可以选择多种原因而非单选,因而面临需求方配给的企业数量不等于各类需求方配给机制的加总。例如,若企业因为申请过程麻烦和贷款利息过高而放弃申请,则该企业既面临价格配给,同时也面临交易成本配给。

③[ρ12、ρ23、ρ13]的联合显著性检验的卡方值为68.11,p值为0.000。

④由于篇幅所限,加之数字金融对资金需求的影响并非本文关注重点,故在进行Heckprobit模型回归时,不汇报第一阶段的回归结果,有感兴趣者可向作者索取。

参考文献:

[1]Jaffee D,T Russell. 1976. Imperfect Information,Uncertainty,and Credit Rationing [J].The Quarterly Journal of Economics,90(4).

[2]Stiglitz J,A Weiss. 1981. Credit Rationing in Markets with Imperfect Information [J].American Economic Review,71(3).

[3]Heikkila A,P Kalmi,O P Ruuskanen. 2016. Social Capital and Access to Credit:Evidence from Uganda [J].The Journal of Development Studies,52(9).

[4]Ferrando A,K Mulier. 2017. The Real Effects of Credit Constraints:Evidence from Discouraged Borrowers[R].SSRN Working Paper,No. 2518980.

[5]劉晓光,刘嘉桐.劳动力成本与中小企业融资约束[J].金融研究,2020,(9).

[6]Kon Y,D J Storey. 2003. A Theory of Discouraged Borrowers [J].Small Business Economics,21(1).

[7]Boucher S R,C Guirkinger,C Trivelli. 2009. Direct Elicitation of Credit Constraints:Conceptual and Practical Issues with an Application to Peruvian Agriculture [J].Economic Development and Cultural Change,57(4).

[8]张龙耀,江春.中国农村金融市场中非价格信贷配给的理论和实证分析 [J].金融研究,2011,(7).

[9]Moro A,M Fink. 2013. Loan Managers Trust and Credit Access for SMEs[J]. Journal of Banking & Finance , 37(3).

[10]Angori G, D Aristei, M Gallo. 2019. Lending Technologies, Banking Relationships, and Firms' Access to Credit in Italy:The Role of Firm Size [J].Applied Economics,51(58).

[11]Rostamkalaei A,M Nitani,A Riding. 2020. Borrower Discouragement: The Role of Informal Turndowns [J]. Small Business Economics,54(7).

[12]苟琴,黄益平.我国信贷配给决定因素分析——来自企业层面的证据 [J].金融研究,2014,(8).

[13]Gou Q,Y Huang, J Xu. 2016. Does Ownership Matter in Access to Bank Credit in China? [J].The European Journal of Finance,24(16).

[14]马文杰,徐晓萍.信贷抑制类型识别及政策影响:千村调查证据 [J].金融研究,2018,(9).

[15]Beyhaghi M,F Firoozi,A Jalilvand,L Samarbakhsh. 2020. Components of Credit Rationing [J].Journal of Financial Stability,50.

[16]万佳彧,周勤,肖义.数字金融、融资约束与企业创新 [J].经济评论,2020,(1).

[17]梁榜,张建华.数字普惠金融发展能激励创新吗?——来自中国城市和中小企业的证据 [J].当代经济科学,2019, (5).

[18]唐松,伍旭川,祝佳.数字金融与企业技术创新——结构特征、机制识别与金融监管下的效应差异 [J].管理世界,2020,36(5).

[19]梁琦,林爱杰.数字金融对小微企业融资约束与杠杆率的影响研究 [J].中山大学学报(社会科学版),2020,60 (6).

[20]韩先锋,宋文飞,李勃昕.互联网能成为中国区域创新效率提升的新动能吗 [J].中国工业经济,2019,(7).

[21]谢绚丽,沈艳,张皓星,郭峰.数字金融能促进创业吗?——来自中国的证据 [J].经济学(季刊),2018,17(4).

[22]黄锐,赖晓冰,趙丹妮,汤子隆.数字金融能否缓解企业融资困境——效用识别、特征机制与监管评估 [J].中国经济问题,2021,(1).

[23]彭澎,吴承尧,肖斌卿.银保互联对中国农村正规信贷配给的影响——基于4省1014户农户调查数据的分析 [J].中国农村经济,2018,(8).

[24]李长生,黄季焜.异质性信贷约束对农民创业绩效的影响 [J].财贸经济,2020,41(3).

[25]Drakos K,N Giannakopoulos. 2018. Self and Bank Credit Rationing:A Trivariate Probit with Double Selection[J].Research in International Business and Finance 44(C).

[26]傅秋子,黄益平.数字金融对农村金融需求的异质性影响——来自中国家庭金融调查与北京大学数字普惠金融指数的证据 [J].金融研究,2018,(11).

[27]Christensen J L,D S Hain. 2015. Scared away? Discouraged borrowers and capital market information [R].IKE Working Paper Series, No.37.