货币调控宣示方式与商业银行经营效率:预期引导的异质性效应

王韧 刘于萍 李志伟

摘要:基于中国38家上市银行的非平衡面板数据,通过语境分类和词频分析,区分压制型和建设型两种调控宣示方式并构建相应代理指标,结合表内表外两种中介效应及SFA框架下的效率测算,对不同调控宣示方式对商业银行经营效率的影响进行系统研究。研究发现:(1)货币调控宣示会通过表内风险承担和表外业务扩张两个通道对商业银行的经营效率施加影响;(2)压制型调控宣示会形成显著的负向效率冲击,而建设型调控宣示则存在显著的正向效率影响;(3)不同货币调控宣示方式的异质性效果在表内业务影响和表外业务扩张通道同时存在。研究结果显示:一方面,商业银行经营效率会受到货币政策预期变化的制约,并呈现典型顺周期特征,由此需要改善“运动式”调控并尽可能平滑政策预期波动;另一方面,选择适当的货币调控宣示方式同样重要,采用建设型宣示方式来减缓对商业银行经营的预期冲击,有助于实现金融风险防范和金融效率提升的正反馈循环。

关键词:货币政策;调控宣示;商业银行;经营效率;语境分析;词频分析;预期引导

文献标识码:A

文章编号:100228482021(05)007115

开放科学(资源服务)标识码(OSID):

金融体系的风险防控和金融机构的效率诉求并不天然一致。货币政策实践过程中,关于“监管失灵”和“市场失灵”的争论长期存在。从货币政策传导和商业银行经营的特定视角看,货币政策调控的实际落地不仅会对商业银行的实际经营活动产生显著冲击,货币政策态度的变化及由此隐含的货币调控风险同样会推动商业银行提前主动进行业务调整,并对其经营活动施加影响。由此,在探讨货币政策调控对于商业银行经营效率的影响时,梳理预期引导效应和政策冲击效应同样重要。

中国商业银行的经营活动对货币政策环境变化具有更高的敏感度:一方面,中国经济发展存在明显的间接融资依赖,在广泛行政干预和金融抑制的特定环境下,中国的商业银行体系与地方政府关系密切,并由此具有更高的政策依赖性;另一方面,由于长期以来的分业监管框架,中国的商业银行为应对表内业务监管压力并满足地方政府经济锦标赛要求,创造出了规模庞大的影子银行体系,这些业务因为处于监管的灰色地带而更加关注货币政策态度变化及由此带来的调控风险。由此,探讨货币调控的预期引导效应及不同调控宣示方式对商业银行经营效率的差异化影响,无疑更具理论价值和实践意义。

纵观现有文献,货币政策调控对于商业银行经营活动的影响受到广泛关注:一方面,货币当局可应用公开市场操作、调整再贴现率和法定存款准备金率等政策工具对商业银行经营活动形成直接冲击[1];另一方面,“货币政策是98%的讲话和2%的行动”,提前的信息沟通和预期引导也会在很大程度上影响商业银行经营效率[2]。从这一角度看,通过各种形式展开的货币调控信号传递实际上构成了强化货币政策“前瞻性指引”和商业银行经营活动指导的重要基点[3]。

更深层次看,货币当局信息披露的方式及由此引发的货币政策预期强度变化同样重要。部分国内研究关注到不同货币调控沟通方式可能带来的差异化影响。不同方式的货币调控宣示会对商业银行的风险承担意愿带来不同的影响,而由此传递的货币政策调控信号也会影响商业银行的行动决策。合意的预期沟通方式有助于产生正向经营影响。对于国内商业银行主导型的金融体系而言,不仅需要确定货币调控的预期引导效应,也需要进一步甄别不同调控宣示方式的差异化效率影响机制。

纵观国内现有研究,货币调控宣示对商业银行经营效率的预期引导效应,以及不同货币调控宣示方式对商业银行经营效率的异质性影响等问题均鲜有论及,缺乏针对货币调控宣示及其方式差异的有效代理指标体系,也制约了相关的研究探索。由此,本文试图从指标构建入手展开分析,基于中介效应模型全面梳理货币调控宣示对商业银行经营效率的整体影响及其异质性特征。

一、文献综述

货币政策环境变化是商业银行经营活动开展和调整的重要基础。金融的本质在于预期贴现与交换,较之相对低频的货币政策操作,货币调控预期变化对于商业银行经营活动的影响具有更强的动态性和灵活性特征,因此探讨货币调控宣示的预期引导效应至关重要。Morris等[4]为研究央行信息披露构建了一套较为成熟的数理范式,而后续的国内外众多研究均证实:货币政策预期的调整会显著影响商业银行的风险承担意愿和业务经营能力[5]。因此,探讨货币调控宣示效应对于商业银行经营效率的实际影响机制不仅有助于推动商业银行的稳健经营和风险防控,也有助于完善国内的非常规货币政策框架。

由于中国商业银行经营的强政策依赖特征,在整体性的预期引导效应之外,不同的货币政策沟通方式也备受关注。卞志村等[6]结合国内实际情况,通过阅读各期货币政策执行报告对央行实施预期引导的措辞类型做了初步整理,并将其区分为通胀、通缩、政策从紧、稳健等几类;李成等[7]针对体现政策意图(宽松、收紧或稳健)、经济形势(过热、下行或前景不明)、物价走势(高涨、下跌或稳定)与流动性趋势(不足或过剩)共四类关键词的词频统计构建了相应的央行信息披露指数;徐光伟等[8]收集了《中国货币政策执行报告》中披露的“下一阶段主要政策思路”信息,对其中表述货币政策紧缩、宽松和稳健的措辞进行赋值,以此构建货币政策信号指标;邹文理等[9]按照信息沟通强度将货币政策委員会季度例会会议纪要所表达的信息分为五类:强烈扩张性、扩张性、中性、紧缩性和强烈紧缩性,从而构建了一套央行的信息沟通指标;王宇伟等[10]通过对央行网站新闻、货币政策解读、在线访谈等三个方面的措辞表达进行词频统计,构建了一套中国人民银行的言辞沟通指数,按措辞的不同方向和强度进行赋值并进行实证检验,发现宽松和紧缩的言辞沟通对企业投资的影响存在非对称性。总体而言,虽然在央行货币调控宣示方式的分类方面,现有研究进行了诸多探索,但划分主线过于宽泛而多元,由此也对研究的针对性形成了制约。

而在现有关于央行货币调控宣示对商业银行经营效率具体传导机制的相关研究中,多数的理论探索和实证检验均围绕银行风险承担这一中介效应展开。De Moraes等[11]发现央行的预期沟通会对商业银行的风险承担产生显著影响。Borio等[12]提出了货币政策的银行风险承担渠道理论,认为长期宽松的货币政策环境容易推升商业银行的风险承担意愿,而货币政策立场变化则会对商业银行风险承担产生显著的负向影响。Malovana等[13]也认为货币政策变化主要借助于银行风险承担渠道对商业银行经营效率产生影响。在针对中国商业银行货币政策响应机制的相关研究中,风险承担渠道也备受关注。夏仕龙等[14]利用2005—2015年中国商业银行风险承担相关的面板数据,基于商业银行资产组合理论框架研究表明,宽松的货币政策首先会加大商业银行的风险偏好与风险资产的风险溢价,进而加大商业银行的风险承担。王晋斌等[1]基于国内53家商业银行的数据实证显示,扩张性的货币政策会推动不良贷款率等商业银行风险承担指标的上升,而货币紧缩则会对该类指标产生反向抑制作用。而在货币政策沟通的实际影响方面,汪莉等[2]发现中国人民银行的预期管理会通过通胀预期波动来显著影响商业银行的风险承担行为;刘琦等[15]的动态面板模型考察显示,央行沟通对商业银行风险承担具有显著正向影响;付英俊等[16]的微观数据实证显示,央行沟通对商业银行风险承担存在显著正效应,但不同沟通方式存在着差异化的影响机制。

另外,部分文献围绕货币政策基调变化、商业银行风险承担、商业银行经营效率间的相互关系展开进一步探索。Tan等[17]采用三阶段最小二乘法评估了中国商业银行经营效率与风险承担的关系,认为银行风险承担与效率水平显著正相关;Hou等[18]基于两阶段的半参数数据包络分析模型发现中国商业银行的风险承担与技术效率水平正相关;罗小伟等[19]利用中国2002—2013年18家商业银行的数据,证实表内通道的不良贷款率与商业银行经营效率显著负相关,而货币政策操作虽然会对商业银行效率形成正向冲击,但边际效应递减趋势明显;谭政勋等[20]运用SFA模型测算中国商业银行1994—2013年的技术效率水平,发现货币政策主要会借助风险承担渠道间接影响银行效率水平,且风险承担的增加有助于商业银行的效率提升。余晶晶等[21]实证研究显示,对于风险承担水平不同的商业银行而言,其经营效率相对于资本监管影响的优化路径会因货币政策变化而有所差异。

综合上述研究,央行货币政策态度变化会影响商业银行风险承担,进而制约商业银行经营效率,这一逻辑传导链条被多数文献所认可。但现有的实证研究仍存在以下局限:首先,对货币政策环境变化的度量依然偏重于实际政策操作冲击,而对货币政策宣示及预期引导效应的诊断相对欠缺;其次,对于货币调控预期沟通代理指标的构建仍缺乏统一标准,对不同宣示方式可能带来的差异化影响分析更处于空白状态;再次,对于商业银行风险承担的效率影响分析更多局限于传统表内视角,而遗漏了规模庞大的表外业务通道。有鉴于此,本文首先通过语境分类和词频分析对中国人民银行各期《中国货币政策执行报告》“下一阶段主要政策思路”中所展现的货币政策态度变化和货币调控风险宣示的关键词进行统计汇总,在此基础上构建面向不同货币调控宣示方式的代理指标体系;其次,以中国38家上市商业银行2005—2017年的非平衡面板数据为基础,參考Badunenko等[22]的“三产出、两投入”超越对数成本函数进行商业银行经营效率测算;再次,结合表内不良贷款率和表外业务扩张两个通道考察货币调控宣示对商业银行风险承担进而对经营效率的具体传导路径和影响机制,甄别不同货币调控宣示方式对商业银行经营效率的差异化和异质性影响,在此基础上探索货币政策调控方式并推动商业银行高质量发展的相关政策建议。

与现有文献相比,本研究的贡献在于:

第一,系统审视央行货币调控宣示与商业银行经营效率之间的逻辑关联,并将货币政策态度变化、表内表外业务调整、商业银行经营效率放置于同一个框架内展开分析,有助于拓展和丰富货币政策预期引导效应的相关研究;

第二,通过参照“词频分析法”,统计各期《中国货币政策执行报告》中“下一阶段主要政策思路”栏目的关键词频率来构建代理指标体系,并基于中文语境分类进一步区分压制型和建设型两种调控宣示方式,有助于细化货币调控宣示对商业银行经营效率的差异化影响机制研究;第三,结合商业银行“投入—产出”过程的特殊性,借鉴SFA框架进行商业银行经营效率的测算分解,有助于展开进一步的结构分析和因果诊断。

二、指标构建和研究设计

为全面探讨央行货币调控宣示对商业银行经营效率的预期传导效应和差异化影响机制,先构建两个基准指标:一是货币调控宣示方式的代理指标,要求既能较好映射央行的调控态度变化,也能充分显现其信息传递的差异;二是商业银行经营效率的度量指标,要求既符合商业银行“投入—产出”过程的特殊性,也契合中国商业银行的具体经营特征,并由此提供后续中介效应分析和异质性检验的基础。

(一)指标构建

1.货币调控宣示方式的度量

20世纪80年代以来,各国央行开始通过口头或书面语言向金融市场、立法机构和公众提供有关货币政策目标、货币政策策略、未来经济前景和未来政策决定等的信息供给与交流。基于关键文本的语言处理和数据分析方法逐步在经济金融领域拓展其应用场景,比如通过文本大数据分析刻画经济政策不确定性(EPU)、度量媒体报道偏差及量化央行政策沟通内容。部分文献也通过统计特定新闻媒体所发布的相关新闻数量来构建媒体关注度指标,通过统计管理层表述和投资者提问中特定关键词出现的频率来构建市场参与者情绪刻画指标。相关原始文本涵盖媒体新闻、上市公司年报或其他公开信息披露文件、网络论坛发帖等。具体做法上,多数研究通过自行选择词或词组的词典法确定关键词,通过语境和语意差别进一步区分正面和负面、乐观和悲观、积极和消极等不同态度,在此基础上构建相应的代理指标体系。而在货币调控宣示方式的刻画方面,主要的原始文本分析范围包括央行定期发布的《中国货币政策执行报告》、央行新闻发布会和央行领导讲话等政策沟通手段向市场传递的货币政策信息。

文本词频分析方法的理论基础在于词频波动与社会现象、情报现象之间具有紧密的内在关联。而政策文本分析作为一种研究范式,是一种比较纯粹的文本定量分析,旨在通过对原始文本中某些关键词的词频统计,总结归纳某些规律性现象或特点。文本分析法可以有效识别文档中的主题,略读和精读文档有助于剖析其向市场参与者传递的政策立场[23];基于文本信息的政策信号传递会对金融市场运行产生显著影响[8]。刘琦等[15]基于2004—2014年的44份《中国货币政策执行报告》,应用SPSS统计软件,采取ANOVA单因素方差分析的方法对关键措辞进行筛选,发现其对商业银行风险承担具有显著影响;Bennani[24]也通过词袋法和LM词典挖掘中国人民银行的政策语调变化,发现透过该种方式的政策信息传递会对金融市场运行产生显著影响。综合以上文献,基于文本信息的词频分析统计进行代理指标构建具有较强的合理性。

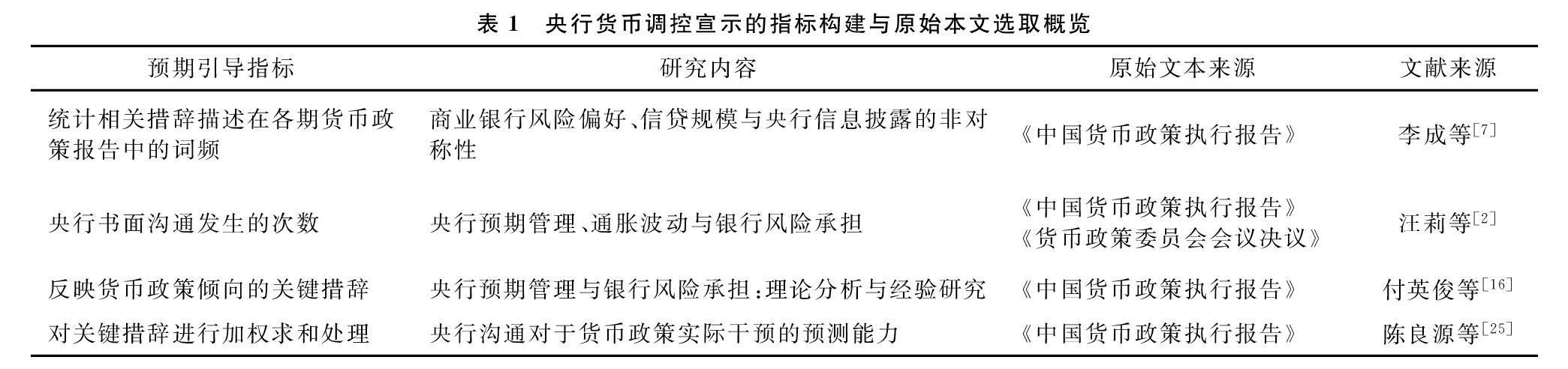

原始文本选取方面,中国人民银行按季度发布的《中国货币政策执行报告》综合涵盖了货币信贷概况、货币政策操作、金融市场运行、宏观经济展望以及货币政策趋势,可以较好反映货币当局的态度变化,报告内容在相关信息披露方面具有更强的权威性和规范性,其中的“下一階段主要政策思路”部分更是针对未来货币政策走向的明确信息传递,如今已经成为我国货币当局进行货币政策信息沟通的核心渠道。央行作为专门的货币政策制定机构和金融风险管理部门,其态度宣示会直接影响市场流动性进而改变市场预期,所以,在此基础上构建相应的货币调控宣示的代理指标更具现实适用性。央行货币调控宣示的指标构建与原始本文选取具体见表1。

选取关键词是文本分析的第一步。关键词作为文本主题信息的浓缩和信息处理的核心,主要面向经济状况预测和判断、当局未来货币立场和政策路径。借鉴Baker等[23]提出的关键词选取技术,围绕《中国货币政策执行报告》中“下一阶段主要政策思路”栏目进行调控宣示关键词的提取,并进行一阶滞后处理;根据正式文本中的句子表述结构设置关键字,进而将文本信息转换为变量,随后将此变量添加到回归模型中。这一方法也在王宇伟等[10]的研究中进行了尝试,其运用关键词词频法分析《中国货币政策执行报告》中措辞的统计分布,并计算相应关键词频率,获得了能够对货币政策基调和货币信贷环境进行分析的有效信息。关键词选取方面,Hansen等[26]认为与风险有关的词汇最能展现货币当局的调控意愿;Bennani[24]认为可通过LM词典来识别政策信息传递中的否定词,比如风险、困难、问题、不确定性、危机等。

综合以上,本文借鉴在经济金融分析中渐受关注的文本大数据“词频分析法”,考虑到中国人民银行在货币调控方面的决定性作用,以其定期公布的《中国货币政策执行报告》为基础,通过重点搜索报告中“下一阶段主要政策思路”栏目的核心关键词出现频率来构建央行货币调控宣示的相关代理指标R0,同时通过对模型核心解释变量进行滞后1期处理来更准确反映其预期传导机制和路径。从中文语境出发,搜索的关键词包括“风险”“化解”“防范”“防止”“遏制”“遏止”“监管”“监控”“监测”“预警”“约束”“规范”“完善”“优化”“提高”“促进”等。进一步地,为有效甄别不同货币调控宣示方式及其隐含的货币政策预期引导效应方面的差异化影响,本文依据中文用词习惯及其展示的实际调控意愿对上述关键词做了进一步区分,并将其大致划分为“压制型”和“建设型”两类,以考察央行货币调控表达方式的不同可能引发的差异化影响:第一,对于压制型货币调控宣示指标R1,主要对以下调控态度表述更为严厉和坚决的关键词出现频率进行了统计:“风险”“化解”“防范”“防止”“遏制”“遏止”“监管”等;第二,对于建设型的货币调控宣示指标R2,主要纳入那些货币调控意愿表达相对温和或平缓的关键词并对其进行相应的频率统计,具体包括“规范”“完善”“优化”“提高”“促进”等。具体词频统计结果如图1所示。

基于以上方法汇总得出代理指标R0、R1和R2,进行滞后1期处理,就可以得到反映货币调控宣示及其具体方式的度量指标集R0,1,2t-1,并通过计量检验来诊断其对商业银行经营效率的影响和传导机制。

以上的指标设计和词频统计为探讨央行货币调控宣示方式的异质性效率影响提供了实证基础。从初步的词频统计结果来看,中国人民银行货币调控宣示的历史路径基本与货币政策演变的历史轨迹相吻合,并大致经历了三个峰值:

第一个峰值出现在21世纪初,主要与中国加入世贸组织后伴随金融业局部开放而带来的货币调控压力加大有关,由此也导致央行的货币调控宣示不断强化;

第二个峰值出现在2010年以后,与对全球金融危机的反思以及“四万亿”经济刺激过程中的天量信贷投放及其金融风险消化有关;

第三个峰值则与2015年之后的“金融去杠杆”和“防范化解系统性金融风险”等自上而下的政策要求有关,使得央行在货币政策执行报告中不断加强了货币调控宣示效应。综合时间维度的考察,前面所构建的货币调控宣示指标基本与中国货币政策环境变化的历史脉络相吻合,也初步印证了前述指标设计与选择的合理性。

2.商业银行经营效率的测算

对于商业银行经营效率的界定与测算,早期的文献多强调商业银行的规模效应或范围经济效应。但从理论逻辑看,从商业银行的“投入—产出”过程和实际经营管理要求出发,基于“前沿面理论”的经营效率指标无疑具有更强适用性。

即便是“投入—产出”视角的经营效率测算,现有研究也存在两种不同路径:一是非参数方法,主要基于线性规划技术和数据特征挖掘,不需要预先设定前沿生产函数,甚至不需要明确变量间的逻辑关系。该类方法以数据包络分析(DEA)为代表,并衍生出一系列模型;二是参数方法,需要预先确定前沿生产函数,并以随机前沿分析(SFA)为代表,并致力于通过函数形式改进和误差项分解来拓展其应用。鉴于非参数方法容易忽略随机误差项和配置效率因素的潜在影响,并可能由此带来一定的结果偏差,最新针对商业银行经营效率的测算分析更强调SFA框架下的参数法应用,比如王聪等[27]采用SFA测算了1990—2003年中国商业银行的经营效率水平,发现如果存在随机误差,则依据非参数法确定的前沿效率很可能导致效率估计值的偏差;周晶等[28]则明确指出,如果考虑“金融抑制”的特定约束,由于转型经济体和发展中国家的测量误差与政策不确定性问题更为严重,因此,SFA相比DEA方法更加契合中国商业银行经营效率测算的特殊要求。综合以上讨论,本文将主要在SFA框架下测算商业银行经营效率并展开相应分析。

借鉴Badunenko等[22]提出的三产出、两投入超越对数成本函数,后续将基于SFA框架进行商业银行的经营效率测算,并构建如下形式的计量模型:

H(yit,wit,β,α,χ,θ,δ,λ)=

lnc=

β0+

∑3k=1βklnykit+

∑3k=1

∑3n=1βknlnykitlnynit+

∑2m=1αmlnwmit+

∑2m=1

∑2l=1αmllnwmitlnwlit+

∑3k=1

∑2m=1χkmlnykitlnwmit+θ1t+θ2t2+

∑3k=1δktlnykit+

∑2m=1λktlnwmit-uit+vit(1)

其中,c为运行成本,用营业支出与营业外支出之和表示,并将其取对数作为模型因变量;

w1为付息存款类价格,用总利息支出与总付息类资金之比表示;

w2为非付息类资金来源价格,用非利息支出与权益资本之比表示,两者共同表征商业银行投入类指标;

y1为计息类贷款产出;

y2为其他收益性资产;

y3为非利息收入,用于表征银行产出类指标;

t为时间趋势项,用于控制技术变化。

实际效率测算上,考虑到传统SFA模型并未考虑个体异质性因素影响,或者只是简单将所有不可观测异质性均包含在无效率项之中,而很多异质性因素和效率之间实际上不相关,所以该种处理可能带来估计结果偏差。为解决该问题,Greene[29]首次通过从无效率项中分离个体异质性构建了“真实固定效应SFA模型”(TFE),这里也借鉴该种方法进行商业银行的具体经营效率测算。

另外,为验证上述模型和方法选择的合理性与有效性,本文也进行了变差率检验和单边似然比检验。具体逻辑为:

σ2u为无效率误差项(单边误差项)方差,

σ2v为统计误差项方差,

γ=σ2u/(σ2u+σ2v)为无效率误差项方差与前两项之和的比值,用来反映无效率误差项的重要程度。

λ=σu/σv越大,說明无效率项在复合扰动项中越占据主导地位,也就是说这时采用随机前沿模型具有较强适用性。另外,使用SFA的前提是无效率项存在,此假定也可以使用单边的广义似然比检验(LR)。似然比检验是反映真实性的一种指标,似然比可定义为有约束条件下的似然函数最大值与无约束条件下似然函数最大值之比。如果SFA框架下单边似然比检验值通过显著性检验,则基于超越对数形式的生产函数选用SFA框架进行商业银行的经营效率测算是有效的。

变差率检验和单边似然比检验的结果见表2。第(1)列是Cobb-Douglas生产函数假设下的估算结果,第(2)列是超越对数生产函数形式下的估算结果。两种假设下λ=σu/σv均高度显著,说明该段时期内中国商业银行的投入产出存在明显的无效率现象,采用SFA模型具有合理性。其中,超越对数成本函数形式下的λ值显著接近1,无效率项在复合扰动项中占据着主导地位,而第(2)列的最大似然估计结果明显大于第(1)列,同时单边似然比检验结果为122.48(P<0.01),因此拒绝原假设,说明选用超越对数形式的生产函数较之简单的Cobb-Douglas生产函数更为合理。

样本区间方面,本文主要选取2005—2017年38家上市商业银行的非平衡面板数据,根据银行类别分为五大行(工、农、中、建、交5家全国性国有大型银行)、股份制银行(平安、浦发、民生、兴业、招商、中信、华夏、光大8家全国性股份制商业银行)以及城商行(北京银行、常熟银行、成都银行、贵阳银行、国民银行、杭州银行、汇通银行、江苏银行、江阴银行、喀什银行、客家银行、鹿城银行、南京银行、宁波银行、齐鲁银行、青岛银行、如皋银行、上海银行、无锡银行、吴江银行、张家港行、长沙银行、郑州银行、紫金银行、琼中农信等25家区域商业银行)。同时从计量检验的实际要求出发,在采用SFA分析方法对商业银行经营效率的测算过程中,需要对变量取对数处理,这里剔除样本期间变量为负值的数据。本文数据由Wind数据库提供的商业银行资产负债表、损益表以及主营业务收入构成表等整理得到。模型主要变量的描述性统计结果见表3。

依据TFE模型框架下的效率测算结果,从纵向时间维度看,中国商业银行的经营效率在2002—2017年总体呈现出倒U形的变化趋势,大致以2008年为分水岭,基本符合现实情况:“四万亿”经济刺激引发的天量信贷投放在实质上对商业银行经营效率形成显著负向冲击。具体来说:2008年之前商业银行经营效率逐步抬升,这与同期中国银行业的股份制改革和密集上市带来的治理结构改善相吻合;2008年之后,伴随股份制改革和上市融资工作的基本完成,以及“四万亿”投资驱动的天量信贷投放,中国商业银行的经营效率开始出现高位回落。另外,如图2所示,不同类型商业银行的效率改善和回落的区间划分大致与其股改和上市密集期保持一致,五大行的股份制改革和上市基本在2008年完成,之后伴随“四万亿”驱动的天量信贷投放,其经营效率开始逐级回落;而股份制银行和城商行的经营效率提升过程则一直延续到2016年左右,与同期表外业务及影子银行体系的扩张,以及该种扩张更多借助中小银行拓展的实际情况吻合。上述结果不仅印证了经营效率指标选取的合理性,也说明探讨央行货币调控宣示对商业银行经营的效率影响时有必要纳入对表外业务通道的考量。

为保证效率测度结果的严谨性,本文通过相关变量比较做了进一步的合理性检验。资产收益率(ROA)是业界应用最为广泛的衡量商业银行盈利能力的财务指标之一,其反映了长期发展中商业银行的业绩表现与经营稳健性,银行管理层在其负债经营过程中会密切关注这一指标。提高资产收益率意味着增强企业资产利用效率,说明企业在增加收入和节约资金使用等方面取得了良好效果。因此,在我国部分商业银行资本为负的背景下,ROA的变动趋势可以相当程度上映射商业银行经营绩效,而通过将该指标与所测算的商业银行经营效率指标进行综合比较,可以进一步印证该效率测度方法的有效性和合理性。ROA的变化应该与商业银行经营效率水平呈同向变动。具体检验过程如下:剔除部分年份数据缺失样本,最终得到351个效率值,同时匹配不同商业银行在不同年份的资产收益率数值,进行商业银行经营效率测度的比较印证。如图3所示,基于SFA方法所测算的商业银行经营效率与各银行ROA变化的方向基本保持一致,这一比较分析结果进一步提供了商业银行经营效率测度的合理性验证。

(二)研究设计

1.模型构建

为综合考察不同货币调控宣示方式通过表内表外两种通道对商业银行经营效率产生的差异化影响,本文构建并行多重中介模型,围绕中介效应分析构建如下方程:

BEit=γ0+γ1R0,1,2t-1+γ2Ait+Banki+Yeart+εit(2)

RBDit=κ0+κ1R0,1,2t-1+κ2X+Banki+Yeart+εit(3)

ΔlnOBSBit=ξ0+ξ1R0,1,2t-1+ξ2Ait+Banki+Yeart+εit(4)

BEit=ρ0+ρ1R0,1,2t-1+ρ2RBDit+ρ3ΔlnOBSBit+ρ4Ait+Banki+Yeart+εit(5)

其中,BEit表示第i个银行第t年的经营效率水平;

RBDit表示银行i在第t年的不良贷款率水平;

ΔlnOBSBit表示第i个银行第t年的表外业务扩张速度;

R0,1,2t-1表示货币调控宣示的度量指标集;

Ait为微观控制变量集,主要用于控制那些可能影响商业银行经营效率的其他微观指标,包括银行存贷比(RSL)、权益资产率(ER)、流动资产比率(NLR)、银行规模(Scale)等;

X为另一微观控制变量集,鉴于银行资产负债表内的不良贷款率指标和商业银行整体经营效率指标在具体影响因素上存在差异,为防止多重共线性影响,参考相关文献,只纳入银行存贷比(RSL)、流动资产比率(NLR)、商业银行规模扩张速率(ΔlnScale)、货币供应量增长率(ΔlnM)和一年期再贷款利率(RREF)等控制变量;

Banki为银行固定效应,用来控制产权性质、管理层能力、牌照许可、企业文化等可能造成不同银行经营效率差异的因素;

Yeart为年份固定效应,用来控制那些可能在特定年份对所有商业银行经营活动施加影响的宏观波动和政策变化等;

εit为随机误差。

式(2)考察央行货币调控宣示对于商业银行经营效率的预期引导效应,也能够通过对货币调控宣示方式的进一步细化来剖析其异质性影响;式(3)检验央行货币调控宣示借助表内风险承担渠道对商业银行经营效率产生的中介效应;式(4)检验央行货币调控宣示通过表外业务扩张渠道对商业银行经营效率产生的中介效应;式(5)检验表内风险承担和表外业务扩张中介效应之间的比较。考虑到从货币调控宣示到货币政策操作,再到实体经济传导存在滞后性,本文对商业银行相关指标均做了滞后1期处理。对于商业银行资产负债表风险的衡量,国外研究多采用Z值或预期违约频率(EDF)指标。虽然EDF能够更准确反映商业银行风险承担意愿,但国内信用评级相对落后,实际数据难以获取;Z值主要用于反映商业银行破产风险,考虑到我国商业银行享受着不同程度的政府隐形担保,银行破产法规也相对缺失,商业银行破产频率极低,该指标现实适用性较差。相对而言,更多国内研究采用不良贷款率衡量商业银行资产负债表风险[28]。商业银行不良贷款率的高低不仅能够在一定程度上反映银行贷款质量的好坏,而且高不良贷款问题实质上也是我国商业银行所面临的最大经营风险,并构成评估商业银行表内信贷业务风险情况的重要指标。由此,本文以不良贷款率作为衡量商业银行表内业务风险承担的参考指标。

对于表外业务扩张的度量,考虑到中国影子银行体系发展的复杂性和隐蔽性特征,现有研究也并未达成一致。中国商业银行的表外业务收入广泛体现于信用承诺、租赁性支出和资本性支出等不同层面,且具有一定隐蔽性,由此需要寻找相应的替代指标。从中国商业银行经营的实际情况看,手续费和佣金收入在非利息收入中举足轻重。王晓芳等[30]直接根据上市银行年报中的信息披露情况测算商业银行表外业务规模大小,并以银行公布的手续费和佣金收入作为商业银行表外业务划分和测算的依据。综上,本文选取商业银行财务报表披露的“手续费与佣金收入”项作为商业银行表外业务扩张度量的代理指标,对表外业务规模取自然对数并做差分处理,以更好反映商业银行表外业务扩张的速度。

完整的中介效应机制检验步骤如下:

第一步,利用式(2)检验央行货币调控宣示对于商业银行经营效率的预期引导效应,若系数γ1满足统计显著性要求,则进行下一步检验,不显著则停止检验;

第二步,利用式(3)—(5)依次检验核心解释变量(央行货币调控宣示)对中介变量(表内不良贷款率和表外业务扩张速度)的影响,以及货币调控宣示与中介变量对商业银行经营效率的影响,并观察相应的回归系数,若κ1、ξ1、ρ2和ρ3的系数满足统计显著性要求,则检验系数ρ1,若显著则为部分中介,表明上述两种中介效应现实存在,即央行货币调控宣示至少有一部分会通过表内风险承担意愿和表外业务扩张速度实现;

第三步,若上述步骤中κ1、ξ1、ρ2和ρ3的系数至少有一个不显著,则运用Sobel检验做进一步诊断,若检验显著,则能够继续证实中介效应的显著存在,反之则反。

2.数据选择说明

数据样本采自中国38家上市银行2005—2017年的公开披露信息,包括三种不同类型的商业银行:五大行、股份制银行以及城商行。考虑到部分银行上市前数据不全,在对相关变量进行对数处理时统一剔除了部分负值,最终得到一个涵盖395个有效观测样本的非平衡面板数据集。相关变量的描述性统计结果见表4。

三、货币调控宣示的效率影响与中介效应诊断

(一)基准回归结果

针对式(2)的基准回归,以及货币调控宣示对商业银行经营效率的整体性影响及其异质性特征做的初步诊断结果见表5。其中,第(1)—(3)列是未加控制变量的回归结果,第(4)—(6)列则是考虑控制变量的估计结果。考虑到中国货币调控和金融市场的逐步完善,本文主要采纳时间固定效应下的估计结果。回归结果显示:中国人民银行的货币调控宣示会对下一期的商业银行经营效率产生显著负面冲击,说明货币调控宣示的预期引导效应真实存在,也可以继续进行中介效应诊断。而从不同货币调控宣示方式的指标细化看,压制型的货币调控宣示(R1)和建设型的货币调控宣示(R2)对于商业银行经营效率的影响存在显著的异质性特征:在央行的货币调控宣示更偏向于使用压制型的表达时,商业银行经营效率会受到显著的负向冲击,这意味着态度强硬的货币调控宣示会对下一期的商业银行经营活动形成明显的负向扰动和拖累。而在央行的货币调控宣示更倾向于使用建设型表达,并更多预示聚焦于市场完善和制度规范着力时,反而有助于穩定商业银行预期并对其经营效率产生正向提振。

货币调控宣示对商业银行经营效率的显著负向冲击说明:一方面,中国商业银行经营对于货币政策预期变化具有较高敏感度。因为央行货币调控信息披露不仅会改变商业银行的风险偏好,也会影响商业银行的风险感知或风险容忍度[20,28],由此会对商业银行经营施加显著冲击。另一方面,商业银行经营具有典型的货币政策顺周期特征,即货币政策趋紧会降低商业银行的风险承担意愿,进而导致其“投入—产出”效率下降;而货币政策趋松则有助于提升商业银行的风险承担意愿,进而推动其“投入—产出”效率提升。不同货币调控宣示方式的差异化效率影响进一步说明:相对于单纯放松或收紧的货币调控意愿表达,货币调控信息传递的具体方式同样重要。因为不仅货币政策透明度的提高有助于降低未来不确定性,保证商业银行管理层的合理决策,而且偏温和或者建设型的表达方式更能提升预期沟通的效率,稳定商业银行的政策预期和风险偏好[7],进而推动其经营效率提升;而过于严厉或打压意味明显的措辞则可能会对商业银行的管理层预期和实际经营活动产生较大冲击或扰动,从而负向拖累其经营效率。

控制变量方面,银行贷存比(RSL)指标的效率影响显著为负,流动资产比率(NLR)指标的效率影响显著为正,估计结果验证了资本监管指标对商业银行经营效率的显著制约;银行规模(Scale)变量的估计系数显著为正,印证了商业银行经营的规模效应显著存在;权益资产率(ER)指标的估计系数显著为正,也契合于资本结构和杠杆运用因素会显著影响商业银行经营效率的理论描述。

(二)中介效应检验

央行的货币调控宣示会通过表内表外两种路径对商业银行的“投入—产出”过程进而对经营效率施加影响:一方面,影响商业银行的表内风险承担意愿,进而反映于资产负债表上相关风险指标的调整;另一方面,对商业银行表外业务扩张速度形成制约。由此,对商业银行资产负债表风险和表外业务扩张速度两个中介变量的考察有助于更好审视货币调控宣示对商业银行的实际效率传导。

式(3)—(5)是货币调控宣示借助表内风险承担意愿通道对商业银行经营效率产生的中介效应检验,具体结果参见表6。其中,第(1)—(3)列加入了控制变量集,第(4)—(9)列加入了对变量集Ait的控制。回归结果显示:货币调控宣示会显著降低滞后1期的商业银行不良贷款率,说明央行的调控信号传递会显著抑制商业银行的表内风险承担意愿;同时,央行的货币调控宣示同样会对商业银行表外业务扩张形成显著压制。第(7)—(9)列显示不良贷款率对商业银行经营效率具有显著的正向拉动,这主要源于风险和收益之间的匹配关系,风险承担增强会提升商业银行在既定投入下的产出,而风险承担下降则会显著拖累商业银行经营效率[18];表外业务扩张有助于正向增进商业银行经营效率,由于该系数并不显著,本文进行Sobel检验,结果显示该中介效应渠道通过检验,因此央行的货币调控宣示可以通过影响表外业务扩张速度而对商业银行经营效率施加显著影响,经过表外通道的中介效应同样存在。

第(7)—(9)列进一步展示了以不良贷款率和表外业务扩张作为中介变量时央行货币调控宣示对于商业银行经营效率的实际影响效应。表内渠道而言,货币调控收紧的信息传递会倾向于通过抑制商业银行的不良贷款率水平而对商业银行经营产生一定程度的负向效率冲击。但是,进一步区分不同货币调控宣示方式的差异化效率影响,只有压制型的沟通方式对于商业银行不良贷款率进而对投入产出效率会产生显著的负向冲击,而更多采用建设型的调控信息传递方式反而可以推动商业银行表内业务风险承担水平,进而促进经营效率的正向提升。表外渠道而言,货币调控的宣示方式差异同样会显著制约其对表外业务扩张和银行经营效率的实际影响:压制型的预期引导方式会明显抑制商业银行的表外业务扩张速度,进而拖累其投入产出效率;而偏向建设型的调控宣示则存在正向的效率提振效果,反而有助于推动商业银行表外业务的稳步扩张进而对其投入产出效率形成正向驱动。这一结果继续验证了货币调控宣示方式的作用及其异质性特征。综合以上分析,从商业银行表内表外业务通道看,一方面,货币调控的预期引导效应显著存在,因此“前瞻性指引”至關重要;另一方面,不同的调控宣示方式会形成明显的异质性影响,也需在预期管理过程中给予充分关注。

综合表6的回归结果,一方面,“调控宣示—风险承担—经营效率”的预期引导效应及其传导链条现实存在,且会同时通过表内和表外两种中介通道进行传递:资产负债表之内,央行的货币调控宣示会改变商业银行的风险承担意愿和水平;资产负债表之外,央行的货币调控宣示则会显著制约商业银行的表外业务扩张速度。另一方面,不同货币调控宣示方式存在差异化的影响机制和异质性的作用特征:态度更为强硬且压制意愿更为明确的货币调控信号传递更容易对商业银行表内风险承担和表外业务开展形成负向冲击,进而拖累商业银行经营效率;而态度相对平缓且更具建设性的货币调控信号传递则有助于商业银行表内和表外业务的平稳运行,进而对商业银行经营效率产生正向提振效果。基于上述结果,宏观审慎框架下的货币政策调控不仅应当关注有效的政策宣示和预期引导,也应当重视具体的沟通和表达方式。

四、稳健性检验和进一步讨论

(一)基于变量置换的稳健性检验

依据基准回归结果,中国人民银行的货币调控宣示会通过表内风险承担和表外业务扩张两种不同的中介通道对商业银行经营效率形成冲击,货币政策的预期引导效应现实存在;同时,不同的货币调控宣示方式存在着差异化的效率影响,更多偏向压制型的信息传递方式会带来预期冲击和扰动,进而损害商业银行经营效率;而更多采用建设型的信息沟通方式则有助于形成稳定预期,并对商业银行经营效率形成正向驱动。鉴于基准回归模型已对个体效应、时间效应和控制变量进行了较为全面的控制,相关结论也在逐步回归和中介效应检验中得到支持,稳健性检验主要通过关键词替换方式进行,以规避在关键词选取和词频分析过程中可能存在的偏差并进一步保证估计结果的可靠性。依据汉语表达习惯,本文对中国人民银行《中国货币政策执行报告》中“下一阶段主要政策思路”部分的货币调控宣示关键词做了进一步遴选,进而选取了那些调控意愿表达更为直接明确的词汇,比如对压制型的宣示主要选取了“风险”“化解”“防止”“遏制”等态度严厉的关键词,而对建设型的宣示则选取了“规范”“完善”“优化”“促进”等态度明显更为温和的词汇,在此基础上通过统计关键词出现频率得到了稳健性检验指标Rr,1t-1和Rr,2t-1,并因之对货币调控宣示对商业银行经营效率的差异化影响机制做进一步检验。

稳健性检验结果见表7,在置换核心解释变量后,央行货币调控宣示方式的差异依然会产生较为明显的异质性影响。其中,压制型的调控宣示方式会继续对商业银行经营效率产生显著的负向冲击,而建设型的调控宣示方式则会对商业银行经营效率形成明显的正向驱动。该结果进一步支撑了基准回归结论,说明不仅货币调控宣示的预期引导效应显著存在,而且不同的调控宣示方式的影响也存在典型的异质性特征。另外,表内和表外两种通道的估计系数方向和显著性水平均未改变,也进一步印证了商业银行表内和表外两种中介效应的现实存在性。稳健性检验结果表明:央行需要强化货币调控的预期管理,而且在进行政策宣示过程中更宜采用建设型的沟通方式并提升信息传递的明确性,这对于稳定商业银行经营预期和提升商业银行经营效率至关重要,也有利于规避政策转向过于剧烈可能引发的负向效率冲击。

(二)内生性问题

为了更好规避内生性问题对于实证结果有效性产生的干扰,本文通过寻找工具变量的方法试图解决本文的内生性问题。在没有合适工具变量的情况下,使用内生解释变量的滞后作为工具变量。首先,本文核心解释变量为货币调控宣示的一阶滞后值,因此内生解释变量与其滞后变量(即货币调控宣示的二阶滞后)相关;其次,由于滞后变量已经发生,故为“前定”变量可能与当期扰动项不相关。故本文通过对核心解释变量进行滞后1期处理(即货币调控宣示指标的二阶滞后L2.R0),对前面的基准回归结果展开了进一步的稳健性检验,估计结果见表8。结果显示,在第(2)列加入控制变量后货币调控宣示的二阶滞后系数显著为负,符合货币调控宣示和商业银行经营效率负相关的预期。同时,为解决内生性问题,分别使用差分GMM和系统GMM动态面板方法重新进行估计。第(3)列报告了未加入控制变量的差分GMM估计结果,货币调控宣示的系数显著为负,第(4)列加入控制变量后,回归结果的符号为负且显著性符合预期。第(5)(6)列报告了系统GMM的估计结果:在加入控制变量前后,货币调控宣示指标的系数均显著为负,符合预期。另外,差分GMM和系统GMM动态面板方法AR(1)的P值都小于0.1,AR(2)的P值都大于0.1,表明选取的工具变量有效。上述结果表明,货币调控宣示与商业银行经营效率的负向关系具有稳健性。

五、结论和建议

货币调控需要在风险防范和效率增进之间保持平衡,现有关于货币调控对商业银行经营效率的影响研究多聚焦政策调整的事后效应,而对预期引导效应较少涉及。但是,中国的商业银行经营具有更强的政府主导色彩,且存在规模庞大的影子银行体系,其对央行货币调控态度的变化理论上具有更高敏感度。考虑到这一现实状况,纳入对传统表内通道和表外业务创新的综合考量,并进一步区分货币调控宣示方式之于商业银行经营效率的差异化影响机制,无疑有较强的理论价值和实践意义。

本文基于中国人民银行按季度发布的《中国货币政策执行报告》,通过对其中“下一阶段主要政策思路”部分的语境分类和词频分析构建刻画货币调控宣示的代理指标体系,并根据不同语境将其细分为压制型和建设型两种不同沟通宣示方式,借鉴Badunenko等[22]的“三产出、两投入”超越对数成本函数对商业银行经营效率进行相应统计测算,并结合2005—2017年中国38家上市银行的非平衡面板数据集,对央行货币调控宣示对于商业银行经营效率的预期引导效应及其异质性特征做了系统诊断。

实证结果表明:一方面,央行的货币调控宣示会通过表内和表外两种中介效应通道对商业银行经营效率形成显著影响,这不仅印证了中国商业银行经营的强政策依赖性特征,也说明货币政策的预期引导效应现实存在,由此强化货币调控的预期沟通和前瞻性指引至关重要。另一方面,不同的货币调控宣示方式对于商业银行经营效率呈现出明显的异质性影响:过于严厉的压制型沟通会对商业银行的表内业务调整和表外业务扩张产生明显扰动,进而对商业银行经营效率带来显著负向冲击;而相对温和的建设型表达则有助于商业银行的预期稳定并助推业务结构的良性调整,进而对商业银行经营效率产生明显的正向驱动。

综合以上研究结果,商业银行经营活动对央行的货币调控宣示具有较高的敏感度,而且货币调控的不同宣示方式也存在着差异化的影响机制。由此,要进一步疏通货币政策传导机制,并在金融风险防控和金融机构效率之间维持动态平衡,就有必要进一步强化货币调控的预期管理,并注重方式方法革新。

第一,鉴于货币调控宣示的预期引导效应显著存在,在货币调控过程中,不仅要关注传统“对症下药”式的事后调控,也需要强化货币政策信息的传递和沟通,以提升预期管理的有效性。因为中国商业银行固有的政策顺周期特征,其表内风险承担和表外业务开展均对货币政策信号的变化存在较高敏感性,所以强化货币政策调控的前瞻性指引,平滑预期波动,有助于进一步疏通国内货币政策的传导机制。

第二,不同货币调控宣示方式存在异质性的效率影響。更多运用压制型的词汇,并在调控意愿表达上过于严厉,很容易对商业银行经营活动进而对“投入—产出”效率形成显著的负面冲击,虽然有助于防控金融风险,但却不利于保证金融效率。相对而言,更多采用建设型的表达方式,有助于稳定商业银行预期并对商业银行经营效率形成正向提振,更能够推动金融风险防控和金融效率提升的正反馈循环。

参考文献:

[1] 王晋斌, 李博. 中国货币政策对商业银行风险承担行为的影响研究 [J]. 世界经济, 2017(1): 25-43.

[2] 汪莉, 王先爽. 央行预期管理、通胀波动与银行风险承担 [J]. 经济研究, 2015(10): 34-48.

[3] 肖争艳, 黄源, 王兆瑞. 央行沟通的股票市场稳定效应研究: 基于事件研究法的分析 [J]. 经济学动态, 2019(7): 80-93.

[4] MORRIS S, SHIN H S. Financial regulation in a system context [J]. Brookings Papers on Economic Activity, 2009, 39(2): 229-274.

[5] 张雪兰, 何德旭. 货币政策立场与银行风险承担: 基于中国银行业的实证研究(2000—2010) [J]. 经济研究, 2012(5): 31-44.

[6] 卞志村, 张义. 央行信息披露、实际干预与通胀预期管理 [J]. 经济研究, 2012(12): 15-28.

[7] 李成, 高智贤. 商业银行风险偏好、信贷规模与央行信息披露的非对称性 [J]. 山西财经大学学报, 2014(6): 39-48.

[8] 徐光伟, 孙铮. 货币政策信号、实际干预与企业投资行为 [J]. 财经研究, 2015(7): 54-67.

[9] 邹文理, 王曦. 中央银行沟通行为量化指标构建: 兼论中央银行沟通的政策效果 [J]. 当代财经, 2018(10): 58-67.

[10]王宇伟, 周耿, 吴曈, 等. 央行的言辞沟通、实际行动与企业投资行为 [J]. 中国工业经济, 2019(5): 118-135.

[11]DE MORAES C O, MONTES G C, ANTUNES J A P, et al. How does capital regulation react to monetary policy? New evidence on the risk-taking channel [J]. Economic Modelling, 2016, 56: 177-186.

[12]BORIO C, ZHU H. Capital regulation, risk-taking and monetary policy: A missing link in the transmission mechanism? [J]. Journal of Financial Stability, 2012, 8(4): 236-251.

[13]MALOVANA S, KOLCUNOVA D, BROZ V. Does monetary policy influence banks risk weights under the internal ratings-based approach? [J]. Economic Systems, 2019, 43(2): 1-12.

[14]夏仕龙, 付英俊. 我国货币政策的银行风险承担效应研究: 基于中观层面的结构视角 [J]. 当代经济科学, 2017(6): 33-45.

[15]刘琦, 何启志. 我国央行沟通的货币政策工具效力研究: 基于银行风险承担视角的分析 [J]. 上海經济研究, 2015(12): 13-22.

[16]付英俊, 夏仕龙. 央行预期管理与银行风险承担: 理论分析与经验研究 [J]. 云南财经大学学报, 2019(10): 66-78.

[17]TAN Y, FLOROS C. Risk, capital and efficiency in Chinese banking [J]. Journal of International Financial Markets, Institutions and Money, 2013, 26: 378-393.

[18]HOU X H, WANG Q, ZHANG Q. Market structure, risk taking, and the efficiency of Chinese commercial banks [J]. Emerging Markets Review, 2014, 20: 75-88.

[19]罗小伟, 刘朝. 资本监管、货币政策与商业银行效率研究 [J]. 经济管理, 2016(2): 127-139.

[20]谭政勋, 李丽芳. 中国商业银行的风险承担与效率: 货币政策视角 [J]. 金融研究, 2016(6): 112-126.

[21]余晶晶, 何德旭, 仝菲菲. 竞争、资本监管与商业银行效率优化: 兼论货币政策环境的影响 [J]. 中国工业经济, 2019(8): 24-41.

[22]BADUNENKO O, KUMBHAKAR S C. Economies of scale, technical change and persistent and ime-varying cost efficiency in Indian banking: Do ownership, regulation and heterogeneity matter? [J]. European Journal of Operational Research, 2017, 260(2): 789-803.

[23]BAKER S R, BLOOM N, DAVIS S J. Measuring economic policy uncertainty [J]. Quarterly Journal of Economics, 2016, 131(4): 1593-1636.

[24]BENNANI H. Does Peoples Bank of China communication matter? Evidence from stock market reaction [J]. Emerging Markets Review, 2019, 40: 1-12.

[25]陈良源, 林建浩, 王少林, 等. 央行沟通对于货币政策实际干预的预测能力研究 [J]. 统计研究, 2021(1): 38-50.

[26]HANSEN S, MCMAHON M. Shocking language: understanding the macroeconomic effects of central bank communication [J]. Journal of International Economics, 2016, 99: S114-S133.

[27]王聰, 谭政勋. 我国商业银行效率结构研究 [J]. 经济研究, 2007(7): 110-123.

[28]周晶, 陶士贵. 结构性货币政策对中国商业银行效率的影响 [J]. 中国经济问题, 2019(3): 25-39.

[29]GREENE W. Reconsidering heterogeneity in panel data estimators of the stochastic frontier model [J]. Journal of Econometrics, 2005, 126(2): 269-303.

[30]王晓芳, 权飞过. 如何防范银行系统性风险: 去杠杆、稳杠杆, 还是优杠杆 [J]. 国际金融研究, 2019(9): 65-75.

责任编辑、校对: 高原

Declaration of Monetary Regulation and Commercial Banks Operating Efficiency:

Analysis based on Heterogeneity of Anticipation Guidance

WANG Ren1, LIU Yuping1, LI Zhiwei2

(1. Institute of Finance, Chongqing Technology and Business University, Chongqing 400067, China;

2. Business School, Nankai University, Tianjin 300071, China)

Abstract: Based on an unbalanced panel data including 38 listed banks in China, through context classification and word frequency analysis, we distinguish two different regulation announcement methods including the repressive declaration and constructive declaration, and construct a set of corresponding proxy indicators. Based on them, we take a systematic study on the impact of different regulation announcement methods on the operating efficiency of commercial banks combining two intermediary effects of on-balance and off-balance sheet activities and an efficiency measurement under SFA framework. We conclude that, first, the monetary regulation announcement will affect the operating efficiency of commercial banks through two different channels: on-balance sheet risk-taking and off-balance sheet business expansion; second, the “repressive” regulatory announcement have a significant negative shock on commercial bank efficiency, while the “constructive” regulatory announcement have a significant positive impact on efficiency; third, the heterogeneous effects of different monetary regulatory announcement methods exist in both on-balance sheet and off-balance sheet business expansion simultaneously. The research results show that: on the one hand, the operating efficiency of commercial banks is restricted by the expected changes on monetary policy and present a typical procyclical characteristic, so it is necessary to improve the “movement-style” regulation and smooth the policy expectation fluctuation as much as possible. On the other hand, it is equally important to choose an appropriate monetary regulation announcement method, constructive announcements are beneficial to slow down the expectation shock on the commercial banks operation and help a positive feedback loop between financial risk prevention and financial efficiency improvement.

Keywords: monetary policy; declaration; commercial bank; operating efficiency; contextual analysis; word frequency analysis; expectation guidance