新三板挂牌企业定向增发及股价公告效应研究

张宗锐

摘要:新三板定向增发作为新三板挂牌企业融资的最重要的融资工具,为解决新三板挂牌企业发展过程中的资金瓶颈问题发挥了极为关键的作用。本文借鉴国内外定向增发相关研究成果,从实证角度出发,选取2015年1月1日至2016年6月30日间采用做市交易模式且已实施定向增发的新三板挂牌企业作为研究对象,对新三板定向增发公告[-10,10]区间内的股票超额收益率进行分析、检验,以验证对公告效应在新三板市场的有效性。研究结果表明:整体上新三板挂牌企业在定向增发窗口期间存在正的公告效应。且在不同的市场环境下,新三板挂牌企业定向增发事件中均存在超额回报。

关键词:新三板;定向增发;公告效应

一、研究背景与研究意义

新三板是由中关村科技园区非上市股份有限公司代办股份转让试点转化而来的一个证券市场,它是我国多层次资本市场体系中的一个市场层次。作为第三家全国性的公开证券市场,新三板市场已经成为国内资本市场体系中承上启下的重要层面。

尽管从法律意义上讲,新三板市场已经与上海、深圳交易所具备相同的法律地位,但是,新三板市场在发展目标、服务对象、制度设计、投资者群体、交易规则等方面均与主板市场存在显著差异,新三板市场有其独特的市场特性。由于新三板市场成立时间较短,目前对新三板的系统性的研究相对较少,对其市场特性等的分析尚不全面。因此,从新三板市场交易、定位、功能、投资者情况、交易规则等方面展开剖析,全面把握新三板市场情况,建立新三板市场的整体分析、价格分析,周期分析、交易分析等分析框架具备实际意义。

融资问题是资本市场的核心,该问题的妥善解决有利于推动我国新三板市场健康有序发展。与主板市场不同,新三板挂牌企业通常在挂牌时不涉及新股发行,仅可以进行股份的公开转让,因此定向增发成为新三板挂牌企业融资的最主要方式。它为解决新三板企业发展中的资金瓶颈问题发挥了极为关键的作用。与主板市场定向增发早已成为理论关注的热点不同的是,新三板市场定向增发的相关研究仍较为缺失。鉴于定向增发前后股价变化将直接影响定向增发的有效实施,因此着眼于新三板挂牌企业定向增发的股价公告效应研究,并关注定向增发实施过程中的利益输送行为,具备一定现实价值。

二、研究思路和框架

与定向增发相关的理论研究乃至实证分析由来已久,其中多数研究集中在美国、日本、新加坡、欧洲等发达国家或地区的资本市场,主要关注发行定价、公告效应、长期市场表现、定向增发对上市公司短期或长期经营业绩的影响以及大股东行为与利益输送等方面。其中,对定向增发公告效应的结论基本较为一致,多数研究均认可定向增发事件窗口期具备正的公告效应。国内学者也验证了这一现象在不同的国家股票市场中具备一定的共性。但是,全球各个市场中非公开发行股票的公告效应大小与影响因子各不相同,学者们发现公告效应与各国对非公开发行股票的制度设计高度相关。例如,Chen et al.研究表明,新加坡市场的股票私募发行时呈现负财富效应。他认为这与新加坡的证券交易规定股票不能够出售给公司的董事和原有股东有关,新加坡政府认为股票出售给公司原有股东,将导致发行后原有股东的股权稀释,原有股东的持股比例降低将给市场传递消极信号,由此产生负面的财富效应。而Kato and Schallheim的研究表明日本上市公司私募发行宣告日当天的超额收益为4.98%,而宣告日后市场效应呈现下降趋势。可见,不同的政策制度以及市场环境下,上市公司定向发行新股的公告效应是不同的。因此,对定向增发股价行为的研究必须在特定的市场环境下才具备意义。具体到国内,目前国内学者的研究对象主要集中在A股市场,包括主板、中小板、创业板以及行业板块等方面,对于新三板市场定向增发的股价行为研究鲜有文献涉及。为此,本文将借鉴现有研究方法,从实证角度出发,借助matlab软件,采用最新的数据,对新三板定向增发公告[-10,10]区间内的股票超额收益率进行分析、检验,并尝试运用参数检验及非参数检验的方法对分组样本的平均累计超额收益率是否存在显著差异进行检验,据此对新三板挂牌企业的定向增发公告的股价行为及相关要素做探索性研究。

三、研究样本的选取规则

本文采用2015年1月1日——2016年6月30日间实施定向增发的新三板挂牌企业作为研究对象。为保证样本数据的可比较性,按照以下标准对新三板挂牌企业预案公告事件进行筛选:

(1)鉴于新三板挂牌企业的交易方式主要为协议转让及做市交易,其中协议转让方式,无法取得连续的交易价格,因此,對采取协议转让的挂牌企业进行剔除。

(2)剔除定向增发预案公告日前后超过10个交易日无连续交易的样本。

(3)剔除定向增发预案公告日前后10个交易日内存在其他可能影响股价变动因素(如分红、资产重组、订立重要合同等重要事项)的样本。

(4)新三板企业首次发布定增预案后,由于某种原因需要对定增方案进行调整的,以首次定增预案公告日为准。

经筛选实际取得样本数量为302个,由此本文对上述挂牌企业的定增事件及事件期内的收益率数据进行统计分析。

四、正常收益率的基准选择

与A股市场较为完善的指数体系不同的是,新三板市场的指数体系建设较为落后,直到2015年3月18日全国中小企业股份转让系统成份指数(指数简称:三板成指,代码:899001),全国中小企业股份转让系统做市指数(指数简称:三板做市,代码:899002)才得到正式发布,不论是三板成指指数还是三板做市指数均设定基期日为2014年12月31日,基点为1000点。其中,三板成份指数以覆盖全市场的表征性功能为目的,囊括了协议转让、做市转让等各种转让方式新三板股票,鉴于协议转让成交的交易连续性不足,该指数仅在每日收市后发布。而三板做市指数则旨在关注交易更活跃的新三板做市股票,同时具备投资功能以及表征性功能需求,该指数通过盘中实时发布。

为更有效的验证定向增发公告带来的市场效益,本文对于新三板定向增发股价公告效益的收益比较基准采用同期三板做市指数为参照。

五、实证方法

(一)首先计算样本公司股票价格变化和市场指数(新三板指数)实际收益率Ri,t和Rm,t:

其中Pm,t是新三板市场在t时刻的收盘指数,Pi,t是个股i在t时刻的收盘价。

(二)计算预期正常收益率。假设定向增发这一事件没有发生,计算在这时期内股票的预计收益率。考虑到收益率的无偏估计,本文采用证券资本资产定价理论的市场模型来计算正常收益率。以该期数据为样本,解释变量为市场指数收益率,被解释变量为个股收益率,回归计算得:

Ri,t=αi+βiRm,i+εi,t

其中Ri,t和Rm,i分别为个股和市场指数的日收益率,εi,t代表随机误差项,且E(εi,t)=0,经回归后得到αi和βi,则可以算出预期正常收益率为:

E(Ri,t)=αi+βiRm,i

(三)计算每只股票在[-10,10]内每日超额收益率——ARi,t。得出股票i在第t日的超额的收益为:

ARi,t =Ri,t- E(Ri,t)

(四)为了消除由于各个公司不同的个体情况对数据的影响,这里计算样本选取的所有股票在[-10,10]内每日的平均超额收益率AARi,t(Average Agnominal Return),即所有股票在第t日的平均超额收益率为:

其中N为股票样本数。

(五)计算所有定向增发样本公司股票在计算期间内的累积超额收益率CARi,t(Cumulative Average Return),第[t1,t2]日的累积超额收益率为:

(六)假设检验。为了检验以上计算的超额收益结构是否由股价随机波动引起的,对结果进行显著性统计检验,即检验CAR与0是否有显著性差异。同时,对AARt是否显著区别于0进行统计检验。

检验假设为:H0:AARt =0,检验统计量为:tAAR

其中,t=-5,-4,…,0,…,8,9,10

根据上述假设,计算出统计量tAAR服从自由度为n-1的t分布,给定显著性水平即可得到检验结果。如果检验结果拒绝H0,AARt >0,表明该期间定向增发的公司股价在二级市场的表现有超额收益。如果检验结果拒绝H0,AARt <0,表明该期间定向增发的公司股价在二级市场的表现有负收益。如果检验结果不能拒绝原假设H0,AARt=0,表明该期间定向增发的公司股价在二级市场的表现没有显著变化。

六、新三板挂牌企业定向增发公告的市场效应实证研究

假设1:定增事件为持股股东带来财富效应。

假设2:定增事件存在信息泄露。

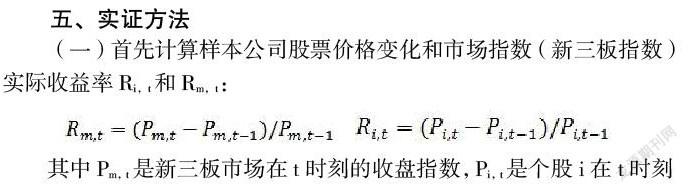

根据事件研究法的处理程序,我们对经过筛选后的302家新三板挂牌企业定向增发公告事件进行处理,计算预案公告日前10个交易日和公告后10个交易日内样本公司股票的平均超额收益率和累积超额收益率,并对序列进行了单样本的T检验,以验证AARt和CAR(t1,t2)是否显著异于零。按照上节各步骤对样本数据进行实证计算,计算结果见表4-1。

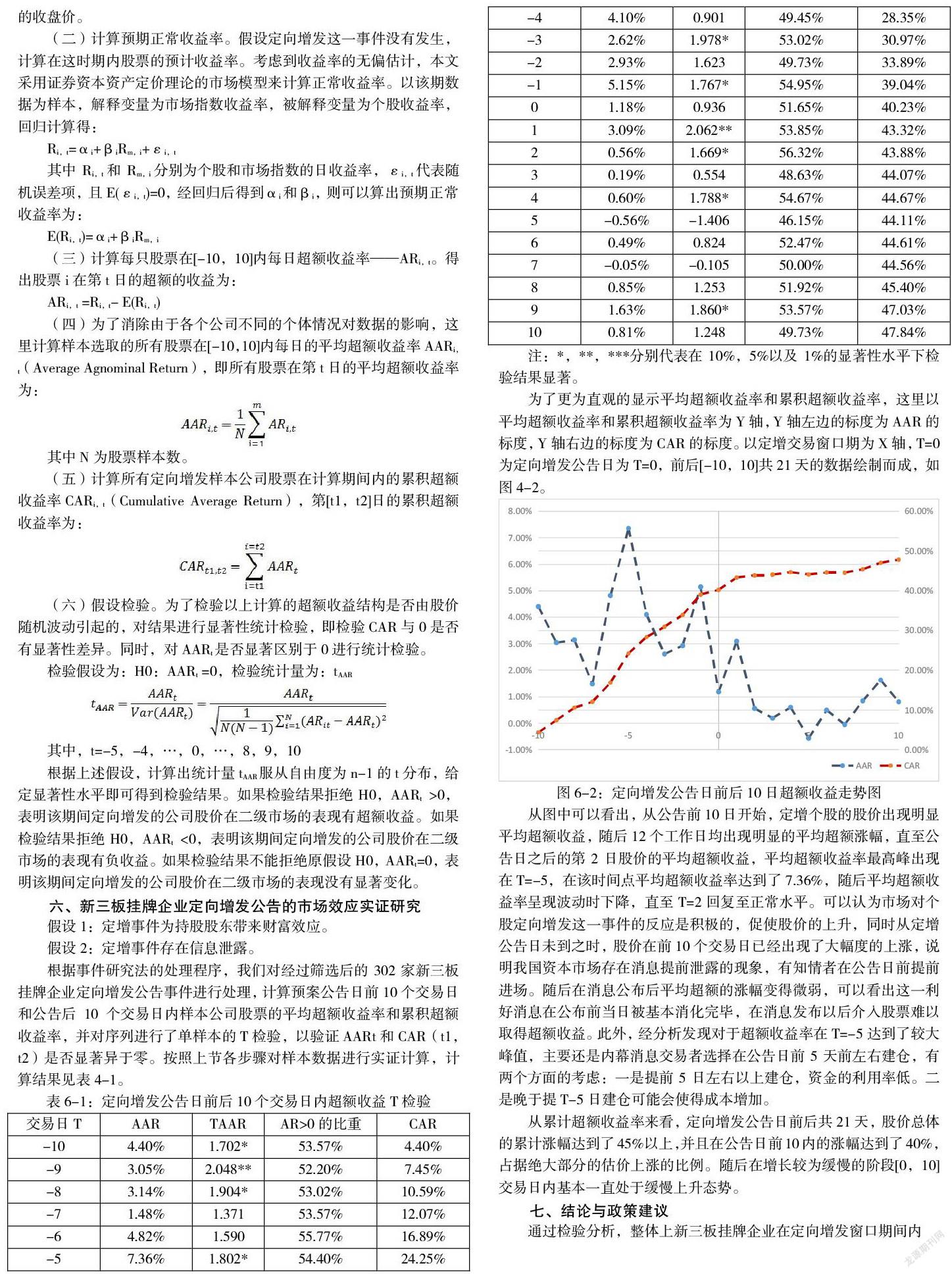

为了更为直观的显示平均超额收益率和累积超额收益率,这里以平均超额收益率和累积超额收益率为Y轴,Y轴左边的标度为AAR的标度,Y轴右边的标度为CAR的标度。以定增交易窗口期为X轴,T=0为定向增发公告日为T=0,前后[-10,10]共21天的数据绘制而成,如图4-2。

从图中可以看出,从公告前10日开始,定增个股的股价出现明显平均超额收益,随后12个工作日均出现明显的平均超额涨幅,直至公告日之后的第2日股价的平均超额收益,平均超额收益率最高峰出现在T=-5,在该时间点平均超额收益率达到了7.36%,随后平均超额收益率呈现波动时下降,直至T=2回复至正常水平。可以认为市场对个股定向增发这一事件的反应是积极的,促使股价的上升,同时从定增公告日未到之时,股价在前10个交易日已经出现了大幅度的上涨,说明我国资本市场存在消息提前泄露的现象,有知情者在公告日前提前进场。随后在消息公布后平均超额的涨幅变得微弱,可以看出这一利好消息在公布前当日被基本消化完毕,在消息发布以后介入股票难以取得超额收益。此外,经分析发现对于超额收益率在T=-5达到了较大峰值,主要还是内幕消息交易者选择在公告日前5天前左右建仓,有两个方面的考虑:一是提前5日左右以上建仓,资金的利用率低。二是晚于提T-5日建仓可能会使得成本增加。

从累计超额收益率来看,定向增发公告日前后共21天,股价总体的累计涨幅达到了45%以上,并且在公告日前10内的涨幅达到了40%,占据绝大部分的估价上涨的比例。随后在增长较为缓慢的阶段[0,10]交易日内基本一直处于缓慢上升态势。

七、结论与政策建议

通过检验分析,整体上新三板挂牌企业在定向增发窗口期间内CAR值显著异于0,存在正的公告效应。从定增公告日前的股价分析可见,与A股市场相似,在新三板定向增发实施过程中同样存在利益输送行为。因此,为进一步新三板定向增发过程中存在的问题,真正发挥新三板市场培育中小微企业的作用,建议对新三板市场做如下改进:

(一)改革新三板监管机制,提升挂牌企业准入门槛,加强对企业持续经营能力的判断标准,有条件降低合格投资者的准入门槛,加强私募基金等机构投资者的培育力度,提升市场吸引力。

(二)借鉴主板上市公司管理经验,完善新三板挂牌企业公司治理结构,发挥挂牌企业监事职能,完善独立董事制度,规范职能边界,发挥监督制约功能,避免新三板挂牌企业经营中道德风险,切实保护中小股东利益。

(三)完善全国中小企业股转系统的信息披露的法规及制度建设,实现挂牌企业信息的及时、准确、公平的传递,严厉打击利用挂牌企业内幕信息进行交易的行为,切实保障市场参与者的利益。通过强制信息披露使新三板企业的定向增发实施过程更加公开透明,提高违规难度。对定增价格严重偏离市场合理价格的行為重点监测,对定增过程中存在的利益输送行为进行核查。对新三板定增过程中的违规人员,尤其是挂牌企业控股股东及高管人员建立诚信记录,并实施相应处罚,切实防范利益输送行为。

参考文献

[1]Chen,S.,Ho,K.W.,Lee,C.,Yeo,G.. Wealth Effects of Private Equity Placements:Evidence from Singapore[J].The Financial Review,2002,37(2):165-183.

[2]Kato,K. and Schallheim,J.S.. Private Equity Financing in Japan and Corporate Grouping[J]. Pacific-Basin Finance Journal,1993,1(3):287-307.

[3]Hertzel M,Smith R.H. Market Discounts and Shareholder Gains for Placing Equity Privately[J]. The Journal of Finance.1993

[4]章卫东. 定向增发新股、整体上市与股票价格短期市场表现的实证研究[J].会计研究. 2007,12.

[5]肖万,宋光辉. 定向增发与其整体上市:宣告效应、长期绩效的比较研究[J].河南大学学报(社会科学版). 2013,9.

[6]耿建新,吕跃金,邹小平. 我国上市公司定向增发的长期业绩实证研究[J].审计与经济研究. 2011,11.

[7]魏立江,纳超洪. 定向增发预案公告市场反应及其影响因素研究——基于深圳证券交所上市公司数据的分析[J].审计与经济研究.2008,9.