基于KDJ与斐氏数列的股票趋势预测研究

康喜能 陈国华

摘要:斐氏数列&黄金分割百分比是数学家莱昂纳多·斐波那契(Leonardo Fibonacci)所发明的一种在数字、人类活动、事物相似节律的发现,可用以股票走势的分析。KDJ指标又叫随机指标,是一种技术分析指标,它起先用于期货市场的分析,后被广泛用于股市的中短期趋势分析,是股票市场上最常用的技术分析工具。本文先介绍斐氏数列,利用斐氏数列&黄金分割比的规律来判断浪的形成和股票价格的调整幅度,进而结合KDJ来对股票走势进行分析,通过建立一个基于KDJ和斐氏数列的模型来预测单只股票未来趋势的演变。

关键词:黄金分割比;技术分析指标;KDJ模型

1绪论

在数学领域中,毕达哥拉斯(Pythagoras)首次提出黄金分割比的设想,在欧几里得(Euclid)的《几何原本》中详细分析出把一条线段分割为两部分,使其中一部分与全长之比等于另一部分与这部分之比,其比值是(√5-1):2,取其小数点后三位的近似值是0.618。列昂纳多·斐波那契(Leonardo Fibonacci)提出了斐波那契数列又称黄金分割数列,为后世的股市技术分析提供了理论基础。

在股市中(股市分析也是数学应用的一种),股市最开始的技术分析只是一种描述股市的语言,没有有效的手段来对股价的走势进行预测。在艾略特波浪理论中中,拉尔夫·尼尔森·艾略特(Ralph Nelson Elliott)首先发现价格的走势是以特定的模式和层次展开的,并且把这种模式取名为“波浪”。文守逊,黄文明在文中基于可公度法对指数波浪曲线的时间窗口进行研究。但是价格总是随机的,不可预测的,所以必須要有一个测量的标准,以量化指标,而黄金分割比0.618就是这把度量尺。

随着理论的不断发展,KDJ系列的新技术指标可以与基于黄金分割比的波浪理论进行高准精确性的趋势预测,能够补充以黄金分割比为基础的波浪理论只能在高交易量,大市值范围内股票使用的缺点,并且可以弥补KDJ指标钝化的问题,使其对未来股票价格以及走势进行预测,形成了一个较为优良的分析系统。本文第一部分概述了斐氏数列&黄金分割比的应用,第二部分则介绍KDJ技术指标的使用,第三部分则将黄金分割比与KDJ形成一个系统的整体来灵活运用趋势进行预测,并进行了实例分析。

2斐氏数列&黄金分割比

2.1斐氏数列的基本特点

(1)很多事物都有相似节律,比如流行病,毛皮产量,虫灾的爆发等。而不同的人类活动,波浪虽然不完全共振,但任何波浪都遵循一个数字串:1,1,2,3,5,8,13,21,34,55,89,144,233……

(2)除了最前面三个数(1,2,3),任何一个数与后一个数的比率接近0.618(黄金分割),而且越往后,其比率越接近0.618。

(3)除了首3个数外,任何一个数与前一个数的比率接近1.618,并且1,618的倒数是0.618,例如:

13/8=1,625;21/13=1.615;43/21=1.619;98/55=1.618

(4)能用到的黄金分割率包括:0.191,0.236,0.382,0.5,0.618,0.809,1.236,1.382,1.618,1.764,1.809,2.618。用得最多的是0.618和1.618这两个比率。

2.2斐氏数列预测股票趋势

2.2.1斐氏数列应用于幅度预测

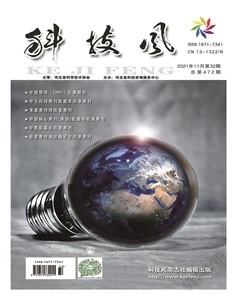

(1)当浪1的幅度确认之后,可以开始对整个浪型进行判断,以浪1为基准,浪2的幅度常是浪1的0.382或0.618倍,那么相当于是浪1中的子浪4或者子浪2的终点相平。如图1:

(2)浪3顶点超越浪1,常是浪1的1+0.618=1.618倍,有时达到2+0.618=2.618,市场弱势的情况下也可能只有浪1的0.618倍。

(3)浪4的跌幅通常情况下是个小跌幅,跌幅小于浪2,常是浪2的0.382倍。

(4)浪5一般和浪1等长,有时也为浪1的0.618倍或者0.382倍,浪5一般为结束浪,通常情况下会发生冲高的延续浪,那么浪5将是浪3的1.618。

(5)下跌浪中浪C的最终目标值可能根据浪A的幅度来预测,C浪的长度在实际趋势中,会经常是A浪的1.618倍,如果没有止跌往往以2.236,2.382,2.618的倍数出现,如果小于浪A的0.618倍,那么证明空头力量薄弱,反弹在即。

(6)在设置止损位时,随着股票价格的抬高,止损位也应该跟随抬高,当市场情绪较差且其他技术指标无法确定止损位时,运用0.382这个数字能有效的测算出最佳止损位,一旦打破这个支撑,则一切阻力作用都已失效,投资者在具体操作时可以利用这个方法来设置止损、止盈点。

(7)三神奇数字与波浪幅度的关系:在0.382和0.618之间,数字0.5作为中间数,也是应用于幅度预测的重要补充数字之一,常常出现在子浪的调整幅度中。

2.2.2斐氏数列应用于时间的预测

(1)用最近一段时间的上升浪乘以黄金分割率,则可以得到调整浪的运行时间。

(2)以浪1加上浪2的整个运行过程时间乘黄金分割率可以得到浪3加上浪4的运行过程,通常为1.382倍或1.618倍,可以计算出升势和跌势在什么时间开启。

(3)如果浪1运行时间为N天,可以通过乘以黄金分割比得到浪3上升时间,通常为浪1的1.618N天。

2.2.3应用于神奇数列与波浪的形态关系

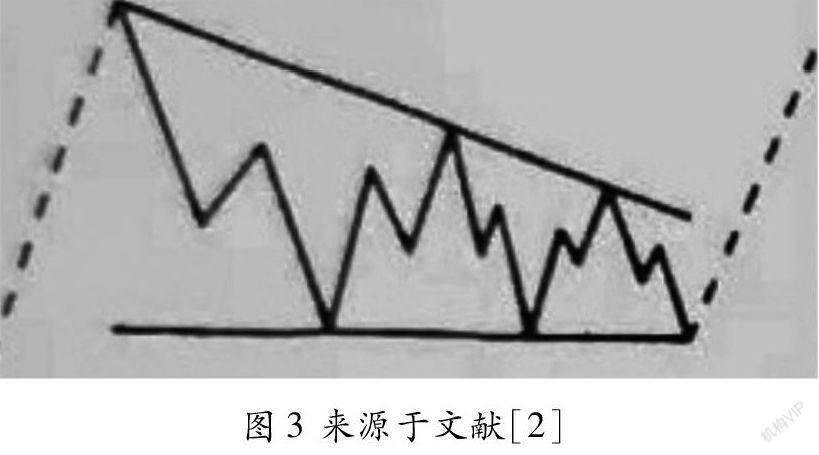

(1)关于对称三角形:对于对称三角形的调整趋势来看,在对称三角形内,每个浪的升跌幅度与其他浪的比率有一个明显的比率,通常情况下都是以0.618的神奇比例互相牵制。对称三角形波浪趋势末端,股票将会选择方向,上涨动力和下跌动力都会决出胜负。如图2:(2)关于下降三角形:下降三角形底部不动,高点逐渐下移,每次的次高点数值都与前一高点数值形成黄金分割比,可以通过第一浪的下跌幅度预测出第二浪的上涨幅度。如图3:

(3)之字形调整:之字形预示着市场很快就要反向,在之字形调整浪中,必须要有3个子浪,浪A和浪C为驱动浪,浪B为调整浪,浪B不得超过浪A的0.618倍,浪C必须超过浪A终点的1.382倍,之字形只是调整过程中的结构之一,还可以形成双之字或三之字,都与神奇数列密不可分。

(4)一个完整的上扬五浪或者调整三浪,1.382和1.764比率常出现在小浪级别中,这将说明股票行情多头氛围激烈,上扬五浪与调整三浪组成的循环,运行的时间至少是上扬五浪的1.382倍,下跌通常具有惯性,不要过早结束调整浪的判断。

2.3应用斐氏数列的缺陷

在运用黄金分割比对波浪理论的定量分析中,0.382和0.618为常用的两个神奇数字比率,其使用频率非常之高,但斐氏理论反应的是群众心理,只有股票关注热度高,买卖人数多时才能体现其准确性,但在中国市场环境下,还有许多不可控的因素阻挠,并且在判断浪级别的时候容易误把子浪当作主浪来进行判断,使得在运用中非常困难,那么我们需要一个辅助指标工具来共同完成趋势的预测,KDJ数据指标的出现就能很好地弥补此缺陷。

3指标工具KDJ预测股市趋势

3.1 KDJ指标的含义

KDJ指标是通过计算特定周期内出现过的最高价、最低价及收盘价三者之间的比例关系来得到未成熟随机指标值,然后对相应数据进行平滑得到一系列的指标值,并绘成曲线图来判断证券走势。K、D、J是KDJ指标中的三条线,J线数值变得最迅速,一般把它称为超快线,或者确认线;K线数值变化的速度中等,称为快线;D线在三条曲线中变化的速度最慢,称为慢线。

3.2指标运用方法

(1)当指标>80时,回档概率高;当指标<20时,反弹概率大。

(2)K在20左右向上交叉D时,视为买进信号。

(3)K在80左右向下交叉D时,视为卖出信号。

(4)当J达到-5~15之间时,J指标容易反转向上,且K,D,J三线交于一点时是股票选择方向的关键时。如图4:

3.3应用方法

当快线J先行触底的时候都会进行反弹回升,当J在穿过K,D,J三线重合点时,股票价格也会反弹回升,且这段时间多头力量强于空方,可以持股待涨。当J值大于80且在弱势行情时,J值将会转头向下冲破交点,进入股票调整期,当J值大于80且在强势行情中时,J值将会在高位来回震荡,此时股票价格将进入一个持续上涨阶段。

当股价经过一段较长时间的下跌行情后,而股价向上反弹的动力缺乏,长期均线对股价形成较强的压力时,KDJ曲线在经过短暂的反弹,但未能重返80线以上,而当J线和K线在50附近再次向下突破D线,同时股价被中短期均线压制下行时,表明股市进入极度弱市中,股价还将下跌。这是死亡交叉的另一种形式,即50附近的中位死叉。此时,可卖出余下股票或观望。

3.4 KDJ指标的局限性

其一,KDJ对于成交量不足的股票预测性非常有限,并且无法对股票长期趋势进行预测。

其二,如果当股票是处于单边强势行情下,KDJ也经常会出现钝化情况,但是趋势并不会立马转变,造成股价并不随KDJ的变化而进行相对应的上涨或下跌,这就使得KDJ技术指标的全面失效。因此如果我们将基于斐氏数列的波浪理论结合KDJ利用,那么可以解决KDJ指标中底部、顶部判断与市场价格走势存在偏差的问题。如图5:

4结合斐氏数列&黄金分割比和KDJ进行趋势判断

单一的使用斐氏数列为基础的波浪理论或者KDJ都容易出现难以把控行情走势和时间转点的情况,如果我们综合运用,在黄金分割比的基础上运用KDJ来进行辅助判断,那么大部分股票行情我们都能知其所以然并且提前预测。如图6:

確立浪的起点:通常情况下,当股价进行一个长时间的中低位震荡之后,KDJ会一直盘旋于50附近,一旦J有效突破了K,D,J三点的重合点并且股价跟随上涨,那么就可以开始判断浪1的起点。

如何判断主浪和子浪的差别:当股价运行到第一个高点开始下跌时,关注KDJ的跟随数值,哪个趋势顶点形成的KDJ值中D大,哪个顶点就是主浪,那么其前面的相对较小的高点就是一个子浪顶点,运用此方法能有效分清主浪和子浪的判断。

确定浪的终点:利用三个神奇数字与波浪的比率特性来判断浪的结束,判断浪1的结束需要确定后一波段的比率,如果后一波段回调至浪1的0.618或0.382,再比较KDJ值中J值的大小和D值的大小,J值和D值都在下降,且如果后一波段的调整是浪1的0.618倍且KDJ值小于浪1顶点,则可以确定浪1的顶点。判断浪3的终点也类似。

利用浪3进行高抛低吸:在市场绝大多数情况下,总是按照斐氏数列为基础的波浪理论运行的,而上升浪3也是给投资者最大收益的波段,对上升浪3趋势模型的计算和预测是整个模型之中最为重要的一部分。浪3的涨幅通常是浪1的1.618倍甚至2.618倍,并且通常情况下,浪3一般可分出5个子浪,接下来通过KDJ与股价背离的走势,判断股价顶底的方法:股价创新高,而KD值没有创新高,为顶背离,应卖出,这样通过后一浪与前一浪0.618的关系进行计算,并且判断该浪为主浪还是子浪,这样可以做到在上升浪中进行趋势的预测。

5实例分析

下面我们以韦尔股份(603501)为例,如图7:

首先我们打开603501的周线图,此股从2017年上市之后走势一直平平无奇,经过长时间的低价横盘震荡之后,在2019年6月14日正式开启了波浪型的上涨趋势,我们来具体分析下黄金分割比和KDJ在其中的灵活应用:

1浪:2019年6月14日到2020年2月21日:从43.53上升到199.95,共计156.42元,以此为基准,2019年6月14日时的KDJ中的J值下降到了历史新低,股票上涨的蓄力非常强大,使得一浪中没有任何子浪的出现,这里充分结合KDJ就可以得出一浪走势非常符合预期。

2浪:2021年2月21日到2020年3月27日:从199.95下跌到139.06,共下跌了60.89,60.89/156.42=0.389,接近0.382的理论回调,并且KDJ中的J值一直处于平整震荡,K,D值缓慢下跌,都没有创出新高,说明此浪不是1级浪的子浪。

3浪:2020年3月27日到2020年7月17日:从最低点139.06上升到最高点245.26,共上涨了106.2,106.2/156.42=0.678,接近0.618。

1子浪:从2020年3月27日到2020年5月15日:从最低点139.06上涨到最高点218.83,共上涨了79.77,79.77/156.42=0.5099,接近0.5。

2子浪:从2020年5月22日到2020年5月29日:从最高点216.92下跌到最低176.24,共下跌了40.68,40.68/79.77=0.5099,接近0.5,是3浪中的1子浪上涨幅度的一半。

3子浪:从2020年5月29日到2020年7月17日:从最低点176.24上涨到最高点245.26,共上涨了69.02,3子浪中的KDJ值中D值比一子浪高且在接下来的KDJ值转头向下,可以判断出这里是3浪的終点。

4浪:从2020年7月17日到2020年9月25日:从最高点245.26下跌到盘整价格179.6,共下跌了65.66,65.66/106.2=0.618,4浪是3浪的0.618倍。

5浪:从2020年9月25日到2021年1月22日,从最低点179.6上涨到328,共上涨了148.4,基本和浪1上涨的156.42等长,KDJ也创出2浪之后的新高,证明5浪彻底结束。

6结论

自从中国股市成立之时,随着欧美资本市场技术理论的引入,大部分数据指标都是按照技术派的理论,使用模型去做资本市场的推演和决策,但是市场总是出现无法避免的不可控风险,风险的产生源于资本市场的参与者总是人,而人是无法进行量化的,这就是单一技术派难以成功的原因,我们无法做到避免这些风险的产生,但是可以进行预测,例如2008年的经济危机,2015年的股灾,2018去杠杆,理性的运用斐氏数列&黄金分割比在人性心理作用中的作用和KDJ技术指标在动能上的分析,就能很好地预测出市场股票的走向,同样重要的是遵循自然规律,不要贸然对抗股票走势的惯性作用,应做到顺势而为。

作者简介:康喜能(2000— ),男,汉族,湖南长沙人,本科,研究方向:应用数学;陈国华(1969— ),男,汉族,湖南新化人,博士,教授,研究方向:金融优化、数学建模、数学教育。