CVC与IVC对初创企业双元创新的影响

王凯 马超宁 薛坤坤

【摘要】聚焦于包含企业风险投资(CVC)与独立风险投资(IVC)的上市公司, 利用OLS多元线性回归及中介效应检验方法, 探索不同的风险投资类型对于企业双元创新的影响及作用机制。 研究发现: 相较于IVC, CVC参与投资的企业更倾向于探索性创新, 二者由于投资逻辑不同而带来了被投资企业创新发展路径的差异。 进一步探索其作用机制发现: 一方面, CVC支持的初创企业由于与母公司具备战略协同效应, 能够在业务资源、技术创新、研发人员等方面享受母公司提供的便利和支持, 因此更倾向于探索性创新; 另一方面, 相较于IVC, CVC的投资期限更长, 反映出CVC在长期对投资风险和创新失败的容忍度较高, 这一投资理念促进了初创企业的探索性创新行为。

【关键词】企业风险投资(CVC);独立风险投资(IVC);双元创新;初创企业

【中图分类号】F830.59 【文献标识码】A 【文章编号】1004-0994(2022)03-0042-9

一、引言

企业风险投资(Corporate Venture Capital, CVC)与独立风险投资(Independent Venture Capital, IVC)是学术界对风险投资的两种主要分类。 CVC指主营业务非金融类的企业所衍生出的风险投资单元, 基于经济和战略目标考虑, 对新创企业进行资金及技术的股权投资[1,2] 。 而IVC的投资目标则相对单一, 为实现高额的财务回报, IVC通常会采用基于投资绩效的薪酬激励制度。 企业风险投资首先在以美国为代表的北美国家发源并成熟, 随后在欧洲及亚洲市场也获得了发展, 早期代表性CVC主要包括美国Google Ventures、日本三菱UFJ Capital等。 在我国, CVC的发展仅有二十年左右, 时间虽短, 但CVC在我国资本市场中已绽放出惊人活力, 包括联想、百度、阿里巴巴、腾讯、京东、复星集团等, 都纷纷进入CVC投资行列, 推动了我国产业升级和技术飞跃。 21世纪以来, CVC在整个资本市场中的占比与日俱增, 成为风险投资市场的重要组成部分。 而现有文献中, 仅有少数学者细化到了CVC与IVC对企业创新的影响机理层面, 却并未深入到依托创新类型差异的角度来明晰其作用路径和逻辑。 因此, 本研究旨在探索CVC与IVC和新创企业双元创新之间的关系, 结合企业风险投资的新范式, 借鉴、挖掘并利用其投资思路和投资特点, 为探索公司创新治理、解除融资约束等提供新的思路。

本文的主要贡献在于: 其一, 由于我国CVC引入较晚, CVC学术研究大多以国外风险投资市场为基础, 因此, 为适应CVC未来在我国资本市场上蓬勃发展的大趋势, 本文依托中国企业进行探索; 其二, 薛超凯等[3] 致力于探索CVC与IVC对初创企业创新的影响, 本文进一步将创新细化至探索性创新和利用性创新, 从而为其作用机制提供内在逻辑和路径解释。

二、文献回顾

(一)风险投资与企业创新的关系

关于风险投资与企业创新的关系, 多数学者持正向观点, 认为风险投资能够促进企业创新, 例如王兰芳和胡悦[4] 发现, 风险投资对于企业创新绩效的提升具有显著作用; 李梦雅和严太华[5] 关注研发资源、环境不确定性及市场竞争等路径, 发现风险投资介入对企业创新会产生积极影响。 但也有少数学者意见相左, 例如温军和冯根福[6] 进一步拓展经典的风险投资模型, 发现风险投资会降低企业整体创新水平。 即便对二者关系的讨论尚未有定论, 但综合来看, 正向观点的呼声更高。

具体来说, 针对风险投资支持企业创新的研究, 学界已从多角度论证。 常规研究变量包括风险投资进入时期及投资期限[7] 、联合投资[8] 、持股比例[9] 、风险投资股权质押[10] 、行业效应[11] 等。 此外, 从风险投资机构特征和投资背景来看, 诸如风险投资机构的专业化程度[12] 、是否有外资背景[13] 、风险投资机构提供的增值服务[14] 、风险投资网络位置及中心度[12,15] 等, 都是重要的研究变量。 从董事会及治理机制角度出发, 企业内部控制水平和独立董事规模[10] 、董事会治理水平及董事会股权激励与勤勉程度[16] , 都是风险投资作用于企业创新效果的重要影响因素。

在风险投资支持企业创新的作用机制中, 一些变量能起到关键调节作用。 例如李梦雅和严太华[17] 发现, 仅当企业具备较高的社会资本水平时, 风险投资才会显著促进企业创新投入, 企业社会资本可以正向调节上述关系。 Hellmann和Puri[18] 研究发现, 有风险投资背景的公司高管参与股票期权计划的比例是无风险投资背景公司的两倍, 通过股权激励方式将经理人与公司长远利益进行绑定, 从而利用长期激励提高公司经理人的短期抗风险能力和对失败的容忍度。

综合来看, 关于风险投资与企业创新间的关系, 学界存在两种观点, 一种观点认为风险投资阻碍了企业创新[6] , 另一种观点则证实了风险投资与企业创新行为间存在正向关系[4,5] , 且其影响因素、作用机制已得到深入探索。

(二)CVC与IVC对企业创新的影响

细化到不同风险投资类型对于企业创新的影响, 已有文献结论一致, 即CVC相較于IVC而言, 对于企业的创新行为有更强的促进作用。 例如, Alvarez-Garrido和Dushnitsky[19] 聚焦生物技术领域, 发现由CVC支持的企业, 其创新产出率明显高于由IVC支持的企业; 薛超凯等[3] 通过分析深交所创业板上市公司, 发现CVC支持的初创企业的创新水平显著高于IVC支持的初创企业。 丰若旸和温军[20] 借助新三板小微企业样本, 发现不同组织结构的风险投资对小微企业创新的影响有所不同, 公司型风险投资对小微企业技术创新的促进作用更大, 持续时间更长。 曾蔚等[21] 剖析了CVC参与程度对创业企业价值增值的影响机理及创新资本的中介作用。 基于此, 该团队进一步细分投资模式, 发现不同投资模式对公司创新绩效的影响存在显著差异[22] 。 因此, 关于CVC与IVC对企业创新影响的研究虽相对薄弱, 但现有研究结论一致, 能为本文的进一步探索提供理论支撑。

薛超凯等[3] 的文章与本文的研究内容最接近, 该研究证实了从创新投入和创新产出两方面来看, CVC投资的初创企业的创新水平都显著高于IVC 投资的企业。 本文与其最大的区别在于, 将企业创新进一步细化至探索性创新和利用性创新, 从而探索CVC与IVC支持的初创企业在创新类别层面的差异性。

(三)企业双元创新

学术界主要从影响因素和经济后果两个角度探索企业双元创新。 当企业双元创新作为影响因素时, 学者探究了双元创新对企业创新模式、创业路径、创新绩效、企业可持续发展等变量的影响和作用机制。 例如: 张宇杰和蔺楠[23] 以贫困地区创业企业为研究对象, 发现探索式创新明显对企业成长起正向作用, 利用性创新的作用则相反; 彭灿等[24] 证实了双元创新对企业可持续发展的正向影响。

将双元创新作为经济后果的研究则更加丰富。 从外部因素看, 环境动态性与竞争性[24,25] 、政府补助[26] 等会带来差异化的企业创新模式, 给企业创新造成方向性影响。 就企业内部治理结构而言, 董事会是公司治理核心, 企业创新模式与行为会受到董事会决策的影响, 例如牛建波和李维安[27] 关注董事会决策过程, 发现相较于探索性创新, 程序理性和政治行为对于促进开发性创新更加有效。 周雪峰等[28] 发现了董事会网络位置与企业双元创新间的关系, 董事会中心度对探索式创新的影响效果呈倒U型, 而对开发式创新的影响效果呈正U型。 此外, 管理层与企业双元创新密切相关: 其一, 不同继任来源的经理人在不同情境下对企业双元创新的影响有所差异[29] ; 其二, 管理层的股权激励也直接作用于企业双元创新行为, 股权激励正向促进高科技企业探索式创新, 与利用性创新的关系呈倒U型[30] 。 综上, 学术界从不同角度充实了双元创新的理论研究, 然而, 从风险投资角度进行双元创新的探究则尚未有定论。

从行业现状来看, CVC与IVC在我国资本市场价值巨大, 且已成为我国创业投资领域的主要投资方式和资本来源, 风险投资关注的焦点向高科技行业靠拢, 例如软件和信息服务业、药学及生物科技行业等, 将成为推动我国高科技行业前行的重要动力。 从学术背景看, 在风险投资与企业创新间关系的研究中, 暂无学者从双元创新的角度来论证。 因此, 从CVC与IVC两种风险投资类别视角入手, 探索二者与双元创新间的作用机制较为新颖, 值得深入研究。

三、理论分析与研究假设

由文献可知, CVC与IVC的主要区别在于, CVC在投资理念上有更高的战略目标, 通过战略投资以实现母公司的长期布局, 为公司赋予更高的企业价值[31] 。 同时, CVC的投资期限长、失败容忍度高, 此类特质对于企业创新的价值颇高[32,33] 。 因此, CVC投资的初创企业可能更倾向于探索性创新(探索性创新的投资期限更长、沉没成本更高, 目的在于实现原创性、长期性的研发); 而IVC的投资理念在于追求短期高额经济回报[34] , 在进行投资项目选择时并未将战略协同考虑在内, 因此IVC投资的初创企业可能会更倾向于利用性创新(利用性创新主要通过利用公司现有资源进行产品开发, 快速投入生产, 实现经济回报)。 综合来看, CVC比IVC更能促进新创企业的长远发展。 基于上述逻辑分析, 本文提出假设:

假设一: 相比于IVC, CVC投资的初创企业在双元创新中更加重视探索性创新。

为验证此逻辑的作用机制, 本文进一步探索CVC与IVC支持企业创新效果不同的原因。 首先, 有学者指出, CVC母公司与被投资企业间存在战略协同作用, 能显著促进新创企业经营业绩和公司价值提升[35] ; 且CVC母公司自身具备技术优势、企业规模和管理经验, 能够促进初创企业更好地发展和做出更好的战略选择, 进而促进企业创新行为[36] 。 由此, 从CVC投资策略来讲, 由于CVC更倾向于为母公司战略服务, 因此CVC在选择目标企业时会着重考虑被投资企业的业务方向是否符合母公司战略发展方向、是否能为母公司进行业务扩张提供技术支撑。 结果是, 被投资企业的业务方向大概率会与母公司业务方向保持一致或相关。 同时, 母公司由于自身具备技术优势、研发能力及管理经验, 在与被投资企业行业一致的前提下, 可为被投资企业提供技术、财务、人员、场地或设备支持, 提供探索性创新所需要的高昂研发成本并帮助解决技术难题, 从而对被投资企业采用探索性创新的行为更加有利。 由此提出假设:

假设二: CVC参与投资初创企业, 由于被投资企业与母公司具备战略协同效应, 因此更能促进探索性创新; 而IVC参与投资初创企业, 由于仅追求财务回报, 因此更能促进利用性创新。

已有文献显示, CVC具备长生命周期和长远投资视野, 更能容忍短期失败, 有利于企业创新行为产生和创新产品落地[3,36] 。 此外, 有学者证实, CVC与IVC投资经理的薪酬结构存在差异, CVC更倾向于为投资经理提供固定薪酬, IVC更倾向于为投资经理配置股票期权, 由此會造成二者差异化的风险承受能力[37] 。 因此, CVC投资经理的薪酬水平与短期投资绩效关联性低, 使其更注重新创公司对母公司战略发展和布局的价值。 即便投资风险高, 但CVC母公司通常规模庞大、财务基础较好且抗风险能力较强, 因此对投资风险的承受能力较强。 基于此, 从容忍失败角度来看, 探索性创新的研发周期较长, 结果不确定性更大, 研发难度更高, 具备更强的探索性和未知性, 而CVC由于投资期限长、失败容忍度高, 更能包容探索性创新的高不确定性、高风险性、回报周期长等问题。 综上所述, CVC能够更好地包容和处理探索性创新过程中的一系列问题, 与探索性创新的研发理念更为契合。 由此提出假设:

假设三: CVC参与投资的初创企业, 相较于IVC投资的企业而言, 由于其投资期限更长, 对失败的容忍度更高, 因此更加偏好于探索性创新。

四、研究设计

(一)研究样本

风险投资企业或机构更倾向于对创业公司或创新型公司进行投资。 因此, 基于企业创新性考量, 本研究选取深交所创业板上市公司作为研究对象, 以保证所选样本中更大概率地包含有风险投资的初创企业。 从时间跨度来看, 选择2011 ~ 2016年在深交所创业板上市的公司, 由于VC投入后对上市公司的作用效果存在滞后性, 同时为了保证数据结果稳健, 所有样本数据均选择上市当年、未来一期、未来二期的指标数据, 也即2016年上市的公司, 所选取数据向后延伸至2017、2018年, 样本观测时间跨度为2011 ~ 2018年。

本研究参照徐子尧[35] 、薛超凯等[3] 使用的界定方法, 确定CVC与IVC投资的划分标准: 第一步, 导出2011 ~ 2016年在深交所创业板上市的公司名录。 第二步, 查阅招股说明书, 获取前十大股东信息。 第三步, 辨别并筛选出有VC投资的企业, 方法是观察前十大股东, 如有一个及以上的股东能够满足以下三个条件之一的, 则视为包含VC投资: ①股东中包含明确主营业务的其他上市公司(主营业务为非金融类); ②股东中有创业投资机构, 且该机构名称中含有“风险投资”“创新投资”“创业投资”“创新资本投资”“高新技术风险投资”等字样; ③股东中的其他投资机构, 对于名称仅为“X投资公司”的, 查阅招股说明书, 如该机构的主营业务中包括“风险投资”“创业投资”“高新技术”等字样, 则也属于包含VC投资。 第四步, 查阅CVS投中数据库进一步比对, 确认上述已筛选出的企业是否包含VC投资。 第五步, 在已筛选出的企业中, 进行CVC与IVC划分: ①前十大股东中包含有明确主营业务的其他上市公司(非金融类), 归为CVC; ②前十大股东中包含VC投资机构, 且该机构股东中包含明确主营业务的非金融实体企业, 归为CVC; ③除归属CVC的上市公司, 其余包含VC投资的上市公司均归为IVC。

2011 ~ 2016年深交所创业板上市公司共计413家, 按上述步骤完成筛选, 剔除主营业务为金融业的上市公司、存在数据缺失的上市公司后, 最终得到256个观测样本。

(二)变量定义

本研究共选择11个变量, 数据来源为国泰安数据库(CSMAR)、万得数据库(WIND)、CVS投中数据库。 风险投资类型(CVCDum)通过手工查阅招股说明书及上市公告书得到, 投资期限(Duration)、母公司支持—行业类别(Support industry)通过手工查阅招股说明书以及CVS投中数据库得到。

(三)理论模型及研究方法

本研究将创新类型(R&D)作为因变量, 将风险投资类型(CVCDum)作为自变量, 将母公司支持—行业类别(Support industry)和投资期限(Duration)作为中介变量, 并设置控制变量, 包括公司年龄(FirmAge)、CEO两职合一(Dual)、企业规模(Size)、企业经营绩效(ROA)、资产负债率(Debt)、企业所有权性质(Ownership), 并控制行業固定效应(Industry)。 具体变量定义如表1所示。

最终确定的计量模型如下。 其中: H1用来检验假设一, 以确定本研究的主效应; H2用来检验假设二, 从战略协同角度进行解释; H3用来检验假设三, 从失败容忍度角度进行侧面验证。

H1: R&D=α0+α1CVCDum+α2FirmAge+

α3Dual+α4Size+α5ROA+α6Debt+α7Ownership+

α8Industry+ε1

H2: Support industry=β0+β1CVCDum+

β2FirmAge+β3Dual+β4Size+β5ROA+β6Debt+

β7Ownership+β8Industry+ε2

R&D=γ0+γ1Support industry+γ2CVCDum+

γ3FirmAge+γ4Dual+γ5Size+γ6ROA+γ7Debt+

γ8Ownership+γ9Industry+ε3

H3: Duration=δ0+δ1CVCDum+δ2FirmAge+

δ3Dual+δ4Size+δ5ROA+δ6Debt+δ7Ownership+

δ8Industry+ε4

R&D=μ0+μ1Duration+μ2CVCDum+

μ3FirmAge+μ4Dual+μ5Size+μ6ROA+μ7Debt+

μ8Ownership+μ9Industry+ε5

五、实证分析

(一)描述性统计

主要变量的描述性统计结果如表2所示。

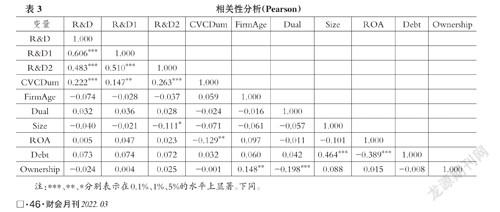

(二)相关性分析

由表3可知, CVCDum分别与R&D、R&D1、R&D2显著正相关, 反映出CVC投资的企业更倾向于探索性创新, 而IVC投资的企业更倾向于利用性创新。 此外, CVCDum与ROA显著负相关, 说明CVC投资的上市公司经营绩效更差。 可能的解释是: 由于IVC只关注实现财务回报, 没有战略意图, 在初创企业上市后, 只想尽快套现离场; 而CVC在关注财务回报的同时, 还考虑战略目标, 风险投资的目的是帮助母公司实现进一步发展, 让被投资的创业公司为其提供技术支持, 因此其财务绩效表现可能会相对较差。

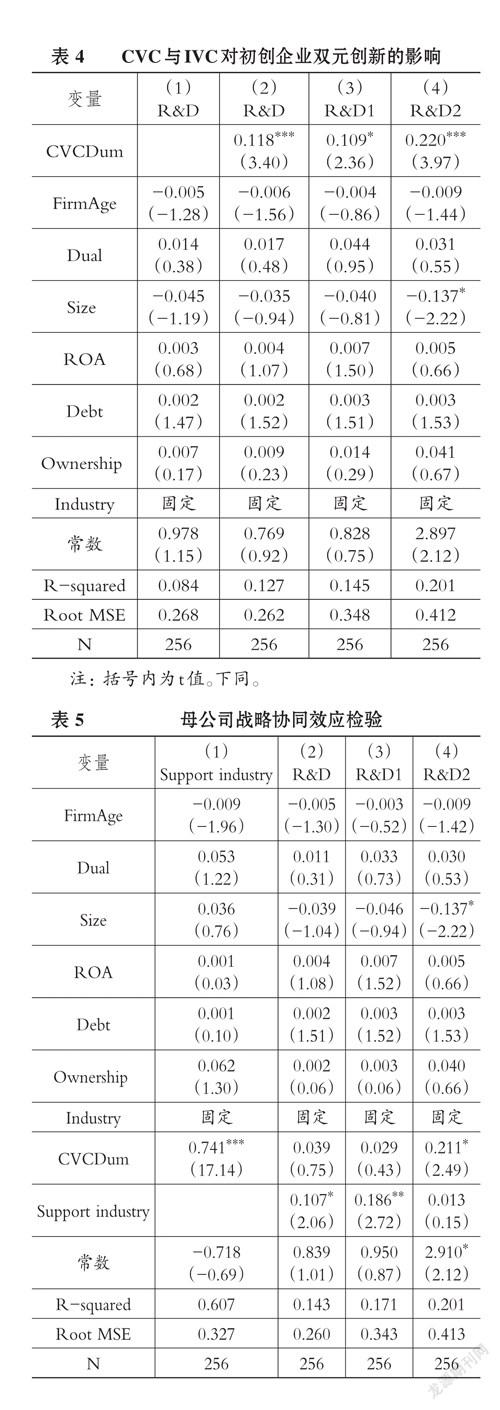

(三)CVC与IVC对初创企业双元创新的影响

由于本研究样本数据之间相互独立, 且样本中自变量与因变量之间存在线性相关关系, 因此本研究采用OLS多元线性回归模型对主效应进行检验, 回归结果如表4所示。 数据显示, CVCDum分别与风险投资类型的上市当期、未来一期、未来二期(R&D、R&D1、R&D2)呈显著正相关关系, 相关系数分别为0.118(p<0.001)、0.109(p<0.05)、0.220(p<0.001), 证明相较于IVC, CVC参与投资的初创企业更加倾向于探索性创新, 假设一得到了进一步验证。

(四)机制检验

1. 母公司战略协同效应检验。 进一步进行机制检验, 以从逻辑上更严密地证实主效应形成的原因。 首先, 进行母公司战略协同效应检验, 中介效应检验结果如表5所示。

表5列(1)通过检验风险投资类型(CVCDum)与母公司支持—行业类别(Support industry)的关系, 发现二者显著正相关, 相关系数为0.741(p<0.001), 说明CVC投资的上市公司与母公司之间确实存在明显的战略协同效应, 与CVC为母公司战略发展和技术创新服务的投资理念相契合。 随后, 列(2)、列(3)、列(4)分别检验了母公司支持—行业类别(Support industry)与创新类型(R&D)之间的关系, 进行OLS多元线性回归后, 发现在列(2)、列(3)中, 中介变量Support industry显著(0.107, p<0.05; 0.186, p<0.01), 且自变量CVCDum不显著, 说明Support industry在自变量与因变量之间起到完全中介作用。

上述结果说明, 由于被投资企业与母公司行业一致, 导致CVC所投资企业更倾向于探索性创新。 进一步解释, 也即当二者业务领域一致时, 母公司能为初创企业提供更多的技术支持, 从而帮助初创企业快速成长, 为初创企业进行探索性的、未知的、可能存在更高研发成本的创新提供支持与辅助。 而初创公司进行探索性创新和研发, 即便前期成本投入和时间投入相较于利用性创新更高, 短期内财务回报有限, 但长期来看, 探索性创新会在未来因技术领先而帮助企业实现更高的财务回报, 一方面帮助初创企业自身成长, 另一方面可为母公司提供不竭的技术创新和迭代, 帮助母公司取得市场领先地位。 至此, 上市公司与母公司战略协同效应得以验证, 即假设二成立。

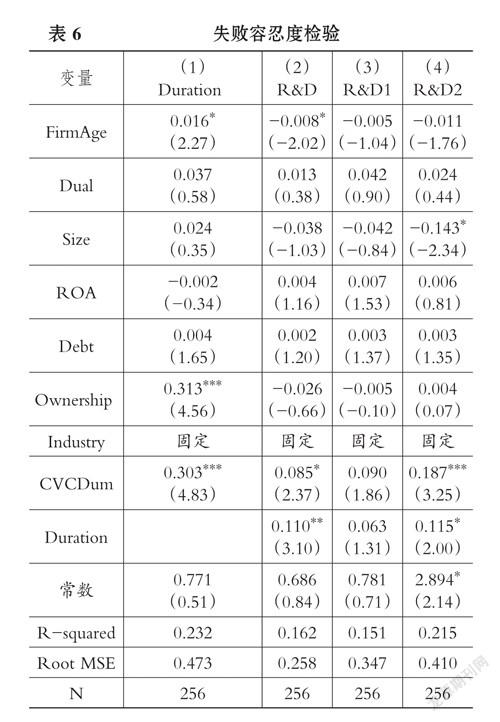

2. 失败容忍度检验。 机制检验的第二步为失败容忍度检验, 同样采用中介效应模型检验方法, 结果如表6所示。

首先, 列(1)列示了风险投资类型(CVCDum)对投资期限(Duration)的回归结果, 可以发现, 二者显著正相关(相关系数为0.303, p<0.001), 证实了CVC的投资期限更长, IVC的投资期限更短。 在大量梳理研究数据后, IVC的投资逻辑逐渐明晰, 即IVC通常会对初创企业进行投资, 当初创企业上市后, IVC会利用二级市场, 在被投资企业上市当年或未来一年套现撤出, 以获取高额财务回报, 并转而寻觅下一投资目标, 因此IVC的投资期限往往更短; 而CVC则不会在被投资企业上市后快速撤离, 反而会一路伴随初创企业成长, 基于战略目标的考虑能够削弱其对财务回报的追求, 因此能够容忍初创企业在探索性创新中试错, 具体表现为投资期限更长。 此外, 列(1)中公司年龄(FirmAge)与投资期限(Duration)也显著正相关(相关系数为0.016, p<0.05), 原因在于成熟度高的企业发展周期长, 各项业务发展模式已进入成熟阶段, 形成了固定的创新风格偏好, 相较于公司年龄小的企业而言, 公司年龄大的企业上市后的風险更低, 各VC机构注资后的风险相对可控, 因此无论是CVC还是IVC, 都表现出投资期限更长的特点。 考虑到创业板市场中多为非国有企业, 本研究检验是否有国有参股的影响, 列(1)显示, 企业所有权性质(Ownership)显著正向影响投资期限(Duration)(相关系数为0.313, p<0.001), 说明当上市公司有国家持股时, 反馈给VC投资者的信号是: 其一, 该上市公司的业务发展方向与国家投资的战略方向一致, 发展前景良好; 其二, 有国有股的加持, 能够保证该上市公司稳定发展, 投资风险较小。 因此, 国有股投入能够增强VC投资者信心, 表现为VC投资期限更长。

其次, 进一步检验投资期限(Duration)对创新类型(R&D)的作用效果。 列(2)、列(4)均显示出中介变量投资期限(Duration)与因变量创新类型(R&D)显著正相关(0.110, p<0.01; 0.115, p<0.05), 且自变量CVCDum也同时显著(0.085, p<0.05; 0.187, p<0.001), 虽然列(3)的结果不显著, 但作用趋势一致。 因此整体来看, 投资期限(Duration)在自变量与因变量之间起到部分中介作用。

综上所述, 由于CVC投资期限长, 间接导致了其所投资的企业更偏向于探索性创新。 对此, 可能的解释是, 探索性创新由于具有开创性、未知性、研发周期长、沉没成本高等特点, 需要寻找能够为其提供长期投资的投资方, 因此, CVC愿意因战略目标而给予被投资企业更长的投资期限, 高度容忍被投资企业研发失败的可能性, 与进行探索性创新上市公司的长投资期限需求相契合, 达成共识后形成投资合作关系。 一方面, 被投资企业拥有了稳定、长期的VC资本来源, 另一方面, 被投资企业利用探索性研发成果取得的领先技术回报CVC投资公司, 帮助其母公司实现战略目标, 共同分享长期财务增值的成果。 相反, 利用性创新的研发周期短、研发成果能够快速投入市场获得盈利, 与IVC短期内获得高额财务回报的投资理念一致, 因此IVC与偏好利用性创新的企业更为匹配。 由此, 假设三得到验证。

(五)稳健性检验

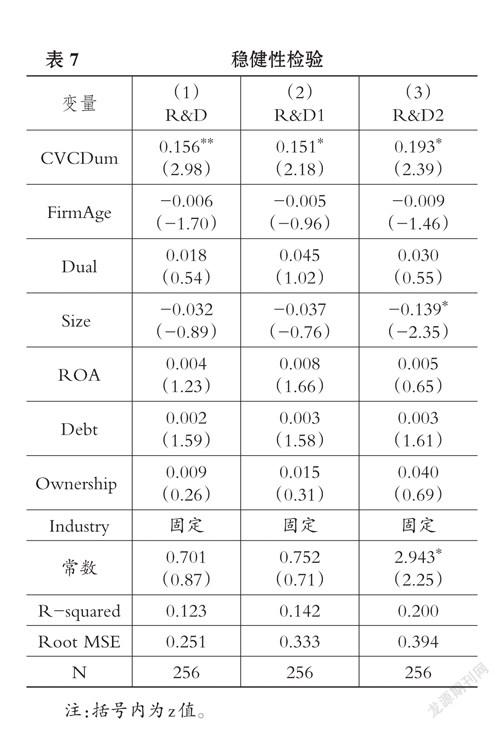

为控制可能存在双向因果关系所导致的内生性问题, 进一步明确是因为CVC参与, 企业才进行探索性创新, 而非CVC主动选择那些探索性创新的企业, 本研究进行了稳健性检验。 采用地理距离作为工具变量, 设置该工具变量的根源在于风险投资可能存在地域临近现象[38] , 地理距离相近可以降低风险投资选择的信息不对称水平, 使得投资方和被投资企业间拥有更强的交流便利性[39] 。 因此, 双向因果中认为是CVC主动选择了那些探索性创新企业的逻辑在于: 由于CVC投资对于技术和信息交流的要求较高、投资需求特殊, 需要与被投资企业进行技术、财务、研发人员、研发设备等内容的充分交流, 选择近距离的投资有利于该需求的实现, 以帮助双方充分沟通投资理念和创新偏好; 而IVC则对技术、人员、设备交流没有需求, 可以从全国乃至世界范围内选择投资对象, 以实现高额投资回报。 为证实上述逻辑的错误性, 本研究采用地理距离作为工具变量进行稳健性检验, 以排除内生性问题的影响。

进行两阶段最小二乘检验后, 第二阶段的结果如表7所示。 列(1)、列(2)、列(3)针对研究样本上市当期、未来一期、未来二期分别进行两阶段最小二乘检验, 结果显示, 采用地理距离作为工具变量后, 风险投资类型(CVCDum)与创新类型(R&D)之间依然显著正相关(相关系数分别为0.156, p<0.01; 0.151, p<0.05; 0.193, p<0.05)。 因此, 通过稳健性检验可知, 是因为CVC参与, 企业才进行探索性创新, 而非CVC主动选择那些进行探索性创新的企业。

六、结论

本研究针对CVC、IVC与企业双元创新之间的关系进行了探索, 从母公司战略协同效应和失败容忍度两个角度论證了主效应的作用机制, 主要结论如下: ①相较于IVC, CVC参与投资的企业更倾向于探索性创新, 二者不同的投资逻辑导致了被投资企业差异化的创新类别。 ②就作用路径而言, 对于CVC参与投资的企业, 被投资企业由于与母公司具备战略协同效应, 能够在业务资源、专业技术上享受母公司提供的便利和支持, 投资方在未知领域的技术创新方面持支持态度, 因此更能够促进探索性创新; 而对于IVC参与投资的企业, 由于不存在战略协同效应, IVC仅追求短期财务回报, 因此更容易促进企业进行利用性创新, 实现资本快速收益。 此研究结果与学者Hellmann[40] 所支持的“母公司支持”理论相印证。 ③相较于IVC, CVC的投资期限更长, 反映出CVC在长期内对投资风险的容忍度更高, 也即对创新失败的容忍度更高, 侧面验证了CVC在投资理念上支持被投资企业进行探索性创新的特性。 此研究结果与Chemmanur等[32] 、Tian等[33] 、Manso[41] 所支持的“投资期限”理论相契合。

本研究的理论贡献在于: ①已有研究多从CVC与IVC对企业创新的影响或从VC整体角度探究对企业创新的支持, 本研究则着眼于企业双元创新, 探索CVC与IVC分别与初创企业双元创新的关系, 丰富了双元创新的相关研究; ②关注CVC与IVC两种投资方法对于差异化创新类别的作用机制, 从两个角度分别验证了上述差异的作用机制和作用路径, 证实了风险投资逻辑的不同会导致的创新差异。

本研究的实践启示在于: ①能够为上市公司或风险投资公司的投资选择提供理论依据, 提升风险投资的匹配精准度, 风险投资机构在选择投资对象时可深度考察目标企业的创新类型偏好, 谨慎选择, 从而促进投资活动与企业发展双赢; ②能够促进上市公司建立CVC投资机制, 从财务回报和战略优势两方面为公司牟利; ③国家可以通过鼓励大型企业建立CVC投资事业部, 开拓CVC投资的新型战略布局, 运用CVC投资与探索性创新的初创企业间的正相关性, 拉动我国初创企业的探索性创新比例, 为我国的创新能力整体上升做铺垫; ④由于CVC投资偏好于高新技术产业投资, 且能长期为技术发展提供资金保证, 因此, 正向鼓励CVC投资并加以政策支持, 有助于我国诸如5G产业、生物医药产业、芯片产业等高新技术产业的发展, 利用CVC投资期限长, 失败容忍度高, 偏好探索性创新, 母公司能为新创企业提供技术设备、人员、研发场地等支持的特点, 来促进技术瓶颈期的突破, 实现技术飞跃。

同时, 本研究也存在一定的局限性和研究空间: ①本研究仅探索了不同风险投资类别与企业双元创新的关系及作用机制, 未来可深入分析CVC与IVC联合投资是否会因为投资逻辑差异而与CVC或IVC单独投资的投资效果不同; ②CVC母公司在进行风险投资时, 可能会存在同时投资多家初创企业的情况, 因此, CVC母公司同时投资的初创企业数量是否会对其探索性创新产生影响, 需要进一步探讨。

【基金项目】国家自然科学基金青年项目(项目编号:71702114、72002205);北京市教委科研计划(项目编号:SM202010038015);

河南省哲学社会科学规划项目(项目编号:2021CJJ150);首都经济贸易大学青年学术创新团队(高质量公司治理机制与创新战略研究团队)

【作者单位】1.首都经济贸易大学工商管理学院, 北京 100070;2.郑州大学商学院, 郑州 450001。 薛坤坤为通讯作者

【 主 要 参 考 文 献 】

[1] Allen S. A., Hevert K. T.. Venture capital investing by information technology companies: Did it pay?[ J].Journal of Business Venturing,2007(2):262 ~ 282.

[2] 董静,徐婉渔.公司风险投资:“鱼水相依”抑或“与鲨共舞”?——文献评述与理论建构[ J].外国经济与管理,2018(2):3 ~ 17+50.

[3] 薛超凯,任宗强,党兴华.CVC与IVC谁更能促进初创企业创新?[ J].管理工程学报,2019(4):38 ~ 48.

[4] 王兰芳,胡悦.创业投资促进了创新绩效吗?——基于中国企业面板数据的实证检验[ J].金融研究,2017(1):177 ~ 190.

[5] 李梦雅,严太华.风险投资、技术创新与企业绩效:影响机制及其实证检验[ J].科研管理,2020(7):70 ~ 78.

[6] 温军,冯根福.风险投资与企业创新:“增值”与“攫取”的权衡视角[ J].经济研究,2018(2):185 ~ 199.

[7] 成力为,邹双.风险投资后期进入对企业创新绩效的影响研究——选择效应抑或增值效应?[ J].管理评论,2020(1):80 ~ 90.

[8] 陆瑶,张叶青,贾睿等.“辛迪加”风险投资与企业创新[ J].金融研究,2017(6):159 ~ 175.

[9] 金永红,蒋宇思,奚玉芹.风险投资参与、创新投入与企业价值增值[ J].科研管理,2016(9):59 ~ 67.

[10] 王会娟,陈靓,吕岩.风险投资股权质押与企业创新——基于中小板和创业板的实证研究[ J].南京审计大学学报,2020(6):11 ~ 19.

[11] 贺炎林,单志诚.风险投资对企业研发投入的影响——行业异质性视角[ J].科技进步与对策,2019(21): 80 ~ 89.

[12] 金永红,廖原,奚玉芹.风险投资网络位置、投资专业化与企业创新[ J].中国科技论坛,2021(2):39 ~ 50.

[13] 陈思,何文龙,张然.风险投资与企业创新:影響和潜在机制[ J].管理世界,2017(1):158 ~ 169.

[14] 董静,汪江平,翟海燕等.服务还是监控:风险投资机构对创业企业的管理——行业专长与不确定性的视角[ J].管理世界,2017(6):82 ~ 103+187 ~ 188.

[15] 徐研,刘迪.风险投资网络能够促进中小企业创新能力提升吗?——基于中国风投行业数据的实证研究[ J].产业经济研究,2020(3):85 ~ 99.

[16] 董屹宇,郭泽光.风险资本退出、董事会治理与企业创新投资——基于PSM-DID方法的检验[ J].产业经济研究,2020(6):99 ~ 112.

[17] 李梦雅,严太华.企业社会资本门限效应下风险投资和创新投入对财务绩效的影响研究[ J].管理学报,2019(10):1498 ~ 1506.

[18] Hellmann T., Puri M.. Venture capital and the professionali-

zation of start-up firms: Empirical evidence[ J].The Journal of Finance,2002(1):169 ~ 197.

[19] Alvarez-Garrido E., Dushnitsky G.. Are entrepreneurial venture's innovation rates sensitive to investor complementary assets?Comparing biotech ventures backed by corporate and independent VCs[ J].Strategic Management Journal,2016(5):819 ~ 834.

[20] 丰若旸,温军.风险投资与我国小微企业的技术创新[ J].研究与发展管理,2020(6):126 ~ 139.

[21] 曾蔚,阳欢欢,沈亚宁等.CVC参与程度、创新资本与创业企业价值增值[ J].软科学,2020(1):25 ~ 30.

[22] 曾蔚,沈亚宁,唐雨等.CVC投资模式对大公司技术创新绩效影响的实证研究[ J].科技进步与对策,2020(7):9 ~ 15.

[23] 张宇杰,蔺楠.双元创新与商业嵌入对BOP创业企业成长的影响——基于熵值法研究[ J].软科学,2019(10):7 ~ 12.

[24] 彭灿,李瑞雪,杨红等.动态及竞争环境下双元创新与企业可持续发展关系研究[ J].科技进步与对策,2020(15):70 ~ 79.

[25] 曹冬勤,彭灿,吕潮林.环境动态性与竞争性对企业双元创新的影响:创业导向的调节作用[ J].管理学刊,2021(1):56 ~ 66.

[26]刘鑫,赵立翠.CEO权力、政府补助和企业双元创新[ J].软科学,2020(11):84 ~ 89.

[27] 牛建波,李维安.董事会的程序理性、政治行为与企业双元创新[ J].管理科学,2020(4):3 ~ 18.

[28] 周雪峰,李珍珠,王卫.董事会网络位置、市场化进程与企业双元创新[ J].科技进步与对策,2020(20):66 ~ 75.

[29] 徐伟,张荣荣,贾军等.高新技术企业经理人来源对双元创新选择的影响研究[ J].管理学报,2018(12):1819 ~ 1829.

[30] 邵剑兵,吴珊.高新技术企业股权激励与双元创新[ J].研究与发展管理,2020(4):176 ~ 186.

[31] Wang L., Zhou F., An Y., et al.. Corporate venture capital: Technological innovation or value creation? A comparative study of CVC- and IVC-invested Chinese listed companies[ J].Asian Journal of Technology Innovation,2019(3):1 ~ 23.

[32] Chemmanur T. J., Loutskina E., Tian X.. Corporate venture capital, value creation, and innovation[ J].The Review of Financial Studies,2014(8):2434 ~ 2473.

[33] Tian X., Wang T. Y.. Tolerance for failure and corporate innovation[ J].Review of Financial Studies,2014(1):211 ~ 255.

[34] Maula M., Autio E., Murray G.. Corporate venture capitalists and independent venture capitalists: What do they know, who do they know and should entrepreneurs care?[ J].Venture Capital,2005(1):3 ~ 21.

[35] 徐子尧.公司型风险投资增加了新创企业的价值吗[ J].经济理论与经济管理,2016(4):45 ~ 54.

[36] Dushnitsky G., Lenox M.. When do incumbents learn from entrepreneurial ventures?[ J].Research Policy,2005(5):615 ~ 639.

[37] Dushnitsky G., Shapira Z.. Entrepreneurial finance meets organizational reality: Comparing investment practices and performance of corporate and independent venture capitalists[ J].Strategic Management Journal,2010(9):990 ~ 1017.

[38] Martin R.. The growth and geographical anatomy of venture capitalism in the United Kingdom[ J].Regional Studies,1989(5):389 ~ 403.

[39] Tian X.. The causes and consequences of venture capital stage financing[ J].Journal of Financial Economics,2011(1):132 ~ 159.

[40] Hellmann T.. A theory of strategic venture investing[ J].Journal of Financial Economics,2002(2):285 ~ 314.

[41] Manso G.. Motivating innovation[ J].The Journal of Finance,2011(5):1823 ~ 1860.

(責任编辑·校对: 黄艳晶 许春玲)