管理层能力对并购绩效的影响

田娅鑫 宋力

摘 要:文章以 2015—2018 年我国上市公司并购事件为样本,基于高层梯队理论、并购动机理论,从管理层能力的角度出发,借鉴肖明等采用的管理层能力的衡量方法,运用回归分析方法实证检验了上市公司并购方管理层能力与并购绩效之间的关系。研究发现,发生并购的上市公司中,高能力的管理层能提高企业的并购绩效,业绩承诺类型起到调节作用。

关键词:管理层能力;并购绩效;并购协同;业绩承诺

中图分类号:F271 文献标识码:A 文章编号:1005-6432(2022)01-0083-02

DOI:10.13939/j.cnki.zgsc.2022.01.083

基于高层梯队理论以及信号理论的研究,能力较强的管理层获取分辨以及利用信息的能力较强,有助于降低企业在并购时面临的信息不对称及委托代理问题,提高并购后公司的整合效率进而提高企业的并购绩效。管理层作为企业是否进行并购以及如何选择目标公司的决策者,其管理层能力的高低对企业并购战略目标的实现以及协同效应实现的程度具有决定性作用,另外在并购重组中业绩承诺已经成为关键要件。陈斐嫣(2018)通过研究发现业绩承诺能提高短期并购绩效[1]。与现有文献相比,目前大部分文献是对管理层能力产生的经济后果进行研究,很少涉及对并购绩效的影响进行研究,业绩承诺在其中是否会产生调节作用,尚缺少实证研究。

1 理论分析与研究假设

1.1 管理层能力与并购绩效

高层梯队理论认为管理者个人特质是影响企业各项战略决策的重要原因。柴才(2017)等认为,企业绩效的提升不但取决于企业的并购战略方向,还取决于并购后战略实施的效率[2]。于迪(2019)发现管理层的个人能力越高,预测能力越强,越能有效提升并购企业的业绩。能力强的管理层能合理地对被并企业进行估值,谨慎评价并购存在的风险,对自身的能力也有正确的评估,从而理性地选择目标公司提升并购绩效[3]。何威风和刘巍(2015)认为管理层能力的不同影响企业的战略目标的实现程度,决定企业的经营业绩[4]。同样管理者的能力不同会对企业的并购决策和并购绩效产生影响。基于以上分析,笔者提出如下假设:

H1:高能力管理层能显著提高并购绩效。

1.2 业绩承诺类型的调节作用

业绩承诺的存在能降低并购活动中双方的信息不对称程度,使购买方能在一定程度上保障并购双方的利益。关静怡(2019)研究指出管理层使用业绩承诺是提高企业业绩的关键作用[5]。业绩承诺的存在能约束并激励管理层,在降低信息不对称程度上进一步降低代理成本,从而更好地产生协同效应,提升并购绩效。早期研究证明业绩承诺能在一定程度上降低风险从而提高并购的成功率。业绩承诺可以帮助企业降低风险,据此提出假设H2:

H2:业绩承诺能正向调节管理层能力与并购绩效的关系。

2 研究设计

2.1 数据来源与样本选择

文章主要研究 2015—2018年我国发生的上市公司并购事件,选取在该年份中已完成并购并存在业绩承诺的上市公司。剔除以下不符合条件的公司:金融公司、ST和*ST公司。另外文章运用了数据包络分析(DEA-Tobit),Stata、SPSS等软件对数据进行处理分析。

2.2 变量定义及测量

(1)被解释变量。被解释变量为并购绩效。对于并购绩效(MAP),文章选用净资产收益率在并购完成前后一年的变动值(ROE)作为并购绩效的衡量指标。

(2)解释变量。解释变量为管理层能力。在其他条件相同的情况下,管理层能力的不同将影响企业能否将有限的资源发挥出最大的价值。

借鉴肖明等的做法衡量管理层能力,计算过程如下:根据证监会最新的分类标准,首先采用DEA软件计算出各企业效率值(θ),如模型(1)所示:

其中,SALE、COST、SEMA、FIX、INTA、R&D 和GW分别为产出变量营业收入、营业成本、销售费用和管理费用之和、固定资产净额、无形资产净额、研发支出和商誉净额。此外,对企业效率值通过Tobit分行业回归。为了减少企业自身因素对于效率值的影响,采用Tobit回归后的残差作为管理层能力的衡量指标,如模型(2)所示。

其中,SIZE、MARS、FCL、AGET、DIVE、UT和YEAR分别表示企业总资产的自然对数、市场占有率、自由现金流、上市年限的自然对数、多元化程度和最终控制人性质;YEAR为时间固定效应;残差ε即为管理层能力。

(3)调节变量。调节变量为业绩承诺类型。业绩承诺类型分为现金补偿和股份补偿,当企业采用混合补偿时股份补偿金额大于50%的归为股份补偿,其余归为现金补偿。

(4)控制变量。文章以大多数学者对并购绩效影响因素的研究为理论基础,选取控制变量5个,分别为并购规模(SCALE)、企业规模(SIZE)、产权性质(STATE)、并购经验(EXPE)、是否为关联并购(RELA)。

2.3 模型构建

为了检验假设 H1即管理层能力与并购绩效的关系,构建模型(3):

为了检验假设 H2即业绩承诺类型在并购能力与并购绩效间的调节作用,构建模型(4):

式(3)~式(4)中,CONT代表控制变量,包括并购规模(SCALE)、企业规模(SIZE)、产权性质(STATE)、公司并购经验(EXPE)、是否为关联并购(RELAX)。

3 实证分析

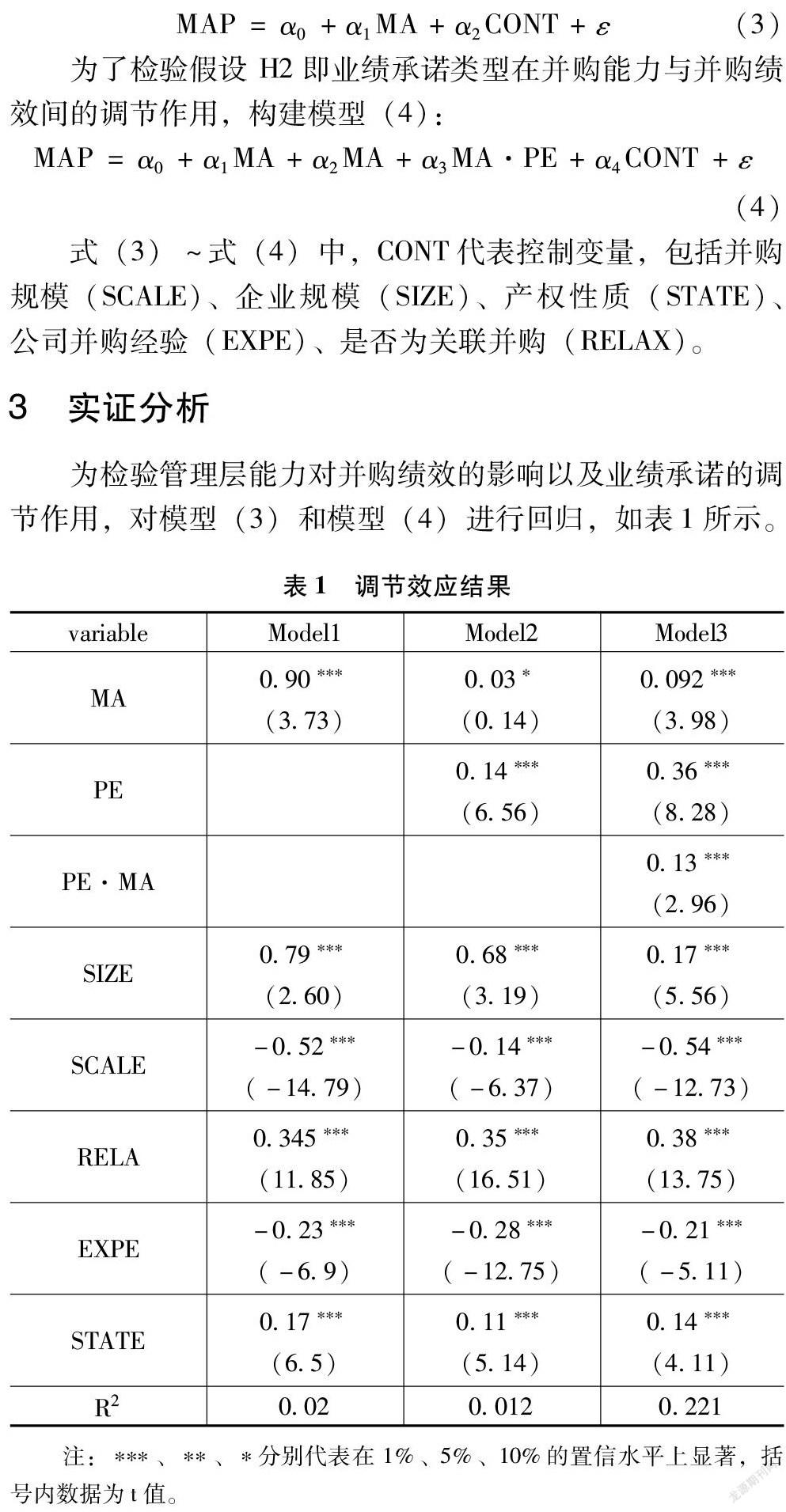

为检验管理层能力对并购绩效的影响以及业绩承诺的调节作用,对模型(3)和模型(4)进行回归,如表1所示。

由表1回歸结果可以看出:Model1 显示管理层能力(MA)与并购绩效(MAP)呈显著正相关关系;Model2显示业绩承诺(PE)与并购绩效(MAP)呈显著正相关关系;Model3显示管理层能力和并购双方的协同程度的交叉项(MA·PE)与并购绩效(MAP)呈显著正相关关系且系数大于model2的系数,说明业绩承诺中股份补偿承诺相对于现金补偿承诺会正向调节管理层能力与并购绩效之间的关系。

4 稳健性检验

为保证回归结果的稳健性,文章将管理层能力虚拟变量(M-AD)代替管理层能力重新做回归分析,结果相同。

5 结论

文章以2015—2018年上市企业数据为样本,基于回归分析、中介效应检验等方法,系统检验了管理层能力与并购绩效之间的关系,得出以下结论:第一,管理层能力与并购绩效正相关。管理者的能力越强越能合理地选择目标企业,从而提升并购绩效。第二,由于股份补偿相比于现金补偿,更能提升管理层能力对并购绩效的影响,所以业绩承诺中股份补偿能正向调节管理层能力与并购绩效的关系。

参考文献:

[1]陈斐嫣.绩效承诺对企业并购绩效的影响分析[D].杭州:浙江工商大学,2018.

[2]柴才,黄世忠,叶钦华.竞争战略、管理者薪酬激励与企业业绩——基于三种薪酬激励视角下的经验研究[J].会计研究,2017(6):45-52.

[3]于迪,宋力,侯巧铭.管理者认知能力与并购业绩承诺的实现——基于业绩补偿方式中介效应和股权激励调节效应[J].财经问题研究,2019(12):137-143.

[4]何威风,刘巍.商业信用中的管理者效应:基于管理者能力的视角[J].会计研究,2018(2):48-54.

[5]关静怡,刘娥平.业绩承诺增长率、并购溢价与股价崩盘风险[J].证券市场导报,2019(2).

[作者简介]宋力(1963—),男,天津人,教授,博士生导师,研究方向:资本市场与公司治理;田娅鑫(1995—),女,辽宁大连人,硕士,研究方向:财务管理与资本运作等。

2769501186351