大数据方法在系统性金融风险监测预警中的应用进展

党印 苗子清 张涛 冯冬发

摘 要:大数据为系统性金融风险监测提供了新的数据源,衍生出新的分析方法,为监测系统性金融风险提供了新的视角,并产生了预测效果更好、性能更佳的系统性金融风险预警模型,以更全面的视角考察系统性金融风险的传染情况。系统性金融风险的成因有一些共性因素,也有一些与特定国家相关的国别因素,各类大数据方法模型均有一定的解释和预测力度,不过尚没有统一的普适模型。系统性金融风险传染具有集群效应,并可能跨国传染。未来需要进一步拓展数据源,研判风险成因,与传统统计和计量分析相融合,扩展运用大数据方法。

关键词:大数据方法;系统性金融风险;监测;预警

中图分类号:F831 文献标识码:B 文章编号:1674-2265(2022)02-0003-11

DOI:10.19647/j.cnki.37-1462/f.2022.02.001

一、引言

2008年全球金融危机爆发以后,各国金融监管部门普遍认为应加强金融体系的宏观审慎监管,并推出防范系统性金融风险、维护金融稳定的金融监管措施。十几年来,各国政府致力于构建宏观审慎监管框架,取得了一定成效,但在新冠肺炎疫情冲击及各国发展不平衡的背景下,宏观审慎监管面临着一系列新的挑战。其中,准确监测和预警系统性金融风险在宏观审慎监管中至关重要,但是目前面临三重困难:一是近年来金融科技迅猛发展,金融产品创新层出不穷,金融体系的结构性变化速度加快,金融机构之间的关联关系更加复杂,金融风险也更加隐蔽,准确衡量系统性金融风险的难度加大。二是传统系统性金融风险监测预警的框架和方式是“小数据”时代的产物,处理数据和信息的能力有限,难以保证监管部门对风险分析和判断的准确性和前瞻性(刘春航,2020)[1]。三是随着世界经济和金融市场一体化趋势的发展,及时性、一致性和跨国间可比性的经济和金融统计数据尚较缺乏,系统性金融风险监测预警的数据需求与零散统计、标准不一的现行金融数据体系之间存在“数据缺口(Data Gap)”或“信息缺口(Information Gap)”(IMF和FSB,2009)[2]。

得益于互联网的快速发展和计算机技术的进步,如今经济社会各领域均注重大数据的搜集、整合和运用。金融业发展越来越依靠大数据及数据处理技术,大数据及大数据分析正在推动金融业发生历史性变革。同时,与传统统计和分析方法相比,大数据方法具有及时、精准、低成本、样本量大、颗粒度高等优势(张涛和刘宽斌,2018)[3],使其成为提升系统性金融风险监测预警能力、完善宏观审慎监管方式、应对金融科技和金融风险挑战的新利器,各国监管者和研究者也在不断探索系统性金融风险监测预警的大数据方法。

本文将回顾国内外将大数据方法应用于系统性金融风险监测预警的主要研究成果,总结目前系统性金融风险研究中的大数据分析方法,梳理比较大数据方法在监测预警系统性金融风险方面的前沿应用,研判大数据方法给系统性金融风险监测预警及宏观审慎监管带来的变化和未来的发展趋势,为充分利用大数据方法健全我国系统性金融风险监测预警体系和提高宏观审慎监管水平提供参考和借鉴。

二、系统性金融风险研究中的大数据方法

系统性金融风险涉及多个地区的多家金融机构,研判风险类别和大小是采取应对措施的前提。学界早前基于一些常规的财务指标判别系统性金融风险,后来引入复杂的财务指标体系,再后来引入非财务指标,包括财务公告、新闻信息、互联网评论等,并引入各种新的方法来处理复杂的财务指标和文本信息,动态跟踪风险的演变。总体而言,近年来学界在系统性金融风险研究中常用的大数据方法包括机器学习、文本挖掘、网络分析和深度学习等。

(一)机器学习

机器学习(Machine Learning)是计算机科学领域中人工智能的一个子集,它通常利用数学、人工智能算法赋予计算机系统自动“学习”数据的能力,而无须明确的人工编程(Samuel,1959)[4]。随着近年来大数据的出现和数据科学的发展,机器学习在社会各领域得到广泛应用。同时,由于机器学习具有精准的模式识别和预测预报能力,其在金融领域的应用也在不断扩展,特别是在金融风险预警和预测方面。一般来说,机器学习分为有监督学习(Supervised Learning)、无监督学习(Unsupervised Learning)和强化学习(Reinforcement Learning)三个大类。

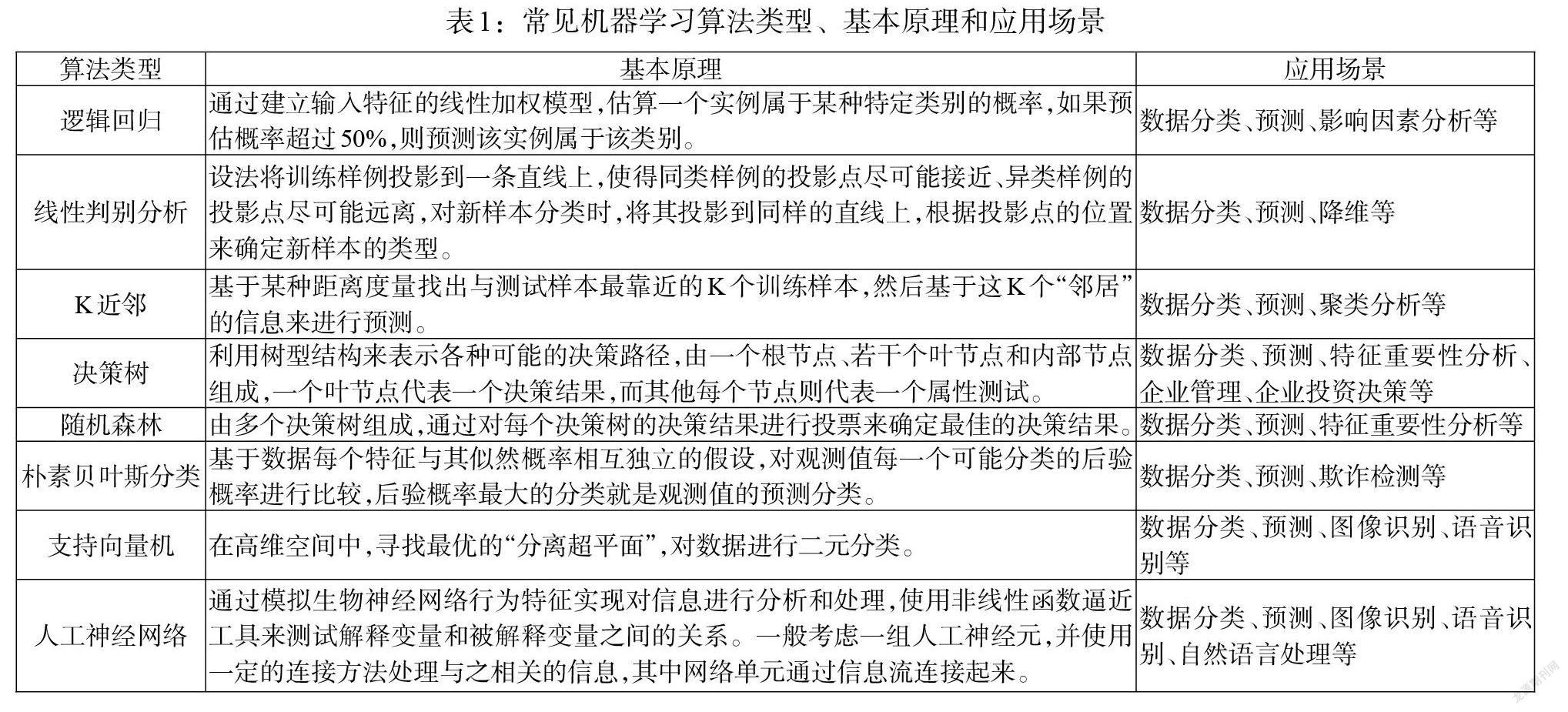

有监督学习主要基于带有标签的观察数据(即训练数据)构建模型,目标是在几个类别(即观察类别)中确定新观察数据所属的类别,对单个数据样本进行分类。换言之,类别是从过去观测样本(即训练数据集)的分析中推断出来的,模型的目标是根据新观测值的特征来预测其类别。例如,金融机构是否发生信用风险(“是”或“否”取决于金融机构的特征,并与已发生或未发生风险的金融机构的历史数据集进行比较)、金融体系是否在一段时间发生系统性金融风险等。有监督机器学习的算法包括逻辑回归(Logistic Regression)、线性判别分析(Linear Discriminant Analysis)、K近邻(K-Nearest Neighbours)、决策树(Decision Trees)、隨机森林(Random Forest)、朴素贝叶斯分类(Naïve Bayes Classifier)、支持向量机(Support Vector Machines)、人工神经网络(Artificial Neural Network)等,不同算法的内在原理有所不同(见表1)。

无监督学习主要指基于不包含标签的观察数据(即训练数据)构建模型,这意味着对于一组特定的观测值,尚未事先确定类别,因此,模型的目标是对其检测到相似特征的观测值进行重新归类或组合。无监督学习中两个典型的例子是聚类(Clustering)和降维(Dimensionality Reduction)。在聚类中,目的是将最相似的观察数据以聚集的方式(自下而上的方法)放在同一个类别中,比如,识别具有相似特征的客户或公司群体。降维是指将原始数据以分裂的方式(自上而下的方法)重新排列在新的数据集中,在不损失太多信息的前提下使数据的特征显著减少。

强化学习主要指通过额外的信息反馈(例如人为干预)来补充无监督学习,目标是研究在动态环境中通过学习策略实现回报最大化,其中动态环境一般表现为马尔科夫决策过程(Markov Decision Process)。

(二)文本挖掘

文本挖掘(Text Mining)是目前快速发展的一种大数据分析方法。该方法通过自动分析大量自然语言文本,检测词汇或语言模式,提取有用的见解观点和重要信息。虽然一般的经济金融实证研究仅涉及数字指标变量,但各国的监管者和研究者也开始关注由经济和金融活动产生的大量且不断增加的文本信息,包括互联网文本(例如社交媒体帖子)、对外公开的公司财务报告、媒体文章、政府部门审议事项报告等。

文本挖掘一般从一些标准的预处理步骤开始,例如标记化(将文本拆分为单词)、停止词删除(丢弃非常频繁/非主题的单词,如“a”“the”“to”)、词干分析或词缀分析(将单词转换为词根形式,例如将“prediction”和“predicted”合并为“predict”),并将单词合并到一个词组中(例如将“Bank”和“China”分组为“Bank China”)。完成后,将初始文档轉换为结构化数据矩阵,该矩阵表示每个文本指示术语的出现(或不出现)程度,数据矩阵中的数值可以通过“词转换为向量”技术(例如独热表示法、Word2Vec技术等)得到。最后,采用定量算法对数据矩阵进行分析,形成相应信息序列,从而对具体问题进行预测和解释(沈艳等,2019)[5](见图1)。

潜在狄利克雷分布(Latent Dirichlet Allocation,LDA)是当前处理文本信息的一种流行算法,该算法假定全部文档M存在K个主题,每个文档m包含Nm个词语,每个词都由一个主题生成。主题服从一个多项式分布θm,而每个主题k与词汇表中的V个单词的一个多项式分布φk相对应,假定分布θm和φk具有共轭的狄利克雷分布,该共轭的狄利克雷分布的超参数为α和β。通过预设文档中的主题个数,LDA模型可以概率分布的形式给出每篇文档的主题,其中每个主题对应一类词语分布,根据词语分布可以挑选出一些关键词对该主题进行描述(Blei等,2003)[6]。

除了LDA模型,更简单的方法是将基于词典的方法(Dictionary-Based Methods)用于文本分析。具体而言,选择与感兴趣的主题相关的一组关键字(如与“投资者信心”相关的关键字),根据选定的关键字在给定文档中出现的频率构建一个索引,从而评估主题指标的演变(如投资者情绪的演变)。

(三)网络分析

网络分析(Network Analysis)方法起源于20世纪90年代的复杂系统研究,如今已成为大数据分析的重要工具之一。金融风险研究领域运用的主要是金融网络分析(Financial Network Analysis)方法,可以看作是对构成金融系统各要素之间风险关系的分析。美国商业银行间支付网络是最早采用金融网络分析方法研究金融系统性风险的经典案例,为分析系统性风险的网络效应提供了启示(Soramäki等,2007)[7]。金融网络分析的主要模式包括自上而下的方法(如系统性风险的分析)、自下而上的方法(如系统特定节点之间的连接分析)、网络特性分析(如风险传导渠道)和建立仿真模型(网络中涉及的特定代理的分析,如风险传导的仿真模拟)等。全部工作涉及分析(数据可视化和潜在风险识别)、监测(实时异常检测)和模拟(情景测试和压力测试)三个阶段。

在实践中,网络是由元素(或节点)组成的,它们直接或间接地相互连接,这可以用多种类型的图来表示。一个重要的概念是中心性(Centrality),它与网络中节点(或连接)的重要性有关,并且可以通过特定的指标来度量。另一个是社区发现(Community Detection),即使用特定的机器学习算法,在集群中重组节点并过滤噪声,从而实现大型复杂网络的简约化和可视化。

金融网络分析特别适合刻画金融系统内部的相互关联性。比如,绘制金融机构间的风险敞口类型图;再如,通过研究不同金融机构在金融体系中的风险关联关系,评估金融机构在风险传染网络中所发挥的作用,考察风险传播机制和传导路径。

(四)深度学习

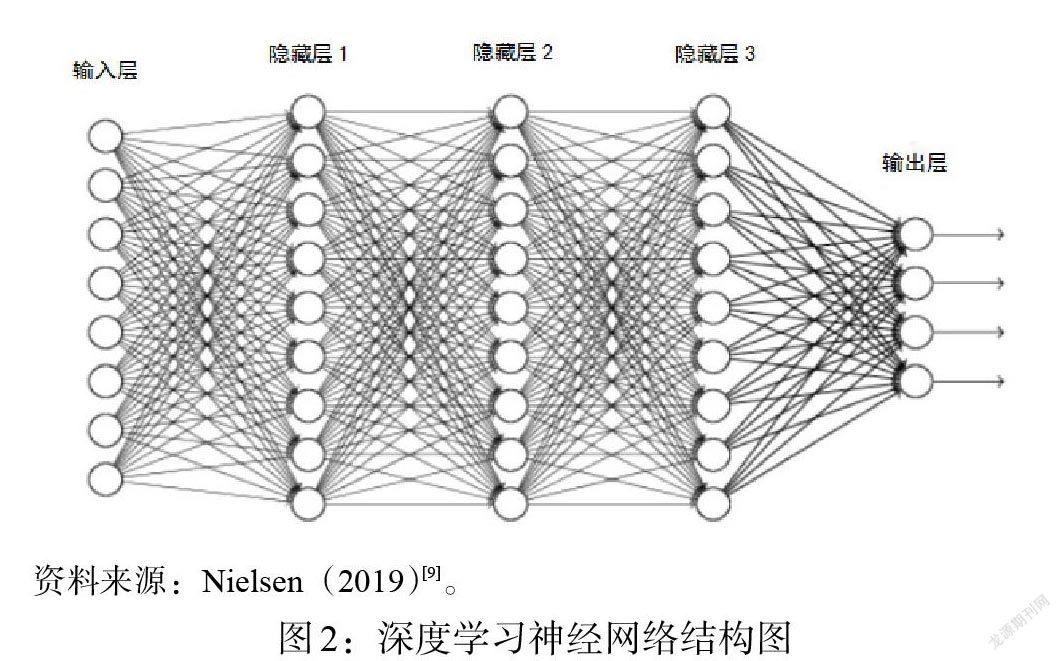

深度学习(Deep Learning)被认为是一种更深层次的机器学习方法,由多层神经网络输出层、输入层和两者之间的一系列堆叠隐藏层构成(见图2)(Schmidhuber,2015;Nielsen,2019)[8,9]。深度学习方法适合解决复杂性问题,近年来被广泛应用到人工智能任务中。与一般的机器学习算法相比,深度学习可以通过逐层学习提炼出高抽象水平的、复杂的特征,并以此作为数据的表现形式,提升分类或预测的准确性。同时,深度学习能够在全局路径中生成学习模式,不仅提供了适合于人工智能应用的数据特征,还使人工智能的最终目标“独立于人”成为可能(Najafabadi等,2015)[10]。

常用的深度学习算法模型包括深度神经网络(Deep Neural Network)、栈式自动编码器(Stacked Autoencoders)、深度信念网络(Deep Belief Network)、BP神经网络(Back Propagation Neural Network)、循环神经网络(Recurrent Neural Network)等。其中,深度神经网络中每一层的权重和阈值可由有监督或无监督学习过程来决定,其他结构权重采取相似方法进行(Bengio等,2013)[11];栈式自动编码器和深度信念网络一般由普通机器学习中的自动编码器和受限玻尔兹曼机串联而成,能够对大量数据进行无监督学习(Hinton等,2006)[12];BP神经网络是一种多层前馈神经网络,其信号是前向传播,而误差是反向传播,具有任意复杂的模式分类和优良的多维函数映射能力;循环神经网络可以用来展示动态时序行为,长短期记忆(Long Short-Term Memory)模型是循环神经网络中应用较为常见的模型,可以对极其复杂的长期时序动态信息进行处理(LeCun等,2015)[13]。

三、大数据方法在系统性金融风险监测预警中的应用

基于以上大数据分析方法,系统性金融风险监测预警的研究取得了新的进展,在风险识别、成因分析、预测预警、传染测度和跨国传染等方面涌现出较多文献,拓展了学界对相关问题的認识。

(一)系统性金融风险的识别监测和成因分析

采用大数据分析方法,可以从市场研究报告、市场评论、新闻、报纸、社交网络、政府文件等新型数据源提取非结构化数据,在传统经济金融结构化数据的基础上,为识别系统性金融风险提供新的视角和数据来源。

国外研究方面,Gandrud和Hallerberg(2015)[14]运用核主成分分析(Kernel Principal Component Analysis)机器学习方法,以经济学人智库(EIU)的月度国别报告作为数据来源,将大量定性文本总结为有用的连续横截面时间序列指标,构建了能实时和连续感知金融系统压力的金融市场压力指数(FinStress Index),该测量方法不仅能监测各国金融市场压力和金融危机,也为利用机器学习和文本分析构建经济现象连续指标做了新的探索。Cerchiello等(2017)[15]运用深度学习方法从路透社网站的金融新闻中提取信息,结合银行报表数据、银行部门数据和宏观金融数据等标准金融数据,建立神经网络模型,对银行危机进行了评估,发现新闻数据带来了更多标准金融变量所没有的有用信息,新信息结合机器学习模型提高了评估银行危机的准确性。Chen等(2019)[16]选取经合组织研究报告、路透社新闻档案、国际货币基金组织报告等多个文本数据源,使用多种机器学习方法来识别和预测金融危机,发现基于文本数据的机器学习模型在统计学上优于基于市场、资金流数据的传统计量模型,减少了模型样本外测试中对危机的误报和漏报。英格兰银行的Nyman等(2021)[17]运用文本挖掘等大数据分析技术,从英格兰银行内部市场评论、经纪商市场研究报告、路透社新闻中挖掘定量的概要统计数据,构建衡量指标来评估系统性金融风险,发现通过大数据技术得到的衡量指标与金融市场事件有很好的相关性,能够反映金融危机发生前市场情绪的变化,为传统系统性风险评估提供了有益补充和拓展

国内研究方面,罗鹏等(2018)[18]利用百度搜索大数据构建了金融风险感知指标,并结合传统经济金融数据,构建了系统性金融风险预测模型,发现包含百度搜索大数据的风险预测模型有助于提升系统性金融风险预测的准确度,并且该模型在金融风险上升时期的预测效果要好于金融风险下降时期的预测效果。欧阳资生等(2020)[19]使用网络爬虫技术在东方财富网中收集了2015年1月—2019年3月沪深A股51家上市金融机构股吧评论信息,采用文本挖掘技术构建了网络舆情指数,并在传统经济金融数据的基础上,将网络舆情指数嵌入到衡量中国金融机构系统性风险的非对称CoVoR模型中,使得系统性金融风险监测的视角更加丰富和全面。肖争艳和任梦瑶(2021)[20]运用网络爬虫技术从《经济观察报》网站中爬取新闻数据,采用文本处理方法合成了反映媒体对政策风险和市场风险感知的媒体风险感知复合指标,并结合传统金融市场风险指标,使用CISS方法合成了中国系统性金融风险指数(RP-SRI),并将其与只包含金融市场风险指标的金融压力指数(FSI)进行对比,发现媒体风险感知与金融市场和宏观经济之间存在单向的非线性格兰杰因果关系,加入媒体风险感知的RP-SRI相较于FSI 可以更好地识别经济下行风险和系统性金融风险的迅速积累状态,从而实现预警金融风险的目的。

在风险识别的基础上,研究和探讨风险成因至关重要。随着大数据技术不断成熟和发展,机器学习算法的“黑箱”机制逐步被破解,引入机器学习解释模型后,可对产生模型结果的重要影响因素进行分析。英格兰银行学者Suss和Treitel(2019)[21]在运用机器学习模型建立银行危机预警系统的基础上,使用最新开发的Shapely值机器学习模型解释技术,探究了发生银行危机的驱动因素,认为宏观经济变量、市场风险、资本缓冲和净息差是危机产生的重要原因。王达和周映雪(2020)[22]以韩国等16个国家的宏观经济数据作为训练集,以中美两国的数据作为测试集,对随机森林机器学习模型在系统性风险识别中的应用进行了探索式研究,发现随机森林模型对训练集数据学习后不仅通过了稳健性检验,而且具有优异的泛化性能,能够很好地识别中美两国的系统性风险。同时,引入Shapely值机器学习解释模型对风险识别结果进行了“黑箱”拆解,对不同特征变量对系统性风险概率的贡献度进行了量化分析,找出了影响系统性风险的重要因素,认为信贷过快增长、流动性过剩是加大中国系统性风险的主要因素。

(二)系统性金融风险的预测和预警

防止系统性金融风险发生,对系统性金融风险进行准确预测和早期预警,以便监管当局及时采取风险防范化解措施至关重要。相较于传统统计与计量经济学模型,大数据方法能更好地捕捉经济金融变量之间复杂的非线性关系和相互影响,预测精度也更高,近年来国内外学者不断进行新的尝试和探索,人工神经网络(ANN)模型、分类和回归树(CART)模型、随机森林(Random Forest)模型、支持向量机(SVM)模型等机器学习算法模型以及长短期记忆(LSTM)模型、BP神经网络模型等深度学习算法模型都被应用于金融危机的早期预警,系统性金融风险预测模型呈现出多样化的趋势。

第一个研究分支着力解决传统统计和计量预警模型准确率较低的问题,建立基于机器学习和深度学习算法的单一模型,对系统性金融风险进行预警,并与传统统计和计量模型进行了比较。Nag和Mitra(1999)[23]最早将人工神经网络模型引入金融危机预警研究,使用人工神经网络构建一个货币危机预警系统,并测试其预测马来西亚、泰国和印度尼西亚货币危机的性能,发现人工神经网络模型比传统KLR信号模型表现更好,特别是在样本外预测方面。Franck和Schmied (2003)[24]构建了一个基于多层感知机的神经网络模型,发现神经网络模型在预测货币危机方面优于传统Logit模型,特别是能够预测20世纪90年代末发生在俄罗斯和巴西的货币危机和投机袭击。Roy(2009)[25]在分析传统货币危机预警模型准确率低原因的基础上,探索运用人工循环神经网络(Artificial Recurrent Neural Network)构建货币危机预警模型,通过1970—1997年23个国家数据的样本内和样本外预测发现,循环神经网络预警模型在拟合优度上优于线性Probit模型等传统预警模型。Sekmen和Kurkcu(2014)[26]使用人工神经网络学习范式预测经济危机事件,发现人工神经网络学习范式具有灵活的建模能力,因为其不需要诸如数据平稳或正态分布等先验条件,可以应用于任何时间序列,并允许通过简单的算法编程来解决非常复杂的问题。其采用人工神经网络算法模型对1990—2011年间土耳其发生的经济危机进行分析时发现,人工神经网络模型的预测性能明显优于传统统计模型和信号模型,该模型成功地预测了样本期间土耳其大部分货币危机事件,在样本期中大多数危机事件发生之前都释放了预警信号。Tölö(2020)[27]使用递归神经网络尝试提前1~5年预测系统性金融危机,并选择涵盖17个发生过危机国家的数据集评估预测性能,发现神经网络结构可以用来预测系统性金融危机,并且优于传统的逻辑回归模型,利用长短期记忆(RNN-LSTM)和门控循环单元(RNN-GRU)神经网络可以显著提高模型的预测性能。Ouyang等(2021)[28]基于文本挖掘方法合成了一个网络舆情指数,通过检验发现网络舆情是系统性金融风险的非线性格兰杰原因,同时以网络舆情指数和14个系统性金融风险指标作为模型的训练集,采用注意力长短期记忆(Attention-LSTM)神经网络模型对系统性金融风险进行预警,发现该模型在预测上有着较强的泛化能力,与传统SVR、ARIMA 模型相比能够更好地预警系统性金融风险。

第二个研究分支从“模型不确定性”的理念出发,整合和建立基于不同算法的机器学习模型,并通过混淆矩阵、ROC曲线等评估方法衡量不同模型的预测性能,从而找到最优的机器学习预警模型。Joy等(2017)[29]基于分類和回归树(CART)及随机森林机器学习算法模型,选取1970—2010年36个发达国家的面板数据,对银行危机和货币危机的预警问题展开研究,发现机器学习模型的预测效果良好,并可以识别出重要变量,有助于找到不同类型危机的先兆指标。王克达(2019)[30]分别使用Logit模型、二元分类树模型、Bagging和随机森林模型,基于1970—2011年各国金融危机数据,对系统性银行危机、货币危机和主权债务危机的预警分别进行研究,比较和分析了不同模型的预警效果,发现随机森林模型的预警效果最好,针对亚洲金融危机、阿根廷金融危机以及全球金融危机的样本外预测,随机森林模型的预测精度均明显优于其他模型,并能有效识别金融危机的先导指标。Suss 和Treitel(2019)[31]利用k近邻、随机森林、支持向量机、Boosting等机器学习技术和对银行风险的监管评估数据,建立了英国银行危机预警系统,并与逻辑回归等传统统计技术进行了比较,发现机器学习技术明显优于逻辑回归等传统统计技术,特别是随机森林表现出色,适合作为银行危机预警系统的算法模型。Samitas等(2020)[32]分别建立决策树、判别分析、支持向量机、k近邻、集成分类器等机器学习模型,选取股票指数、主权债券和CDS数据,对可能发生的系统性风险传染进行了早期预警分析,发现支持向量机模型的预测效果最好,正确率达到了98.8%。

(三)系统性金融风险的传染渠道和机制

大数据中的网络分析方法是分析经济主体之间相互作用和评估金融系统对系统性风险抵御能力的重要方法,可以直观全面地考察金融体系的网络结构和系统性金融风险在不同金融机构间的传染。此类研究的主要思路是构建能代表一国金融体系的金融网络,结合实际的网络特征,运用网络的测量指标,考察系统性金融风险的传染程度以及金融机构在风险传染中的系统重要性。

在对国外金融体系的研究中,Diebold和Yilmaz(2014)[33]综合运用预测误差方差分解方法和加权有向网络,构建了美国金融机构关联网络,基于方差分解刻画金融机构两两对应的风险传染程度,分析发现系统性金融风险能够在各家金融机构之间传染,2008—2009年金融危机期间处于困境的金融机构风险传染性最强。Cerchiello等(2017)[34]综合利用金融市场数据和金融推特(Financial Tweets)大数据,建立高斯图模型对意大利银行部门的风险网络结构和系统性金融风险传染展开分析,并以高斯图模型估计得到的偏相关系数作为系统性金融风险传染程度的衡量指标,发现资产规模较大的银行风险传染能力一般较强。Nicola等(2020)[35]根据美国74家上市银行的每日股票时间序列,运用基于LoGo算法的高斯图模型,构建了银行间互联的金融网络以分析系统性风险的传染,发现金融体系具有完全互联性,无论大银行还是小银行都是金融体系的关键参与者,都可以成为风险和传染的源头,并认为进一步地研究可引入银行发行的债券、银行CDS、银行负债等其他数据,从而捕捉不同方面的银行风险。

在对国内金融体系的研究中,陈少炜和李旸(2016)[36]采用最大熵和最小相对熵估计的方法,选取了25家样本银行,构建了我国银行网络,并对网络进行了统计性质分析,以节点度、聚类系数、度数中心度、接近中心度、中介中心度等指标衡量了网络的结构特征和银行机构的风险传染重要性程度。李政等(2016)[37]基于Granger因果关系检验,采用股票价格数据,构建了我国上市金融机构关联网络,通过网络分析法解构了金融网络的总体关联性以及部门内和部门间的关联特征,认为样本期内我国金融系统的潜在的系统性风险在不断积聚,风险传染中银行与证券部门的重要性程度更高。梁琪和常姝雅(2020)[38]采用广义方差分解方法和LASSO-VAR模型构建了涵盖我国63家上市金融机构和房地产机构的波动风险关联网络,从总体、部门与机构三个层面进行网络分析,以广义预测误差方差作为衡量系统性风险传染的关键指标,发现近年来系统性风险关联水平整体上升,证券部门为主要风险溢出部门,其他金融业与房地产部门为主要风险溢入部门。Fan等(2020)[39]利用爬虫技术获取投资者情绪数据,并通过经验贝叶斯方法与金融机构股价等传统市场数据进行融合,代入高斯图模型对中国金融体系的系统性风险传染进行分析,以偏相关系数衡量风险传染能力,发现银行部门的风险传染性更强,同时我国系统性金融风险传染具有集群效应、金融机构网络相关性具有稳定和时变性。

另外一些文献在构建金融网络的基础上,进一步在网络中引入风险传播动力学理论和算法,对系统性风险传导机制和传染路径进行预测和模拟。Acemoglu等(2015)[40]利用双边债务合同数据分别构建了银行间环形金融网络和完全金融网络,并引入小规模、大规模和多重冲击机制,分析风险传染程度和金融网络结构之间的关系,发现当冲击的强度和次数较小时,完全金融网络较稳定,环形金融网络较不稳定;但当冲击超过某阈值后,完全金融网络比环形金融网络更不稳定,也更易加剧系统性风险传染。方意(2016)[41]基于2006—2013年20家中国商业银行的资产负债数据,构建了银行间直接关联网络,并在网络中引入银行破产机制和去杠杆机制,量化了四类传染渠道以考察系统性风险的传染,发现在风险传染中去杠杆渠道和银行间负债违约渠道最为重要,系统性风险存在“区制转换”效应。方意和郑子文(2016)[42]基于2007—2014年中国银行机构和行业贷款数据,以持有共同资产网络模型为基础,将多轮传染和资产价格相关等机制纳入模型中,模拟分析了系统性风险在银行间的传染路径,发现风险生成银行往往是那些遭受外生冲击较大、具有高度传染性的系统重要性银行,风险承受银行则通常是遭受外生冲击较小且与风险生成银行高度关联的系统重要性银行。苗子清等(2021)[43]运用大数据和机器学习方法,量化分析中国24家A股银行的关联关系和银行体系系统性金融风险传染渠道,识别系统重要性银行机构,模拟系统性金融风险的传染网络和演进趋势,发现系统性金融风险通过金融市场、尾部风险渠道传染相对明显,通过投资者情绪渠道传染相对不明显;总体上国有大型银行处于风险传染网络中的核心位置,部分城市商业银行和农村商业银行的风险传染性也不容忽视。中国银行体系的系统性金融风险演进趋势与内外部经济运行情况、银行体系运行情况高度吻合。Ramadiah等(2020)[44]选取100家欧洲最大银行2008—2013年的资产负债表数据,构建了一个银行网络集合,然后对其运行Furfine和DebtRank两类冲击传播动力学算法,发现系统性风险传染的结果很大程度上取决于网络特征和冲击传播的类型。

(四)跨国系统性金融风险传染的测度

在全球化时代,风险可能从一国蔓延至其他国家,随着研究的深入,学界将研究视野延伸至国际层面,综合运用大数据网络分析技术和传统计量经济学方法,考察系统性金融风险在全球主要国家(地区)金融市场的传染情况,使系统性金融风险的测度研究更加丰富和全面。

国外研究方面,Minoiu 和 Reyes(2013)[45]较早地将网络分析方法引入全球系统性金融风险传染的研究,基于1978—2009年全球184个国家的跨境银行贷款数据,构建了全球银行的系统性金融风险关联网络,通过对网络互联性指标(如中心性、连通性和集群性)进行分析,发现跨境银行贷款是金融危机传播的一个关键渠道。在2008年全球金融危机前夕,美国、日本等发达经济体的高度互联贷款人地位稳固,成为危机传播的源头,金砖四国和欧洲的经济高增长国家逐渐成为高度互联借款人,从而也成为潜在风险最大的地区。Billio等(2012)[46]综合运用主成分分析、格兰杰因果检验和网络分析方法,构建了包含对冲基金、上市银行、经纪人/交易商和保险公司的全球金融网络,分析发现四个金融部门高度相关,复杂和时变的关系网络增加了全球金融体系的系统性风险水平,在传递风险冲击方面,银行的作用比其他金融机构重要得多。Giudici和Spelta(2013)[47]以跨境金融联系为视角,采用国际清算银行地区银行业统计数据,分别建立机器学习高斯图模型、静态贝叶斯图模型和动态贝叶斯图模型,研究分析全球金融体系的风险关联网络和系统性风险传染,发现具有国际金融中心、大型跨境金融活动频繁以及离岸的国家和地区具有潜在的风险传染性。

国内研究方面,杨子晖和周颖刚(2018)[48]采用网络分析方法和“有向无环图”技术,从网络关联的视角考察了系统性金融风险的国际传递以及在此过程中全球主要金融市场的相互作用关系,围绕外部冲击事件,深入研究了系统性金融风险溢出的传染路径、作用力度、中心源头以及传递方向,发现包括中国在内的全球各金融市场呈现显著的网络关联性,当一国(地区)“冲击”事件引发的市场动荡,可能产生“多米诺骨牌”效应,波及世界其他地区的金融市场,对其他国家(地区)的金融安全与金融稳定产生显著影响。杨子晖等(2020)[49]结合非线性 Granger因果检验和网络分析方法,构建“全球金融市场与经济政策不确定性”的非线性关联网络,对全球19个主要国家(地区)的经济政策不确定性與系统性金融风险传染关系展开了研究,发现近年来风险传染沿着“股票市场→经济政策不确定性→外汇市场”这一途径扩散开来,境外金融市场会对中国大陆金融市场产生显著的风险传染,中国香港金融市场则容易遭受外部冲击。此外,美国资本市场会对全球造成明显的风险冲击,全球特别是美国经济政策不确定性是引发全球金融市场震荡的重要因素。

四、结论与展望

防范和化解系统性金融风险是宏观审慎监管的重要任务,需要研判系统性金融风险的成因,预测风险发生的概率,分析风险传染的渠道和机制,关注跨国风险传染情况等。大数据方法为相关研究和监管实践提供了新的利器,推动了研究和实践的进步。

现有研究表明,系统性金融风险的成因有一些共性因素,也有一些与特定国家相关的国别因素;大数据模型在监测和预警系统性金融风险方面优于传统计量模型,不过模型种类繁多,尚没有统一的普适模型;大型金融机构的传染能力更强,系统性金融风险传染具有集群效应;跨境银行贷款、国际金融中心的跨境金融业务具有明显的跨国风险传染性。

在数据源、研究工具、研究范式方面,大数据方法给系统性金融风险监测预警及宏观审慎监管带来的变化至少有三个:第一,为监测分析系统性金融风险提供了有别于传统经济金融统计数据的新型数据源。可以运用机器学习、文本挖掘、网络分析和深度学习等方法,提取非结构化大数据并加以利用,扩充和拓展了监测系统性金融风险的信息范围。第二,带来了预测效果更好、性能更佳的系统性金融风险预警模型。与传统统计和计量模型相比,机器学习和深度学习算法模型更能捕捉经济金融变量之间复杂的非线性关系和相互影响,预测精度也更高,可以从诸多基于不同算法的模型中找到最优模型,提高了系统性金融风险早期预警的精准度和正确率。第三,以更加全面的视角考察系统性金融风险传染情况。网络分析方法将金融体系视为不同金融机构、金融部门和金融市场基于关联关系构成的金融网络,更加直观全面地考察金融体系的结构特征和系统性金融风险在金融体系中的传染,便于分析风险的传导机制和传染路径,更加符合宏观审慎监管将金融体系视为一个整体的思想。

未来一段时期,大数据方法应用于系统性金融风险监测预警以及宏观审慎监管的研究和实践有三个趋势:一是数据源将进一步拓展。现阶段系统性金融风险监测主要基于传统结构化经济金融数据,涉及的非结构化大数据主要来源于搜索引擎、市场研究报告、市场评论、新闻、报纸、社交网络、中央银行会议公告等,诸如金融实时交易、政府部门行政记录、政府文件和报告、档案、法院判决甚至图像和影音视频等方面的大数据尚未被充分发掘和利用。二是在预测系统性金融风险外,大数据方法也将更多地应用于探究金融风险的成因。目前机器学习、深度学习等大数据模型在利用经济变量相关关系进行预测预警方面表现出色,但在分析因果关系方面仍显不足,目前已有一部分运用机器学习、深度学习解释模型(例如SHAP模型、QII法等)的文献,随着大数据科学的进一步发展,未来利用大数据方法和技术分析金融风险背后成因的研究将会不断增多。三是基于金融网络的分析将进一步深入。目前网络分析方法应用于系统性金融风险的研究仍然处于探索阶段,在例如网络节点的异质性、网络的实时动态演变、风险传染过程的合理设定、实际网络的仿真、基于大数据结合传统数据的网络构建等方面还有很大的研究空间。四是大数据方法与传统统计、计量和经济学分析方法相互补充、相互融合。大数据分析方法与传统统计、计量和经济学分析方法各有优势,大数据分析方法的长处在于数据获取、计算和模型预测,传统统计、计量和经济学分析方法的长处在于经济理论和经济变量因果关系的理解和阐释,可以预见,未来大数据方法将与传统统计、计量和经济学分析方法有机融合、取长补短,进一步提升系统性金融风险监测预警水平,更好地服务于宏观审慎监管。

参考文献:

[1]刘春航.大数据、监管科技与银行监管 [J].金融监管研究,2020,(9).

[2]IMF,FSB. 2009. The Financial Crisis and Information Gaps [R].Report to the G20 Finance Ministers and Central Bank Governors.

[3]张涛,刘宽斌.“大数据”在宏观经济预测分析中的应用 [J].财经智库,2018,3(5).

[4]Samuel A. 1959. Some Studies in Machine Learning Using the Game of Checkers [J].IBM Journal of Research and Development,3(3).

[5]沈艳,陈赟,黄卓. 文本大数据分析在经济学和金融学中的应用:一个文献综述 [J].经济学(季刊), 2019,18(4).

[6]Blei D M,Ng A Y,Jordan M I. 2003. Latent Dirichlet Allocation [J].Journal of Machine Learning Research,(3).

[7]Soramäki K,Bech M,Arnold J,Glass R,Beyeler W. 2007. The Topology of Interbank Payment Flows [J].Physica A, 379(1).

[8]Schmidhuber J. 2015. Deep Learning in Neural Networks: An Overview [J]. Neural Networks.

[9]Nielsen M A. 2019. Neural Networks and Deep Learning [M]. Determination Press.

[10]Najafabadi M,Villanustre M F,Khoshgoftaar T M. 2015. Deep Learning Applications and Challenges in Big Data Analytics [J].Journal of Big Data,(2).

[11]Bengio Y,Courville A,Vincent P. 2013. Representation Learning:A Review and New Perspectives [J].IEEE Transactions on Pattern Analysis and Machine Intelligence, 35(8).

[12]Hinton G E,Osindero S,Teh Y W. 2006. A Fast Learning Algorithm for Deep Belief [J].Nets Neural Computation,18(7).

[13]LeCun Y,Bengio Y,Hinton G. 2015. Deep Learning [J].Nature,521(5).

[14]Gandrud C,Hallerberg M. 2015. What is a Financial Crisis?Efficiently Measuring Real-Time Perceptions of Financial Market Stress with an Application to Financial Crisis Budget Cycles [R].CESifo Working Paper.

[15]Cerchiello P,Nicola G,Ronnqvist S,Sarlin P. 2017. Deep Learning for Assessing Banks' Distress from News and Numerical Financial Data [R].DEM Working Paper.

[16]Chen M,Deininger M,Lee S J,Sicilian M J. 2019. Identifying Financial Crises Using Machine Learning on Textual Data [R].Ferderal Reserve Bank Working Paper.

[17]Nyman R,Kapadia S,Tuckett D. 2021. News and Narratives in Financial Systems:Exploiting Big Data for Systemic Risk Assessment [J].Journal of Economic Dynamics & Control,127(4).

[18]羅鹏,陈义国,许传华.百度搜索、风险感知与金融风险预测——基于行为金融学的视角 [J]. 金融论坛, 2018,(1).

[19]欧阳资生,杨希特,黄颖.嵌入网络舆情指数的中国金融机构系统性风险传染效应研究 [J].中国管理科学,2020,(10).

[20]肖争艳,任梦瑶.媒体风险感知与系统性金融风险预警 [J].财经问题研究,2021,(7).

[21]Suss J,Treitel H. 2019. Predicting Bank Distress in The UK with Machine Learning [R].Bank of England Staff Working Paper.

[22]王达,周映雪.随机森林模型在宏观审慎监管中的应用——基于18个国家数据的实证研究 [J].国际金融研究,2020,(11).

[23]Nag A,Mitra A. 1999. Neural Networks and Early Warning Indicators of Currency Crisis [R].Reserve Bank of India Occasional Paper.

[24]Franck R,Schmied A. 2003. Predicting Currency Crisis Contagion from East Asia to Russia and Brazil:an Artificial Neural Network Approach [R].AMCB Working Paper.

[25]Roy S. 2009. Predicting the Asian Currency Crises with Artificial Neural Networks: What Role of Function Approximation? [J].Economics,(2).

[26]Sekmen F,Kurkcu M. 2014. An Early Warning System for Turkey:The Forecasting of Economic Crisis by Using The Artificial Neural Networks [J].Asian Economic and Financial Review,(4).

[27]Eero Tölö. 2020. Predicting Systemic Financial Crises with Recurrent Neural Networks [J].Journal of Financial Stability,(3).

[28]Ouyang Z,Yang X,Lai Y. 2021. Systemic Financial Risk Early Warning of Financial Market in China Using Attention-LSTM model [J].North American Journal of Economics and Finance,(2).

[29]Joy M,Rusnák M,Smidkova K,Vasicek B. 2017. Banking and Currency Crises: Differential Diagnostics for Developed Countries [J]. International Journal of Finance and Economics.

[30]王克达.金融危机预警模型与先导指标选择 [J]. 金融监管研究,2019,(8).

[31]Suss J,Treitel H. 2019. Predicting Bank Distress in The UK with Machine Learning [R].Bank of England Staff Working Paper.

[32]Samitas A,Kampourisb E,Kenourgios D. 2020. Machine Learning as An Early Warning System to Predict Financial Crisis [J].International Review of Financial Analysis, 71(5).

[33]Diebold F X,Yilmaz K. 2014. On the Network Topology of Variance Decompositions: Measuring the Connectedness of Financial Firms [J].Journal of Econometrics, 182(4).

[34]Cerchiello P,Giudici P,Nicola G. 2017. Twitter Data Models for Bank Risk Contagion [J].Neurocomputing,264(6).

[35]Nicola G,Cerchiello P,Aste T. 2020. Information Network Modeling for U.S. Banking Systemic Risk [J].Entropy,2020,22(11).

[36]陈少炜,李旸. 我国银行体系的網络结构特征——基于复杂网络的实证分析 [J].经济问题,2016,(8).

[37]李政,梁琪,涂晓枫.我国上市金融机构关联性研究——基于网络分析法 [J].金融研究,2016,(8).

[38]梁琪,常姝雅.我国金融混业经营与系统性金融风险——基于高维风险关联网络的研究 [J].财贸经济,2020, 41(11).

[39]Fan X,Wang Y,Wang D. 2020. Network Connectedness and China's Systemic Financial Risk Contagion-an Analysis Based on Big Data [J].Pacific-Basin Finance Journal, (3).

[40]Acemoglu D,Ozdaglar A,Tahbaz-Salehi A. 2013. Systemic Risk and Stability in Financial Networks [R].NBER Working Paper.

[41]方意.系统性风险的传染渠道与度量研究——兼论宏观审慎政策实施 [J].管理世界,2016,(8).

[42]方意,郑子文.系统性风险在银行间的传染路径研究——基于持有共同资产网络模型 [J].国际金融研究, 2016,(6).

[43]苗子清,张涛,党印.中国银行体系系统性金融风险传染研究——基于24家A股银行的大数据与机器学习分析 [J].金融评论,2021,13(5).

[44]Ramadiah A,Gangi D D,Sardo R L,Macchiati V,MinhT P,Pinotti F,Wilinski M,Barucca P,Cimini G. 2020. Network Sensitivity of Systemic Risk [J].Journal of Network Theory in Finance,(6).

[45]Minoiu C,Reyes J A. 2013. A Network Analysis of Global Banking:1978-2009 [R].IMF Working Paper.

[46]Billio M,Getmansky M,Lo A W,Pelizzon L. 2012. Econometric Measures of Connectedness and Systemic Risk in the Finance and Insurance Sectors [J].Journal of Financial Economics,104(6).

[47]Giudici P,Spelta A. 2013. Graphical Network Models for International Financial Flows [R].DEM Working Paper.

[48]杨子晖,周颖刚. 全球系统性金融风险溢出与外部冲击 [J].中国社会科学,2018,(12).

[49]杨子晖,陈里璇,陈雨恬. 经济政策不确定性与系统性金融风险的跨市场传染 [J].经济研究,2020,(1).

3227501908228