非洲铀资源勘查开发动态与经济社会形势分析

宋继叶,蔡煜琦,林双幸,张晓,王健菲,徐可

(核工业北京地质研究院 中核集团铀资源勘查与评价技术重点实验室,北京 100029)

非洲是世界上最古老的大陆之一,铀资源丰富,铀成矿地质背景具有特殊性,有着极大的勘查、开发潜力。20 世纪非洲的尼日尔、纳米比亚、南非3 国就已是世界级铀资源占有国和供应国,截至2019 年1 月1 日,以上3 国已查明资源量(回收成本<130 美元/kgU)分别位居世界第5,第6 和第8 位[1]。近年来,随着非洲矿业法、矿业税费政策的完善以及投资环境的改善,非洲正在逐渐成为中国矿业企业进行境外矿产资源并购的重点地区之一。

早期的资料[2],对非洲区域地质和铀资源概况进行了描述,同时对具有良好远景的国家地理概况、地质背景、铀资源和生产、铀远景区和勘探现状进行了分析和讨论。2011—2018年(核工业北京地质研究院,2013,2016,2017,2018)[3-6],核工业系统先后实施了一些涉及全球、或区域铀资源状况的研究课题,非洲铀资源分布、勘查开发及特征均在各课题的研究范围内:其中包括收集、整理和录入非洲铀矿产地基本信息、矿床数量和产铀国家的统计,部分年份(2009—2011)的已探明铀资源的主要变化、部分国家的勘查投入与进展,综合分析铀资源特征、分布规律和战略选区以及主要典型矿床研究[7-8]。

近年来对国外或全球铀矿的文献专著出现较多[9-19],但专门针对非洲铀资源勘查开发动态与社会经济形势分析的研究相对较少,数据信息有待更新。笔者以前人研究与资料数据为基础,充分利用国际原子能机构(IAEA)、国际咨询机构(如UxC)、各国矿山数据库等资料,知网、万方、维普等中文搜索引擎和ScienceDirect,Wiley,SpringerLink,Taylor and Francies 等国际主流学术期刊出版商的搜索引擎,以及铀矿相关网页、铀矿公司网站、各铀矿大国的地调局网站、各国政府网站、中介公司网站、国际原子能机构历年《红皮书》和相关专题研究报告,对比分析非洲各国铀资源量的变化及其原因、实时跟踪主要国家勘查开发动态、社会经济形势等,目的在于把握非洲铀资源最新的分布格局、铀资源量及变化情况,及时掌握非洲最新勘查开发、市场动态及社会经济新形势等,为我国企业在非洲“走出去”开展铀资源勘查开发提供参考。

1 非洲地区铀矿资源总体分布特征

1.1 铀资源的分布格局与资源量

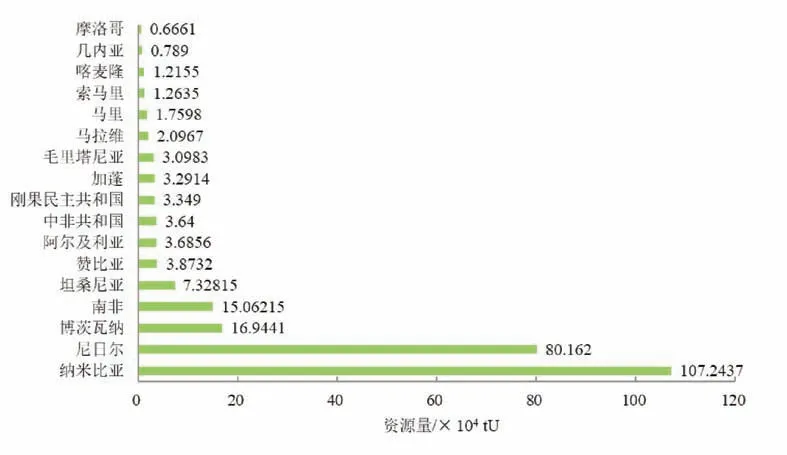

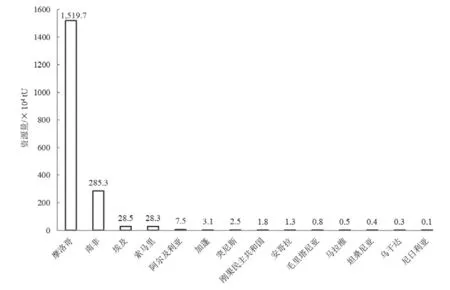

非洲地区铀资源主要分布在27 个国家,占全球已查明铀资源国家数(92 个)的29%;常规铀资源(指具有一定生产历史的,铀作为主要产品、共生产品或作为重要副产品可回收的资源)分布在24 个国家,占全球(76 个)的32%,常规资源量超过5 000 tU 的国家有17 个,非常规铀资源(指品位很低、尚不具经济意义或者其中的铀仅作为次要副产品回收的资源)主要分布在14 个国家内,占全球(52 个)的27%(表1,图1,图2)。

图1 非洲常规铀资源(大于5 000 tU)国家Fig.1 Countries of conventional uranium resources greater than 5 000 tU in Africa

表1 非洲铀资源分布国及铀资源量统计[20]Table 1 Uranium resources of different countries in Africa[20]

常规铀资源超过100万tU的非洲国家有1个,为纳米比亚(107 万tU),占全球(6 个)同资源量级别国家数的17%;常规铀资源10~100 万tU 的非洲国家有3 个,占全球(12 个)同资源量级别国家数的25%,分别是尼日尔(80.2 万tU)、博茨瓦纳(16.9 万tU)和南非(15.1 万tU);常规铀资源5~10 万tU的非洲国家有1个,为坦桑尼亚(7.3万tU),占全球(6 个)同资源量级别国家数的17%;常规铀资源1~5 万tU 的非洲国家有10 个,分别是赞比亚(3.9 万tU)、阿尔及利亚(3.7 万tU)、中非共和国(3.6万tU)、刚果民主共和国(3.3万tU)、加蓬(3.3万tU)、毛里塔尼亚(3.1万tU)、马拉维(2.1万tU)、马里(1.8 万tU)、索马里(1.3 万tU)和喀麦隆(1.2万tU)(图1)。

非常规铀资源超过100万tU 的非洲国家有两个,为摩洛哥(1 519.7 万tU)和南非(285.3 万tU),占全球(6 个)同资源量级别国家数的33%;非常规铀资源10~100 万tU 的非洲国家有两个,为埃及(28.5万tU)和索马里(28.3万tU),占全球(14个)同资源量级别国家数的14%(图2)。

图2 非洲非常规铀资源(大于1 000 tU)国家Fig.2 Countries of unconventional uranium resources greater than 1 000 tU in Africa

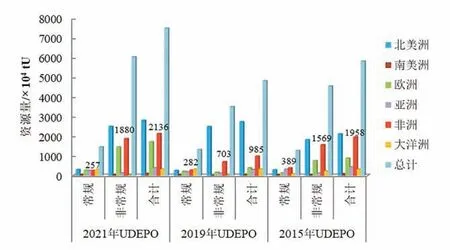

非洲地区累计查明铀资源总量约2 136万tU,占全球铀资源总量(约7 489万tU)的28.5%,比2019年世界铀矿床分布(World Distribution of Uranium Deposits,UDEPO)数据库统计的资源量985 万tU增加1 151 万tU,比2015 年UDEPO 统计的资源量1 958万tU增加178万tU。非洲地区累计查明常规铀资源总量约为256万tU,比2019年UDEPO统计的资源量282万tU减少26万tU,比2015年UDEPO统计的资源量389万tU减少133万tU,占全球查明常规铀资源总量(约1 457万tU)的18%。非洲地区累计查明非常规铀资源总量约为1 880万tU,比2019年UDEPO统计的资源量703万tU增加1 177万tU,比2015 年UDEPO 统计的资源量1 569 万tU 增加311万tU,占全球查明非常规铀资源总量(约6 032万tU)的31%(表2,图3)。

表2 全球各大洲累计已查明铀资源量统计[20-22]Table 2 Statistics on the cumulative identified uranium resources of different continents in the world[20-22]

2021 年UDEPO 数据中,非洲常规铀资源量位居第5,首位的是大洋洲(常规铀资源量312 万tU),第2 位的是北美洲(304 万tU),第3 位和第4位分别是欧洲(264 万tU)和亚洲(262 万tU),最少的是南美洲(59 万tU)。2015、2019 和2021 年数据对比发现,全球累计查明常规铀资源总量小幅度增长,总体变化不大,非洲地区则正相反,累计查明常规铀资源总量逐年下降,从2015 年的第1位下降至2019年的第2位,再到2021年的第5位,下降的原因可能是对现有矿床重新评估的结果(图3)。全球非常规累计查明铀资源总量呈先降低后又增加的趋势,相对增幅较大。非洲地区变化趋势与全球一致。

图3 全球各地区累计已查明资源量2015、2019 和2021 年数据统计对比Fig.3 Statistics on the cumulative identified resources in various regions of the world in 2015,2019 and 2021

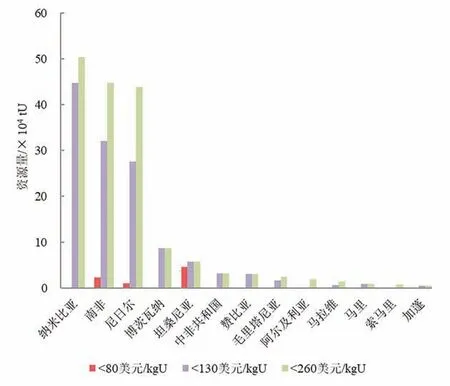

1.2 已查明(可回收)资源的经济性

据《红皮书》(2020)[1]统计,截至2019 年1 月1日,非洲国家回收成本低于260 美元/kgU 的已查明资源量约为169 万tU,占全球该成本级别已查明资源量(约为807 万tU)的21%。其中纳米比亚(约50.4 万tU)、南非(约44.8 万tU)和尼日尔(约43.9万tU),分列全球前10位国家中第5、第6和第7位,分别占全球该成本级别的6.2%、5.6%和5.4%(表3)。其他前10位国家按资源量多少依次为澳大利亚(约205万tU)、哈萨克斯坦(约97万tU)、加拿大(约87 万tU)、俄罗斯(约66 万tU)、巴西(约28 万tU)、中国(约27 万tU)和印度(约20 万tU)。前10 位国家的已查明资源总量占全球总量的近83%,中国占3%,主要来自北方砂岩型铀资源。

表3 非洲地区已查明铀资源(可回收)不同成本区间铀资源量(截至2019 年1 月1 日)[1]Table 3 Proportion of identified resources (recovery)with different cost in African (as of 1 January,2019)[1]

非洲国家回收成本低于130 美元/kgU 的已查明资源量约为129 万tU,占全球该成本级别已查明资源量(约为615 万tU)的21%,资源量超过10万tU 的非洲国家有3 个,分别是纳米比亚(约45万tU)、南非(约32 万tU)和尼日尔(约28 万tU),分别占全球该成本级别的7.3%、5%和4.6%(图4)。全球该成本级别已查明资源量超过10 万tU的国家还有澳大利亚、哈萨克斯坦、加拿大、俄罗斯、巴西、中国、蒙古、乌兹别克斯坦及乌克兰,占全球该成本级别已查明资源的91.2%,中国占全球4%。

非洲国家回收成本低于80 美元/kgU 的已查明资源量约为28.5 万tU,占全球该成本级别已查明资源量(约为201 万tU)的14%。非洲地区拥有该成本级别已查明资源的国家只有3 个,为尼日尔、南非和坦桑尼亚,南非已查明资源量约为22.8 万tU,坦桑尼亚约为4.68 万tU 以及尼日尔约为0.99 万tU(图4)。全球该成本级别资源量大于10 万tU 的国家有4 个,分别是哈萨克斯坦、加拿大、巴西和中国,他们占全球已查明资源总量的80%,中国占8%。

图4 非洲主要国家不同成本已查明铀资源统计[1]Fig.4 Identified uranium resources at different costs of major countries in Africa[1]

全球回收成本低于40 美元/kgU 的已查明资源量约为108 万tU,仅有7 个国家拥有该低成本已查明资源,依次是哈萨克斯坦、加拿大、巴西、中国、越南、西班牙和阿根廷,非洲地区无该成本铀资源。

2 非洲地区天然铀生产现状

2.1 主要产铀国

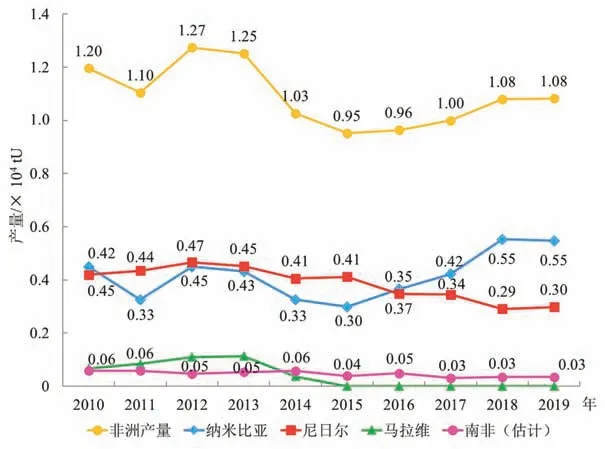

全球天然铀生产相对集中,非洲地区的纳米比亚和尼日尔为全球第4 位和第6 位产铀国(表4)。

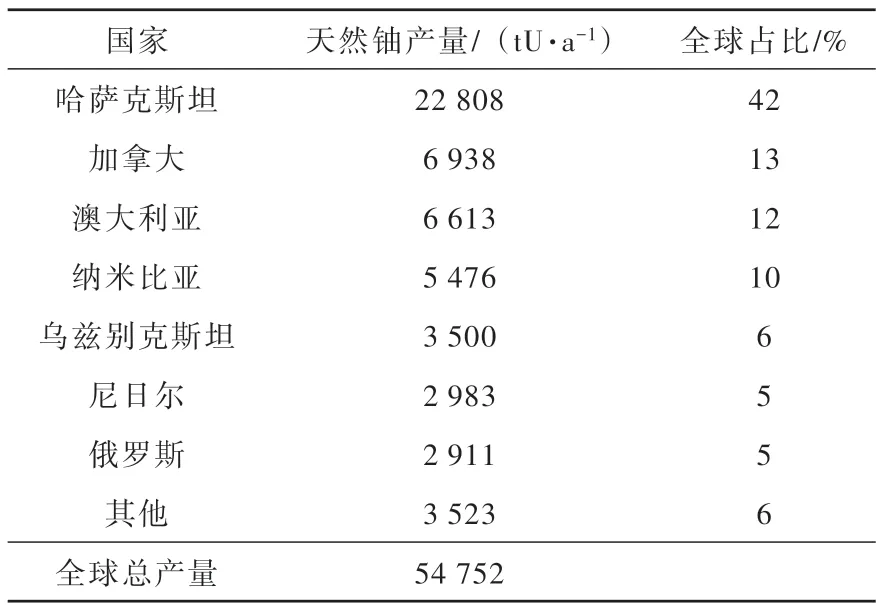

据WNA(2020)[18]数据统计,2019 年纳米比亚天然铀产量为5 476 tU,占全球天然铀产量(约5.48 万tU)的10%。尼日尔天然铀产量2 983 tU,占全球天然铀产量的5%(表4)。2020 年纳米比亚计划天然铀产量为5 698 tU(全球占比12%)[24],但实际铀产量为5 413 tU;尼日尔略有降低,为2 926 tU。近10 年来,非洲天然铀生产总体表现为2011 年产量显著下降、2012 和2013 年显著增加后,在2014—2017 年间保持在10 年间的最低水平(低于1 万tU/a),2018 年和2019 年产量开始回升至2011 年水平。从2015—2020 年天然铀产量变化看,纳米比亚的天然铀产量逐年升高,尼日尔逐年下降,南非(300~600 tU/a 的产量)和马拉维有少量的铀生产(图5)。其中,非洲天然铀生产趋势与纳米比亚趋势一致性很高,反映了纳米比亚对非洲地区铀生产的重要作用。

图5 非洲及其主要国家2010—2019 年天然铀产量变化Fig.5 Changes of natural uranium production in Africa and major countries from 2010 to 2019

表4 2019 年全球及主要国家天然铀产量[23]Table 4 Global and major countries natural uranium production in 2019[23]

2.2 在产矿山

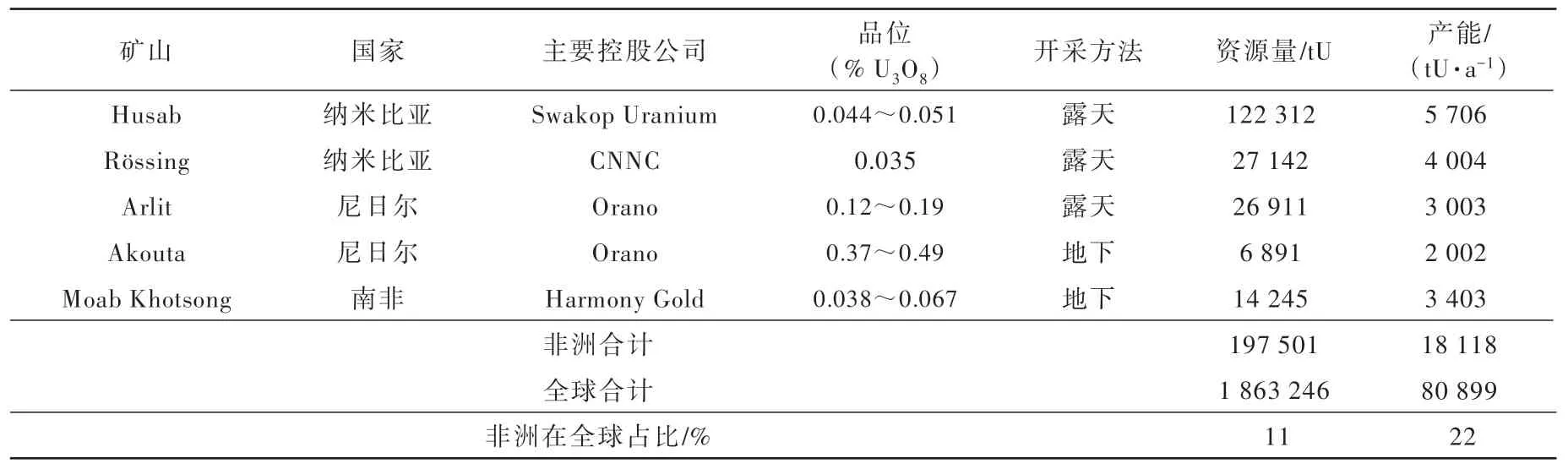

截至2019 年7 月[25],全球在产矿山36 座,分布在13 个国家,总计占用资源量约186.32 万tU,年产能约为8.09 万tU,比2018 年(7.5 万tU)增加约8%。非洲在产矿山5座,包括纳米比亚的Husab(产能5 706 tU/a)、Rössing(产能4 004 tU/a)、南非的Moab Khotsong(产能3 403 tU/a)以及尼日尔的Arlit(3 003 tU/a)和Akouta(2 002 tU/a),总计占用资源量约19.8 万tU,占全球在产矿山总计占用资源量的11%左右。合计年产能约1.8 万tU,占全球在产矿山年总产能的22%左右(表5)。纳米比亚、尼日尔和南非3 国的在产矿山产能分列全球第3、第6 和第7 位,分别占当年全球年总产能的12%、6%和4%(图6)。

图6 世界各国在产矿山产能Fig.6 Production capacity of global mines in production

表5 非洲地区在产矿山信息(截至2019 年7 月)Table 5 Production capacity and basic information of African mines in production (as of July,2019)

对比2018 年和2019 年铀矿山产量情况发现,全球10 大矿山2018 年和2019 年的合计产量均占相应年份全球天然铀总产量的53%左右。纳米比亚的Husab 和Rössing 两座矿山均在全球10 大矿山之列,其中,Husab 矿山产量从2018 年的3 028 tU 增加至2019 年的3 400 tU,产量增加了372 tU,2018 年和2019 年提供的天然铀均占相应年份全球天然铀生产总量的6%左右,2019年天然铀产量在全球占比中有所下降。Rössing矿山产量从2018 年的2 102 tU 略有下降至2019年的2 077 tU,2018 年和2019 年提供的天然铀均占相应年份全球天然铀生产总量的近4%。加拿大Cigar Lake 矿山产量两年内稳居世界第1位,纳米比亚Husab 矿山产量从2018 年的第4 位提升至2019 年第2 位,Rössing 矿山由第6 位降到第7 位。需要注意的是,部分著名矿山,如纳米比亚的Rössing 和澳大利亚的Ranger 在21 世纪20 年代末计划或预计关闭,为了防止未来一次铀源供给量进一步下降,需要新的矿山代替关停矿山的产能(表6)。

表6 全球10 大矿山名录(2018 和2019 数据对比)[23-24,26]Table 6 Top 10 mines in the world (comparison data in 2018 and 2019) [23-24,26]

2.3 计划-潜在矿山

非洲地区计划矿山的年总产能约为1.64万tU,占全球计划矿山年总产能的20%。计划矿山占用资源量合计近35.4 万tU,占全球计划矿山占有资源量的32%,是在产矿山资源量在全球占比(11%)的近3 倍[20]。

截至2019 年7 月,非洲地区计划的矿山有7座,包括纳米比亚的Langer Heinrich(年产能2 002 tU)和Trekkopje(年产能3 349 tU),分别由帕拉丁能源公司和欧安诺集团控股。尼日尔的Dasa(年产能2 695 tU)和Imouaren(年产能5 005 tU),分别由全球原子能核燃料公司和欧安诺集团控股。此外,在南非、马拉维和坦桑尼亚还有3 座计划矿山,分别为Cooke/Ezulwini(年产能500 tU)、Kayelekera(年产能1 267 tU)和Mkuju River(年产能1 617 tU)(表7)。

表7 非洲地区计划矿山基本情况[25]Table 7 Basic information of planned mines in Africa[25]

非洲地区潜在矿山年总产能约为1.5 万tU,占全球潜在矿山年总产能的33%。潜在矿山占用资源量约为29.5 万tU,占全球潜在矿山占用资源总量的38%。

截至2019年7月,非洲地区潜在矿山有10座,包括纳米比亚的Norasa(年产能2 002 tU)、Etango(年产能3 850 tU)和Marenica(年产能1 347 tU),尼日尔的Madaouela(年产能1 039 tU)和Azelik(年产能701 tU),以及南非的Dominion(年产能1 463 tU)、赞比亚的Mutanga(年产能924 tU)、博茨瓦纳的Letlhakane(年产能1 374 tU)、中非共和国的Bakouma(年产能2 002 tU)和毛里塔尼亚的Tiris(年产能385 tU)(表8)。

表8 非洲地区潜在矿山基本情况[25]Table 8 Basic information of potential mines in Africa[25]

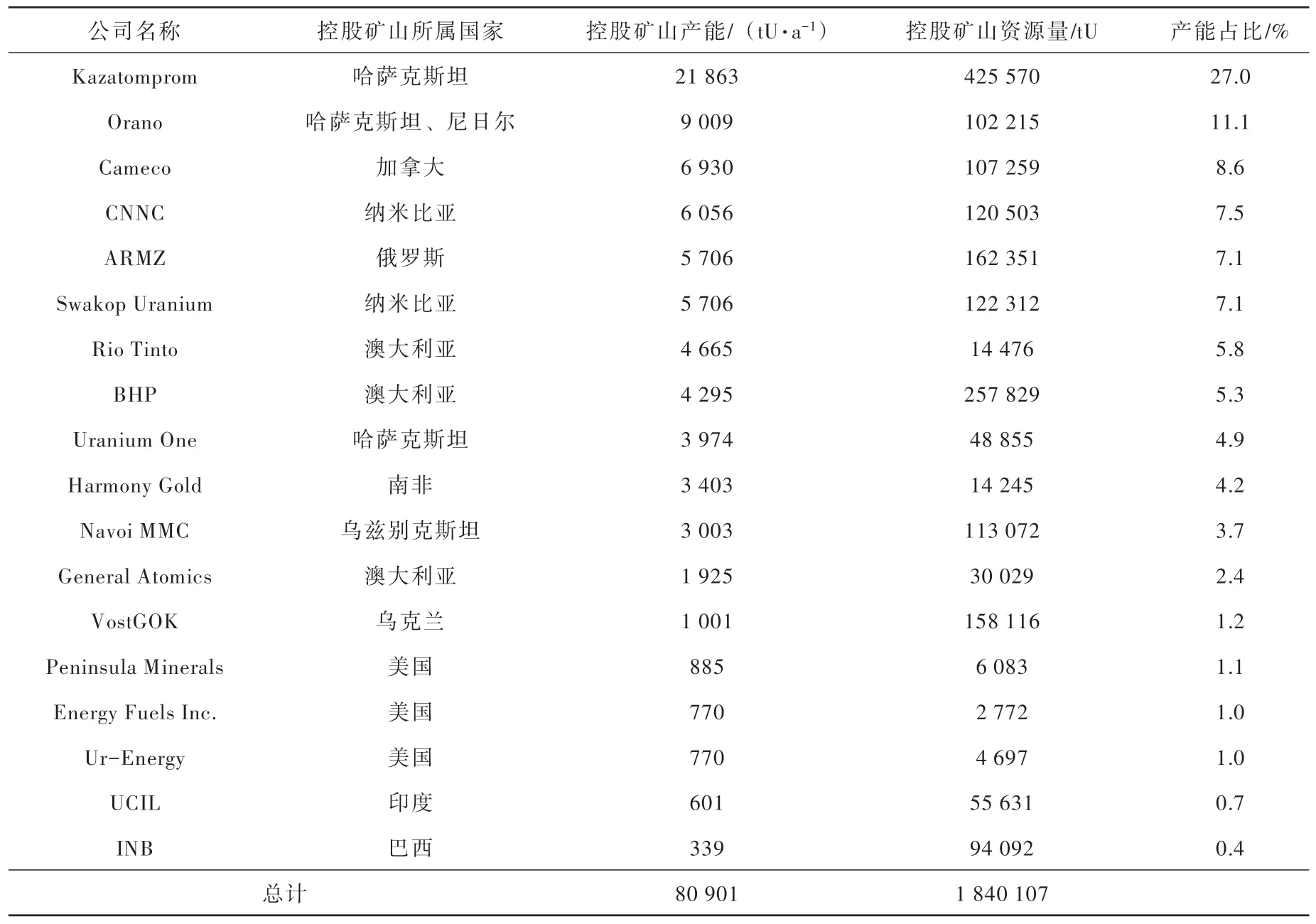

2.4 产铀公司

2019 年世界前10 大公司控股矿山合计占全球产能的88.6%。排名前10 位的产铀公司依次是哈萨克斯坦能源公司(Kazatomprom)(27%)、法国欧安诺集团(Orano)(11.1%)、加拿大能源矿业公司卡梅科(Cameco)(8.6%)、中核集团(CNNC)(7.5%)、俄罗斯国有铀资源公司(ARMZ)(7.1%)、纳米比亚斯科铀业公司(Swakop Uranium)(7.1%)、澳大利亚力拓集团(Rio Tinto)(5.8%)、澳大利亚必和必拓公司(BHP)(5.3%)、俄罗斯铀一铀业公司(Uranium One)(4.9%)和南非哈莫尼黄金矿业公司(Harmony Gold)(4.2%)(表9)。

表9 世界主要产铀公司及其控股矿山[26]Table 9 Worldwide major uranium producing companies and their holding mines[26]

Kazatomprom 公司控股了哈萨克斯坦大部分在运铀矿山。Orano 公司控股的在运矿山分布在哈萨克斯坦和尼日尔(Arlit和Akouta,资源量约3.4万tU)。Cameco 公司控股了加拿大产量最大的Cigar Lake 矿山,同时控股了停产维护的加拿大McArthur River 矿山以及美国的Smith Ranch-Highland 矿山。Swakop Uranium(大股东为CGNURC)控股的铀矿山为纳米比亚的Husab 矿山(资源量约为12.23 万tU)。CNNC 控股了纳米比亚的Rössing 矿山,控股矿山的资源量约为2.71 万tU。Harmony Gold 控股的铀矿山为南非的Moab Khotson 矿山。非洲地区的主要控股公司为法国欧安诺集团、中国中核集团、纳米比亚斯科铀业公司和南非哈莫尼黄金矿业公司。

3 经费投入与勘查开发动态

3.1 勘查经费投入及变化

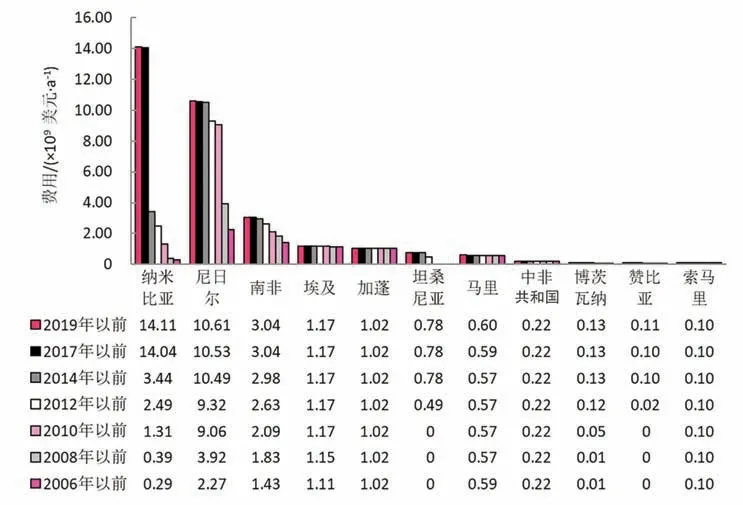

一直以来,非洲地区无国外铀资源勘查经费投入的报告,而国内企业和政府勘查经费投入有数据报告的国家综合统计共有19个[1,27-29],统计不同时间段累计勘查经费投入情况发现,2019 年以前非洲地区国内企业和政府勘查经费累计投入共约32.13 亿美元,最主要铀资源勘查经费投入国家有纳米比亚(累计投入约14.11 亿美元)、尼日尔(累计投入约10.61 亿美元)和南非(累计投入约3.04 亿美元),2006—2019 年一直在追加投入。其中,纳米比亚2014—2017 年投入增速很快,尼日尔则在2008—2010 年追加投入幅度较大,南非则在2006—2019 年平稳小幅度增加(图7)。其次,埃及、加蓬、坦桑尼亚和马里也有相对较大规模(5000 万~1.2 亿美元)的勘查经费投入,其中,埃及在2006—2010 年以前投入有小幅度增加,2010 年后则没有追加数据,坦桑尼亚自2010 年以来开始有一定的勘查费用投入后,在2012—2014 年又有追加投入,2012 年以后没有再追加。加蓬和马里两国近10 余年均没有追加勘查经费投入的数据报道。再次,中非、博茨瓦纳、赞比亚和索马里也有一定规模的勘查经费投入,赞比亚是2010 年后开始有勘查经费投入数据报道,2012—2014 年追加了近5 倍的勘查经费投入,2012 年后无大的勘查经费投入数据报道。由此可见,非洲的主要产铀国即为主要铀资源勘查经费投入国。但是,赞比亚经费投入较低,2014 年以前累计投入约0.10 亿美元,2017—2019 年有小幅度经费追加,为铀资源丰富但投入相对较低的国家(图7)。

图7 非洲主要国家(有数据的)不同时期国内企业和政府累计勘查费用投入Fig.7 Cumulative investment in exploration expenses of domestic enterprises and governments of major African countries(data submitted)in different periods

2014 年以来,由于市场价格对铀的支出和投资的影响以及地区安全稳定因素,非洲地区大多数国家的铀资源相关勘查开发活动或终止、或暂停、或减少,主要以IAEA 技术合作项目(包括培训、讲座等)推动铀矿产业发展为主,2018年IAEA启动了一项题为“提高区域能力,建设可持续发展的铀矿产业”技术合作项目,将持续至2021 年。

3.2 主要国家的勘查开发动态

博茨瓦纳

A-Cap 公司自2006 年以来,一直对Letlhakane 进行详细评估和技术研究,并于2016 年12 月12 日获得博茨瓦纳矿业部采矿许可申请,是否已开始开采有待进一步核实。

毛里塔尼亚

Aura 能源公司的Reguibat 矿床2018 年报告推断资源量增加6%,达到2 万tU,可靠资源量增加至6 540 tU,目前正在开展最终的可行性研究。

纳米比亚

勘查开发投入自2014 年的10 亿美元,逐年减少至2017 年的480 万美元,原来投入开发最大的Husab 侵入岩型矿山因市场条件疲软,整个项目进度放缓。但是,Tumas3 表生型铀矿床(Deep Yellow 有限公司控股)正在勘查中,取得了一定的进展。据World nuclear news[30],2020 年3 月28 日,为了响应纳米比亚政府实施的应对疫情的紧急状态,中国核工业集团公司暂停了Rössing 铀矿正常的采矿作业。帕拉丁能源公司(Paladin Energy)2020 年7 月发布公告[31],称其已经完成了Langer Heinrich 铀矿的重启计划,将在铀国际市场价格适宜的时候重新投入生产,而且只有在公司获得具有足够期限和价值的额外定期合同来支持所有利益相关者获得适当回报的情况下,才考虑正式启动Langer Heinrich 铀矿。此外,2020 年,Entango-8 铀矿山完成了预可行性研究,表明其具有良好的露天和堆浸技术上和经济上的可采性,Bannerman Engergy 公司计划于2022 年完成该矿山的最终可行性研究[32]。

尼日尔

2017 年全球原子能公司(GAC)报告了Dasa 砂岩型铀矿床控制资源量为23 079 tU,推断资源为18 502 tU,且在2018 年1 月实施一项37 000 m 的钻探计划,据World nuclear news[33],Dasa 铀矿床于2020 年底获得了采矿许可,完全可以进行商业生产,将于2024 年全面投产。COMINAK(凯米钠克,阿库塔矿业公司简称)部分持股的Akouta 矿山,2021 年3 月底彻底关闭,会减少部分市场供应[34]。

马里

勘查开发投入与大趋势有所不同,2017 年支出较2016 年多追加了近60 万美元,推测主要投入在铀资源潜力大的3 个地区,即Falea-North Guinea 盆地、马里东北部Kidal 矿床以及Gao 地区沉积盆地中的Samit 矿床。2016 年以来,为了吸引外国投资矿业,马里政府推出了许多政策,如实行市场自由化、开发对外贸易和投资、修改税法、改革公共部门服务功能等。

赞比亚

勘查活动主要是查明Karoo 群中的砂岩型铀矿床。GoviEx 铀业公司于2016 年6 月收购了Denison 公司的Mutanga 项目,2017 年10 月又完成了非洲能源公司Chirundu 项目的收购,并对邻近项目进行了整合。

坦桑尼亚

镍、铀、稀土等矿产资源储量较为丰富,具有勘查及发现世界级矿藏的潜力,但其境内除黄金、金刚石和天然气等矿产有大规模投资开发之外,绝大部分矿产资源未开发利用。

乌干达

通过IAEA 技术合作方案——“加强国家铀勘查和评价能力”查明和评价其铀资源。该方案于2014 年开始,2017 年结束。随着国家考虑在未来能源结构中增加核能,政府继续利用地质调查局和矿业部对铀资源进行评估,这是长期规划的一部分。

在非洲资源开发过程中,西方矿业企业主要采取探而不采的矿业战略。为了摆脱西方国家对非洲经济的拖累,引入更多中资企业以带动经济增长,2012 年末,非洲津巴布韦、几内亚等国家大大地提高了矿业权的维护费用,并收回了部分过期的优质矿业权,为中资企业提供了更多的找矿机遇。

4 非洲地区社会经济新形势

2020 年,新冠疫情肆虐非洲,多国发生动荡,地区发展陷入阴霾。经济上承受压力,商品出口、旅游业、航空业遭受打击,外贸收入和外资流入大幅下降,财政赤字增大,主权债务风险上升。非洲大陆自由贸易协定原计划2020 年7 月正式实施,但因疫情被迫延迟,非洲经济一体化进程停滞。贫困人口增加,社会矛盾激化、诱发社会动荡,如马里军人哗变,几内亚、科特迪瓦骚乱,尼日利亚发生民众抗议,东非、埃塞俄比亚爆发政府军和地方武装力量之间的武装冲突,埃塞俄比亚、苏丹与埃及之间围绕尼罗河水资源的争端等等。

2021 年,非洲疫情应对能力有望提升、经济有望好转、安全局势也有望趋稳。其中,西非各国政局趋于稳定,北非的利比亚内部和谈走上正轨,埃塞俄比亚国内冲突如无外力介入有望在较短时间内结束。

与此同时,2021 年1 月1 日,非洲大陆自由贸易区正式启动,未来区域内贸易比重将稳步上升,非洲经济对外依赖性将有所下降。法国开发署发布的《非洲经济2021》一书指出,非洲经济在全球疫情中表现出较好的韧性,一定程度上经受住了此次冲击,经济增速达到-2.6%,虽然增长态势减缓,但仍优于全球整体水平(-4.4%)。在非洲许多国家希望拥有经济自主权和更高的金融发展水平的美好愿景下,仍缺乏完善的制度框架和良好的基础设施(交通、能源),对当地企业发展和引进外资造成了阻碍。

利好的是,中国与非洲的经贸合作将为后疫情时代的非洲经济转型和发展注入强劲动力。2021 年,新一届中非合作论坛会议计划在塞内加尔召开,双方将以此次会议为契机,把中非全面战略合作伙伴关系推向更高水平。在“一带一路”框架下的中非合作项目陆续复工,推动非洲地区经济复苏。

尤其是南部非洲矿业大有可为。南部非洲涉及的25 个国家,经济发展形势良好,GDP总量约为9 000 亿美元。该地区资源丰富,矿业是多数国家的支柱性产业,其铀、钽、锆和石墨等矿种储量超过全球总储量的30%,是全球矿物原材料和能源的主要供给基地。在南部非洲,电力、道路等基础设施、矿业政策和国家投资风险方面虽有瑕疵,但仍然吸引了像嘉能可、力拓、艾芬豪、五矿集团、紫金矿业、洛阳钼业和布什维尔德矿业公司(Bushveld Minerals)等国际矿业巨头的强烈关注与布局,外资、中资和本地企业均看好本地区未来矿业的发展,目前已在这里形成了“群雄逐鹿”的局面。

5 非洲地区铀资源可持续发展的支撑能力

5.1 矿山资源量及产能在全球中占比越来越高

从非洲地区在产矿山、计划矿山及潜在矿山资源量及产能在全球中占比总体越来越高来看,非洲将在未来全球铀资源供给中扮演越来越重要的“角色”,计划和潜在矿山将占到全球三分之一多的矿山资源量和提供近三分之一的产能。

非洲各状态矿山的总资源量近85 万tU,合计年总产能约为5 万tU。其中,在产矿山资源量合计约19.8 万tU,占全球在产矿山的11%。按2019 年产能为1.8 万tU 的85%计算(1.53 万tU),在产矿山理论上还可以生产约13 年。计划矿山总资源量约为35.4 万tU,合计年总产能约为1.64 万tU,同样按产能的85%计算(1.4 万tU),计划矿山理论上可以开采25 年。潜在矿山总资源量约为29.5 万tU,合计年总产能约1.5万tU,潜在矿山理论上可以开采近20 年。

据WNA(2020)[35],2010—2019 年10 年间,非洲地区总计生产天然铀近11 万t,天然铀年平均产量为1.1 万t,如果未来保持这10 年间的生产水平,非洲地区铀矿开采可以维持77 年之久。

从非洲已查明(可回收)的不同成本铀资源量来看,小于80 美元/kgU 的资源量约有28.5万tU,可以开采近26 年,小于130 美元/kgU 的资源量约有100 万tU,可以开采90 年,中低成本的已查明(可回收)资源可以维持铀矿开采近120 年。此外,小于260 美元/kgU 的资源量约有40 万tU,可以开采36 年。

据王成等(2021)[36]分析认为,“两碳目标”下,2021—2040 年为满足全球核电发展,预计需要天然铀约160 万tU,非洲地区的中低成本(80~135 美元/kgU)铀生产,可为全球核电发展提供重要支撑作用,在产、计划和潜在的矿山,理论上可以提供近60 年的铀矿生产服务。

5.2 铀资源勘查远景潜力较大

非洲地区铀资源勘查远景潜力较大,整体属于早前寒武纪稳定陆块环境下的非洲铀成矿域,是全球9 大成矿域之一。根据铀矿区域分布与成矿地质构造特征,可进一步划分为12个成矿省和18 个成矿区(带),区内共产出有超大型铀矿床36 个(约占全球超大型铀矿床的39%)、大型铀矿床83 个,累计查明常规铀资源量257 万t、非常规铀资源量1 880 万t,分别占全球的常规和非常规铀资源量的五分之一和三分之一。

在超大型铀资源中,非洲最具优势的铀矿类型为古石英卵石砾岩型,超大型矿床有9 个,全部产出于南非。其次为磷酸盐型、侵入岩型和砂岩型,分别主要产于摩洛哥、纳米比亚和尼日尔。非洲已探明的大型铀矿床,以砂岩型、侵入岩型和古石英卵石砾岩型为主,主要产于尼日尔和南非。其中,维特瓦特斯兰德盆地古元古代铀成矿带是世界著名的金铀矿集区,达玛拉造山带产出有世界闻名的罗辛(Rössing)、湖山(Husab)等铀矿床,是世界上唯一的白岗岩型铀矿矿集区,还产出有超大型兰格海因希里(Langer Heinrich)表生型铀矿床,在伊姆拉伦盆地-霍加尔地块铀成矿省产出有超大型-大型砂岩型铀矿床。

可见,非洲地区资源储量丰富、类型多样且独特。目前,非洲的铀勘查活动中心主要集中在非洲南部的纳米比亚、南非以及尼日尔,勘查程度还有相对低或者空白的区域,远景潜力较大。

6 结论

1)非洲地区铀资源丰富,累计查明铀资源量占全球的近三分之一。已查明资源不同回收成本的资源量分别约为169 万tU(小于260美 元/kgU)、129 万tU(小于130 美元/kgU)和28.5 万tU(小于80 美元/kgU),分别占全球同成本区间资源量的21%、21%和14%,无小于40美元/kgU 的低成本已查明铀资源。

2)非洲地区2010—2019 年10 年间,总计生产天然铀近11万t,天然铀年平均产量为1.1万t。纳米比亚和尼日尔是位居全球第4 和第6 位的产铀国,近2 年两国生产了全球15%~18%的天然铀。截至2019 年7 月,非洲在产矿山5 座,总计占有资源量近20 万tU(占全球的11%),合计年产能约1.8 万tU(占全球的22%),主要由Orano、CNNC、Swakop Uranium(CGN-URC 大股东)以及Harmony Gold 等公司控股。

3)非洲地区主要产铀国即为主要勘查投入国,包括纳米比亚、尼日尔和南非。目前,部分在产矿山的暂停开采或者关闭,减少了市场的部分供应。但暂停矿山重启计划的实施和储备矿山的计划全面投产,将弥补甚至增加非洲市场的供应。认为2024 年后非洲天然铀供给将会向好发展。

4)2021 年非洲疫情应对能力有望提升、经济有望好转、安全局势也有望趋稳,部分非洲国家采取了吸引外资的经济政策和措施等。中国与非洲的经贸合作将为后疫情时代的非洲经济转型和发展注入强劲动力,尤其南部非洲矿业大有可为,目前该地区已形成了群雄逐鹿的局面。

5)非洲地区铀资源储量丰富、勘查远景较大,在产矿山产能、计划和潜在矿山资源量将在未来的铀供给中扮演越来越重要的“角色”。中低成本的已查明资源理论上可以维持铀矿开采近120 年,在产、计划和潜在的矿山,理论上可以提供近60 年的铀矿生产服务,以及随着投入和勘查程度的提高,铀资源量的持续增加,可为未来全球核电发展起到重要支撑作用。