创业板注册制改革对股价波动性的影响研究

颜恩点 王昕悦

摘要:注册制改革是资本市场高质量发展的关键制度建设。以创业板注册制改革为自然实验,选取创业板和中小板 2019-2020年上市公司的样本数据构建双重差分模型,检验创业板注册制改革对股价波动性的影响。研究发现:(1)在注册制改革的政策下,上市公司的股价波动性增加;(2)注册制改革与股价波动性之间的正相关关系在信息透明度高、机构投资者持股比例高的上市公司减弱,但在经济政策不确定性高的情况下增强;(3)注册制改革增加股价波动性的路径在于:注册制改革提高了投资者情绪,加剧了其非理性交易,进而增加了上市公司的股价波动性。这些研究不仅丰富了股价波动性的相关文献,也为全面实行注册制改革提供新的理论视角和微观证据。

关键词:注册制改革;股价波动性;非理性行为;创业板;中小板

中图分类号:F832.5;F275 文献标志码:A文章编号:1672-626X(2022)01-0059-20

一、引言

2018年11月5日习近平总书记宣布在上海证券交易所设立科创板并试点注册制,2020年4月27日中央全面深化改革委员会宣告在创业板试点注册制,注册制作为资本市场的一项顶层设计,对于我国资本市场高质量发展具有重要意义。这一重要制度的改革引起了实务界和学术界的广泛关注。但关于注册制改革的研究,仅有少数文献从理论层面分析了注册制在披露信息和发挥市场功能方面的优势[1~7],较少学者从实证方面初步分析了注册制改革对中介机构与资本市场的影响以及资本市场对推广注册制改革的态度[8~11],亟须学术界对注册制改革的影响提供理论研究与实践支持。

股价波动性是反映资本市场稳定的基本指标。我国的资本市场制度建设是一个从无到有、逐渐探索、逐步完善的过程,必然会对上市公司产生重大影响,比如沪港通交易制度、融资融券制度和涨跌停制度都在一定程度上增加或者减少了上市公司的股价波动性[12~15]。但是对于注册制改革这一股票发行制度的变化是否会影响上市公司股价波动性的问题,研究较为缺乏。基于此,本文以创业板注册制改革为自然实验,采用创业板和中小板2019-2020年上市公司的样本数据,构建双重差分模型,考察创业板注册制改革对上市公司股价波动性的影响。

本文的研究贡献主要体现在以下三点:第一,丰富了股价波动性的相关文献。现有文献主要研究了外部政策环境[12~15]、信息披露[16~19]、投资者行为[20~25]、媒体报道[26~28]、股市规模[29]等因素对股价波动性的影响。与以往研究不同,本文从注册制改革的角度展开对股价波动性的研究,从宏观因素和制度变迁层面拓展了股价波动性的研究视野。第二,由于注册制改革时间不长,当前学术界关于注册制改革的研究主要是关注不同股票发行制度在法律基础[1-3]、信息披露制度[4~5]、政府管制[6]和市场结构[7]等方面的异同问题,鲜有文献从实证角度对发行制度改革的经济后果进行分析[8~11]。本文从股价波动性的视角考察了注册制改革这一宏观经济政策的微观市场反应,为实务界和学术界了解注册制改革的经济后果提供了新的视角,为资本市场全面实行注册制改革提供理论基础。第三,现有文献主要通过横截面或时间序列数据研究股价波动性,可能存在一定的内生性问题。本文基于注册制改革事件,构建双重差分模型,可以有效解决注册制改革与股价波动性之间的内生性问题。

其余部分安排如下:第二部分为文献回顾,并对已有研究进行评述;第三部分讨论制度背景并提出研究假说;第四部分是研究设计,介绍了样本、数据、变量及研究模型;第五部分报告了注册制改革影响股价波动性的实证分析结果;第六部分进行了稳健性检验分析;最后是研究结论与启示。

二、文献回顾

(一)发行制度的相关研究

我国资本市场的发行制度自20世纪90年代初以来经历了“审批制”“核准制下的通道制”“核准制下的推荐制”“注册制”等多个阶段,逐步形成以主板、中小板、创业板、科创板、新三板为主体的多层次资本市场。2013年11月,党的十八届三中全会作出“推进股票发行注册制改革”的决定,我国股票发行审核制度将由核准制过渡到注册制。

从理论分析来看,曹凤岐(2020)[1]提出《新证券法》修改的核心内容是全面推行注册制,为保护投资者权益和强化信息披露提供法律基础,促进资本市场的制度建设。顾连书等(2012)[2]和陈淮等(2012)[3]基于制度经济学变迁理论分析得出注册制是资本市场制度改革的最终目标,应开设“注册制”板块,逐步试点注册制,健全资本市场的法规制度,落实中介机构的责任,提高投资者的素质。曹凤岐(2014)[4]通过分析新股发行三种审核制度得出注册制以信息披露为中心,由投资者对公司价值做出判断,更有利于有发展潜力的创业公司上市。方勇华和刘佳(2017)[5]基于供给侧结构性改革视角,指出注册制改革有利于形成市场化风险定价,但是推行注册制的前提是建立更加严格细化的信息披露制度、投资者保护制度和退市制度等。进一步,陈见丽(2015)[6]通过分析发现核准制下股票发行由政府管控,过高的权利寻租成本导致发行价格虚高,催生 IPO“三高”泡沫;与核准制不同的是,注册制采用形式审查,促使IPO合理定价。此外,马连福和秦鹤(2021)[7]从创业板核准制下发行的存量公司和注册制发行的增量公司并存的现象,分析得出注册制将促进市场结构性分化,促使上市公司提高投资者关系整体水平。

从实证研究来看,鲁桂华等(2020)[8]研究發现注册制下,政府对会计师事务所进行了更严格的监督以促进审计师声誉机制的发挥和审计质量的提高。进一步,董秀良等(2020)[9]研究发现非理性投机行为严重是注册制下首发定价过高的主要原因,其次对承销商提供的投资价值研究报告的质量以及金融中介机构、发行人和投资者的道德约束也应该成为注册制下监管层的重点。高田田(2020)[10]基于科创板注册制改革,通过逐步回归并采用加权最小二乘法研究发现注册制改革并没有改善资本市场中IPO高抑价现象。而吴文若(2021)[11]以证监会发布的《中国证监会就创业板改革并试点注册制主要制度规则向社会公开征求意见》为研究事件分析资本市场对注册制实施的反应,研究发现市场对注册制的推广持负面态度。

(二)股价波动性的相关研究

股价波动指股票价格的起伏变化程度,是反映资本市场稳定程度的基本指标。现有文献主要从外部政策环境、信息披露、投资者行为、媒体报道以及股市规模等方面研究了我国股价波动性的影响因素。肖浩和孔爱国(2014)[12]研究發现融资融券交易通过降低标的证券噪声交易、提升信息传递速度、降低公司盈余操纵以及降低投资者之间的信息不对称程度来降低标的证券股价的特质性波动。进一步,Gui和Zhu(2021)[13]研究发现引入融资融券制度有利于我国股价的调整。而王朝阳和王振霞(2017)[14]研究发现涨跌停制度没有稳定金融市场反而加大了股价波动,其原因主要在于散户交易者掌握信息有限并对短期收益过度敏感从而发生非理性交易,并通过杠杆效应进一步加大股价波动。钟凯等(2018)[15]发现“沪港通”政策可以加强上市信息披露质量,通过信息效应降低股价异质性波动。资本市场中的信息披露和投资者行为也会影响股价波动性。辛清泉等(2014)[16]和 Dasgupta等(2010)[17]认为公司及时披露信息和更多的分析师关注预测,投资者可以获得有效信息对未来事件或公司经营状况进行预测,减缓未知消息对股价的冲击,降低股价波动性。韩燕等(2020)[18]和刘志东等(2016)[19]发现信息数量与股价波动负相关,即更多的信息能够降低股价波动。考虑不同投资者对股价波动性的影响,朱光伟等(2020)[20]则认为中小个体投资者容易发生非理性行为,追涨杀跌,加剧股价波动。祁斌等(2006)[21]和何佳等(2007)[22]则发现机构投资者持股比例与股价波动性之间存在显著的负相关关系,机构投资者能稳定金融市场。另外一些实证研究同时考察了机构投资者持股和机构交易行为,认为机构的持股行为会提高市场信息效率,稳定市场,而机构投资者的交易行为会降低市场效率,加剧市场波动[23~25]。除此之外,Hsu等(2021)[26]研究发现新闻报道中所带的情绪也会对股价波动产生剧烈影响。雷震等(2016)[27]基于有效市场理论和行为金融学的角度,发现股市谣言会直接影响投资者的风险投资行为进而导致股价过度波动。谭松涛等(2014)[28]也考虑了不同投资者对新闻报道信息反应速度的差异,研究发现机构投资者通过交易更快地对市场公开信息作出反应,降低股价波动。股市规模与股价波动性也相互影响,中国股市资金供求双方综合规模扩张将加大股价波动性,同时股价波动性会对股市资金供求双方综合规模产生正向反馈效应[29]。

综上所述,在以上影响上市公司股价波动性的文献中,还没有文献将发行制度改革产生的影响引入股价波动性的探讨。注册制将股票发行的选择权交还投资者,减少政府在审核过程中的行政干预,逐步完善信息披露制度和中介机构相关责任,由投资者依据信息自主判断,是我国资本市场发行制度的必然选择。但是由于我国处在注册制改革初期,相关制度的不健全使得投资者无法判断上市公司价值,更多地表现为以投机获利为目的的短期行为。此外,我国资本市场以中小投资者等散户为主要参与者,可能对注册制改革反应过度,为了追求短期利益频繁交易,增加市场噪声,加剧股价波动性。在现有文献的理论基础上,本文将进一步探讨注册制改革对股价波动性的影响。

三、制度背景与研究假说

自2013年政府明确提出“推进股票发行注册制改革”目标以来,我国资本市场注册制改革不断推进。2018年11月5日上海证券交易所设立科创板并试点注册制,首批企业于2019年7月22日上市,根据东方财富choice 的数据显示,截至2021年7月22日开板两周年,科创板已上市企业313家,募集资金3858亿元,总市值达5.38万亿元;2020年4月27日宣告在创业板试点注册制,8月24日落地实施,至2021年8月24日创业版注册制落地一周年,共184家企业上市,合计募资1421亿元,总市值达1.9万亿元。短时间内资本市场注册制改革已取得明显成效。但在注册制改革的道路上,鲜少有学者关注这一制度改革对资本市场的负面影响,注册制改革是否会加剧上市公司的股价波动性并影响资本市场的稳定?创业板注册制改革为研究注册制改革的经济后果提供了一个非常有利的自然实验环境。一方面,在创业板注册制改革前,创业板上市公司发行制度为核准制,股票发行制度改革是一个渐变的过程,注册制的实施可以直接观测到股票发行制度的改革在某一时点的改变,作为外生冲击研究对股价波动性的影响;另一方面,中小企业板块上市公司的发行制度一直是核准制,这为研究提供了天然的实验组和对照组,有利于构建双重差分模型,从而有效处理注册制改革与股价波动性之间的内生性问题。

关于注册制改革如何影响上市公司的股价波动性,主要从以下两个方面进行考虑。

一方面,我国正处于注册制改革初期,相关配套制度和法律基础尚未健全。创业板注册制改革之前,公司实行核准制。在核准制下,监管机构对发行人披露文件的真实性和公司质量进行实质性审核,据此判断发行人是否核准上市。公司公开发行股票须经过政府审查,投资者容易产生依赖心理,很少对发行人质量进行独立判断。然而注册制改革后,监管机构只对发行人的申报文件进行形式审核,将股票的发行权交给市场。由证券中介机构对发行公司的质量进行价值判断,投资者依据披露的信息进行分析并作出决策。但是由于我国正处于注册制改革初期,信息披露制度、中介机构承担责任制度、资本市场监管机制和投资者保护制度等相关配套制度不健全,与之相关的中介机构自律能力、市场定价能力和相关责任意识尚未形成,投资者不具备专业的投资理念,无法对企业价值有准确的认知进而进行决策,因此投资者较少进行以长期持有股票进行投资的交易,更多地进行以投机获利为目的的短期交易,加剧上市公司的股价波动性。

另一方面,资本市场中的大部分中小投资者对政策反应过度,进行非理性交易,加剧了上市公司的股价波动性。传统的金融理论认为,投资者是完全理性的,具备完全计算能力和预测能力,不被偏见、行为和心理等因素影响,永无止境地追求利益最大化[30~31]。然而,由于我国资本市场发展时间较短,与之匹配的市场监管制度还不成熟,使得我国资本市场绝大部分参与者为中小投资者[32]。中小投资者专业投资知识薄弱,决策往往会受到情绪、性格以及政策环境变化的影响,从而产生“赌博”式投资、投机、“羊群效应”等非理性行为,加剧股价波动性[33]。从注册制改革后上市规则的变化来看,新股上市前5个交易日不设涨跌幅限制,涨跌幅限制比例放宽至20%,这为市场情绪宣泄和市场价格变化提供了更大的空间,加剧了投资者的投机心理,从而导致股价剧烈波动[34~35]。

综上所述,由于在注册制改革初期,相关制度不健全,投资者难以对创业板的上市公司价值进行判断,进而更多地进行以投机获利为主的短期交易行为;加之资本市场中的大部分中小投资者对改革反应过度,基于投机心理频繁交易股票,从而加剧了上市公司的股价波动性。基于上述分析,提出假说1。

假说1:注册制改革会加剧上市公司的股价波动性。

接下来,考虑信息透明度如何影响注册制改革与股价波动性的关系。更透明的公司信息环境,如更充分、及时的信息披露和更多的分析师跟踪等,有助于投资者基于公司层面的信息进行决策交易,减少个人投资者的非理性交易行为,从而降低股价波动性[16~17,36]。文凤华等(2014)[37]指出,信息透明度越高,投资者依据披露信息所作的判断和投资者行为越稳健,越能降低中小投资者等噪声交易者的投机心理和盲目乐观的心态,减少其非理性交易行为,有助于降低股票交易买卖价差和噪声交易对股价的影响,从而降低股价波动性。因此,与信息透明度低的上市公司相比,信息透明度高的上市公司更能减缓注册制改革对投资者投机心理和非理性交易的现象,从而减弱注册制对股价波动性的正向作用。基于上述分析,提出假说2。

假说2:随着信息透明度的提高,注册制改革对股价波动性的正向作用减弱。

此外,考虑上市公司的机构投资者持股如何影响注册制改革与股价波动性的关系。现有研究发现机构投资者偏好业绩好、经营稳健、治理结构优良和抗风险能力强的公司,祁斌等(2006)[21]和An等(2013)[38]研究发现机构投资者持股比例较高的上市公司会引来更多的分析师跟进,完善公司内部治理,将会提高投资者投资信心,减少投资者的非理性交易行为。随着机构投资者持股比例的增加,可以更好地发挥其外部治理和监督作用,从盈余管理角度对公司高管产生约束作用,保护中小投资者的利益。因此,基于注册制改革的背景,机构投资者凭借信息优势和专业研究人员加强对公司的内部治理,使得公司的股价更能反映公司的真实价值。中小投资者基于公司有效信息进行交易,减少对注册制改革反应过度而进行的非理性行为,进而降低股价波动性。基于上述分析,提出假说3。

假说3:随着机构投资者持股比例的提高,注册制改革对股价波动性的正向作用减弱。

最后,考虑经济政策不确定性的作用。所谓经济政策不确定性,指的是一些经济、政治、军事事件的变化对国家经济政策环境及资本市场产生影响[39]。王义中等(2014)[40]和Pastor等(2012)[41]认为经济政策不确定性会显著影响资本市场的股价反应,甚至会对整个资本市场的股价波动产生影响。经济政策不确定性通过影响投资者理性行为对股价波动产生影响。一方面,经济政策不确定性会进一步增加投资者的风险认知和反应程度,增加中小投资者对注册制改革的反应程度,基于投机心理频繁交易股票。另一方面,较高的经济政策不确定性也会影响投资者对政策信息的理解和掌握程度,降低投资者的理性思维程度,由此造成投资者非理性投资行为增加,加剧股价波动性。因此,在注册制改革的政策下,经济政策不确定性会增加中小投资者的风险厌恶程度,使其情绪波动更大,更易发生非理性行为偏差,进而注册制改革对股价波动性的正向作用会显著增强。基于上述分析,提出假说4。

假说4:随着经济政策不确定性的提高,注册制改革对股价波动性的正向作用增强。

四、研究设计

(一)样本与数据来源

选取2019-2020年创业板和中小板上市公司的数据为样本,以创业板注册制改革之后的公司为实验组;由于创业板和中小板都是为了鼓励自主创新,为具有高成长性的中小企业融资服务的资本市场,故以中小板的上市公司为对照组。创业板2020年6月12日开始实行注册制,由于数据时间较短,故将年度数据调整为季度数据,以一个季度数据为一期,共取得9237个样本。用变量Term表示季度虚拟变量,用Industry表示行业固定效应,行业按2012年证监会上市公司行业分组中的二级代码进行分类,其他财务数据主要来源于国泰安(CSMAR)数据库。

在此基礎上,按以下程序作进一步的筛选:(1)剔除 ST 类公司;(2)剔除研究期间发生重大重组或主营业务变化的公司;(3)删除数据缺失的公司。此外,对于主要连续变量,为了消除极端值的影响,按照1%分位数进行了调整(Winsorize)处理。为了保证回归结果的稳健,所有回归进行了稳健性(Robust)控制。

(二)变量设计与模型

1.被解释变量

参考谭松涛等(2014)[28]、辛清泉等(2014)[16]和王谨乐等(2018)[24]的研究,采用股票日收益率的季度标准差来衡量股票价格的波动率(Vol)。

2.解释变量

基于双重差分模型的思想,以创业板2020年6月12日注册制改革的事件定义解释变量:Post是虚拟变量,如果时间t在创业板“注册制”之后则取值1,否则取值0;Bound是虚拟变量,如果股票i是属于创业板的股票则取值1,否则取值0。

3.调节变量和控制变量

参考Hutton等(2009)[36]的方法,用过去三期操控性应计项目的均值来衡量信息透明度,具体计算如下:

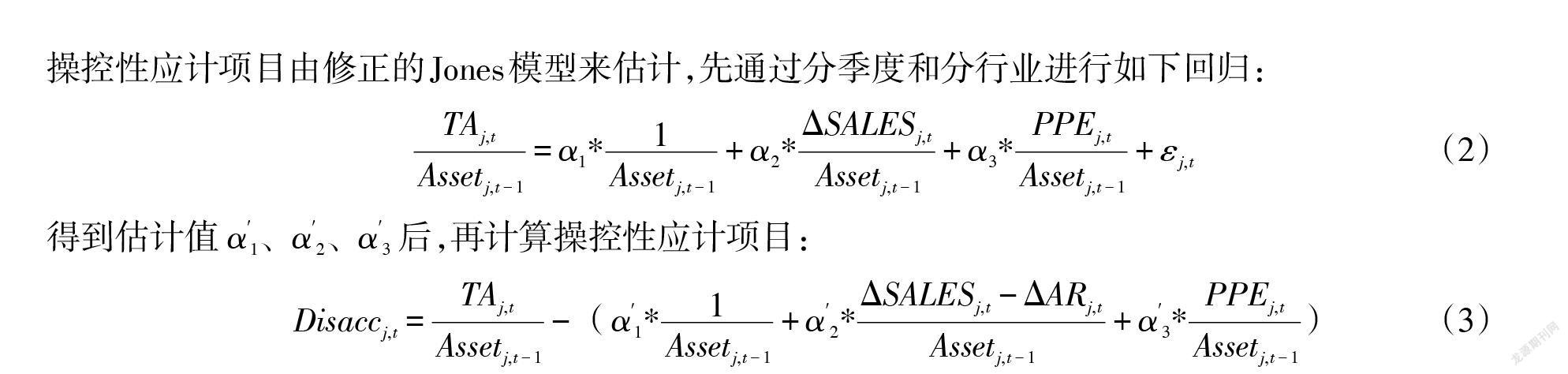

操控性应计项目由修正的Jones模型来估计,先通过分季度和分行业进行如下回归:

得到估计值α′1、α′2、α′3 后,再计算操控性应计项目:

其中,TAj,t是总应计项目,公司营业利润减去经营活动现金流,Assetj,t-1是公司的总资产,∆SALES是公司销售收入增加额,∆AR 为应收账款的增加额,PPEj,t是固定资产原值。Opacity 值越大,公司操控性应计项目的均值就越大,公司的信息透明度就越低。为了便于对回归结果进行解释,对 Opacity 取相反数,得到变量Dopacityj,t,Dopacity数值越大,信息透明度越高。

本文所指的机构投资者主要包括证券投资基金、QFII、券商、保险公司、社保基金、信托、财务公司和银行。将上市公司中这些股东的持股比例之和记为InsHold,作为本文的机构投资者持股指标。

经济政策不确定性用EPU 综合指数衡量,该指标由Baker 等(2016)[42]构建并测算得出,中国EPU 以《南华早报》为分析对象,对该报纸每月刊发的中国经济政策不确定性的文章进行识别。

为检验注册制改革对股价波动性的影响,参考相关国内外研究[12~17,20~28],将以下变量作为检验模型的控制变量:公司规模(Size)、资产负债率(Leverage)、公司成长性(MB)、净资产收益率(ROE)、股票换手率的变化(Dturnover)、实际控制人性质(SOE)、每股净资产(BPS)、每股收益(EPS)、行业虚拟变量(Industry)以及季度虚拟变量(Term),具体变量定义和度量如表1所示。

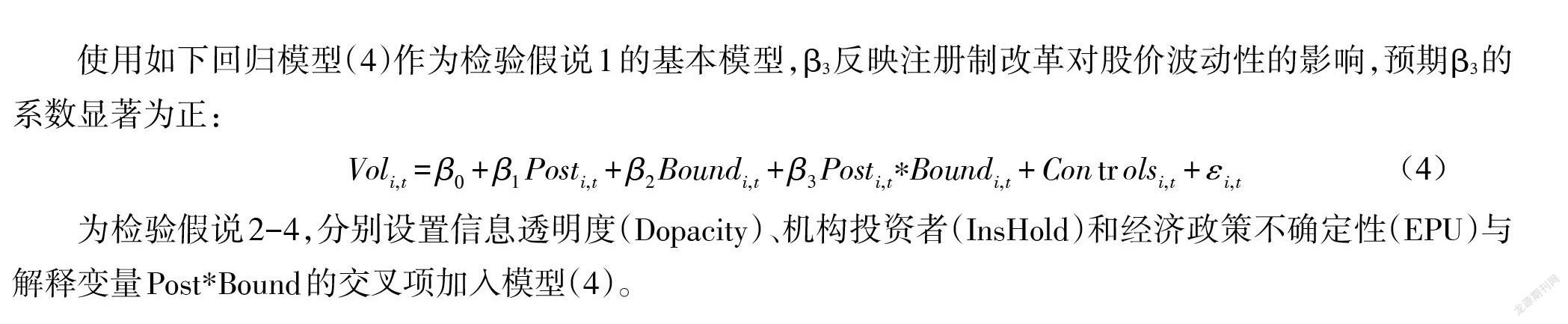

使用如下回归模型(4)作为检验假说1的基本模型,β3反映注册制改革对股价波动性的影响,预期β3的系数显著为正:

为检验假说2-4,分别设置信息透明度(Dopacity)、机构投资者(InsHold)和经济政策不确定性(EPU)与解释变量Post*Bound 的交叉项加入模型(4)。

五、注册制改革影响股价波动性的实证分析

(一)描述性统计

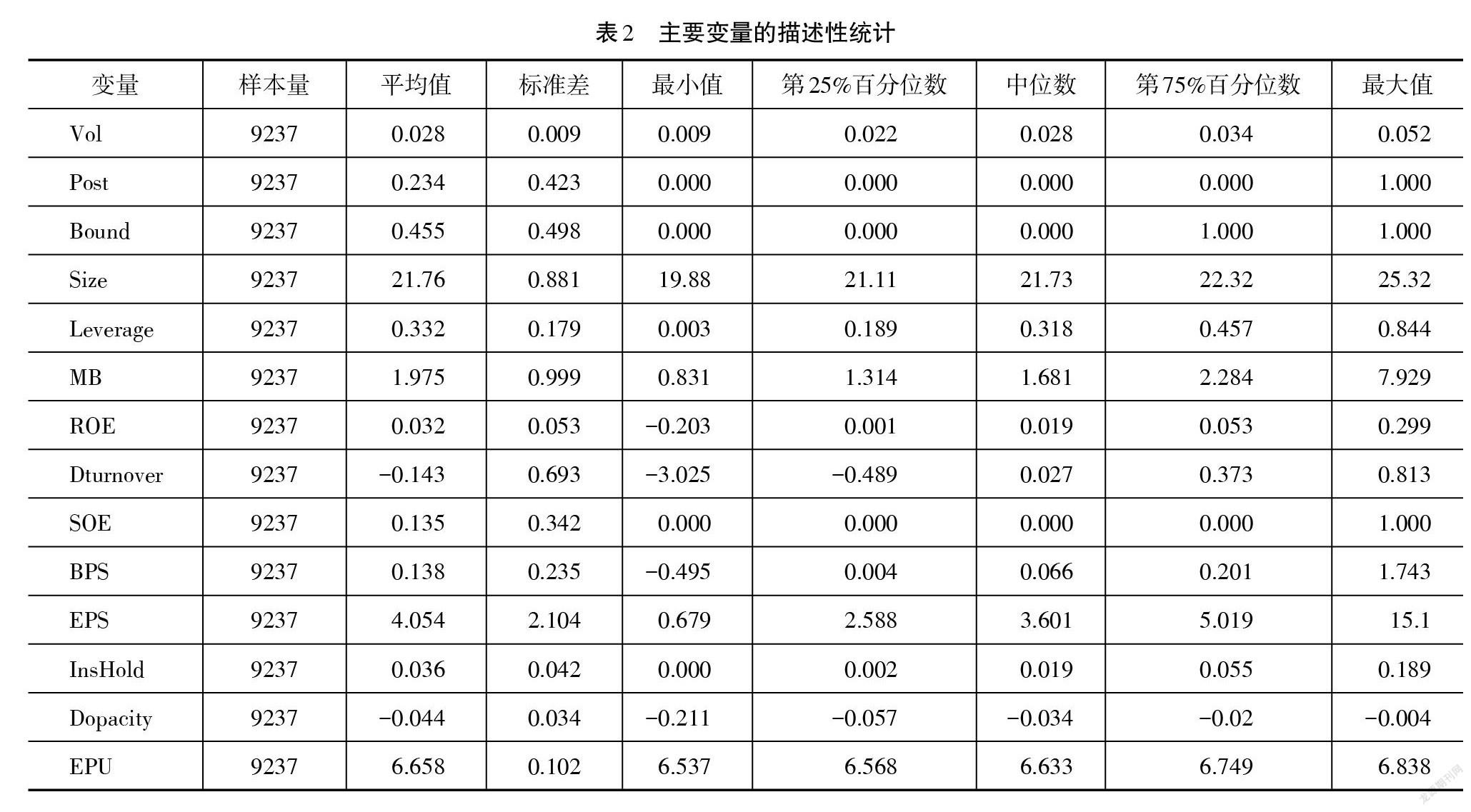

表2报告了主要变量的描述性统计。股价波动性Vol 的均值和中位数均为0.028,标准差为0.009,与已有研究的结果差别不大[16]。注册制改革的虚拟变量(Bound)的均值为0.455,说明在本样本数据中有45.5%的上市公司是在注册制改革的政策下进行股票交易。

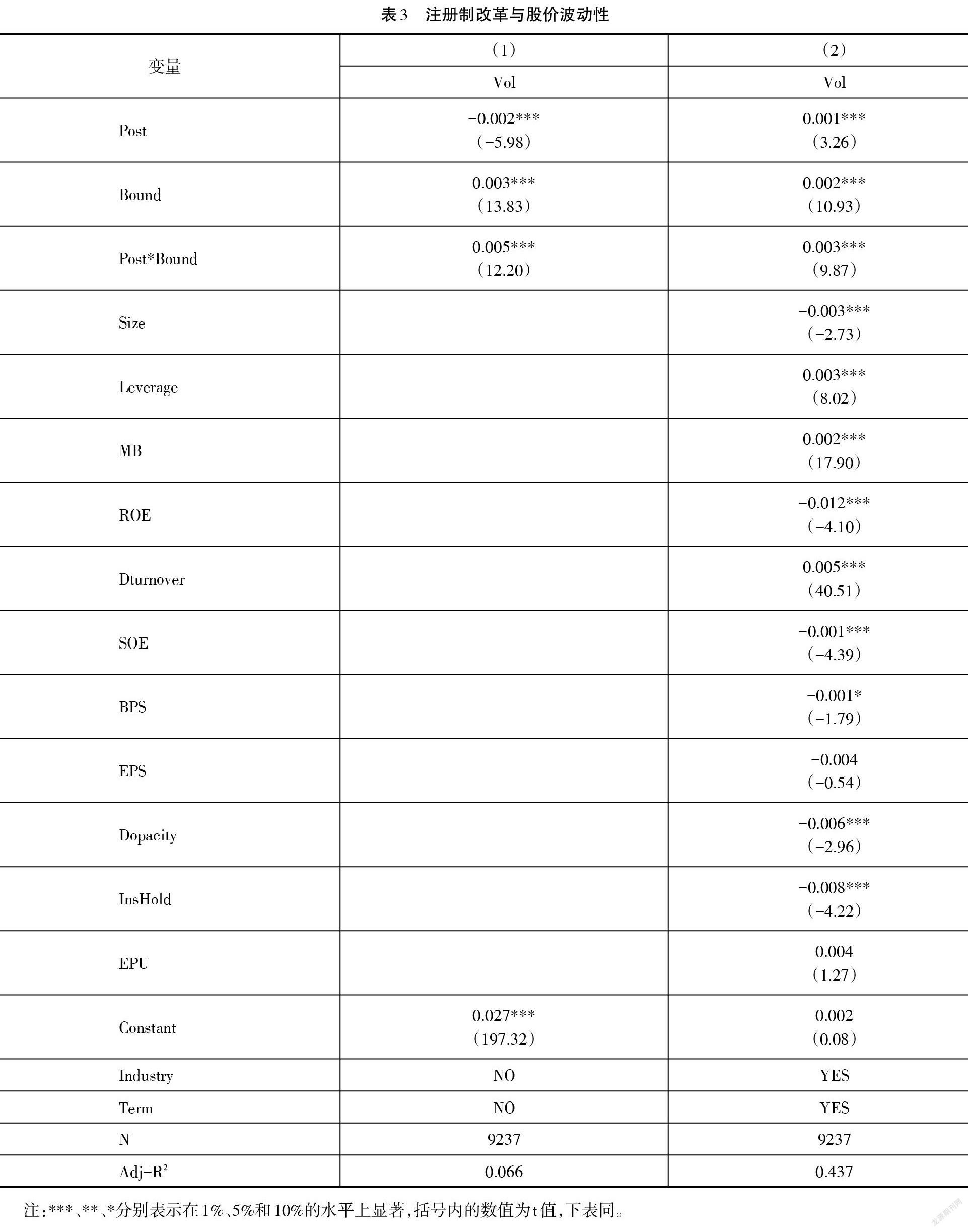

(二)注册制改革与股价波动性

首先采用模型(4)检验假说1,表3报告了注册制改革影响股价波动性的回归结果。列(1)未加入其他控制变量,解释变量Post*Bound 的系数为0.005,在1%的水平下显著为正。再加入相关控制变量、季度固定效应和行业固定效应之后,列(2)回归结果依然为正,且在1%的统计水平下显著。由此可见,注册制改革加剧了创业板上市公司的股价波动性,实证结果验证了假说1。

其他控制变量的回归结果显示:公司规模(Size)、净资产收益率(ROE)、每股净资产(BPS)和实际控制人性质(SOE)在列(2)中显著为负,说明公司规模越大、净资产收益率越高、公司每股净资产越高、公司为国有企业时,其股价波动性越低,上述控制变量的回归结果与现有文献基本保持一致[26,43~44]。资产负债率(Lever⁃ age)、公司成长性(MB)和股票换手率的变化(Dturnover)在列(2)中显著为正,说明资产负债率越高、公司成长性越大、股票换手率的变化越大时,其股价波动性越高,上述控制变量的回归结果与现有文献研究结论基本保持一致[26,45]。

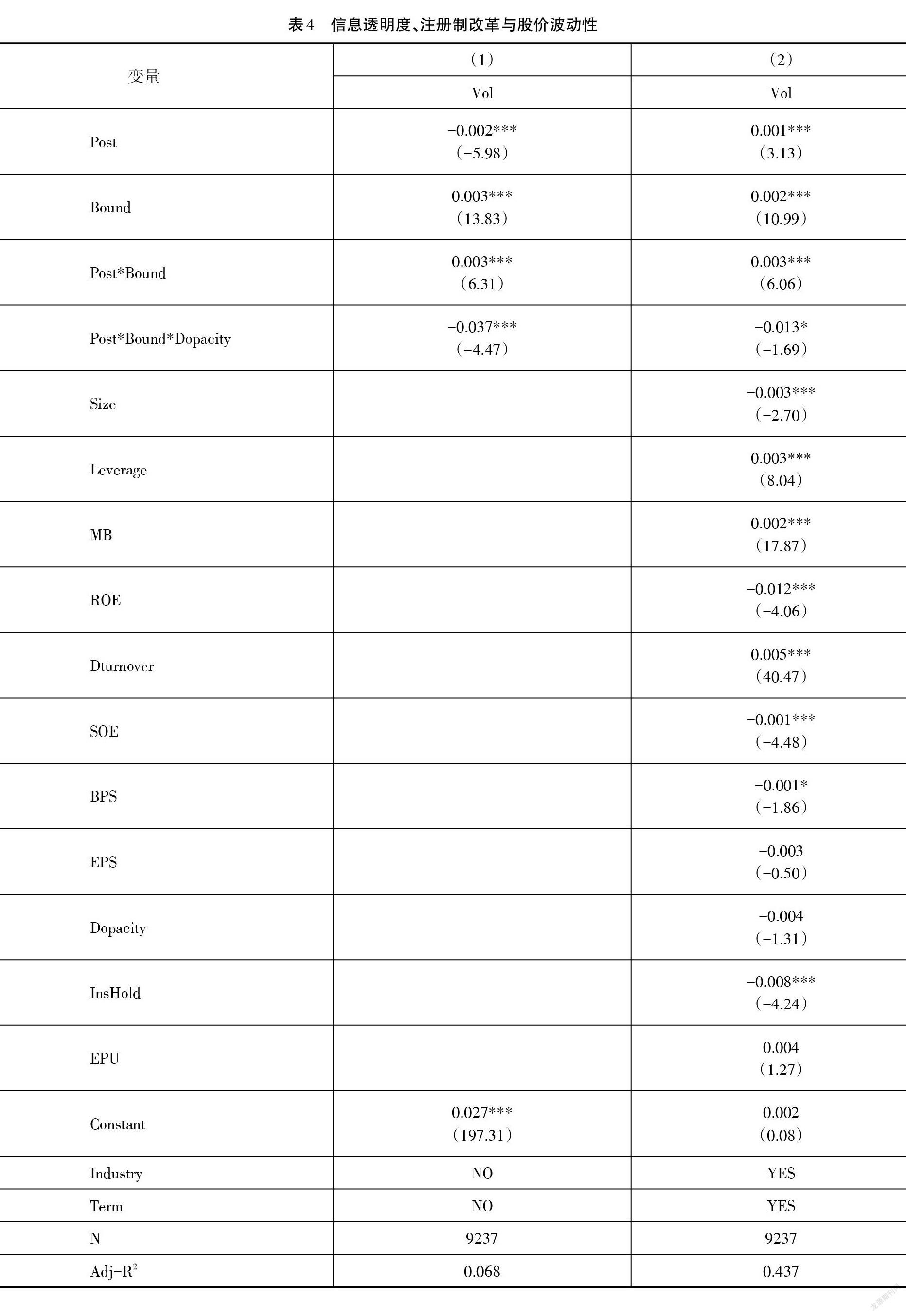

(三)信息透明度、注册制改革与股价波动性

表4进一步报告了信息透明度对注册制改革与股价波动性关系的影响。在模型(4)中加入解释变量Post*Bound与信息透明度(Dopacity)的交互项进行检验,列(1)解释变量Post*Bound*Dopacity的系数在1%的统计水平下显著为负,再加入相关控制变量、季度固定效应和行业固定效应之后,列(2)的回归结果依然显著为负。这表明,与信息透明度低的上市公司相比,注册制改革对信息透明度高的上市公司股价波动性正向作用减弱,与假说2的预期一致。该回归结果表明信息透明度的提高减少了投资者的投机心理和非理性交易行为,降低了股价波动性。

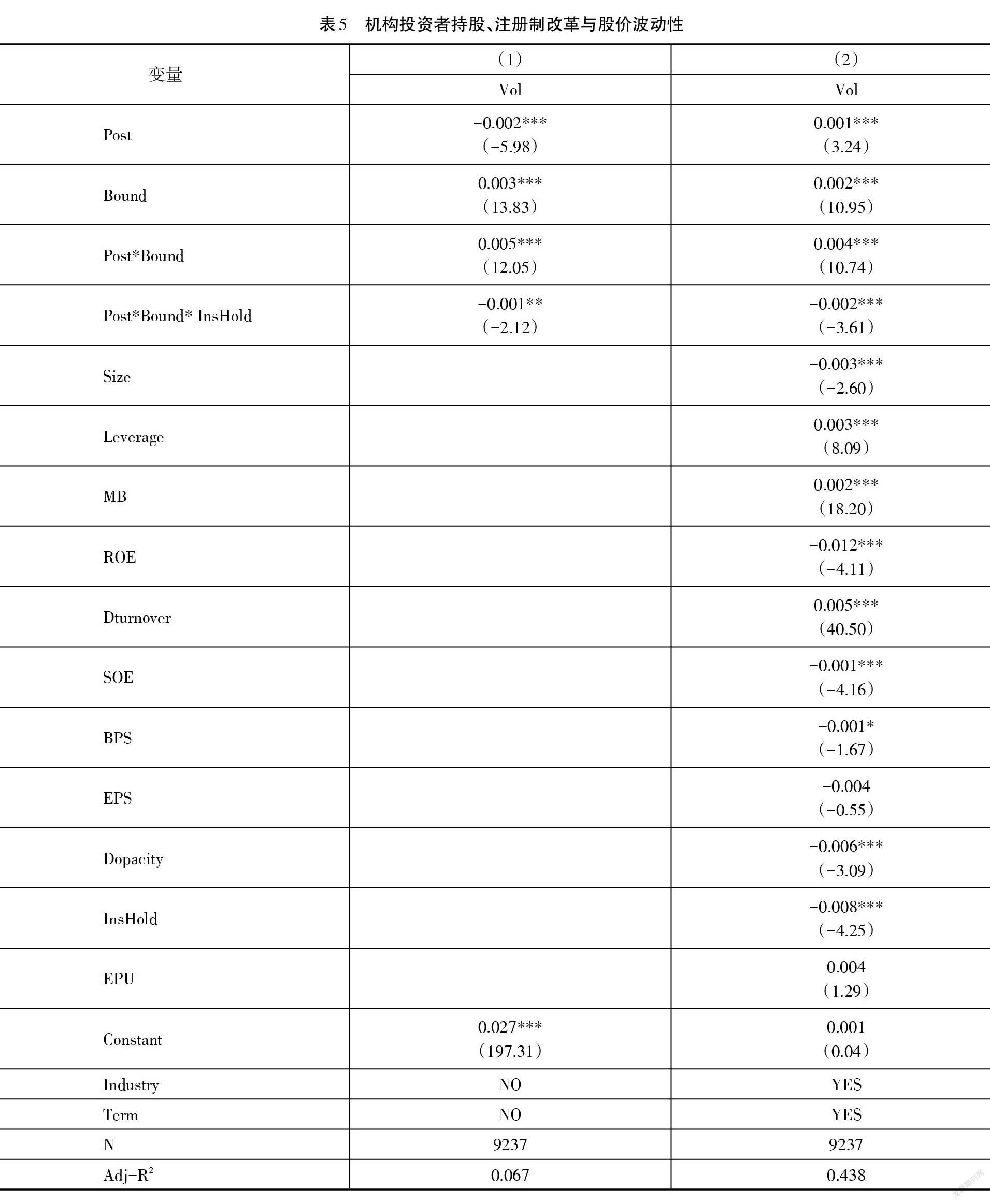

(四)机构投资者持股、注册制改革与股价波动性

表5分析了机构投资者持股对注册制改革与股价波动性关系的影响。在模型(4)中加入解释变量 Post*Bound 与机构投资者(InsHold)的交互项进行检验,列(1)中的解释变量 Post*Bound*InsHold的系数为负,在5%的统计水平下显著。加入相关控制变量、季度固定效应和行业固定效应之后,列(2)的回归结果依然为负,且在1%的统计水平下显著。这表明,随着机构投资者持股比例的增加,注册制改革对上市公司股价波动性的正向作用减弱,与假说3的预期一致。该回归结果说明,机构投资者持股比例的提高减少了中小投资者的非理性交易行为,降低了股价波动性。

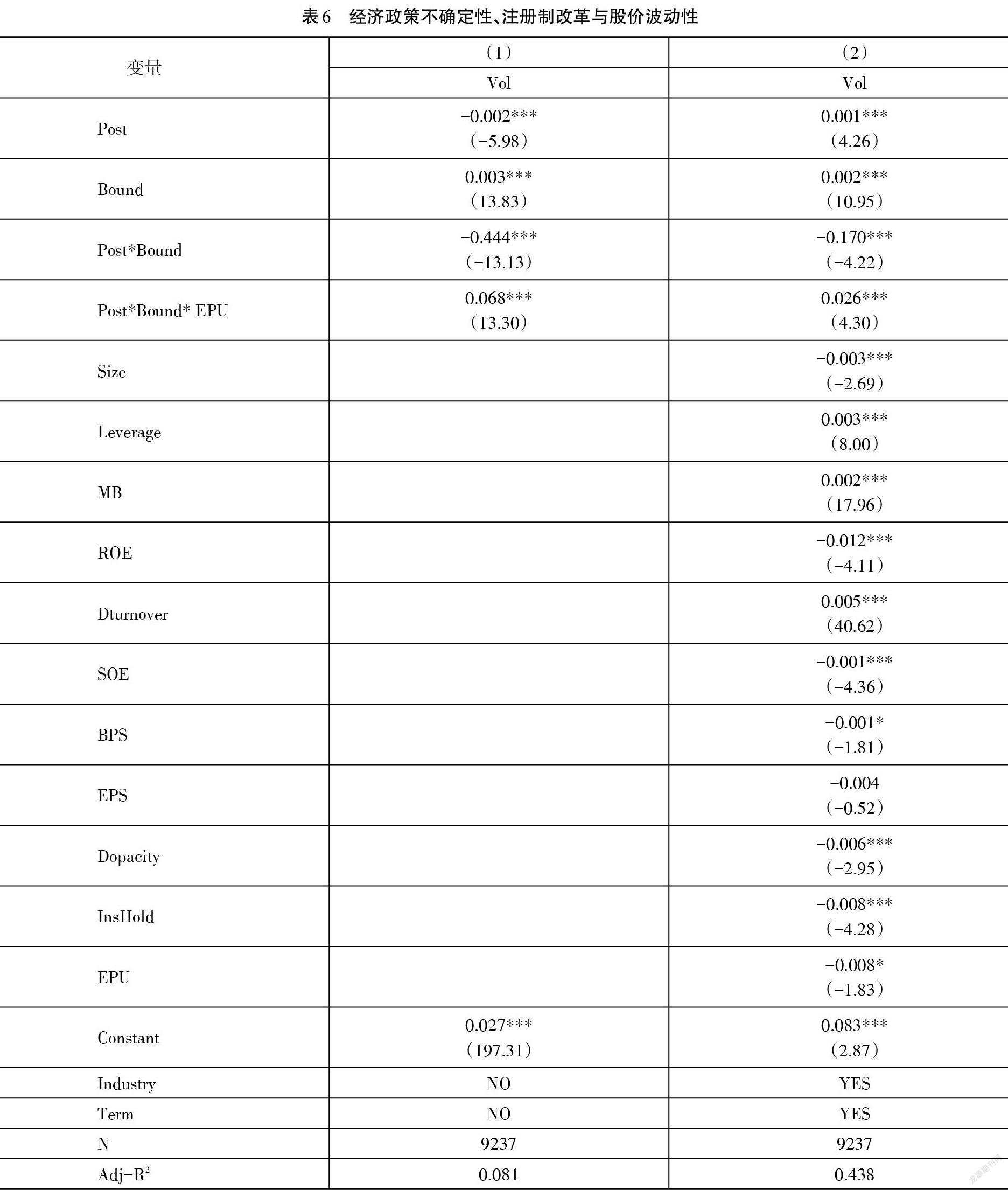

(五)经济政策不确定性、注册制改革与股价波动性

表6进一步报告了经济政策不确定性对注册制改革与股价波动性关系的影响。在模型(4)中加入解释变量Post*Bound 与经济政策不确定性(EPU)的交互项进行检验,列(1)解释变量Post*Bound*EPU 的系数在1%的统计水平下显著为正。再加入相关控制变量、季度固定效应和行业固定效应之后,列(2)的回归结果依然显著为正,这表明,随着经济政策不确定性的增加,注册制改革对上市公司股价波动性的正向作用增强,与假说4的预期一致。该回归结果说明,经济政策不确定性的提高增加了投资者的风险认知和反应程度,影响了投资者对政策信息的理解和掌握程度,降低了投資者理性思维程度和判断能力,使其更多地进行非理性交易行为,注册制改革对上市公司股价波动性的正向作用增强。

六、稳健性检验

(一)影响路径分析

前文实证结果表明注册制改革后,上市公司的股价波动性显著增加,但是背后的影响路径是什么?是否如前文推断,在注册制改革下,投资者可能对政策反应过度,加剧了投机心理,追涨杀跌,增加资本市场的非理性交易。为进一步分析注册制改革对股价波动性的影响路径,本研究分别从投资者情绪、个人投资者交易行为两个维度进行考察。

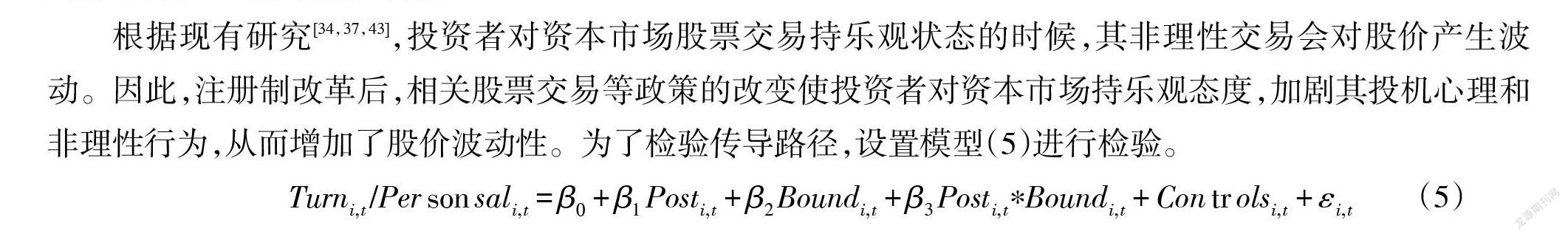

根据现有研究[34,37,43],投资者对资本市场股票交易持乐观状态的时候,其非理性交易会对股价产生波动。因此,注册制改革后,相关股票交易等政策的改变使投资者对资本市场持乐观态度,加剧其投机心理和非理性行为,从而增加了股价波动性。为了检验传导路径,设置模型(5)进行检验。

借鉴刘维奇和刘新新(2014)[46]的研究,用股票交易的换手率来衡量投资者情绪(Turn),股票交易的换手率可以真实反映投资者参与股票交易的活跃程度和参与股票投机性程度,是投资者情绪的正向指标。

国泰安(CSMAR)数据库对于大笔交易的定义是A 股交易量超过100000股,交易金额巨大,可以将其认定为机构投资者进行的交易。因此,以当日(1-大笔交易量/当日总成交量)的比率来衡量个人投资者交易行为(Personsal),并参考相关国内外研究[12~17,20~28],将以下变量作为检验模型的控制变量:公司规模(Size)、资产负债率(Leverage)、公司成长性(MB)、净资产收益率(ROE)、股票换手率的变化(Dturnover)、实际控制人性质(SOE)、每股净资产(BPS)、每股收益(EPS)、行业虚拟变量(Industry)以及季度虚拟变量(Term)。

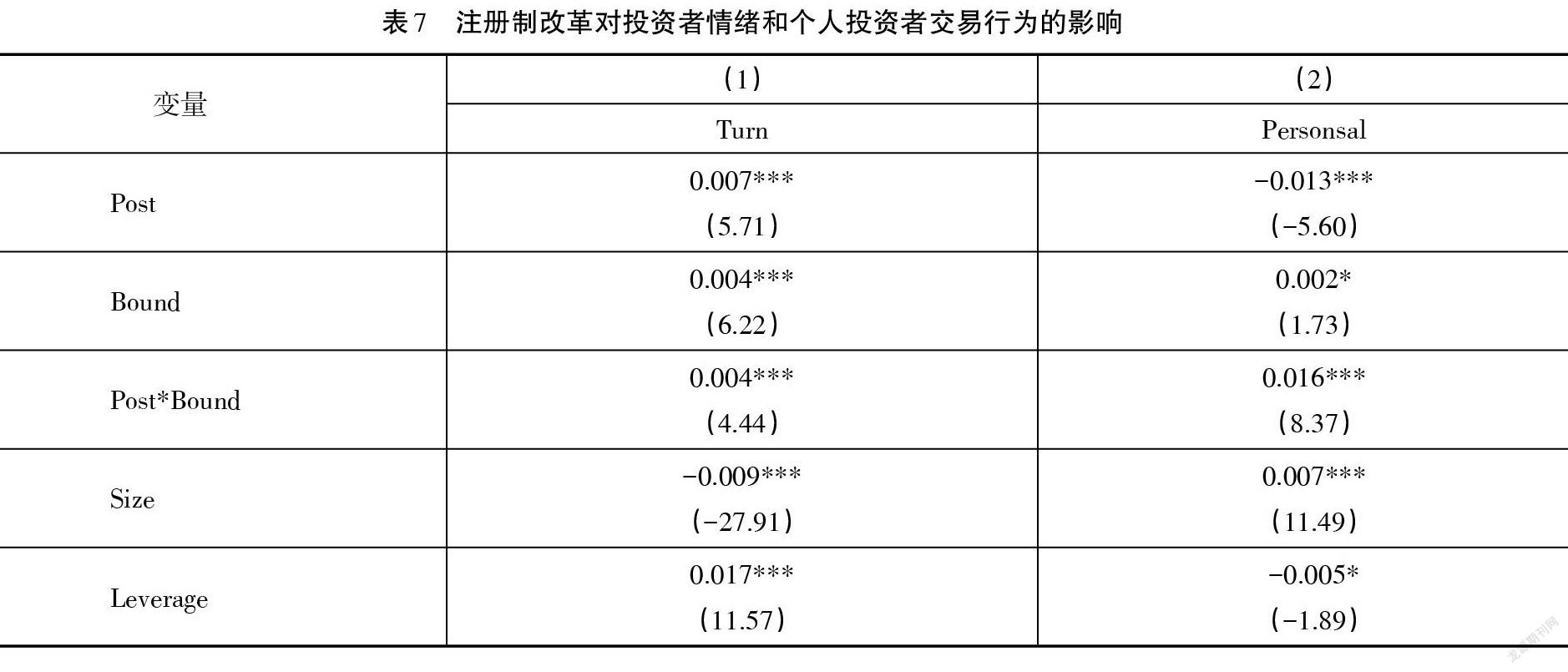

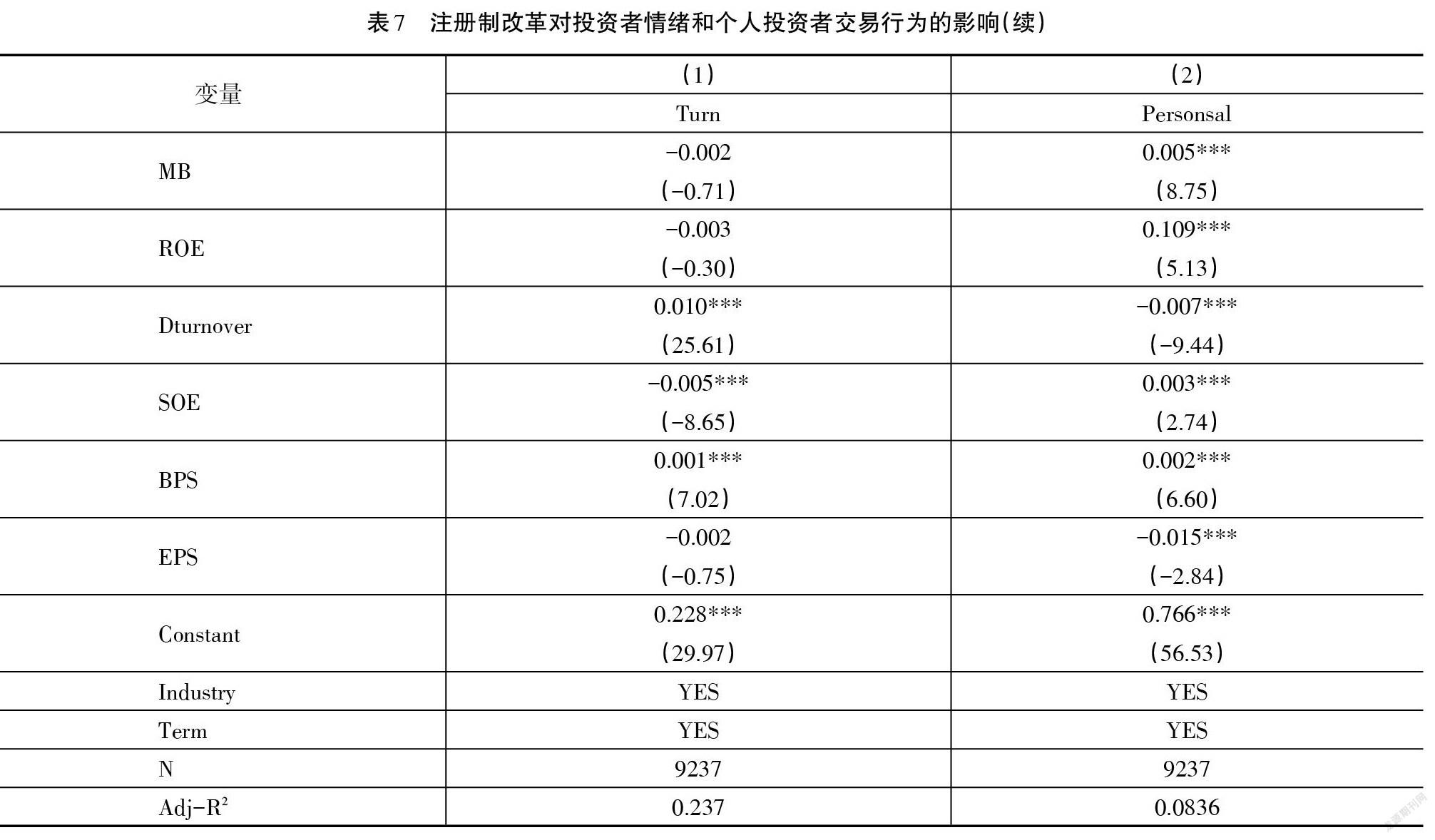

如果Post*Bound 的系数显著为正,说明注册制改革显著提高了投资者的投机心理,增加了非理性行为等噪声交易现象。采用模型(5)进行检验,表7报告了注册制改革对投资者情绪和个人投资者交易行为的影响的回归结果。列(1)以投资者情绪(Turn)为被解释变量,Post*Bound 的系数为0.004,在1%的水平下显著为正;列(2)以个人投资者交易行为(Personsal)为被解释变量,Post*Bound 的系数为0.016,在1%的水平下显著为正。实证结果说明注册制改革提高了投资者情绪,增加了个人投资者交易行为。

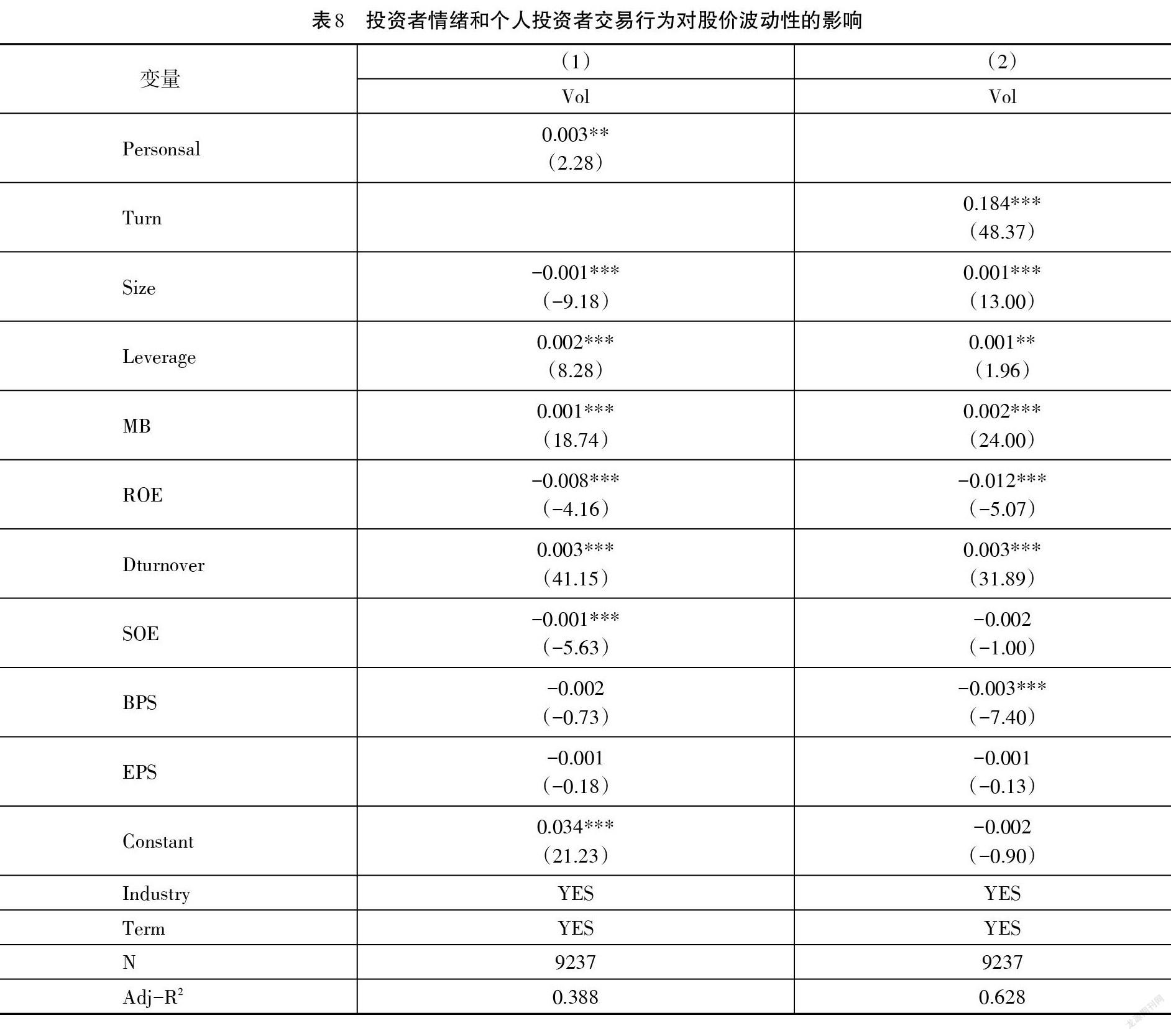

进一步将股价波动性(Vol)作为被解释变量,以投资者情绪(Turn)或个人投资者交易行为(Personsal)为解释变量,考察投资者情绪和个人投资者交易行为对股价波动性的影响,实证结果见表8。表8中,解释变量Personsal和Turn 系数分别为0.003和0.184,显著为正。实证结果再次说明注册制改革显著提高了投资者的投机心理,增加了非理性行为等噪声交易现象,进而加剧了上市公司的股价波动性。

(二)安慰剂检验

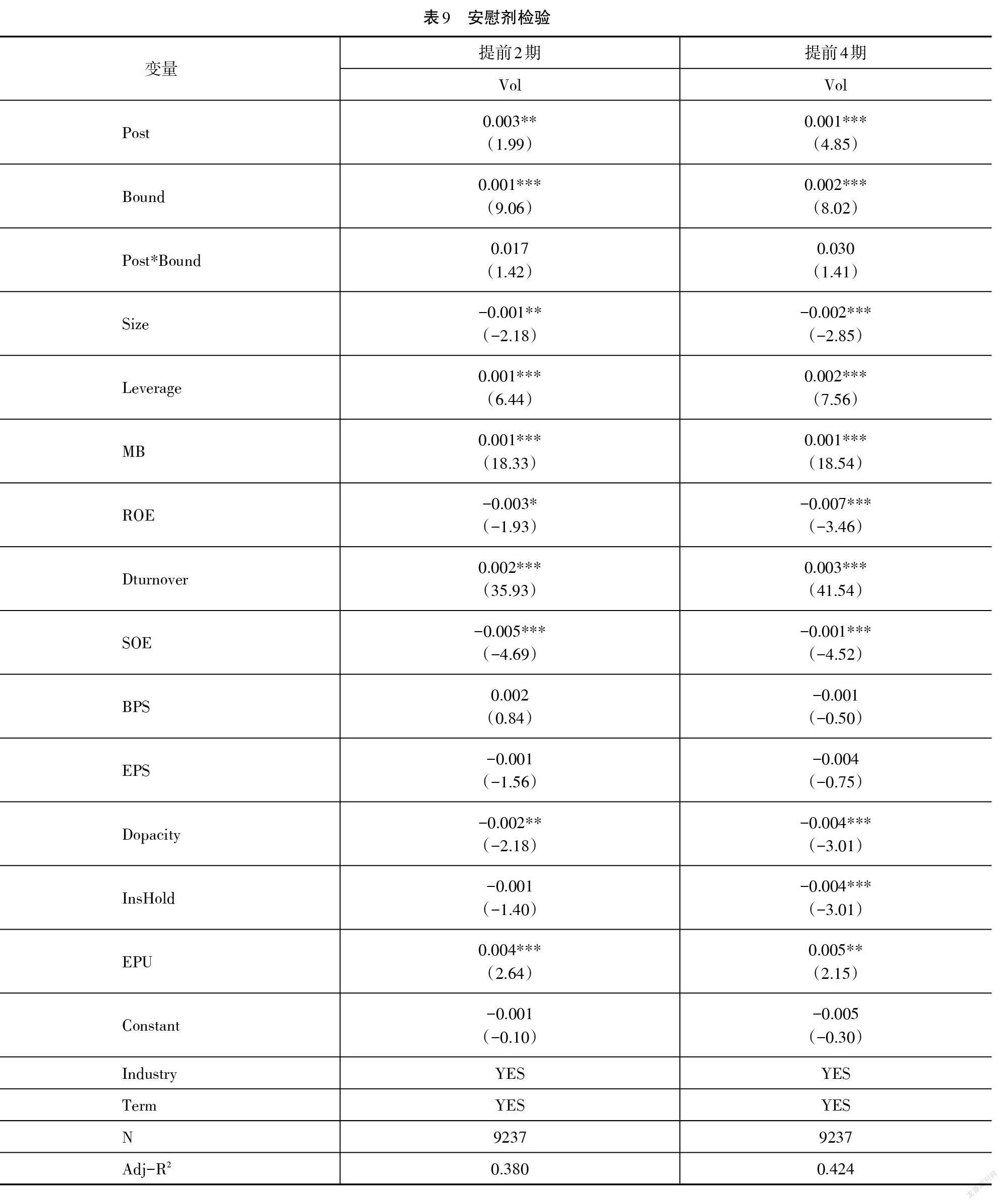

为了加强结论的可靠性,采用如下方法进行安慰剂检验。如果公司股价波动性的增高是由注册制改革的政策实施效应所致,那么人为变更注册制改革的时间,双重差分模型的估计结果将不再成立。为此,参照肖浩等(2014)[12]和李沁洋等(2019)[47]的做法,将注册制改革时间人为向前调整2期或者4期,来观察其他时间段内注册制改革下的上市公司的股价波动性是否呈现出同样的变化趋势。实证结果如表9所示, Post*Bound 的回归系数都不显著,表明股价波动性的上升确实是由于注册制改革所造成的。

(三)敏感性分析——更换样本时间

为了保证结论不受选取年份的影响,重新选择样本年份:2020年;2018-2020年;2017-2020年。结果如表10所示:第(1)~(3)列,无论在哪个样本时间段,Post*Bound依然顯著为正,与主假说一致。

(四)敏感性分析——更换对照组数据

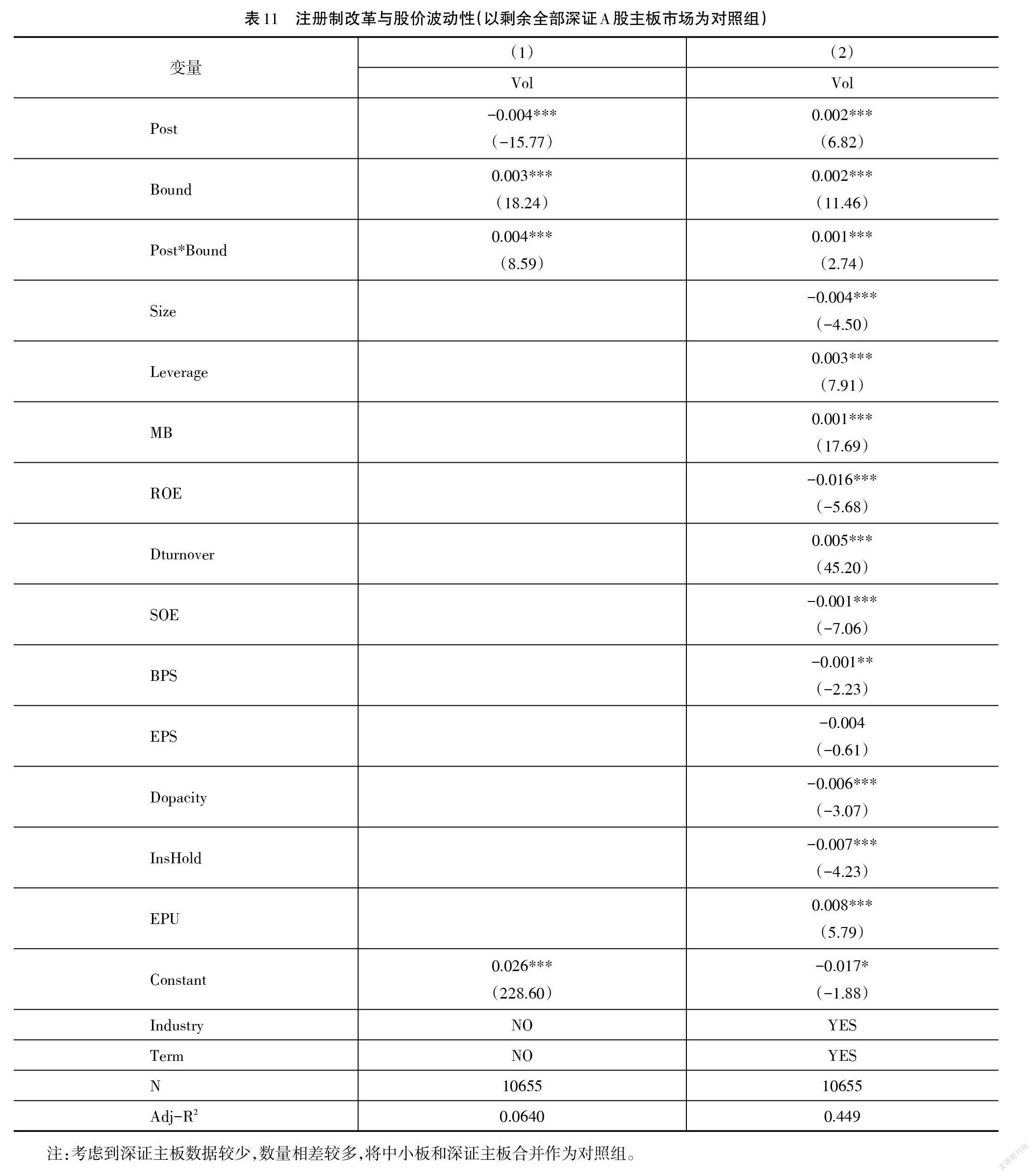

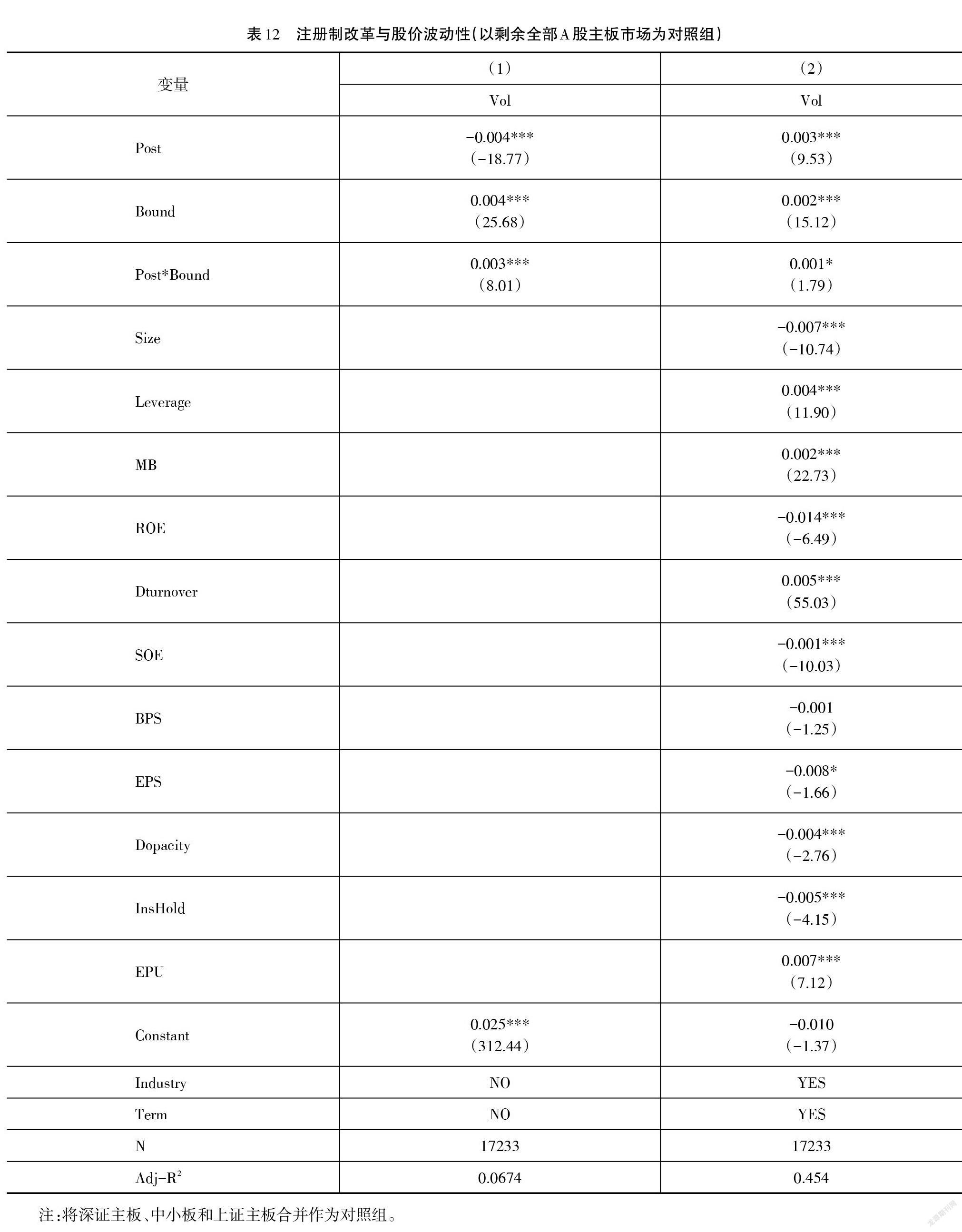

本文进一步将剩余全部深证A股主板市场和剩余全部A股主板市场作为对照组,对主假说再次进行检验。表 11是将剩余全部深证A股主板市场作为对照组对主假说进行检验。表11列(1)未加入其他控制变量,解释变量Post*Bound 的系数为0.004,在1%的水平下显著为正。再加入相关控制变量、季度固定效应和行业固定效应之后,表11列(2)回归结果依然为正,且在1%的统计水平下显著,进一步验证了主假说。表12是将剩余全部A股主板市场作为对照组对主假说进行检验。表12列(1)未加入其他控制变量,解释变量 Post*Bound 的系数为0.003,在1%的水平下显著为正。再加入相关控制变量、季度固定效应和行业固定效应之后,表12列(2)回归结果依然为正,结果依然显著,再次验证了主假说,即注册制改革加剧了创业板上市公司的股价波动性。

(五)控制公司固定效应

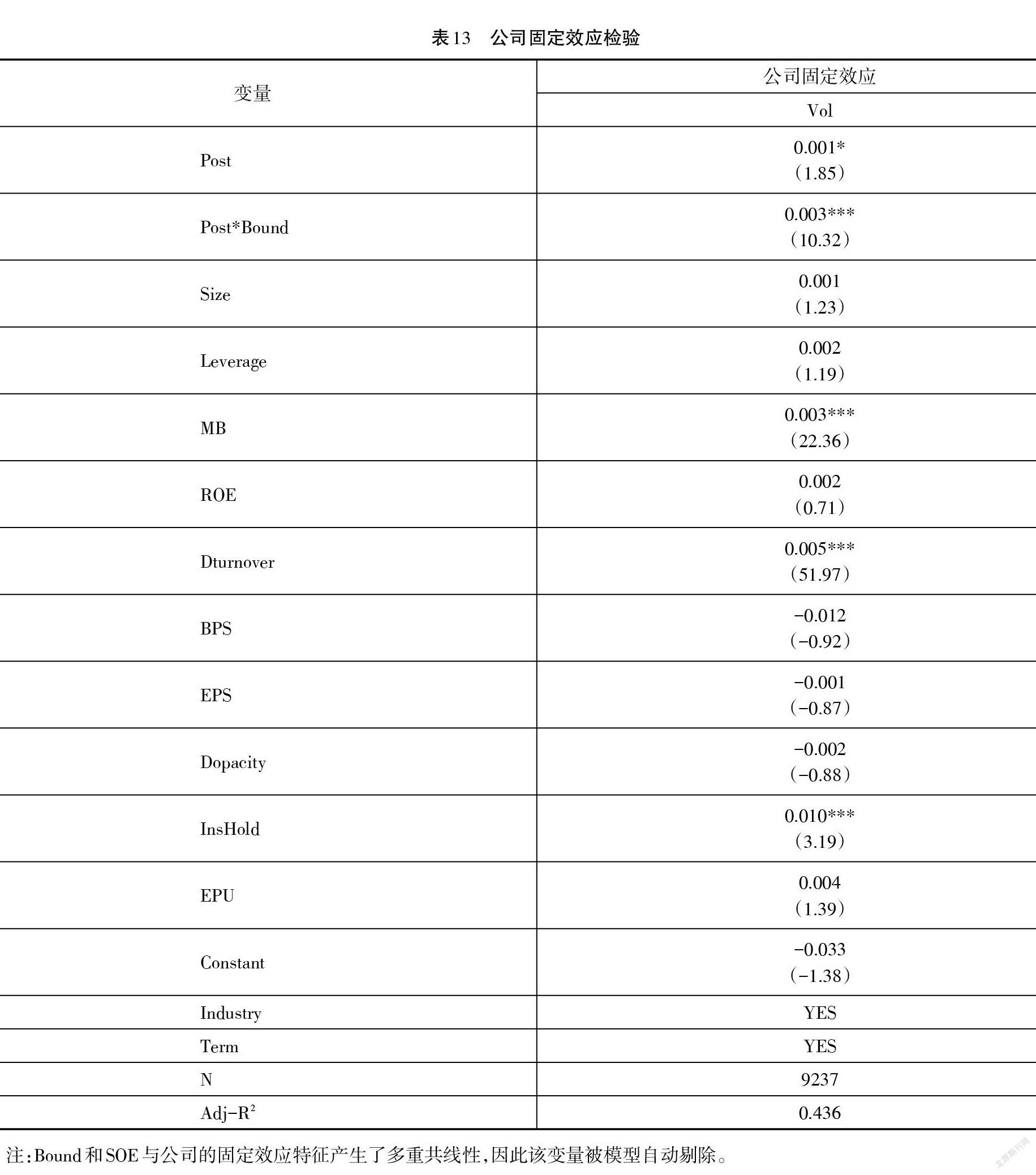

为了减轻遗漏变量所带来的影响,进一步采用固定效应模型进行检验,检验结果如表13,在控制了公司固定效应后,Post*Bound 的系数仍然显著为正,与前文结论一致。

七、研究结论和启示

注册制改革是资本市场高质量发展的重要工程,是近年来学术界和实务界关注的热点话题。以创业板注册制改革为自然实验,采用2019-2020年创业板和中小板上市公司的数据为样本,立足于股价波动性的视角,构建双重差分模型研究注册制改革对资本市场的影响及其作用途径,有效克服了以往研究中存在的内生性问题。研究发现,注册制改革加剧了上市公司的股价波动性。并且,注册制改革与股价波动性之间的正相关关系在信息透明度高、机构投资者持股比例高的公司中减弱,在经济政策不确定性高的情况下加强。进一步研究发现,注册制改革对股价波动性的影响是通过投资者情绪、个人投资者交易行为所产生的。

注册制改革以信息披露为中心,强化落实中介机构的信息审核责任,加大监管力度。从理论层面上看,注册制改革提高了上市公司信息透明度,应该降低股价波动性,但是由于我国资本市场尚未完全成熟,相关的配套制度不健全,使得注册制改革的成果难以展现。此外,中小投资者是资本市场的主要参与者,其非理性交易增加了市场噪声,加剧了股价波动性。结合理论与实证分析,研究具有以下启示:一是以市场化为原则,加强多层次资本市场系统性基础制度建设,相关制度的完善是注册制顺利推行的基础保障。二是提高投资者进行交易的门槛,增加机构投资者的比重,逐渐改变资本市场以散户交易者为主的格局。通过投资者教育合理引导市场投资者情绪,形成理性思维,减少非理性交易行为,进一步增加市场交易容量,吸引更多的机构投资者进入市场,减少中小投资者非理性交易对股价波动性的冲击,从而促进资本市场的理性化和有效性水平的提高。三是完善证券法律法规体系,依法、全面、从严监管资本市场。加强对中介机构和上市公司的监管力度,进一步加大对资本市场违法违规的处罚力度,维护健康、有序的资本市场环境,维护投资者的权益,为全面实行注册制提供法制环境。

参考文献:

[1] 曹凤岐.从审核制到注册制:新《证券法》的核心与进步[J].金融论坛,2020,(4):3-6.

[2]顾连书,王宏利,王海霞.我国新股发行审核由核准制向注册制转型的路径选择[J].中央财经大学学报,2012,(11):45-49.

[3] 陈淮,顾连书.我国股票发行注册制的制度条件及其政策研究[J].上海财经大学学报,2012,(2):43-47.

[4] 曹凤岐.推进我国股票发行注册制改革[J].南开学报(哲学社会科学版),2014,(2):118-126.

[5] 方勇华,刘佳.中国新股发行注册制改革的路径研究——基于供给侧结构性改革的视角[J].经济论坛,2017,(10):58-61. [6] 陈见丽.核准制与注册制:助长IPO 泡沫还是抑制IPO 泡沫?——以创业板为例[J].中南财经政法大学学报,2015,(4):88-94. [7] 马连福,秦鹤.试点注册制下创业板存量公司如何应对“狼来了”?——基于投资者关系管理的视角[J].管理现代化,2021,(2):8-11.

[8] 鲁桂华,韩慧云,陈运森.会计师事务所非处罚性监管与 IPO 审核问询——基于科创板注册制的证据[J].审计研究,2020,(6):43-50.

[9] 董秀良,刘佳宁,满媛媛.注册制下科创板首发定价合理性及高回报成因研究[J].上海财经大学学报,2020,(6):65-78.[10] 高田田.科创板注册制对企业IPO 抑价的影响研究[J].中国物价,2020,(11):74-77.

[11] 吴文若.企业财务信息质量与注册制推行的市场反应[J].上海管理科学,2021,(1):40-45.

[12] 肖浩,孔爱国.融资融券对股价特质性波动的影响机理研究:基于双重差分模型的检验[J].管理世界,2014,(8):30-43.

[13] Gui P,Zhu Y. Margin Trading and Stock Idiosyncratic Volatility:Evidence from the Chinese Stock Market[J]. International Re ⁃ view of Economics & Finance,2021,71:484-496.

[14] 王朝阳,王振霞.涨跌停、融资融券与股价波动率——基于AH 股的比较研究[J].经济研究,2017,(4):151-165.

[15] 钟凯,孙昌玲,王永妍,王化成.资本市场对外开放与股价异质性波动——来自“沪港通”的经验证据[J].金融研究,2018,(7):174-192.

[16]辛清泉,孔東民,郝颖.公司透明度与股价波动性[J].金融研究,2014,(10):193-206.

[17] Dasgupta S,Gan J,Gao N. Transparency,Price Informativeness,and Stock Return Synchronicity Theory and Evidence [J].Journal of Financial and Quantitative Analysis,2010,45(5):1189-1220.

[18] 韩燕,崔鑫,成宇星.上市公司信息数量对股价波动的影响研究[J].管理评论,2020,(12):27-36.

[19] 刘志东,杨竞一.基于非参数日内跳跃检验和高频数据的公司信息披露对股市价格波动影响研究[J].中国管理科学,2016,(10):22-34.

[20] 朱光伟,蒋军,王擎.信用账户杠杆、投资者行为与股市稳定[J].经济研究,2020,(2):84-100.

[21]祁斌,黄明,陈卓思.机构投资者与股市波动性[J].金融研究,2006,(9):54-64.

[22]何佳,何基报,王霞,翟伟丽.机构投资者一定能够稳定股市吗?——来自中国的经验证据[J].管理世界,2007,(8):35-42.[23] 王咏梅,王亚平.机构投资者如何影响市场的信息效率——来自中国的经验证据[J].金融研究,2011,(10):112-126.

[24] 王谨乐,史永东.机构投资者、高管变更与股价波动[J].管理科学学报,2018,(7):113-126.

[25] 杨洁,詹文杰,刘睿智.媒体报道、机构持股与股价波动非同步性[J].管理评论,2016,(12):30-40.

[26] Hsu Y- J,Lu Y- C,Yang JJ. News Sentiment and Stock Market Volatility[J].Review of Quantitative Finance and Accounting ,2021,57(3):1093-1122.

[27]雷震,杨明高,田森,张安全.股市谣言与股价波动:来自行为实验的证据[J].经济研究,2016,(9):118-131.[28]谭松涛,崔小勇,孙艳梅.媒体报道、机构交易与股价的波动性[J].金融研究,2014,(3):180-193.

[29]张金清,刘烨.股市规模与股价波动性的相互影响实证研究[J].管理评论,2010,(10):22-28.

[30]翟林瑜.信息、投资者行为与资本市场效率[J].经济研究,2004,(3):47-54.

[31]李心丹,王冀宁,傅浩.中国个体证券投资者交易行为的实证研究[J].经济研究,2002,(11):54-63.

[32] Stambaugh RF,Yu J,Yuan Y. The Short of it:Investor Sentiment and Anomalies[J].Journal of Financial Economics,2012,104(2):288-302.

[33]刘晓星,张旭,顾笑贤,姚登宝.投资者行为如何影响股票市场流动性?——基于投资者情绪、信息认知和卖空约束的分析[J].管理科学学报,2016,(10):87-100.

[34]王春.投資者情绪对股票市场收益和波动的影响——基于开放式股票型基金资金净流入的实证研究[J].中国管理科学,2014,(9):49-56.

[35] Liu C,Liu H,Nassar R,Li L. Institutional Information Manipulation and Individual Investors' Disadvantages:A New Explanation for Momentum Reversal on the Chinese Stock Market[J].Emerging Markets Finance and Trade,2021,57(2):525-540.

[36] Hutton AP,Marcus AJ,Tehranian H. Opaque Financial Reports,R-2,and Crash Risk[J].Journal of Financial Economics,2009,94(1):67-86.

[37]文凤华,肖金利,黄创霞,陈晓红,杨晓光.投资者情绪特征对股票价格行为的影响研究[J].管理科学学报,2014,(3):60-69.[38] An H,Zhang T. Stock Price Synchronicity,Crash Risk,and Institutional Investors[J].Journal of Corporate Finance, 2013,21:1-15.[39]雷立坤,余江,魏宇,赖晓东.经济政策不确定性与我国股市波动率预测研究[J].管理科学学报,2018,(6):88-98.

[40]王义中,宋敏.宏观经济不确定性、资金需求与公司投资[J].经济研究,2014,(2):4-17.

[41] Pastor L,Veronesi P.Uncertainty about Government Policy and Stock Prices[J].Journal of Finance,2012,67(4):1219-1264. [42] Baker SR,Bloom N,Davis SJ.Measuring Economic Policy Uncertainty[J].Quarterly Journal of Economics,2016,131(4):1593-

1636.

[43]李志生,金凌.“国家队”救市、股价波动与异质性风险[J].管理科学学报,2019,(9):67-81.

[44] Pan Y,Wang TY,Weisbach MS. Learning About CEO Ability and Stock Return Volatility[J].Review of Financial Studies,2015,28(6):1623-1666.

[45] Li D,Nguyen QN,Pham PK,Wei SX. Large Foreign Ownership and Firm-Level Stock Return Volatility in Emerging Markets[J]. Journal of Financial and Quantitative Analysis,2011,46(4):1127-1155.

[46]刘维奇,刘新新.个人和机构投资者情绪与股票收益——基于上证A股市场的研究[J].管理科学学报,2014,(3):70-87.[47]李沁洋,许年行.资本市场对外开放与股价崩盘风险——来自沪港通的证据[J].管理科学学报,2019,(8):108-126.

(责任编辑:刘同清)