上市公司数量和总市值称霸中部,安徽凭什么?

杨亦静

在“最牛风投机构”等新“斜杠”加持下,小透明省安徽近年怒刷存在感,逐渐成为国内“顶流”。

安徽地方政府对京东方和蔚来的“仗义援手”,不仅使企业“起死回生”,也为自己带来了丰厚的回报。这些投资“神话”让安徽的标签从“穷”变成了“牛”,全国各地竞相效仿,曾经的“农民工输出大省”摇身一变,成为经济发展“优等生”。

2006年,国务院出台《关于促进中部崛起的若干意见》,确定要促进中部山西、安徽、江西、河南、湖北、湖南6省崛起。彼时,安徽在中部6省中的经济实力总体十分平庸,GDP仅排第四,发展情况不如湖北、湖南、河南。

然而,自从省会合肥成功跻身GDP万亿城市俱乐部,人们注意到,文件颁布后的15年间,安徽的地区生产总值翻了近8倍,人均GDP更是从不足1万到现在的6万元。

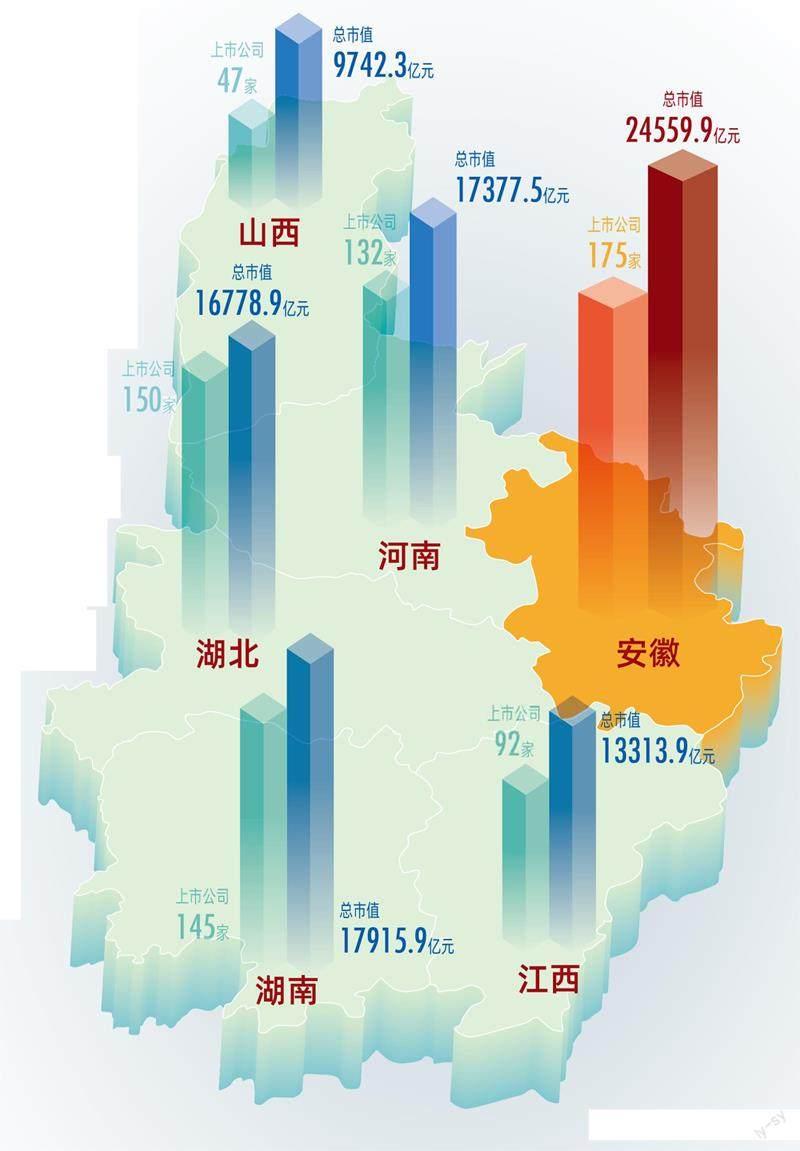

表1:中部6省上市公司实力对比

资料来源:Wind,新财富整理(数据截至2022年8月19日)

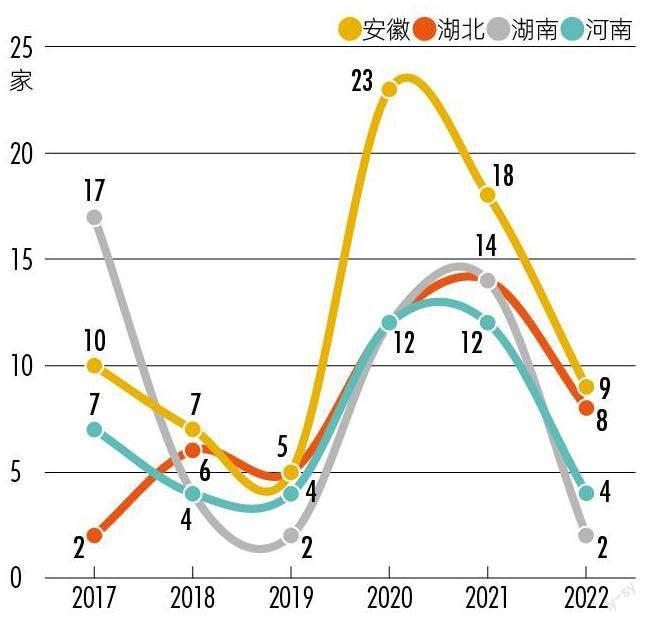

表2:2017-2022年中部4省上市公司情况

资料来源:Wind,新财富整理(数据截至2022年8月19日)

目前,安徽的上市企业实力已悄然位居中部6省之首,数量和总市值为江西的近2倍,总市值高出湖北8000亿元。

175家上市公司,实力超湖北、湖南

作为地区经济的“晴雨表”,上市公司的数量和市值,往往能反映区域经济的真实实力。虽然安徽省的GDP尚未进入全国前10,在中部地区落后于河南、湖北、湖南三省,但上市公司的总实力却超过上述省份。

目前,安徽共有上市公司175家,其中,A股158家、港股16家、中概股1家,总市值达24559.9亿元(2022年8月19日收盘数据)。据新财富统计,从数量到市值,安徽上市公司的实力排在中部第1、全国第9位,数量和总市值为江西的近2倍,总市值高出湖北近8000亿元。

同时,以上市公司总市值/GDP计算的资产证券化率來看,安徽达到57.2%,是6省中唯一超过50%的,是河南的2倍、湖北的1.5倍,资本市场活跃度最高(表1)。

对比中部上市实力较强的三个省份,安徽共有千亿市值公司4家,河南2家,湖北和湖南各1家。

从各省的市值冠军看,截至2022年8月19日,安徽的海螺水泥(600585/00914.HK)在A股和H股的总市值为3113.6亿元,河南牧原股份(002714)市值为3101.8亿元,湖北三安光电(600703)市值为1178.5亿元,湖南爱尔眼科(300015)为1998.1亿元。这4家公司2021年营收分别为1679.5亿元、788.9亿元、125.7亿和150亿元,而扣非后的净利润为313.8亿元、67.9亿、5.2亿元、27.8亿元。由此可见,在市值冠军企业的营收和净利润维度上,安徽依然拔得头筹。

2017-2022年的5年间,安徽新增上市公司72家,占其目前全部上市公司的41%,数量多于中部其他三个经济强省。同时,湖北的新增上市公司数量为47家,少于湖南(表2)。

两年新增41家上市公司,是湖南、湖北的1.5倍

作为曾经的弱势省份,安徽的上市公司实力是何时反超,成为中部第一的?

2016年之前,湖北省的上市公司数量长期位居中部省份榜首,尤其是内地上市的企业数量格外多。Wind数据显示,2016年底,湖北在A股、港股、中概股上市的企业共有106家,相比安徽101家、湖南94家、河南90家,可谓独占鳌头。

然而,2017年,安徽新增上市企业10家,远多于湖北的2家,总数量上也超越湖北,湖北多年老大哥的地位拱手让与安徽(图1)。

对比来看,2017年,湖北省新增上市企业仅2家,在4个省份中数量最少,湖南新增17家,安徽新增10家,河南新增7家,安徽和湖南上市公司总数由此均达到了111家,并列第一。到了2018年,安徽省以新增7家上市公司的优势超过湖南省,正式成为中部第一,此后几年一直稳居第一名。

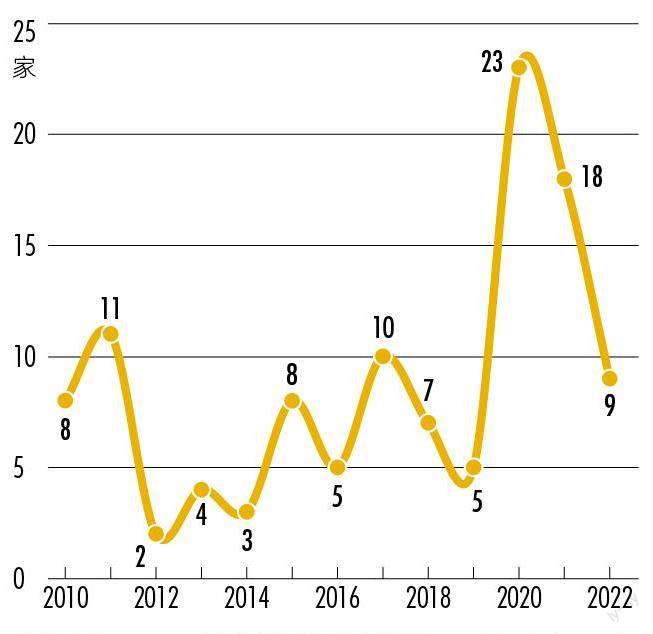

细看可知,2010到2019年的10年间,安徽新增上市企业数量在1到11家间波动,到2020年出现了一个峰值(图2)。2020年,受新冠肺炎疫情影响,年初A股IPO数量下滑,安徽却逆势而上,全年新增上市企业23家,而湖北、湖南、河南各有12家,仅约为安徽的一半。2021年,安徽省保持优势,以18家IPO公司数量,继续领衔中部6省。

为什么安徽的上市公司实力在2020年突然爆发?其在此前是如何布局的?

图1:2017-2022年中部4省新增上市公司数量

资料来源:Wind,新财富整理(数据截至2022年8月19日)

图2:2010-2022年安徽省上市公司数量变化

资料来源:Wind,新财富整理(数据截至2022年8月19日)

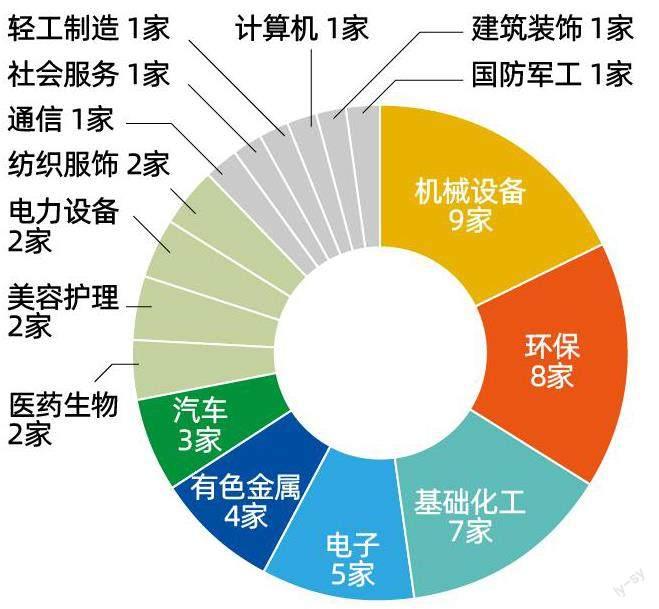

图3:2020-2022年安徽省上市的50家企业行业分布

资料来源:Wind,新财富整理(数据截至2022年8月19日)

查看近几年的政策文件可以发现,安徽除现身“中部崛起”队伍外,还多了一重“长三角旁听生”的身份。2016年国务院发布的《长江三角洲城市群发展规划》中,安徽的合肥、芜湖、滁州等8个城市划分其中。2019年,国务院发布《长江三角洲区域一体化发展规划纲要》,正式将安徽省纳入长三角。安徽获得了与全国经济发展最活跃、开放程度最高、创新能力最强的江浙沪共同发展的机会。

虽然领先中部,但安徽与长三角地区的产业结构和工业化水平不在一个层次上,在资本市场的比较中,上市公司从数量到市值都处于“被碾压”的状况。

在长三角一体化、中部地区高质量发展的时期,安徽更需要资本的助力和金融的支持。2018年,安徽发布的《关于金融支持民营经济发展的实施意见》中明确,将推进民营企业对接境内外多层次资本市场上市挂牌和股权融资。

据新财富统计,截至2022年8月底,安徽在2020年之后上市的公司共有50家,按证监会门类分类,超8成属于制造企业。按申万一级行业分类,机械设备的公司数量最多,共有9家,总市值为465.4亿元;环保行业的公司共8家,总市值为298.4亿元;基础化工公司共7家,总市值为510.2亿元(图3)。

2020年之前上市的公司中,市值最高的两个行业分别为建筑装饰和食品饮料,但在2020年后,这两个行业逐步走弱,建筑装饰行业仅有建研设计(301167)一家公司上市,食品饮料则没有新增上市公司。

市值和数量都名列前茅的机械设备行业中,7家公司全部处于战略性新兴产业,包含高端装备制造、节能环保、新能源汽车、新一代信息技术等产业;基础化工行业中,一半公司处于新兴产业,包括医药制造、新材料、节能环保等领域。

新财富统计发现,2020-2022年(截至2022年8月19日),安徽省在内地上市的49家公司自成立到上市所用平均时长约为14年,而湖北省平均用时约为17.92年,湖南为15.8年,河南为14.52年,安徽公司成长速率最高。

值得一提的是,其中有9家公司从成立到上市仅用不到10年。例如,英力股份(300956)、芯碁微装(688630)和汇成股份(688403)都是2015年新成立,近两年分别登陆创业板和科创板,用时均不到7年。

49家公司中,登陆科创板的公司共17家,占比超过1/3。中部其他5省科创板公司分别为湖南12家、湖北8家、河南5家、江西5家、山西0家。

安徽在科创板的发力,也为其坐稳中部第一贡献了不小的力量。数据显示,安徽省科创板公司数量不仅为中部第一,在全国也超越了A股上市企业数量更多的福建,与四川并列全国第七,共有17家,显示当地上市公司的科技属性之强(表3)。

2018年11月的首届进博会开幕式上,官方宣布将“在上海证券交易所设立科创板”,仅3周后,安徽便成为全国首个宣布对登陆科创板的企业给予“真金白银”奖励的省份。此时,安徽和“科创”“新兴产业”已经紧紧连接在一起。

同年,安徽发布的《关于金融支持民营经济发展的实施意见》中提到,将摸排遴选一批科创板冲刺项目,精准对接上交所科创板上市条件,力争2019年全省科创板首发上市实现突破,到2020年申报科创板上市企业数中部领先。

表3:科创板上市企业数量前10名省份

资料来源:Wind,新财富整理(数据截至2022年8月19日)

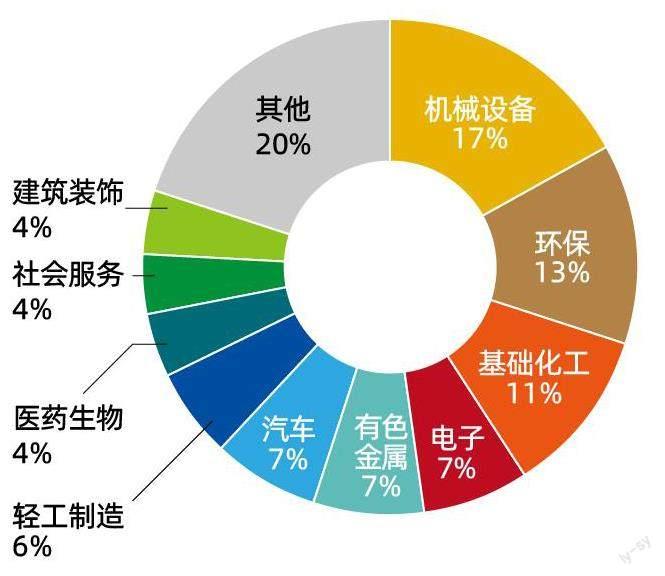

图4:2017-2022年安徽上市企业行业分布

资料来源:Wind,新財富整理(数据截至2022年8月19日)

近5年,安徽超2/3的A股公司有政府投资背景

截至2022年8月19日,安徽在科创板上市的17家企业,涵盖高端装备制造、新材料、生物、新一代信息技术、节能环保等领域,总市值约为1217亿元(表4)。

科创板上市公司走在全国前列,是安徽省多年布局新兴产业的结果。

2017-2022年,安徽上市的72家企业(A股65家,港股6家,中概股1家)市值约为4410.6亿元,涵盖19个申万一级行业,其中,企业数量最多的是机械设备、环保和基础化工3个行业,分别拥有12家、9家、8家公司,此外,电子、有色金属、汽车、轻工制造等10个行业都拥有3家及以上的上市公司(图4),电力设备、纺织服饰、公共事业等9个行业也拥有1-2家上市公司。

72家公司中,约6成主要业务都涉及国务院规划中的战略新兴产业,即新一代信息技术、生物、高端装备制造、新材料、新能源、新能源汽车、节能环保、数字创意等。

2015年,安徽被列为全国8个全面创新改革试验区域之一。第二年,安徽省“十三五”规划中明确,要推动电子信息、智能装备、新材料等一批战略性新兴产业加速发展成为主导产业,引领带动产业转型升级。此后,安徽又出台了《战略性新兴产业“十三五”发展规划》,提出力争建成世界级新型显示产业集群和具有重要影响力的国家级机器人产业基地,打造“中国IC之都”“中国声谷”,将量子信息、太赫兹、通用航空等产业培育成引领型新兴产业。

2017年1月,合肥获批综合性国家科学中心,成为继上海之后的第二个综合性国家科学中心。此时,科技创新已经刻入安徽的基因中,并上升到了国家层面。

这些政策的出台,也是安徽新兴产业企业在资本市场中得以频繁亮相的原因。安徽省发改委官方公布的信息显示,2016年,全省战略性新兴产业企业2938家,累计占规模以上工业比重23.3%,截至2021年年底,战新产业企业数量达到了5390家,数量比5年前增加近一倍,占规模以上工业比重达41%。

安徽对新兴产业公司的扶植,政府投资发挥了大作用。几次成功的投资,让“最牛风投机构”“赌城”成为了合肥乃至整个安徽的新标签。

2008年,合肥市在年度财力有限的情况下,大手笔支持并引入了京东方(000725)建设显示面板产线,而这一投也开创了政府领投、社会资本参与的新型投融资模式。在接下来的几年中,安徽继续眼光独到地投资了蔚来(NIO.N/09866.HK)、长鑫存储等重点项目。

京东方带动了安徽省上下游数千亿元的产值,蔚来的股价也自2019年的低点到2021年最高时上扬了60倍,自此,安徽的投资神话为人高歌。

表4:安徽省在科创板上市的企业

资料来源:Wind,新财富整理(数据截至2022年8月19日)

京东方2009-2011年的财报显示,合肥参与投资的是市政府的全资子公司合肥蓝科投资有限公司(所属合肥市建设投资控股有限公司)和合肥新站高新区管委全资的合肥鑫城国有资产经营有限公司,两个公司都是政府的投融资平台。

新财富梳理发现,前文提到的安徽科创板最快上市公司芯碁微装的背后,也有合肥建投等城投平台的身影。企查查显示,2016年11月,该公司的A轮融资中就出现了合肥高新产业投资有限公司(简称“合肥高投”,合肥高新区管委全资公司)。其招股说明书显示,安徽高新投(马鞍山市政府全资控股企业)和合肥天使投(合肥市国资委控股企业)又先后于2017年3月、2018年8月为其注资;2019年,合肥市产业投资控股有限公司(简称“合肥产投”)、创业投资基金和高新建投参股的康同投资先后两次投资芯碁微装(688630),成为其第五大股东,并延续至今。

2019年6月,安徽省政府发布的《支持科技型初创企业发展若干政策》中明确,将对科技型初创企业“加强融资支持”,并充分发挥省级风险投资基金作用。

安徽在科创板上市的第一家企业皖仪科技(688600),其背后第二大股东为安徽省投资集团控股有限公司(简称“皖投”)全资控股的安徽省创业投资有限公司。企查查数据显示,早在2003年公司刚成立时,皖投就已对其进行了投资。

盘点安徽17家科创板企业,可以发现共有13家背后出现了省、市层面的投资平台。

皖投间接控股的企业包括大地熊(688077)、通源环境(688679)、元琛科技(688679)、工大高科(688367)、容知日新(688768)、壹石通(688733)、井松智能(688251)。研發工业机器人的埃夫特(688165),其最大股东为芜湖国资委下属的芜湖远宏工业机器人投资有限公司,江航装备(688586)是中国航空工业集团下属的央企,2022年8月刚上市的汇成股份(688403)也得到了合肥产投的融资。

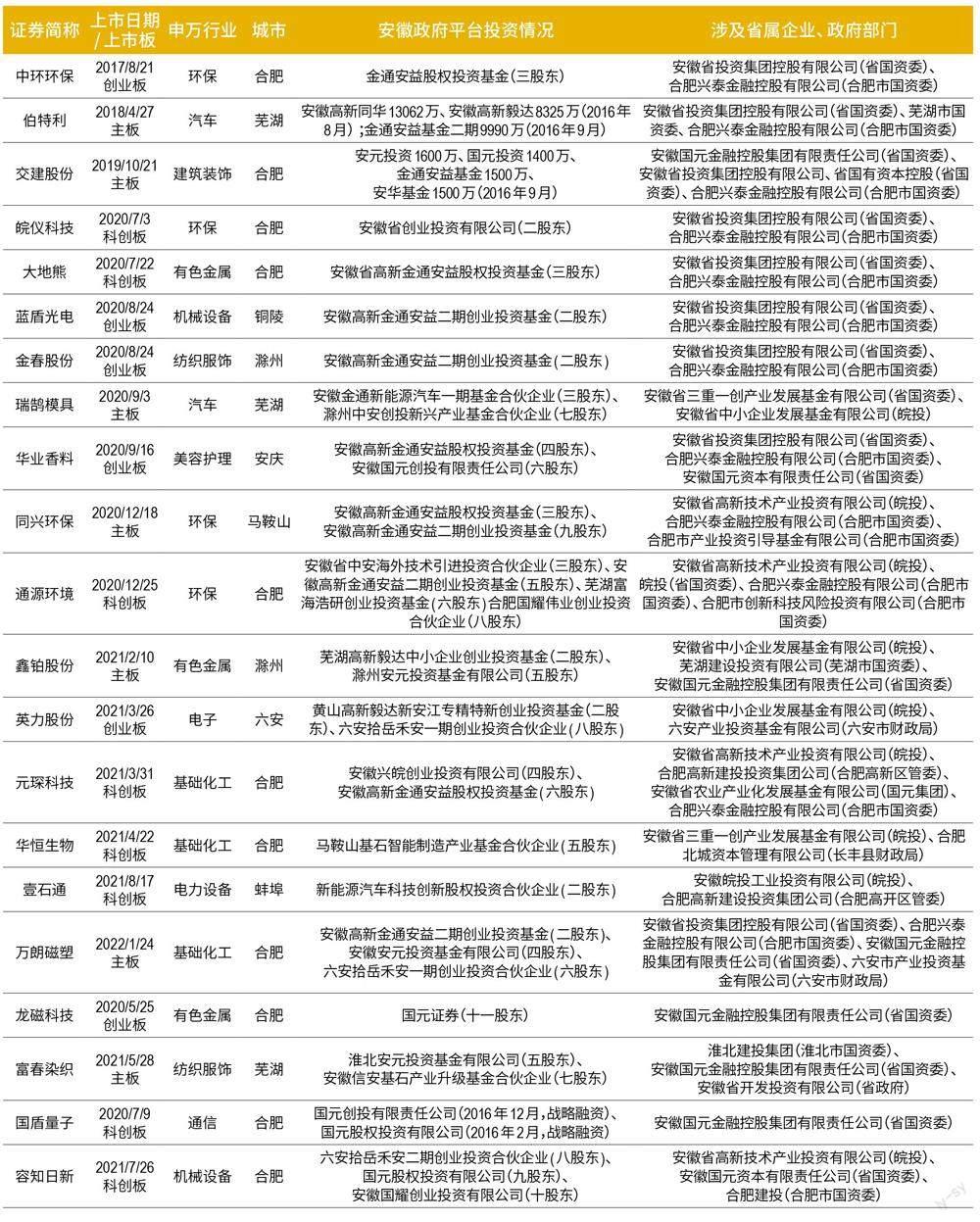

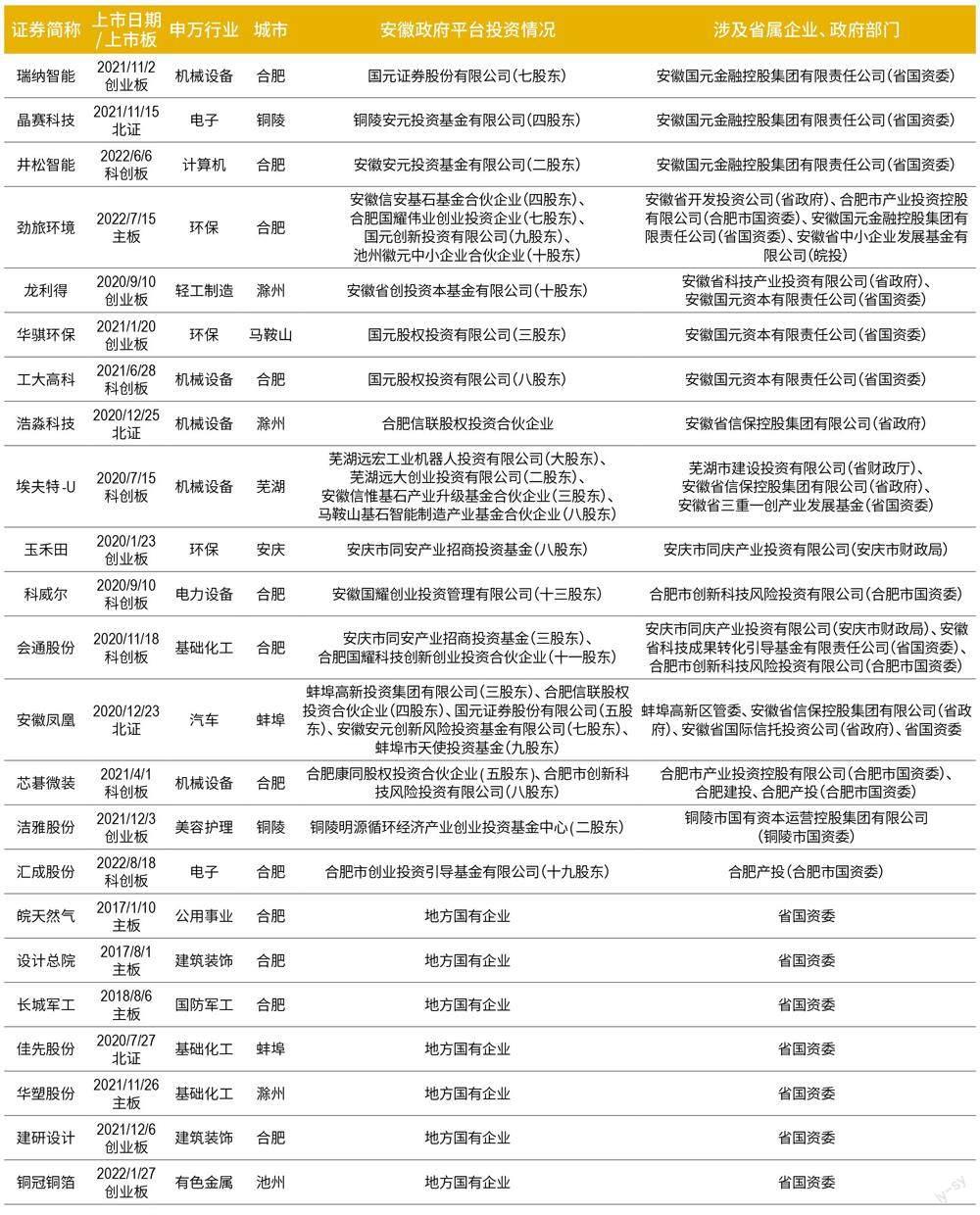

表5:2017-2022年安徽上市公司背后的政府投资、参股情况

资料来源:Wind,新财富整理(依据政府平台分类,按上市时间排序)

安徽对新兴产业公司的扶植,政府投资发挥了大作用。

中科大打造的以量子通信业务为核心的企业国盾量子(688027),也得到过安徽省政府融资平台的投资。据其招股说明书,2016年12月,安徽省国有企业国元金融控股集团下属企业国元股权投资有限公司(简称“国元直投”)和国元创投分别为其投出3900万和2860万元。作为中国量子第一股,2021年年报显示,国盾量子年收入达到1.79亿元,较前一年增长33.55%。

在合肥,有一个谐音梗叫做投资专注“芯屏汽合”“集终生智”,这些便是战略新兴产业中安徽重点关注的几大分支的缩写(“芯”指芯片产业,“屏”指平板显示产业,“汽”指新能源汽车暨智能网联汽车产业,“合”指人工智能和制造業融合,“集”指集成电路,“终”指智能家居、汽车等消费终端产品,“生”即生物医药,“智”指智能语音及人工智能产业)。安徽省委常委、合肥市委书记虞爱华在2020年接受央视采访时表示,合肥的经济之所以快速发展,有一个原因是“把有为政府跟有效市场有机结合,推动政府更有为,推动市场更有效”的机制创新。

安徽省各级政府对企业的投资,就是一种推动市场发展的手段。将目光再次拉回到安徽省的上市企业,穿透近5年中65家A股上市的企业后发现,累计有44家公司有着省、市级投资平台的支持,占比超过2/3(表5)。

综合来看,安徽省级投资平台主要为皖投及下属企业和国元金控集团及下属企业等。同时,合肥、芜湖、安庆等地级市也各自设立了不同的投资平台。

皖投直接或间接参与投资的企业共有约18家,主要投资平台为国有资本成立的基金,包括“三重一创”产业发展基金、高新金通安益基金、中小企业发展基金等。国元集团设立的投资平台包括安元投资基金、农业发展基金等。

据安徽日报报道,安徽省地方金融监管局持续支持国元金控集团、省投资集团、华安证券、国元证券等省属企业,先后出资设立了省级种子投资基金、省级风险投资基金、省“三重一创”产业发展基金、省中小企业(专精特新)发展基金、省投资集团的新兴产业创业投资基金、华安创新风险投资基金、安徽省属企业改革发展基金等。

不论是战略新兴产业,还是基础的机械、化工,安徽省各级政府投资平台都给予了关注和支持。此外,虽然部分企业背后没有政府注资,但有着高校背景。例如国盾量子为中科大孵化的企业,背后除了中科大外,还有中科院参与投资。从事柴油机和汽油机尾气后处理产品研发的艾可蓝(300816)背后,也有中科院下属的投资平台支持。

近5年上市企业,民企占比高达80.3%

安徽上市的175家公司共涵盖29个申万行业,其中,数量最多的3个行业分别为基础化工、机械设备和环保,而市值最高的3个行业分别为电气设备、食品饮料和建筑材料(表6)。

市值超过千亿的公司共有3家,500亿元以上的7家,百亿企业55家。

表6:安徽省175家上市企业所属行业及市值

资料来源:Wind,新财富整理(数据截至2022年8月19日,按总市值排序)

市值最高的行业是电力设备,而该行业的公司阳光电源(300274)也是目前安徽在A股市值最高企业,达2055.1亿元。受到行业景气度高和公司回购股份及股权激励计划的正面影响,其股价在今年4月下旬跌落至55.94元(2022年4月27日收盘价)后拉升至8月19日的每股143.31元,总市值也从不足千亿翻倍至超2000亿元。目前,阳光电源的市值是A股电力设备领域的第五位,仅低于宁德时代(300750)、隆基绿能(601012)等4家明星公司。

安徽建筑材料行业公司仅以3家就撬动了超3000亿元市值,主要原因在于位于芜湖市的海螺水泥(600585/00914.HK)是该行业龙头。海螺水泥先后于1997年和2002年在香港和内地上市,目前A股市值1690.5亿元,是A股申万建筑材料行业中市值最高的企业。

另一家市值超千亿的公司为食品饮料行业的古井贡酒(000596/200596),该公司在A、B股同时发行,总市值合计1864.4亿元(表7)。

值得一提的是,计算机行业的科大讯飞(002230)的市值也一直在1000亿上下徘徊,目前(2022年8月19日)市值为904.9亿元,在A股申万计算机行业300多家公司中排名第二,仅低于海康威视(002415)。

在安徽上市企业分布的27个行业中,“国家队”多出现在2017年之前。

家用电器属于安徽省传统的优势产业,合肥也曾与青岛、顺德两市“三足鼎立”,成为家电强市。长虹美菱(000521/200521)前身是合肥第二轻机械厂,于1993年登陆深交所,1996年B股挂牌,原是合肥的地方国企,美菱在2005年被四川长虹收购,目前实控人为四川绵阳国资委。煤炭行业的龙头企业恒源煤电(600971)和淮北矿业(600985)皆为2004年上市,也都是地方国企。

此外,千亿市值企业海螺水泥和古井贡酒分别是芜湖和亳州的国有企业,而科大讯飞也是国资背景。

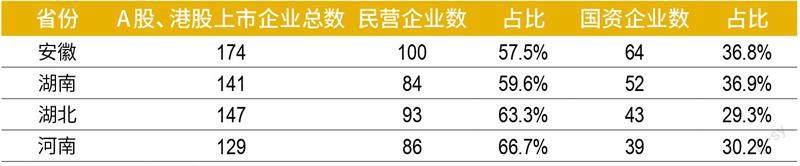

按照上市公司属性看,安徽在A股和港股上市的174家中,民营企业100家,占57.5%;国资企业共计64家,占36.8%;外资企业5家,集体企业3家,其他企业2家,累计占比约为5.7%。

虽然从数据来看,民营企业的占比最高,但横向比较河南、湖北、湖南三省,安徽的民营企业便没有优势,国资企业占比更大(表8)。

再看安徽近5年在内地和香港上市的企业,71家企业中共有57家民营,占比增加至高达80.3%,国资企业为11家,占比15.5%。

一般来说,经济发达的省份,民营企业也更为活跃。由此可见,近几年,安徽省民营企业活力显著增加。

安徽省经济和信息化厅公布的数据显示,全省民营企业数量从2012年的30.4万户提升至2021年的179.2万户、增长4.9倍,民营经济增加值占GDP比重已达60.8%。相比之下,2021年,湖北民营经济增加值2.68万亿元,占GDP比重为53.7%。

“新财富500富人”也从侧面反映了安徽民营企业在这几年的长足发展。2011年,安徽仅有鸿路钢构(002541)的商晓波跻身其中,以39.7亿元排在第364名。当年,500富人中共有5人来自湖北、9人来自湖南、7人来自河南、6人来自山西、4人来自江西。其中,湖南三一集团的梁稳根以500亿元的财富位居第一。从人数和排位来看,安徽在中部6省中垫底(表9)。

而10年后的2021年,安徽实现逆袭,12人跻身全国前500,居中部6省数量第一,首富是中公教育(002607)的李永新、鲁忠芳夫妇,其以1293.7亿元的财富排名26位,与河南和湖北首富的位次差距也不大。

2022年的最新数据显示,受到“双减”影响,2021年安徽首富中公教育李永新、鲁忠芳的财富大幅缩减近8成,排位下滑至156名;中国东方教育(00667.HK)的吴俊保家族跌出500富人名单。受到监管等因素影响,三七互娱(002555)的李卫伟、吴绪顺都没能继续出现在2022年的名单中。安徽首富变为阳光电源的曹仁贤,排位54名。

政府投资平台在量子、芯片等产业已布局多家未来之星

安徽省地方金融监管局在介绍本省上市公司情况时,经常提到全省已经形成“通过一批、待发一批、上市一批”的企业上市新局面。由此,新财富继续盘点安徽省待发企业,从中探索未来一段时间即将上市的企业中,是否也隐藏着省、市級的投资平台身影。

Wind数据显示,截至2022年8月,A股IPO排队的企业中,状态正常的安徽企业共有40家。新财富粗略统计后发现,皖投、国元金控集团等间接参股的公司共19家,包括主营芯片产业的黄山芯微电子股份有限公司、恒烁半导体(合肥)股份有限公司、安徽安芯电子科技股份有限公司,新一代信息技术领域的安徽晶奇网络科技股份有限公司等。

市、区级政府投资的公司包括合肥建投参股的合肥晶合集成电路股份有限公司、集成电路封装测试服务商合肥颀中科技股份有限公司,铜陵义安区国资委下属投资公司参股的安徽富乐德科技发展股份有限公司等,宿州国资作为大股东的皖创环保股份有限公司。

除了已上市和待上市的公司外,安徽资本市场若想成为滔滔不绝的江河,还需要更多实力强劲的“活水”。

公开数据显示,截至2022年8月,安徽省内共有独角兽企业4家。其中,科技型企业2家,分别为一体化存储器制造商长鑫存储及量子计算公司本源量子,另外2家公司为快餐企业老乡鸡和联想控股企业正奇控股。

本源量子与已上市的国盾量子,都是从中科大实验室走出的量子科技企业。企查查数据显示,本源量子成立于2017年9月,甫一亮相,就立刻获得了合肥高投的关注,为其在种子轮投出了千万元。2022年7月,本源量子获得10亿元的B轮融资,安徽省国资委下设的科技成果转化基金也参与了投资。

表7:安徽省市值超千亿的3家企业

资料来源:Wind(数据截至2022年8月19日,总市值为多处上市的合计市值)

表8:中部4省上市公司属性

资料来源:Wind,新财富整理(数据截至2022年8月19日)

表9:2021-2022年中部6省在“新财富500富人”中的表现

资料来源:新财富官网

安徽眼光独到地投资了蔚来。

作为国产存储明星的长鑫存储是资本追捧的对象,皖投集团、国元金控集团两大省级控股集团下设的基金都先后为其注资。

除了独角兽外,众多新兴战略产业公司都得到了安徽省、市级政府投资平台的青睐。例如,致力于微波、毫米波单片集成电路研发的合肥芯谷微电子,得到了合肥创投、合肥产投、合肥高投的投资;合肥高投于2018年投资了研发电阻式随机存取存储器技术的睿科微电子;国内安检安防行业的领跑者博微太赫兹,获得了合肥创投从天使轮到B轮的三次投资,皖投下设的省高新技术投资公司也在2019年对其投资;无人零售领域合肥美的智能公司的产品智能售货的小卖柜,获得了国元金控集团下设安元创新基金的投资。

此外,安徽省也格外重视中科大孵化的高新科技企业。从事类脑智能技术及应用科技研发的中科类脑,在天使轮获得了合肥高投融资,A轮融资继续由合肥产投领投。另一家量子公司国仪量子在C轮获得了合肥产投的注资。

15年GDP增长8倍,安徽增速中部第一

资本市场是地区经济活动的一大重要阵地,上市公司实力的提升,正是宏观经济实力的缩影。

2006年,《关于促进中部崛起的若干意见》出台,明确中部地区包括山西、安徽、江西、河南、湖北、湖南6省,并将促进这些省份的崛起。

在文件出台前的2005年,安徽省地区生产总值(GDP)为5375.8亿元,兄弟省份江苏已达到18272.12亿元,约为安徽省的3.4倍。同时,安徽省的人均GDP仅为8597元,在全国31个省中排第28位,即倒数第四。

在中部6省中,安徽也是处于中下的第四位。不少人对于省会合肥的印象还停留在建国初期“五平方公里、五万人、五条马路”的小县城形象。

随着16年来的发展,到2021年,虽然安徽省在中部的位次尚未发生变化,依然为第四,但GDP增幅却是6省中最高的,达到了约800%(表10)。

十几年来,安徽第一次在经济上引人注目是2019年。当年,国家统计局根据第四次全国经济普查结果重新核算了全国31省的地区生产总值(GDP),安徽省增加了4004亿元,成为上调增数最多的省份,也因此,这匹黑马一举超越了北京和河北,GDP位居全国第11名。随后第二年,合肥GDP达到10045.72亿元,成功加入万亿城市俱乐部的新闻让安徽再次成为焦点。

2022年上半年,国家统计局公布的数据显示,安徽省以21764亿元跻身全国各省GDP第10名,虽然这其中存在上海因疫情原因增速放缓的客观因素,但安徽发展依然稳定,上半年GDP增速3%高于广东、江苏、浙江等经济强省。

安徽在缺乏自信的人均指标上,也有了长足进展,其人均GDP在2006年突破万元,到了2016年已达3.9万元。2021年,第七次人口普查数据出炉,据计算,安徽省的人均GDP超6.3万元,仅次于湖北省,位列中部第二,全国排名13。按《安徽省2021年国民经济和社会发展统计公报》公布的数据,人均地区生产总值已超7万元。如不计算4个直辖市,安徽省的人均GDP是27个省份中的前10名,人均GDP从不足1万到现在的6万元,这座“农民工输出大省”已不可同日而语。

安徽企业总市值不足上海1/5,皖北仍待均衡发展

“上市公司实力称霸中部”方面,安徽省已初步完成,但放眼长三角乃至全国,安徽依然有很长的路要走。

目前,全国在A股、港股、中概股上市的公司合计约有近6500家,总市值约为120万亿元,安徽上市公司数量占全国比例仅为2.7%左右,而市值仅占约2.1%,安徽的资本市场发展情况并不乐观。

上海、浙江、江苏三省(市)的上市企业实力稳居全国前5名,从数量到市值都为安徽省的3倍以上。截至2022年8月19日,江苏共有720家上市企业,总市值84743.5亿元;浙江共有740家上市企业,总市值130387亿元;上海649家上市企业,总市值132621亿元。安徽175家上市公司总市值24559.9亿元,在全国排名第9,但与江浙沪差距很大,分别相当于上海的18.5%、浙江的18.8%、江苏的29%。

除了外部的对比外,安徽省内部也存在发展不均衡的情况。安徽地处南北方分界线上,淮河和长江天然将其分为三部分,这导致淮北、皖中、皖南,从方言到风俗上差异较大,在经济发展上也存在差距(表11)。

表10:2005-2021年中部6省GDP变化

资料來源:各省国民经济和社会发展统计公报,新财富整理

表11:安徽16个地级市GDP及上市公司情况

资料来源:Wind,新财富整理(数据截至2022年8月19日)

从GDP和上市公司实力来看,合肥在省内都是一马当先,省会城市引领作用凸显,位于皖南的芜湖市排在第二名,两个城市的上市企业数量约占全省的58%,市值更超过全省上市企业总市值的2/3。

据第七次人口普查数据,皖北6市常住人口为2682.17万人,占安徽全省人口的比重为43.95%,但6个城市的GDP总量为11881亿元,仅占全省GDP的27.7%,与合肥一个城市的实力相当。资本市场上,阜阳、宿州、亳州、淮南、淮北5个城市的上市公司数量均不足5家,这些公司主要业务也多分布在能源、食品、化工等传统行业,新兴产业少。安徽省内各市在资本市场上的实力差距巨大。

2021年10月至2022年2月,安徽省发布了一系列支持实体经济发展的文件,从科技创新、产业发展、人才优先、金融资本等方向确定了上千条支持政策。省政府明确,将给予上市企业更多奖励,并发挥省级科技成果转化引导基金等作用,继续推动安徽资本市场发展。

2021年12月,国家发改委印发《沪苏浙城市结对合作帮扶皖北城市实施方案》,淮北、亳州、宿州、蚌埠、阜阳、淮南、滁州、六安这8市,将获得江浙沪先进城市的一对一帮扶,这一扶持将持续到2030年。

未来,安徽上市公司实力保持中部第一、在长三角崭露头角,仍然需要依靠政府平台引导支持,抓住科创持续发力,真正实现“安徽震撼”,不留“安徽遗憾”。

对于本文内容您有任何评论或欲查看其他资本圈精英评论,请扫描版权页二维码,关注“新财富”微信公众号和我们互动。