美汇指数及人民币汇价分析

卧龙

美国自今年3月份开始加息周期以来,5月份大幅加息半厘,使得美汇指数持续上升。本来,人人都认为随着美国债务剧增,美金贬值是大趋势,美汇指数进入1980年代以来第3轮下跌潮。然而现实却相反,美汇指数创20年新高。

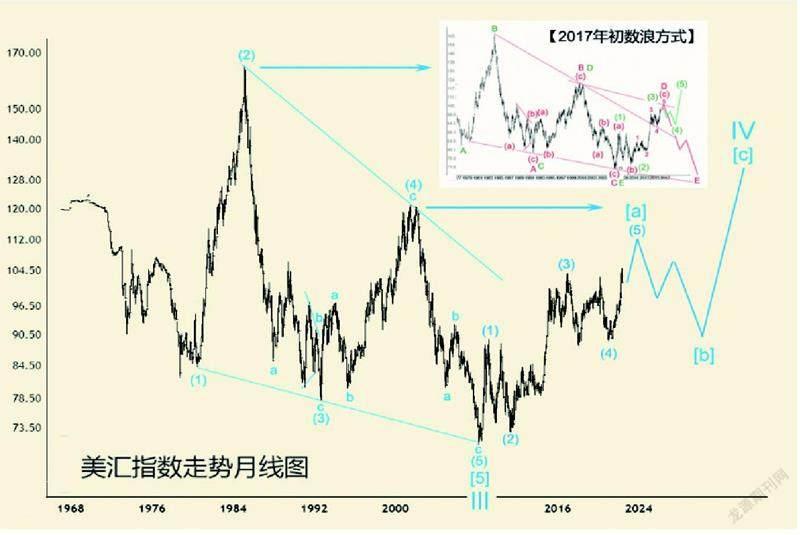

2017年1月21日,笔者以《美汇指数前景呈现重大分歧》为题,详细分析美汇指数走势。文中认为首选数浪方式是:以1992年8月78.1点为A浪下跌作基准,1992年8月至2001年7月为浪B,2001年7月至2008年3月为浪C,2008年3月至今(2017年初)浪D。浪D结束后进入浪E最后一跌。次选数浪方式是,若浪B终点为1985年2月而非2001年7月,则1985年2月至1992年8月为浪C,1992年8月至2001年7月为浪D,2001年7月至2008年3月为浪E。至此,整个下降倾斜三角形结束,2008年3月份以来为推动浪上升。两种不同数浪方式,正表明美汇指数前景呈现巨大分歧。

如今美汇指数创20年新高,正好对美汇指数长期走势作详细分析。《美汇指数前景呈现重大分歧》一文中将1970年代以来美汇指数走势定义为一个倾斜下降三角形,乃基于美金与英镑、西德马克及日元历史汇价长期贬值之设想。很明显,该文中次选数浪方式正成为现实。现按照最新走势、新波浪级别定义重新划分如下:美汇指数2008年3月72.7点结束循环浪III。III浪【5】下跌为一个倾斜下降三角形(俗称楔形),其中跌至1980年7月84.1点为【5】浪(1),84.1点反弹至1985年2月164.7点为【5】浪(2),164.7点下跌至1992年8月78.1点为【5】浪(3),78.1点回升至2001年7月121点为【5】浪(4),121点至2008年3月70.7点最后一跌为【5】浪(5)。70.7点之后进入循环浪IV运行。

循环浪级别运行时间及幅度通常会较长及较大。初步而言,将循环浪IV看作一组简单【a】【b】【c】走势。此等假设下,可以考虑IV浪【a】反弹目标为2001年7月121点,即循环浪III之【5】浪(4)反弹高点附近。IV浪【c】反弹目标则考虑楔形开始之初循环浪III浪之【5】浪(2)高点164.7点。

不要说164.7点如此之高,简直不可思议,即便是121点恐怕一般人难以接受。因为美国债务总额超30万亿美金,占全球债务总额303万亿美金约一成。美国不断提高国债上限,借新还旧,为何美汇指数仍可以看高至121点甚至长期而言上望164点?美国30万亿美金债务中约25.5%为海外投资者持有,为7.66万亿美金,其余由国内投资者持有。况且,美国国债总额占国内GDP比例为1.29倍,在发达国家中只是平均水平,但要知道美金是全球最主要货币。金融市场你认为不可思议之事,却偏偏发生。正如Covid-19大流行之初,人人都担心2008年全球金融海啸将重演,但全球股市则创历史新高,令人大跌眼镜(请参看2020年3月6日拙作《一九九八而非二零零八》)。若美汇指数一组ABC升浪未能回到164点水平,则可能需要两组ABC——即双重锯齿型。

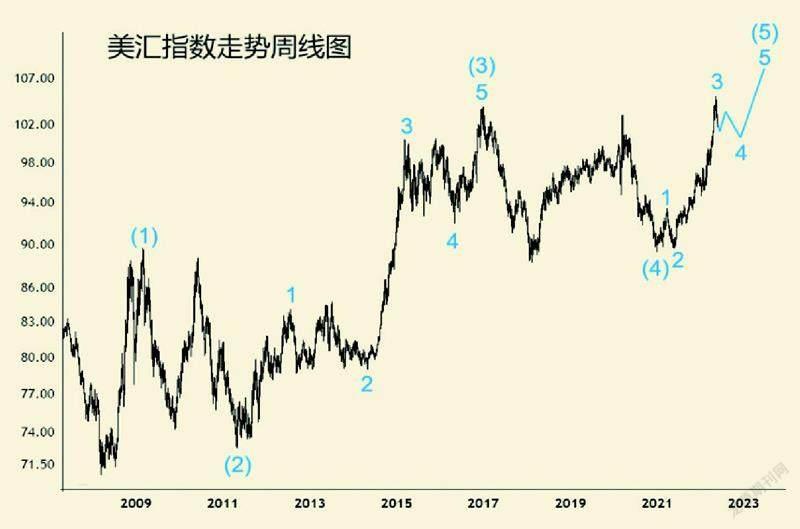

再分析美汇指数中期走势。2008年3月72.7点以来IV浪【a】以一组5浪推动上升。其中,2008年3月低点70.7点升至2009年3月89.6点为【a】浪(1),89.6点之后以3浪模式调整至2011年5月72.7点为【a】浪(2),72.7点升至2017年1月103.8点为【a】浪3,103.8点调整至2021年1月89.2點为【a】浪4——一个双重三型态,89.2点至今进入【a】浪(5)上升。

再细分【a】浪(5)走势。89.2点升至2021年3月93.4点为(5)浪1,93.4点跌至5月89.5点为(5)浪2,几乎吞掉(5)浪1所有升幅,与89.2最低点仅仅相差0.3点。89.5点升至今年5月105点为(5)浪3,105点至今进入(5)浪4调整。由于(5)浪2简单,基于交替原则(5)浪4则会是复杂型态,或者幅度较大,运行时间或幅度可达(5)浪2两倍或以上。(5)浪4调整,可能是由于市场担心美联储过度加息导致美国经济衰退,当调整结束,(5)浪5最后一升会不可或缺地出现。正如文章前述,第(5)浪目标是121点水平。

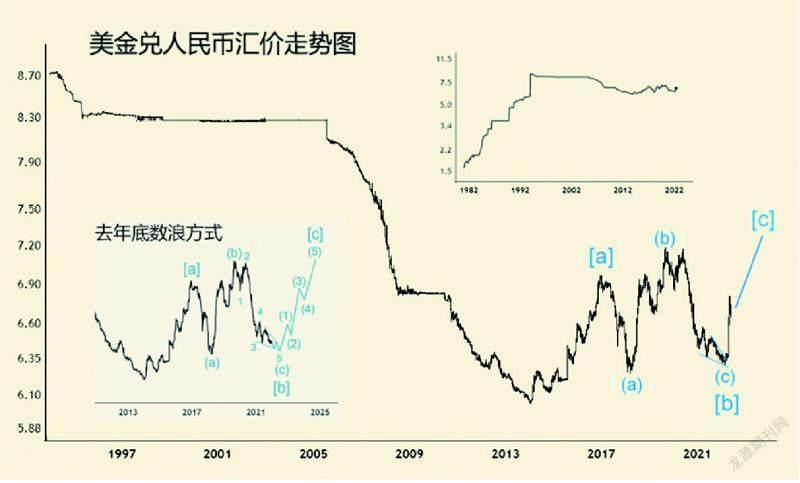

美金兑人民币汇价去年以来仍然处于弱势,与美汇指数大幅上升形成鲜明对比。我以为主要原因是疫情防控下,国人出境大幅减少,对外汇需求暴跌,另外,由于供应链受阻使得国货出口强势,人民币短期持续升值。但明显地,去年以来美金兑人民币走势呈现楔形之态,乃强弩之末,波浪理论发烧友自然会欢喜若狂——因为转势即将出现。看看2020年12月11日拙作《美汇指数跌破长期上升趋势线》对此所作分析:

2019年9月7.18人民币跌至2020年1月6.84人民币为(c)浪1,6.84人民币反弹至今年5月最高7.17为(c)浪2,7.17人民币至今进入(c)浪3下跌。估计明年(即2021年)第一季度将结束(c)浪3,转而进入(c)浪4反弹,之后仍有(c)浪5最后一跌。

2021年12月10日拙作《人民币汇价及美国二手车走势分析》继续分析:

此后走势有两种可能性。一是6.42元人民币反弹至2021年3月底6.58元为(c)浪4,6.58元至今为楔形(c)浪5下跌,明年进入5浪【v】最后一跌。二是2021年1月6.42元反弹至7月6.51元为(c)浪4,之后进入(c)浪5最后一跌。如此则明年初结束(c)浪5,同时浪【b】结束,展开浪【c】反弹,……通常会升逾2019年9月高位7.18元人民币。

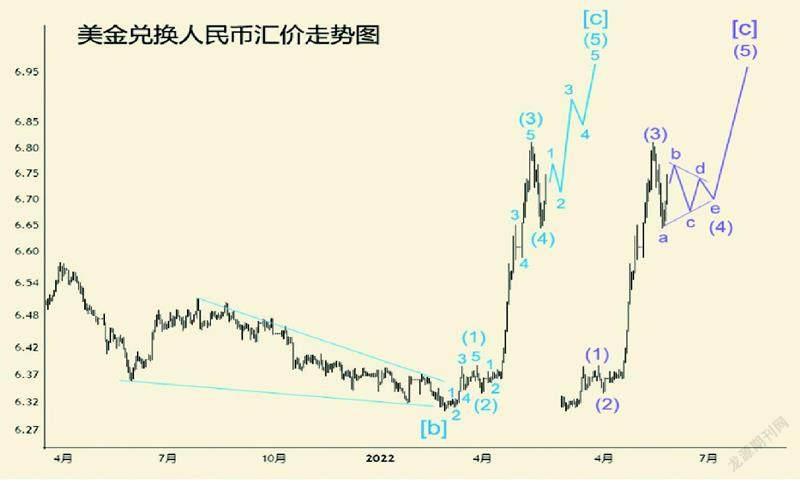

现在再详细分析美金兑人民币汇价走势。长期而言,1994年4月8.73以一组5浪方式跌至2014年初6.04,之后进入所谓“双向波动”走势。初步而言,先看一组【a】【b】【c】反弹。其中2014年初6.04升至2016年12月6.96为浪【a】,浪【a】为5浪推动。6.96跌至2018年3月最低6.24为【b】浪(a),6.24回升至2019年9月7.18为【b】浪(b),7.18跌至今年2月28日6.30为【b】浪(c)。浪【b】为不规则平台型态。由6.30开始,美金兑人民币进入浪【c】上升。

浪【c】将以一组5浪方式行进。其中,6.30升至3月28日6.38为【c】浪(1),6.38回落至3月31日6.33为【c】浪2,6.33急升至5月13日6.81為【c】浪(3)。第(3)浪升势凌厉,其中4月19日至4月25日连续5日阳线拉升,重现展示第3浪爆炸性上升之特征。6.81之后进入【c】浪(4)调整。

后市走向有两种可能性:

一是,6.81回落至5月23日6.64为【c】浪(4),6.64展开【c】浪(5)上升。由于【c】浪(1)极其短小,【c】浪(3)飚升,波浪理论认为,一组5浪推动中,通常有两个推动浪规模相似,如此,【c】浪(5)不是与【c】浪(1)相似便是与【c】浪(3)相似。在目前走势下,浪(5)与浪(3)相似可能性较大。

二是,基于交替原则,【c】浪(2)短小精悍,6.81之后进入水平三角形【c】浪(4)复杂调整之中。可能需时较长,之后进入【c】浪(5)最后一升。