银行财务信息对价值股票是否具有甄别效应

王艳艳 余阳洋 黄丹艺

关键词:商业银行;投资策略;基本面分析;甄别效应

中图分类号:F275 文献标识码:A 文章编号:1003-7217(2022)03-0104-09

一、引言

利用基本面信息寻找错误定价的股票是理论界和实务界都非常关心的话题。已有研究主要从两个维度展开:一是从估值角度展开分析,二是从会计信息质量角度出发。

已有研究通常会把银行业排除在外,其主要原因是作为估值基本依据的银行业财务报表与其他行业的财务报表存在显著的差异。首先,以手续费及佣金净收入为主的中间业务在银行业的盈利能力中占有举足轻重的地位,但是在一般性行业中这项费用对于企业盈利能力的影响就较小。其次,贷款损失准备是银行业盈利质量的一个重要衡量指标,但在制造业或零售业则主要体现为营运资本。最后,ROE作为一般性行业中衡量盈力能力的重要指标,受到企业管理层和投资者的重视,但是银行业财务报表中资产项目主要以金融资产为主,其计价原则通常为公允价值,这导致了银行业的ROE受到风险和杠杆的严重影响,无法反映企业盈利的持续性,特别是在金融危机期间更是成为银行业价值减损的推手。对银行业而言,ROE或ROA水平的提升不单来自营运盈利能力的提升,还可来自增加杠杆率和承担更多的风险信贷资产以及更多的非标准化业务。根据欧洲中央银行的报告,在金融危机之前有较高ROE水平的银行在金融危机时反而表现出了较低的稳定性。这表明ROE并不具备风险敏感性和前瞻性,并且具有一定的短视性。银行业在整个国民经济中占有举足轻重的地位。如2020年我国国内生产总值为101.60万亿元,同期银行业资产高达319.74万亿元①。近年来有大量的公募基金加仓银行股,部分外资也逐渐加大了对我国商业银行的投资。银行业报表的特殊性对其报表信息的有效性产生不利影响,使得過去对银行业基本面信息定价功能的研究相对匮乏,现有的针对一般行业基本面信息定价功能的研究成果无法应用到银行业。

通过梳理文献发现,学术界主要从商业银行的股票流动性、股价崩盘风险以及股价同步性等角度研究了商业银行股价的影响因素,鲜有文献关注财务信息和基本面信息对商业银行资本市场定价的影响。Mohanram等采用美国上市银行的数据,首次将基本面分析运用到银行业中。然而,我国商业银行无论在制度背景还是发展历程方面均与美国商业银行都有巨大的差异。比如,我国货币政策和利率政策与欧美国家较大的差异,导致我国商业银行面临较为严格的监管的同时也催生出了影子银行、预算软约束等中国制度背景下的特有问题。

本文在Mohanram等研究的基础上,探索如何利用我国银行业财务基本面信息分析预测未来经营业绩和资本市场回报,以此来检验银行业的财务信息是否具有甄别效应,构建符合中国银行发展和制度背景的综合性指标。

二、制度背景和文献综述

(一)我国商业银行制度背景

与美国以稳定通货膨胀和就业为主的货币政策目标不同,我国政府在保持币值的稳定的基础上将经济增长作为主要发展目标。因此,我国自1996年起至今一直将货币供应量(M2)增长作为中间目标,并以数量型间接调控为主要调控手段。加之我国资本市场起步较晚,依然是以商业银行为主导的间接融资模式。在此背景下,我国商业银行在政府货币政策的传导过程中有着举足轻重的地位。

我国监管部门对商业银行的信贷政策监管一直较为严格,并特别设定了相应的法律或行政法规对商业银行贷款的数量和质量进行限制。如在贷款数量方面,在1995年公布施行的《中华人民共和国商业银行法》明确设定了对商业银行存贷比75%的“监管红线”。直到2015年,我国才将存贷比由法定监管指标转为流动性监测指标;在贷款质量方面,银发〔2009〕386号文件和2020年颁布的《房地产贷款集中度管理制度》都明确限制了我国商业银行对特定行业的信贷扩张。

在货币政策调控中,我国形成了独特且极为重要的银行利率传导渠道,中央银行的利率政策通过市场利率向贷款利率和存款利率传导。我国利率市场长期处于管制状态,在稳步分阶段进行利率市场化改革的同时,逐渐形成了“利率双轨制”的特殊环境。利率双轨制导致商业银行的自主定价权较为有限,实际利率偏离了均衡市场利率,扭曲了企业投融资行为。虽然2015年我国正式取消金融机构存款利率浮动上限,但我国商业银行仍存在存贷款基准利率、窗口指导、金融市场分割以及MPA利率定价考核指标,使得存款利率仍被压低。

(二)甄别效应与B-score的局限性

甄别效应是指在特定背景下运用基本面分析,检验财务信息寻找错误定价的能力。自Fama提出有效市场假说理论后,学者们研究发现,运用市场公开信息构建的投资组合仍可以获得超额收益,基本面分析就是试图捕捉未被反映在股票价格中的公开信息并以此来获得超额收益。Piotroski和Mohanram还验证了财务信息能较为有效地甄别出股票市场的赢家和输家。Mohanram等首次将基本面分析运用到银行业中,发现上市银行的财务信息并未很好地反映在股价上。因此,基本面分析结果则更需要结合理论以及特定的制度背景来解释。由于中外在货币政策和利率政策以及银行发展水平上存在巨大差异,切不可简单照搬照抄欧美国家对其商业银行的各类评价指标和体系。我国国民经济发展取得的巨大进步,离不开符合国情的银行业发展模式以及对银行业的依法严格监管。因此,本文将结合我国商业银行的制度背景,构建适合我国商业银行发展水平的基本面分析指标。

在银行贷款数量、贷款质量及贷款利率均受到强监管的背景下,简单套用Mohanram等的体系肯定无法甄别出我国高价值的上市银行股票。首先,B-score中有较多贷款数量指标,利率管制所产生的预算软约束,使得国有企业对民营企业的贷款产生挤出效应,即相较于信贷资质,产权性质往往是银行发放贷款时首要考虑的因素。银行的信贷行为还更容易受到政策变化的影响。贷款“失真”会极大地影响B-score的有效性。其次,我国虽放开了利率市场,但存款利率仍被压低。畸形的利差收入无法反映商业银行盈利水平的持久性。朱宁等发现,不稳定的市场利率会使得商业银行的利率风险急剧上升,这会进一步影响B-score对银行盈利能力的预测水平。再次,B-score尚未考虑影子银行对商业银行的深远影响。我国较强的金融监管政策虽成效显著,但也催生出了银行各种规避监管的行为。只是不同于西方,我国影子银行主要是商业银行传统信贷业务的延伸且其风险相对独立。另外,非利息收入占比不足也是导致我国银行效率较低的重要原因。在非利息收入对银行盈利能力越来越重要的前提下,商业银行若肆意开发非标准化的理财产品则会增加银行的风险。最后,利用贷款减值准备进行盈余管理是我国商业银行一项典型的监管套利行为。

综上,中外银行在制度背景和发展水平上的较大差异客观上要求我们构建符合我国市场的基本面指标。本文将具体考虑在上述情形下银行的财务基本面信息是否具有甄别效应。

三、研究设计

(一)样本筛选与数据来源

本文中的商业银行按照中国证监会2012版行业分类进行界定。同时,为消除会计准则变更而引起的度量误差,本文使用新金融工具准则之前的2007—2017年数据作为样本,相关上市银行的财务报表数据从CSMAR数据库和CNRDS数据库中取得。关于股票收益的计算参考Piotroski的做法,为确保可以获得计算指标所需的数据,选取t+l年5月份第一个交易日作为t年股票收益的起点,以消除前瞻偏差。由于B-score和B-score需要 至少一年以上的财务信息,本文剔除了不满足条件的数据,最终样本区间为2010—2017年。在删除缺失值之后,共得到102个银行年度观测值。

(二)B-score构建

本文在B-score的结构思路上结合剩余收益模型,重新构建适用于我国商业银行的基本面分析指标B-score。根据剩余收益模型,股票价值 应该取决于三个因素——产生超过股本成本的盈利能力(+)、风险(-)和增长能力(+)。为保证B-score和B-score China具有可比性,均采用标准化之后的排名作为分数,分数越高,预期银行股票收益越高。结合上文,从以下三个方面选取指标:

1.盈利性。主要从利息覆盖率、中间业务收入和银行同业业务为代表的影子银行三个方面衡量上市银行盈利性。具体衡量及选取原因如下:

利息覆盖率(ΔInterest-coverage,B1):将利息覆盖率定义为利息收入与吸收存款之比。因过度关注ROE会刺激银行承担较高风险,故选用利息覆盖率作为ROE的替代指标。而且由于我国银行面临较强的监管,上市银行财务透明度较高,银行业ROE提供的增量信息较少。借鉴拨备覆盖率和负债收入比的思路,我们认为,较高的利息覆盖率表明银行在有较大的利息收入的同时有较低的存款覆盖,在经济下行期可以抵御银行挤兑。利息覆盖率越高,预期股票收益越高。B1为t年与t-1年利息收入之差,经吸收存款标准化处理之后的标准化排名分数。

中间业务水平(ΔCommission,B2):使用手续费及佣金净收入的变化量(使用利润总额进行标准化处理)来衡量银行中间业务的水平。有文献使用中间业务水平来度量商业银行的创新能力,可认为银行中间业务水平越高,其业务多元化程度就越高、同行业竞争能力和创新能力也越强,相应的股票收益越高。B2为t年與t-1年手续续及佣金净之差,经利润总额标准化处理之后的标准化排名分数。

影子银行规模(ΔShadow,B3):本文主要聚焦影子银行体系中的银行同业业务。同业业务在增加银行盈利性的同时不会显著增加银行的风险,可缓解因宏观调控而受限的贷款约束。用“买入返售金融资产净额”科目来衡量影子银行同业业务水平,并用金融资产投资进行标准化处理。影子银行规模越大,预期股票收益越大。B3为t年与t-1年买入返售金融资产净额之差,经金融资产投资标准化处理之后的标准化排名分数。

2.稳健性。正常类贷款(ANormal-loan,B4):使用正常类贷款科目金额(用发放贷款及垫款净额进行标准化处理)来衡量商业银行的信用风险。相比于不良贷款率(不良贷款与贷款总额之比),正常类贷款排除了因会计选择对不良贷款分类的影响以及运用贷款减值准备进行盈余平滑的影响。正常类贷款金额越大,银行所面临的信用风险就越低。B4为t年与t-1年正常类贷款之差,经发放贷款净额标准化处理之后的标准化排名分数。

贷款呆账准备金(ΔAllowance,B5):使用贷款呆帐准备金(用发放贷款及垫款净额进行标准化处理)来衡量贷款减值风险,它在一定程度上能缓解管理层的盈余管理行为。商业银行计提的贷款呆账准备金越多,说明银行吸收贷款减值损失的能力就越强。B5为t年与t-1年贷款呆账准备金之差,经发放贷款净额标准化处理之后的标准化排名分数。

公允价值变动收益(-ΔNot-regular,B6):公允价值是否是2008年全球性金融危机的“罪魁祸首”,学术界还没有定论。因以公允价值计量的资产收益率波动较大,若银行拥有大量的以公允价值计量的资产,则表明银行利润的可持续性和稳健性越低、风险越大。公允价值计量还会带来较高的审计费用和审计风险。为了统一符号,将衡量收益风险的指标定义为-ΔNot-regular,其经济含义为:将公允价值变动收益与营业收入的占比较上期减少视为买入信号,且减少的绝对值越大,预期股票收益会越高。B6为t-1年与t年公允价值变动收益之差,经营业收入标准化处理之后的标准化排名分数。

3.增长性(ΔGrowth,B7)。使用总资产的增长率来衡量银行的增长能力。总资产较大的银行可产生较大的规模效应,且拥有较强的抵御风险能力。参照相关文献的处理方式,将总资产总额取自然对数。B7为t年与t-1年总资产之差,经对数处理之后的标准化排名分数。

综上如表1,B-score China为B1~B7七项指标之和。其中,衡量盈利性为利息覆盖率、中间业务水平和影子银行三项指标之和;衡量稳健性为正常类贷款、贷款呆账准备金和公允价值变动收益三项指标之和。财务信息基本面较好的商业银行,即B-score越高的银行,预期股票收益会越高。类似地,我们将B-score作为基准。

(三)模型设定

参考Fama和French和Mohanram等的做法,构建模型(1)和(2)。

在上述模型中,使用一年期买入并持有收益(经银行业平均收益调整)来衡量预期未来的股票收益RETB控制变量包括:总资产(以自然对数调整,Size),账面市值比(所有者权益与市值的比值,BM)以及动量(RETB,当期股票收益)。此外,使用面板混合回归和Fama-Macbeth两阶段回归方法来研究B-score和股票收益之间的关系。

四、实证分析

(一)描述性统计

表2展示了样本银行和相应的B-score以及Bscore相关变量的描述性统计结果。表2中Panel B展示了B-score相关变量。ΔInterest- Coverage和ΔCommission的中位数和均值较为接近,较符合正态分布。表2中的Panel C展示了B-score相关变量的描述性统计。B-score中衡量利息收入水平的变量和衡量非利息收入指标出现了较大差异:ΔSpread的平均数为-0.08%,中位数为0.0015%,说明样本银行整体利息收入增长较为缓慢。

(二)单个指标与未来股票收益

为检验B-score构建的投资组合在A股市 场是否存在甄别效应,特以B-score为基准来检验B-score的有效性。

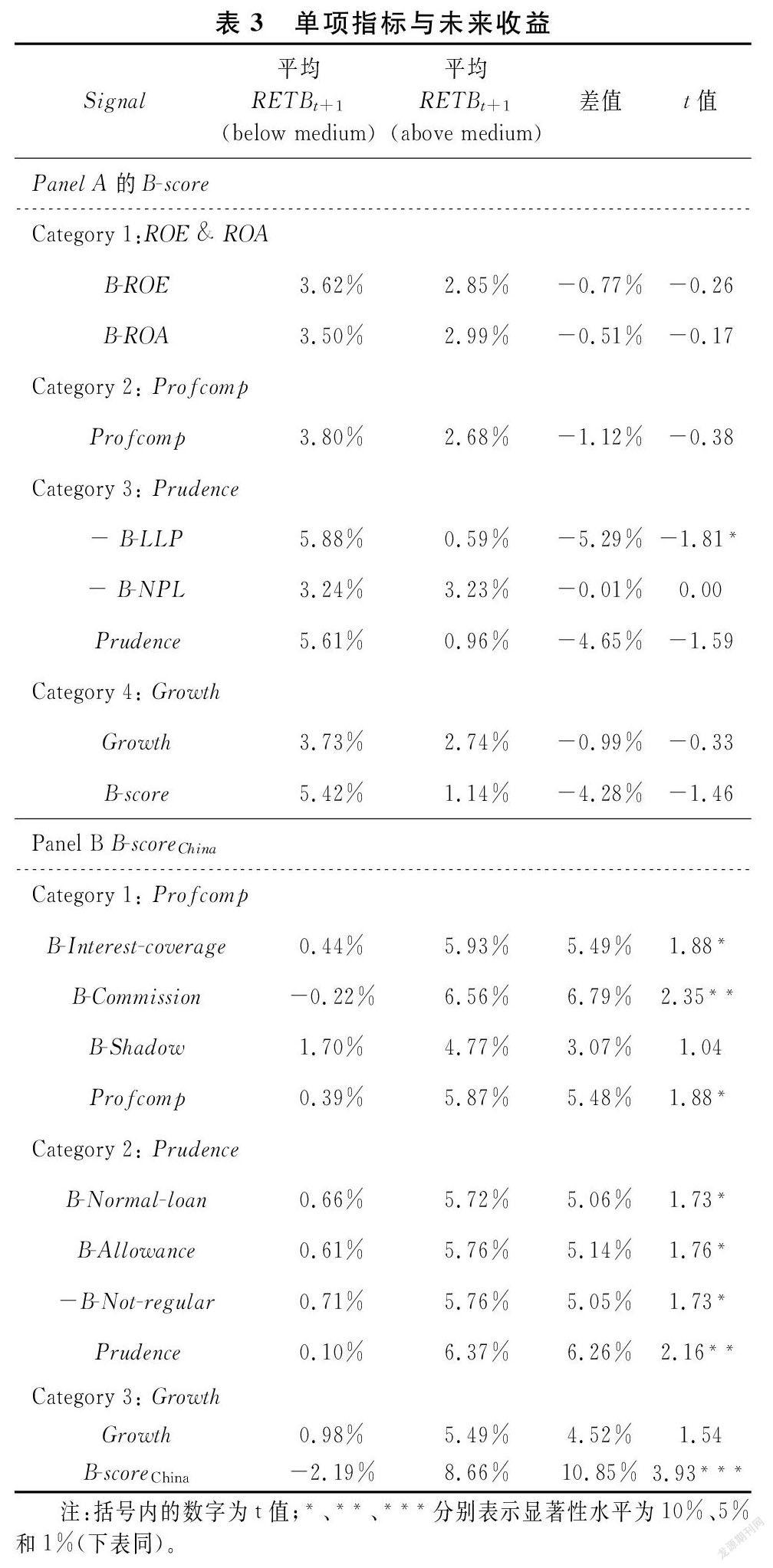

首先分别检验B-scoreChina和B-score与未来股票收益的相关关系。表3展示了高于每项指标中位数的平均未来股票收益与低于每项指标中位数的T-test检验结果。运用构成B-score(B-score )的每个单项指标构建投资组合:如表3所示,第二列为低于此指标中位数投资组合的平均未来股票收益率,第三列为高于此指标中位数投资组合的平均未来股票收益率。第四行为上述两个投资组合的收益率差。

表3中Panel A展示了B-score每个单项指标与未来股票收益的关系。B-score绝大部分指标与未来股票收益呈现负相关关系,说明B-score在我国市场不具有显著的甄别效应。

表3中Panel B中展示了B-score每个单项指标与未来股票收益的关系,所有指标与未来股票收益均呈现正相关关系。其中,衡量银行利息收入水平和中间业务水平的指标在未来股票收益的预测方面分别在10%和5%水平上显著。运用银行盈利性所构建的投资组合具有较好的甄别效应:两组投资组合的收益差额为5.48%,且在10%的水平上顯著,且其构成成分均能产生5%左右的对冲收益。根据银行稳健性所构建的投资组合的对冲收益为6.26%。表明B-score越高,未来股票收益越大。

(三)信息系数

表4展示了B-score、B-score和相关变量的相关系数矩阵。对角线右上角为Pearson相关系数,对角线右下角为Spearman相关系数。股票投资实践中,经常会以信息系数(IC)来判断因子的预测能力。我们选取Normal IC(Pearson相关系数)和Rank IC(Spearman相关系数)来检验B-score(B-score)以及各维度之间的预测能力,相关系数越大,则说明IC值越大,该指标有较好的预测收益能力。表4中的RETBr+1所在的行和列分别展示了各个变量的IC值。

表4中Panel A的结果表明,除了稳健性(Pru-dence)和当期收益之间在5%水平上显著,B-score与其构成和股票收益的关系并不显著。说明适用于美国上市银行的B-score在构建我国上市银行投资组合时候并不具有甄别效应。

表4中Panel B展示了B-score China相关系数矩阵。B-score与其构成和股票收益均呈显著的正相关关系。在构成B-score的三个维度中,Pru-dence与未来股票收益的相关关系最强,从IC的角度看,B-score的两类信息系数均已超过0.1的阈值,反映出了B-score有较强的预测能力。

(四)B-score与股票回报

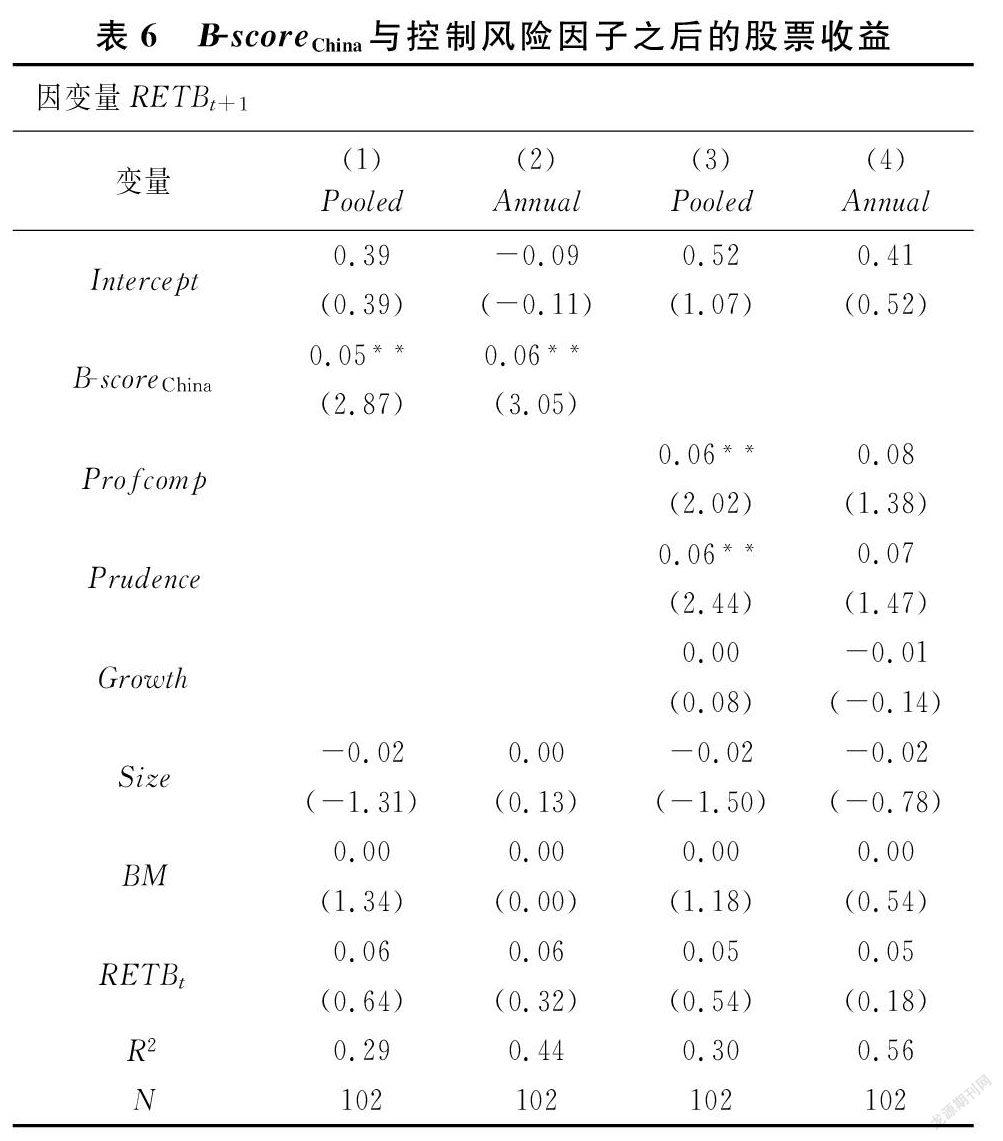

为进一步检验B-score的甄别效应,采用Fa-ma-Macbeth回归和面板混合回归来检验Bscore与股票收益的关系。表5中的(1)(3)列为控制了年度固定效应的面板混合回归结果;(2)(4)列为Fama-Macbeth回归的结果(下同)。

B-score的系数在两个回归模型中均显著为正,说明B-score能提供较为有效的增量信息。B-score与本期股票收益和未来股票收益分别在1%和10%的水平上显著,说明B-score对股票 收益有较强的解释能力。从盈利性、稳健性和增长性来看,稳健性是B-score能解释股票收益的主要原因。