上市公司财务风险控制探究

王京

摘要经济的快速发展为企业创造机遇的同时也带来了挑战,尤其是随着经济环境的复杂化,诱发企业产生财务风险的因素增多,企业对财务风险的管控能力有待提升。本文结合财务风险的特征提出了财务风险管理的具体要求,并以A上市公司为例,在分析A公司财务风险管理存在问题的基础上,从提升风险管理意识、加强内部控制建设等角度提出了完善上市公司财务风险管理的具体措施。

关键词 财务风险;风险管理;风险预警;内部控制

DOI: 10.19840/j.cnki.FA.2022.03.007

随着我国市场经济的快速发展,企业面临的竞争压力也越来越大,越来越多的上市公司为了保持竞争优势实现持续扩张,往往会通过负债融资来抢占资金资源,导致公司在实现快速增长的同时也承受了越来越大的财务风险。上市公司如果不能很好地控制和利用财务风险,就有可能导致公司资金链断裂,影响公司的正常生产经营活动,甚至导致公司破产倒闭。因此,上市公司必须优化融资结构,充分发挥债务融资优势,严格控制自身的财务风险,通过财务风险的管控维持合理的风险水平,为公司发展创造健康稳定的内外部环境。

一、公司财务风险概述

(一)财务风险的概念

财务风险一般产生于企业的筹资领域,由于企业借入资金导致企业丧失偿债能力的可能性以及导致企业经营利润包括股东权益的变动性。对财务风险的理解可以从广义和狭义两个角度解释,广义的财务风险不但强调损失的不确定性,还强调收益的不确定性[1],即广义的财务风险对企业主体的影响是双面的,既包括潜在威胁,也包括潜在机会;而狭义的财务风险主要强调损失的不确定性,并不考虑风险可能产生的收益。

财务风险是一种客观存在,企业只要进行债务筹资,就必然面临一定的财务风险,所以,财务风险不可能完全消除,但企业可以通过一定的管控措施来降低财务风险发生的概率,减少财务风险发生时所产生的损失。由此可见,有效的财务风险管理措施对企业至关重要。

(二)财务风险的特征

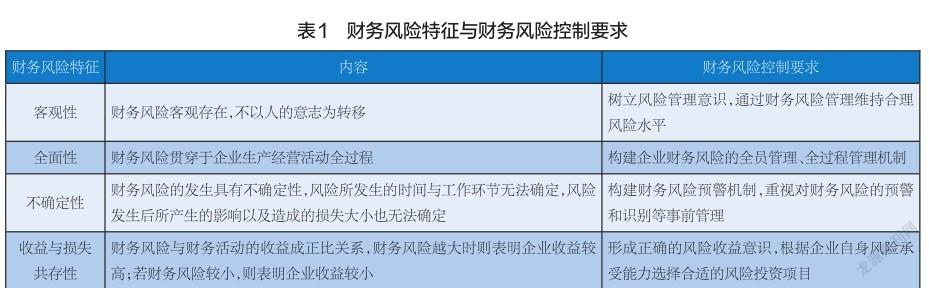

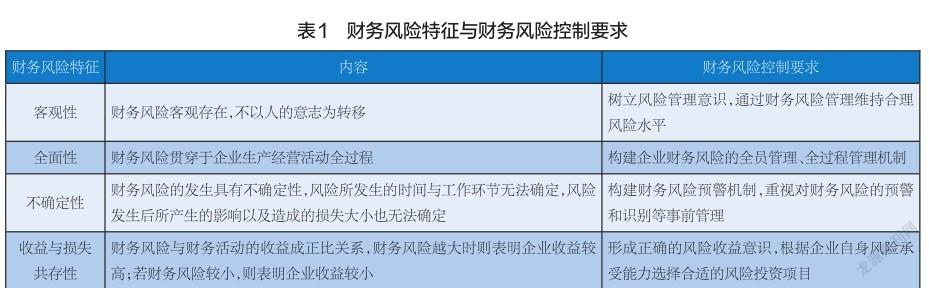

企业的财务风险具有客观性、全面性、不确定性以及收益与损失共存性的特征,财务风险的特征对企业财务风险的控制产生了具体要求,两者的具体关系见表1。

二、上市公司财务风险的类型

(一)筹资风险

筹资风险是由于上市公司在筹资过程中因为借入资金而导致的无法按时还款,从而影响到公司经营并造成损失的可能性。上市公司在经营发展过程中往往需要大量资金支撑,为了获得充足资金,上市公司往往会选择贷款融资,而贷款融资必然会导致贷款风险。随着贷款数额的增加,上市公司在获得资金的同时,其经营活动也会受到还本付息、还款期限以及债务结构的制约和影响,从而给公司的财务活动造成潜在风险。

(二)投资风险

投资风险是指上市公司在投资过程中由于不确定性因素的影响导致投资项目未能实现预期收益而对公司造成损失的风险。企业是盈利性组织,获取经济效益是企业运营的主要目的。投资活动是公司获取利润、进行市场扩张的主要途径,但是在投资过程中,企业会面临众多不确定性因素,使得企业投资收益具有较大的不确定性,一旦企业投资失败,就有可能造成资金链断裂,甚至是破产。

(三)经营风险

经营风险是指企业在生产经营过程中由于不确定性因素的影响导致企业资金运动停滞或者运动效率较低,从而给企业带来损失的风险。企业财务管理的一项重要工作就是提高资金经营使用效率,避免资金浪费。但是在企业的实际工作中,资金的经营使用会受到企业决策能力、管理能力等因素的影响,进而导致企业资金使用效率的低下,甚至影响到企业的正常经营活动。

(四)利润分配风险

利润分配风险是指由于公司利润分配不公平、不科学、不合理而导致的利益相关者之间的矛盾,从而对公司造成损失的风险。上市公司在利润分配过程中,需要兼顾各方利益相关者的诉求,做到利润分配的高效、公平、合理。如果利润分配不合理,就会损害利益相关者的利益,增加公司矛盾,对公司造成利益损失。

三、上市公司财务风险控制存在的问题

以A公司的财务风险控制为例,A公司自2010年就开始通过全面开展内部控制工作来管控自身的财务风险,通过持续改进与完善内部控制体系的设计和运行,已经建立了自上而下、全面覆盖的内控体系,使得公司整体在风险控制方面取得了较大的成就。但是,通过分析A公司的财务风险控制过程可以发现,其财務风险控制仍然存在以下较为突出的问题:

(一)财务风险控制意识淡薄

A公司作为上市公司,虽然不断通过加强内部控制建设提升财务风险管控水平,但是整个公司并未真正形成风险管控意识,对财务风险缺乏足够重视,风险控制意识淡薄,主要表现为

1.公司管理者缺乏足够的财务风险意识

管理者对财务风险缺乏足够的认知,往往将管理的重心放到资金的筹集和投资上,但是对财务风险的信息采集、整理、辨别、分析等方面均存在一定的问题,在风险分类与管理不合理的情况下,难以快速确定财务风险,不能准确地判断财务风险发展趋势,无法完成财务风险的跟踪管理[2]。

2.没有形成全面风险管理意识

一方面,A公司只是对重点财务活动可能产生的财务风险进行了关注,而对大部分活动的财务风险并没有进行挖掘和跟踪管理;另一方面,A公司的财务风险控制还停留在财务部门,并没有形成全员风险管理意识,导致管理、决策与财务工作之间相互割裂。

3.缺乏财务风险控制的专业人才

A公司的机构设置、人员配备不够科学,没有专门的财务风险控制机构和人员,往往是由相关人员兼任,如由审计人员兼任财务风险控制人员,而且大部分工作人员的专业水平较低,业务能力不够充足,缺乏一定的风险防范意识。

(二)内部控制制度不健全F67968E4-29FE-4B5C-B3AE-576EE46BED68

内部控制制度不健全会加大财务风险发生的可能性。A上市公司虽然自2010年就开始不断强化内部控制建设并取得了一定的效果,但是其内部控制制度仍存在以下几个问题:首先,内部控制制度缺乏针对性和实用性。A公司的内部控制制度建设虽然依据国家内部控制体系的相关要求,但更多的制度和措施都是生搬硬套,与公司实际结合程度较低,没有结合A公司所处的内外部环境,也没有结合A公司自身的业务范围,更没有针对A公司潜在的财务风险构建内部控制制度。其次,A公司内部控制制度的实际操作性不强。大部分内部控制制度流于形式和文件,内部控制制度更多是用来应付检查而不是实际执行,再加上内部控制人员独立性较差,执行内部控制制度的积极性不高甚至是排斥,导致內部控制制度在财务风险控制方面形同虚设。最后,A公司缺乏内部控制制度执行的考核措施。对于内部控制执行的结果没有形成有效的监督考核机制,内部控制的执行情况没有纳入公司的业绩考核、职位晋升等过程,也缺乏对内部控制执行不力的惩罚措施,导致公司的内部控制制度流于形式。

(三)财务决策机制不科学

财务决策机制不科学是目前我国上市公司存在的较为普遍的问题,而科学的财务决策机制是引导财务活动有规律运行、避免财务风险的重要保障。一方面,公司财务决策机制不完善。A公司财务决策机制缺乏科学有效的流程,财务决策在事前调研、事中决策以及事后管理过程中都存在较大隐患,尤其是财务决策的主观性较大,重大决策存在“一言堂”现象,未能发挥财务管理工作优势,容易滋生财务风险。另一方面,公司的财务决策机制灵活性较差。A公司对政策、市场以及企业内部信息的及时反应能力不足,不能充分结合内外部环境变化及时调整财务决策,财务决策一旦制定难以调整,即使财务风险已经显露却不能及时通过决策调整来降低潜在损失,导致企业决策与市场需求难以保持一致,引发财务风险产生。

(四)缺乏必要的财务预警能力

财务风险的不确定性要求公司必须建立科学合理的风险预警机制,能够及时识别发现财务风险,进而对风险进行事前管理,但是,包括A公司在内的许多企业都存在财务风险预警能力低下的问题。一是,A公司并没有建立行之有效的财务风险预警机制。基本没有适合自身的财务风险预警模型,也没有构建财务风险预警指标体系,现有的财务风险预警体系往往也是照搬照抄,缺乏灵活性和实用性。二是,A公司的财务风险管理人员专业性较差。公司没有专门的财务风险管理部门和管理人员,兼职财务风险管理人员风险管理积极性不高,更不用说使用专业的风险预警模型进行财务风险预警,所以企业基本没有财务预警能力,很难及时发现和识别潜在的财务风险。

四、上市公司财务风险控制策略

(一)提高财务风险管理意识

由于财务风险的客观存在性,企业必须形成科学的风险管理意识。一是,企业管理层要提升财务风险意识。企业管理者作为企业发展方向的引导者,需要从自身出发充分认识财务风险的潜在威胁,在自身树立风险意识的同时积极引导企业内其他人员参与到财务风险防范工作中。二是,企业要形成全员、全过程风险管理意识。财务风险管理不是某一个人、某一个部门的职责,而是需要企业全员参与、各部门相互配合。因此,企业要建立健全内部沟通协调机制,打破部门之间的信息壁垒,加强内部各部门之间的联络与沟通,为财务风险的管理创造良好的内部环境。

(二)完善内部控制制度

首先,企业要不断加强内部控制环境建设。企业要持续推进内部控制的独立性、专业性,并借助数字智能技术推进内部控制的信息化、智能化建设,为内部控制发挥财务风险预防功能创造良好环境。其次,企业要不断加强内部控制体系建设。企业要将内部控制体系要求、控制流程、控制手段等融入企业自身具体情况,根据企业财务风险特征设置内部控制重点环节。最后,企业要积极推进内部控制制度的贯彻落实。企业要防止内部控制制度流于形式,通过构建科学合理的考核、奖励、惩罚等机制引导企业各级人员自觉执行内部控制措施。

(三)完善企业财务决策制度

完善科学的财务决策制度是降低企业财务风险的内在因素,企业只有不断提高财务决策的质量才能从根本上降低财务风险爆发的可能性。首先,企业必须制定科学合理的财务决策流程。决策失误尤其是重大决策失误是导致企业财务困境的主要诱因,企业要避免重大财务决策失误就必须保证决策流程的科学性、规范性。因此,企业对于财务决策要进行充分的调查研究,运用科学的分析,仔细考虑各项因素进行合理讨论研究,按照规定流程选择出最佳方案。其次,企业要构建专业的财务管理团队。财务管理人员的业务能力、风险意识以及风险管理能力等是决定企业财务决策科学合理的关键。企业要通过人才引进、员工培养等途径提升财务管理人员的业务素质,通过设置专门的财务风险管理部门以及配置专业的财务风险管理人员,提升企业财务风险管理团队的整体素质,提高财务决策的质量。最后,企业要借助信息技术提高财务决策效率。企业需要积极适应数字技术的发展,抓住数字技术给企业发展带来的机遇,将数字技术充分运用于企业财务决策的数据获取、决策模型构建以及决策评价等过程,提升财务决策的科学性,降低财务风险的发生概率。

(四)构建财务风险预警机制

科学有效的财务风险预警机制可以及时发现和识别财务风险,便于对财务风险进行研判和跟踪管理,从而降低财务风险可能产生的损失。首先,企业在风险预警机制构建中,需要将风险预警机制与企业管理工作相融合。目前,关于风险预警机制的研究成果比较多,但是并没有统一的预警模型,其根源在于每个企业的风险都具有自身特征。因此,企业要构建自身的风险预警机制,就需要依据企业实际情况及需求,分析企业所处的内外部环境因素,充分挖掘导致财务风险发生的根源,合理选取预警模型和预警指标,科学获取财务风险数据,构建适合企业自身特点的风险预警机制,提升财务风险预警的质量。其次,企业在财务风险预警机制构建中,应加强对信息技术的应用。企业要发挥信息技术优势,搭建企业的财务信息平台[3],利用大数据、人工智能、互联网等信息技术积累企业的财务数据库、推进财务信息的共享,实现财务预警的数据化,借助信息技术提升财务预警机制的效率,实现财务风险的提前预知[4]。最后,要形成预警结果的及时反应机制。财务风险预警机制的有效性不仅取决于风险预警本身,更取决于对预警结果的反应机制。企业通过财务预警一旦发现潜在的财务风险,要能够及时做出反应,并启动相关的风险跟踪、管理和应对方案,将财务风险控制在风险产生初期,降低财务风险可能产生的不良后果。AFA

参考文献

[1]李玉颖.上市公司财务风险分析及防控研究[J].今日财富,2021(15):173-174.

[2]赖世枭.关于企业存在的财务风险与防范对策[J].财会学习,2021(28):37-38.

[3]赵玉.论企业存在的财务风险与防范对策[J].商场现代化,2021(19):147-149.

[4]龙凤姣.外部监管、公司治理与内部控制缺陷披露——基于管理层动机选择的视角[J].重庆理工大学学报(自然科学),2019,33(2):216-224.

(审稿:陈莉萍编辑:张春红)F67968E4-29FE-4B5C-B3AE-576EE46BED68