汇率制度选择的一般理论与实证分析

崔瀚中 黄少安

摘 要:汇率制度选择一直都是国际金融界具有争议的论题,其相關理论随着国际经济环境变化而不断进行调整和完善。本文提出一个一般化理论:对于不同国家或一个国家的不同发展阶段,存在一种理论上的最优汇率制度;决定最优汇率制度的因素有国家经济发展总体水平和总体发展阶段、总体经济规模、金融发展水平、贸易开放度和贸易地理集中度、国际储备和经常账户状态、贸易冲击、经济政治稳定程度等,它们对处于不同发展阶段的国家的汇率制度选择影响的权重不同,这些因素及其组合决定了特定国家在特定阶段的最优或最合适的汇率制度;理论上的最优汇率制度是动态的,随着国家不同或国家发展阶段不同而变化。通过利用国际经验事实证实了这一理论或汇率制度选择的一般规律后,笔者对照中国现阶段的状态,认为总体上选择浮动汇率制度比较合适,但是在国际金融危机前后,选择中间汇率制度的概率明显上升。

关键词:汇率制度选择的一般理论;最优货币区理论;人民币汇率制度

中图分类号:F830.92 文献标识码:A

文章编号:1000-176X(2022)05-0055-12

自新中国成立以来,随着中国经济体制的变革,人民币汇率制度经历了非常曲折的演变历程。自2015年“8.11”汇改以来,央行不断调整人民币汇率中间价形成机制,推进汇率市场化改革。目前中国仍处于中间汇率制度阶段,哪种汇率制度适合中国国情且满足经济发展需要,仍然是一个急需研究和解决的关键问题。很多新兴市场国家,尤其是经济高速发展国家都面临着汇率制度选择的困境。没有一种单一汇率制度适合所有的国家,甚至对某一个国家来说,也可能不存在一种单一的汇率制度对所有阶段都是最优的[1]。本文尝试探索决定最优汇率制度的主要因素及其影响机制,提出一般化的汇率制度选择理论并且模型化,基于国际经验进行实证分析,以思考中国汇率制度选择。

一、文献综述

传统观点一般认为,汇率制度由本国的经济结构和政治因素内生决定,其研究总体上分为两个方向:一是针对某个经济或政治因素,分析其对汇率制度选择的影响;二是涵盖各方面的影响因素,分析在其总体影响下,各国最优汇率制度选择的特征和趋势。

20世纪60年代,Mundell[2]提出最优货币区(Optimal Currency Areas,OCA)理论,首次从生产要素流动性角度提出建立最优货币区的可行性。这是最早的有关经济结构影响汇率制度选择的理论。此后,Mckinnon[3]、Kenen[4]、Ingram[5]与Haberler[6]等在Mundell理论的基础上,分别从经济开放、经济多元化和产品多样化、金融一体化、通货膨胀水平等方面进行了补充,一般被统称为OCA理论。随后,Heller[7]提出经济结构论,认为一国的汇率制度选择应由经济规模、经济开放程度、通货膨胀水平、贸易地理集中度、金融一体化程度等经济特征决定,再一次奠定了汇率制度是由经济结构等因素内生决定的理论基础。随着汇率制度理论和实证研究的发展,学者对汇率制度选择的决定因素进行了补充和完善,近年来很多学者注意到金融发展的重要性。Aizenman和Hausmann[8]认为,汇率制度选择和金融结构密不可分,该国资本市场与全球金融市场的一体化程度越高,越适宜选择灵活度高的汇率制度。Bordo和Flandreau[9]与Bordo[10]等认为,金融发展水平越高的国家,越适宜采用灵活度高的汇率制度。受货币危机的影响,学者开始从一国宏观经济稳定的角度考察汇率制度选择的决定因素。大量文献从理论上探讨了汇率制度与货币危机的关系。第一代货币危机模型揭示了在固定汇率制度下,由于不合理的政府政策,经济基本面出现巨大问题从而产生货币危机的过程[11]。Flood和Garber[12]则进一步通过建立线性模型对固定汇率制度下汇率崩溃的时间作出解析。Esaka[13]通过实证分析检验了汇率制度对发生货币危机的影响。同时,经济冲击类型对汇率制度选择的影响也逐渐受到关注[14]。20世纪90年代,政治因素被引入汇率制度选择研究,逐渐形成汇率制度选择的新政治经济学。利益集团和政治党派、民主程度、政治不稳定性以及制度因素等对汇率制度选择的影响都属于这一范畴。这些因素作用机制不唯一,理论上和经验研究上都未有明确和一致的结论[15-16]。其中,民主政治、选举制度以及政治不稳定等制度变量对汇率制度选择的影响最为明显[17]。

以上研究涵盖了影响汇率制度选择的各方面因素,但仍存在缺陷,即当不同的影响因素指标指向不同汇率制度时,汇率制度选择就会出现矛盾[18]。因此,学术界尝试将影响汇率制度选择的因素置于同一个框架中,试图找到一个平衡点。Berger等[19]利用1980—1994年65个非经合组织国家的数据检测了汇率制度选择的影响因素,发现国内外相关因素是汇率制度选择强大且稳健的预测因素。Poirson[20]研究了1990—1998年93个国家汇率制度选择的决定因素,发现真正的硬钉住和独立浮动汇率制度与其他汇率制度存在显著差异,其中,政治因素、国际储备及传统OCA理论因素对汇率制度选择影响显著。Von Hagen和Zhou[21]分析了1990年后25个转型经济体的汇率制度选择,实证结果表明,传统OCA理论为这些经济体的汇率制度选择提供了指导,此外,宏观经济稳定和承诺实行可信地钉住汇率制度的能力在决定汇率制度方面发挥了重要作用。Levy-Yeyati等[22]融合了OCA理论、金融观点和政治观点,解释了汇率制度选择的方式,发现金融和政治方面的影响因素对工业化经济体与非工业化经济体的汇率制度选择存在很大差异,但依然有很多稳定的影响因素存在,从这一个角度来看,汇率制度全球演变趋势实际上可以理解为某些汇率制度决定因素的演变。Ghosh[23]分样本比较了1999—2011年137个国家的汇率制度选择的决定因素,研究发现,更大的贸易开放度、经济发展水平、外汇负债和外汇储备增加了新兴市场选择固定汇率制度的可能性,而更大的经济规模、出口集中度和金融发展水平降低了这种可能性,OCA理论和其他较新的理论即使不是汇率制度可靠的预测因子,也是足够的。此外,影响汇率制度选择的驱动因素随着时间发生变化[24]。在对现有研究进行梳理时,笔者发现,采用不同的汇率制度分类方法、时间区间及样本范围,研究结果往往存在差异。如今的国际经济环境已不同往日,各国汇率制度选择也出现了很大变化,而现有的大部分文献一般采用自1970年以来的数据,过长的时间区间可能导致分析结果存在偏误。A7862361-D155-4DC9-8816-056A6A2B5560

基于此,本文可能的学术贡献在于:首先,选择1999—2018年的面板数据,将主要的汇率制度理论所论及的决定因素置于同一框架中,以2008年国际金融危机为转折点,对其前后汇率制度选择的规律变化进行分析。其次,利用不排序的多元离散选择模型在国际汇率制度选择经验的基础上,给出中国不同汇率制度选择的概率预测,以期为人民币汇率制度改革提供新的思路和方向。

二、理论假说和模型构建

(一)理论假说

本文先设定两个前提:一是一国的汇率制度影响其经济增长;二是作为独立的主权国家,该国可以在不同的汇率制度中进行选择。在此前提下,假说对于不同国家或一个国家的不同发展阶段,存在一种理论上的最优汇率制度,而决定最优汇率制度的因素包括国家经济发展总体水平和总体发展阶段、总体经济规模、金融发展水平、贸易开放度和贸易地理集中度、国际储备和经常账户状态、贸易冲击、经济政治稳定程度等,它们各自对处于不同发展阶段的国家的汇率制度影响权重不同,这些因素及其组合决定了特定国家在特定阶段的最优或最合适汇率制度;理论上的最优汇率制度是动态的,随着国家不同或国家发展阶段不同而变化,因而不同国家或同一国家在不同发展阶段选择不同的汇率制度是很自然和合理的现象。基于此,笔者对上述因素影响汇率制度选择的原因和途径进行具体阐释:第一,国家经济发展总体水平和总体发展阶段。经济发展水平不同的国家,其市场机制完善度亦不同。经济发展水平较高的国家,其货币政策能够更好地通过资本市场机制传递货币当局的意图,因此,独立货币政策机制更加有效。不可能三角理论指出,资本自由流动、固定汇率制度和独立货币政策,三者只能取其二,因此,相对于经济发展水平较低的国家,经济发展水平较高的国家会更倾向于选择资本自由流动和独立货币政策,从而放弃固定汇率制度。不同经济发展阶段的国家,其汇率制度选择与宏观绩效的表现也存在差异[25-26]。第二,总体经济规模。一方面,经济规模较大的国家更加重视国内均衡,往往更倾向拥有独立货币政策,相对来说,经济规模较小的国家对独立货币政策需求较低。根据不可能三角理论,在当前国际资本流动日益频繁的条件下,经济规模较大的国家只有选择浮动汇率制度才能保证其货币政策的灵活性和独立性,因此,一国经济规模越大,越倾向于选择浮动汇率制度。另一方面,经济规模较小的国家,其汇率更容易受到其他国家汇率波动的影响,因此,为了保持汇率的相对稳定而更倾向选择钉住大国的汇率制度。第三,金融发展水平。理论上,一般将金融发展进程分为金融约束和金融自由化两个阶段。在金融约束阶段初期,金融市场不成熟,汇率规避风险工具匮乏,一国适合采用弹性较小的汇率制度以保持汇率稳定,减少汇率波动对物价水平的影响。而且在金融约束阶段初期,资本流动规模相对有限,选择相对固定的汇率制度成本也较低。随着金融发展水平的提高,到金融约束阶段后期,跨境资本流动日益频繁,外汇管制的成本逐渐加大,市场投机行为的风险逐渐增加,如果依然实行严格的固定汇率制度,容易造成大规模的货币和银行危机,因此,在这一时期,应该逐渐放宽汇率的弹性范围。待金融水平逐渐提高并达到金融自由化阶段,浮动汇率制度就是非常自然的选择。第四,贸易开放度和贸易地理集中度。OCA理论认为,贸易开放度越高的国家,越可能采用固定汇率制度。因为一国贸易开放度越高,其经济对外依赖程度就越大,一旦汇率波动就会对其经济产生较大冲击。同时,贸易地理集中度越高的国家,越倾向于选择相对固定的汇率制度,因为一国的贸易地理集中度越高,就越倾向于钉住其主要贸易伙伴的汇率,以保持与贸易伙伴间汇率的相对稳定,维持稳定的贸易空间。第五,国际储备和经常账户状态。当一国采用固定汇率制度时,一旦发生大范围投机行为使其国际储备耗尽,则该国将发生严重的货币危机。在固定汇率制度下,长期的贸易逆差容易提高一国国际储备耗尽风险。因此,拥有充足的国际储备和较为均衡的国际收支状态可以减少固定汇率制度下发生大规模货币危机的概率。第六,贸易冲击。贸易冲击通过中间投入品供给渠道会导致一国的产出发生剧烈波动,蒙代尔—弗莱明模型指出,一国来自产品市场的实际沖击越高,越有可能采用浮动汇率制度来稳定产出。第七,经济政治稳定程度。一国基本的政治制度、经济制度、文化传统和民主程度等都是决定其经济政治稳定程度的因素。政治经济越稳定,政府公信力越强,本国经济主体和国际社会的预期越好。一般来说,一国政府公信力越低,越倾向于选择更加透明稳定的货币承诺机制以稳定公众的通货膨胀预期[27]。但实际上,若一国经济政治不稳定则会削弱稳定化政策的公信力,通过引入固定汇率制度解决公信力缺失的目的就难以为继[28]。

此外,笔者没有强调通货膨胀水平对汇率制度选择的影响,原因在于,从汇率制度选择角度来看,一国应根据自身的情况,通过选择合适的汇率制度来稳定通货膨胀,通货膨胀水平更应是汇率制度选择的结果,而不是原因。

世界经济发展历史昭示了一个现象或规律:越强大的国家,越希望、力推、甚至强行实施经济自由和开放,包括金融市场以及其中的汇率自由化;相应地,哪个国家处在哪个阶段、在哪个方面强大,就在哪个阶段、哪个方面希望、力推、甚至强行实施经济自由和开放。如果相反,就力求设置壁垒和保护,当然,亦有阻挡不了或保护不了的情况,即被强行(包括武力)开放和自由化的现象。一切选择都是以国家利益和国家实力为原则。这一规律在现代国际金融关系中,包括在汇率制度选择方面依然发生作用、甚至作用更加明显。

(二)模型构建

本文采用汇率制度三分法进行研究。虽然汇率制度类别根据其弹性大小存在顺序,但解释变量与汇率制度弹性并不一定存在单调的线性关系[29]。各国也不一定遵循汇率制度弹性对汇率制度进行调整,因此,本文选择不排序的多元离散选择模型,探究各个因素在不同汇率制度选择中产生的影响。

设Yit为国家i在t年所选择的汇率制度,i=1,2,…,N,t=0,1,…,T。汇率制度属于离散变量,Yit=j代表国家i在t年选择了第j种汇率制度,j=1,2,3,分别代表弹性不同的三种汇率制度,即硬钉住汇率制度、中间汇率制度和浮动汇率制度。设Uijt为国家i在t年选择第j种汇率制度的随机效用,且Uijt受国家经济结构、政治稳定等因素的线性影响,则:A7862361-D155-4DC9-8816-056A6A2B5560

Uijt=αj+Χitβj+εijt(1)

其中,αj表示选择不同的汇率制度j的异质性;Χit表示国家i在t年汇率制度选择的外生解释变量,βj表示Χit对随机效用Uijt的作用只取决于选择第j种汇率制度。

本文借鉴Von Hagen和Zhou[29]与Berdiev 等[30]的研究,假设各国以效用最大化为原则对汇率制度进行选择,当一国选择第j种汇率制度时,当且仅当选择第j种汇率制度的随机效用最高,即对k≠j,k,j=1,2,3,则:

PrYit=j=PrUijt≥Uikt(2)

并设εijt独立同分布且服从I型极值分布,[Probit模型和Logit模型除了采用的分布函数不同,没有其他区别,计量结果也非常相近,一般可以换用,因而本文只选用Logit模型进行研究。]则可证明对于j=1,2,3,i,则:

PrYit=j|Χit=expΧitβj+αj∑3m=1expΧitβm+αm(3)

显然,各国选择各种汇率制度的概率之和应为1。而从式(2)中可以看出,影响汇率制度选择的是效用Uijt的排名,而不是效用本身的数值,因而当选择Yit=j0作为参考系时,可以设Uij0t=0,即αj0=0,βj0=0。进而,可以得到国家i在t年的似然函数,从而利用最大似然化方法对模型进行估计。

本文选择混合面板参数估计方法估计上述模型,原因在于:在解释变量中加入了制度因素,Steinberg 和Malhotra[31]认为,回归模型中存在随时间变化缓慢的变量时,利用固定效应参数估计方法价值不大。因而在汇率制度研究领域,大部分实证研究通常选择混合面板的数据估计方法[32]。

三、依据国际经验的实证分析

(一)变量选取与数据说明

本文以中间汇率制度为参照系估计各解释变量对汇率制度选择的影响。

1.被解释变量

汇率制度分类有法定分类法(De Jure)和事实分类法(De Facto)两种方法。早期,一般按官方宣称的汇率制度对其进行分类,但在各国汇率制度真实运行中,有些国家宣称采用钉住汇率制度,实际中又对汇率进行频繁调整,另外一些国家宣称采用浮动汇率制度,但事实上却存在“害怕浮动”的现象。因此,事实汇率制度与各国对外宣称的汇率制度往往存在偏差。1999年,国际货币基金组织(International Monetary Fund,IMF)宣布采用汇率制度事实分类法,该方法结合了统计方法和定性分析,与其他各类事实汇率制度分类法相比较,其数据具有最高的一致性。此外,由于IMF事实分类法参考了各国央行干预汇率政策,分类中包含了未来政策倾向信息[33],因而本文选择IMF事实分类法作为被解释变量的分类指标。自1999年IMF宣布采用汇率制度事实分类法以来,其分类方法发生了两次调整:2007年,IMF对汇率制度的分类标准进行调整,之前将货币联盟成员国的汇率制度统一分类为无独立法定货币,现根据其成员国的货币汇率事实运行状况进行重新划分,为了保证本文采用的汇率制度分类数据的标准前后统一,笔者根据调整后的分类标准对调整前的汇率制度分类数据进行了追溯性修正;2009年,IMF对汇率制度分类再次进行了重新修订,从原有的8个具体分类扩展到目前的10个分类,根据分类的具体划分标准及本文需求,将其统一分为3个大类,即硬钉住汇率制度、中间汇率制度和浮动汇率制度。1999—2007年具体分类为:硬钉住汇率制度,包括无独立法定货币、货币局制度;中间汇率制度,包括传统钉住、水平带钉住、爬行钉住、爬行带;浮动汇率制度,包括没有预先宣布干预方式的管理浮动制度、独立浮动。2008—2018年具体分类为:硬钉住汇率制度,包括无独立法定货币、货币局制度;中间汇率制度,包括传统钉住、稳定化安排、爬行钉住、类似爬行安排、水平带钉住、其他有管理安排;浮動汇率制度,包括浮动、自由浮动。

2.解释变量

根据理论假说及以往的汇率制度相关研究,本文纳入以下解释变量:

(1)经济发展水平(lnsize),采用对数化的依据购买力平价计算的以美元计价人均国内生产总值(人均GDP)来衡量。(2)经济规模(lnlevel),采用对数化的依据购买力平价计算的以美元计价的国内生产总值(GDP)来衡量。(3)金融发展水平(finlevel),遵循Markiewicz[34]、Berdiev 等[30]与张璟和刘晓辉[32]等做法,用私人部门信贷占GDP的比率来衡量。(4)贸易开放度(tradeopn),采用进出口商品贸易总额占GDP的比率来衡量。(5)贸易地理集中度(tradecon),采用最大出口贸易伙伴(国家和地区)占总出口比重来衡量,数据来源于贸易统计方向数据库(DOTS)。(6)国际储备(res),采用国家总储备占GDP的比重来衡量。(7)经常账户状态(ca),采用经常账户余额占GDP的比重衡量。(8)贸易冲击(reshk),采用当年贸易条件与2000年贸易条件的差值来衡量,数值越小,表明其贸易冲击越大。其中,贸易条件采用净易货贸易条件指数来衡量,净易货贸易条件指数为出口单位价值指数与进口单位价值指数的比率,以2000年为基期。(9)民主程度(dem),用系统和平中心(Center for Systemic Peace)的Polity5数据集中的Polity2指标来衡量[32,35]。该指标数值介于-10—10,数值越大,表明一国的民主程度越高。(10)政治不稳定程度(politics),利用系统和平中心的政治暴力主要事件(Major Episodes of Political Violence)数据集中的ACTOTAL指标来衡量[32,35]。该指标介于0—18,数值越大,表明一国政治不稳定越严重。

本文除特别说明的汇率制度、贸易地理集中度、民主程度、政治不稳定程度变量数据,其他数据均来源于世界银行。A7862361-D155-4DC9-8816-056A6A2B5560

3.样本选择

本文从总样本、发达国家、新兴市场和发展中国家三个角度分析基于国际经验的汇率制度选择规律。从目前来看,各金融机构对发达国家与新兴市场和发展中国家的界定有所不同。本文参考了IMF在《世界经济展望》中明确的发达经济体,将其他经济体归类为新兴市场和发展中经济体,以此为标准对本文选取的样本进行分类。此外,在总样本基础上剔除了人口不足50万人的小国和数据缺失严重的国家。进一步,剔除了中国的数据,从而进行样本外的概率估计,最终剩余133个国家。[发达国家包括:澳大利亚、奥地利、比利时、加拿大、瑞士、塞浦路斯、捷克共和国、德国、丹麦、西班牙、爱沙尼亚、芬兰、法国、英国、希腊、爱尔兰、以色列、意大利、日本、韩国、荷兰、挪威、新西兰、葡萄牙、新加坡、斯洛伐克共和国、斯洛文尼亚、瑞典和美国。

新兴市场和发展中国家包括:阿尔巴尼亚、亚美尼亚、布隆迪、孟加拉国、保加利亚、巴林、白俄罗斯、玻利维亚、巴西、不丹、博茨瓦纳、智利、喀麦隆、刚果(金)、刚果(布)、哥伦比亚、科摩罗、佛得角、哥斯达黎加、吉布提、多米尼加共和国、阿尔及利亚、厄瓜多尔、阿拉伯埃及共和国、埃塞俄比亚、斐济、加蓬、格鲁吉亚、加纳、几内亚、冈比亚、赤道几内亚、危地马拉、圭亚那、洪都拉斯、克罗地亚、海地、匈牙利、印度尼西亚、印度、伊拉克、牙买加、约旦、肯尼亚、吉尔吉斯斯坦、科威特、老挝、黎巴嫩、利比里亚、利比亚、斯里兰卡、莱索托、摩洛哥、摩尔多瓦、马达加斯加、墨西哥、北马其顿、缅甸、蒙古、莫桑比克、毛里塔尼亚、毛里求斯、马拉维、马来西亚、纳米比亚、尼日利亚、尼加拉瓜、尼泊尔、阿曼、巴基斯坦、巴拿马、秘鲁、菲律宾、巴布亚新几内亚、波兰、巴拉圭、卡塔尔、罗马尼亚、俄罗斯联邦、卢旺达、沙特阿拉伯、苏丹、所罗门群岛、塞拉利昂、萨尔瓦多、塞尔维亚、苏里南、阿拉伯叙利亚共和国、多哥、泰国、塔吉克斯坦、特立尼达和多巴哥、突尼斯、土耳其、坦桑尼亚、乌干达、乌克兰、乌拉圭、委内瑞拉玻利瓦尔共和国、越南、也门共和国、南非、赞比亚和津巴布韦。]

4.统计性描述

本文选取的时间区间为1999—2018年,全部为年度数据。表1报告了总样本、发达国家、新兴市场和发展中国家所有变量的描述性统计结果。由表1可知,发达国家比新兴市场和发展中国家更倾向选择浮动汇率制度;在金融发展水平、民主程度、政治不稳定程度方面,发达国家明显优于新兴市场和发展中国家;特别的,经常账户状态方面,从平均值来看,发达国家处于顺差状态,而新兴市场和发展中国家处于逆差状态。单纯从变量统计来看,本文针对汇率制度选择,将发达国家和非发达国家区别分析也是非常有必要的。

对总样本进行相关性系数检验发现,[由于篇幅有限,具体数据留存备索。]除经济规模与经济发展水平相关性系数为0.6798、经济规模与金融发展水平之间相关性系数为0.5814、经济发展水平与金融发展水平相关性系数为0.7047外,其他变量相关性系数均低于0.5000,整体上不存在多重共线性。考虑到经济规模、经济发展水平和金融发展水平指标蕴含的意义不同,对汇率制度选择存在不同影响,本文依然保留这些变量。

(二)实证分析结果

由于发达国家与新兴市场和发展中国家的经济发展阶段不同,其经济结构、资源配置能力、国际贸易供求关系等都存在很大差别,因而本文参考Levy-Yeyati等[22]与Ghosh[23]等的做法,对总样本、发达国家、新兴市场和发展中国家3个样本的汇率制度选择分别进行讨论。同时,本文以2008年国际金融危机为分割点,对1999—2018年、1999—2008年和2009—2018年三个时间区间汇率制度选择的变化进行对比,分析2008年国际金融危机前后全球汇率制度选择决定因素的变动情况。

1.总样本

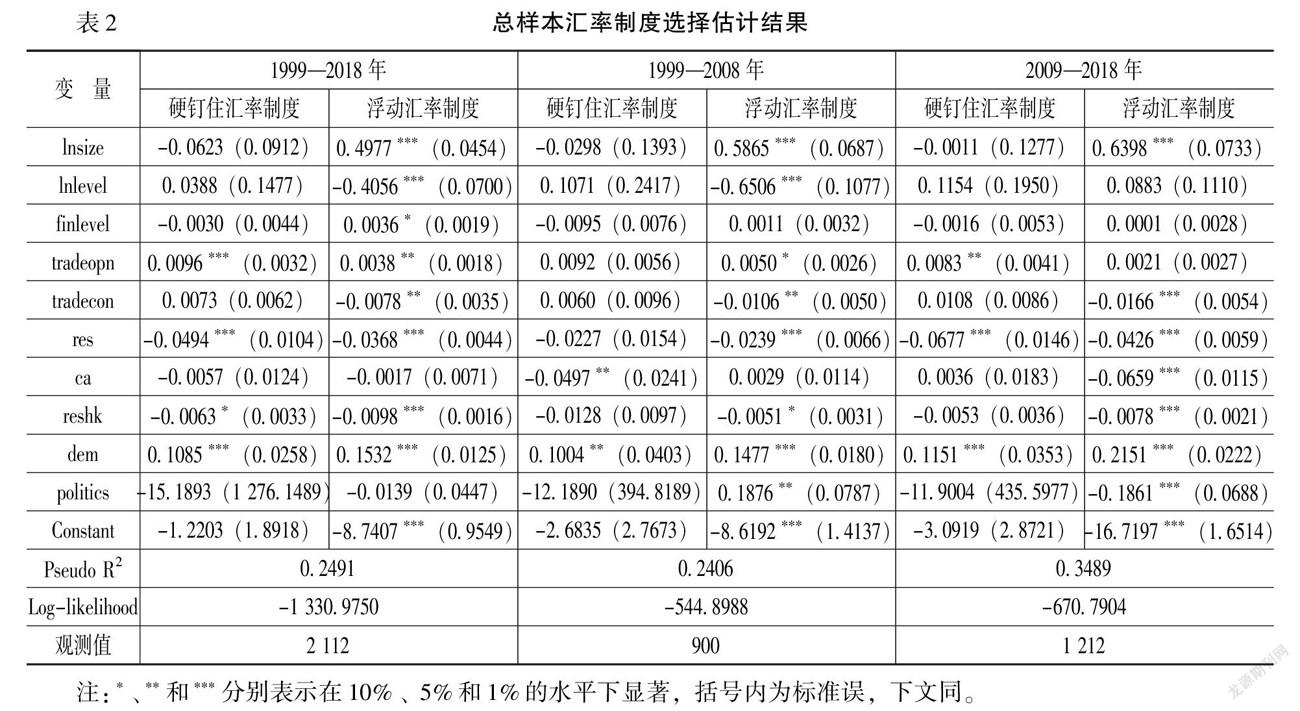

总样本汇率制度选择估计结果,如表2所示。由表2可知,1999—2018年除了经常账户状态和政治不稳定程度两个变量外,其他变量对汇率制度选择均存在不同程度的显著影响。其中,经济规模、贸易开放度、贸易地理集中度、国际储备、贸易冲击和民主程度对1999—2018年全球汇率制度选择都存在显著且持续的影响。经济规模在所有时间区间的浮动汇率制度系数中持续显著为正,在硬钉住系数中符号为负,表明经济规模越大的国家,越倾向选择更灵活的汇率制度。贸易开放度在1999—2018年的硬钉住和浮动汇率制度系数中均显著为正,说明贸易开放度越高的国家,越倾向选择硬钉住和浮动汇率制度,但在1999—2008年,贸易开放度在浮动汇率制度系数中显著为正,在2009—2018年,贸易开放度在硬钉住汇率制度系数中显著为正,表明国际金融危机前一国倾向选用浮动汇率制度抗击贸易冲击,国际金融危机后,贸易开放度高的国家更倾向选择固定汇率制度稳定贸易条件。贸易地理集中度在所有时间区间的浮动汇率制度系数均持续显著为负,表明贸易地理集中度越高的国家,越不倾向选择浮动汇率制度。国际储备在所有时间区间的硬钉住和浮动汇率制度系数均为负,2008年国际金融危机后更为显著,说明近年来国际储备充足的国家往往选择中间汇率制度。贸易冲击在所有时间区间的硬钉住和浮动汇率制度系数中均为负,说明贸易条件恶化越严重的国家,越倾向選择硬钉住和浮动汇率制度。民主程度在所有时间区间的硬钉住和浮动汇率制度系数中均为正且高度显著,说明民主程度越高的国家,越倾向选择硬钉住和浮动汇率制度。此外,与理论预测相反,经济发展水平在1999—2008年的浮动汇率制度系数中显著为负,但在2009—2018年的浮动汇率制度系数符号变为正,说明在1999—2008年经济发展水平越高的国家,越不倾向浮动汇率制度。正如Klein和Shambaugh[36]所指出的,随着经济发展,一国对进口的商品和服务需求会越来越大,这需要一种更固定的汇率制度以减少汇率波动对进口商品价格的影响。从本文实证结果来看,金融危机后这种倾向显然又发生了变化。金融危机前后出现显著变化的影响因素还有经常账户状态和政治不稳定程度,金融危机前,存在经常项目逆差的国家更倾向选择硬钉住汇率制度,金融危机后,经常项目逆差的国家更倾向选择浮动汇率制度;金融危机前,政治越不稳定的国家,越倾向选择浮动汇率制度,金融危机后,政治越不稳定的国家反而越不倾向选择浮动汇率制度。1999—2018年金融发展水平越高的国家,越倾向选择浮动汇率制度,但在分时间段中系数符号不变但并不显著。A7862361-D155-4DC9-8816-056A6A2B5560

2.发达国家

发达国家汇率制度选择估计结果,如表3所示。由表3可知,对于发达国家1999—2018年区间的全样本,只有经济规模、经济发展水平、国际储备和民主程度对汇率制度选择的影响是显著的。其中,国际储备对发达国家汇率制度选择的影响显著且持续,在所有时间阶段的浮动汇率制度系数中均显著为负,说明国际储备不充足的发达国家往往不会选择硬钉住和中间汇率制度,更倾向选择浮动汇率制度。经济规模在所有时间区间中的硬钉住系数均为负,浮动系数均为正且在1999—2018年和1999—2008年区间中显著,说明经济规模越大,发达国家越倾向选择浮动汇率制度。经济发展水平在1999—2018年的浮动系数中显著为负,表明经济发展水平越高的发达国家反而越不倾向选择浮动汇率制度,但这一特征并不具有稳健性,该变量在2009—2018年区间样本下,浮动汇率制度系数的符号又变为正。同时,民主程度对发达国家汇率制度选择影响与经济发展水平相似,都不具有持续性,主要反映了某一阶段的影响。

从发达国家汇率制度选择的估计结果可以看出,影响发达国家汇率制度选择的因素非常少,汇率制度选择最关键的影响因素是国家的发展阶段。

3.新兴市场和发展中国家

新兴市场和发展中国家汇率制度选择估计结果,如表4所示。由表4可知,从新兴市场和发展中国家1999—2018年区间的估计结果来看,除了经常账户状态和政治不稳定程度外,其它变量都对汇率制度选择有不同程度的显著影响。其中,经济规模、经济发展水平、贸易开放度、贸易地理集中度、国际储备、民主程度对新兴市场和发展中国家存在显著且持续的影响。经济规模表现与所有国家及发达国家相似,经济规模越大,新兴市场和发展中国家越倾向选择浮动汇率制度。经济发展水平方面,经济发展水平越高的新兴市场和发展中国家越不倾向选择浮动汇率制度,不过在2008年后其显著性降低。贸易开放度方面,与所有国家全样本和发达国家不同,新兴市场和发展中国家贸易开放度越高,越倾向选择相对固定的汇率制度,贸易开放度越低,越倾向选择浮动汇率制度。贸易地理集中度方面,贸易地理集中度越高,新兴市场和发展中国家越不倾向选择浮动汇率制度。国际储备方面,与发达国家情况相同,选择中间汇率制度的国家往往具备充足的国际储备。同时,民主程度越高的新兴市场和发展中国家越倾向选择硬钉住和浮动汇率制度。此外,对于新兴市场和发展中国家,贸易冲击越明显,越倾向选择硬钉住和浮动汇率制度,这种倾向性在2008年国际金融危机后更加显著。特别的,在2008年后,经常账户状态存在赤字和政治稳定的国家更倾向选择浮动汇率制度。

四、关于人民币汇率制度选择的思考

从汇率制度选择的国际经验看,国家处于不同的发展阶段,其汇率制度决定因素亦有所不同,因此,本文在上文模型估计结果的基础上剔除了不显著的解释变量。因为中国属于新兴市场国家,因而从所有国家总样本及新兴市场和发展中国家样本角度估计适合中国的汇率制度。对于总样本国家而言,1999—2018年样本,剔除了经常账户状态和政治不稳定程度两个不显著解释变量;1999—2008年样本,剔除了金融发展水平和贸易冲击两个不显著解释变量;2009—2018年样本,剔除了经济发展水平和金融发展水平两个不显著解释变量。对于新兴市场和发展中国家而言,1999—2018年样本,剔除了经常账户状态和政治不稳定两个不显著解释变量后,又剔除了贸易地理集中度变量;1999—2008年样本,剔除了金融发展水平、经常账户状态和贸易冲击三个不显著变量后,又剔除了贸易地理集中度变量;2009—2018年样本,保留了所有解释变量。最终得到简化的且稳定显著的总样本及新兴市场和发展中国家样本对汇率制度选择的影响因素,具体结果如表5和表6所示。

根据表5和表6的简约模型估计结果,并依据式(3),即可推测1999—2018年人民币合理的汇率制度,图1—图4给出了在各样本的国际经验下人民币汇率制度选择硬钉住、中间和浮动汇率制度的概率。其中,图1为基于1999—2018年总样本推测人民币汇率制度选择的概率,图2为基于1999—2008年、2009—2018年两个阶段总样本推测人民币汇率制度选择的概率,图3为基于新兴市场和发展中国家1999—2018年样本推测人民币汇率制度选择的概率,图4为基于新兴市场和发展中国家1999—2008年、2009—2018年两个阶段样本推测人民币汇率制度选择的概率。

从图1—图4中可以看出:首先,硬钉住汇率制度已完全不适合中国的经济结构,不能满足中国经济发展的需求。1999—2018年,适合中国的汇率制度只有中间和浮动汇率制度。其次,受全球金融危机影响,中国的最优汇率制度选择受到非常大的影响,在所有样本的估计结果中,国际金融危机前后,中国选择中间汇率制度的概率都有所增大。最后,2008年国际金融危机前后,影响汇率制度选择的因素及其重要性发生了根本的变化。从图1和图2及图3和图4的对比中可以看出,分时段估计人民币汇率制度选择概率时,2008年后选择中间汇率制度的概率急剧上升,2009年选择中间汇率制度的概率最高,分别达到了0.7690和0.6698。随后,选择中间汇率制度的概率都逐渐下降,选择浮动汇率制度的概率逐渐升高。在图2中,2015年选择浮动汇率制度的概率再次超越了中间汇率制度的概率。在图4中,2013年选择浮动汇率制度的概率再次超越了中间汇率制度的概率。

五、结论及政策建议

本文提出了一个汇率制度选择或决定的一般化理论:对于不同国家或一个国家的不同发展阶段,存在一种理论上的最优汇率制度;决定最优汇率制度的因素有国家经济发展总体水平和总体发展阶段等7个方面因素,这些因素对处于不同发展阶段的国家的匯率制度选择影响的权重不同,这些因素及其组合决定特定国家在特定阶段的最优或最合适的汇率制度。理论上的最优汇率制度是动态的,随着国家不同或国家发展阶段不同而变化。基于IMF事实分类法,本文采用全球133个国家1999—2018年的面板数据,综合考虑了经济、政治等7个方面的因素,采用不排序的多元选择模型,以2008年国际金融危机为转折点,对其前后汇率制度选择的规律变化进行了实证分析,揭示了不同因素影响汇率制度选择的一般规律:国家发展阶段不同,汇率制度选择的决定因素以及不同因素影响权重不同,且国际金融危机前后这些因素对汇率制度选择的作用方向和影响程度都有所变化。发达国家汇率制度选择的决定因素较少,只有经济规模和国际储备对其影响较为显著并且作用相对稳定,其他因素影响较小或者国际金融危机前后作用方向发生变化。对于新兴市场和发展中国家而言,经济规模、经济发展水平、贸易地理集中度、国际储备、民主程度皆对汇率制度选择有显著影响并且作用稳定,国际金融危机后,贸易开放度高的国家愈发倾向选择更加固定的汇率制度,经常项目逆差的国家更倾向选择浮动汇率制度,贸易条件恶劣的国家更加倾向选择中间汇率制度。政治不稳定的国家国际金融危机前更倾向选择浮动汇率制度,国际金融危机后反而更加倾向选择中间汇率制度。A7862361-D155-4DC9-8816-056A6A2B5560

現阶段,中国宣称采用的是以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度。但实际上从IMF事实分类来看,仍被归类于中间汇率制度。根据汇率制度选择的一般理论和国际经验事实的演变规律,我国现阶段整体上选择浮动汇率制度更合适,应该继续朝着该方向改革。但是,在2008年国际金融危机前后,我国选择中间汇率制度的概率大幅上升,说明对于作为新兴市场和发展中国家的中国而言,相机、动态选择汇率制度非常重要。中国现在不仅总体上还是一个发展中国家,而且在金融领域更是一个发展中国家,金融发达国家、尤其是金融帝国或金融超强国家,是非常有经济动力希望中国全面开放金融和实行金融全面自由化的,包括汇率自由浮动。对此中国必须有清醒的认识。总体上应该根据我国“社会主义市场经济体制”的改革目标逐步推动汇率制度改革,但是,在具体阶段的汇率制度,必须依据整体经济国情、金融国情和国际经济形势的变化进行相机抉择。在目前阶段,应在坚持现有汇率制度的基础上,不急于提高汇率制度的灵活性,抵抗国际经济金融的不稳定因素,稳步推进人民币国际化进程。

参考文献:

[1] FRANKEL J A. No single currency regime is right for all countries or at all times[R]. NBER working paper No.7338, 1999.

[2] MUNDELL R A. A theory of optimum currency areas[J]. The American economic review, 1961, 51(4): 657-665.

[3] MCKINNON R. Optimum currency areas[J]. The American economic review, 1963, 53(9): 717-725.

[4] KENEN P. The theory of optimum currency areas: an eclectic view[C]//MUNDELL R,SWOBODA A. Monetary problems of the international economy. Chicago: University of Chicago press, 1969: 41-60.

[5] INGRAM J. Comment: the currency area problem[C]//MUNDELL R,SWOBODA A. Monetary problems of the international economy. Chicago: University of Chicago press, 1969: 95-100.

[6] HABERLER G. The international monetary system: some recent developments and discussions[C]// HALM G. Approaches to greater flexibility in exchange rates. Princeton: Princeton university press, 1970: 115-123.

[7] HELLER H R. Determinants of exchange rate practices[J]. Journal of money, credit, and banking, 1978, 10(8): 308-321.

[8] AIZENMAN J, HAUSMANN R. Exchange rate regimes and financial-market imperfections[R]. NBER working paper No.7738, 2001.

[9] BORDO M D, FLANDREAU M C. Periphery, exchange rate regimes, and globalization[R]. NBER working paper No.8584, 2001.

[10] BORDO M D. Exchange rate regime choice in historical perspective[R]. NBER working paper No.9654, 2003.

[11] KRUGMAN P. A model of balance-of-payments crises[J]. Journal of money, credit, and banking, 1979, 11(3): 311-325.

[12] FLOOD R, GARBER P. Collapsing exchange rate regimes: some linear examples[J]. Journal of international economics, 1984, 17(1-2): 1-13.

[13] ESAKA T. De facto exchange rate regimes and currency crises: are pegged regimes with capital account liberalization really more prone to speculative attacks? [J]. Journal of banking & finance, 2010, 34(6): 1109-1128.

[14] LAHIRI A, SINGH R, VEGH C. Segmented asset markets and optimal exchange rate regimes[J]. Journal of international economics, 2007, 72(1): 1-21.A7862361-D155-4DC9-8816-056A6A2B5560

[15] BERNHARD W, LEBLANG D. Democratic institutions and exchange-rate commitments[J]. International organization, 1999, 53(1): 71-97.

[16] BEARCE D H, HALLERBERG M. Democracy and de facto exchange rate regimes[J]. Economics & politics, 2011, 23(2): 172-194.

[17] 刘晓辉.汇率制度选择的新政治经济学研究综述[J].世界经济,2013,36(02):137-160.

[18] 王曦,朱洁瑜.汇率制度选择的国际经验与中国应用[J].世界经济,2008(12):48-61.

[19] BERGER H, STURM J E, HAAN J D. An empirical investigation into exchange rate regime choice and exchange rate volatility[R]. CESifo working paper No.263, 2000.

[20] POIRSON H. How do countries choose their exchange rate regime? [J]. IMF working paper No.46, 2001.

[21] VON HAGEN J, ZHOU J. The choice of exchange rate regimes: an empirical analysis for transition economies[J]. Economics of transition, 2005, 13(4): 679-703.

[22] LEVY-YEYATI E, STURZENEGGER F, REGGIO I. On the endogeneity of exchange rate regimes[J]. European economic review, 2005, 54(5): 659-677.

[23] GHOSH A. A comparison of exchange rate regime choice in emerging markets with advanced and low income nations for 1999-2011[J]. International review of economics and finance, 2014, 33(9): 358-370.

[24] STAEHR K. The choice of exchange rate regime in emerging-market and transition economies[C]//HOLSCHER J,TOMANN H. Palgrave dictionary of emerging markets and transition economics. New York: Palgrave Macmillan, 2015: 60-91.

[25] 黃海洲,MALHOTRA P.汇率制度与经济增长:来自亚洲发展中国家和欧洲发达国家的经验研究[J].经济学(季刊),2005(03):971-990.

[26] 李静萍.汇率制度选择与宏观经济绩效的关系——基于不同发展水平经济体的比较分析[J].财贸经济,2011(02):55-61.

[27] BROZ L J. Political system transparency and monetary commitment regimes[J]. International organization, 2002, 56(4): 861-887.

[28] CARMIGNANI F, COLOMBO E, TIRELLI P. Exploring different views of exchange rate regime choice[J]. Journal of international money and finance, 2008, 27(7): 1177-1197.

[29] VON HAGEN J, ZHOU J. The choice of exchange rate regimes in developing countries: a multinomial panel analysis[J]. Journal of international money and finance, 2007, 26(7): 1071-1094.

[30] BERDIEV A N, KIM Y, CHANG C P. The political economy of exchange rate regimes in developed and developing countries[J]. European journal of political economy, 2012, 28(1): 38-53.

[31] STEINBERG D A, MALHOTRA K. The effect of authoritarian regime type on exchange rate policy[J]. World politics, 2014, 66(3): 491-529.

[32] 张璟,刘晓辉.金融结构与固定汇率制度:来自新兴市场的假说和证据[J].世界经济,2015,38(10):3-29.

[33] 路继业,杜两省.货币政策可信性与汇率制度选择:基于新政治经济学的分析[J].经济研究,2010,45(08):16-28.

[34] MARKIEWICZ A. Choice of exchange rate regime in transition economies: an empirical analysis[J]. Journal of comparative economics, 2006, 34(3): 484-498.

[35] 张璟,刘晓辉.出口产品分散化与汇率制度选择[J].世界经济,2018,41(08):51-76.

[36] KLEIN M W, SHAMBAUGH J C. Exchange rate regimes in the modern era[M]. Cambridge: MIT press, 2010: 73-97

(责任编辑:徐雅雯)

收稿日期:2021-12-22

作者简介:崔瀚中(1994-),女,山东烟台人,博士研究生,主要从事国际金融方面的研究。E-mail:cuihanzhong19@163.com

黄少安(1962-),男,湖南邵阳人,教授,博士,博士生导师,教育部长江学者特聘教授,主要从事产权理论和制度经济学方面的研究。E-mail:shaoanhuang@sdu.edu.cnA7862361-D155-4DC9-8816-056A6A2B5560