双碳背景下工业硅期货上市的光伏产业发展效应分析

邹淼

【摘 要】文章基于期货市场交易的基本原理与主要功能,结合我国现阶段期货市场的特征,在双碳背景下,深度剖析工业硅期货上市对光伏产业发展的现实意义,并将工业硅期货上市对光伏产业上、中、下游企业的效应进行了详细分析,指出理论上光伏产业相关企业可以通过期货市场的价格发现与套期保值操作增强企业的市场话语权、规避生产经营风险,实现企业的可持续发展,但实践中需要以完善的期货市场监管、投资者期货理论与实践的普及、期货品种的丰富与规范标准化及正确处理好期货与现货市场的关系相配合。

【关键词】工业硅期货;光伏产业;发展效应

【中图分类号】F719;G71;S16【文献标识码】A【文章编号】1674-0688(2022)04-0014-04

0 引言

近两个世纪以来,全球工业快速的发展伴随着温室气体的大量排放,温室效应、全球气候变暖、气候变化问题已经成为当前人类社会经济发展面临的重大挑战。20世纪90年代以来,国际社会进行了一系列的气候变化谈判,至今,全球主要经济国家大部分通过立法或者宣布政策,达成意向,通过新能源不断替代传统能源,在2050年左右实现碳中和,全球迈入低碳发展时代,加之近期俄乌争端导致原油价格大涨,传统能源危机进一步加剧,新能源替代传统能源的进程将进一步加快。预计到2060年,全球非化石能源发电占比有望达到98.4%,其中可再生能源发电占比有望达到81.7%,而光伏太阳能發电将由2021年的4.1%左右上升到2060年的36.7%左右,光伏累计装机将由2021年的873 GW上升到2060年的13 833 GW左右[1]。工业硅作为可再生能源光伏产业的基本原料,短期需求加剧,可预见的持续性长期需求同现有的供给结构难以和谐匹配,在光伏产业旺盛的需求下,中短期内工业硅价格必然大幅波动,工业硅价格的不确定性将不利于硅料企业制订长期的生产计划,将会进一步通过产业链传导影响光伏产业中、下游企业的生产决策,提高光伏企业生产经营风险,不利于光伏产业企业的健康稳定发展,从而加剧我国光伏产业发展的不确定性,而此时研发工业硅期货品种上市,可以为工业硅企业及光伏多晶硅料生产企业提供风险对冲工具,规避供需结构矛盾带来的生产经营风险,并在一定程度上降低光伏产业中、下游企业的生产经营风险,因此理论上工业硅期货上市对光伏产业发展是具有较强的正面效应的。

1 我国工业硅市场现状分析

2021年,广州期货交易所开始就工业硅期货上市品种进行研发,并于近期发声,预计工业硅期货将于2022年8月上市,一般而言,期货品种的上市是建立在相关产业发展到一定水平,相关产业具有较强的竞争力和较好的发展前景的基础之上的。因此,对我国工业硅市场现状的分析,不仅要对工业硅现货市场的现状进行描述与分析,还要对工业硅期货上市的作用及将会对光伏产业企业产生的意义进行预测描述说明。

1.1 我国工业硅现货市场现状分析

1.1.1 生产消费量方面

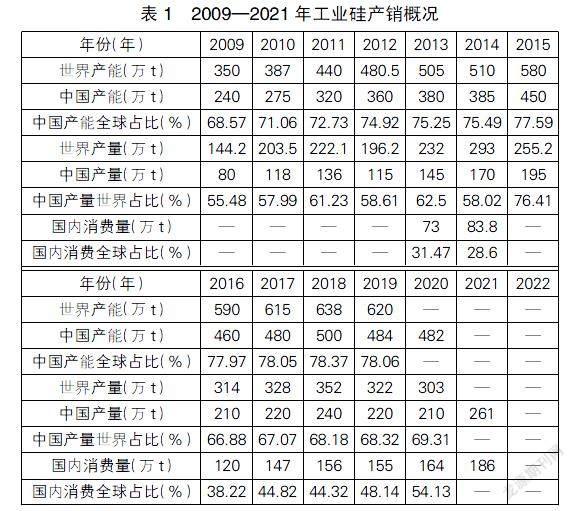

21世纪80年代以前,我国工业硅的生产主要是自给自足,20世纪80年代以后开始贸易出口。目前,我国不仅是全球最大的工业硅生产国,也是最大的工业硅消费国。表1中的数据显示,中国工业硅产能在全球的占比从2009年的68.75%上升到2019年的78.06%,中国工业硅产能的平均年增长率达到7%左右,高出世界工业硅产能年均增长率1个点左右;中国工业硅产量在全球的占比从2009年的55.48%上升到2020年的69.31%,中国工业硅产量的平均年增长率达到11.5%左右,高出世界工业硅产量年均增长率3个点左右;中国工业硅消费在全球的占比从2013年的31.47%上升到2020年的54.13%,当前硅消费已经超过了全球工业硅产量的一半。

1.1.2 集中度方面

21世纪以来,我国工业硅产业的集中度不断提高,从产量方面看,产量排名前10位的企业生产总量占国内的总产量从2009年的19%提高到2019年的46.6%[2],但是相对于国外目前70%以上的集中度,集中度依旧较低;从产业聚集方面看,新疆已经成为我国工业硅产业最大的生产基地,新疆的产能占全国有效产能从2014年的24.5%提升到2021年的49%。我国工业硅产业的规模经济效益初步显现,但是世界话语权依旧不高。

1.1.3 消费结构方面

工业硅的消费需求主要集中在铝合金、有机硅与多晶硅三大行业中。2008年全球金融危机以来,国内经济增长放缓,传统产业面临转型升级压力,铝合金和有机硅等工业硅传统消费领域的需求增速逐渐放缓,伴随着发达国家光伏补贴政策的大力实施,加之我国光伏产业国家扶持政策的执行,多晶硅市场产销两旺,多晶硅行业工业硅需求增长显著,国内多晶硅行业工业硅需求占比从2013年的14%上升到2021年的32%,年均增长率达到2.25%,在双碳及当前传统能源危机的大背景下,多晶硅行业的工业硅需求占比将进一步增大。

1.1.4 市场价格方面

工业硅的价格主要是国内主导,通过月度招标实现,一方面,工业硅价格具有明显的季节性特征,主要是受季节性资源成本影响;另一方面,相对于国内外需求端行业的高集中度,工业硅行业自身的集中度相对较低,因此市场上的价格话语权较低,工业硅价格受需求端影响显著,下游产品价格变动对工业硅价格变动影响极大,例如受全球政策市场等方面因素的影响,多晶硅价格经历了快速的增长和下跌,从2000年的9美元/kg上涨到2008年的500美元/kg,到2012年价格又下降到15美元/kg,跌幅达到95%以上[3]。这一下游需求行业产品价格的波动极大地影响了工业硅的价格,而工业硅价格的波动反过来又作用于多晶硅市场,增加了工业硅行业与下游需求行业的不确定性,而价格的大幅波动致使我国工业硅产业的贸易性变差,国际国内话语权降低。价格的频繁波动将不利于工业硅行业本身及相关上、下游产业的健康稳定发展。

1.2 工业硅期货上市的作用及其对光伏企业的意义

关于工业硅期货上市的作用,期货理论已经给出了非常全面的解释。工业硅期货是以工业硅大宗商品为标的,可以交易的标准化远期合同[4]。工业硅期货上市交易将拥有期货交易的全部基本特征,包括工业硅期货交易实现合约标准化,工业硅期货交易实现场内集中竞价交易,采用保证金交易,实现双向交易,并且可以通过对冲了结提高市场流动性及实现当日无负债结算[4]。工业硅期货上市交易具有可以通过套期保值实现风险规避的功能,其价格发现的功能具有预期性、连续性、公开性與权威性的特征,并且具有资产配置的功能。从宏观层面看,第一,工业硅期货上市为工业硅产品及相关产业产品等提供了分散、转移价格风险的工具,有利于缓减价格波动的不利影响,稳定国民经济。第二,工业硅期货上市,会对其未来一段时间的价格变化趋势有预测性,能够为政府的相关宏观经济政策的制定提供参考依据。第三,工业硅期货上市,意味着工业硅产品实现标准化,可以创造较好的工业硅贸易氛围,能够促进工业硅及其相关产业实现国际化,将国内与国际市场联系起来,提升工业硅产品国际竞争中的话语权,规范行业价格体系,取得国际定价权。第四,工业硅期货上市意味着现货市场与期货市场共同运行,提升了相关市场的运行效率,降低了市场交易成本,提高了市场机制优化经济资源配置的能力。从微观层面看,第一,工业硅期货上市能够较好地帮助相关企业规避现货价格风险,锁定生产成本,实现预期利润,保证生产活动的平稳进行。第二,相关企业可以利用期货价格信号,调整生产计划,组织安排现货生产。第三,相关企业可以拓展现货销售和采购渠道,弥补现货市场流通性的不足,并且期货市场资金安全、严格履约、质量有保证,可以降低库存,节约采购费用[4]。

关于工业硅期货上市对光伏企业的意义,可以用工业硅期货的直接作用及间接的实践数据说明。理论上,期货市场宏观层面的作用为光伏相关企业提供了良好稳定的发展环境,微观层面的作用为企业实现利润最大化提供了可能。实践中,期货市场的主要功能和作用已经得到了验证。根据世界期货与衍生品协会(ISDA)的研究报告,世界500强企业中有94.2%的公司可以有效地利用衍生品工具管理和对冲风险。世界95%左右的跨国企业都通过期货市场进行套期保值[5]。我国期货市场发展的较晚,相对于发达国家来说尚不够成熟。当前,我国期货市场个人投资者较多,企业利用期货市场进行套期保值的比例较小。近10年,我国光伏产业发展迅速,已经达到了世界先进水平,在一定程度上引领着全球光伏产业的发展,并且光伏产业的硅料、硅片及组件等生产部分已经实现了较高的集中度,光伏上、中、下游产业链端涌现出一批生产规模大、市场份额高、话语权较强的龙头企业,在日益激烈的国际贸易及国内市场竞争中,其需要期货工具,并且有能力通过参与工业硅期货市场交易,利用工业硅期货工具,为企业的生产计划、发展计划服务,实现企业健康可持续发展。

2 工业硅期货上市的光伏产业效应分析

光伏产业链上、中、下游产业的划分如图1所示,本研究将整个光伏产业划分为上游和中、下游两个部分,分析工业硅期货上市对光伏产业上游和中、下游的效应进行分析。

2.1 工业硅期货上市的光伏产业上游效应分析

首先,工业硅期货上市有利于推进工业硅相关产品的市场化定价,增强我国工业硅企业的世界定价权,提升我国工业硅产品的国际贸易性,维护我国工业硅企业的经济利益,降低企业的生产经营风险。第一,期货市场的价格机制相对现货市场更为成熟与完善,期货价格具有预期性、连续性、公开性及权威性的特征,可以较好地发挥价格机制的作用,提升市场效率。第二,工业硅当中的多晶硅产品自身供给弹性小,受下游需求影响价格波动幅度较大,当市场光伏多晶硅需求不及预期时,价格降幅较大,加之有相关数据显示,工业硅行业集中度明显低于需求端硅料硅片行业的集中度(硅料行业,预计到2023年硅料龙头前4位企业的市场占有率将达到86%;硅片行业,2020年硅料双寡头“隆基”“中环”的单晶市占率已经超过80%),现货市场经济条件下,工业硅企业的产品定价权必然受到下游强势需求行业的约束,因此光伏用工业硅的价格在一定程度上掌握在需求端硅料行业手中,降价容易但涨价难,并且光伏多晶硅产品生产过程还受到季节性成本约束,工业硅企业生产经营风险随之增大。第三,随着我国工业硅外贸出口进程的不断加速,产品标准化、价格稳定性及定价话语权将直接影响我国工业硅产品的贸易性及工业硅行业企业的全球贸易地位和水平。

其次,光伏产业上游企业可以通过工业硅产品期货的套期保值交易进行市场风险规避,实现企业利润的稳定性,维护上游企业健康可持续发展。近年来,全球光伏产业迅速发展,我国光伏产业的发展一波三折,从最初过分依赖出口需求,在欧美等国贸易保护的制裁下,大量光伏企业倒闭,如今双碳背景下我国快速增长的国内需求同世界需求,伴随而来的是原材料价格频繁而巨大的波动,这对于生产及用料企业维持稳定的利润实现可持续发展是非常不利的,虽然光伏上游企业相对于中、下游企业规模较大,生产及市场份额较为集中,可以在一定程度上依靠库存管理及客户关系规避成本波动,但是风险规避方法较为单一,需要寻找其他方式进行多元化风险对冲,而工业硅期货的上市将为工业硅及硅料、硅片企业提供科学有效且多元化的规避风险的方法。

2.2 工业硅期货上市的光伏产业中、下游效应分析

工业硅期货上市,虽然期货的品种并不是光伏产业中、下游企业的直接原料或者产品,但是期货品种同产业中、下游产品的相关性较强,光伏产业中、下游企业可以选择工业硅期货合同进行交叉套期保值,对冲风险,实现利润的稳定性,维护企业健康可持续发展。

电池片行业方面,相对于光伏上游产业的规模与集中度,电池片行业的产能较为分散,集中率较低,议价能力较弱,上游硅料价格传导对电池片行业成本影响较大,因此电池片行业毛利率在光伏产业链中处于产业较低水平。组件行业方面,组件行业属于光伏产业链中的轻资产行业,想要在激烈的市场竞争中生存与发展,持续的技术迭代及充足的原材料保障对资金保障与研发投入提出了更高的要求,加速了行业出清,促进了组件一体化与龙头集中,组件行业的毛利率虽然因为一体化进程与龙头集中而提高,但是依旧处于产业较低水平。2021年兴业证券光伏产业研究报告显示[6],光伏产业链各环节,硅料、硅片、电池片、组件、一体化组件毛利率比大概为5∶3∶1∶0∶2,电池片行业毛利率全年维持在12%左右,非一体化组件的毛利率甚至出现负值,一体化组件毛利率全年维持在18%左右,远低于硅料、硅片环节。电池片、组件行业成本在一定程度上会受到硅料涨价的间接价格传导影响,而激烈的竞争条件使得产品价格上调困难,一旦上游原料涨价,成本价格传导将导致行业利润率进一步被压缩。光伏电站方面,下游光伏电站得益于国家政策的扶持和引导,逐渐规范化、规模化,建设成本不断下降,在一定程度上能够抵消上游原材料价格变动的影响,但是上游原材料价格的不断波动,以及政府政策支持的不断退坡,对光伏发电平价上网及分布式光伏电站的推广带来了很大的不确定性,加大了光伏电站建设的风险。

综上,光伏产业中、下游市场相对于上游市场,竞争更加激烈,属于垄断竞争的市场类型,虽然具有一定的市场定价权,但是受到成本制约及竞争性限制,价格调整空间有限,一旦上游成本增加,利润空间挤占严重,因此上游工业硅、多晶硅、硅片价格连续波动,将导致产业内中、下游产品生产成本的连锁反应,在一定程度上制约了光伏中、下游产业的生产和扩张。虽然可以通过技术创新、产业集聚等降低企业生产成本,但是效果有限,而工业硅期货上市,为光伏产业中、下游企业提供了可行、科学且多元化的规避风险的方法。

3 研究结论与政策建议

在理论层面,本文分析得出工业硅期货上市会对光伏产业产生正向、积极的效应,但是在实践操作层面,正向、积极的效应是否能够充分发挥将依赖于工业硅期货市场的良好运行与企业层面的积极参与和正确操作,因此伴随着工业硅期货交易的上市运行,国家、市场、企业要相互配合做好以下工作。第一,继续完善我国期货市场监管体系,健全风险管理体系,加强完善突发事件应对机制,防范并化解国内外游资的恶意投机行为,避免“伦敦镍”类似事件的发生,为中国期货业及期货交易双方提供规范的交易秩序和良好的交易参与环境。第二,加强光伏产业企业的投资者教育,推广工业硅期货交易品种,普及工业硅期货及合约交易的基础知识,加强企业参与工业硅期货交易的实践操作能力培养,推动光伏产业企业利用好期货市场,规范现货市场产品定价,规避原材料价格波动等市场风险,锁定经营利润,提升产业链话语权及行业竞争力。引导正確的交易避险理念,减少期货市场的投机行为与比例。第三,要处理好工业硅期货市场与现货市场的关系,充分发挥金融市场的作用,以现货市场引导期货市场,期货市场为商品市场、资本市场开放服务为基本思路,维护光伏产业实体经济健康发展的同时,加强金融手段实践经验积累,推进中国从经济大国向金融大国发展的进程。第四,提出工业硅期货上市准备及上市交易后应不断细化工业硅期货产品的型号,增加成熟的光伏产业相关期货产品的品种,标准化相关期货产品的品种,为光伏产业上、中、下游企业提供多元化期货品种交易选择,吸引光伏产业相关企业充分利用期货市场进行风险规避,维护企业健康可持续发展。

参 考 文 献

[1]申万宏源,张雷.多晶硅景气度持续,格局优化洗牌加速——多晶硅行业深度报告[EB/OL].[2021-07-07].https://baijiahao.baidu.com/s?id=1704606734684123149&wfr=spider&for=pc.

[2]闫瑾.近十年我国工业硅产业格局变化浅析[J].中国金属通报,2020(12):231-234.

[3]蒋潇,周红卫,陈会明,等.中国多晶硅产业分析及预测[J].新材料产业,2013(3):32-36.

[4]期货从业人员资格考试应试指导编写组.期货及衍生品基础[M].北京:中国财富出版社,2019.

[5]国家发展改革委产业协调司.铁矿石期货对我国钢铁产业发展影响的研究[J].冶金财会,2013(2):48.

[6]朱玥,王吉颖.涨价反映需求旺盛,高景气将加剧大分化:评春节过后光伏产业链价格跳涨[EB/OL].[2021-

03-01].https://www.sohu.com/a/453407766_619374.