新LPR机制对中小企业融资影响研究

摘 要:2019年,中国人民银行决定完善贷款市场报价利率(LPR)形成机制本文分析了新LPR机制带来的挑战,如利率风险增加、企业经营难度随之增加等,通过构造银行和企业贷款的模型,分析得出在风险可控并且贷款利率足够的情况下,银行会贷款给中小企业的结论,并给出若干建议。

关键词:利率市场化;LPR;中小企业;融资

一、研究背景和意义

研究背景:从上世纪90年代开始,我国开始了利率市场化改革之路。利率市场化旨在改变央行公布利率并进行严格管制的格局,完善货币政策的传导机制,降低企业的融资成本。为了让金融更好地支持实体经济,2019年8月16日,中国人民银行决定完善贷款市场报价利率(LPR)形成机制,改革的核心是以央行公开市场操作利率(主要是MLF)为基准,采用“公开市场操作利率加点”定价方式,以此引导LPR向更能反映资金市场价格或银行边际资金成本的利率靠拢,实现LPR传导路径由“贷款基准利率-贷款利率”向“货币政策利率-LPR-贷款利率”的根本转变,打通贷款利率和市场利率之间的关节。新LPR机制的完善对于贷款实际利率的影响主要通过以下两方面:一是其市场化程度更高,银行难以再协同设定贷款利率的隐形下限,LPR将逐渐向MLF靠拢,而实际贷款利率将逐渐向LPR靠拢打破隐形下限可促使利率下行;二是前期市场利率整体下行幅度较大,LPR机制的完善将对市场利率的下降予以更多反映。贷款实际利率的下行有利于改善企业融资现状,但是中小企业的资信状况、盈利能力、信息透明度和运营稳定性都决定了其融资渠道相对狭窄,银行贷款是其主要融资方式。对于中小企业的银行贷款定价来说,基准利率、风险溢价、资金成本、运营成本、税费附加等是其影响因素,其中利率和风险溢价是更为重要的影响因素。新LPR机制只是作为实际贷款利率中的基准利率,它改变了利率的定价方式,固然能够降低银行给予中小企业的参考利率,但是中小企业普遍过高的风险会降低商业银行给中小企业发放贷款的意愿。新LPR对于中小企业融资的影响效果需要研究论证。

理论意义:一方面可以进一步丰富货币政策利率效应研究,完善货币政策传导机制理论;另一方面由于之前的研究都是利率化程度不高或利率未市场化的背景下进行的,该研究可以探索在利率市场化背景下,货币政策通过哪些具体渠道对中小企业融资产生影响,同时与利率管制时期对比,判断影响渠道是否发生变化,以及最终会产生怎样的影响,进而丰富和完善货币政策与中小企业融资研究框架。

现实意义:一方面新LPR机制在完善后可以对市场利率的下降予以更多反应,而且为政府在当前利率市场化大背景下制定合理的货币政策提供参考,发现适合我国国情的货币政策传导渠道,进而帮助中小企业改善融资窘状,促进我国中小企业快速健康发展。另一方面对中小企业而言,在政府不会随意改变货币政策的情况下,中小企业从自身角度出发,应当采取怎样的融资策略和融资方式来筹集自身所需资金,进而缓解自身的资金困境。从利率市场化的背景出发,为中小企业改善融资窘况提供一定的参考。

二、新LPR机制对中小企业的作用机理

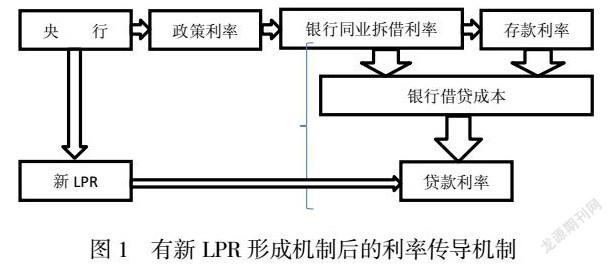

在新LPR机制结构下,公开市场操作利率和银行同业拆借利率直接作為参考,疏通了政策利率到贷款利率的过程,最终做到央行执行货币政策可以直接影响贷款利率。

三、新LPR机制下中小企业融资模型分析

背景:在一个简单的企业需要融资来经营,银行需要通过发放贷款来盈利的背景下。

假设条件:

(1)只有单个中小企业为A和单个银行B;

(2)由于新LPR机制的完善,利率市场化程度达到最大,利率由市场交双方决定AB商议出能被双方接受的贷款价格;

(3)银行B拥有完善的调查手段,能够识别出企业A的违约风险分别为P且P的取值范围为(0,1),一旦企业对贷款违约,银行B不仅无法收回利息,本金也将全部损失(企业只存在归还本息或者全部不归还两种情况);

(4)银行B向A企业提供时间为一年,利率为r金额为N万元的短期贷款;

模型的构成部分:

(1)企业A没有违约,能正常归还本息,那么银行B将获得的利息收入为R,R=1*r*N,发生这种情况的概率为(1-P);

(2)企业A违约,本金和利息全部无法收回,那么银行B的损失为1*(1+r)*N,发生这种情况的概率为P;

(3)银行B收益的数学期望:

E(X)=R*(1-P)+(-1*1*N) *P

=1*r*N*(1-P)+(-1*1*N*P ) (2.1)

模型的运算

在假设条件情况下,银行相要获取盈利就必须满足条件:

E(x)>0(2.2)

如果银行B的贷款盈利不足以抵消风险溢价即银行的期望收益大于0,那么B将不会贷款给企业A,我们需要找到贷款价格即利率r和风险P之间的关系并以此来表达是否选择发放贷款。结合(2.1)和(2.2)得:

r>P/(1-P) (2.3)

上述公式(3.3)还可以变形得:

P<r/(1+r) (2.4)

四、结论

公式(2.3)证明:当中小企业的贷款利率r大于P/(1-P)时,银行考虑到盈利性经营原则,会向中小企业发放贷款。

公式(2.4)证明:当中小企业的违约风险P小于r/(1+r)时,银行考虑到安全性经营原则,会向中小企业发放贷款。

即使是在利率市场化的情况下,中小企业想要获得银行的贷款,仍然要满足自身的风险控制和能够负担较高风险溢价两个条件;反之,如果中小企业能满足这两个条件,银行出于经营性原则考虑,一定会贷款给中小企业。

五、对策及建议

我国的金融市场还不成熟,也缺乏有公信力的社会信用评级机构,所以金融市场上信息不对称问题尤其严重。借贷市场上关于中小企业信息获取渠道窄、调查成本过高、信息透明度得不到保障等原因都造成了中小企业融资困难且代价高昂的现状。中小企业的贷款违约率较高,并且财务报表造假的情况让自身融资问题雪上加霜,中小企业的经营水平和信用状况有待提高。

LPR可能只是过渡,在未来会再找市场化程度更高的代表价格或者直接把定价权完全下放到金融机构(武兴伟,2019)。国内对于中小企业融资的宏观政策扶持力度是非常大的,例如从2018年1月以来的多次定向降准、MLF担保品范围的扩大以及各种税收财务方面的支持,中小企业融资在政策层面的障碍已经基本消除,但是风险控制和其自身的资信状况和盈利能力确成为了突出问题。

下面针对上述问题给出如下建议:

第一、建设并完善社会评级机构:政府可以利用社会制度优势建立起如同美国標准普尔、穆迪和那样在行业内有声望有地位的信用评估中介机构来解决信息不对称问题。中小企业融资难的一个主要原因就是银行无法获取中小企业有效的信用状况,中介机构可以完善社会评级机制,解决这一问题。完善的社会信用评估机构可以降低银行的调查成本,从而有利于解决中小企业融资难的问题。

第二、发展供应链金融模式:金融机构和企业一起发展供应链金融模式,利用上下游企业各种真实贸易信息进行资信评估。中小企业在交易过程中的应收账款,预付账款还有其他票据在评估后可以作为贷款抵押品。中小企业和上下游企业的贸易信息、资金往来等信息真实性较高,可以为银行的授信提供信息支持,有利于解决银行和借款企业之间的信息不对称问题。

第三、企业确保自身信息真实性:中小企业需要保证财务报表等信息的真实性。中小企业报表的粉饰、造假问题使得银行对中小企业贷款的坏账率较高是客观事实,企业应当遵循诚信原则,提高信息透明度,降低银行调查成本,解决其风控管理难题,有利于解决中小企业融资难的问题。

参考文献

[1]江春、刘春华.货币政策的利率效应——来自中国过去 20 年的实证[J].广东金融学院学报,2006,(2):18-26.

[2]刘甜.利率市场化背景下我国货币政策传导机制研究[D].天津财经大学,2015.

[3]张希,陈轩.LPR“两轨合一轨”——利率市场化改革的“最后征程”[J].农村金融研究,2019(09):4-5.

作者简介:

陈坤,(1997.09-),男,河南信阳市,黑龙江省哈尔滨商业大学金融专业研究生在读,研究方向:金融工程