风格漂移现象明显 国企改革主题基金或适宜长线布局

王晓明

2021年底中央经济工作会议提出“完成国企改革三年行动任务”,今年是国企改革三年行动的收官之年。主题基金作为参与国企改革的便捷工具,在深化改革预期下,如何识别其投资机会呢?

被动ETF最为直接 但规模差别悬殊

结合基金来看,ETF是最为直接的方式,它包含了相关国企指数中的成份股,各国企以自身股份换股ETF份额本质上就是分散自身持股、交叉持有众多其他国企股份,以这个思路持有ETF的持有期会偏长,也就导致国企改革主题的ETF交易活跃度很低,最活跃的品种日均成交额仅在2000万附近。

此外,其很显著的特点就是不同类别基金规模差异巨大,4只央企创新驱动ETF合计规模超100亿,3只央企结构调整ETF规模接近150亿,富国国企改革和上海国企ETF规模分别为33亿和74亿,但其他所有基金均没有超过10亿。

实际上指数编制范围和政策导向直接相关,以央企创新驱动和央企结构调整两个规模最大的品类为例,因为成份股要从大型国企中选择,就和传统的上证50、沪深300里的成份股有较多类同。具體看,这两类产品重仓行业集中于计算机、建筑装饰、电力设备,从业绩上看电力设备也是收益贡献度最高的行业,而海康威视、国电南瑞、中国建筑是两类ETF的共同持仓。

由此,ETF的成份基本囊括了深化改革重点提及的主题板块,但是大都集中于传统经济领域,即便是对重仓股成长性有一定要求的央企创新驱动和结构调整,企业巨大的体量和相对冗杂的制度都是长期限制其发展的掣肘,未来股价还有多大增长空间不得而知,整体风格也为价值蓝筹,不适合短期炒热点。

主动管理基金业绩更优 但风格漂移明显

市场上参与国企改革概念的主动管理基金接近40只,从实际投向看,主动管理型投资风格更是五花八门,也值得投资者注意。

首先,该主题很重要的一点就是投资主体应以国企为主,过去2年仅有11只基金的平均国企净值占比超过50%,其他如建信改革红利、大成国企改革等国企平均仓位仅有二三成。

其次,以国企投资占比为线索,绝大部分主题基金的投资思路可能和国企改革并不相关。以名称中包含“国企改革”且规模最大的华安国企改革(17.77亿)为例,其就是一个行业以及风格轮动特征极其明显的产品,2019~2020年以消费为先,风格偏大盘,2020年底重仓电气设备、食品饮料、休闲服务等,持仓集中度有所提升。

2021年中,整体持仓再度分散,主要增配了医药生物、电子、汽车与公用事业;四季度又将宁德等新能源个股减仓,重新投向国航、白云机场、锦江酒店等存在修复预期的消费服务业。从历史行业配置结构看,清晰地展示出“服务+制造”的配置主线和市场热点板块相结合的特征,获得了不错的业绩,但也正是这样贴近市场的选股思路,与其本身国企改革的定位似乎并不相符。

反观一些长期持有国企的主题基金,例如交银和易方达的产品,策略可能与ETF较为相似,相信未来随着国企改革推进,这些优质国企的运营效率和治理会得到持续改善,企业内在价值也会加速提升。选择最具禀赋的国企并长期集中持有,例如食品饮料、金融、高端制造等领域的茅台、兴业银行、海康威视等个股。不过,交银国企改革在一部分长期国企底仓外,也根据产业重组等事件驱动信息,阶段性地布局浪潮信息、国网信通等个股。

整体上,国企改革主题基金涉及到的多数属于国民经济的重要领域,消费、金融涉及面广,电力、军工、化工等行业则属于垄断领域。今年是三年行动收官之年,国企在资产证券化、现代化公司治理等方面仍具有较大可期待的动作。从基金投资角度,规模较大的主题ETF无疑更优,如果想通过主动管理基金获得更好收益,建议关注以赛道优良、竞争格局优秀、公司治理有大幅改善空间的国有企业为底仓,辅以一些轮动操作的产品。

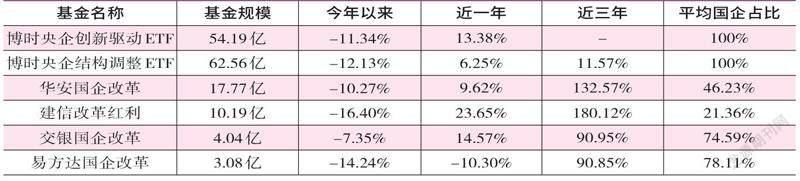

附表 部分国企改革基金一览(数据来源:数据来源:Wind资讯,截至2022.3.24)