基于行业轮动策略的多因子选股模型及投资效果实证研究

罗琎

(贵州财经大学 贵州贵阳 550025)

在证券市场中,各行业的轮动现象是否存在仍然被广泛讨论着。根据在经济周期各时期,各行业的收益表现不同,可将它们分为周期性行业和非周期性行业。行业轮动策略假定,在经济扩张时期,周期性行业表现良好,而在经济收缩时期,非周期性行业表现更佳。柯原、郑双阳从行业的产业链条和传导机制方面解释了行业轮动存在的原理[1]。一般来说,基本材料或商品行业会比消费品行业的反应更加敏捷。在国内的研究中,行业板块现象的存在基本达成了共识,刘强认为,这与我国与西方国家不同的市场特征、投资者结构和心理特征有关。在相同的政策下,投资者会做出一致的投资决策,这就引起了各行业的股票市场出现轮动效应[2]。黄河提出,我国的经济周期划分与央行的货币政策关系密切[3]。尚煜等研究者认为股票市场中各个行业表现的轮动和经济周期波动紧密相连[4]。朱秋分、卢二坡经过测算得出结论,我国金融周期和经济周期的变化均存在非对称性特征[5]。周亮通过研究2007 年1 月至2017 年11 月的股市和货币政策的月度数据,设计出了赢家-输家组合的行业轮动策略[6]。我国已有不少学者运用行业轮动策略对行业轮动现象进行实证分析。张鑫通过实证分析得出受宏观经济影响农林牧渔和医药生物两个行业板块有轮动现象[7]。周彩节认为基于关联规则研究我国股票市场中行业轮动现象可预测未来表现强势的行业[8]。

我国对行业轮动策略的研究尚不深入,现存实证分析中,没有与市面上现有的基金收益对比,没能真正衡量行业轮动策略在我国市场上运用的可行性。综合以上分析,该文将运用聚宽量化投资平台,与Python相结合,将中证全指里的股票作为股票池,根据经济周期的不同阶段,选取一定数量股票进行投资。并将其与市场平均收益进行对比,从而实现行业轮动策略的评估。

1 行业轮动模型实证检验

1.1 经济与行业周期的划分

1.1.1 经济周期划分

一般来说,M1 和M2 的增长率相对变化可以用来解释宏观环境的经济运行状态。该文选择M1与M2增速的差值作为划分经济周期的依据,当M1的增速大于M2 时,经济处于扩张时期;反之,经济处于紧缩阶段。当指标大于零时,代表货币扩张期,反之代表货币紧缩期。该文选取2013 年1 月至2019 年2 月的样本数据,根据样本期间M1 与M2 增长率的差值(设m为M1 与M2 增长率的差值),将样本期间划分为8 个扩张和收缩的阶段。各阶段的时间起始点和所对应经济状态结果如下。

第一阶段(2013 年1 月至2013 年7 月),m<0,经济收缩;第二阶段(2013年8月至2014年3月),m>0,经济扩张;第三阶段(2014 年4 月至2014 年10 月),m<0,经济收缩;第四阶段(2014年11月至2015年12月),m>0,经济扩张;第五阶段(2016年1月至2016年9月),m<0,经济收缩;第六阶段(2016 年10 月至2017 年8 月),m>0,经济扩张;第七阶段(2017年9月至2018年9月),m<0,经济收缩;第八阶段(2018 年10 月至2019 年2 月),m>0,经济扩张。

1.1.2 行业周期性划分。

根据CAPM 模型结论,该文对各行业的指数数据进行回归,得到了它们相对于市场的Beta值,从而判断它们的系统性风险大小。当行业的Beta值大于1时为周期性行业,当Beta 值小于1 时为非周期性行业。2013年底,申银万国证券股份有限公司发布的最新版一级行业分类标准中共设立了28 个一级行业。为了确定这28 个行业的周期性,该文以沪深300 指数作为市场基准,选取2013—2019 年行业数据,使用Eviews软件做回归分析,分别得到了它们的Beta值,以作为行业周期性的划分依据。根据计算结果,农林牧渔、食品饮料、轻工制造、医药生物、公用事业、交通运输、商业贸易、餐饮旅游、综合、计算机、传媒、银行为非周期性行业,采掘、化工、钢铁、有色金属、电子元器件、家用电器、纺织服装、房地产、建筑材料、建筑装饰、电气设备、国防军工、通信、非银金融、汽车、机械设备为周期性行业。

1.2 行业轮动效应的实证检验

1.2.1 数据处理

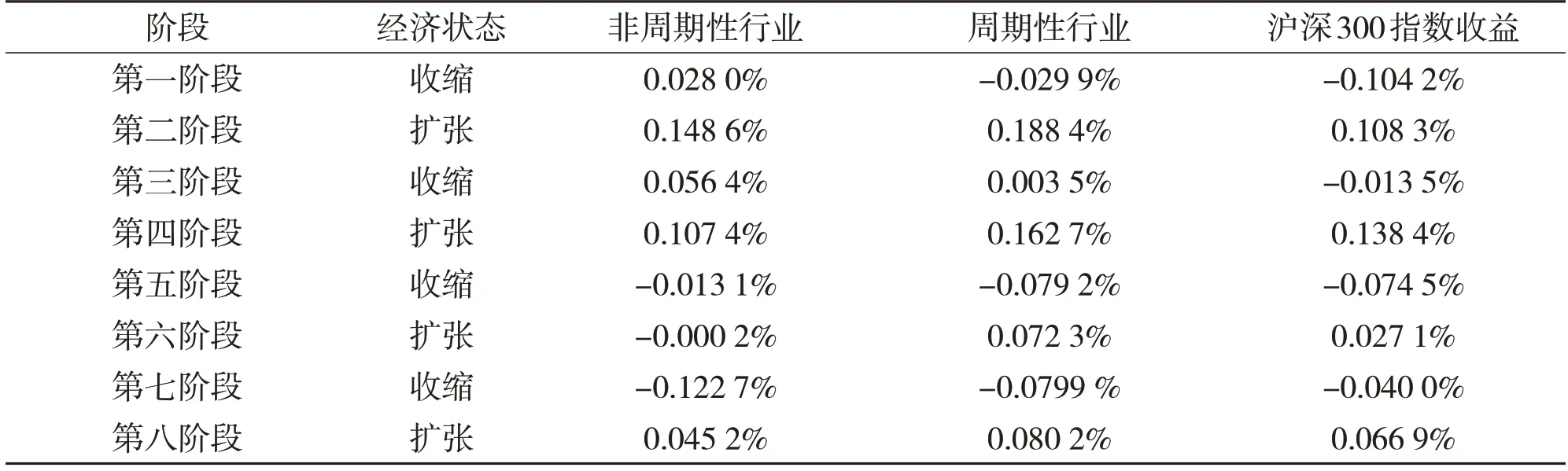

该节根据前文中对经济周期的划分,将不同类型的行业在对应经济阶段的表现计算汇总,得到了最终行业收益的对比。结果如表1所示。

表1 各阶段周期性和非周期性行业表现

1.2.2 结果分析

通过表1结果可知,在经济收缩阶段,非周期性行业的收益普遍高于周期性行业,胜率为75%。这说明在经济收缩时,非周期性行业确有风险防御的能力。在经济扩张阶段,周期性行业的收益均高于非周期性行业,这说明,周期性行业随着经济情况的好转,复苏的速度比非周期性行业快,这时,投资与周期性行业会得到更高的收益。

2 多因子选股模型及其实证检验

2.1 多因子选股模型原理——市值解释因子选股模型

与单因子模型相对应,多因子选股模型在选择股票的过程中,考虑的不单是影响股价走势的一个因子,而是使用多个能显著而有效地对股价的走势产生影响的因子,利用数量化思想建立了一个选股模型。在整个选股的过程中,当股票满足选股模型的条件时,买入股票,当不满足时,卖出股票。对比单因子选股模型,多因子选股模型更加稳定,因为它克服了单因子模型中可持续性差的缺点。单因子模型选股面窄,选股方式不够科学,但在多因子选股过程中,不同市场条件下,总有一些因子发挥效应,从而有效避免以上的不足。该文选取市值解释因子模型来进行选股投资,以下是该模型的相关介绍。

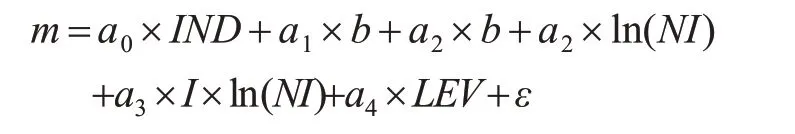

2005年马修罗德斯等多名教授合著的论文中,股票市值按照如下因子模型进行分解[9]。

其中,IND为行业虚拟变量矩阵,m为个股的市值的对数,b为股票的净资产的对数,NI为公司净利润。为了区分净利润的正负,增加了一个代表正负的虚拟变量I,当且仅当净利润为负时,这个虚拟变量的值为1,并且取净利润绝对值的对数作为自变量。LEV为公司的财务杠杆(负债比上资产)。对股票利用此模型进行回归后发现,拟合优度超过了80%,也就是说,这个因子模型可以被认为是有效的。

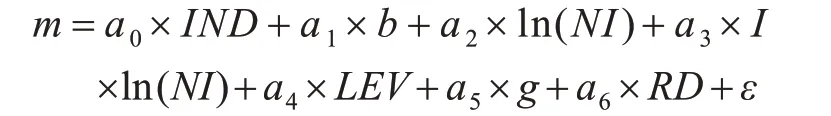

2012 年查尔斯教授及其博士生珍妮特发表的论文中,发现上市公司的市值与其市盈率、净资产以及开发支出密不可分,选取开发支出水平高的公司进行回归后,得出的拟合优度可以达到94%[10]。

其中,a0为虚拟变量矩阵,RD为研发支出的对数,b为股票的净资产的对数,O为组织资本的对数,PE为市盈率。

由上述内容可知,某时间点上的股票市值可以由多个因素来解释。按照多因子策略的基本思想,将多个因子作为自变量,进行对截面上市值的回归,若求得的残差值越小,说明股票市值向下偏离其理论值程度越高,也就意味着该股票未来上涨的趋势越明显。该文综合考量后,选择了公司财务杠杆、营业收入增长率、行业虚拟变量、对数净利润、对数研发支出,以及对数净资产等财务指标作为市值解释因子的自变量。在回归方法上,选用了传统的多元线性回归。

其中,m为股票市值的对数,IND为行业虚拟变量矩阵,b为个股的对数净资产,NI为公司净利润,I为虚拟变量。为了区分净利润的正负,增加了一个代表正负的虚拟变量I,当且仅当净利润为负时,这个虚拟变量的值为1,并且取净利润绝对值的对数作为自变量。LEV为公司的杠杆率(负债比上资产),g为营业收入的增长率,RD为研发支出的对数(若没有则默认为0)。

2.2 多因子选股模型实证检验

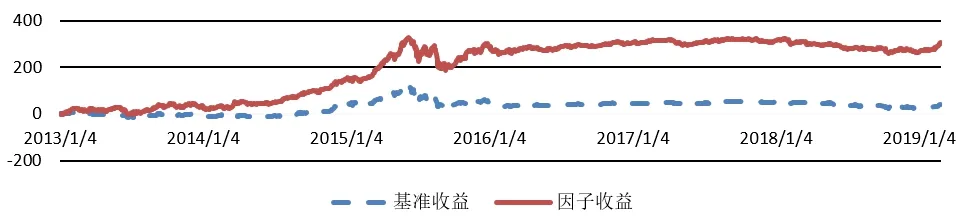

该文选取市值解释因子模型来进行选股投资,对从聚宽数据库中调取出的数据进行多元回归,使用申万一级行业划分作为行业虚拟变量矩阵,选择2013年1月至2019年2月作为回测时间,将中证全指中的申万一级的所有股票作为股票池进行回归,并将回归得到的结果用到当日的股票上,计算预测值与真实值之间的差距(残差),按照残差从小到大的顺序对股票进行排序,每10 个交易日进行一次调仓,每次调仓时买入(或继续持有)因子排名在前十位的股票,若股票的排名偏离这个区间,则卖出。利用向量回归,得到的2013年1月到2019年2月市值解释因子模型与市场收益的对比如图1所示。

图1 市值解释因子模型收益概述

由此策略的回测报告可以看出,经市值因子筛选后的股票收益率表现较好,在长期均超过了基准收益率。在回测区间内,因子选股构建出的投资组合以65.8%的概率战胜了市场基准,均值差为141.912,标准差为95.365,而对应指数的标准差为26.697。由此可见,多因子选股模型在回测区间总体表现良好,但是其标准差超过了市场总体水平,说明使用单纯的因子选股模式,投资风险较大。

3 行业轮动多因子选股模型及其实证检验

3.1 行业轮动多因子选股模型原理

在该文中,行业轮动多因子选股模型是将行业轮动策略与前文的市值解释因子选股模型结合起来。据国内外的相关研究成果以及前文中的实证可以得知,证券市场上的确存在着行业轮动现象。所以,可以根据当前经济状况的不同,进而利用因子模型,对不同周期性质的股票池进行选股。具体为:当经济环境处于收缩阶段时对非周期性行业里的股票进行市值解释因子模型选股,来买入或持有;而经济扩张时期,对周期性行业的股票进行因子模型选股。这样得到的投资组合与经济所处阶段相对应,在基本面上符合投资逻辑。

3.2 行业轮动多因子选股模型的实证检验

3.2.1 策略简介

下面将以行业轮动模型为基础,对中证全指的所有股票进行投资回测。以2013年1月到2019年2月为回测时间,货币周期扩张时,对周期性行业进行因子选股投资;紧缩时,对非周期行业进行投资。在每个周期阶段,按照前文因子选股的模式进行投资。由于周期更替与财报发布时间不一致,特以10个交易日为调仓周期,每次对公司财务指标进行回归,得出预测的市值m,将其与实际值进行对比,求得残差。按照残差由小到大进行排序,将排名前十的股票买入或继续持有,将不在这个区间的股票卖出。

3.2.2 检验过程

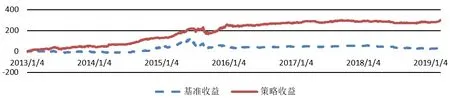

将2013年1月到2019年2月的因子模型回测结果与市场基准收益相对比,得到的结果如图2所示。

图2 两模型收益对比

第一阶段行业轮动三因子选股模型收益率明显高于基准,有较好的市场表现,策略投资组合收益率战胜指数的概率为69.0%,策略收益为17.49%,市场收益率为-12.13%。第二阶段行业轮动三因子选股模型收益率明显高于基准,有较好的市场表现,策略投资组合收益率战胜指数的概率为73.8%,策略收益为37.18%,市场收益率为1.98%。第三阶段行业轮动三因子选股模型收益率明显高于基准,有较好的市场表现,策略投资组合收益率战胜指数的概率为82.6%,策略收益为39.76%,市场收益率为19.03%。第四阶段行业轮动三因子选股模型收益率明显高于基准,有较好的市场表现,策略投资组合收益率战胜指数的概率为54.7%,策略收益为5.33%,市场收益率为-15.10%。第五阶段行业轮动三因子选股模型收益率明显高于基准,有较好的市场表现,策略投资组合收益率战胜指数的概率为74.6%,策略收益为75.91%,市场收益率为23.24%。第六阶段行业轮动三因子选股模型收益率明显高于基准,有较好的市场表现,策略投资组合收益率战胜指数的概率为71.8%,策略收益为18.80%,市场收益率为11.85%。第七阶段行业轮动三因子选股模型虽然为负值,但是损失程度小于市场平均,说明该策略有良好的风险回避能力,策略投资组合收益率战胜指数的概率为51.8%,策略收益为-16.05%,市场收益率为-21.91%。第八阶段行业轮动三因子选股模型收益率明显高于基准,有较好的市场表现,策略投资组合收益率战胜指数的概率为65.5%,策略收益为14.69%,市场收益率为4.24%。

3.2.3 结果分析

由图2中行业轮动多因子选股模型运行结果和参照基准的收益率趋势对比可得,模型的收益在整体上都要高于市场基准收益。这说明模型的投资效果要好于市场标准。

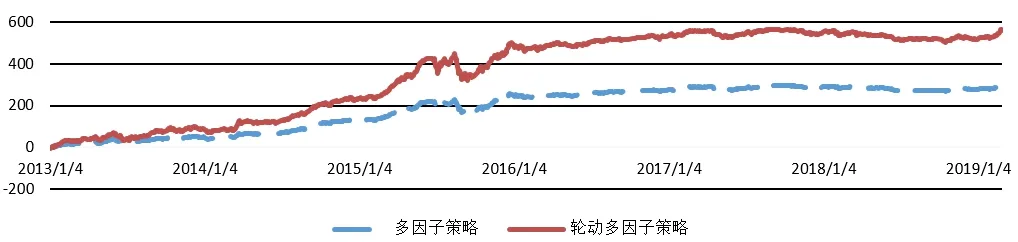

3.2.4 与多因子选股模型结果对比

多因子模型策略与基于行业轮动的因子模型策略收益对比如图3所示。由图3可以看出,基于行业轮动的因子模型收益要高于纯因子模型。对比分析行业轮动市值解释因子选股模型和多因子选股模型运行结果的均值、标准差和战胜沪深300指数基准的概率,进一步说明了行业轮动市值解释因子选股模型的运行效果,具体如下:行业轮动市值解释因子选股模型的投资收益要明显好于多因子选股模型及市场基准,其战胜市场的概率为78.9%,高于多因子选股模型的65.8%胜率。此外,行业轮动多因子选股模型的标准差为48.728,比多因子选股模型的95.365 要低得多。这就说明,行业轮动市值解释因子选股模型不但可以获得更高的投资收益,而且投资过程更加稳定。以行业周期效应作为考虑要素的多因子选股模型的投资表现要好于单纯的多因子选股模型,这一实证结果符合该文预期的假设。

图3 两模型收益对比

4 结语

该文以当前的相关研究成果为基础,创造性地将经济周期、行业周期划分和市值解释因子选股模型结合起来构建了行业轮动市值解释因子选股模型。经过实证检验,证明了行业轮动多因子选股模型的投资表现要优于单纯的多因子选股模型,从战胜沪深300 指数的概率、累计收益率和收益标准差等角度,均可得以行业轮动作为基础的因子选股模型可以得到高于单纯的市值解释因子选股模型的收益。该文最后将市值解释因子模型选股的执行,与经济周期变换逻辑相结合,将基本面与技术面的投资策略融合起来,最后得出的结果显示,行业轮动多因子选股模型以78.9%的概率战胜了市场基准。将市值解释因子选股模型与行业轮动因子选股模型的运行结果进行对比发现,考虑了行业周期交替的行业轮动因子模型的市场表现要好于单纯的多因子模型,其收益率要远高于后者。此外,前者的收益波动率要小于后者,这说明使用行业轮动多因子模型在获得较高收益的同时,还可以规避风险,提高投资组合的稳定性。综合考虑两者在整个历史回测的表现可得,行业轮动多因子选股模型的投资效果最好。