不一样的超越

文 AO记者 张静

据中汽协及海关总署统计数据显示:2021年,中国汽车出口量为201.5万辆,首次超越韩国(152万辆),成为仅次于日本(382万辆)和德国(230万辆)的世界第三大汽车出口国;2022年1-8月,中国汽车出口量为181.7万辆,首次超越德国(166万辆),成为仅次于日本(220.1万辆)的世界第二大汽车出口国。

短短两年时间,汽车出口量相继超越韩国与德国,标志我国汽车产业国际化发展已取得重大突破。尤其是在2022年8月,中国汽车出口量达到30.8万辆,单月首次突破30万辆,创历史新高;随后9月,中国汽车出口量继续突破30万辆大关,这意味着,截至今年前三季度,中国汽车出口总量(211.7万辆)就已超越去年全年汽车出口总量(201.5万辆)。

近十年中国汽车出口量及增长率

2013-2022年前8个月 中国和德国汽车出口数量单位:万辆

2012-2021年中国、日本、德国汽车出口数量单位:万辆

出口第一近在咫尺

2021年赶超韩国、2022年赶超德国,中国距离世界第一大汽车出口国仅一步之遥,且与排名第一的日本差距也已从2010年的429万辆缩短至目前的38.4万辆。

数据显示:2010年日本汽车出口量为483万辆,中国为54万辆;2015年日本汽车出口量为442万辆,中国为75万辆;2021年日本汽车出口量为382万辆,中国为201万辆;2022年1-8月,日本汽车出口量为220.1万辆,中国为181.7万辆。一降一增,幅度都很明显。

如按此发展速度推断,2022年,中国和日本汽车出口总量将在300万~350万辆区间交锋,最终谁能胜出仍是悬念;随着中日汽车出口实力此消彼长,最快到明年,中国汽车出口总量终将赶超日本。

这一观点并非膨胀自满,就连日本相关汽车研究机构也如此预测:到2023年,中国汽车出口量将达到400万辆,而日本汽车出口总量将下降至300万辆,届时,中国将成为名副其实的世界第一大汽车出口国。

也许有人会说,相较于汽车强国平均超50%的出口比例,中国汽车出口量占总销量的比重仍有待提升。以2021年为例,中国汽车销售总量为2 627.5万辆,其中,出口量为201.5万辆,出口占比7.67%;德国汽车销售总量为262.21万辆,其中,出口量为230万辆,出口占比87.72%;日本汽车销售总量为444.83万辆,其中,出口量为382万辆,出口占比85.88%。

即便是今年前三季度,中国汽车出口量(211.7万辆)占总销量(1 947万辆)的比重已提升至10.87%,但与德国和日本超八成以上的占比相比,仍有较大差距。但实际上,这种担心不用过度放大。

当然,我们也要正视一个事实,那就是目前中国自主品牌车企大多只能通过出口的方式把车卖到海外市场,而并非像德国、日本、韩国及美国那样通过本土化建厂以及合资合作的方式进行海外销售。

未来,中国自主品牌车企如果能大范围海外建厂并参与当地企业合资合作,继而通过本土化生产与销售占领全球市场,那才是真正的“汽车强国”。

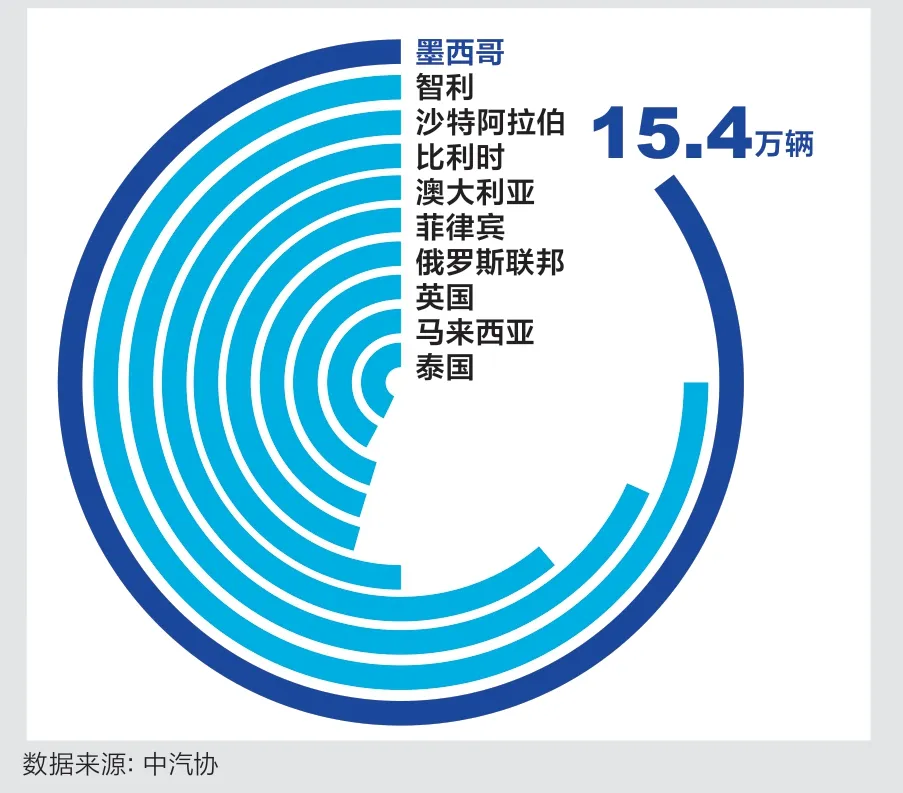

2022年前8个月我国汽车出口国家排名

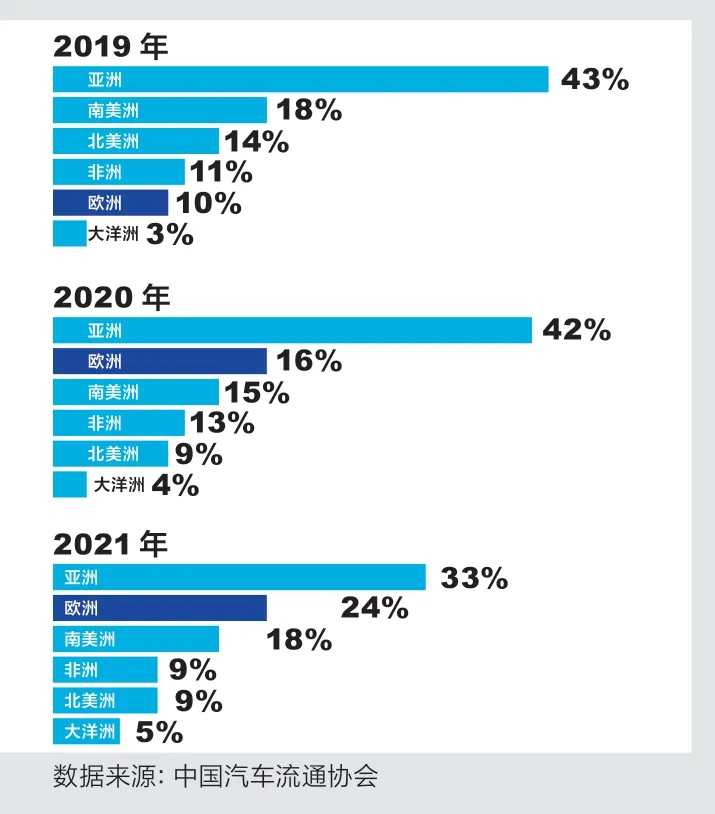

中国汽车出口分区域情况

熬出来的成绩

风起于青萍之末,浪成于微澜之间。中国汽车海外战略绝非一日之功,而是在持久战中熬出来的成绩。20多年来,中国汽车出海之路可谓波折不断。

还记得第一款出口欧洲的乘用车在碰撞测试中遭遇当头一棒,扎堆出口俄罗斯和巴西等地后却遭遇“滑铁卢”,以及久久不能在摩托车市场失利后的东南亚地区打开局面等,但挫折与失利并未吓退中国车企。

在进行谐波分析时,应优先采用精度和稳定性较高的加窗插值FFT算法;当信号中存在频率相近的谐波和间谐波成分时,再考虑使用时域算法来处理。因此,准确判断信号中频率相近的分量之间是否存在主瓣干扰就显得尤为重要。本文从理论上推导了主瓣内谱线的相位特性,以此为判据建立了主瓣干扰的判断方法,并利用仿真实验来验证该方法的有效性。结果表明,本文的方法能够准确判断主瓣干扰是否存在,进而判断信号是否含有频率相近的成分。

2000年,我国汽车总产量才207万辆,出口量更是少的可怜,仅1.7万辆;反观当时的日本,汽车出口量已高达472万辆,是我国汽车出口量的278倍。即便到了2002年,我国整车出口量也仅仅升至4.31万辆。

随后的2004-2008年,中国汽车出口也曾小火一时,但当时的主力军却是商用车,出口地区也以亚非拉为主。直到2012年,中国汽车出口才首次突破100万辆。但好景不长,由于产品品质缺乏足够的竞争力,加之海外市场经验不足,大量以价换市、恶性竞争等短视行为出现,导致中国汽车出口经历了一段很长时间的回跌期,直到2016年才得以回升。

回升后的五年时间里,由于缺乏在核心技术上的竞争优势,中国汽车出口基本在百万辆规模上停滞不前,直到2021年才再次爆发式增长。值得一提的是,这一轮的增长与十年前相比,既有“量”也有“质”,不仅首次突破200万辆,乘用车还成为绝对的出口主力,且新能源汽车出口更是捷报频传。

特别是在欧洲市场,由于消费者对于汽车品牌的忠诚度极强。所以,中国车企要想在欧美市场站稳脚跟,首先就要从观念上奉行“长期主义”,无论是研发及供应链建设,还是产品投放、服务运营及本土化团队建设等,均需要制定长期且稳定的“时间表”,将汽车出海作为一项长跑运动,有节奏、有规划、有目标地进行。

在德勤调研中,几乎所有车企均计划在未来3-5年将重点布局德国及法国等欧洲主力汽车市场,其中,75%的车企决心进入北美市场。可见,中国车企在海外市场目标市场、竞争策略及模式创新等方面的布局更加大胆。

新能源助推拐点出现

如果说,去年汽车出口上位是因为疫情困住了国际巨头、中国快速补位的偶然因素;那么,今年汽车出口业绩则是全凭实力说话,因其出口车型、出口均价、出口附加值、出口利润水平、出口方式及出口地区分布等都发生了根本性的变化。

2022年我国各车企主要出口车型

在这其中,新能源汽车出口不仅贡献了巨大增量,还在出口地区、出口价值等方面出现了里程碑意义上的拐点。过去一年,中国新能源汽车出口总量近半数都到了欧洲市场,共向欧洲市场出口新能源汽车18.9万辆,同比增长114%;2022年,在欧洲上牌的新能源车汽车中,有近两成来自中国制造。

与此同时,2022年前三季度,我国新能源汽车出口38.9万辆,同比增长超一倍,不仅为整个汽车出口贡献了重要增量,还已成为全球第一大新能源汽车出口国,出口量占全球1/3。足见,无论是国内外市场规模、核心技术,还是产品溢价能力,中国新能源汽车均已达到强国水准。

首先,从出口地区上看,据海关总署数据显示,2022年1-8月,我国汽车出口金额排名前10位的国家分别是美国、墨西哥、日本、比利时、英国、俄罗斯、德国、韩国、澳大利亚和沙特阿拉伯,基本以发达国家为主。

另据中汽协数据显示,2022年1-8月,我国汽车出口量排名前10位的国家分别是墨西哥、智利、沙特阿拉伯、比利时、澳大利亚、菲律宾、俄罗斯、英国、马来西亚及泰国,一半是发达国家。

而在排名前4位的国家,汽车出口量均已超过10万辆;与此同时,澳大利亚已经成为我国汽车出口第五大国,今年1-8月,该地区累计出口量为8.2万辆;此外,我国出口至英国的整车数量也达到7万辆。这说明,中国汽车出口打破了以往只能向亚非拉地区出口汽车的局面,并开始在部分发达国家占据一席之地。

欧洲市场就是一个典型案例,据中国汽车流通协会统计数据显示,我国汽车出口至欧洲的占比已从2019年的10%(排名第五)提升至2021年的24%(排名第二),仅次于排名第一的亚洲市场(33%)。

2022年前三季度各车企整车出口量

2018-2022年8月中国汽车集团出口统计单位:辆

其次,从汽车出口均价上看,中国汽车出口均价已经从2018年的1.29万美元提升至2022年的1.89万美元;2022年前三季度,我国汽车商品出口金额高达1 002亿美元,同比增长24.1%。

这说明,我国出口车型已从过去的低端车转向中高端车,并逐渐向全球型产品转变。特别是纯电动车出均价提价明显,不足四年间,我国纯电动车出口均价口已从2018年的0.2万美元提升至2022年8月的2.58万美元。

从输出产品到输出体系能力

面对新的贸易环境,中国汽车产业原来的全球化方式已经开始改变,逐渐从“输出产品”转变到“输出工业能力”,因为得体系能力者得天下,只有这样才能突破国际市场的天花板。

数据显示:2022年前三季度,上汽出口数量最多,共出口整车61万辆,约占中国汽车出口总量的1/3,远超其他车企;奇瑞出口量位列第二,共出口31.1万辆;排名第三的来自东风,出口量为17.1万辆。

可以看出,海外市场表现突出的中国车企,大多都是国际化战略的“长期主义者”。不管出口形势如何起伏、市场环境如何严峻,上到国有汽车集团、下到民营车企,都始终坚持海外布局不放弃,尤其是上汽、东风、长城、比亚迪、奇瑞、吉利等车企,早已从最初单一的产品出海发展至研发出海、制造出海、技术出海,甚至服务出海。

以出口龙头企业上汽为例,截至目前,上汽不仅是国内首家海外销量累计突破300万辆的车企,连续6年位居中国车企出口量第一,还已形成欧洲、澳新、美洲、中东、东盟和南亚6个5万辆级区域市场。

销量突飞猛进背后,是上汽出口战略由被动向主动转变的过程。现如今,上汽不仅拥有硅谷、伦敦和特拉维夫三大研发中心,还拥有伦敦、慕尼黑和东京三大设计中心,并在巴基斯坦、泰国、印尼、印度四国建立了生产基地与KD工厂。

与此同时,奇瑞也已在巴西建成海外最大规模工厂,长城则在俄罗斯建成中国车企首个海外全工艺工厂,吉利通过收购马来西亚宝腾找到了打开东南亚市场的全新方式……经过20多年的发展,中国汽车出口已从单纯卖车向全产业链出海模式转变。

尤其是新能源汽车出海,已不再是车辆销售这么简单,由于欧美等发达国家和地区的消费者对于新能源汽车的各项技术指标、安全及服务标准的要求更高,所以,中国新能源车企需要在扩大海外市场规模、强调产品价格和质量的同时,还必须建立完善的销售渠道和售后服务体系保障,特别是新能源汽车的补能体系建设与完善尤显重要。

在此背景下,一些新势力车企开始尝试服务及品牌文化等“软实力”上的对外输出,如蔚来等。近期,蔚来高调宣布ET5、ET7和ES73款车型将进入德国、荷兰、丹麦及瑞典,并会对其四国市场提供全体系服务。相比传统车企直接售车,蔚来服务体系出海更为复杂,这需要车企拥有强大的组织与运营能力。

工信部原部长苗圩曾指出,衡量汽车强国应具备三个标志条件:一要拥有具备国际竞争能力的世界知名企业和品牌;二要学会利用两种资源,开拓两个市场,并在国际市场上占有一定份额;三要掌握核心技术和新技术发展趋势,支撑并引领全球汽车产品技术进步。

凭借规模庞大的国内市场积淀、核心技术的不断提升以及日益完善的产业链,中国已在国内外汽车市场取得了突飞猛进的进步,相信随着中国经济以及智能电动车的不断发展,未来5-10年,中国肯定能诞生出世界级的汽车品牌。