共同富裕视域下开展“房地产税”改革试点工作的几点思考

温 玲 重庆市九龙坡不动产登记中心

房地产税是有关房子所有税种的统称。房产税是指以房屋为征税对象,按房屋的计税余值或租金收入为计税依据,向产权所有人征收的一种财产税[1],其属于房地产税的一种。我国早在1950年就提出了全国统一征收房产税和地产税的征收,依据现行的《中华人民共和国房产税暂行条例(2011年修订)》第一条,规定“房产税在城市、县城、建制镇和工矿区征收”。该条例在第五条规定了五种房产免征房产税,其中包含了“个人所有的非营业用的房产”[2]。我国自2011年起在上海、重庆开展的房地产税征收改革试点工作主要针对的就是部分“个人所有的非营业用的房产”。

2021年10月,政府发布相关文件将改革试点范围将由上海、重庆拓展至更多城市。后我国财政部有关负责人表示今年内“不具备扩大房地产税改革试点城市的条件”[3]。房产税的主要作用在于完善财产税制、调节财富分配和实现共同富裕,但现行“房产税”试点争议较大,特别是重庆“房产税”试点直接影响到高端人才的集聚,不利于人才引领驱动、地区共同富裕的战略实施。因此,如何积极稳妥有效推进房地产改革试点工作以适应经济社会发展新形势,还需要进一步思考和优化。

一、我国房地产税的发展现状

(一)房地产税体系

当前我国的房地产课税体系,涉及住房的设计、开发、销售、使用、维护、再销售等环节,主要在开发、流转和保有阶段征税。2010年10月,政府明确在《中共中央关于指定国民经济和社会发展第十二个五年规划的建议》中提出“研究推进房地产税改革”[4]。房地产税改革旨在从现行对居民个人所拥有的房地产在存量环节不征税,逐步过渡到对居民个人拥有的房地产在存量环节征税[5]。即针对房地产保有阶段中的房产税进行改革试点,对居民个人拥有的居住用和非居住用住房在存量环节征税,纳税人为拥有房屋所有权的单位或个人。

(二)房产税征收规模

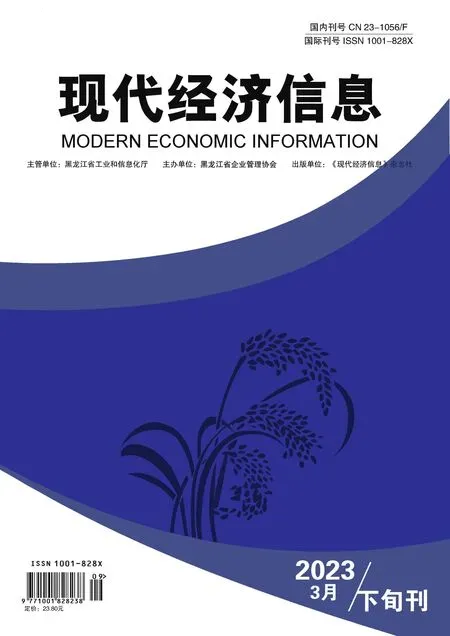

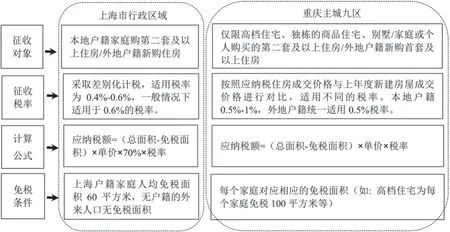

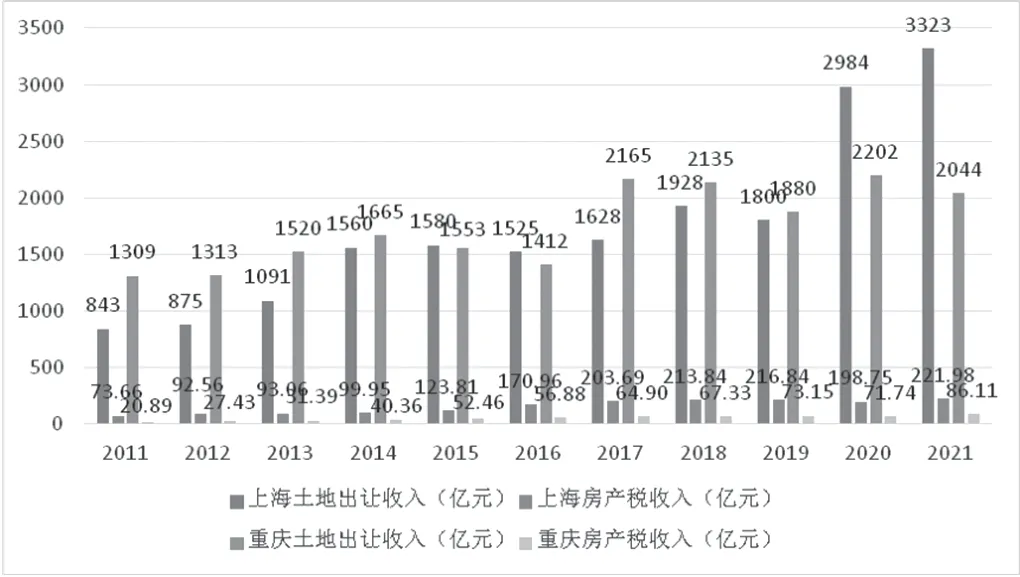

截至目前,房产税改革试点已经实施12年,通过对2011—2021年的房产税征收规模的分析,可知房产税的规模两地均呈现逐年上涨的趋势,但由于上海和重庆详细实施方案存在差异,因此,两地的增长速度也呈现不同的特征,特别在2016—2020年五年期间,上海房产税征收规模增长速度下跌明显,但重庆的波动较为明显,如图1和图2。

图1 2011年至2021年上海房产税收入规模

图2 2011—2021年重庆房产税收入规模

此外,通过对房产税在地方财政税收收入的比重分析可知,两地房产税比重均在逐渐上涨,其中上海市上涨幅度相对较小。从2011年的2.1%上涨至2021年的3.6%,上涨幅度为1.5%。而房产税在重庆市财政的税收收入中的比重从2011年的2.4%上涨至2021年的5.6%,上涨幅度为3.3%。如图3。

图3 2011—2021年上海、重庆房产税占税收收入比重

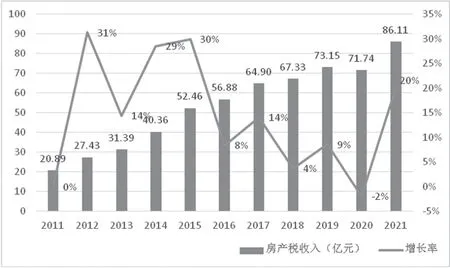

(三)房产税实施模式

2020年12月31日上海市再次印发了通知延续了2011年的税率、征收方式、征收范围、对象等内容。2017年1月13日,重庆宣布修订2011年出台的改革试点暂行办法[6],主要将“征收对象”中的“无户籍、无企业、无工作”的个人新购部分由“第二套”调整为“首套”[7],通过遏制“炒房”维护当地房地产市场平稳发展。

如图4所示,上海和重庆的改革措施从征收对象、征收税率、计算公式和免税条件都存在区别,也代表了两地不同的改革思路。事实上,在实际的实施效果层面,两地也存在一定的差异。

图4 上海、重庆实施模式细则对比[8]

二、我国房地产税改革试点的结果

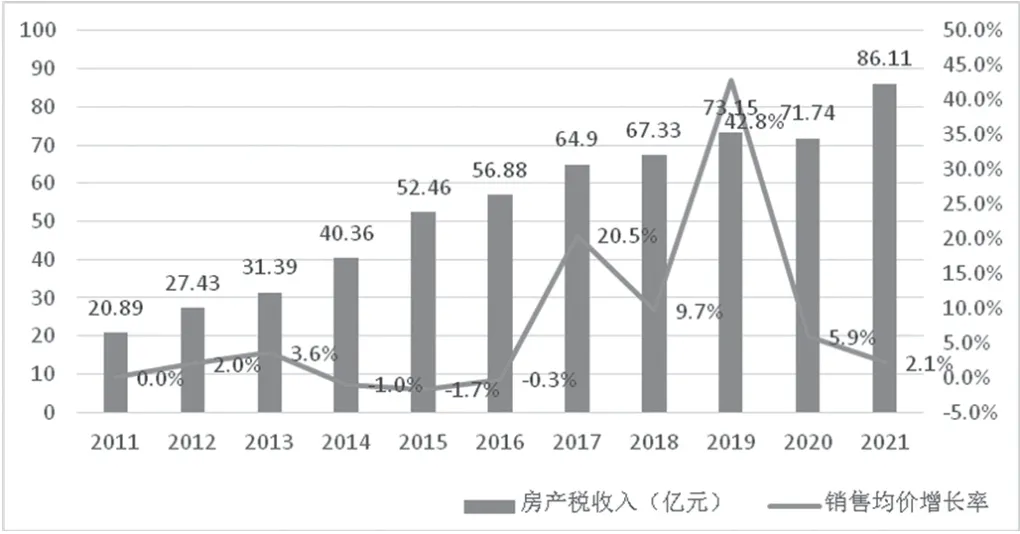

(一)房地产税对房价影响不明显

客观上影响房价的因素众多,但通过对2011年至2021年两地房价增长率和房产税征收规模对比分析,发现重庆新建房销售均价从2011—2016年间处于较为稳定的状态,如图5所示,平均上涨率仅为0.5%,而此时间恰好与重庆房产税试点开始的时间吻合。因此,行业内普遍认为,房产税试点可能是重庆房价稳定的因素之一。重庆在2017年新建房销售均价突增20.5%,业内认为主要由于重庆土地供应量减少23.8%导致。姜永生(2019)等学者运用HCW法进行了实证研究,在模拟房产税实施对房价影响的结果中,重庆通过了拟合优度、估计精度和显著性检验,而上海虽然通过了拟合优度和估计精度检验,但是没有通过显著性检验[9],研究表明房产税改革试点的实施,一定程度上抑制了重庆房价的过快上涨,但在上海政策效果不明显。

图5 重庆房产税税收入与新建房销售均价增长率对比

(二)房地产税征收金额相对较小

通过相关资料整理可知,虽已经过12年的试点,上海、重庆两地的房产税总体规模呈现逐年上升的趋势,但是相对两地的土地出让收入,其金额极其小,如图6。上海2019—2021年的房产税总共征收约637.57亿元左右,年均212亿元,同期上海出让土地的收入年均2702亿元,房产税收入仅为土地出让收入的8%左右。重庆的情况也类似,2019—2021年重庆房产税收入仅为土地出让收入1.2%左 右,比上海更低。由此可见房产税在目前试点的两个城市的财政收入贡献不大。说明当前改革试点中可能还存在计税依据不完善,评税机制不健全,政策效果不足等问题。

图6 上海和重庆土地出让收入与房产税收入对比

三、我国房地产税改革试点的主要问题

(一)“房地产税”与“房产税”容易混淆

1984年,国家相关文件将“房地产税”划分为“房产税”和“城镇土地使用税”。1986年国务院发布《中华人民共和国房产税暂行条例》,对于个人所有非营业用的房产是免征“房产税”。2011年起我国在上海、重庆开展的房地产税征收改革试点是针对“免征”部分的一次重要尝试,但大范围的推广始终没有实施。因此,“房地产税”不等同于重庆、上海最先试点的“房产税”,其内涵与外延均需进一步研究探讨。

(二)“房地产税”侧重房产哪个环节征收的导向不明

我国现行房地产税收政策“重交易、轻持有”,政策涉及房地产开发、交易、持有多个环节,且包括房地产开发用地、新建商品房、二手房和出租房屋等各种不同类型的房地产。如果按目前重庆、上海的“房产税”模式建立“房地产税”,整个涉房税收体系将在“重交易”的基础上,增加对持有部分的征税,这将在原有基础上进一步增加公民税负,与“减税降费”大的方针不匹配。同时,购房人在交易过程中缴纳的各种税费,与持有阶段的“房地产税”在法理上有何关系,是否存在重叠,均需进一步探究。

(三)现行“房产税”试点的效果存在争议

最先试点的重庆、上海“房产税”存在较大争议:一是纳入征税范围的房产认定存在争议。当前涉房税收征管的界定标准是以省、直辖市为边界。如重庆市家庭唯一住房的认定是以重庆市为统计的范围,不管在外省(市)是否有房。但富裕阶层以及炒房客往往多地都有房产,这样的计税标准对促进共同富裕难有实质性效果。二是“房产税”长时间试点,与相邻地区的差别影响较为突出。重庆总体收入、房价均低于成都,但在重庆主城区买别墅、高档住宅等要缴纳房产税,不利于高端人才的集聚,间接影响到人才引领驱动、地区共同富裕的战略实施。

四、我国房地产税改革试点的相关建议

(一)明确“房地产税”内涵与外延

要讲清楚“房地产税”与“房产税”之间的关系,通过税法普及等系列活动进行宣传。在制定“房地产税”相关政策的时候,要细化纳税人目标群体,应区别对待别墅豪宅、高档商品房、工业厂房、商业商务等不同类型的所有者、使用者、收益者和受益者。同时,还需要关注小产权房等各种未登记房地产是否纳入其中。在征税的过程中,建议从价征收计税,并且充分授权给各级地方政府,实施各地差异化的减免税政策。特别是运用好现有税法中的“加成”征税相关条款,对特定纳税人的超额收益实行加成,调节收入分配,促进共同富裕。

(二)平衡“房地产税”交易、持有两方面的比重

一是尝试合并减少现行房地产税种。“房地产税”试点应该合并当前的一些涉房税种,如房产税、城镇土地使用税、增值税及印花税等。二是选择持有环节或出租时只征收一种“房地产税”。不增加纳税人的经济负担,做好共同富裕的价值引导。特别是依托第七次全国人口普查结果中人口和住户的基本情况,与既有登记数据进行对比后作为政策制定的重要依据。

(三)借鉴“房产税”试点工作中的经验

一是建议取消长期在重庆、上海试点的“房产税”,创造公平的生产要素跨区域流动的政策环境。二是搭建统一互联的数据共享平台。逐步实现跨省间不动产登记、家庭婚姻数据的共享,征税应以全国人均面积、套数等数据为基础,体现共同富裕的价值理念。三是在“房地产税”试点城市的选择上,要重点考虑区域间要素流动与产业集聚,同一区域内相同量级的城市尽可能实施无差异的试点政策,避免因政策差异而影响到既定方案的资源调配。