不宜高估住户高额存款对消费的提振作用

2022年我国住户新增存款大幅增加17.84万亿元,2023年一季度新增9.9万亿元。当前内需不足,消费不振,居民巨额存款能否释放为消费成为关注焦点。本文认为,当前不宜寄希望于住户超额存款转化为消费。提振消费关键要提高居民可支配收入,加大财政对居民的转移支付是可行且有效的路径。

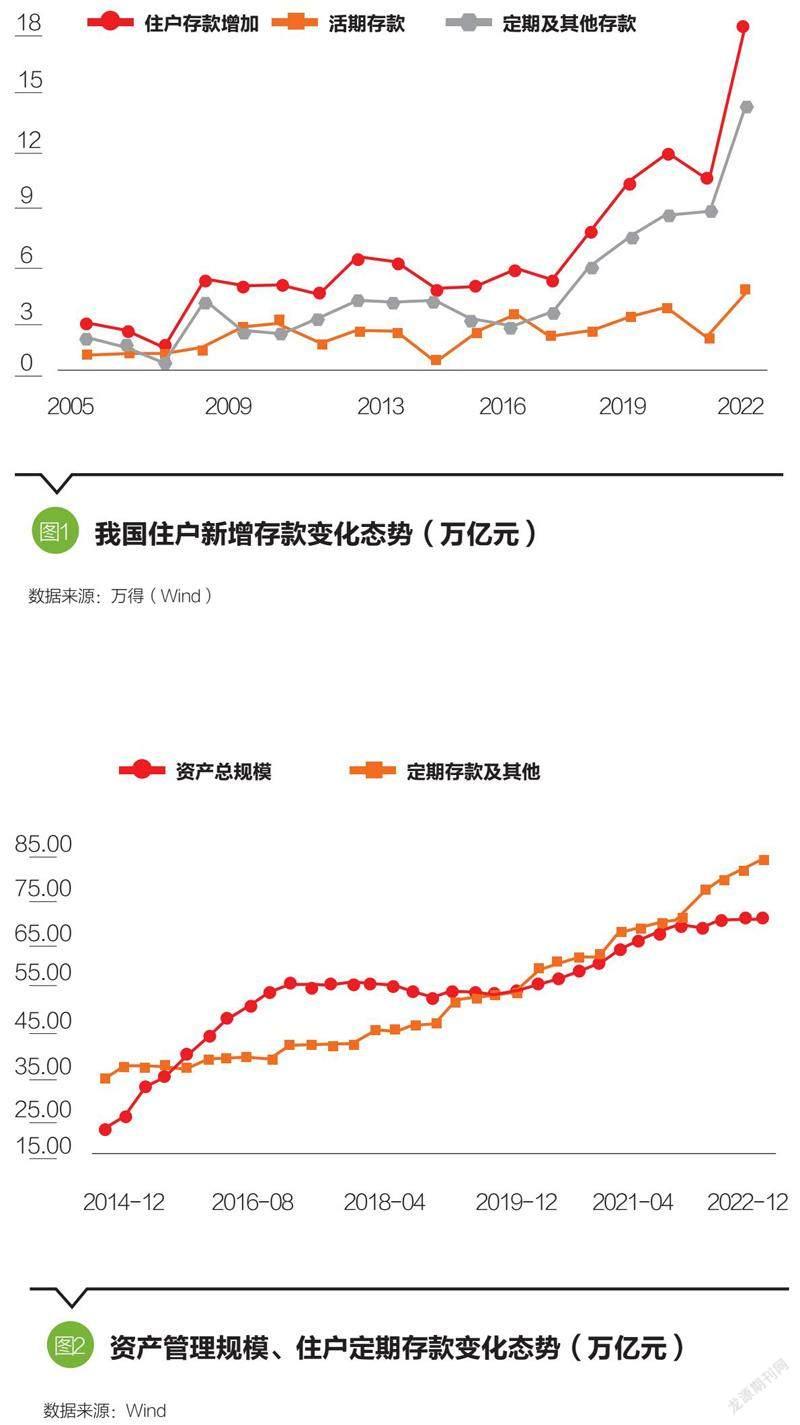

2022年我国住户存款增加17.84万亿元,较2021年多增7.94万亿元,创有统计以来新高;2023年一季度新增9.9万亿元,再创单季新高。相对于2005—2017年走势,住户新增存款从2018年已开始呈大幅增长态势,其中新增存款中定期化特征明显(见图1)。

导致居民存款增加较多的主要因素

居民存款增加较多,主要因为居民减少了理财、基金等资管产品,增加了银行定期存款。

2022年资管产品收益率回落,居民赎回了理财等资管产品,增加了银行定期存款

2022年资本市场低迷,资管产品收益率降低。第一季度,受乌克兰危机和新冠疫情等因素冲击,我国股票市场大幅回调,银行理财等资管产品出现“破净潮”,3月末市场共有2324只银行理财产品净值低于1,占比达9.32%。11月份债券市场出现大幅调整,12月7日处于存续期的公募理财产品中有超过4000只银行理财产品破净,资管产品收益率回落。

资管产品收益率回落引致居民增加银行定期存款(见表1)。流量方面,居民增加了新增金融资产中银行定期存款的比例;存量方面,居民赎回理财、基金等金融产品,转为银行定期存款。2022年末银行理财产品合计27.65万亿元,较上年末(29万亿元)减少1.35万亿元(见表1)。且全年4个季度居民存款增减趋势与理财产品减增同步。此外,2022年新发银行理财产品初始募集规模比2021年大幅减少了2.32万亿元,这也与居民减少购买银行理财、增加银行定期存款是一致的。

2018年至2021年居民新增存款增加较多,也主要源于居民相对减少银行理财、基金等资管产品。2017年之前,资管行业保持着强劲增长,居民增加了银行理财等资管产品,减少了银行定期存款。2018年“资管新规”发布后,居民持有的大量不合规的银行理财等资管产品退出,居民的这些资金转为商业银行定期存款。2018年末资产管理规模较2017年末下降3.21万亿元,而2018年住户存款较2017年多增2.6万亿元(见表1)。从增减趋势上看,在2018年至2022年期间,资管产品增加少的年份,居民存款增加的多(见表1)。相对于2015年至2019年第三季度,从2019年第三季度至今,居民银行定期存款余额超过资管产品规模,并呈更快增长势头(见图2)。

不宜寄希望住户超额存款转化为消费

“预防性储蓄”存款仅为住户新增存款的一小部分。疫情带给居民不确定性增加,预期减弱,居民边际消费倾向下降(中低收入群体消费倾向下降主要源于未来收入的减少;高收入群体边际消费倾向下降主要源于消费受限),储蓄率上升。国家统计局编制的资金流量表显示,2020年居民部门储蓄为23.9万亿元,比2019年多增1.5万亿元;储蓄率为38.13%,超过2019年3.04个百分点。但“预防性储蓄”在居民新增存款仅占一小部分。第一,从规模上看,2020年居民部门储蓄增加3.2万亿元,而住户存款增加高达11.3万亿元。第二,在2020年居民储蓄率大幅提升后,2021年、2022年没有再次大幅度攀升。以人均可支配收入与消费支出数据为基础,对居民储蓄率进行估算,其变化与国家统计局计算的储蓄率走势一致,2021年、2022年居民部门储蓄率分别31.39%和33.47%,居民部门新增储蓄分别为0.1万亿元和1.8万亿元,均低于2020年的水平。

住户超额存款不会大规模转化为消费。市场对高额住户储蓄能否带动2023年消费反弹展开激烈讨论,对消费复苏寄予厚望。但笔者认为居民储蓄存款不会大规模转为消费。

第一,2022年住户新增存款主要来自于降低配置银行理财等资管产品比例,并非居民财富和可支配收入增长的结果,可以转化为消费的“预防性储蓄”存款规模较小,释放拉动消费的能量有限。

第二,在人均可支配收入增长明显放缓的背景下,新增存款主要归属于高收入和富裕家庭。西南财经大学发布的《中国财经报告》显示,存款金额最高的10%家庭的存款金额占全部存款金额的70%,而约有一半家庭几乎没有储蓄。具有高边际消费倾向的中低收入人群并没有“超额储蓄”可以进行“报复性消费”。

第三,“疤痕效应”仍在,消费和投资信心恢复,居民资产负债表修复都需要时间。目前,经济预期和收入预期都属于改善前期,基础尚不牢固,疫情反复和国际局势动荡都可能影响消费信心回暖态势。

2023年提振消费的关键是加大中央财政对居民的转移支付

2023年,提振消费的关键是增加居民可支配收入,可能的政策选项是加大中央财政对居民的转移支付。可支配收入的增加、收入预期的上升和收入结构的优化是居民主动增加消费的根本。根据疫情后美国、中国香港地区等地的消费复苏经历,面向居民的大规模财政补贴起到了关键作用。当前,我国地方财政收支压力较大,可以采取中央財政加大对地方的转移支付方式,并借助“中央财政+地方补贴+企业折扣”组合模式,放大消费券杠杆效应。

(周诚君为中国人民银行金融研究所所长、研究员。本文编辑/孙世选)