绿色供应链金融实践及风险防范

杨雪 冯鲍

摘 要:绿色供应链金融是将现有供应链金融、绿色金融和绿色供应链两两融合而创新发展出的新型融资方式,这种融资方式强调对资金的绿色投向。随着整个社会对于环境问题的高度重视,绿色供应链金融作为绿色产业发展的源头活水,被广泛应用于各种商业贸易活动中。本文梳理了绿色供应链金融的内涵及发展模式,并介绍了苹果公司、粤港澳大湾区、渣打银行和浦发银行四个绿色供应链金融实践的经典案例,探讨绿色供应链金融在实践过程中暴露出来的外生风险、内生风险和主体风险问题,最后针对这三类问题提出相应的风险防范建议。

关键词:绿色金融;供应链金融;绿色供应链金融;风险防范

DOI:10.3969/j.issn.1003-9031.2023.03.005

中图分类号:F832 文献标识码:A 文章编号:1003-9031(2023)03-0047-08

一、引言及文献综述

随着整个社会对于绿色产业的高度重视,绿色供应链行业应运而生并不断发展,绿色供应链金融也逐渐成为专家学者们关注和研究的热门话题。目前,学术界对于绿色供应链金融的研究主要体现在两个方面:一是对绿色供应链管理的讨论。中国绿色供应链联盟(2020)发布的《中国绿色供应链发展报告(2019)》中梳理了我国绿色供应链管理理论研究及实践现状,表明我国还处于绿色供应链实践的起步阶段,绿色供应链管理的企业往往是大企业特别是行业龙头企业,中小企业参与度并不高,管理模式还比较单一。毛涛(2021)研究了对碳达峰碳中和背景下绿色供应链管理的新趋势,为了在国际竞争中取得优势,建议通过制度建设、指导帮扶、信息公开等工作,重点引导行业龙头企业,特别是跨国企业打造零碳供应链。二是对绿色供应链金融内涵及其发展中的困难的讨论。薛小飞(2022)指出,绿色供应链金融源自于对绿色金融的理论探讨和实践运用,是供应链金融和绿色金融两者以供应链为基础结合而产生的一个更细的分支。夏平(2022)认为,绿色供应链金融是供应链金融、绿色金融和绿色供应链三者有机结合的产物。而对于绿色供应链金融发展过程中存在的困难,Tao Wu和Chih-Chun Kung(2020)发现,在实践中许多采用清洁技术供应链上的制造或零售企业由于成本较高而缺乏市场竞争力,阻碍其进行绿色生产活动。具体而言,供应链往往没有足够的资金升级其绿色环保技术,如碳排放技术限制了采用绿色环保技术的规模效应的实现;此外,由于在市场竞争中的成本劣势,金融机构缺乏向拥有绿色环保技术的供应链发放贷款的动力,这种恶性循环可能会导致绿色供应链在激烈竞争的市场中消失。然而,绿色供应链金融在本质上是一种融资方式,属于金融范畴。薛小飞(2020)认为在绿色供应链金融运行过程中必然会暴露出诸多金融风险,且这些风险类型往往是交叉融合,环环相扣,牵一发而动全身,但在以往的研究中,对于绿色供应链金融面临有哪些风险因素以及如何进行风险防范的研究较少。基于此,本文就目前绿色供应链金融发展模式和经典实践案例进行梳理分析,探讨其实践过程中暴露出来的风险问题,进而提出相应的风险防范建议。

二、绿色供应链金融内涵及发展模式

绿色供应链金融是将现有供应链金融、绿色金融和绿色供应链两两融合而创新发展出的新型融资方式,这种融资方式强调资金的绿色投向。具体来说,绿色供应链金融要求中小企业不仅要满足供应链金融的条件,而且还要在此基础上向商业银行提交《污染物排放许可证》和排污权质押贷款申请,商业银行审核过后,才会对其提供金融服务。绿色供应链金融通过供应链上各节点在绿色环保领域投融资方面的协作,有利于加快资金绿色投向的效率,优化金融资源在绿色领域的配置。

美国环保协会和兴业研究在一项研究报告中将绿色供应链金融细分为“供应链金融+绿色金融”“綠色供应链+供应链金融”“绿色供应链+绿色金融”三个发展模式。其中,宋华(2019)认为供应链金融是商业银行等金融机构以某个产业的核心企业为中心,以核心企业与其上下游中小企业之间真实的交易活动为依据,为中小企业提供融资服务;马骏等(2021)认为绿色金融是指金融机构对环境保护、资源节约以及应对气候变化等绿色经济活动领域提供的金融支持,例如对节能环保、绿色清洁能源等项目提供的金融服务。王晓燕(2022)认为随着对“双碳”目标的重视,很多行业都涌现出了丰富而多样的融资需求,这将为绿色金融的发展提供良好的契机。绿色供应链的概念由美国密歇根州立大学的制造研究协会在一项名为“环境负责制造”的研究中首次提出,是指供应链各环节致力于环境保护、资源节约等绿色生产活动,目的是为了实现企业可持续发展和资源有效利用,从而将对生态环境的负面影响降到最低。

(一)“供应链金融+绿色金融”模式

“供应链金融+绿色金融”模式是对绿色产业或者绿色项目开展供应链金融,依靠供应链金融相关产品或其融资模式为企业的绿色生产活动提供相应的金融支持。这种发展模式主要分为两类:一是绿色生产设备供应链金融模式,这种模式针对供应链上购买风力发电、太阳能发电、水污染治理等绿色生产设备的企业提供资金融通,此外,这些绿色生产设备的制造商在平常的经营活动中也可以获得相应的金融支持。二是绿色产品供应链金融模式,这种模式针对的是绿色标识产品,通过供应链金融工具为下游企业采购能效标识、水效标识等绿色产品提供金融支持。

在“供应链金融+绿色金融”模式下,买方的资金需求得到了满足,同时链上资金的流转速度加快,资金利用率进一步提升。银行等金融机构采用该模式能够有效增加绿色供应链金融的业务量,拓宽自身的盈利渠道,同时还能享受国家或地方政府对发展绿色金融提供地相关政策优惠。

(二)“绿色供应链+供应链金融”模式

“绿色供应链+供应链金融”模式是在银行等金融机构对供应链上企业提供融资等金融服务之前,在以往的标准上加入对企业环境绩效因素的考察。这种发展模式也分为两类:一是核心企业为主导对供应链上的企业进行绿色评级或评价,银行等金融机构根据核心企业提供的评级或评价结果对链上企业提供差异化的金融服务。二是银行等金融机构自身建立针对环境绩效进行评估的通用性、行业性的环境指标以及评价标准,将其纳入融资考核的体系中,根据自己对供应链上企业的评价结果进行差异化融资服务。

“绿色供应链+供应链金融”模式将环境绩效标准及指标纳入企业融资的标准之中,更加强调对整个供应链的绩效管理,充分利用核心企业或品牌企业的绿色供应链管理评价体系,加深金融机构与企业的前期合作,在合作后期,银行等金融机构建立了自身对企业融资评价的统一的环境绩效标准,应用于之后的绿色供应链金融业务及中长期融资服务中。2016年彪马公司与法国巴黎银行、国际金融公司之间达成的绿色供应链金融合作、2019年沃尔玛与汇丰银行达成的绿色供应链金融合作都属于这种模式。

(三)“绿色供应链+绿色金融”模式

“绿色供应链+绿色金融”模式强调对绿色供应链的管理,为了提高企业的绿色供应链管理绩效,促进绿色供应链管理体系的发展,银行等金融机构运用绿色金融工具对开展绿色供应链金融管理的企业提供金融支持,在这种模式下,银行等金融机构积极创新绿色金融工具、打造新型绿色金融商业模式,大力支持和促进企业的绿色供应链管理,推动绿色供应链的发展。与此同时,供应链上的企业也积极响应和落实国家绿色供应链管理相关政策要求,开始从内部重视企业上下游经营生产活动之间产生的经济活动的绿色发展。

根据国内外绿色供应链金融的实践经验,从促进经济社会可持续发展的角度出发,钱声勇(2020)表示,“绿色供应链+绿色金融”模式更加符合我国绿色发展的要求,因为这种模式通过对绿色供应链管理绩效高的企业提供融资,有利于促进我国绿色供应链管理的高质量发展。

三、绿色供应链金融经典应用案例

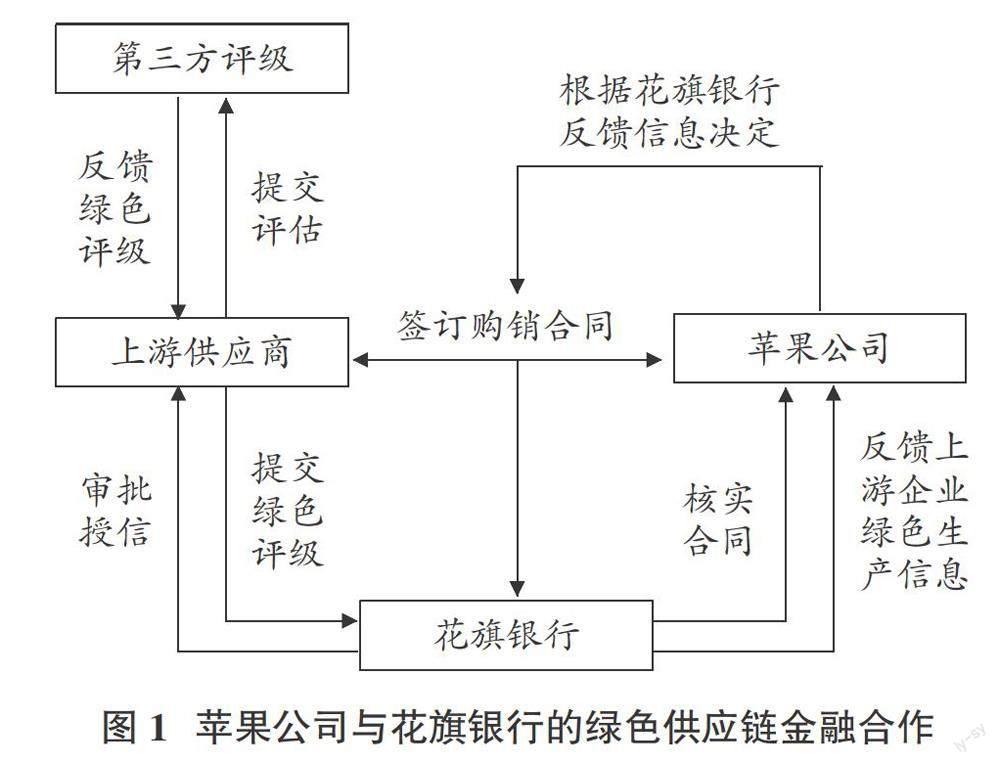

(一)苹果公司与花旗银行的绿色供应链金融合作

一直以来,苹果公司高度重视自身在绿色可持续发展方面的社会责任。从长远来看,如果不对链上企业进行绿色资格审查,公司的长期发展利益会受到严重损害。因此,为了改善其供应链上的环境问题,更好地履行绿色可持续发展方面的社会责任,苹果公司与花旗银行开展绿色供应链金融合作。花旗银行在对上游中小企业融资过程中,要求这些企业在贷前、贷中和贷后持续不断地向其提供可靠且符合绿色评级要求的绿色评级信息,苹果公司则根据花旗银行反馈的信息筛选出符合条件的供应商,与其签订购销协议,从而达到对链上企业筛选的目的,减少供应链上环境问题发生的概率,实现供应链的绿色可持续发展。此外,花旗银行为苹果公司的海外业务创建了以应收账款融资模式为主的绿色供应链金融业务。花旗银行通过对下游企业财务风险和绿色评级状况进行评估,以及对下游企业提供的应收账款发票进行审核,买进合格的下游企业提供给上游供应商的应收账款,等应收账款到期后,由下游企业全额支付款项给花旗银行。

苹果公司与花旗银行的绿色供应链金融合作实现了双赢。对于苹果公司来说,通过对供应链上游供应商的绿色评级筛选,剔除掉一些环境绩效不合格的供应商企业,既履行了绿色可持续发展的社会责任,同时又提升了苹果公司绿色环保层面的用户口碑,促进了企业的可持续发展。对于花旗银行来说,通过创建绿色信息评级系统,不仅帮助苹果公司供应链上企业缓解了资金压力,而且还将自身业务拓展至100多个国家,成功构建了处理国际贸易的多币种一站式服务。

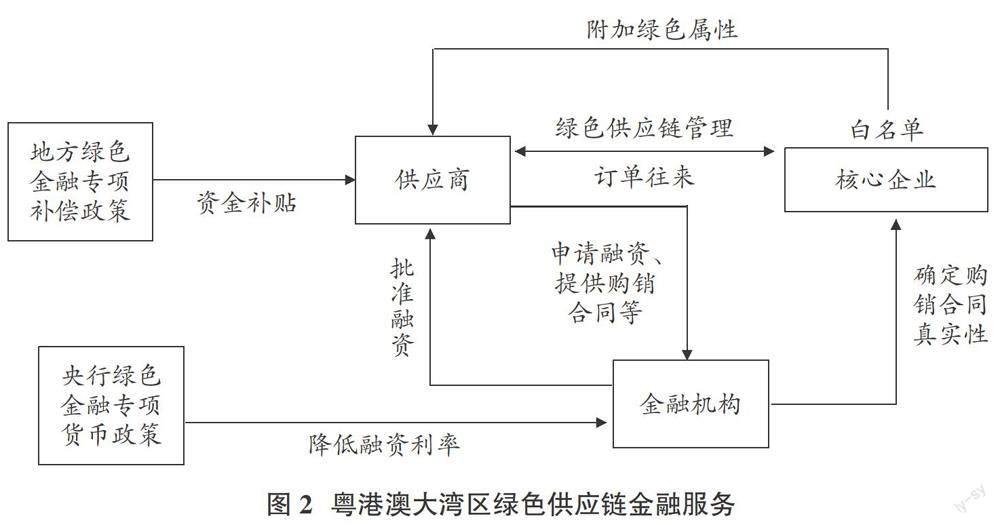

(二)粤港澳大湾区绿色供应链金融服务

粤港澳大湾区是我国重要的汽车生产地,具有完整的汽车制造产业布局。汽车制造需要的零部件多,产业链长,链上企业融资需求旺盛,是典型的技术密集型、资本密集型产业,但汽车制造业又是一个高污染行业,产业链上的环境问题不可忽视。为了解决汽车产业上下游配套民营中小微企业融资难、融资贵问题,同时充分利用粤港澳大湾区绿色金融和汽车产业集群优势,推动大湾区汽车产业走上节能降耗、低碳环保的可持续发展道路,粤港澳大湾区在2020年推行了绿色供应链金融服务方案。一方面,大湾区制定统一的绿色供应链管理评价标准,规范汽车产业绿色环保认证条件,组织相关专家对企业进行资质审核,将符合绿色要求的企业纳入“白名单”,核心企业则选择白名单上的企业进行合作,并联合金融机构为其供应链上的企业进行融资。另一方面,由于汽车产业大部分都是动产,银行等金融机构将对白名单企业的授信从不动产抵押贷款转化为动产抵押,授信标准从静态评判转化为对企业的存货、应收账款等动态追踪。粤港澳大湾区供应链金融服务方案通过白名单管理制度,实现了整个汽车产业的绿色供应链管理,大幅提高了绿色供应链金融服务效率,降低了中小微企业的融资成本,同时通过绿色供应链金融标准的统一,促进了地区内金融机构与汽车产业的绿色转型协同发展。

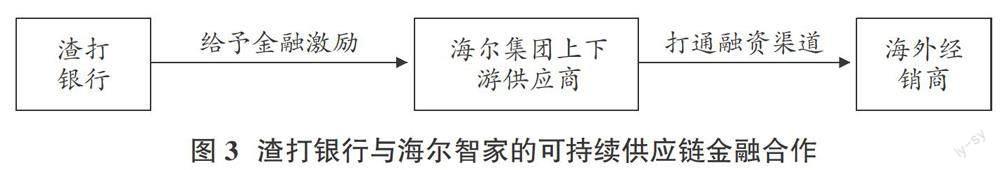

(三)渣打銀行与海尔智家的可持续供应链金融合作

海尔集团一直以来都很重视供应链金融的发展,作为行业龙头企业积极参与供应链金融,帮助供应链上下游企业获得融资支持。2019年,为了拓展海外市场,使得海尔集团海外供应商更易获得低成本的融资支持,促进海尔全球供应链的快速发展,同时推进海尔集团可持续性业务稳步发展,海尔智家与渣打银行开展绿色供应链金融合作,双方签署了《可持续供应链金融全球战略合作协议》,该协议强调在海尔集团供应链上各部分的可持续发展理念,通过构建绿色供应链金融体系发挥金融对企业进行绿色生产活动的激励与引导功能,支持海尔与更多绿色可持续供应商开展合作。通过该协议,海尔集团与渣打银行拓展了意大利家电企业“CANDY”、美国GEA和海尔印度供应链上下游供应商和经销商的融资渠道,并建立深度合作关系,打造高效的数字化金融,推动海尔可持续性体系建设获得更多供应链方面的支持。

同时,2021年渣打银行为碳排放最高的八大行业,包括石油、天然气、电力、化工等行业提供融资支持,要求它们必须制定一个转型计划。此外,渣打银行计划在2030年之前提供3000亿美元用来支持绿色行业和转型升级,并为碳排放量最高的石油和天然气、金属和采矿以及电力部门设定了2030年的碳排放目标,对于除煤炭开采以外的行业,采取基于收入的碳强度减排目标。如对于化石能源行业,仅向以下客户提供融资支持:到2021年1月,收入不完全依赖于动力煤;到2025年1月,收入低于60%依赖于动力煤;到2027年1月,收入低于40%依赖于动力煤;到2030年1月,收入低于10%依赖于动力煤。

(四)浦发银行绿色供应链金融产品

浦发银行推出了两类绿色供应链金融产品,一是合同能源管理项目支持产品,该产品为企业在节能环保交易项目中形成的应收账款提供保理融资,具体操作是:节能环保公司与项目购买企业达成购买协议后,节能服务公司向浦发银行申请融资,浦发银行核实购销合同确认交易行为的真实性后,买入节能环保公司的应收账款,向其提供融资服务,购买节能环保服务的企业则按照合同约定的支付方式定期向浦发银行支付款项。二是清洁发展机制项目支持产品,该产品主要是为在碳交易系统中进行碳交易的客户提供在线短期融资服务,具体操作是:碳交易的买方以经过碳排放权交易所确认的买入交易申报要约在线向浦发银行申请融资,浦发银行审核交易真实性后,碳排放权交易所通知卖方将碳资产转入交易所控制下,浦发银行则将购买款通过交易所支付给卖方,同时碳资产的所有权转移给了买方,交易所按照浦发银行要求对买方购得的该部分碳资产实行抵押登记管理,同时买方按照合同定期向浦发银行还款。

四、绿色供应链金融风险因素

绿色供应链金融在发展实践过程中,由于经济政策变动、供应链管理低效以及供应链主体信息不对称等因素的影响,存在一定的风险。具体而言,按照不同的来源和层次,影响绿色供应链金融的风险因素可以分为供应链外生风险、供应链内生风险和供应链主体风险三类。

第一,外生风险也就是系统性风险,绿色供应链金融面临的外生风险包括经济周期波动、政策环境变化等。任何供应链都是在一定的经济环境中运行的,绿色供应链上的企业本身处于成本劣势,当经济周期发生变动,经济处于下行阶段时,这些企业进行绿色生产活动的动力就会更加不足,从而放弃绿色的生产方式,对环境造成伤害。此外,绿色供应链金融本就是一个极度依赖于政策优势的金融活动,当政策环境发生不利变化时,金融机构也会缺乏提供此服务的积极性,这对整个供应链都会带来沉重的打击。

第二,绿色供应链的内生风险包括供应链的结构稳定性、供应链流程管理效率等。一条完整的绿色供应链是如何构成的,供应链各节点的参与者如何协调配合,这些问题对于绿色供应链金融来说都很重要。如果供应链上的企业没有达成一致的绿色发展目标,那么绿色供应链金融就失去了它的意义,不仅偏离了绿色发展目标,甚至用绿色资金支持了一些破坏环境的企业。不仅结构要稳定,绿色供应链金融发挥最大的作用还依赖于高效的绿色供应链管理,如果供应链运营的流程不顺畅,供应链的组织管理混乱,对于绿色供应链金融的实施会产生巨大的障碍。

第三,绿色供应链主体的风险,包括企业的资质问题、信息不对称而产生的道德风险问题等。绿色供应链金融是专门针对符合绿色要求的企业提供的金融服务,某些本来不符合绿色评级标准的企业为了获得融资,很有可能通过“漂绿”或者“染绿”的方式蒙混过关。某些企业在获得绿色资金支持后,不按照银行的绿色贷款要求进行生产经营,从事一些无关绿色环保的活动甚至污染环境的活动,对于绿色供应链金融的长远发展都会带来不利影响。

五、防范绿色供应链金融风险的建议

绿色供应链金融是将现有供应链金融、绿色金融和绿色供应链两两融合而創新发展出的新型融资方式,是加快发展方式绿色转型,推进碳达峰碳中和任务的有力保障。但同时,在实践发展过程中,也暴露出一些危害绿色供应链金融的风险因素,为了更好地防范风险,保障绿色供应链金融的长远发展,本文提出以下的对策建议。

(一)关注经济政策环境的变化,提前构筑抵抗风险的桥梁

除了自然灾害、战争等不可抗力风险因素外,很多外生风险驱动因素其实都与供应链运营的行业领域密切相关,但供应链金融的管理者需要实时关注这些因素的变化,以及这些变化对供应链金融可能带来的正面或负面影响,银行等金融机构根据对这些因素的判断及时调整决策,降低授信风险。在绿色供应链金融中,供应链上各参与者与绿色金融提供者要及时关注经济环境和政策导向的变化,保证绿色供应链在经济波动中平稳过渡。

(二)确保绿色目标一致性,提高绿色供应链管理质量和效率

供应链管理从本质上讲是企业间的关系创新和互动,是链上企业通过相互间的信任、依存和承诺实现整体绩效的过程。在绿色供应链金融管理过程中,要确保供应链上企业绿色目标的一致性,保证企业都有共同的绿色环保意愿,可以构建完善的利益共享和补偿机制,减少绿色生产经营活动的成本劣势,确保供应链总体收益最大化。同时,银行等金融机构可以建立专门的绿色供应链金融业务管理部门,建立扁平化的组织架构,提高跨部门的沟通效率,维护绿色供应链上企业的平稳经营。

(三)尽快建立完善的绿色供应链金融标准体系

绿色供应链金融在实践过程中的重中之重是要尽快建立专业、权威的第三方评估机构,构建完善的环境指标和统一的绿色评级审核标准,对绿色供应链上的企业进行科学严谨的评估。银行等金融机构根据企业的绿色等级提供差异化的融资服务,对相关企业绿色环保问题进行持续跟踪,一旦发现问题,及时调整对其进行的融资服务,同时加强对数字技术的投入,使得自身绿色金融服务更加高效。此外,供应链主体以及政府监管机构要对违背绿色原则的企业进行规范,核心企业可以将违背绿色要求的企业踢出绿色供应链,停止与其之间的合作,金融机构将打着绿色名义骗贷的企业永久拉入黑名单,监管机构对这类企业责令整改等。

(责任编辑:孟洁)

参考文献:

[1]中国绿色供应链联盟.中国绿色供应链发展报告(2019)[EB/OL].[2020-01-09].http://www.ecopv.org.cn/upload/gfzwh/file/20200623/1592913909819781.pdf.

[2]毛涛.碳达峰碳中和背景下绿色供应链管理的新趋势[J].中国国情国力,2021(11):12-15.

[3]薛小飞.商业银行绿色供应链金融的实践思考:模式、问题及对策[J].新金融,2022(3):41-47.

[4]夏平.“双碳”目标下绿色供应链金融发展的若干思考与对策建议[J].金融纵横,2022(9):3-10.

[5]Tao Wu,Chih-Chun Kung.Carbon emissions,technology upgradation and financing risk of the green supply chain competition[J].Technological Forecasting & Social Change,2020(152):1-7.

[6]薛小飞.商业银行视角下供应链金融风险来源与综合性管理架构思考[J].海南金融,2020(8):64-70+76.

[7]宋华.中国供应链金融的发展趋势[J].中国流通经济,2019,33(3):3-9.

[8]马骏,孟海波,邵丹青,朱亚珊.绿色金融、普惠金融与绿色农业发展[J].金融论坛,2021,26(3):3-8+20.

[9]王晓燕.“双碳”目标实施对我国金融业的影响及应对策略[J].海南金融,2022(6):22-27.

[10]钱声勇.银行推进绿色供应链金融发展的思考与建议[J].现代金融导刊,2020(4):43-48.