光伏板块底在哪?

刘超然

光伏板块怎么了?步入三月,光伏陷入持续回调。本月以来,多支光伏ETF累计跌幅超过了10%。可见近期光伏板块的投资者相当难熬,光伏一体化龙头隆基绿能(601012.SH)在上周五跌破40元/股后,周一盘中更是触及近两年的最低点38.4元/股,一众光伏细分龙头均未幸免于难;而光伏板块整体经历了残酷的9连阴数据显示,根据已有数据的6,700多家主动权益类基金产品中,有超过八成的基金产品在3月16日出现大幅下跌,其中中信建投智信物联网等的单日跌幅超过5%。

根据2022年年报数据来看,这些基金毫无例外的都重仓了光伏板块,其中中信建投智信物联网A的前十大重仓股中,就有7家个股属于光伏设备行业,例如天合光能(688599.SH)、晶澳科技(002459.SZ)、晶科能源(688223.SH)等。然而,市场的主要疑惑在于,虽然光伏板块近期并不受资金青睐,但相比其他板块的业绩不确定性,光伏板块2022-2023年的业绩大概率符合预期甚至超预期,而且整体估值已经出现背离,为何还跌这么惨?

除了前期市场疑虑的硅料产能过剩隐患,产业链价格战的因素。这里还有两点非常重要的逻辑。

光伏产业长期业绩被机构过度透支。

回到光伏板块炒作最火热的2021年,市场普遍对光伏产业的估值已经将业绩预期透支到2025年,甚至有机构采用“终局估值法”。换言之,2021年光伏产业的个股标的价格已经反映了未来数年的业绩。说到这,与A股机构普遍的投资行为息息相关。在国内,资金面强于一切,而机构则是资金面核心主力。这些主力普遍相比长期的战略资产配置,他们更倾向于战术性资产配置。在投入大量研究后,发现某些确定性较强的产业趋势机会时,短期内会直接将全产业链优秀的个股标的在3-5年的产能、业绩等预期全部打满,引导大量资金流入该产业。这也是导致在A股某些产业个股股价短期动辄翻倍或翻数倍增长。然而结果可想而知,短期1-2年产业风口一过,大资金逐步离场,一地鸡毛。

说到终局估值法,顾名思义,就是假设当期某个热门板块的概念公司在5-10年后,当所有市场对它的业绩或产量预期都顺利实现后,机构会给该公司一个超长期的估值,再用这个估值与目前股价进行比较,从而做出买賣决定。显然,这个和常用的按照公司当前及未来3年内业绩来判断股价的方法有很大不同,按理来说该估值方法一般用在初创企业,因为此类VC投资期较长,可以与匹配。

但近些年这种估值方法却越来越普遍的被用在二级市场投资,比较有代表性的是木头姐当年对特斯拉给出了3,000美元/股的估值,这个估值的依据是预期十年后,特斯拉的销量达到2,000万辆,尽管2022年全年销量才130多万,如此来看木头姐对特斯拉每年销量的平均增速在31%左右,相比于2022年增长的40%基本还是在合理范围内,但该估值方法并未不考虑十年后由于激烈竞争带来的毛利水平下降因素,不过从特斯拉近5年盈利能力来看,竞争激烈但毛利率和净利率不降反升,但如此锚定一个指标进行估值终究还是过于激进。

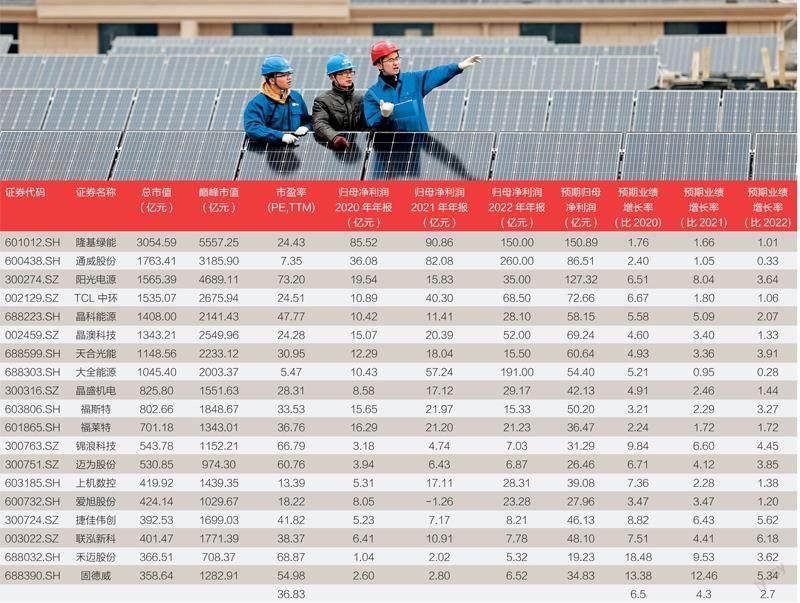

回到光伏板块,上面表格是一个有意思的统计(仅作参考思路)。逻辑如下:选取目前市值前20名的光伏板块上市公司作为样本,根据近两年最大区间回撤倒回市场最热、市值最高的巅峰时期,这里将“巅峰市值”作为市场或机构预期的最大市值,在根据目前冷静期的光伏板块的平均相对PE(TTM)估值来进行测算,可以得到一个市场或机构2021年对光伏板块预期的业绩情况,再与当年业绩和目前业绩进行对比。相比于2020年年底至2021年年初光伏行业最热的时候,按照2020年年报业绩,市场平均都给出了上市公司平均6倍左右的归母净利润增长,到了两年后的2022年年报,仅有4家上市公司基本完成了市场预期,通威股份和大全能源超预期完成是依靠硅料价格暴涨带动公司业绩量价齐升,而也正如行业预期那样,光伏板块的寡头隆基绿能和TCL中环基本在2023年基本算完成了两年前市场和机构预期的业绩,其他上市公司基本都还差着1倍的业绩预期,也难怪目前市场对光伏板块的热情较浅,像阳光电源当年近4,700亿左右的市值基本已经反映到2025年的业绩预期了,而且这还是业绩增速较快的情况下,如果按照30%~40%的增速来看,很可能反应到2027年。

如此来看,光伏板块长期业绩被严重透支,β收益几乎被消耗殆尽。

海外政策影响。最近欧洲出台了一个“清洁能源自给”提案,大致意思就是欧洲未来风电场85%所用组件、60%的热泵、85%的光伏电池、85%的电解槽必须在欧洲生产,简言之就是欧洲要减少对光伏产业链进口的依赖,也要搞“自主可控”。消息一出,吓坏了国内光伏板块的投资者,3月16日也是受到这一消息的影响,A股光伏板块集体大幅回调,光伏ETF(515790)当日大跌4.68%,光伏一体化龙头隆基绿能大跌5.3%,很多龙头都跌幅都超过了5%。

原因在于,市场悲观认为,欧洲这个自给提案一出,将大大影响国内光伏产业出海。要知道,2022年中国的组件和逆变器在欧洲市占率分别约在80%~90%和60%~70%左右,而去年中国出口至欧洲的光伏组件达到86.6GW,占中国组件出口的56%,市场预期2023年预计接近90~100GW的光伏组件出口或将减半,那么国内光伏的产能过剩将不可避免,这也是市场最悲观的一面。然而,抛开提案尚未通过不说,就欧洲自建光伏上游产业链这件事的周期就不是一年半载可以完成的。

而且,“东方不亮西方亮”,海外市场的转机在于国内“一带一路”政策下,国内光伏在中东、北非市场的开阔情况。相比于欧美市场,这些海外市场无论需求、自然环境还是政策都更适合国内光伏产业出海拓展。

首先自然环境更适合光伏:光照更强,对产品要求更高。数据统计,阿联酋的太阳年辐照总量为7,920MJ/m2,技术开发量每年约2,708TW·h。以色列的太阳年辐照总量为8,640MJ/m2,技术开发量每年约318TW·h。伊朗的太阳年辐照总量为7,920MJ/m2,技术开发量每年约20PW·h。约旦的太阳年辐照总量约9,720MJ/m2,技术开发量每年约6,434TW·h;

其次中东存量市场较低:根据国际可再生能源署最新报告显示,全球可再生能源装机容量在2021年底达3,587GW,而中东地区的总装机容量为24GW,虽与去年同期相比增长了约4.5%,但不及全球装机容量的1%。事实上,面对中东较低的存量市场,巨大的增长空间已经吸引了国内一批光伏厂商跑步进场。隆基绿能沙特红海新城406MW光伏項目、卡塔尔哈尔萨800.15MW光伏电站和沙特拉比格400MW地面电站等;天合光能至尊组件40MW挺进中东市场;阳光电源提供了卡塔尔800MW项目、阿布扎比2.1GW项目、埃及100MW替换改造项目的逆变器解决方案等。

数据显示,中东在2022年12月从中国进口了约1GW的光伏组件,2022全年累计达11.4GW,相对2021年环比提升78%。往年以巴基斯坦、以色列作为主要光伏出口国,而2022年阿联酋、沙特阿拉伯两国出现大幅度增长。其中,2022年沙特阿拉伯从中国进口了1.2GW的光伏组件,相比2021年不到100MW的需求出现大幅增长;而阿联酋去年从我国进口约3.6GW的光伏组件,增幅高达340%,已经超越巴基斯坦的2.9GW成为中东地区最大的中国组件进口国;

中东市场需求已经开始逐渐放量了,随着中东地区的政治与安全局势逐渐明朗化,长期来看极大可能成为我国光伏出海的下一目标。

光伏板块最核心,也是最吸引市场的长期投资逻辑,不同于芯片、AI等科技板块,光伏是少有的全产业链都可以国内自主可控且全球整体技术水平持平的产业,不仅可以内循环,还可以出海,可以带动经济发展“三驾马车”中的投资和出口。虽然前期光伏板块并不受到资金青睐,但马上4月进入年报和一季报业绩披露的窗口期,相比于计算机、AI板块,光伏整体的业绩确定性更强,有希望成为机构调仓换股的方向。