加大逆周期调节力度

廖宗魁

在6月中旬央行“降息”之后,市场似乎并不很“买账”,上证综指一度下探3150点,离岸人民币汇率也贬值至7.28附近。但市场可能低估了政策稳增长的决心。

中国人民银行货币政策委员会2023年第二季度例会。认为,2023年以来宏观政策坚持稳字当头、稳中求进,推动经济运行整体好转。稳健的货币政策精准有力,加大逆周期调节力度,综合运用政策工具,切实服务实体经济,有效防控金融风险。

此次央行例会包含了很多重要的政策信息。在一季度的例会中,基调上强调货币政策“保持连续性、稳定性、可持续性,科学管理市场预期”,这体现了在一季度经济超预期向好后,货币政策只需要保持连续、稳定。但在二季度的例会中,基调上强调货币政策“加大逆周期调节力度,综合运用政策工具”,在二季度经济增长动能趋弱后,货币政策或进一步加力。

这是央行于6月中旬降息和6月16日国常会政策基调的延续。6月16日,国常会强调,“围绕加大宏观政策调控力度、着力扩大有效需求、做强做优实体经济、防范化解重点领域风险等四个方面,研究提出了一批政策措施。”

中信证券认为,相较于一季度例会,本次例会对宏观政策调节的表述更为积极,参考6月央行行长重提“逆周期调节”后降息快速落地,再贷款等结构性工具得到额度补充的情况,预计后续稳增长工具将围绕内生需求不足等问题接续发力。

天风证券认为,二季度例会重提“加大宏观政策调节力度”,表明在二季度货币政策和信用政策力度短暂放缓后,目前正进入重新发力期,降息是政策宽松的一个标志性信号,阶段性信用收缩正在进入尾声。

7月将进入重要经济数据和政策观测的窗口期,6月份和二季度经济数据即将公布,一些上市公司的中报业绩快报也将陆续公布;7月底召开的政治局会议,将决定后续宏观政策的方向。目前A股的估值和人民币汇率都已经反映了较低的经济预期,但是对未来宏观政策加力的反映并不充分,市场仍低估了未来政策的力量,A股处于赔率较佳的阶段。

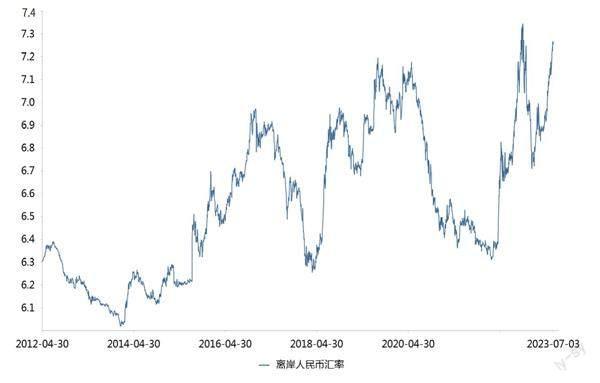

图:防范人民币汇率大起大落风险

数据来源:Choice

货币政策的一些重点

对于当前经济形势,本次例会认为,“国内经济运行整体回升向好,市场需求稳步恢复,生产供给持续增加,但内生动力还不强,需求驱动仍不足。”这也是上半年经济的一个总结,即供给持续恢复,但内生动力不强、需求不足,这正是要加大逆周期调节的原因。而且央行还强调,要“切实支持扩大内需,改善消费环境,促进经济良性循环,为实体经济提供更有力支持。”

在物价方面,与一季度例会相比,本次例会增加了“关注物价走势边际变化”的表述。2023年以来,物价的一个突出变化就是,CPI不断走低至零附近,PPI则持续不增长。虽然物价的走低可能是短期的,受到一些基数的干扰,但也从侧面反映出整体经济需求不足的特征。

在利率方面,一季度例会的表述是“推动企业综合融资成本和个人消费信贷成本稳中有降”;而二季度例会则强调,“推动企业融资和居民信贷成本稳中有降。”这预示着,未来进一步降息的可能性仍很大。尤其是之前侧重居民消费贷成本的下降,而这次则包括了居民按揭贷款,未来房贷利率仍可能进一步下调。

过去几年,面对疫情的冲击,相比于欧美国家,中国央行的降息是比较谨慎,仅累计降息60个基点(以7天逆回购利率为标准),这就给往后应对经济风险留下了很足的政策空间。

在结构性政策方面,一季度例会侧重“要坚持‘聚焦重点、合理适度、有进有退,延续实施碳减排支持工具等三项货币政策工具”。而二季度例会则强调,“保持再贷款再贴现工具的稳定性,延续实施普惠小微贷款支持工具和保交楼贷款支持计划”。小微贷款和保交楼正是二季度经济的薄弱环节,央行的结构性政策工具将重点支持这两个领域。6月30日,央行增加支农支小再贷款、再贴现额度2000亿元。

由于民营企业,尤其是小微企业受到疫情的冲击最大,他们不仅收益受损,在债务成本相对刚性的情况下,资产负债表也在恶化,这大大抑制了民营企业投资的能力和意愿,创造就业的能力也在下降。

对房企供给端的支持已经起到了效果,政策的焦点转向了房地产需求端。

根据国家统计局数据,1-5月民间投资增速罕见的出现负增长,比整体投资增速低4.1个百分点,大幅低于国有投资8.5个百分点。5月份16-24岁人口城镇调查失业率高达20.8%,创下有数据记录以来的最高。

在房地产方面,二季度例会删去了此前的“有效防范化解优质头部房企风险,改善资产负债状况”的表述,转而强调“因城施策支持刚性和改善性住房需求”。2022年年底,“金融十六条”等支持房企融资的措施出台,抑制了房企风险的蔓延。央行表态的转变,意味着对房企供给端的支持已经起到了效果,政策的焦点转向了房地产需求端。

中信证券认为,后续对房企的金融支持可能主要围绕发挥存量政策效力,对地产需求侧的支持在二季度例会中重要性被提前,表明央行支持剛性和改善性需求的政策取向。

人民币贬值或接近尾声

5月份以来,人民币汇率的持续贬值,离岸人民币汇率从6.85贬值到目前的7.28附近,已经逼近2022年年底7.37的低点。

人民币的弱势主要来自两方面的影响:其一,美联储大概率仍会继续加息,美元将保持相对强势的位置,对所有非美货币都构成一定的贬值压力;其二,二季度中国经济复苏边际放缓,外资对中国经济前景有所担忧,中美利差继续扩大,企业和居民纷纷选择持有美元存款,而不是马上兑换成人民币。

显然人民币的过快贬值已经引起了央行的关注。相比于一季度例会强调的“增强人民币汇率弹性”,二季度例会则强调“综合施策、稳定预期,坚决防范汇率大起大落风险”,这体现出央行对于稳定人民币汇率的政策意图。

2022年三季度人民币汇率跟随美元大幅走弱时,央行把远期售汇业务的外汇风险准备金率从0上调至20%,并召开了电视电话会议稳定汇率预期。

天风证券认为,汇率如果突破前期低位,贬值预期可能加速自我强化,因此此时阻止人民币贬值预期是较为合理的位置。从央行的表述看,适度阻止贬值的诉求上升,未来可能使用逆周期调节因子、外汇存款准备金等政策工具。

在央行释放稳汇率的预期信号后,7月3日和4日,离岸人民币汇率升400个基点至7.23附近。