中国光伏产品出口面临的挑战及应对措施研究

赵青松 王萌杰

摘要:中国是全球第一大光伏产品生产及出口国。通过分析我国光伏产品出口的市场国别分布,发现光伏产品出口市场的集中度较高,欧盟是我国光伏组件出口的最大市场,荷兰是最大的出口国,亚洲是我国硅片和电池片的主要市场,硅片出口主要集中在东南亚地区,土耳其、印度、柬埔寨是我国电池片的前三大出口国,巴西是我国光伏产品的新兴市场。我国光伏产品出口的主要挑战包括:供需不匹配导致的产能过剩;关键技术缺乏,存在被“卡脖子”的风险;频繁遭受“双反”调查;欧美国家对我国光伏产品的打压;国际竞争日益加剧,各国争相推动光伏产品的生产制造和供应链本土化等。中国光伏企业要实现国际市场多元化发展,加强关键技术的研发,拓展海外产业链,利用自贸协定扩大对伙伴国的出口。

关键词:中国光伏产品出口;市场国别分析;主要挑战

近年来,中国大力发展可再生能源,光伏产业规模迅速扩大,光伏产品出口额激增。中国拥有从光伏发电原材料及设备的制造、集中式与分布式光伏电站的建设及运营到光伏电站运维服务等完整的产业链。作为世界第一大光伏生产国,中国光伏产品的出口额持续增长,一直保持全球最大光伏出口国的地位。2021年,我国提出“碳达峰”和“碳中和”的“双碳”发展目标,在此背景下,深入研究中国光伏产品出口的市场国别及面临的挑战具有一定的现实意义。

一、中国光伏产品的产出概况

光伏产品主要分为硅片、电池片、光伏组件三大类。其中,硅片包括n 型单晶硅片、p 型单晶硅片、铸锭单晶硅片、多晶硅片四种;电池片分为铝背场电池(Al-BSF)、发射极钝化和背面接触(PERC)、隧穿氧化层钝化接触(TOPCon)、具有本征非晶层的异质结(HJT)、交指式背接触(IBC)、金属穿透电极技术(MWT)、异质结背接触(HBC)、隧穿氧化层钝化背接触(TBC);光伏组件由多晶、p 型单晶、n 型单晶、MWT封装四种组件构成。

(一)中国光伏产品产量及全球占比分析

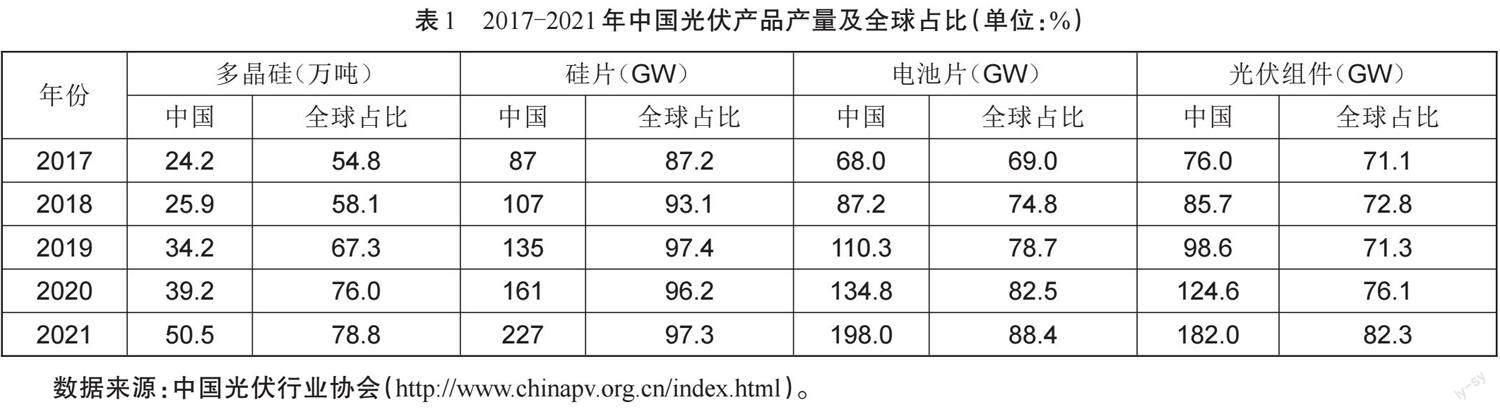

目前,中国光伏行业拥有全球最完整的光伏产业供应链优势,产业配套完备,产能产量优势明显。近年来,我国光伏产品的产量快速增长。据中国光伏行业协会统计,2017-2021年,多晶硅产量从24.2万吨增长至50.5万吨,增长了1.1倍,国际市场占有率从54.8%提升至78.8%;硅片产量从87GW 增长至227GW,①增长了1.6倍,国际市场占有率从87.2%上升至97.3%;2021年,电池片产量达到 198GW,比2017年增长了1.9倍,全球市场占比为88.4%;同期,光伏组件的产量从76GW 持续增长至 182GW,增长了1.4倍,光伏组件的全球占比一直超过70%,从2017年的71.1%上升至2021年的82.3%(见表1)。

2022年,我国光伏组件产量达到288.7GW,同比增长58.8%,其中,排名前五企业产量占总产量的61.4%,产量达5GW 以上的组件企业有11家,预计2023年组件产量将超过433.1GW。

(二)中国光伏年新增装机容量及全球占比分析

2016-2022年,全球新增装机量由77GW 增至230GW,增长了2倍。同期,中国新增装机量由35GW 增至87GW,提升了1.5倍,占全球新增装机量的比重由2016年的45.5%上升至2017年的53.5%,之后出现下滑,于2019年达到阶段性低点26.1%,随后波动上升至2022年的37.8%。其中,2017年和2022年是中国光伏新增装机容量的“高速发展期”(见图1)。

(三)中国光伏产品国际市場占比提升明显

中国光伏产品具有较强的国际竞争力,在出口规模扩大的同时,国际市场国别结构也发生了变化。首先,欧洲市场。2022年,中国向欧洲出口光伏组件86.6GW,同比增加了112%,主要国家包括荷兰、西班牙、希腊、葡萄牙、波兰和德国,都达到了吉瓦级以上的出口规模,特别是荷兰是中国的第一大出口国。自2022年“俄乌冲突”以来,欧盟与俄罗斯之间的关系趋于恶化,欧洲多国出现了能源供应危机。为了减少对俄罗斯的能源依赖,欧盟国家加速了光伏电站的建设步伐,这使得中国光伏产品在欧洲市场迎来新的发展机遇。2022年5月,欧盟的重新赋能欧盟计划落地,将欧盟2030年可再生能源在总体能源消费中的占比目标从40%上调至45%。受此影响,我国光伏产品对欧洲市场的出口迅速上升,2022年,我国光伏组件出口额增加约1.7倍,其中欧洲约占55%的市场份额。

其次,亚洲是我国硅片和电池片的重要市场。2022年,我国对泰国、越南、马来西亚三国的硅片出口额为35.8亿美元,同比增长95.6%,占中国硅片出口份额的70.9%。土耳其、印度、柬埔寨、泰国、韩国是我国电池片的前五大市场,出口额占电池片出口市场份额的四分之三。我国与东南亚各国在光伏产业合作日益加深,这得益于东南亚各国相继出台一系列促进本国光伏产业发展的法案,以菲律宾为例,其明确规定可再生能源要在2040年发电占比达到50%,且光伏行业允许外资持股100%。

最后,中国光伏组件在美洲市场的份额也逐渐上升。作为美洲地区的最大市场,巴西受到14.300法案的影响,②产业呈爆发式增长,市场需求旺盛。该法案实施带动了巴西2022年分布式光伏项目的“抢装”热潮,当年中国对巴西光伏组件出口额为47.8亿美元,出口量为17.9GW,同比增长58%。该法案还规定在2023年前完成申请的光伏项目必须于120天至一年内完成安装,导致巴西目前对光伏组件仍有较高需求。2023年第1季度,中国对巴西光伏组件出口量为5.2GW,高于2022年第四季度的3.7GW。

二、中国光伏产品出口现状

(一)出口产品类别及规模

近年来,随着全球清洁能源需求的上升,我国光伏产品出口大幅增长。2016-2022年,出口总额由140.2亿美元增至512.5亿美元,上涨了2.7倍。2020年出现小幅度下滑后又迅速回升,2022年达到历史新高,同比增长80.27%。其中,硅片出口额从27.1亿美元涨至50.74亿美元,提升了0.9倍;电池片出口额由8.1亿美元上升至38.15亿美元,提高了3.7倍;光伏组件出口额由140.2亿美元增长至512.5亿美元,上升了2.7倍。中国光伏产品出口主要集中在光伏组件,光伏组件的出口额约占整个光伏产品出口额的80%。同期,在进口方面,多晶硅进口额从20.5亿美元小幅增至25.8亿美元,但在2017-2020年进口额持续下滑,从23.7亿美元跌至9亿美元(见表2)。

(二)出口市场国别及地区

中国光伏产品出口市场的集中度较高。2017-2022年,我国光伏组件前十大出口国所占总出口额的比重达70%以上,且主要集中在欧洲和亚洲地区。其中,硅片和电池片主要出口到亚洲地区,光伏组件的主要出口地是欧洲,2022年荷兰、巴西、西班牙为光伏组件出口的前三大市场,占出口总额的46%(见表3)。

2017-2018年,我国光伏组件前三大出口国分别是印度、日本、澳大利亚。其中,印度2017年占中国光伏组件出口的比重高达29.8%,2018年印度的市场份额大幅度减少,跌至15.2%。同期,日本是我国光伏组件第二大出口国,其占中国光伏组件出口额的比重从19.6%下滑跌至14%;澳大利亚的占比却由6.5%上升至10%。

2019-2020年,荷兰、日本、越南成为我国光伏组件前三大出口市场,荷兰的市场份额由12.8%增长至17.4%。同期,日本由10%下降至9.1%,越南由8%增长至14.4%。越南占比的大幅度上升主要受政策的影响,2017年4月,越南政府出台《11/2017/NQ-ttg 号决定》,规定在2019年6月底之前投产的太阳能项目,将有资格获得为期20年的FIT(上网电价)合同,价格为0.0935美元/千瓦时(kWh),该项决定使得我国光伏组件对越南的出口迅速增长。

2021-2022年,荷兰、巴西成为我国光伏组件前两大出口国。荷兰2022年占中国光伏组件出口比重高达27%,是2017年的10.8倍。巴西是我国光伏组件出口的新兴市场,占比近两年上升至12%以上。印度2021年的市场份额增长至10.3%,排名第三位。西班牙2022年的占比为7%,排名超过印度位列第三。

三、中国光伏产品出口面临的挑战

(一)频繁遭受“双反”调查

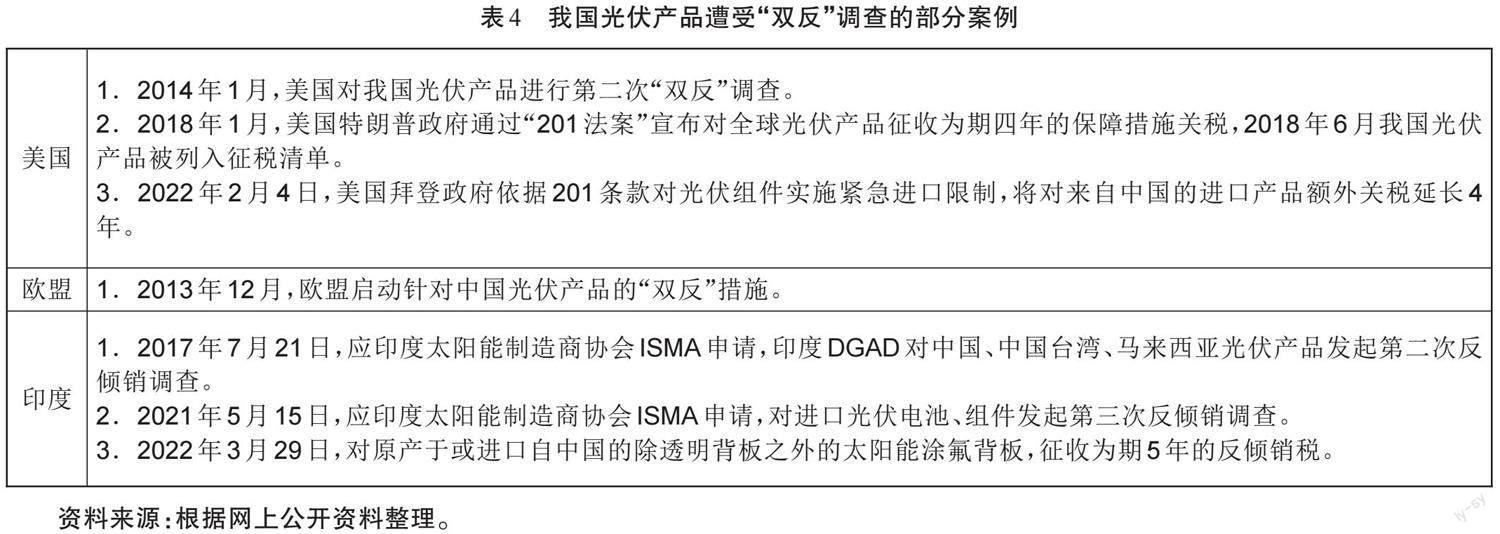

我国光伏产品频繁遭受“双反”(反补贴和反倾销)调查,其中,欧美和印度是我国光伏产品遭受“双反”调查最严重的地区。2013年12月,欧盟启动针对中国光伏产品的“双反”措施(见表4);2014年1月,美国对我国光伏产品进行第二次“双反”调查;2022年3月29日,印度对原产于或进口自中国的除透明背板之外的太阳能涂氟背板,征收为期5年的反倾销税。受此影响,我国光伏产品在印度和美国的市场份额迅速下滑。2017年美国仍是我国光伏组件出口第四大国,占出口总额的5.9%,但2018年1月美国通过“201”法案后,我国对美国光伏产品出口骤降。2017-2022年,中国光伏组件对印度的出口额占比从29.8%跌至6%。2018年9月,欧盟终止了对中国光伏产品的“双反”措施,之后我国对欧盟出口额出现大幅增长,欧盟2022年占中国光伏组件出口额高达55%。

(二)关键技术存在技术短板

虽然我国各类光伏产品产量在全球占比中均已超过70%,但许多光伏企业却把重点放在已有技术的推广和应用,忽略了关键技术的研发,导致欧美国家在部分光伏技术上处于领先地位,我国企业仍存在被“卡脖子”的风险。例如,光伏逆变器是太阳能光伏发电系统的心脏,其将光伏发电系统产生的直流电通过电力电子变换技术转换为生活所需的交流电,是光伏电站最重要的核心部件之一。但据中国光伏行业协会统计,我国应用本土产化功率模块的逆变器仅占国内逆变器总量的10%,使用国内本土产主控制芯片的逆变器仅占国内所有逆变器总量的18%。在整个光伏产业链技术壁垒最大的多晶硅生产中,目前国内外厂商主要采用的是封闭式的改良西门子法,2020年国内厂商采用此技术生产的多晶硅约占全国总产量的97.2%,这一技术在国内还是空白。

(三)同质竞争导致产能过剩

在我国光伏产业产能扩大的背景下,也存在产能过剩的危机。从需求侧看,国家发展改革委等9部门联合印发的《“十四五”可再生能源发展规划》要求,到2030年,我国风电、太阳能发电总装机容量要达到12亿千瓦以上。截至2022年10月底,全国累计发电装机容量约24.95亿千瓦,其中,风电3.49亿千瓦,太阳能发电3.64亿千瓦,两者共合计7.14亿千瓦。在此基础上,到2030年,还需要新增5.94亿千瓦的风光发电,未来8年平均每年要完成74.23吉瓦的新增风光装机。2022年,中国光伏发电新增装机容量为87.41GW,如果每年都按此装机容量增长,仅靠光伏发电就很容易达成在2030年12亿千瓦的目标。

在供给侧方面,上网电价补贴是我国对光伏产业的主要支持政策,在此政策的支持下,光伏产业规模快速扩张,也吸引大量外部企业的投资。据中国光伏行业协会统计,2021年至2022年11月,我国光伏规划扩产项目超过480个,大批资本的投入不仅导致光伏产能的急速扩张,也将带来产能过剩的风险。

(四)面临欧美国家歧视性法规的打压

1.美欧霸凌式法规挤压我国相关产品的国际空间

中国是全球最大的工业硅和多晶硅生产国,作

为重要产区的新疆贡献了全国近一半的产量。但在2021年6月,欧洲议会通过了“反强迫劳动海关措施”决议,要求在欧盟各国海关禁止强迫劳动的产品进入欧盟市场。美国海关和边境保护局(CBP)也将新疆生产的全部产品均推定为所谓“强迫劳动”产品,禁止与新疆相关的任何产品入境。欧美各国通过造谣新疆强迫使用劳动力来限制我国光伏产品的出口。此外,还要警惕亚洲开发银行、欧洲复兴银行的跟进,全球大部分光伏电站的建设都离不开这些国际金融机构的支持,我国光伏企业需提前做好应对。

2.美欧针对性法规限制我国相关产品的市场空间

全球光伏市场在保持旺盛需求的同时,光伏制造业的国际竞争日益加剧,欧美国家正积极谋划光伏产业生产制造和供应链本地化。美国《2022通胀削减法案》计划投入300亿美元用于生产税收抵免,以促进美国太阳能电池板及关键产品加工,美国能源部還建立了“碲化镉发展联盟”,意在增加本国碲化镉光伏材料和组件产量;2022年3月,欧盟委员会正式公布绿色工业计划的两大基石《净零工业法》和《欧洲关键原材料法案》提案,计划到2030年将光伏和电池等关键绿色工业的本土产能提高到40%。其他各国政府也在积极推动光伏产品本土化,例如,日本企业将钙钛矿产品视为新一代光伏电池备选,力图在光伏产品市场寻求新的竞争力。印度宣布了“高效太阳能光伏组件国家计划”,意在增强本国制造能力,降低太阳能光伏产业的进口依赖。与此同时,部分国家也出台一些措施限制进口我国光伏产品。

四、对策建议

(一)挖掘“蓝海市场”,实现出口市场的多元化发展

我国光伏产品出口市场过于集中,对这些市场依赖度加深必然会增加我国光伏产品出口的风险。为此,一是要继续扩大对荷兰、西班牙等欧盟主要国家的出口。二是要大力寻找替代市场,实现出口市场的多元化。特别地,非洲是我国市场占比最低的大洲,且非洲地区拥有丰富的太阳能资源,电力供需缺口大,普遍不具备制造光伏产品的能力。中国企业可以通过工程建设、人员培训、技术支持及其他“光伏+”等路径,加深与非洲市场的合作,扩大在非洲的市场份额。另外,巴西作为我国光伏产品的新兴市场,其市场规模和潜力都很大。2022年,巴西的光伏新增装机容量超过15GW,光伏发电已成为其电力的第三大来源,同年,我国对巴西光伏组件的出口高达47.8亿美元。中国企业应以巴西为“跳板”,继续加深与拉丁美洲地区其他国家的合作。

(二)加强关键技术的研发

为防止欧美发达国家对我国光伏产业实施的技术限制,我国政府及相关科研机构应加强与企业的合作,一方面政府通过产业政策等手段,规划光伏产业的发展路径,推动技术进步,降低生产成本;另一方面政府与科研机构合作构建开放、高效的技术平台,企业也要加大对光伏行业关键技术的研发投入,健全以需求为导向、企业为主体的研发机制。此外,光伏龙头企业也应发挥好引领作用,帮扶中小企业研发专一特定产品,力争实现核心技术的自主突破,打破欧美发达国家的技术垄断。

(三)拓展光伏行业的海外供应链

我国光伏产品一直深受欧美国家的政治打压,欧美国家通过诬陷我国新疆强迫使用劳动力,禁止与新疆有关的光伏产品入境。在此形势下,可以采用两种规避方式,一是通过供应链追溯,证明产品无新疆原料成分、供应链里无清单实体。否则企业则需要提供“供应链追溯、供应商管理、劳动合规”三项证明来申请例外,但难度很大。二是通过海外建厂的方式来规避打压。2022年6月,美国政府结束对泰国、马来西亚、柬埔寨和越南光伏产品原材料的溯源调查,宣布取消对这四个国家的光伏产品关税,两年内对美国出口光伏产品的关税降为零。在此背景下,我国光伏企业可以向东南亚转移产能,在东南亚建立产品供应链,在海外完成硅片、电池片、组件的制造加工,再出口至欧美国家。

(四)利用自贸协定扩大对伙伴国的出口

当前,我国已与26个国家和地区签署了19个FTA 协定,自贸伙伴覆盖亚洲、大洋洲、拉丁美洲、欧洲等。例如,东盟、日韩、澳大利亚等都是我国光伏产品的主要市场。RCEP 实施后,我国出口至 RCEP 成员国的部分光伏产品已实现“零关税”。因此,要充分利用已实施双边及多边 FTA 协定的关税减让条款,扩大对自贸伙伴国的光伏产品出口。此外,南美地区作为我国光伏产品的新兴市场,与其构建自贸区将有利于我国扩大光伏产品出口。

当前,全球能源结构正在朝着清洁化和低碳化的方向转变,各国政府也在积极推动本土光伏企业的发展。在此背景下,技术进步将带来光伏发电成本下降,光伏市场需求将持续高涨。根据中国光伏行业协会的预测,2023年,全球新增光伏装机量为280至330GW,国内光伏新增装机量超过95GW,累计装机有望超过487.6GW。在市场需求的推动下,光伏企业不断加大组件生产力度,我国光伏“龙头”企业在成本控制、生产规模、产业链供应等方面也有显著优势,我国光伏产品的出口前景广阔。

五、结语

作为我国外贸出口的“新三样”(电动汽车、光伏产品、锂电池)之一,中国光伏产品具有较强的国际竞争力,近年来,我国光伏产品的产量和出口都呈现快速增长态势,其中,光伏组件的全球市场占比超过70%。以荷兰为代表的欧盟是我国光伏组件出口的最大市场,以泰国、越南、马来西亚、土耳其、印度为代表的亚洲是我国硅片和电池片的主要市场,而非洲则是我国光伏产品相对空白的地区。当前,中国光伏产品出口仍面临产能过剩、频繁遭受“双反”调查及欧美国家歧视性法规的打压等一系列挑战。为此,中国企业应积极挖掘“蓝海市场”,加强与巴西为代表的南美国家光伏合作,积极开拓以埃及、南非为代表的非洲市场,持续扩大对自贸伙伴国的光伏产品出口。

注释:

①GW(吉瓦)=109瓦.

②2022 年 1 月,巴西公布 14.300 号法案,法案规定 2023 年 起将对装机容量不超过 5MW 的新建分布式光伏项目逐 步征收配网费用,征收比例由 2023年的 15%逐步提升至 2029 年的 100%;2022 年及之前建设的可减免征收配网 费用,减免优惠可以执行至 2045年.

参考文献:

[ 1]王恒田, 杨晓龙. 我国太阳能光伏产品出口问题、机遇与 对策研究——基于创新发展视角[J].价格月刊,2020(8): 52-56.

[2]朱向东, 贺灿飞, 朱晟君. 贸易保护如何改变中国光伏出 口目的国格局? [J].地理研究,2019( 11):2565-2577.

[3]郭庆方, 冯冰. 中国与发展中国家光伏终端利用的国际 合作研究——基于技术经济特征及其转换机制[J].中国 科技论坛,2021( 10): 180- 188.

[4]赵竹君, 黄晓通. 中国光伏产品遭遇贸易救济调查的现 状分析及应对策略[J].价格月刊,2020(8):47-51.

[5]杨学坤. 一带一路战略下中国光伏产品出口策略[J].中 国人口 ·资源与环境,2016(S1):435-437.

[6]王捷, 林余杰, 吴成坚,杨斌浩.碳中和背景下太阳能光伏 产业现状及发展[J].储能科学与技术,2022(2):731-732.

[7]侯伟丽, 李思敏, 刘星. 产业支持政策、进口国市场需求对 欧盟可再生能源产品出口的影响分析[J].中国地质大学 学报(社会科学版),2020(4): 103- 114.

[8]张惠, 童元松. 我国光伏产品出口“一带一路 ”沿线国家 贸易潜力的实证研究[J].天津商业大学學报,2021(2):28- 38.

[9]邵冠华. 中美贸易摩擦对我国光伏产业的影响分析[J]. 对外经贸实务,2019( 12):7-9.

[ 10]陈玉山, 张智璇. 我国光伏产品出口贸易影响因素的实 证分析[J].中国商论,2023( 14):69-72.

[ 11]程冉, 马新玥.基于生命周期评价的光伏贸易对碳排放 的 影 响 研 究 —— 以 中 国 为 例 [J].中 国 集 体 经 济,2022 ( 13):80-83.

[ 12]辛中华. 贸易保护主义的应对策略——基于光伏产业 的经验[J].南京林业大学学报(人文社会科学版),2020 (05): 114- 122.

[ 13]文芳, 陈菁, 卢江海等. 光伏产品出口贸易摩擦与技术性 贸易措施应对——以福建省为例[J].北方经贸,2020( 1): 13- 16.

[ 14]孙晶. 我国太阳能光伏产业的国际贸易竞争力研究[J]. 价格月刊,2017( 12):32-36.

[ 15]朱立萍. 新形势下防止我国光伏产品出口重新陷入困 境的探析[J].对外经贸实务,2017(5):41-44.

[ 16]谭大海. 中国光伏产业在经济危机下如何应对欧美贸 易保护政策[J].现代商业,2016( 12):34-35.

[ 17]侯冬晨, 范丹丹. 浅析贸易摩擦对中国光伏产业发展的 影响[J].当代经济,2015( 16):30-31.

[ 18]王晓东, 王涛. 战略性贸易政策视角下我国高新技术产 业发展路径研究——以光伏产业为例[J].改革与战略, 2015(3): 120- 124+ 160.

[ 19]白璐. 分布式光伏下我国光伏行业的国际贸易前景分 析[J].农村经济与科技,2016( 14):93+97.

[20]蒋旭. 贸易摩擦对中国光伏产业发展的影响研究[J].价 格月刊,2016( 10):58-61.