房产税对房租的影响及试点建议

刘正才 张元峰

(上海师范大学商学院,上海 200234)

一、引言

房产税作为对房产所有人进行征收的财产税,主要有两个作用,一是增加税收来源和缩小贫富差距,二是对房地产市场和房价起到稳定作用。关于房产税的征收,在我国的讨论由来已久,主要目的还是出于对房价的调控,目前仍处于有限试点阶段,但从长远来看在全国推行和实施是迟早的事。我国房产税试点是2011 年在上海和重庆两个城市开始实施的,但由于不是国际上推行的普遍征收,只有少量的投资用房得以征收,因而对房地产市场影响很有限,未能起到有效遏止房价上涨的作用[1]。从理论和国际经验来看,作为每年征收的比例税,房产税这一经济手段是能够对房地产市场起到自动稳定器的作用,是一个良好的房地产市场调控的长效机制。由于我国目前没有正式开征房产税以及现有房产税的试点方案不能有效发挥调控作用,造成使用非市场化的以限购为主的行政手段调控房价,这不仅影响房地产市场的健康发展,还助长假结婚假离婚等社会不良影响。所以,从稳定房地产价格的角度,我国开征普遍征收的房产税是必要的,而且随着我国城镇化发展的基本完成,土地财政将难以为继,房产税则是维持财政税收的一个稳定替代来源。2021 年10 月23 日,全国人大通过扩大试点的决定后,关于房产税的征收曾一度又成为社会关心的话题。虽然房产税的扩大试点因房地产市场和经济不景气而暂时搁置,但将来重启试点也是可以预见的。

关于房产税的进一步试点和征收方案的设计,虽然我国目前还存在比较大的争议,但如果要有效发挥房产税对房地产市场的调控作用,就不能再重复原来的试点方案,应该考虑与国际接轨的普遍征收的试点方案,也是未来推行的大势所趋,即自住用房与投资用房的所有者一样都需征收房产税。当然,具体征收方案的设计需要考虑多方面的影响,不仅要考虑对房价的影响,还要考虑对其他经济方面的影响。过去,许多学者针对房产税与住房买卖价格的关系进行了大量研究,而研究房产税对房屋租赁价格即房租的影响的文献很少。房地产市场是一个由房屋租赁市场和房屋买卖市场组成的整体,它们之间是相互关联的,一个市场的变化会波及另一个市场。通常,征收房产税能起到抑制房价过快上涨的作用,减少民众买房的压力,这也是我国出台房产税试点的最初动机。但是,征收房产税之后,会多大程度上影响房租,这关涉到城市尤其大城市租房居民的利益。如果房租过高,其实跟房价过高一样也会产生负面社会影响,降低广大租房者的生活质量与幸福指数[2]。所以,房产税政策的出台及征收方案的设计也要兼顾城市里广大租房群体的利益,故研究房产税对房租的影响也是很有必要的。同样,过去的研究主要是从对房价影响的角度提出房产税征收建议的,忽略了从对房租影响方面的思考和建议。

前面提到研究房产税对房租影响的文献很少,而且即使有对房租影响的少量几篇文献,也只是做了简单的理论分析,未能全面深入分析。王永钦等从房租与房价互动的角度[3],张敬东[4]和吴丹[5]从税负转嫁及供给角度,分析了房产税的推出会导致房租的上涨。胡壁君(2018)则从不同城市的角度分析了房产税对住房租赁市场的差异化影响,认为房产税对推高一线城市房租的影响最大[6]。关于房产税对房租的影响,本文将先从租赁供需及其弹性角度进行全面深入的理论分析,然后结合房产税对房租及其他经济方面的综合影响,针对我国房产税的试点和征收方案提出相关建议。

二、房产税对房租的影响分析

根据经济学供需理论,任何商品的价格都是由该商品的需求和供给两个方面共同决定的,住房租赁价格即房租也不例外。房产税不仅影响租赁需求,也会影响租赁供给,从而形成新的均衡租金。本文除对租赁供需进行均衡分析外,还将在其基础上借助弹性理论,进一步分析税负转嫁对租金的影响。房产税政策并不直接影响住房的租赁市场,而是通过影响住房的买卖市场来影响租赁市场的。所以,只有先对住房需求类型及两个住房市场的关联性有个基本了解,我们才能更好地分析房产税是如何影响住房租赁市场及房租的。

1.住房需求及两个市场的关联性

住房是房地产中最重要的产品类型,属于生活必需品,与一般产品和生活必需品不同,不仅具有消费和投资的双重特性,而且在消费上也有双重特性,既可以购房居住,也可以租房居住,住房市场由此包括住房的买卖和租赁两个市场[7]。租赁市场上产生的需求为租赁需求,是租房者为满足自住而导致的消费性需求。买卖市场上产生的需求一般包括自住需求和投资需求,其中自住需求是居民为满足自住消费而产生的购房需求。投资需求是房地产投资者为获得投资收益而产生的购房需求,投资收益既包括购房后的增值收益,又包括房子的租赁收益[8]。房地产投机属于投资需求的一种,主要获取短期增值收益,并不期望租赁收益而把房子作短期空置以待售。在投机很少的房地产市场,房地产投资者一般不会把房子空着,而是设法把房子租出去。

从以上分析可以看出,住房市场包括两个市场和三种需求,两个市场通过三种需求的彼此关联而联系在一起。当居住方式发生变化的时候,自住需求和租赁需求之间是可以相互转化的,是一个此消彼长的替代关系,自住需求的减少就会导致租赁需求增加,反之亦然。自住需求减少引起住房买卖市场的价格下降,而由此带来的租赁需求增加会引发租赁市场的租金上涨。租赁需求与投资需求是相互促进的引致关系,投资需求产生租赁供给,可以抑制租金而满足租赁需求,而当租赁需求增加时,又会推动租金上涨,从而引发投资需求的增加[9]。同理,投资需求的减少会导致租赁供给减少,投资需求减少引起住房买卖市场价格的下降,而由此带来的租赁供给减少也会引发租赁市场的租金上涨。总之,住房买卖市场因需求减少导致价格下降的同时,会引起租赁市场的租金上涨。

虽然住房的买卖市场和租赁市场是彼此联系和相互影响的,但总体上来讲,住房的买卖市场是主要的,因为用来自住的住房是多数,用来出租的投资用房是少数。据2020 年的七普数据,我国城市中租房居住的家庭占比25.57%,一般来讲沿海大城市的租房占比要高一些,比如上海的租房占比为40%[10]。因此,这进一步说明只对少数投资用房征收房产税,并不能有效抑制住房需求和起到稳定房价的作用,与国际接轨的包括对自住用房的普遍征收才能对房地产市场起到自动稳定器的长效作用。下面基于普遍征收方案分析房产税对房租的影响。

2.对房租影响的供需分析

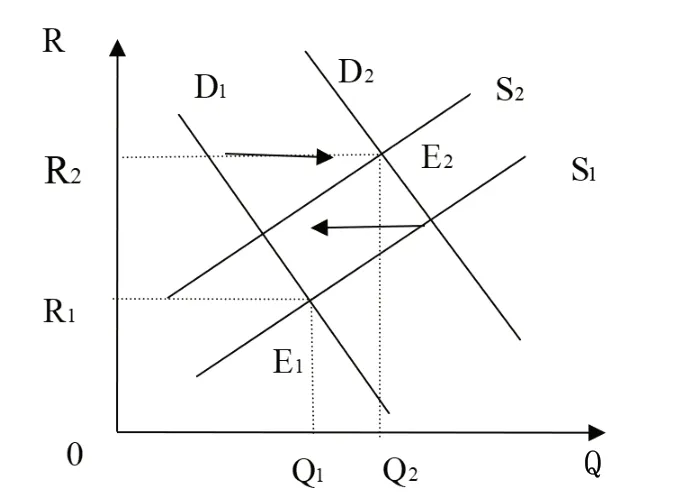

首先,从需求方面分析。房产税作为房屋持有税,既会对已购房的人产生影响,也会对即将购房的人产生影响。因此,房产税征收后,会通过影响自住购房需求以及自住房屋所有者的保有成本这两条路径来进一步影响住房租赁需求,从而影响房租。我们知道,一旦对住房持有环节开征房产税,其直接影响的是住房买卖市场。对于自住购房的需求者来说,当开征房产税后,养房成本的增加会降低他们的生活水平,使部分购房者觉得购房居住不合算,转而从租赁市场以租房来满足居住需求,也即由自主购房需求转化为租赁需求,从而增加了住房租赁市场上的需求。另外,对部分收入偏低的已购房自住的房屋所有者来说,养房成本的增加让他们觉得租房更合算,从而将现有自住房产出售,然后通过租房满足居住需求,这同样导致住房租赁需求增加。所以,房产税对租赁需求影响的两条路径都产生了相同的结果,即房产税的征收将会导致住房租赁市场的需求增加,从而在一定程度上给房租带来上涨的压力。如图1 所示,当开征房产税之后,由于租赁需求增加,需求曲线由D1向右移动至D2。

图1 房产税对房租影响的供需变化

其次,从供给方面分析。房产税征收后,会通过影响住房的投资需求以及房屋出租者的住房保有成本这两条路径来进一步影响住房租赁供给,从而影响房租。住房投资需求的一个主要目的是获取房屋的租金收益,因此投资需求是形成住房租赁市场供给的重要来源之一。对投资购房的需求者来说,房产税的开征会增加他们的住房持有成本,从而降低其预期的投资收益,这将打击他们投资购房的积极性,削弱住房买卖市场上的投资需求,进而减少住房租赁市场的供给。另外,房产税的开征也增加了住房出租者的保有成本,从而降低了其出租房屋的收益,导致其出租房屋的意愿降低,部分出租者由租转售,进而使住房租赁市场可供出租的房屋数量减少。对于以投机为目的的短期空置房来说,它们本来不形成租赁供给,房产税征收后则会加速这类房产的出售,对租赁供给并不会起到多少增加的作用。所以,房产税对住房租赁供给影响的两条路径同样产生了一致的结果,即房产税的征收将会降低住房租赁市场的供给,从而也在一定程度上给房租带来上涨的压力。如图1 所示,当开征房产税之后,由于租赁供给减少,供给曲线由S1向左移动至S2。

最后,结合供需两方面进行均衡分析。如图1 所示,在房产税征收之前,住房租赁市场的均衡房租是租赁需求曲线D1与租赁供给曲线S1相交所对应的R1;当房产税征收之后,右移的租赁需求曲线D2和左移的租赁供给曲线S2形成新的更高的均衡房租R2。总之,房产税对住房租赁市场所产生的影响,无论是增加租赁需求,还是减少租赁供给,都对房租起到助涨作用。所以,根据供需理论,在其他条件不变的情况下,房产税的实施将显著推动房租的上涨。

3.对房租影响的税负转嫁分析

接下来,我们进一步分析住房租赁市场的税负转嫁问题。我们知道,房产税是向住房所有者征收的,在租赁市场,也即直接向房屋出租者征收房产税,并不向租房者收取房产税。表面上看,需求方的租房者并不受到房产税征收的影响,但供给方的出租者会把征收的房产税加到房租上去,以免减少因持有成本增加导致的损失。根据税负归属和转嫁理论,这主要取决于所征税产品的供给价格弹性和需求价格弹性大小的比较,弹性小的一方会分担更多税收,而弹性大的一方分担的税收要小一些[11]。由前面分析可知,租赁供给是由投资需求转化而来,租赁需求是自住需求转化而来,很明显住房作为投资品,其投资需求的弹性比较大,而自住需求的弹性比较小,因为住房作为消费性生活必需品,其需求弹性呈刚性特征。进一步说,当面临成本升高的时候,租房者由住房租赁市场转向买卖市场比较难,购房的机会成本很高,从而租房者的需求缺乏弹性;而房屋出租者由住房租赁市场转向买卖市场出售或空关比较容易,机会成本较小,因而出租者的供给富于弹性。所以,在住房租赁市场,房屋出租者可以把政府征收的房产税大部分转嫁到租房者头上,即房产税会显著地影响到房租的上涨。

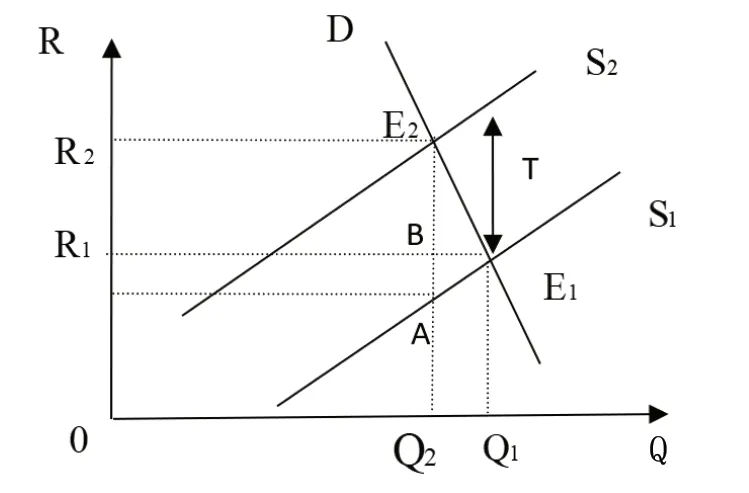

房产税的征收有两种计税方式,一种是以房价计税每年缴纳,一种是以房租计税每年缴纳。其实,两者没有本质区别,以房价计税也可以折算转换为以房租计税。如图2 所示,在房产税实施之前,住房租赁市场的均衡房租为R1,供给曲线S1因弹性大比较平滑,而需求曲线D 因弹性小比较陡峭。当政府对房屋出租者征收税额为T 后,供给减少,供给曲线由S1向左移动到S2,垂直移动距离为T,均衡点从E1点上升到E2点,均衡房租从R1升到R2。从图2 可以看出,T 的大小与AE2相等, R1R2是与BE2相等,BE2即增加的租金由租房者埋单,剩余的房产税AB 部分则由房屋出租者承担。很显然,租房者因缺乏选择弹性小而承担了大部分房产税,而出租者因弹性大只承担了小部分房产税。所以,房屋出租者不仅可以进行税负转嫁,而且把房产税的多数部分转嫁给了租房者。

图2 房产税对房租影响的税负转嫁

从以上理论分析可知,无论从供需关系的角度,还是从税负转嫁的角度,都可以说明普遍征收的房产税将会推高房租,而且对房租的影响是比较大的。与此同时,从上面的供需关系分析也可以看出,房产税对房租的影响都是透过对住房购买需求的直接影响而带来的,也就是说房产税的征收会导致住房需求的减少,并对房价上涨起到抑制作用,从而导致对房地产投资的减少,并进而对经济增长产生负面影响。我们知道,房地产是国民经济中的支柱产业,而且其关联产业链很长,涉及很多行业的发展。所以,房产税尽管可以抑制房价的上涨,对房地产市场起到稳定作用,但它不仅会带来房租上涨的负面作用,而且也对整个宏观经济的增长产生一定程度的负面冲击。当然,房产税对宏观经济的负面冲击主要是房产税开征后的短期影响,但从长期来看,房产税作为每年征收的比例税,同样给宏观经济内置了一个自动稳定器,对经济发展起到稳定作用。因为经济增长与房价具有高度相关性,经济上行将带动房价上涨,从而导致房产税增加和购房需求减少,起到抑制房价上涨和房地产投资增加的作用;相反,经济下行将造成房价下降,从而导致房产税减少和购房需求增加,起到抵制房价下降和房地产投资减少的作用,也即房产税能起到削减房地产和经济发展周期的波峰和填平房地产和经济发展周期的波谷的稳定作用。

三、推进房产税试点的建议

综上所述,在未来房产税征收方案的设计上,不仅要注意对房价的影响,而且还要兼顾广大租房群体的利益,以及考虑到房产税的实施对宏观经济的负面影响。总而言之,在将来房产税的扩大试点及推行时,应该综合多方面的经济影响来出台实施方案,为此本文提出如下几点建议。

1.应推行普遍征收的房产税试点方案

目前,我国在上海和重庆的房产税试点都是非常有限的征收,不仅大比例的自住用房不予征收,而且即使投资用房也是很少比例得以征收。很显然,这种征收方案难以对住房需求和房价起到什么抑制作用,所以不能再重复原有的征收模式。只有试点和推行与国际接轨的普遍征收的房产税方案,才能给房地产市场加上有效的自动稳定器和避免未来房价出现过快上涨的情形。同时,房产税的普遍征收可以形成一个稳定的税收新来源,并且收入高房产多的人房产税征得多,房产少的人房产税征得少,无房低收入者不征房产税,加上转移支付就更可以起到走缩小贫富差距的共同富裕之路。

2.在经济上升时期启动房产税试点和政策的实施

由于房产税有减少投资和产出的负面作用,当经济处于下行通道的时候,启动房产税征收的话,则会加速经济的衰退,甚至会引发经济大危机的爆发。因此,应该注意启动房产税实施的时机,不应该选择在经济下行时期推行,应选择在经济上升时期启动。很显然,在我国当前经济不景气的环境下,是不适合扩大试点和推行房产税的。

3.采取渐进的低税制方式推进房产税的实施

税率高虽然能够更加有效地抑制房价的上涨,但其对租赁市场的负面影响也会增强,将严重损伤城市尤其是大城市里广大租房者的利益。而且我国住房自有率很高,即使在城市的租房者,他们大多在老家也拥有房产,采取普遍征收的话,民众难免有抵触情绪,所以国际上通常采取低税率制[12],那我国启动房产税征收则应采取更低的税率,甚至可以从象征性征收开始,以增加适应过程。因此,无论从有房居民还是从租房居民的角度来看,房产税的征收都应该采取低税制,并循序渐进地做到有所提高。与此同时,应建立起房产税为民所用的透明机制,以消除民众的戒心。

4.采取因地制宜的税率差异化方式推进房产税的实施

房地产具有很强的区位性特点,各个地区的房价和房租相差比较大,并非与收入呈现同比例的差距,一般大城市的居民相比收入来讲承担更大的房价和房租压力,所以通常大城市应征收更低的房产税税率,不宜采取全国统一的税率征收。也正因如此,房产税属于地税,具体要征收多高的房产税,应由各地根据自身经济情况而定。

四、结语

事实证明,之前那种有限征收的房产税试点方案对房价上涨的抑制起不了什么作用,而与国际接轨的普遍征收理应成为未来扩大房产税试点的必然选择。固然,普遍征收的房产税对房价的上涨具有较好的抑制作用,但也对房租具有显著的推高作用,可谓“按下葫芦浮起了瓢”。所以,推行房产税试点要有综合考量和平衡思维。同时,也不能有一步到位的思想,重要的是先搭建起普遍征收的制度框架,然后在尊重国情的基础上谨慎地循序渐进地推进。当然,随着房产税这一长效调控机制的建立和完善,那些非市场化的比如限购等房地产调控措施就应逐渐退出。