分众的救赎

2010年8月3日,与闷热的“桑拿天”相比,分众传媒的总部—上海市江苏路369号兆丰世贸大厦28层,与往常一样平静而有序。

然而,就是这个看似平常的日子却有两件事不得不提:一是,这一天分众传媒出售好耶62%股权获得的1.24亿美金正式打入分众传媒账户;二是,北京国家会计学院组织了一个包括公司治理、资本运营、成本管理等方面的专家组来到分众,对其展开“会诊”式调研。

两者看似没什么关联,但其中却暗涵,分众从疯狂“加法”到“减法”的资本转型逻辑。第一件事标志着分众完成资本“减法”的基本布局。而后者说明,分众开始在内部财务管理上加大力度,魔鬼往往在细节中,它们显然已经意识到,在之前的疯狂并购中,作为决策支撑中枢的财务管理,也有改善的空间。

其实,从一定意义上说,它们都是分众自我救赎的举动,这一天,无疑也会载入分众传媒的史册。

毫无疑问,分众救赎成功与否的判断还为时过早,但它注定是一场艰难之旅。

在美国著名影片《肖申克的救赎》中,年青的银行家安迪被冤枉杀了他的妻子和其情人,这意味着他要在肖申克的监狱渡过余生。

银行家出身的安迪很快就在监狱里吃得很开,他懂得如何帮助狱卒逃税,懂得如何帮监狱长将他收到的非法收入“洗白”,很快,安迪就成了狱长的私人助理。

一名小偷因盗窃入狱,他知道安迪妻子和她情人的死亡真相,兴奋的安迪找到了狱长,希望狱长能帮他翻案。虚伪的狱长表面上答应了安迪,暗中却派人杀死了小偷,只因他想安迪一直留在监狱帮他做账。

安迪知道真相后,决定通过自己的救赎去获得自由!

看来,分众的救赎也得江南春自己来操刀,所幸的是,江南春已开始以“归零”的心态重新出山,分众犹如他的英文名称“focus media”,开始回归“专注”。

遭遇尴尬

分众传媒总部的会议室墙壁上摆放着很多奖杯:2007年度上海创意产品品牌企业;中国创业产业领军企业奖,中国创意产业100强;2007年中国企业管理特殊贡献奖; 2006年中国企业社会责任调查百家优秀企业; 2006年度中国最佳商业模式等等。

这些奖杯见证分众传媒过往几年的辉煌,但大多数奖杯主要集中在2007年前后,这也从侧面反映出分众近年来的尴尬。

江南春和它的分众最初的“故事”是从开创性地利用液晶屏,打发人们等待和乘坐电梯的无聊时间开始的,之后,华尔街投资者开始注意到这家中国公司,经过几轮私募后,实现成功上市。

彼时,手握大笔现金的江南春展开疯狂并购。“约他们谈谈价钱。”这是业界盛传的江南春以往口头禅。在分众前进路上的所有对手,每发现一个,江南春都是用这句话来给下属发出指令。

短短两年半,分众收购了60多家公司(详见后文《分众式扩张》),股价蹿升到60多美元,如江南春所愿,它看起来像是成了“中国最大的数字媒体集团”。但是,在接下来的两年时间,这家公司似乎走了“背运”:无线业务被关停、好耶单独上市受阻、LCD大面积停播。

在分众股价跌到6美元之际,美国著名分析师巴拉克-帕兹塔尔(BarakPaztal)曾撰文分析分众股价下跌90%之多的原因,其中首要原因就是,“发展过快,18个月内兼并4家公司。其中包括移动营销公司、室内广告公司、互联网机构、好耶和平面海报广告公司等。

与此同时,2008年的金融危机也给分众“致命一击”。2009年半年报显示,分众的互联网广告业务、电影院广告业务以及传统户外广告牌业务的净亏损为4450万美元,这比去年同期的净亏损额230万美元和上一季度的净亏损额1770万美元又扩大了不少。

在对于2009财年第三季度的业绩展望中,分众的业绩预期继续让股东无法满意。分众传媒预计,2009财年第三季度来自于互联网、电影院以及传统户外广告牌业务的净营收为4600万美元到4700万美元,这比第二季度的数字下降了一半左右。

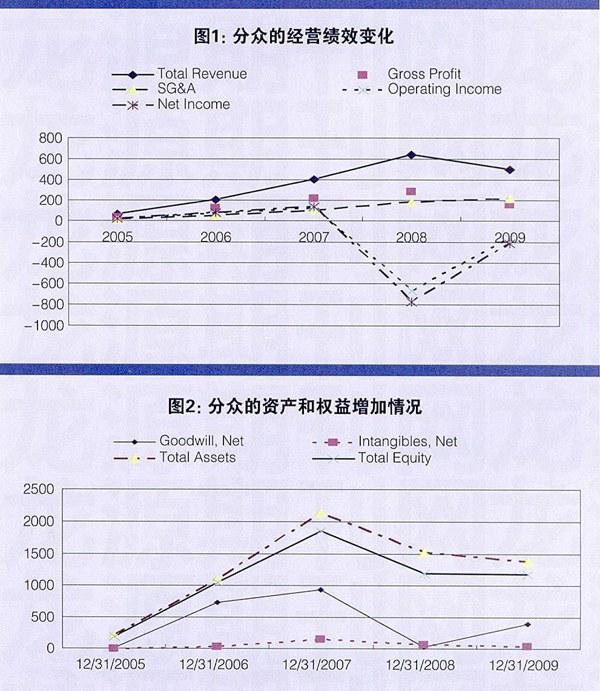

右图1和图2很好地描述了当时分众基本面上出现的问题:图1表明2008年前,分众各方面指标都处于上升通道,分众权益的增长来自资产的增长,而资产的增加来自商誉的增加。图2说明,2007年~2009年间,分众的市场出现了问题。销售额和毛利虽然在上升,但管理费用的上升幅度更大;经营利润和税后利润出现大幅亏损。即收购无法从根本上解决分众的盈利问题。分众不过是借助资本运营来掩盖住了产品运营商出现的下滑和问题。

危局之下,分众被迫开始做减法。

重组玺诚

高商誉往往是导致收购失利的重要因素,是导致业绩波动的一个定时炸弹。根据2001年6月30日美国会计准则委员会(FASB)颁布的第141号《企业合并》(FAS No.141)和第142号《商誉及其他无形资产》(FAS No.142)会计准则,在企业合并的会计处理上取消了权益结合法,企业合并必须按照购买法确认商誉。同时FAS No.142规定,在商誉初始确认后不再进行摊销,而是进行至少一年一次的减值测试。而在此之前,按照美国会计原则委员会1970年的第17号《无形资产》意见书,还可以把商誉按照不超过40年内进行摊销。现在,如果出现减值,将直接冲减当期收益。截至2007年底,从上市开始的两年半时间里,分众花费在收购方面的资本总额高达6亿美元。其中几笔溢价收购所形成重组费用和高商誉开始导致分众业绩下滑。分众2006、2007年报表分别显示了高达7.3亿和9.43亿美元的商誉。

2008年第四季度,分众公布一次计提“重组”玺诚业务的减损支出2亿美元,相应的商誉损失也与此相当。由于玺诚并没有达到收益目标,分众没有支付后来的1.8亿。

江南春也承认,在玺诚上市、因为亏损而导致股价降低之后,再出手收购才是最好的方法。(如果当时不收购)分众的卖场业务有可能(因为与其竞争)避免不了继续亏损,但会远小于当时立即收购玺诚造成的损失。这次耗资巨大的亏本买卖最终以“玺诚不要了”作为结束。

就这样,分众改变了玺城独立运营的做法,将其“重组”纳入分众体系中。在以分众的名义重新与家乐福等卖场进行谈判之后,场地租金回落到了相对合理的价格。

分众的总经理杨德毅坦承,在上市的前夜,将玺诚“拿下”是没有错的,毕竟通过这一收购,消灭了竞争对手,并使分众在卖场领域相对垄断,只是代价太高。仅玺诚一单,PE值高达17.5倍。

叫停无线

2006年,分众传媒花费3000美元收购9家无线短信业务公司,重组为分众无线。2007年分众无线进行重组实现大幅盈利后,江南春曾高调宣称将于2008年对分众无线进行分拆上市。但后来的3•15事件表明,分众无线神话般的高成长和盈利主要来自垃圾短信的群发,靠垃圾短信盈利虽然不违法,但折射出商业道德的缺乏。这导致资本市场对分众股票的厌倦和沽空,导致其股价从2008年3月13日的45.81元/股下跌到3月17日的32.19元/股。在三个交易日内下跌42.31%,仅3月14日和17日两个交易日就下跌了26%(3月15、16日分众停牌),随后分众无线进入到业务重组中,独立上市进程搁浅。

随后在12月10日,分众传媒正式宣布,其已经终止无线广告业务,原因是“由于市场状况发生了变化”。

分众无线的问题主要出在缺乏是非观和道德判断,杨德毅表示,从商业价值上而言,这次收购是没有错的,甚至它的利润还是蛮高的。

出售好耶

好耶的剥离,标志着分众基本完成减法的布局。

2010年7月,分众将独立上市无望的好耶剩余62%股份出售给Silver Lake,在7月底出售好耶的公告刊发前,市场依旧认为这家分众旗下中国最大规模的互联网广告代理公司正在筹备IPO。甚至,在3月的投资者电话会议上,分众传媒高管也承认即将完成好耶38%股份的管理层持股(下称MBO)计划,并对包括好耶在内的电影院广告、户外LED网络以及互联网广告服务在2010年的净营收做出了3700万美元到3900万美元的预估。为什么会在这时候出售好耶给第三方银湖基金?

对此,好耶首席执行官朱海龙表示,我们非常欢迎银湖投资集团成为我们的大股东和战略合作伙伴。好耶希望利用银湖投资集团雄厚的技术背景以及对全球互动媒体市场的特别洞察力,来帮助我们持续发展并促进我们的业务模式不断创新。

江南春也对此表示:好耶已经发展至新的阶段,我们认为,像银湖投资集团这样的技术投资公司通过提升好耶在华市场技术竞争力,必将会把好耶发展至一个更高的水平。在此交易之后,分众传媒今后将重点关注我们的核心业务——不断拓展商业楼宇LCD联播网、卖场网络、海报框架等生活圈媒体平台的影响力。

不过,无可否认的是,出售好耶仍然对于改善分众的年度投资支出压力大有帮助。来自分众的财报显示,分众传媒这几年基本每年的固定支出范围是12亿至13亿元人民币。“交易结束,银湖的收购现金已经全部到账,加之分众此前账面上约6亿美金的现金流,分众传媒目前的现金流将超过7亿美金。”分众的一位高管说,“目前,分众不缺钱。”

既然不缺钱,没有像外界所言的“缓解财务压力”,分众剥离好耶意欲何为?让我们来算一算这是一桩什么样的买卖。

收购好耶100%股份,支出的现金和股票价值2.25+0.7465 = 2.9965 亿美元。管理层MBO好耶38%股份,分众收入1330万美元。出售好耶62%股份给Silver Lake,收入1.24亿美元。

如果不考虑管理层MBO,分众在收购和出售好耶62%的股份上,共亏了6178.3万美元。

再看看,好耶给分众带来的营收,表1是对好耶为分众贡献的营收的统计,即使用了互联网广告业务部分的数据。好耶为分众贡献总营收是3.2592亿美元。

好耶网是一笔赔本买卖,也得到杨德毅的认同,如果计算好耶这几年的净营收,虽然总体上不赔钱,其实是一次“失败”收购。

从以上收入构成情况来看,主要由好耶运营的互联网广告业务大概占了分众总营收的两成,属于分众业务的一大块,分众也一直声称看好互联网广告业务。但我们仔细查看分众近几年的财报可以发现,好耶运营的互联网广告业务近几年来毛利润率下降很快,这也许是分众最终痛下决心割肉卖出此块业务的真正原因。

对比分众传媒自2007年收购好耶到2009年的财报,我们可以看出(见下表2),分众传媒由好耶运营的互联网广告业务的毛利率下滑非常厉害,2007年为31.40%,2008年为22.30%,2009年只有可怜的8.5%。可见,这三年来,分众传媒运作好耶并不理想,毛利率大幅下滑,与其他业务相比下滑较快,对优势业务造成一定的拖累。

分众传媒之所以割肉出售好耶,把自己费心经营的这块业务剥离,其重要原因是在整合和运营多年后,好耶非但没有更好的起色,其毛利率反而逐年下滑,而且下滑幅度之大,令分众无法接受,这块此前被分众看好的业务非但没有成为分众的新盈利点,反而成为拖累公司发展的一块业务。分众传媒内部不愿具名人士表示,这才是分众决定调整业务,回归主营业务最主要的原因。

战略重组

出现问题,就要解决,这是一个伟大的企业或者想要成为伟大企业所要直面的选择。江南春也逃避过,2008年12月22日,心灰意冷的江南春一度宣布选择与新浪进行合并,将合并分众传媒旗下的所有主要户外数字广告资产,包括分众楼宇电视、框架广告以及部分卖场广告业务等兑换新郎新发股票4500万股。2009年6月10日,新浪CEO曹国伟在财报会上表示,由于主管部门监管的需要,双方协商延长合并截止日至9月30日。2009年9月18日,分众在二季报中披露,其与新浪的合并案仍在接受商务部的反垄断审查,如9月底前仍未获批,双方将考虑协商延迟合并时间,或改变合并方案。后来证实,该合并方案没有获得商务部审批。2009年9月28日,双方宣布终止合并方案。

逃避无望,江南春只能义无反顾地面对。

江南春的第一招就是管理层重组。2007年江南春曾辞去CEO职位,专司董事长职位。2010年1月26日,执行董事长江南春取代谭智再度出任首席执行官一职。分众传媒还宣布任命了新的首席财务官。

与此同时,江南春另一个大的动作就是增持股票。2009年9月23日,分众传媒宣布向江南春增发7500万股普通股,每股价格1.899美元,合计1.42亿美元,锁定期为6个月。江南春在此次认购后,将持有公司发行股票的19%。同时公布了董事会成员的最新变动。另外,分众传媒宣布,为激励管理团队与员工,公司还计划取消在2007年期权计划下发行的全部期权,并按照2007年的期权计划向管理层、员工及公司董事发行限制股。受此消息影响,盘中分众传媒股价一度上涨4%,成交于10.20美元。

这是大股东通过增持自己的股票,向资本市场传达自己股票被低估的典型做法,用以表达对自己公司的股票充满信心。同时,大股东增持股票,进一步巩固自己在董事会的地位,也是乱世中提升投资者信心的通常做法。

战略归核

自2005年7月上市以来,分众通过一系列收购兼并,从电梯到影院、互联网、手机、卖场、户外等,江南春在几年间就先后投资和收购60多家公司,媒体广告帝国的雪球越滚越大。然而,规模化的野蛮扩张带来的业绩快速增长并没有持续多久,2008年的内忧外患让这位并购狂人遭遇滑铁卢,当年公司股价更是大幅缩水。

一年多以来,分众重组、关停或剥离的业务还包括了部分户外广告牌、LED广告、数家规模比较小的电梯海报广告网络。分众的业务重新回归到楼宇、电梯和卖场广告联播网上。

2009年1月,退居二线的江南春重新出任分众传媒CEO,并将“规模化”战略转为“集中化”。当时,德意志银行TMT行业分析师RebeccaJiang曾指出,通过重组剥离非核心业务,分众必须更加关注核心业务的成长,这是实现公司业绩长期稳定增长的保证。

一些项目,除了新兴的影院内的电影映前广告,包括加油站数字广告屏,以及世博园周围的广告刷屏机,江南春认为它们的市场规模还远不到进入的时候,即使资本市场可能会认为它们是“不错的概念”也都被分众放弃了。

江南春表示,从2010年起,分众将集中资源开发更小城市的商务楼宇联播网、公寓电梯平面媒体网及卖场终端广告网业务,“我们相信,我们在更小城市的投资将为公司未来3~5年的发展奠定基础。

目前,分众已经展开媒体倍增计划,争取将三、四线城市的机器数翻一番。将卖场业务的覆盖量从目前的160多个城市增加到250个城市,覆盖大卖场数量增加30%左右,以配合客户日益迫切的渠道下沉需求。

通常在剥离业务时,往往本着“只削减脂肪,而不伤及肌肉”的原则进行,并且剥离出来的业务往往卖给关联方或友好的第三方,而不是卖给竞争对手。“像江南春这种剥离有过度之嫌”,有专家如是评价。

在如此“大手术”之下重组效果也开始显现。2010年3月17日,分众传媒发布了2009年财报。该季度公司总净营收为1.443亿美元,楼宇、框架、卖场三大主营业务2009年第四季度总营收9830万美元,高于此前预期的9200万美元。互联网广告、电影院广告及户外LED网络业务2009年第四季度总营收4600万美元,高于此前预期的3900万美元。

财报显示,去年第四季度分众产生4300万美元的自由现金流,运营现金流达7230万美元。截至2009年12月31日,分众传媒共持有5.68亿美元的现金和现金等价物,比截至2009年9月30日的3.83亿美元增长48%。

重塑价值观

江南春似乎是个运气不错的人,股价最高的时候辞掉首席执行官,在最低点的时候回来,金融危机对中国广告业的影响似乎又很快过去了,现在股价16美元上下,与最低点4.8美元已经上涨了几倍,发生的那些不好的事仿佛都与他无关。

“当时总想着做最大,然后退休,所以就没有规划,这个公司也没有价值观,”江南春在复出一年多之后,口头禅换成了“价值观”,“分众无线就是价值观上出了问题,只想着赚钱,管理也跟不上。”

企业文化的改变预示着,分众重塑价值观的决心。位于28层的“分众驿站”也于今年6月份开始启用,这是分众对内部员工开放的免费咖啡吧,还提供水饺和点心,用来会客和休息。这也是一改过去分众极少考虑员工的工作感受的举措。各种会议的主题多是销售、销售、销售,对于销售部门的内部抢单行为也从未讨论过解决办法。现在公司则办起了用以内部宣传的报纸—在公司成立整整7年之后。

另外,每个部门的主管,都被要求在属下员工生日的当天亲自送上蛋糕。很多细节都在悄然改变。

反思分众传媒这个企业,从成立之初的2003年,到2010年的8年时间里,分别经历了多轮私募、上市、行业并购整合、多角化收购并经营;经历了信任危机、资本运营失利、管理层大变动和业务重组,从多元化回归到主业。在金融危机之前,分众给投资者带来了诸多回报;在经历了2009年短暂而痛苦的重组后,分众逐渐走出低谷,再次为股东创造出超过市场平均水平的回报。可见,分众是具有顽强生命力和市场价值的企业,经历过沉浮之后,年轻的分众能再创辉煌?

- 新理财·公司理财的其它文章

- 视界

- 张国厚:战略型CFO

- 由国美股权之争想起的

- 国有资产的第三轮整合

- 矿贸两难

- 公平汇率