分众式扩张

分众传媒2003年成立,为了在竞争中快速胜出,必须有金融资本的支持。于是分众先后进行了三轮私募融资。当时投资商之一的软银中国对媒体广告没有概念,并不看好分众的商业模式。分众传媒成立之初,适逢“非典”,没有人外出,广告商大幅压缩广告支出。分众很快出现资金流紧张问题。于是紧急启动第二轮融资,在2003年底前,媒体广告价值凸显,分众成功吸引了众多外资的注意,获得大约2000万美元的私募投资。随后,在上市前,进行了第三轮私募,获得高盛等3000万美元投资。

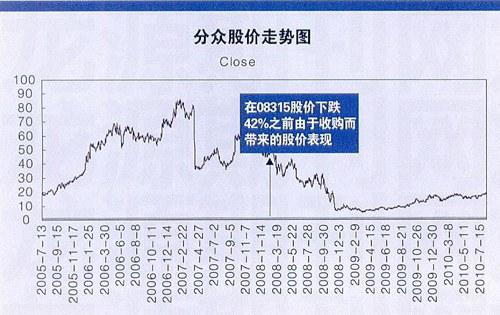

三轮融资后,分众把竞争对手聚众传媒远远甩在后面。最终2005年7月13日,分众传媒在美国纳斯达克成功上市。上市首日开盘价为18.75美元,整个交易期间股价一路攀升。

上市后进行了多起收购,消灭竞争对手,整合行业,利用创新的支付方式进行媒体帝国的打造,不到三年时间里对60家公司进行了价值6亿美元的收购,市值在两年多的时间里增长了7倍。

奠基之战

上市后的分众不得不解决一个老问题:如何面对老对手聚众传媒?

分众和聚众从成立伊始就处于激烈的竞争之中。而在分众和聚众竞争的日子里,谭智已经悄悄地对电梯里的框架广告这个细分市场进行了以换股为支付手段的整合,全国最大的13家框架传媒企业中的9家,占据全国市场份额的90%。因此,分众和聚众要想在竞争中领先,必然要把框架传媒收到囊中。而作为行业排名第三的框架传媒的选择(分众还是聚众)则决定整个媒体广告行业的结构。聚众不是上市公司,在并购时只能进行现金支付,这使得聚众在整合行业时力不从心。而分众彼时已经上市,可以动用股票+现金的支付方式,在财务动员能力上大大优于聚众。因此,当江南春在2005年底给谭智开出3960万美元,外加大约总价值为1亿美元左右的股票收购了框架传媒的100%股权作为收购对价时,谭智最终选择了分众,因为分众的股票正处在上升通道,股票比现金更有增值空间。分众和聚众之间的竞争的平衡和僵局一下子随着2005年底~2006年初的这笔收购而被打破。收购框架传媒一方面粉碎了聚众企图联手框架与之竞争的可能,还在原有业务基础上增加了高档公寓媒体资源。

2006年1月,在竞争中已经无望胜出的聚众与分众进行了合并,作价3.25亿美元,从而使分众一举以75个城市的覆盖度、约98%的市场份额进一步巩固了分众在该领域的领导地位。自合并之日至2006年3月底,公司在分众、聚众两个品牌原有的楼宇联播平台基础上将该网络划分为更加精细分众化的几个频道,包括中国商务楼宇联播网、中国领袖人士联播网、中国商旅人士联播网、中国时尚人士联播网等。收购聚众后,除了消灭最强竞争外,还使得分众的产品线覆盖了楼宇电视、社区电视和户外大屏幕等领域。分众收购聚众,股价一日内飙升14.6%。而当日纳斯达克100的股指上升了0.56%。

成功的收购框架和聚众,奠定了分众在媒体广告领域的霸主地位。分众初步形成了自己在楼宇、电梯广告的垄断地位,提高了定价权,因此也提升了利润率。分众收购框架,使自己在公寓电梯业务的毛利率从50%提高到70%,收购聚众使商务楼宇业务的市场份额超过95%,毛利率从60%提升到70%,并且结束了以前为了竞争而对客户开出“4折”的惨烈竞争历史。

但是,当占据了楼宇广告市场份额的98%,电梯框架广告市场的95%后,新的增长点在哪里?资本市场总是喜欢追捧增长的故事题材!江南春需要为维持高股价而寻找理由。

收购理念

有了钱并解决了基本竞争问题之后的分众开始在每一个有人出没的空间进行广告媒体的布局,进行所谓的“从楼宇电视到户外电视,到生活圈媒体,再到打造围绕消费者生活形态开展的数字化媒体平台”的打造。

分众认为潜在的广告消费人群(月收入3000元以上),以下路线是黄金广告路线:

公共交通媒体(机场和民航客舱液晶电视广告的航美传媒,以及公共交通液晶广告的华数传媒,二者均在2007年在纳斯达克上市)——办公室(互联网、写字楼)——卖场、消费、娱乐——回家(楼宇、电梯)——人际沟通(手机短信)。江南春认为,只有电视、报纸、互联网和手机才是人们(消费者)经常或每天接触的主流媒体,而那些并非经常出现在人们视野中的媒体只能被称为辅助媒体。江南春并不过分在意那些自己定义为辅助媒体的公司,而把注意力放在主流媒体版图的规划和扩张上。对于江南春而言,炙手可热的楼宇液晶广告、茁壮成长的互联网广告,再加上前景广阔的手机广告,才是自己想要的传媒帝国的业务。因此,分众忽略掉公共交通媒体,而全力在后三者上发力。其中,写字楼、公寓楼宇、电梯是分众的传统业务;卖场中依然还存在有威胁的竞争对手;而互联网广告和手机广告业务则是未来的新的增长点。

迎合市场预期

为了把这些所谓的主流媒体纳入囊中,消灭潜在竞争于萌芽状态,分众不惜代价进行了几场后来令江南春后悔的收购。

收购卖场媒体

分众在2004年就建立卖场媒体,但卖场广告长期增长停滞,毛利率低于业务的整体平均水平且在下滑。如2007年年报显示,卖场的传媒业务的毛利率为17.7%,而上一年为36.4%,该年分众整体业务平均毛利率为50.9%。分众在卖场中不占据优势的主要原因在于竞争对手玺诚传媒的存在——2007年玺诚传媒成为分众在大卖场中最大的、也是唯一的竞争对手。2007年12月10日,是玺诚在进行纳斯达克路演的最后一天,分众最终以17.5倍市盈率,首付1.684亿现金,外加总价值为1.816亿现金和业绩股票的期权对其进行了全部股权的收购,条件是玺诚在未来24个月内达到约定的盈利目标。这是典型的不确定业绩支付方法,带有对赌成分。通过并购解决掉竞争对手,增加市场份额,分众希望进入卖场的成本能够降低,广告销售价格能够提高。

进入手机短信业务

分众对无线短信业务的收购始于2006年6月,分众传媒以总价值3000万美元收购WAP Push公司凯威点告,并对其进行了整合,更名为分众无线。分众无线的主要业务分为两类:“点告”和“直告”,分别指无线广告业务和短信广告业务。分众无线“点告”业务主要来自于和空中网、3G门户、MSN等的广告业务合作。分众无线2006年的收入为1010万美元。

为了满足华尔街对增长的预期,分众在2007年重组了无线互联网广告即“点告”业务部门,裁减了相关的50多名员工,改向盈利能力更强的 “直告”即短信业务,并且收购了十家以上的短信群发公司。业务重心转向短信业务后,无线业务一跃成为分众传媒几大板块增长率之首,2007年创造了4亿元的收益,几乎占分众当年盈利的半壁江山。分众当即对外披露,2008年将让分众无线从集团中拆分出来独立上市,以便从资本市场快速获取更高的利润。

为了使收购来的短信群发公司的收入能合并到分众的报表中,分众和这些被收购方签署了一份“格式化合同”。其中这份合同第18页的第5条第4款“短信和数据通道”一栏显示:“买方和卖方股东承诺,自本协议签署之日起,被收购方公司100%的手机短信(包括短信、彩信及Wap push)通道流量(根据条数计算)应通过分众无线或者分众无线指定的通道发送。”这样,这些公司未来的盈利,都被计入了分众无线的财务报表之内。

合同规定的支付方式是:分众传媒先支付首期款,然后根据被收购公司的实际营收情况分阶段支付,支付的对价款=利润×固定的PE值(双方事先协商好的定额)。这种支付方式依然延续了以前分众收购框架和聚众时沿用的方法(Earnout payment)。

收购好耶网

为了能进入到互联网广告这个分众认为在未来可以帮助自己成长的领域,分众再次选择通过收购该行业的第一名好耶广告网络的方式进入。好耶广告网络成立于1998年10月,是一家集网络广告技术服务、线上营销服务和效果营销服务为一体的专业网络互动营销服务公司。 于2000年初获得国际著名风险投资商IDGVC的投资,在过去的五年里,好耶曾保持了每年超过100%的高速增长。2005年9月,IDGVC与OAK投资合伙基金对好耶投资3千万美金,加快了公司快速扩张其经营规模的步伐。在2007年3月1日好耶网上市前,江南春以高达25倍市盈率,0.7亿现金+1.55亿股票+0.75亿业绩股票方式对其进行收购。随后,以好耶网为平台进行了一系列的网络收购。

根据江南春公开的说法,分众在对手机广告公司的一系列收购中总共支付了将近1亿美元,收购了9家公司;对互联网广告公司的系列收购的成本更为高昂,将近5亿美元,所涉公司也达到7家。

江南春在阐释自己未来战略时曾表示,分众未来打造的是一个生活圈媒体平台,从早上起床到晚上睡觉,消费者都能看到分众平台上的内容。—基于这一理念,分众先后收购了分众无线、炎黄在线、好耶、电众传媒、框架传媒、分众网景、科思世通、创世奇迹等10多家公司。美国的资本市场对于这两笔收购都给予了积极反应。股价高涨,从上市之初的17美元,到2006年底时一路高涨超过60美元。分众进行了1:1的股票拆细(或股票分割)。其后为了收购,先后进行了三轮的增发配股。第一轮的增发江南春还进行了认真的路演工作。在随后的二轮增发中,美国资本市场已经开始疯狂,分众的股票成为抢手货,经常出现十几倍到几十倍的超额认购。江南春的商务模式已经完全征服了美国资本市场的投资者。

资本市场于是获得了一个完美故事,这是一个发展空间广阔的分众,股价继续攀升。2005年7月,分众传媒初登纳斯达克时市值仅为7亿美元;两年半后迅速膨胀了七倍,超过56亿美元。短短两年半里,分众收购了60多家公司,股价蹿升到42美元,如江南春所愿,它看起来像是成为了“中国最大的数字媒体集团”。

收购特点

● 通过收购消灭/削减竞争

● 通过收购提高市场份额,从而提高垄断力,提高定价权,削减运营成本

●支付方式创新:Earnout payment:分众传媒先支付首期款,然后根据被收购公司的实际营收情况分阶段支付,支付的对价款=利润×固定的PE值(双方事先协商好的定额)。既降低了前期支付压力,又通过后期支付约定把被收购公司管理层整合到利润创造平台上来,降低一次性支付风险。

●融资—收购—股价上涨—再融资—再收购—股价上涨-再融资,这是分众后期做加法的主要模式。

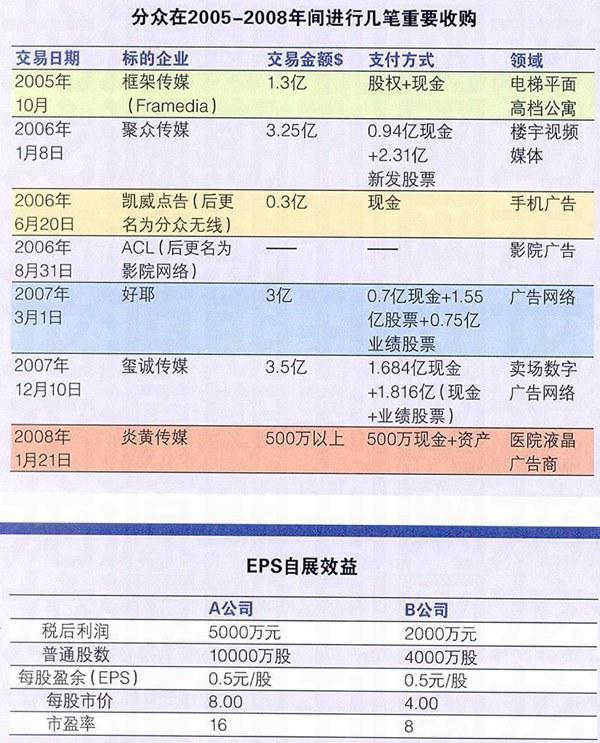

● 满足华尔街预期的收购:EPS自展效应

所谓EPS自展效应,是指仅仅通过收购市盈率P/E值较低的企业,而不需要从事实质性的生产和营销,就可以使公司的EPS魔术般地增长的现象。

[例子]假设A公司为主并企业,B为目标企业,A公司发行2 000万股普通股按1:2的比例交换B公司的全部股票;A、B有相似风险水平;二者所经营业务毫无关联,合并不会产生协同效益。

合并后A公司的EPS=7000/12000=0.583(元)。按照16倍的市盈率(假设收购后A的市盈率不变),股价应为9.328元,比每股8月上涨1.328元,该笔收购给该公司带来的股价增长率为16.6%。

这种会计数字的游戏在美国企业成形于20世纪50~60年代的第三次浪潮中,并大肆流行。其目的在于为了能够运用高估的股票作为兑价支付手段,减少现金支付,其核心就是以高市盈率企业收购低市盈率企业,以获得由于财务上的溢价而带来的股价上涨,和因此形成的股价套利。会计数字的自展效应几乎不需要任何实质性的经营管理,只是依靠高市盈率企业公司(被高估的公司)收购低市盈率公司(被低估的公司),只要合并后公司的市盈率没有跌到收购前的市盈率之下,该笔收购就能推动合并后公司股价的上扬,从而创造套利的可能。这种由于收购导致股价的评价发生变化,形成资本市场的股价预期效应,推动了收购方努力寻找被资本市场低估的资产,即买便宜货,以获得套利空间。

当然,这个会计数字游戏的故事在美国20世纪50~60年代存在,是因为那个时期美国资本市场的监管并不完善,内部信息交易频繁出现。为了提高企业的市盈率,形成资产价值的高估,各种虚假信息和盈余操纵盛行。美国后来进行了严格的立法限制,1969年税制改革法案结束了某些会计操纵手段支持股价的滥用,导致1969年后市盈率游戏不再适用。同时终结了美国的第三次并购浪潮。

因此,当分众处于市盈率30倍的水平、以6倍溢价甚至25倍市盈率收购一家公司之后,还可以立即提高每股收益率,促进公司股价上扬。问题在于,美国的这一套过了气的东西,被分众拿过来,在一个时期居然能够屡试不爽。

- 新理财·公司理财的其它文章

- 视界

- 张国厚:战略型CFO

- 由国美股权之争想起的

- 国有资产的第三轮整合

- 矿贸两难

- 公平汇率