论政府税收或补贴对均衡价格的影响及其计算

李建雄

(天津机电职业技术学院,天津 300131)

我们知道,当政府对生产者与消费者征税或是给予补贴的时候,生产者的供给曲线会发生移动,从而导致均衡价格和均衡产量也发生变化。但是,对于政府的税收或补贴,生产者、消费者到底各要承担多少呢?生产者和消费者承担的税收或补贴数额之间存在什么样的关系呢?针对这些问题,我们先利用图形分四种情况作一下具体分析。

一、政府税收或补贴对均衡价格的影响——图形分析

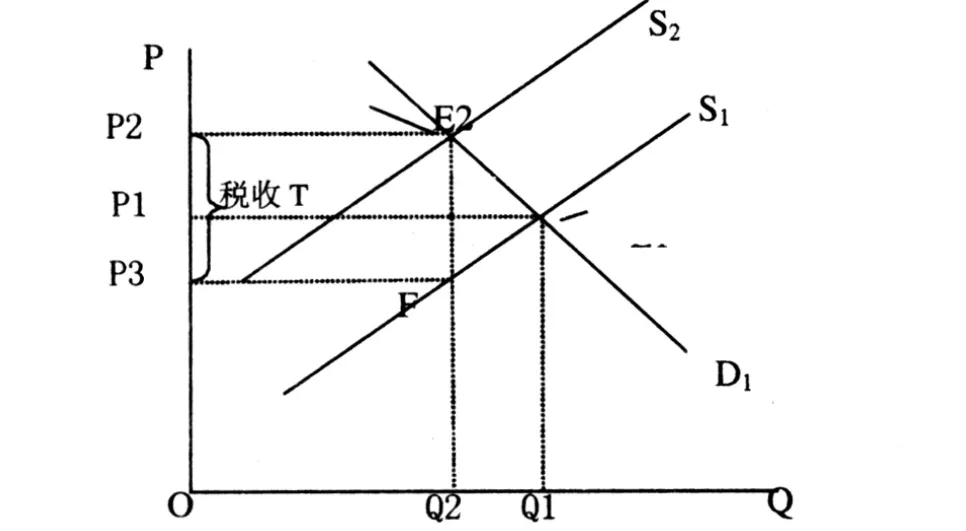

(一)政府对生产者征税

假设征税前的生产者供给曲线为S1,征税后的供给曲线为S2,消费者的需求曲线为D1,则征税前与征税后的均衡情况如图1所示。

图1 对生产者征税

对图1作一下分析,我们发现,征税前的均衡点为E1,均衡价格为P1,均衡产量为Q1。假设对生产者征税T,则生产者的供给曲线向上方移动T个单位,变为S2,新的均衡点为E2,均衡价格为P2,均衡产量为Q2。

此时,对于消费者来说,征税前其购买价格为P1,而征税后的购买价格提高为P2,消费者的购买价格提高了P2-P1,也即消费者承担的税收为P2-P1,即P1P2。

对于生产者来说,征税后的销售价格为P2,但由于生产者还要缴纳额度为T的税收,故其实际销售价格应为P2-T=P3,即OP3。与生产者征税前的销售价格P1相比,降低了P1-P3,即生产者也承担了部分税收,大小为P3P1。

(二)政府给予生产者补贴

假设给予补贴前的生产者供给曲线为S1,给予补贴后的供给曲线为S2,消费者的需求曲线为D1,则给予补贴前与给予补贴后的均衡情况如图2所示。

图2 对生产者给予补贴

对图2作一下分析,我们发现,给予补贴前的均衡点为E1,均衡价格为P1,均衡产量为Q1。假设对生产者给予补贴S,则生产者的供给曲线S1向下方移动S个单位,变为S2,新的均衡点为E2,均衡价格为P2,均衡产量为Q2。

此时,对于消费者来说,征税前其购买价格为P1,而征税后的购买价格下降为P2,消费者的购买价格下降了P1-P2,也即消费者在政府给予生产者补贴后获得了收益,收益大小为 P1-P2,即 P2P1。

对于生产者来说,政府给予补贴后的销售价格为P2,但由于生产者获得大小为S的补贴,故其实际销售价格应为P2+S,即 OP2+S=OP2+(P3P2+P2P1)=OP1+P3P2。与生产者征税前的销售价格OP1相比,提高了P3P2,即生产者也从政府的补贴中获得了收益,大小为P3P2。而生产者与消费者获得的收益之和为P3P2+P2P1=P3P1=S,刚好等于政府给予生产者的补贴。

从中可以发现,政府给予生产者补贴与对生产者征税的情况一样,都是生产者与消费者各获得了一部分。

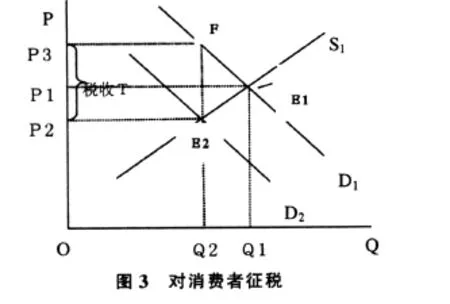

(三)政府对消费者征税

假设生产者的供给曲线为S1,征税前消费者的需求曲线为D1,征税后消费者的需求曲线下降为D2,则征税前与征税后的均衡情况如图3所示。

对图3作一下分析,我们发现,征税前的均衡点为E1,均衡价格为P1,均衡产量为Q1。对消费者征税T,则消费者的供给曲线D1向下方移动T个单位,变为D2,新的均衡点为E2,均衡价格为P2,均衡产量为Q2。

此时,对于生产者来说,征税前其出售的价格为P1,而征税后的出售价格下降为P2,则生产者的出售价格下降了P1-P2,也即生产者在政府对消费者征税后承担了部分税收,大小为 P1-P2,即 P2P1。

对于消费者来说,政府征税后的购买价格为P2,但由于消费者还要缴纳大小为C的税收,故其实际购买价格应为P2+T,即OP2+T=OP2+P2P3=OP3。与征税前的购买价格OP1相比,提高了P1P3(即OP3-OP1),即消费者也对政府的税收承担了一部分,大小为P1P3。而生产者与消费者承担的税收之和为P2P1+P1P3=P2P3=T,刚好等于政府对消费者的税收T。

(四)政府给予消费者补贴

假设生产者的供给曲线为S1,政府给予补贴S前消费者的需求曲线为D1,给予补贴后消费者的需求曲线上升为D2,上升的距离为 S(S=P1P2+P2P3),则补贴前与补贴后的均衡情况如图4所示。

对图4作一下分析,我们发现,补贴前的均衡点为E1,均衡价格为P1,均衡产量为Q1。对消费者给予补贴后,消费者的需求曲线变为D2,新的均衡点为E2,均衡价格为P2,均衡产量为Q2。

此时,对于生产者来说,补贴前其出售的价格为P1,而补贴后的出售价格上升为P2,则生产者的出售价格上升了P2-P1,也即生产者在政府对消费者给予补贴后获得了部分补贴,大小为 P2-P1,即 P1P2。

对于消费者来说,补贴后的购买价格变为P2,但由于消费者还会得到政府给予的大小为S的补贴,故其实际购买价格应为 P2-S,即 OP2-P1P2-P2P3=OP1-P2P3。与补贴前的购买价格OP1相比,下降了P2P3,即消费者从政府的补贴中只获得了一部分,大小为P2P3。而生产者与消费者从补贴中获得的收益之和为P1P2+P2P3=P1P3=S,正好等于政府给予消费者的补贴S。

从上面的分析可以看出,政府对消费者征税或给予补贴,与政府对生产者征税或给予补贴的情况一样,都是生产者和消费者各承担(或获益)一部分。

二、生产者与消费者承担政府税收或补贴数额的计算方法

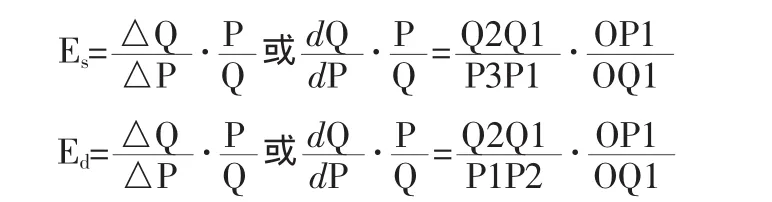

通过前面四个问题的分析,我们已经得出结论:无论政府对生产者还是消费者征税 (或给予补贴),最后都由生产者、消费者两方来承担。那么政府征税或给予补贴后,税收额或补贴额如何由生产者和消费者来负担呢?据相关研究显示,这取决于供给弹性和需求弹性的大小,并且供给弹性与需求弹性之比等于消费者的税收负担与生产者的税收负担之比。这可用图1来证明。

以政府征税为例进行分析,征税后均衡价格由OP1上升到OP2,均衡数量由OQ1减少到OQ2,则:

上式中的比例关系说明:在其他条件不变的情况下,供给弹性与生产者的税收负担成反比,与消费者的税收负担成正比。同理,需求弹性与消费者的税收负担成反比,与生产者的税收负担成正比。

如果是政府给予补贴,结论同样成立。即供给弹性与生产者的补贴数额成反比,与消费者的补贴数额成正比;需求弹性与消费者的补贴数额成反比,与生产者的补贴数额成正比。

三、举例说明

下面举个例子来具体说明当政府征税时,生产者和消费者是如何分担的。

例:给定需求函数为D=1000-60P,供给函数为S=40P,求当政府对厂商征税5元时,消费者和厂商分担税收的百分比。

(一)用一般方法求解

解:政府征税之前,根据供求均衡时D=S,可求得:P0=10,Q0=400.

政府征税之后,厂商会将5元的税收转嫁到消费者身上,消费者的购买价格会比厂商的供给价格贵5元,即Pd=Ps+5,代入供求函数可得:

D=1000-6(Ps+5),S=40Ps,由 D=S 可求得:Ps=7,Pd=12.

与政府征税前的均衡价格相比可知,对于5元的税收,厂商承担 3(10-7)元,消费者承担 2(12-10)元,即厂商承担税收的60%,消费者承担40%。

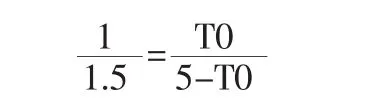

(二)利用公式(1)求解

根据给定需求函数和供给函数可求出商品在均衡点的需求弹性和供给弹性,即:

假设消费者承担税收T0元,厂商承担税收(5-T0)元,则利用上述公式(1)有:

可求得:T0=2,即消费者承担税收2元,厂商承担税收3元。通过计算可知,厂商承担税收的60%,消费者承担税收的40%,与利用一般方法求得的结果一样。

四、结语

综合上述分析可得,公式(1)中供给弹性、需求弹性与生产者的税收负担、消费者的税收负担之间的关系对于分析政府对企业征税或给予补贴的问题具有重要的理论意义和实践意义。有了这个公式,生产者或消费者对政府税收或补贴承担多少的计算问题就可以迎刃而解了。

[1]陈通.宏微观经济学[M].天津:天津大学出版社,2003.

[2]李盼道.供求价格弹性在经济决策中的应用[J].河北科技大学学报(社会科学版),2007,4.

[3]朱波.需求价格弹性及非对称效应下的价格决策[M].中国物价,2009,3.

- 山东农业工程学院学报的其它文章

- 公众与艺术的对话——“仿真人”雕塑在城市文化形象创建中的效用