新石油危机,新在何处?

2015年1月初,原油价格数次跌破每桶50美元的大关,创金融危机以来的最低,引发道琼斯指数在1月5日当天暴跌331.34点。遥想1年之前,油价还在每桶90美元上下徘徊,并且此后持续上涨。当2014年6月油价涨到107美元/桶的高峰时,人们还纷纷预测油价会再创新高。哪知两个事件相继触发和加剧了油价的急转直下。首先是美国开始放宽原油出口禁令,虽然这次出口的数量不大,但其战略意义非同小可,标志着新技术和页岩油已经让美国政府对石油危机可能带来的影响有了重新的评估。其次,在美国放宽禁令后不到一周的时间,利比亚重启两条石油出口线。供应量增加了,油价开始回跌。

2014年11月,沙特阿拉伯、墨西哥和俄罗斯三国就减产以稳定石油价格进行讨论,内外交困、急需外汇的俄罗斯不同意减产,会议不欢而散。11月27日,随着石油输出国组织以牙还牙,决定保持石油日产量3000万桶以维护市场份额的消息传出,原油的收盘价暴跌至每桶72.84美元,跌幅达6.74%。自此以后,油价一路下滑,引发了一场前所未有的“新石油危机”。从2014年6月的峰值起,油价在短短6个月的时间里缩水50%,让世界政治领袖、企业家、投资家和分析师大跌眼镜。

油价的急跌让市场措手不及,不少久经沙场的老将都在这次新危机中伤筋动骨。因次贷危机而收获巨大财富的对冲基金大佬保尔森(John Paulson)因为豪赌一批小型石油企业损失惨重。金融大鳄卡尔·伊坎(Carl Icahn)因押宝加拿大石油公司Talisman Energy,财富一度缩水高达5.4亿美元,最后因为该公司被并购,总算以2.9亿美元的亏损画上句号。

“新石油危机”对世界政治和经济所产生的影响以及对消费者的影响虽然才刚刚开始,但是它的特点却如此鲜明地凸现出来,那就是“朱门酒肉臭,路有冻死骨”和“几家欢喜几家愁”的对照。经历了全球化大潮洗礼和网络革命后的世界,并没有像许多学者所预言的那样变“平”了和“没有国界”了。恰恰相反,世界变得比以往任何时间都更加坎坷不平,国界比以往任何时候都更清晰。

国家面面观:几家欢喜几家愁

俄罗斯毫无疑问是2014年“新石油危机”最大的输家。本来俄罗斯因为入侵乌克兰正受到美国和欧洲的经济制裁,一向不服软的普京仗着手里的石油和天然气资源有恃无恐。乌克兰和欧洲都需要俄罗斯的石油和天然气,普京不缺钱。因为强硬对抗西方,普京在俄罗斯国内的人气甚高。

然而,丰富的石油和天然气资源也是一把双刃剑。就在普京最需要以石油和天然气换取美元时,石油价格骤跌,断了普京的财源。卢布在2014年12月15日大跌11%,尽管俄罗斯央行一周内两度大幅加息,利率从10.5%飙升至17%,却仍难阻止其下跌势头。消费者抢购和抢兑的浪潮,孕育着一场危机。油价的暴跌实质上帮助了美国为首的西方对俄罗斯实行经济制裁,起到了雪上加霜、落井下石的作用。

美国则是“新石油危机”的大赢家。与前三次危机时美国经济都由于油价暴涨而遭重挫不同,这次美国坐收渔利。美国消费者的支出占国民总值的70%,“行”的费用省下来,会花钱的美国人立马会把它花到衣、食、住上。一个简单的算法是,汽车用油每降1美分/加仑,美国消费者一年就节省10亿美元,按照全美汽车用油价格6个月内的变化,这次油价下跌已经让美国消费者节省了620亿美元。虽然经济学家在具体数字上仍有分歧,但都一致同意这是一次巨大幅度的“减税”,起着刺激消费的功能。

与此同时,美国消费者信心开始回升。美联储2014年9月会议到12月会议期间的3个月间,油价跌去30%多,与此同时美元坚挺上升5.3%(与一揽子货币相对均比),80多万美国人加入就业大军,美国股市更是屡创新高,让世界各国羡慕不已。简单地下个反比结论的话,就是石油价格跌,美国经济升;石油价格升,美国经济跌。至于2015年美国经济的走势,自然还得看石油的(表1)。然而预测石油价格却如同到拉斯维加斯赌城一样,不可预测的因素往往是决定因素。

成立于1960年的欧佩克(OPEC,石油输出国组织),当年的目的是为了维护和争取自己的合法权益,可是后来却演变成了一个不折不扣的垄断组织。垄断催生了人们开发新能源和用新技术开采石油的热情。由于这一次的石油危机是以产能过剩、价格暴跌为标志,已经有越来越多的分析家预测欧佩克正在变得越来越无足轻重,解体只是早晚的问题。“大虫虽死,百足未僵”,笔者认为欧佩克还会存在相当长的时间,关键是看它们是继续利用石油“作”下去,还是改变思维,尊重市场规律。不过欧佩克已经是一盘散沙,其成员的境况也在过去40多年中发生了本质的变化,这是毋庸置疑的事实。

由于过度依赖石油收入,欧佩克的众多成员国都是“荷兰病”患者,只是程度不同而已。20世纪60年代,当时已成为制造业出口主要国家的荷兰发现了丰富的天然气,于是政府全力支持发展天然气行业,经济一片繁荣,但最终导致了荷兰经济的畸形和失衡:传统的制造业优势不再,农业优势受到挫伤,失业率居高不下,通货膨胀大幅上升,“荷兰病”因此得名。经济学家用“资源诅咒(The Resource Curse)”来解释资源丰富和经济萎靡不振这对尴尬的组合。看看“荷兰病”重患者利比亚、委内瑞拉和尼日利亚内外交困的窘境,就能很好地理解石油如水,可载舟亦可覆舟的道理。其实中国人对这种矛盾的认知早在老子时代就得到总结:“祸兮福之所倚,福兮祸之所伏”。

与利比亚、委内瑞拉和尼日利亚形成鲜明对比的是全世界最富的国家卡塔尔。卡塔尔也是一个人少油多的国家,2010年人均GDP高达90149美元,名列全球第一,2013年仍保持全球第二。不仅如此,它还是世界上经济发展最快的国家。

卡塔尔的经济奇迹得益于当地人的忧患意识。虽然被石油和天然气改变了命运,但是他们不忘居安思危。在充分挖掘石油和天然气这一国家优势的同时,卡塔尔也开始逐步实施可持续发展的多元经济,从而降低对资源的依赖,并大力鼓励私人和海外机构对非能源产业如金融、教育、商业旅游和文化产业的投入。虽然石油依然占GDP的50%、出口的85%和政府收入的70%,但是卡塔尔通过集中发展知识经济,逐步形成了可持续的国家竞争力。笔者有一次在香港机场转机偶遇一位卡塔尔银行家,他在解释卡塔尔的成功时引用了沙特阿拉伯已故石油部长亚马尼的一句名言“石器时代之所以结束不是因为石头用完了”。显然,“石油时代之所以结束不是因为石油用完了。”

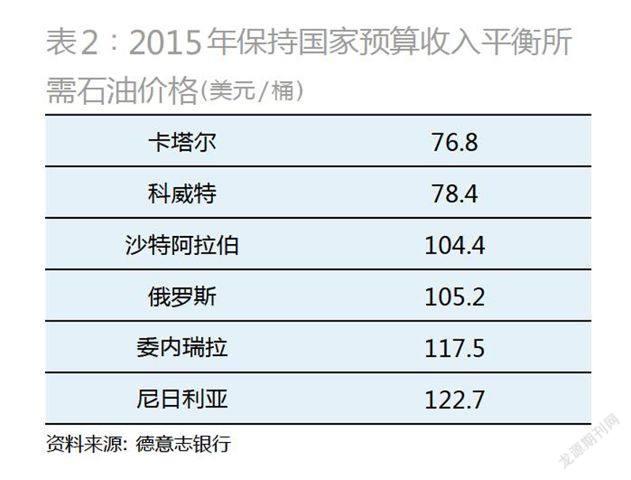

欧佩克在组织上是松散的乌合之众,在政治上早已分道扬镳,在石油价格和产量上是同床异梦,在发展方向上是不折不扣的貌合神离,至于这个组织的纸上婚姻到底还能维持多久,其实并不重要。看看德意志银行对各国保持国家预算平衡所需要的石油价格预测,就能知道它们之间的分歧是有多大(表2)。

中国无疑也是这场“新石油危机”的受益者之一。从长远来看,中国是世界上最大的石油消耗国,也是世界上最大的石油进口国之一,石油对外依存度高达近60%。俄罗斯在受到西方经济制裁和石油价格暴跌的夹击中无疑会向中国示好,而两国国土接壤,战略上来看俄罗斯丰富的天然气和石油将成为中国经济可持续发展的有利因素。

从短期来看,油价暴跌无疑是中国抓紧扩充石油储备的天赐良机。以目前的油价看,中国在2014年进口石油的开支比2013年多节省了数百亿美元。遗憾的是,中国的石油储备能力并不尽如人意,所以借低价加快储备的瓶颈依然存在。当然,更重要的还是战略意义,石油事关国家利益和国家安全已经成为国际共识。虽然关于中国战略石油储备库存的相关数据未经官方证实,但市场的种种数据显示,中国战略石油储备的步伐已经日益加快。一般的共识是,现阶段中国战略石油储备大约为30-40天,距离国际标准的90天仍有相当的距离,与日本和美国等发达国家超过100天相比更是相形见拙。除此以外,持续低迷的石油价格对中国2015年的经济来说也是一个降低成本和支出的利好消息,有经济学家认为石油价格下降30%会使中国的GDP在2015年增长1%。

日本则从来都是一个自然资源匮乏的国家,每年光是花在进口石油和天然气上的费用就高达1700亿美元左右,石油价格降幅50%简直是从天上掉下的一块馅饼。表面上看,油价下跌与安倍首相鼓吹提高价格、刺激适度通货膨胀的国策背道而驰,其实是助其一臂之力。因为光靠提高物价并不能促进消费,安倍做的另一件事就是为企业减税但鼓励它们用省下的一部分税收给员工加薪。油价的暴跌其实等于是给企业和消费者同时减税,所以日本政界、商界都拍手称快。连一向言辞严谨的日本央行行长黑田东彦也喜笑颜开:“日本是一个原材料进口国,石油价格下跌我们受益无穷。”日本企业家也一致认为,油价下降将会提高企业利润和促进消费。同时,日本还是汽车大国,油价降低会引导消费者更多地购买SUV和卡车,而这些都是汽车行业中盈利较高的产品。

行业面面观:东边不亮西边亮

油价暴跌同时带来了石油生物链上的世象变化,简单说来就是,用油行业喜喜喜,产油行业愁愁愁。

“新石油危机”的真正起因可谓“本是同根生,相煎何太急”的行业之争: 持续高企的油价和频繁的石油危机引发了美国的页岩油革命。而欧佩克决定不减产的真正动机,正是针对日益形成气候的美国页岩油所进行的市场份额保卫战,沙特阿拉伯石油部长放狠话说即使石油降到20美元一桶也在所不惜。

油价持续下跌,直接受打击的自然是石油行业和石油服务行业。这些公司的股价历来是随着油价的波动同步浮动,眼下随着油价在近几个月中下滑近50%,几乎所有石油行业的企业都不能幸免,可谓水落船低。而由于页岩油开发技术新、难度大、成本高,很多企业都依赖高油价举债扩张,因此它们受到的打击也更为严重。

石油行业的从业人员首当其冲面临大规模的裁员。尽管美国失业率一降再降,但截至2014年底,石油服务业裁员高达4万名员工,约为全行业的9%。裁员已经开始,减产当然势在必行,可是因为债台高筑,很多石油公司不得不饮鸩止渴,继续生产廉价石油,形成供大于求,进一步压制油价的恶性循环。当然,资本投入已经大幅放缓。

城门失火,殃及池鱼。受累油价暴跌的还有风能、核能和太阳能等新能源。作为华尔街新星的特斯拉(Tesla),凭着“不用石油”这个概念,公司股票曾经创造了两年内从37美元/股暴涨到223美元/股的奇迹。然而,自2014年9月以来,其股价一路下滑25%,华尔街甚至发出了斯特拉是否能生存下去的质疑—公司预计2014年亏损1亿美元。

而以玉米为原料的生物燃料本来已经在近年内发展成了一个400亿美元的产业,对美国的农业起到了举足轻重的作用。可是,随着石油价格的下滑,生物燃料的价格仅在2014年12月就下滑了25%,两家生产生物燃料的公司Green Plains和Pacific Ethanol的股票也分别下跌17%和11%。

看似与石油没有直接关系的钢铁制造业,也是被殃及的池鱼之一。因为石油的开采需要大量的钢管,所以石油旺,钢铁就旺。前几年石油行业兴旺,俄亥俄州这个钢铁重镇失业率降到了5%,为13年来最低。美国钢铁公司(U.S. Steel Corp.) 设在俄亥俄州Lorain市的一家钢铁厂近年来投入了大量的资金迎合石油业的蓬勃发展,可是现在钢铁厂开始忧心忡忡,这家钢铁厂的一位经理直言不讳地告诫员工,不要在这个时候买新房、新车,收紧腰带,未雨绸缪。

最搞笑的是,就在数月前,一家石油勘探公司花了18万美元的天价来购买一个钢铁工人住房所在地的开采权—不影响住房,但是有权开采其地下的页岩油,这位钢铁工人嫌少拒绝了,满以为以后还可以卖得更好的价格。没想到油价一路跌得他心都慌了,忍痛匆匆以13.2万美元出手,房价跌得比次贷危机时还快。

与此形成鲜明对比的是用油行业,最显然即是航空业。随着过去多年的兼并整合,原本就已经恢复了活力的航空业视“新石油危机”为天赐良机。从2014年10月到年底,美国联合航空、达美航空和美国航空公司的股价分别上涨62%、59%和82%。这和公司经营本身并没有太大关系,主要还是油价的影响,燃料开支占了航空业成本的大头。如果油价继续下滑或是保持现在的水平,航空业在2015年将继续成为“新石油危机”的最大行业受益者。

后“新石油危机”时代

如同任何一场危机一样,“新石油危机”也会成为历史,不同的国家和行业都会从中汲取不同的教训和经验。

依笔者之见,“新石油危机”同样也是一场信心危机,危机的解除首先依靠的是信心的恢复。根据历史经验,同样遭受危机的情况下,油价的恢复往往比房价要来得快。尽管石油价格暴跌,但是石油作为基础性商品在近期内的实际消费并不会因此而大起大落,而且作为消费者也无法囤积廉价石油。所以,石油在眼下这样的价格能维持多久,是否还会继续下滑其实无关紧要,关键是需求。

美国的需求依然很大,中国的需求更是有巨大的增长空间—中国的能源比例中煤炭占70%左右,石油20%左右,天然气小到可以忽略不计,和其他发达国家以石油为主的结构几乎截然相反;因此,无论是发展经济做大“油”饼还是改换能源比例结构切大“油”饼,加上前面提到的储备需求,中国石油需求的潜能都是巨大的。日本福岛核电站事件后核能受挫,势必会增加石油消耗,印度的经济腾飞更是对石油依赖多多。所以,石油短期、中期甚至长期的需求都不会衰退,反而会有所增长,而且是相对健康的增长,这是大势所趋,无论是页岩油、太阳能、风能,都不可能在短期内取代传统石油。

再者,能源已经不仅是民安的问题,它更是国泰的问题。无论在产油国还是用油国,这是一个共识。几乎没有国家会因为“新石油危机”而放弃新能源的开发,开发新能源的阵痛已经存在,而且会加剧。但是,石油时代并没有结束,而后石油时代也在悄然来临。具有讽刺意义的是,后石油时代的出现不是加速石油时代的结束,恰恰相反,它可能导致石油时代的苟延残喘。

笔者是从事零售业的,大到为公司做决策,小到个人的理财投资和写文章,一向以观察美国消费者的动态为基础。美国消费者是典型的好了伤疤忘了痛的健忘族:油价暴跌,他们立马对节能车兴趣大减。电油两用车和纯电动车的市场份额已经从4.1%降到3.2%,而在金融危机中受到冷落的卡车、面包车和SUV的市场份额则已经高达50%,创2011年以来的新高。这一新潮流最终必然将导致油价的上涨,可是消费者作为个体谁也不会去这样想,这或许才是市场中那只看不见的手的魔力所在。“冬天到了,春天还会远吗?”对于消费者和石油进口国来说,更确切的说法应该是:“春天到了,冬天还会远吗?”

对于本文内容您有任何评论或欲查看其他资本圈精英评论,请扫描版权页二维码,下载并登录“新财富酷鱼”和我们互动。