中国商业银行股权成本及影响因素研究

王胜邦+韦博阳+段希文

摘要:本文主要研究了我国商业银行股权成本的变化趋势及其影响因素。本文运用CAPM模型计算了14家上市银行的年度股权成本,并总结了变化特征,然后通过构建面板数据模型分析了股权成本变化的影响因素。研究发现,人民币存贷比与股权成本正相关,大股东持股比例与股权成本负相关。

关键词:股权成本 存贷比 大股东持股比例 面板数据

商业银行吸收公众存款,通过数量与期限调整,为资金需求者提供贷款,实现金融资产的优化配置,进而促进经济增长。为防范风险乃至银行危机、金融危机,并防止由此带来的信贷供给紧缩,各国监管当局都对商业银行实施严格的外部监管,其中资本监管是审慎银行监管的核心。银行资本充足水平不仅是银行缓冲非预期损失甚至金融危机的重要工具,也会在正常时期影响银行体系的信贷供给能力。

在经济新常态下,金融改革不断深化,对商业银行的资本管理提出了新的挑战。实施巴塞尔新资本协议是提高中国银行业风险管理水平、提高银行业监管有效性的重要途径。2013年《商业银行资本管理办法(试行)》的实施,进一步要求商业银行加强资本管理以保证资本充足,而股权融资是补充银行资本的一项重要手段。分析中国商业银行的股权成本及其影响因素,对银行选择合理的资本补充渠道和工具、降低筹集资本成本、改进内部资本配置具有非常重要的现实意义。

本文主要研究我国商业银行股权成本的变化趋势及其影响因素。本文运用CAPM模型计算14家上市银行的年度股权成本,并总结了变化特征,然后通过构建面板数据模型分析股权成本变化的影响因素。

文献回顾

从理论角度看,股权成本可以理解为投资者投资于上市公司股票的必要报酬率或预期收益率。在以往研究上市公司股权成本的文献中,银行往往被排除在外,主要原因是银行的资产负债结构显著异于一般工商企业。

依据Green等(2003)和King(2009)的研究,银行上市公司股权成本的计量方法大致包括会计成本模型(ROE)法、股利贴现模型(DDM)法和资本资产定价模型(CAPM)法1三种。前两种方法虽简单实用,但都存在一些不足之处:ROE模型的问题是会计数据的滞后性,DDM模型的缺陷在于股利和预期报酬率等因素的不确定性过多,计算结果的精确度不高。CAPM模型能够有效避免ROE法和DDM法的缺陷。Barner(2006)证明了运用CAPM计量银行股权成本的可行性,在模型引入其他影响因素后,CAPM模型所估计的银行股权成本结果是稳健的。美联储从2006年起正式运用CAPM模型计算联邦储备体系成员银行的股权成本。王胜邦和段希文(2011)也论证了CAPM适合于分析中国商业银行的股权成本。Zhi Da等(2012)则指出那些反对CAPM模型的证据不能用来反对CAPM股权成本计算方法,认为公司可以继续使用CAPM来计算股权成本。

目前国内的实证研究主要针对非银行上市公司的股权成本,问题也主要集中在单因素和多因素模型的讨论。

在微观因素方面,国内研究主要考虑信息披露水平、股权制衡结构、公司治理结构等。如汪炜和蒋高峰(2004)研究发现,在控制了公司规模、财务风险因素以后,提高上市公司披露水平有助于降低公司的权益资本成本,这表明更高的强制性披露要求和更充分的自愿信息披露可以有效降低公司的权益资本成本,并且信息披露对股权成本的影响存在行业差异。曾颖和陆正飞(2006)采用剩余收益模型计算上市公司的股权融资成本,发现在控制β系数、公司规模、账面市值比、杠杆率、资产周转率等因素的条件下,信息披露质量较高的样本公司边际股权融资成本较低。潘东旭和查冬兰(2011)在控制市场波动性、公司规模、财务杠杆、盈利水平和资产周转率的条件下,通过实证研究发现信息披露质量的提高,有利于降低边际股权融资成本,财务杠杆、盈利水平和资产周转率的提高对边际股权融资成本的降低都有积极影响。杨兴全等(2012)以非金融上市公司为样本,使用GLS模型、OJ模型和ES模型这三种方法来估计股权融资成本,实证检验上市公司的股权制衡结构是否有助于降低其股权融资成本,同时发现中国上市公司股权制衡结构与股权融资成本虽负相关但不显著。刘冰和方政(2011)通过实证研究发现,股权制衡度、独立董事比例与信息透明度等公司内部治理机制对于中国上市公司股权融资成本存在显著影响,而国有上市公司的股权融资成本影响因素则有所区别,董事长和 CEO 的两职分离性与董事会规模是显著影响因素。姜付秀和陆正飞(2006)选取了我国上市公司2001—2004年数据进行了实证分析,通过固定效应面板回归模型,将经营风险、财务风险、公司治理因素、公司成长性、盈利能力、公司规模作为控制变量放入模型,得出多元化经营与公司股权成本正相关的结论。

国内研究对宏观经济因素的分析也越来越重视。邹颖和郭金亚(2014)选用混合回归模型,对股权资本成本与经济增长率、通货膨胀率、贷款利率、货币供应量、股票市场流动性以及股票市场发展状况等6个宏观经济因素进行了OLS回归,发现我国股权资本成本与宏观经济走势整体上具有趋同性,公司资本成本基本上能够伴随着国家宏观经济政策的调整做出反应。

股权成本变化趋势分析

(一)股权成本计算模型与变量

本文的分析对象是商业银行股权成本,使用基于CAPM模型的计算方法。

该方法分两步,首先计算β因子,通过构建一个时间序列模型(Ⅰ):

其中, ,表示各家银行; 代表时间; 为各个银行的回报率; 为市场回报率; 为无风险收益率。该模型是一个滚动计算模型,估计值 为银行的β因子。

在得到β因子估计值之后,再通过模型(Ⅱ)计算月度股权成本:

其中, 表示名义月度股权成本, 为无风险收益率, 为市场收益率的均值, 代表平均的市场风险溢价。详细步骤由于篇幅所限,这里不在赘述。

(二)变量选择与数据来源

本文选择RESSET金融研究数据库提供的月无风险收益率作为无风险利率,具体为:2002年8月7日—2006年10月7日,采用3个月期中央银行票据票面利率;2006年10月8日至2014年12月底,采用上海银行间3个月同业拆放利率,并将年度化的基准利率转化为以月为单位计量的收益数据。选择上证指数月收益率作为市场回报率 ,选择各家上市银行股票的月收益率作为个股收益率 。由于上证综合指数收益率更能代表我国证券市场的整体收益率,因此本文选择在上海证券交易所上市的银行进行股权成本分析,包括(以股票简称表示):北京银行、南京银行、工商银行、中国银行、建设银行、交通银行、农业银行、招商银行、浦发银行、中信银行、民生银行、华夏银行、兴业银行、光大银行共14家上市银行2。各家上市银行的数据区间为上市首日到2014年12月的月度数据(均选择月末最后一个交易日的收盘价)。市场收益率和无风险利率采用相应期限的观测值。所有数据均来源于RESSET金融研究数据库。

(三)股权成本特点分析

为了对比出不同类型商业银行在股权成本方面的差异,本文将这14家银行分为三类,分别是:(1)国有商业银行:工商银行、农业银行、中国银行、建设银行和交通银行;(2)股份制商业银行:光大银行、华夏银行、民生银行、浦发银行、兴业银行、招商银行和中信银行;(3)城商行:北京银行和南京银行。

首先估算月度股权成本,再按照连续复利方法计算名义年度股权成本,即如计算2010年12月的年度成本,要对2010年1月—2012年12月之间连续12个月的月度股权成本进行连续复利计算,以便与银行财务数据截止日期相对应,便于后文分析;最后再减去通货膨胀效应得到实际年度股权成本,计算结果如图1所示。

图1 各银行实际年度股权成本

图2 平均月度与年度股权成本

中国上市银行的年度股权成本具有相似的时间变化趋势。图1显示,2005年初至2014年末,上市银行的年度股权成本成双峰变化趋势,可分为三个阶段:第一个阶段是2006年至2011年初,年度股权成本在2009年初达到第一个顶点,介于14%~16%之间,然后不断下降;第二个先升后降的阶段是2011年至2014年,所有银行的股权成本几乎同时于2012年末达到第二个顶点;第三个阶段是2014年,2014年初有小幅波动,但之后趋于平稳。

但各银行的变化幅度和波动不尽相同。对银行的股权成本进行横向求均值,得到每一类银行的月度和年度平均股权成本,如图2所示。图2很明显地表示出不同类别银行平均股权成本之间的差距。每一类平均股权成本从小到大依次为:城商行<国有银行<股份制银行。下文首先提出造成年度股权成本变化趋势以及不同银行间差异的假设,然后运用面板数据模型来验证。

股权成本影响因素研究思路

股权融资成本是研究融资行为的切入点,是公司进行融资决策的重要依据。融资成本从传统意义上说是指资金使用的代价,本质是资金使用者支付给资金所有者的报酬。实际上受到公司多个财务指标的影响。

由于商业银行的特殊性,本文分析商业银行的股权成本影响因素,重点考察其监管指标对股权成本的研究。一是因为这些指标很好地反映了商业银行的收益与风险信息,是监管机构和商业银行本身重点关注的指标,是银行调整信贷投放规模的依据。二是这些指标的定期发布,计算规范统一,便于进行实证检验和开展各银行间的比较分析。此外本文还将考察受到广泛关注的公司治理结构对商业银行股权成本的影响。同时鉴于不同类型银行的规模有所差距,也考察银行规模的效应。

综上,本文提出如下理论假设:

假设一:流动性越充足,股权成本越低

如果银行流动性充足,资本压力小,则对股权融资需求降低,股权成本相应就低,如果流动性紧张,必然导致其融资成本高,无论是短期同业拆借资金成本、债权融资成本还是长期股权融资成本都将上升。如果整个银行业都流动性紧张,将导致金融资产价格上升,甚至引起金融流动性危机。

假设二:银行信用风险与股权成本关系不确定

信用风险对商业银行股权融资有着较为复杂的影响。一方面,如果银行信贷违约增加,信用风险增大,则投资者将提高其预期风险补偿,股权融资成本将上升。另一方面,银行信贷投放与经济环境同周期运行,即经济繁荣时,企业还款能力强,此时商业银行积极投放贷款,而当经济恶化时,企业急需信贷支持维持运行,但由于其还款能力减弱,商业银行反而收缩其贷款,因此当商业银行不良贷款增加时,将紧缩信用风险较大行业的信贷投放,以保证有充足的流动性和资本,此时股权融资需求也有可能下降,导致股权成本降低。

假设三:银行经营业绩越佳,股权成本越低

银行效益指标良好,则对资金有较高吸引力,融资成本相应较低。

假设四:银行资本充足率越高,股权成本越低

资本充足率本身就是衡量资本是否充足的指标,在资本市场上,资金充裕则融资成本相应较小。

假设五:银行的政府背景越强、规模越大,股权成本越低

不同类型商业银行的治理结构和银行规模存在差距。从治理结构来看,国有商业银行的大股东持股比例明显高于股份制商业银行和城商行,国资控股特征非常明显,融资渠道要明显多于其他银行,同时不同的持股比例代表者大股东权力的不同,影响着融资方式以及其成本。从银行规模来看,国有银行起步早,经营范围广,业务种类多,存贷款与资本规模都是最大的,其次是股份制银行,最后是刚刚起步的城商行。

股权成本影响因素实证分析

(一)模型设定与变量说明

被解释变量是年度股权成本,解释变量有信用风险指标、流动性指标、效益性指标、资本充足率指标、公司治理结构指标和存贷款规模指标。具体各指标选取的代表变量为:

信用风险指标:不良贷款率和不良贷款拨备覆盖率。

流动性指标:人民币流动性比率和人民币存贷比(或称贷存比,即贷款余额与存款余额之比)。由于中国上市银行以人民币业务为主要业务,因此本文选用人民币流动性比率和人民币存贷比作为流动性指标的变量。

效益性指标:净息差、成本收入比、非利息收入占比以及总资产收益率。

资本充足率指标:资本充足率、核心资本充足率、核心资本净额和加权风险资产。其中前两个变量为比率,后两个变量为绝对额,因此将核心资本净额和加权风险资产转换为对数值,即log(核心资本净额)和log(加权风险资产)。

公司治理结构指标:大股东持股比例。

存贷款规模指标:存款总额和贷款总额。这两个变量为存量数据,因此本文采用各自对数。

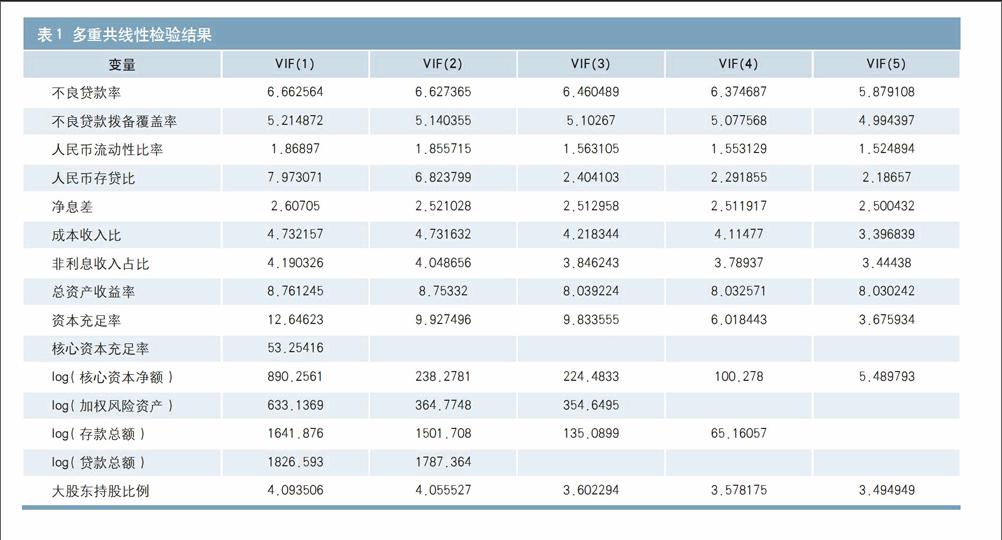

为了防止变量的多重共线性造成结果的不正确,首先对这些变量进行相关性分析,分别计算其pearson相关系数和spearman相关系数。其中,资本充足率与核心资本充足率近似完全相关,这一点从概念上比较容易理解。核心资本净额、加权风险资产、贷款总额与存款总额这四个变量,两两近似完全相关,这是因为存款的增加必然能够派生出更多的贷款和加权风险资产,而这又都以银行核心资本净额为基础,因此将这四个变量重新归类为资本规模指标。其次,用方差膨胀系数vif判断解释变量的多重共线性问题,当vif值大于10时,回归存在有害的多重共线性。vif判断结果见表1,其中VIF(1)显示资本充足率、核心资本充足率、log(核心资本净额)、log(加权风险资产)、log(存款总额)和log(贷款总额)的vif值都高于临界值。从变量的相关性判断,VIF(2)表明去掉核心资本充足率之后,资本充足率的vif值降到了临界值以下,如VIF(3)-(5)所示再依次去掉log(贷款总额)、log(加权风险资产)和log(存款总额)之后所有的变量都不再存在有害的多重共线性。另外根据定义,不良贷款率是金融机构不良贷款占总贷款余额的比重,不良贷款拨备覆盖率是衡量商业银行贷款损失准备金计提是否充足的指标,实际计提贷款损失准备对不良贷款的比率,因此不良贷款率和不良贷款拨备覆盖率成反比,表1的共线性检测不出,但是在进行面板分析时也不能同时放进模型中,这里选择不良贷款率。

表1 多重共线性检验结果

变量 VIF(1) VIF(2) VIF(3) VIF(4) VIF(5)

不良贷款率 6.662564 6.627365 6.460489 6.374687 5.879108

不良贷款拨备覆盖率 5.214872 5.140355 5.10267 5.077568 4.994397

人民币流动性比率 1.86897 1.855715 1.563105 1.553129 1.524894

人民币存贷比 7.973071 6.823799 2.404103 2.291855 2.18657

净息差 2.60705 2.521028 2.512958 2.511917 2.500432

成本收入比 4.732157 4.731632 4.218344 4.11477 3.396839

非利息收入占比 4.190326 4.048656 3.846243 3.78937 3.44438

总资产收益率 8.761245 8.75332 8.039224 8.032571 8.030242

资本充足率 12.64623 9.927496 9.833555 6.018443 3.675934

核心资本充足率 53.25416

log(核心资本净额) 890.2561 238.2781 224.4833 100.278 5.489793

log(加权风险资产) 633.1369 364.7748 354.6495

log(存款总额) 1641.876 1501.708 135.0899 65.16057

log(贷款总额) 1826.593 1787.364

大股东持股比例 4.093506 4.055527 3.602294 3.578175 3.494949

基本计量方差设定如下:

其中, 表示i银行; 表示时间; 为不可观测的银行效应,目的在于控制银行的个体效应; 为随机扰动项,服从独立同分布。 为 银行 年的实际年度股权成本,为了与银行的财务指标数据保持时间一致性,这里采用股权成本为年末实际年度股权成本。 为信用风险指标变量集, 为流动性指标变量集, 为效益性指标变量集, 为资本充足率指标变量集, 为公司治理结构指标变量集, 为资本规模变量集。不同银行上市时间不同,为了尽可能地运用更多的数据,本文采用非平衡面板模型。所有待分析变量的描述性统计如表2所示。

表2 各变量的描述性统计

变量 均值 标准差 最小值 最大值

被解释变量 年度股权成本 0.08 0.02 0.03 0.14

解释变量 信用风险指标 不良贷款率 0.98 0.40 0.38 2.25

流动性指标 人民币流动性比率 41.19 8.28 27.60 59.64

人民币存贷比 69.50 4.39 56.30 76.77

效益性指标 净息差 2.60 0.33 1.97 3.42

成本收入比 35.08 7.54 25.51 63.04

非利息收入占比 17.09 7.07 3.68 30.50

总资产收益率 1.09 0.30 0.41 1.47

资本充足率指标 资本充足率 11.66 1.65 8.04 14.98

公司治理结构 大股东持股比例 26.36 18.22 5.90 67.72

资本规模 log(核心资本净额) 25.51 1.25 23.26 27.87

(二)计量结果与解释

本节使用R软件plm面板分析软件包依次检验各主要解释变量与年度股权成本之间的线性关系,并进行稳健性检验。表3-a和表3-b显示了面板模型的结果。模型(1)-(6)分别对六种指标进行单一的面板分析,模型(7)-(14)检验在控制了其他因素的情况下各指标对被解释变量的效应,最终得出最稳健的模型。其中调整R2代表拟合优度,F检验用来确定是否使用混合OLS方法,即普通的最小二乘估计,Hausman检验用来确定是固定效应模型还是随机效应模型,其中固定效应模型的估计量为组内估计量。

表3-a 面板模型结果一

变量 (1) (2) (3) (4) (5) (6) (7)

信用风险指标 不良贷款率 -0.01956

(0.00695)** -0.00847

(0.00738)

流动性指标 人民币流动性比率 0.00046

(0.00039) 0.00057

(0.00040)

人民币存贷比 0.00475

(0.00094)*** 0.00429

(0.00102)***

效益性指标 净息差 0.01573

(0.01125)

成本收入比 -0.00066

(0.00059)

非利息收入占比 -0.00043

(0.00058)

总资产收益率 -0.01677

(0.01933)

资本充足率指标 资本充足率 0.00403

(0.0028)

公司治理结构 大股东持股比例 -0.0005

(0.00015)**

资本规模 log(核心资本净额) -0.00575

(0.00231)*

Adj. R-Squared 0.18259 0.27012 0.074718 0.033169 0.1505 0.092862 0.27777

F test for individual effects (P) 0.04972 0.0002547 0.1253 0.04045 0.4528 0.1897 0.0007031

Hausman Test (P) 0.7446 9.198e-05 0.5382 0.01842 0.9031 0.01566 0.00242

注:“***”、“**”、“*”和“.”分别表示在0.1%、1%、5%和10%水平上显著。下同。

表3-b 面板模型结果二

变量 (8) (9) (10) (11) (12) (13) (14)

信用风险指标 不良贷款率 -0.03483

(0.01254)**

流动性指标 人民币流动性比率 0.00051

(0.00042) 0.00016

(0.00041) -0.00001

(0.00039)

人民币存贷比 0.00503

(0.00106)*** 0.00519

(0.00100)*** 0.00394

(0.00103)*** 0.00492

(0.00092)*** 0.00459

(0.00090)*** 0.00437

(0.00097)*** 0.00493

(0.00093)***

效益性指标 净息差 -0.00496

(0.01132) -0.00947

(0.01137) 0.00155

(0.01121)

成本收入比 -0.00080

(0.00072) -0.00171

(0.00080)* -0.00209

(0.00075)** -0.00177

(0.00068)* -0.00117

(0.00054)* -0.00020

(0.00045)

非利息收入占比 -0.00093

(0.00078) -0.00063

(0.00073) 0.00070

(0.00083)

总资产收益率 -0.00354

(0.02040) 0.03580

(0.02542) 0.00435

(0.02603)

资本充足率指标 资本充足率 0.00349

(0.00368) 0.00278

(0.00340)

公司治理结构 大股东持股比例 -0.00233

(0.00093)* -0.00245

(0.00086)** -0.00226

(0.00085)* -0.00246

(0.00085)** -0.00132

(0.00069).

资本规模 log(核心资本净额) -0.01914

(0.00996). -0.03293

(0.01044)** -0.00847

(0.00607)

Adj. R-Squared 0.26602 0.32706 0.36989 0.33901 0.32938 0.25718 0.29222

F test for individual effects (P) 0.001591 0.01102 0.008225 0.007168 0.003245 0.0002496 0.002712

Hausman Test (P) 0.01755 0.003987 1.673e-07 3.362e-08 7.335e-06 < 2.2e-16 0.0001355

对于信用风险指标来说,在模型(1)和(7)中,模型(1)显示采用随机效应估计,在不控制其他指标时,不良贷款率对股权成本存在负效应;模型(7)中采用固定效应估计,在控制了流动性指标,尤其是人民币存贷比之后,显示不良贷款率的效应不显著。

对于流动性指标来说,模型(2)显示采用固定效应估计,在流动性指标中,人民币存贷比对股权成本的效应非常显著,人民币流动性比率的效应不显著。模型(7)-(14)显示在固定效应下,无论是同时控制其他变量,还是控制一部分变量,人民币存贷比的效应均非常显著,其系数波动很小,是一个非常稳健的变量,人民币存贷比与股权成本正相关。这是因为股权融资更多的是考虑长期融资,与短期人民币流动性关系不大,短期融资更多的采用的是吸收存款、拆借资金等债权融资。

针对效益性指标,模型(3)显示应采用混合OLS估计,净息差、成本收入比、非利息收入占比和、总资产收益率均不显著。尽管在其他模型中,成本收入比出现了显著的效应,但从模型(8)和模型(13)可看出,在单独控制了人民币存贷比指标之后,成本收入比的效应还是不显著的,它并不是一个稳健的变量。

对资本充足率指标来说,模型(4)采用固定效应估计,显示资本充足率不显著,模型(8)-(10)显示在控制了其他之后,其仍然不显著。

对公司治理结构指标来说,模型(5)显示应采用混合OLS估计,大股东持股比例存在显著效应,模型(9)-(12),模型(14)均显示,无论是同时控制所有其他变量,还是单独控制人民币存贷比,大股东持股比例都是显著的,这也是一个稳健的变量。

对资本规模来说,模型(6)显示采用固定效应估计,核心资本净额的效应显著,但是模型(11)显示在控制了人民币存贷比、成本收入比和大股东持股比例之后,核心资本净额也变得不显著。

最终通过模型(11)-(14)得到稳健的两个变量分别是人民币存贷比和大股东持股比例。为了进一步研究潜在变量的稳健性,本文控制这两个变量对其他变量进行检验,如表4所示。其中模型(15)-(18)表明在单独控制了人民币存贷比之后,信用风险指标、效益性指标、资本充足率指标和资本规模指标等都不显著,模型(19)-(22)显示在单独控制大股东持股比例后,除了不良贷款率之外,效益性指标、资本充足率和资本规模等变量都不显著。经过稳健性检验进一步表明,人民币存贷比和大股东持股比例是效应最为显著和最稳健的两个变量,尤其是人民币存贷比。因此,参照模型(14)的估计值,可以信任的股权成本影响因素公式为:

其中, 代表银行的人民币存贷比, 代表大股东持股比例。意味着人民币存贷比每变动一个百分比,年度股权成本增加0.00493;大股东持股比例每增加一个百分比,年度股权成本降低0.00132。

人民币存贷比对股权成本的影响机制是,人民币存贷比是反映商业银行流动性的重要指标,如果存贷比增加,说明结构流动性偏紧,放贷能力受到更大约束,将导致商业银行对股权融资的需求增加,进而造成股权融资成本相应上升。从数据上来看,不同类型商业银行的人民币存贷比对其股权成本的影响没有明显的区别,均为正效应,影响的也都是年度股权成本的变化趋势。

大股东持股比例对股权成本成负效应,该结论与其他学者基于所有上市公司样本的结论不一致。对于商业银行来说,大股东持股比例代表股权集中度,由于在目前的上市银行中,国有银行的大股东持股比例普遍高于股份制银行,考虑到国有商业银行背后均有资本雄厚的金融控股集团或政府背景,较股份制商业银行具有天然优势,因此国有商业银行股权成本相对越低。此外,由于城商行上市公司数量少,其大股东持股比例在样本中没有体现出来与股份制商业银行明显的区别,因此本文结论仅认为大股东持股比例的负效应可以解释国有银行与股份制银行之间的股权成本差异。

表4 变量稳健性检验

变量 (15) (16) (17) (18) (19) (20) (21) (22)

信用风险指标 不良贷款率 -0.00597

(0.00725) -0.02119

(0.00647)**

流动性指标 人民币流动性比率

人民币存贷比 0.00412

(0.00103)*** 0.00475

(0.00104) *** 0.00442

(0.00098) *** 0.00480

(0.00100) ***

效益性指标 净息差 -0.00166

(0.01105) 0.01282

(0.01053)

成本收入比 -0.00083

(0.00073) -0.00095

(0.00056).

非利息收入占比 -0.00077

(0.00077) 0.00024

(0.00058)

总资产收益率 -0.01069

(0.01964) -0.01520

(0.01803)

资本充足率指标 资本充足率 0.00061

(0.00247) 0.00186

(0.00202)

公司治理结构 大股东持股比例 -0.00055

(0.00014)*** -0.00059

(0.00019)** -0.00059

(0.00018)** -0.00046

(0.00023)*

资本规模 log(核心资本净额) -0.00343

(0.00425) -0.00090

(0.00329)

Adj. R-Squared 0.26245 0.25714 0.25577 0.26218 0.27497 0.19496 0.15973 0.14897

F test for individual effects (P) 0.001053 0.001503 0.0002579 0.0023 0.3907 0.2568 0.2596 0.2968

Hausman Test (P) 0.009836 0.000983 < 2.2e-16 5.072e-06 0.4689 0.5273 0.2797 0.1253

结论

本文首先对股权成本走势进行了整体分析,发现中国上市银行的月度股权成本和年度股权成本具有相对一致的时间趋势。从月度股权成本来看,其波动性逐渐降低,相较于2010—2014年,2005—2010年间的波动性更为剧烈。对年度股权成本来说,实际年度股权成本一直处于较大的波动中。同时对于不同类型的银行来说,平均股权成本之间的差距从小到大依次为:城商行、国有银行和股份制银行。

本文通过对各个影响因素进行分析,进一步发现人民币存贷比与股权成本正相关,大股东持股比例与股权成本负相关。具体而言,人民币存贷比是反映商业银行流动性的重要指标,如果存贷比增加,说明结构流动性偏紧,放贷能力受到更大约束,将导致商业银行对股权融资的需求增加,进而造成股权融资成本相应上升。大股东持股比例可以反映出国有银行和股份制银行的区别,国有银行为国资控股,在同样的外部市场条件下,它仍可以相对低廉的价格获得资本。大股东持股比例可以解释国有银行的股权成本相对于股份制银行来说要偏小。

注:

1. CAPM模型由Sharpe(1964)、Lintner(1965)和Mossion(1966)等人基于“均方差分析”的思路发展起来,这个模型不仅指出每一种金融资产的期望超额收益率和市场组合之间存在线性关系,而且还可以利用实证方法来度量市场中存在的系统性风险与非系统性风险,为投资者承担额外风险而应得的风险溢价给出了量化分析,是现代资产定价理论的支柱,具有广泛的应用。

2. 本文没有将“深发展”纳入到分析中,原因在于深发展是深证成指的成分股,而这10家银行的股票均属于上证综指的成分股。考虑到基准指数,即市场收益率的一致性,故舍去深圳发展银行。

参考文献

[1]王胜邦,段希文.中国商业银行股权成本:基于CAPM模型的估计[J].新金融,2011(06):36-41.

[2]曾颖,陆正飞.信息披露质量与股权融资成本[J].经济研究,2006(02):69-79,91.

[3]杨兴全,魏卉,吴昊旻.治理环境、股权制衡与股权融资成本[J].财贸研究, 2012(6):111-121,138.

[4]刘冰,方政.公司内部治理机制与股权融资成本——股权性质差异条件下的影响因素分析[J].经济管理, 2011(12):135-140.

[5]邹颖,郭金亚.宏观经济因素与股权资本成本——来自中国上市公司的经验证据[J].财会通讯,2014(19):24-28.

[6]Edward J.Green, Jose A.Lopez, and Zhenyu Wang, 2003. “Formulating the Imputed Cost of Equity Capital for Priced Services at Federal Reserves Banks”. Federal Reserve Bank of New York Economic Policy Review9: 55-81.

[7]Michael R King,2009. “The Cost of Equity for Global Banks: a CAPM Perspective from 1990 to 2009”. BIS Quarterly Review9: 59-73.

[8]Barnes, M L and J A Lopez,2006. “Alternative measures of the Federal Reserve Banks cost of equity capital”. Journal of Banking and Finance30:1687-1711.

责任编辑:刘颖 罗邦敏