基于尾指数方法的外汇市场风险度量研究

潘雪艳等

关键词: 汇率;VaR;EVT;GARCH类模型;尾指数

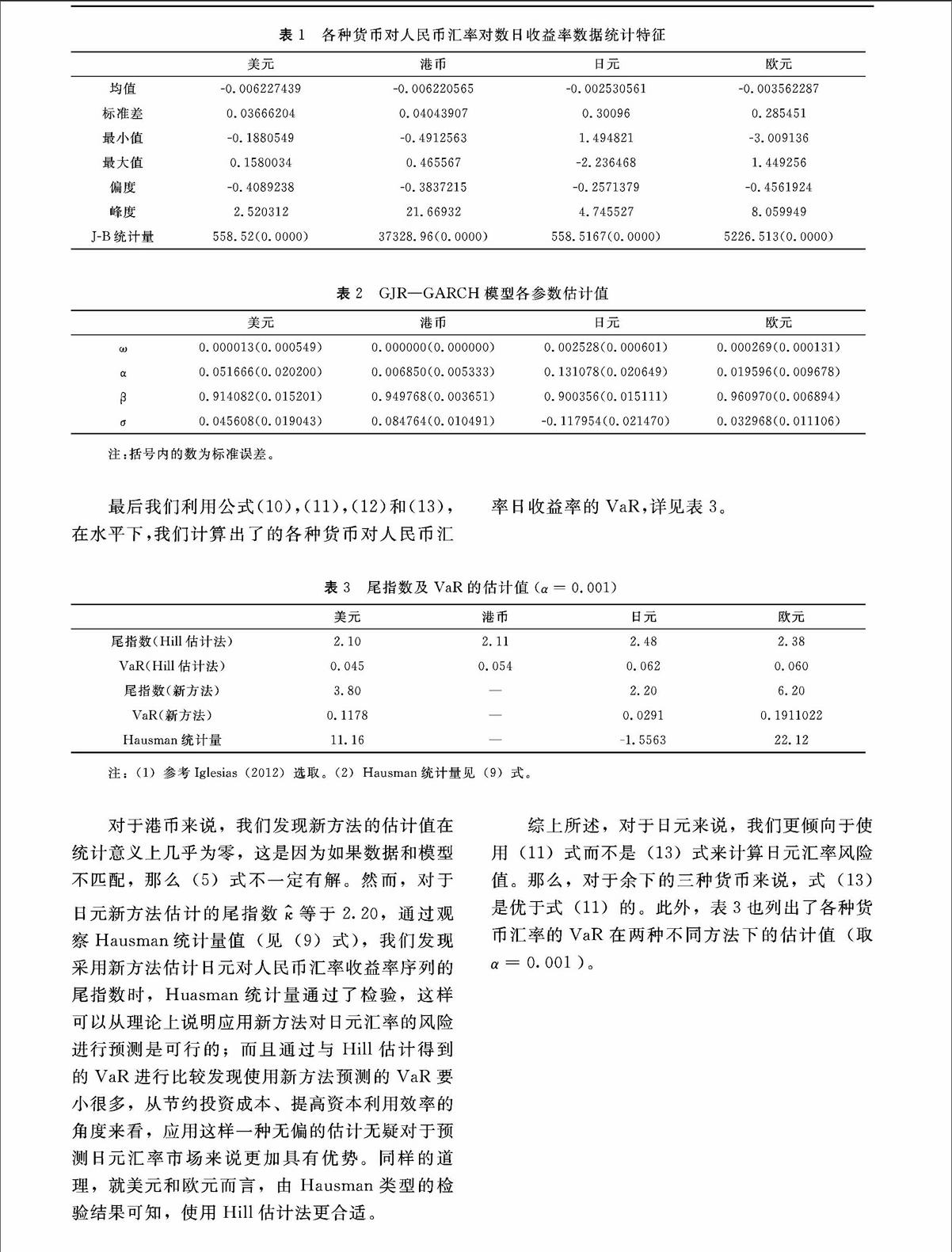

摘要: 结合Iglesias给出的新的估计尾指数方法和Hill估计尾指数方法,将极值理论和GARCH类模型相结合,分析了2006年1月4日至2013年11月5日期间美元、港币、日元和欧元对人民币汇率的日对数收益率序列,并在不同的方法下分别预测了它们的VaR(风险值)。结果表明对于日元,利用新估计方法预测VaR更合适;而对于美元、港币和欧元,Hill估计法更有优势。

中图分类号: C812

文献标志码: A

文章编号: 10012435(2015)05055806

随着极端事件的发生而对整体金融机构的风险产生的重大影响越来越受到重视,很多学者将极值理论引入到针对外汇市场的研究中。Koedijk等(1990),Hols和de Vries(1991),Wagner和Marsh(2005)揭示了利用重尾分布对外汇市场的汇率波动率进行建模的优势。Payaslioglu(2009)利用极值理论中Hill估计法分析了土耳其汇率的波动性,从而预测土耳其是否会发生经济危机或危机是否已经开始。

另一方面,Engle(1982)构建的ARCH模型和Bollerslev(1986)构建的GARCH模型也被广泛的应用于针对外汇市场汇率波动的建模中。Hill(2010)指出Hill(1975)估计对于GARCH模型是稳健的,但Kearns和Pagan (1997),Wagner和Marsh(2005)等学者证明了Hill估计在样本容量比较小时效果不是很好。Mikosch和Starica(2000)利用Breiman(1965)提供的分析混合分布尾部的方法,给出了GARCH(1,1)模型的尾指数应满足的条件,从而为计算GARCH类模型的尾指数提供了方法。在Starica和Pictet(1997),Berkes等(2003)所做的研究以及Glosten等(1993)提出的GJR—GARCH模型的基础上,Iglesias和Linton(2009)给出了一个替代Hill估计的新估计方法,Iglesias(2012)利用上述新的估计方法对外汇市场的7种主要货币对美元的汇率进行了研究,并指出对于英镑对美元的汇率日收益率序列而言,新的估计要比Hill估计优。

由于国外的学者研究外汇市场时,大多选择美元为基准,考虑世界几个主要货币如欧元、英镑、日元、加拿大元等对美元的汇率波动情况,对我国涉外公司和金融机构规避汇率波动带来的风险,没有太多的直接指导意义。从而很有必要以人民币为基准,对主要几种货币的汇率进行研究,为我国政府和涉及外汇业务的机构更好的规避汇率风险提供理论依据。

国内不少学者对我国外汇市场汇率波动率的研究大多采用的是BMM、POT等等传统的极值理论,GARCH类模型,或者是假设残差服从GPD分布的EVT—GARCH类模型等。叶五一,张明,缪柏其使用尾部指数回归方法对沪深300指数进行了研究;苟红军,陈迅,花拥军采用极值理论中的超阈值模型和Copula理论研究了外汇投资组合风险。Yanping Yia,Xingdong Feng,Zhuo Huang结合分位数GARCH模型和极值理论利用、 Monte Carlo方法模拟预测了风险值。

单纯的GARCH类模型没有考虑极端值的影响,从而导致这样的研究对极端事件可能导致的风险估计不足,常常会低估汇率波动带来的风险。另外,这些常用的传统极值理论进行研究时需要假设序列尾部是独立同分布的,鲜有将尾部相依性考虑进去,而事实上几种重要外汇对人民币汇率的数据上尾部有一定的相依性;另一方面传统极值理论能适用要求样本量较大,但由于本文采用的数据是以人民币为基准的汇率,合适的样本量远少于以美元为基准的样本量。从而纯粹采用传统极值理论对我国外汇市场的极端风险进行估计不一定合适,为了克服以上不足,本文结合Iglesias(2010)新的估计尾指数方法和Hill(1975)估计尾指数方法,将极值理论和GARCH类模型相结合,分析了2006年1月4日至2013年11月5日期间美元、港币、日元和欧元对人民币汇率的日对数收益率序列,并在不同的方法下分别预测了它们的VaR值。结果表明,由Hausman类型的检验结果可知,对于日元而言,基于Hill(1975)估计尾指数方法得出的估计值应该更准确,即应用一种更加无偏的估计无疑对于预测日元来说更加具有优势;而就美元、港币和欧元而言,使用Hill估计法更合适。

3 结论

从实证分析的结果可以看出,对于不同货币的汇率日收益率,结果表明基于Hill(1975,2010)估计尾指数方法得到的四种外汇汇率序列的尾指数差异不大,由Hill方法估计出来的VaR表明,四种货币中日元存在的风险最大,而美元存在的风险最小,这样为投资者和投资机构在进行投资时如何通过选择合适外汇投资组合降低市场风险提供一定的建议。但使用Iglesias和Linton的新方法估计的结果是日元的风险值最小,若根据该方法预测的风险值进行配置风险保证金,有利于提高投资机构的资金使用率,且该方法通过了Hausman类型的检验,故我们更倾向于使用新方法对日元的汇率进行研究。对于日元而言,Hill估计法也许高估了它的风险值。通过对估计出VaR进行比较也可以看出,相对于Hill估计,对于美元、港币和欧元在新估计方法下得到的风险值更大些,过大的估计了潜在的极端风险。而对于日元,采用Hill估计对以人民币为基准的外汇汇率的风险进行估计时,会高估潜在的极端风险。综合以上可以看出,在进行市场风险管理时,采用一些不同的方法进行预测估计风险值,再通过对不同方法得到的预测值比较检验,最终选择一个合适的风险值进行风险保证金配置,从而达到在有效控制风险的前提下提高资本的利用效率,以提高投资者和投资机构的收益。

参考文献:endprint