企业投资内外因素分析:货币政策、股权性质与融资约束

田园

[摘要]本文以2004年-2014年600多家制造业上市企业为研究样本,结合使用MC(货币政策)衡量货币政策,用投资对现金流敏感度的反映来衡量企业所受融资约束的情况,分析货币政策对融资约束的影响,以及融资约束和货币政策对微观企业的投资行为的综合影响。而由于上市企业与非上市企业、国有与非国有企业在现金政策、股利政策、投资效率等等方面都存在差异,故本文也会做出理论性假设分析。进一步的实证研究发现:当处于紧缩的货币政策时,企业对内部的资金依赖严重,融资约束问题较为明显。而当企业处于宽松的货币政策时,企业的投资活动明显较为活跃;并且发现企业的国有度同样对投资有着正向的影响,国有企业的投资比重仍然高于非国有企业,融资约束与企业的国有度为负向影响,所以可以发现我国中小仍然存在融资难等问题。

[关键词]企业投资;货币政策的冲击;融资约束

一、引言

根据以往的研究,我们可以发现传统的融资约束问题产生的原因主要有以下三点,而不同的原因会导致企业采取不同的现金政策去面对:

1.交易成本:当企业面对了一个资金的短缺问题时,通常都会去寻找一个外部融资的机会,企业大量的资金都来源于变卖固定资产、削减股东现金股利、以及发放新的债券和股票来获得,不能获取的部分可能需要从企业内部取得。而交易成本的提升往往造成企业的融资约束问题,就不同性质的企业而言,上市企业明显在交易取得资金时要优于非上市企业,同样地,国有企业也是如此。而对国有大型企业更加便捷的交易方式,来降低交易成本,会不会导致中小企业融资困难,资源的不合理分配。

2.信息不对称:根据以往而言,企业的投资者通常通过公司的财务报表、公司章程、预期计划等等来了解公司,因此投资者所了解到的东西是比较片面的,也许仅仅是公司管理层想让投资者们看到的一部分,所以企业与投资者的信息不对称问题时普遍存在的。但是不同企业对于信息透明度的掌控是不一致的,以上市公司和非上市公司为例,在同等的交易条件下,由于非上市公司的信息不透明性,可能会获得多于上市公司的利润。

3.代理问题:这里的代理问题通常指的是债务的代理成本问题,由于债务人和股东没有持有相同的利益观点,股东会更加偏向于投资来获取更丰厚的利润,而债务人希望企业有稳定的现金流量可以偿還债务。所以对于没有融资约束的企业,它们可以用较高的举债去获取投资机会,而对于有融资约束的企业,只能通过囤积资金的方式来等待较好的投资机会。

针对以往研究影响企业投资的因素,我们可以发现以上几点通常是以微观的企业视角来分析融资约束、企业投资的问题。而现在中,企业的生存环境与宏观的经济政策联系十分的紧密,而以前的研究忽视了企业微观行为必然也是受到宏观环境的影响。

今年4月份,沪市由2000点左右的挣扎,随后一路飙升,直上4000点,截至7日收盘,沪指年内上涨超过22%,中小板指数涨幅逾57%,创业板指数上涨更是超过70%。这充分表明我国经济过热,公司投资过度。而这种经济过热发展、企业投资过度的背后,隐藏着我国政府采取了对应的宏观经济调控措施。2月份,央行下调金融机构人民币存款准备金率0.5个百分点等,而4月份,央行决定下调各类存款类金融机构人民币存款准备金率1个百分点。在短短的几个月时间,货币调节手段频频现身,操作力度之大和频率之高也是近几年不常见了。而降准之后,所释放出的巨额的流动资金,也是不容小觑的,从沪深股市的一路飘红即可看出。而这一系列的货币政策是否会影响企业所做出的投资决策,同时货币政策实施是否会影响企业外部的融资约束,而这种融资约束又会进一步的影响到企业本身。本文将通过实证研究方式探究其中的内在联系。

二、文献回顾

(一)货币政策与公司投资

货币政策对公司投资的调节作用的有效性研究一直存在争论,货币数量论者认为货币仅是经济的符号,因此对经济增长的促进作用不大;而凯恩斯学派则强调货币政策通过影响利率能促进投资进而推动经济增长。卡尔克罗伊特、加约蒂和杰内拉深入探讨了货币政策影响经济增长的微观机理,得出货币政策通过资产负债表渠道和利率渠道改变资本成本,从而影响公司投资的结论。国内对货币政策以及公司投资的关系,微观以及宏观是分开的。李广众、尚煌、王慧运用不同的研究方法,对中国投资与实际利率水平之间的关系进行实证检验,发现实际利率的降低有利于投资增长。刘金全分别使用货币供应量和利率来度量货币政策,结果表明,紧缩性货币政策能够显著降低实际产出,强于扩张性货币政策对产出的影响。陈建斌的研究则发现,中国扩张性的货币政策对产出没有影响,而紧缩性货币政策能有效影响产出。龚光明(2012)在文章中认为根据货币政策传导理论,货币政策通过货币渠道包括利率途径、资产价格途径等和信用渠道包括资产负债表途径、银行信贷途径对宏观经济及微观主体产生影响,主要体现在改变公司的融资成本和限制融资规模,并最终影响企业的投资行为。当货币政策趋于紧缩时,外部融资成本提高、资金获得难度加大,营运资金和资本性投资之间争夺现金流,为维持正常生产经营,通常不得不削减资本性投资出。

(二)货币政策冲击下的融资约束理论

我们知道融资约束产生于,企业的外部资金的需求发生限制,所以企业的投资开始依赖于内部资金,所以企业的投资与外部资金的获得息息相关。陆正飞等、叶康涛和祝继高均指出货币政策紧缩时期,信贷资源配置会进一步偏向国有企业,从而加剧非国有企业的融资约束。靳庆鲁等分析了货币政策对于民营上市公司投资效率的影响,结果表明对于投资机会较好的公司,宽松的货币政策会缓解其面临的融资约束问题,从而提高其投资效率。本文通过模型分析,探究货币政策和融资约束以及的关系,发现其正向影响。

(三)融资约束对企业投资

信息对称和代理问题使得融资的外部成本高于企业内部的融资成本,使公司的投资更加依赖于企业的内部资金,从而导致了企业的内部决策受到外部融资约束的影响。为了验证融资约束的存在,最早的研究应该是Fazzari,1998对融资约束与现金流敏感度性之间的分析。发现受融资约束比较严重的公司,现金流敏感度比较高,即融资约束与现金流敏感度成正比。之后也有很多学者证明此观点,如Schaller等。但是也有部分学者持不同的观点,例如Kaplan and Zingales(1997)认为融资约束越低的公司,投资和现金流敏感度比率就越高。之后同样也有许多学者证明可此观点。而融资约束对中国上市公司投资行为的影响与企业性质相关,可以参照冯巍等人的文献。故本文通过模型设立国有和非国有企业这个变量,研究在不同的融资约束下,国有和非国有企业的投资效率如何。

(四)基于以前的文献,本文主要贡献在于:

1.理论结合分析了上市与非上市企业,其中将非上市公司视为有融资约束的企业,而上市公司视为没有融资约束的企业。

2.为了符合中国国情,研究时加入了国有企业与非国有企业的区别。

3.采用的货币衡量方式货币政策的界定,将微观的企业活动与宏观的经济政策相联系,分析宏观政策对微观环境的影响。

三、理论分析与研究假设

(一)理论分析

本文的理论研究思路分为以下几点:

1.现金流敏感度与融资约束之间的关系

企业难以获得外部资金,对内部资金过于依赖,企业内部的现金流敏感度上升,结合Fazzari(1988)中进行分析对融资约束与现金流敏感度性之间的分析。发现受融资约束比较严重的公司,现金流敏感度比较高,即融资约束与现金流敏感度成正比。

2.货币政策与融资约束之间的关系

本文采用谢军、黄志忠等人的做法进行理论分析,企业通常用净现值法进行投资决策。设投资水平为x,那么投资的净现值等于投资的累积收益减去投资的累积成本。Cin(CFI)=k(内部融资的边际成本)(其中CFI为内部现金流);外部融资的边际成本为Cex(x-CFI)。设企业投资的边际回报为R(Inv)。且投资回报率边际递减,R/Inv<0。于是,投资决策模型可描述为:

谢军、黄志忠认为当中央银行实施宽松的货币政策时,增加的货币发行量会促进信贷投放。商业银行提供给企业的贷款不仅额度增大,贷款利息也会相应下浮。所以,宽松的货币政策能够帮助企业以更低的融资成本获取更多的外部债务资本,也就是说宽松的货币政策可以缓解融资约束。但是对于非上市企业而言,因为进入金融市场的程度不同,无论是融资的途径或者外部融资的额度都会小于非上市公司;所以,企业的外部融资成本应该由货币政策、是否上市、是否为国有企业共同决定。

用函数表达即为CEX(EF)=CEX[(Inv-CFI),MS,LISTED,PRAVITE]

其中MS代表貨币政策、LISTED代表是否上市、PRAVITE代表是否为国有企业。

dInv*/dMS=-(F/MI)/(F/Inv*),故有,dInv*/dMS>0(证明过程略)

表明:宏观货币政策的量化宽松措施可能能够促使企业进行更多的投资。

宽松的宏观货币政策能够优化企业的金融生态环境,有助于企业获取更多成本较低的债务资本,从而降低企业投资对内部现金流的依赖性(减弱投资内部现金流的敏感性),缓解企业融资约束压力。而本文则通过建立线性模型进一步的说明,货币政策与融资约束以及公司投资之间的关系。

3.TOBINQ理论

TOBINQ理论(1969)为分析资本市场提供了一个有效的工具,比较真实的反映了公司的内在价值与市场价值之间的关系,TOBINQ理论也成为连结虚拟经济和实体经济的重要根据。以TOBINQ来衡量投资机会,检验了国有企业和非国有企业的投资效率的差异。

(二)研究假设

H1:现金流敏感度越高,企业受到的融资约束越严重,企业投资所受到的影响就越大。

H2:宏观货币政策对社会总投资的微观传导机制,宏观货币政策通过促进(或抑制)企业投资支出,缓解(或强化)企业融资约束,从而实现对社会总投资的调控。

H3:上市公司假设为不受融资约束的企业,非上市公司假设为受到融资约束的企业。

H4:国有企业能够获取更多成本较低的外部资本,从而降低企业投资对内部现金流的依赖性(减弱投资内部现金流的敏感性),进而缓解企业融资约束压力。所以国有企业所面对的融资约束要低于非国有企业。

四、实证分析

(三)描述性统计及相关性分析:

1.主要变量的描述性分析

从观测各季度主要变量以及货币政策的均值,我们可以发现当国家处于宽松的货币政策时,TOBINQ值较高,而且企业的投资机会也比较多,例如2008Q3到2010Q4,其中企业的投资机会和实际投资明显高于稳健时期;而我们同样也发现,当国家处于紧缩的货币政策时,企业的投资机会和实际投资也高于处于稳健时期,可以得出当经济处于过热发展时,国家可以通过货币政策的手段来进行调节,可以抑制经济的过热发展。

表1为几个主要变量的描述性分析,从中我们可以大致发现TOBINQ、CFK、CASHK对IK为正向的影响,具体的影响程度可以参照以下的相关性分析部分。而且这几个比率值相差不大,总体比较稳定,适合我们做调查研究。

2.主要变量的相关性分析

表2为几个变量的相关性分析,从表3中可以发现,IK与CASHK、CFK、TOBINQ都成显著正相关;CASHK与CFK、TOBINQ同样成显著正相关,具体验证模型一将会给出;CFK与TOBINQ同样成显著正相关。其中P值均经过t检验验证通过,各个变量均为显著相关变量。所以在之后模型3中可能会存在多重共线性等问题,本文会进行进一步的检验和修正模型。

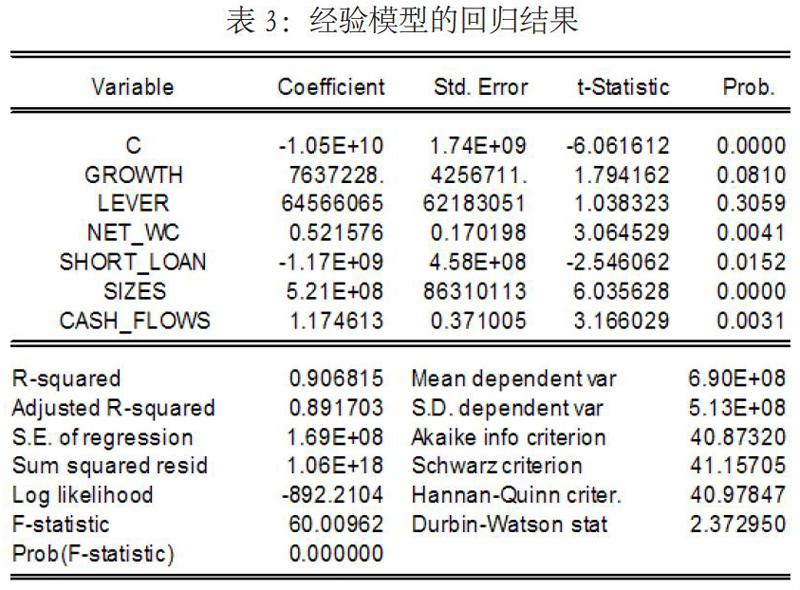

表3为经验模型模型1的实验结果,可以发现公司的资产增长、资产负债率、净营运资本、公司的规模与企业的现金持有量成正比关系,而短期负债占总债务的比率与现金持有量成反比关系,变量除了资产负债率都是通过t检验的,调整的拟合优度达到了0.89,模型的拟合效果较好,而出现资产负债率不通过检验的方式,同样可能是因为共线性引起。同样可以说明本文数据来源的合理性。

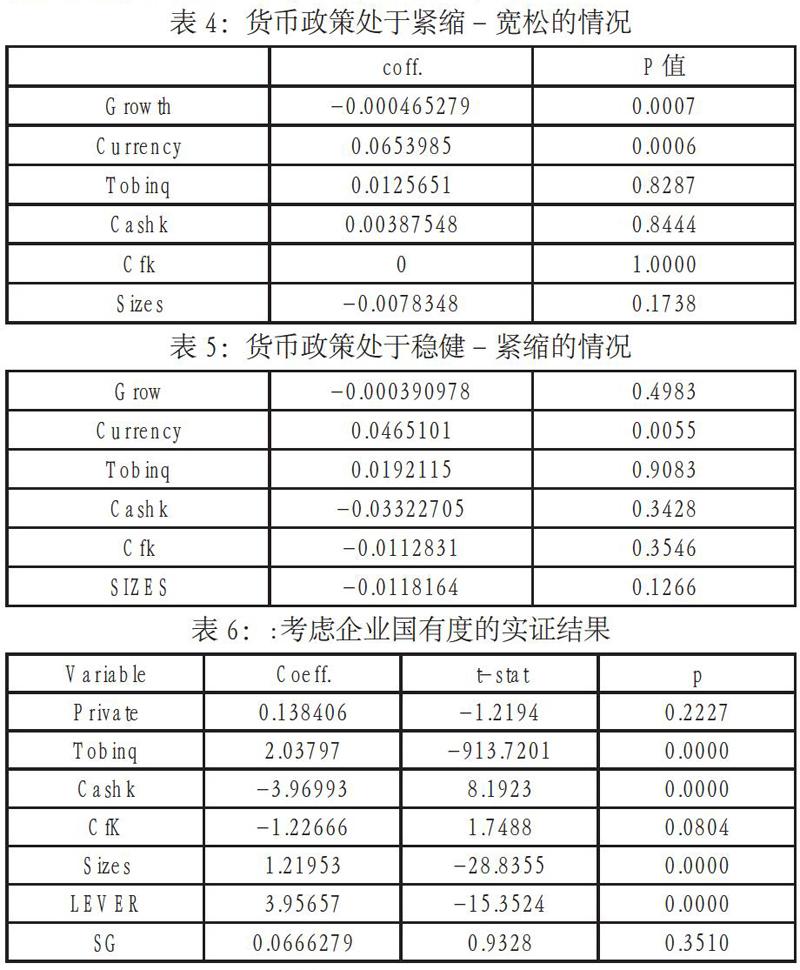

从表4和表5可以看出货币政策、TOBINQ值、现金持有量比率、现金流比率对投资比率为正向影响;而公司资产的增长率、公司的规摸对投资比率为负向影响的关系,但是显然是不符合现实中的经济规律的,但是就P值而言,结果恰恰相反,同样是因为资产的增长率、公司的规摸本身与现金持有比率相关的原因。

而由模型结果可以看出在控制了投资机会、公司内部现金流现金持有比率等量对公司投资的影响后,宽松的货币政策对公司的投资有一定的促进作用,而相反紧缩的货币政策会导致公司投资率下降。并且可以发现当紧缩的货币政策转化为宽松的货币政策时,系数为0.065;而稳健转化为紧缩时,系数为0.46。这说明了宽松的货币政策对公司的投资影响更加大。

而可以发现当处于紧缩的货币政策时,Cashk、Cfk的系数的绝对值明显高于处于宽松的时期,这说明当企业处于融资约束时,投资对内部资金的需求量越大。即融资约束可以通过投资与现金流比率的比值和TOBINQ值(投资机会)来反映。

可知R-square=0.993322。

由表6结果可知,企业的国有程度、TOBINQ值等量對企业的投资为显著正相关,而CASHK、CFK对企业的投资为显著负相关,模型的拟合优度达到0.993322,模型的拟合效果较好。可以说明国有企业的投资机会和投资率明显是高于非国有企业的,存在融资约束问题也明显弱于非国有企业。同时也说明了非国有企业可能受货币政策的影响可能会比国有企业大,但是国有企业的调控可能会通过一些别的手段等等。

五、模型的检验以及修正:

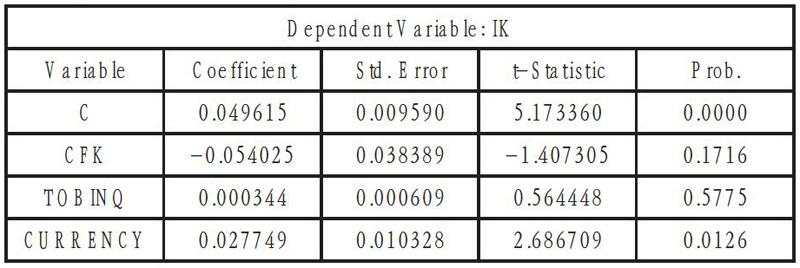

由上货币政策的模型可知,由于产生线性相关的原因,所以模型的拟合效果较差,本文采用逐步回归法,对模型进行修正。由表3中的主要变量相关性分析中可以得出CFK的相关程度是最高的,然后做逐步回归,将其他的变量一个个与CFK做OLS估计法,发现CASHK、SIZES、GROWTH等值对CFK都成较为显著的正相关,将不符合检验的量删除,最后得到拟合效果较好的模型,即最优模型。主要变量系数如下:

六、总结

本文以2004年-2014年600多家制造业上市企业为研究样本,结合使用MC(货币政策)衡量货币政策,用投资对现金流敏感度的反映来衡量企业所受融资约束的情况,分析货币政策对融资约束的影响,当处于紧缩的货币政策时,企业对内部的资金依赖严重,融资约束问题较为明显。而当企业处于宽松的货币政策时,企业的投资活动明显较为活跃。并且发现企业的国有度同样对投资有着正向的影响,国有企业的投资比重仍然高于非国有企业,融资约束与企业的国有度为负向影响,所以可以发现我国中小仍然存在融资难等问题。