汇率变动、增长差异对中国与东盟进出口贸易的影响

郭树华 霍强 储星星

摘要:汇率变动、增长差异的贸易效应一直是学术界研究的焦点。本文以中国-东盟为研究对象,构建双边进口和出口贸易固定效应模型,并选取2005-2013年的面板数据,实证检验人民币汇率变动、国民收入增长差异对中国与东盟双边进出口贸易的影响。结果显示:人民币汇率(间接标价法)变动与中国向东盟出口呈显著的正相关关系,对中国从东盟进口影响不显著;增长差异与中国向东盟出口呈显著的负相关关系,与中国从东盟进口呈显著的正相关关系。

关键词:人民币汇率;增长差异;中国-东盟;贸易效应

中图分类号:F822 文献标识码:A

作者简介: 郭树华(1963-),男,云南红河人,云南大学经济学院教授,博士生导师,经济学博士,研究方向:开放经济理论与政策;霍强(1983-),男,内蒙古赤峰人,云南大学经济学院博士研究生,研究方向:世界经济;储星星(1990-),女,安徽安庆人,云南大学经济学院硕士研究生,研究方向:国际贸易。

一、问题提出及文献回顾

(一)问题提出

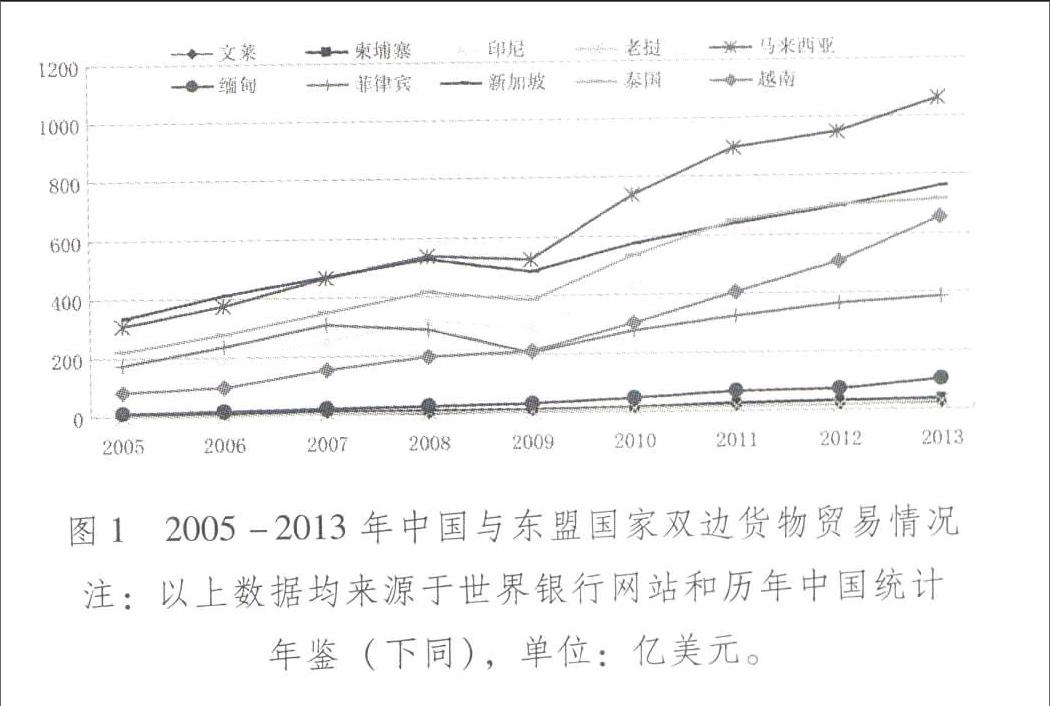

中国-东盟自由贸易区自2000年11月概念提出、2010年1月1日正式建成,时至今日双方贸易规模扩大迅猛,从2001年的415亿美元快速增长到2013年的4 436.57亿美元,年均复合增长率达到20%,超出我国对外贸易总额复合增长率2.5个百分点。截至2013年底,东盟已经成为我国的第三大贸易伙伴、第四大出口市场、第二大进口市场,中国-东盟自由贸易区也已经成为继北美自由贸易区和欧盟之后的世界第三大区域经济合作组织。即使在后危机时代中国对外贸易整体遇冷的境遇下,中国-东盟自由贸易区双边贸易合作仍然维持了强劲的增长态势。因此,在当今经济全球一体化的大背景下,深化中国-东盟跨境区域经济合作、打造中国-东盟自贸区升级版已经成为中国积极应对全球经济变革的重要途径,对中国和东盟国家乃至全球经济而言都具有重大的战略意义。中国-东盟自由贸易区的未来发展前景如何、双边经贸合作可能受到哪些因素影响,无疑是各国政策制定者和理论实践探索者最为关心的话题。

在国际经贸发展进程中,货币汇率变动和经济增长差异对双边贸易发展具有重要的影响。我们看到,自2005年中国与东盟实质性启动货物贸易大幅降低关税以来,中国-东盟双边货物贸易提速明显,关税壁垒已经不再成为制约中国与东盟双边贸易的障碍性因素。与此同时,中国和东盟国家的货物贸易则可能受到货币汇率变动和经济增长差异的影响。在此期间,一方面,中国和东盟主要国家货币相对美元等国际货币而言,都表现出了明显的升值趋势,有必要对人民币相对于东盟国家货币的汇率变动情况进行分析,进而测度汇率变动对中国与东盟双边贸易的影响程度;另一方面,中国与东盟国家都经历了经济快速增长的阶段,虽然增长速度都十分可观,但仍表现出了一定的分化态势,有必要对中国与东盟国家之间的这种经济增长差异进行分析,进而测度增长差异对中国与东盟双边贸易的影响程度。

面对后危机时代全球经济发展的复杂形势,中国经济进入“新常态”和人民币国际化战略启航,中国经济增长速度和人民币汇率问题会越来越多地受到世人瞩目。作为迄今为止我国参与建设的首个自贸区和最大自贸区,中国经济增速放缓和人民币汇率进入波动区间将对中国与东盟国家双边贸易形成怎样的影响,这无疑是极具研究价值的问题。

(二)文献回顾

汇率是国际贸易体系中最重要的价格指标,汇率变动通过对国内和国外商品的相对价格产生影响,进而影响一国的进出口贸易。一般认为,本币升值有利于扩大进口,本币贬值有利于扩大出口。对于汇率变动影响进口产品价格的研究,许伟和傅雄广(2008)基于成本加成模型实证分析了人民币名义有效汇率对进口价格的传递效应,发现1995年第一季度到2007年第二季度期间,人民币名义有效汇率的进口价格传递是不完全的,汇率若升值1%,短期内进口价格下降约0.26个百分点,长期下降0.25-0.29个百分点;万晓莉等(2011)通过构建我国各产业的进口价格、名义有效汇率和国外出口商生产成本指数,利用分布滞后模型对各产业的汇率传递效应研究发现,无论短期还是长期,各产业进口价格的汇率传递效应都存在很大差异。对于人民币汇率变动影响中国与东盟国家双边贸易的研究,李红和方冬莉(2010)指出人民币汇率变动、人民币跨境贸易结算试点等为中国-东盟贸易发展提供了广阔空间;范祚军和陆晓琴(2013)在企业最优出口定价模型和行业出口定价模型的基础上构建汇率变动对中国-东盟贸易效应的理论模型,实证分析人民币汇率变动对中国-东盟贸易的影响,结果显示人民币汇率变动对文莱、印度尼西亚、马来西亚、菲律宾、新加坡、泰国、越南7国贸易的影响满足马歇尔-勒纳条件,对柬埔寨、老挝、缅甸三国贸易的影响符合“J曲线效应”。对于中国与东盟国家货币合作对贸易影响的研究,杨荣海(2011)通过对2000年1月1日到2010年8月10日东盟主要国家的货币和国际货币及人民币进行回归,发现人民币升值后在东盟确立了强势货币的地位,东盟国家“货币锚”的多样化对应对国际金融危机期间主要国际货币币值的大幅度波动是有利的,也有利于中国与东盟之间的贸易关系稳定。

经济发展是国际贸易发展的决定性因素,居民通过国内产品和国外产品的比价效应,选择对国外产品的消费是一国进口的微观基础;而两国经济发展和居民收入水平接近是发生产业内贸易的关键。对于中国与东盟贸易对东盟国家经济增长的研究,杨宏恩(2011)以东亚金融危机后中国与东盟的相对经济状况为特殊背景,通过1998-2007年东盟10个国家的面板数据研究发现,东盟对中国出口是东盟外资流入的重要推动因素,是推动东盟经济增长的最主要因素;中国-东盟自贸区建设开始的2002年是东盟GDP增长率增加的转折点,中国-东盟经济合作推动了东盟的经济增长。朱俊峰和王健(2010)对1990-2009年间东盟国家贸易发展指标对经济增长和经济趋同的作用和影响进行实证检验,结果发现在促进经济增长方面,东盟国家致力于发展外向型经济、放松管制以及CAFTA等制度安排是有效的,而在推动东盟国家经济发展趋同、缩小成员国收入水平差距方面,目前东盟各国的贸易发展政策和实践却没有显示出显著的积极效应。小川英治和王志乾(2013)基于AMU偏差指标和生产率增长速度分析认为,加强和巩固区域货币合作体制有利于地区的稳定和发展。唐文琳和李雄师(2014)通过构建区域经济一体化程度测量模型并基于时序主成分分析框架,对2002-2012年中国-东盟区域经济一体化程度变化情况进行测量,结果表明中国-东盟区域经济一体化程度有了明显的提升。唐文琳等(2012)指出中国-东盟自贸区建立后双边经济相互作用更加明显,中国与东盟经济周期同步性增强,中国更容易受到来自东盟贸易方面的影响,而东盟的经济则保持相对的独立。

由此来看,汇率变动和增长差异对中国与东盟双边贸易效应的影响是十分重要的研究议题,已有研究集中于中国与东盟贸易关系研究方面,尚存在以下不足:(1)影响因素方面,虽然关注到了人民币汇率变动或中国经济快速增长等因素的影响,但并未形成汇率变动和增长差异对贸易影响的系统性研究;(2)研究对象方面,已有研究多从单一国家或东盟整体进行,缺乏对中国与东盟10个国家的具体分析,且并未对进口和出口加以区分。本文拟将汇率变动和增长差异引入进口和出口模型,运用2005-2013年中国与东盟10国的面板数据进行实证检验,具体测度人民币与东盟国家货币汇率变化趋势、中国与东盟国家人均国民收入比值变化趋势,以及二者对中国与东盟国家进口和出口贸易的影响程度。

二、模型、数据及统计描述

(一)模型构建、指标选取及数据来源

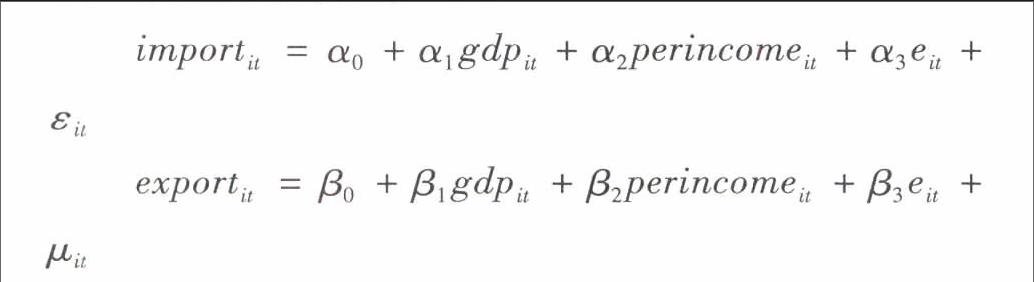

为了研究汇率变动、增长差异因素对中国与东盟10国进出口贸易的影响,本文建立的进口和出口数理分析模型如下:

本文采用面板数据,其优势在于涵盖更多的横截面数据和时间序列数据,增加模型拟合的效果和准确性。东盟10个成员国包括印度尼西亚、马来西亚、菲律宾、泰国、越南、文莱、缅甸、柬埔寨、老挝、新加坡;数据样本期间选择为2005-2013年,主要考虑两个因素:一是中国-东盟自确定建立自贸区后,2004年底双方签署了《货物贸易协议》并从2005年7月起大幅降税,而本文的数据正是基于货物贸易流量的研究;二是中国自2005年7月21日起实行以市场供求为基础、参考一篮币进行调节、有管理的浮动汇率制度,人民币相对美元升值的趋势开始确立。数据主要来源于历年的《中国统计年鉴》和世界银行网站,个别数据缺省的情况采用前后两年的数据进行均值处理。本文运用Eviews7.2软件对上述模型和数据进行处理。

(二)统计描述

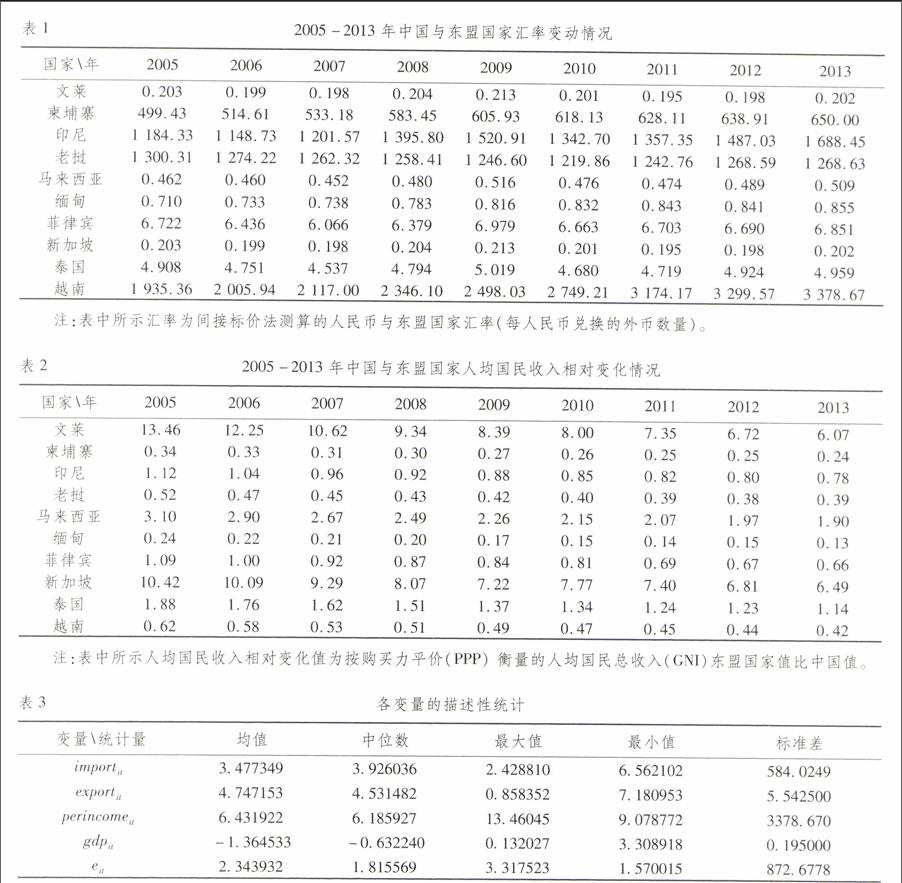

基于上述模型指标和数据处理,本文计算出了人民币汇率变动情况和人均国民收入增长差异变动情况(见表1和表2)。

从中国与东盟国家汇率变动情况统计表来看,人民币相对东盟国家货币而言总体上呈稳步升值态势,但存在一定的结构性差异。2005-2013年间,东盟国家货币相对于美元总体呈现升值态势,但有的与人民币升值幅度接近,有的则慢于人民币升值幅度。其中,人民币与越南、印度尼西亚、马来西亚、柬埔寨、缅甸等国货币呈升值态势,与新加坡、菲律宾、泰国、文莱、老挝等国货币表现为总体均衡、小幅波动的态势。

从中国与东盟国家人均国民收入相对变化情况统计表来看,中国经济增长相对东盟国家而言总体上呈现明显的加速趋势。2005-2013年间,东盟国家摆脱了东南亚金融危机以来的不利影响,经济增长步入快车道,是同时段世界经济发展中的亮点。2005-2013年间,在东盟国家中,老挝、柬埔寨、印度尼西亚、越南等国家都呈现了相对较快的经济增长态势,文莱则经济增长缓慢,马来西亚、缅甸、新加坡、菲律宾、泰国等国家保持了相对稳定的经济增长态势。尽管如此,由于这一阶段中国经济的快速增长,东盟国家相对中国的人均国民收入比值仍呈现明显的下降态势。

本文设定模型的各变量统计性描述见表3。均值、极值和标准差等统计量显示,东盟国家内部存在巨大的总量差异和速度差异,因此在进口和出口货物贸易额、人均国民收入、国内生产总值、汇率等变量上存在较大的差异。

三、实证检验及结果分析

因本文采用面板数据研究汇率变动、增长差异对中国与东盟10国双边进口和出口贸易的影响,应先对各变量进行平稳性检验及协整检验,再进行固定效应模型的估计,并对本文所关注的汇率变动及增长差异结果进行分析。

(一)单位根检验及协整检验

本文采用多种方法对各变量数据的平稳性进行了检验(见表4),结果表明各变量都不是平稳变量,但经过一阶差分后变为平稳变量(记为I(1))。接着,对各变量进行协整检验,结果表明变量之间具有显著的协整关系,汇率变动、增长差异与双边贸易之间确实存在长期稳定的关系(限于篇幅不再列示)。

(二)实证检验

面板数据模型的估计方法包括固定效应估计和随机效应估计,如何取舍直接关系到结论的可靠性。经典的计量经济学使用Hausman检验来判断二者的优劣,其思想是在随机效应估计的基础之上,原假设为存在随机效应。本文在中国与东盟10国双边进口和出口贸易随机效应基础上进行Hausman检验,结果显示显著拒绝原假设,应当选择固定效应估计。因此,得到的汇率变动、增长差异对中国与东盟进口和出口贸易影响的检验结果如表5所示。

(三)结果分析

关于汇率变动、增长差异对中国与东盟10国双边进口和出口贸易影响的固定效应估计结果显示:F统计量和Prob值都极为显著,R-squared拟合优度都超过95%,进口固定效应模型和出口固定效应模型的总体估计是显著的,模型构建具备合理性;各变量的估计系数符合模型设定预期和经济含义。为了保证上述研究结果的可靠性,本文还检验了变量数据选择、扩展数据期限等对模型估计结果可能产生的影响,结果都表明模型是稳健的(限于篇幅关系不再列示具体结果)。因此,可以推断下述结论是成立的。

第一,从汇率变动、增长差异对中国与东盟进口贸易影响的固定效应估计结果来看,gdpit与进口呈显著正相关关系,是中国扩大对东盟进口的主要影响因素;perincomeit与进口呈显著正相关关系,说明中国经济的快速增长、人均国民收入的快速提高有利于中国从东盟国家的进口贸易;eit与进口呈正相关关系,但并不显著,说明人民币相对东盟国家汇率变动对中国从东盟国家进口影响并不显著。

第二,从汇率变动、增长差异对中国与东盟出口贸易影响的固定效应估计结果来看,gdpit与出口呈显著正相关关系,是中国扩大对东盟出口的主要影响因素;perincomeit与进口呈显著负相关关系,说明中国经济增长和人均国民收入快于东盟国家发展的非协调性不利于中国向东盟国家的出口贸易;eit与出口呈显著正相关关系,说明人民币相对东盟国家汇率变动对中国向东盟国家出口影响是显著的,人民币相对东盟国家货币贬值有利于扩大出口,反之,人民币相对东盟国家货币升值则不利于中国对东盟的出口。

四、结论

本文基于汇率变动、增长差异对双边贸易的影响机制,以中国与东盟10国为研究对象,利用2005-2013年以来的面板数据,从实证角度研究了人民币汇率波动和中国与东盟国家经济发展的非协调性对中国与东盟10国进口和出口贸易的影响,得出以下主要研究结论:

首先,人民币相对东盟国家货币而言总体上呈稳步升值态势,但存在一定的结构性差异。2005-2013年间,人民币与越南、印度尼西亚、马来西亚、柬埔寨、缅甸等国货币呈升值态势,与新加坡、菲律宾、泰国、文莱、老挝等国货币表现为总体均衡、小幅波动的态势。

其次,中国经济增长相对东盟国家而言总体上呈现明显的加速趋势,东盟国家相对中国人均国民收入比值呈现明显的下降态势。2005-2013年间,老挝、柬埔寨、印度尼西亚、越南等国家都呈现了较快的经济增长态势,文莱则经济增长缓慢,马来西亚、缅甸、新加坡、菲律宾、泰国等国家保持了稳定的经济增长态势。

再次,汇率变动对中国与东盟进出口贸易具有显著影响。人民币汇率(间接标价法)变动与中国向东盟出口呈显著的正相关关系,对中国从东盟进口的影响不显著。一方面,人民币相对东盟国家货币贬值有利于扩大出口,反之,人民币相对东盟国家货币升值则不利于中国向东盟的出口;另一方面,人民币相对东盟国家汇率变动对中国从东盟国家进口并未形成明显的影响。

最后,增长差异对中国与东盟进出口贸易具有显著影响。增长差异与中国向东盟出口呈显著的负相关关系,与中国从东盟进口呈显著的正相关关系。一方面,中国经济的快速增长、人均国民收入的快速提高,有利于中国从东盟国家的进口贸易;另一方面,中国经济增长和人均国民收入快于东盟国家发展的非协调性扩大,不利于中国向东盟国家的出口贸易。

参考文献:

[1] 范祚军,陆晓琴.人民币汇率变动对中国一东盟的贸易效应的实证检验[J].国际贸易问题,2013(9):164-176.

[2] 沈铭辉.中国-东盟自由贸易区:成就与评估[J].国际经贸探索,2013(9):11-17.

[3] 唐文琳,李雄师.中国东盟区域经济一体化程度测量——基于时序主成分分析框架[J].亚太经济,2014(4):23-27.

[4] 万晓莉,陈斌开,傅雄广.人民币进汇率传递效应及国外出口商定价能力——产业视角下的实证研究[J].国际金融研究,2011(4):18-30.

[5] 小川英治,王志乾.东亚货币合作体系:基于AMU偏差指标与生产率增长速度[J].世界经济,2013(8):3-28.

[6] 许伟,傅雄广.人民币名义有效汇率对进口价格的传递效应研究[J].金融研究,2008(9):77-91.

[7] 杨宏恩.中国-东盟经济合作与东亚金融危机后的东盟经济增长[J].财贸经济,2011(12):89-97.

[8] 杨荣海.人民币周边化与东盟国家“货币锚”调整的效应分析[J].国际贸易问题,2011(3):61-68.

[9] 朱俊峰,王健.对外贸易、经济增长与趋同发展[J].世界经济研究,2010(8):57-63.

(责任编辑:张曦)