经理市场、管理才能专用性与外聘高管规模——基于民营上市公司的经验证据

袁春生,韩洪灵,吴丽丽(.江西师范大学 财政金融学院,江西 南昌 3300;.浙江大学 管理学院,浙江 杭州 30058)

经理市场、管理才能专用性与外聘高管规模

——基于民营上市公司的经验证据

袁春生1,韩洪灵2,吴丽丽1

(1.江西师范大学 财政金融学院,江西 南昌 330022;2.浙江大学 管理学院,浙江 杭州 310058)

高管管理才能是企业经营不可或缺的专用性资产。公司治理目标不仅在于解决管理者道德风险,还在于挑选出优秀的管理者。文章考察管理才能专用性和经理人市场发育对企业外聘高管规模的影响,以及经理人市场发育是否会弱化管理才能专用性对外聘高管规模的影响程度。以2007-2013年间民营上市公司为样本的研究发现:管理才能专用性越强,企业更愿意聘用内部人为公司高管;经理人市场发育越好,企业聘用外部高管的比例越高;在经理人市场发育良好的地区,管理才能专用性对外聘高管规模的影响较弱;研究还发现,经理人市场发育对企业外聘高管规模的影响比对外部董事规模的影响更显著。文章丰富了资产专用性和高管聘用方面的研究成果。

高管聘用;资产专用性;经理人市场;民营上市公司;公司治理

[DOI]10.3969/j.issn.1007-5097.2015.08.017

一、引 言

管理者才能是一种稀缺资源,对企业经营的重要性日趋上升[1-2]。经理人市场是一个管理者才能有限供给的竞争性市场[3],具有高超管理能力、能够胜任经营大型及业务复杂公司的CEO其需求相对无弹性[4]。在管理才能供给有限、需求相对无弹性为特征的经理人市场中,影响企业利用外部管理才能的因素是什么?资产专用性理论认为,包括企业管理才能在内的企业资产具有资产专用性特性。管理者能力的资产专用性与特定企业相联系,此特性会影响企业聘用管理人员的方式[5]。管理资源已经成为制约我国民营企业成长的瓶颈[6]。本文考察企业资产专用性和经理人市场发育对民营企业外聘高管规模的影响、以及经理人市场发育能否降低企业资产专用性对民营企业外聘高管规模的影响程度。

收稿日期:2015-06-06

基金项目:国家自然科学基金项目(71262025);江西省社会科学规划基金项目(14GL52)

作者简介:袁春生(1973-),男,江西吉水人,副教授,管理学博士,研究方向:公司治理;

韩洪灵(1976-),男,江西广丰人,副教授,管理学博士,研究方向:会计理论;

吴丽丽(1989-),女,江西景德镇人,硕士研究生,研究方向:公司财务管理。

本文可能的贡献在于:①内部提拔方式在实践中被广泛使用,诸如Chan(1996)、Waldman (2003)等理论模型对此进行了解释[7-8],然而相关经验研究成果却非常缺乏。本文关注民营上市公司外聘高管规模的影响因素,可丰富有关高管雇用的研究成果;②交易成本理论引起了Klein(2008),Macher and Richman(2008)等对资产专用性与企业一体化关系的研究[9-10]。在国内,李青原和王永海(2006)、陈玉罡和李善民 (2007)、方明月(2011)等主要侧重于物质资产专用性的研究[11-13],并没有关注高管管理才能专用性这一因素。本文从与企业相关的管理才能专用性和与行业相关的管理才能专用性这两方面考察资产专用性对外部高管规模的影响,可为资产专用性领域的研究增添新的经验研究成果。③基于我国向市场经济转型背景,研究经理人市场发育对民营上市公司高管管理才能配置的影响,我们发现经理人市场会提高企业外聘高管的比例,同时会降低管理才能专用性对外聘高管规模的影响,此微观的证据可为经理人市场甚至人力资源的宏观管理提供可资参考的政策建议。

二、理论分析与研究假设

(一)资产专用性与企业外聘高管规模

资产专用性是指在不牺牲资产的生产价值条件下,资产可用于不同用途和由不同使用者利用的程度[14]。若某项资产被用于特定用途后很难再移作他用,或若改作他用则价值会降低甚至可能变得毫无价值,则此资产具备较强的专用性。资产专用性越强,交易成本越高。资产专用性不仅会引发复杂的事前动态反应,而且还会触发复杂的事后治理结构的反应[15]。人力资本的形成与工作场所相联系的特有知识与特有经验密切相关[16],导致不同行业不同企业的管理者才能具有天然的资产专用性特征。决定管理者才能稀缺的一个因素是企业管理工作的特殊性,每一行业甚至每一企业都具有与其他行业或企业不同的组织结构与管理模式,新入职的高管必须在“干中学”过程中花费较多时间才能熟识企业的管理和运行情况。高度资产专用性的管理才能供给与需求形成了经理人这一特殊的劳动力市场。

管理者通用管理才能与专用管理才能对公司经营重要性的变化是企业CEO聘用方式的重要影响因素[17],管理才能资产专用性程度将影响企业外聘高管的规模。首先,管理才能的资产专用性程度影响公司聘用高管的成本。较高的资产专用性会引致较高的交易成本,企业将会选择能够降低交易成本的交易方式。企业管理才能的资产专用性越强,从外部引进合适的管理才能将需要花费较高的成本,相对而言,内部提拔是一种满足企业管理岗位空缺的低成本方式。第二,资产专用性影响特定知识转移的难易程度。内部管理知识的专用性程度越强,将此专用管理知识转移给新任高管的难度越大,新任高管需要花费越长的时间才能较好地熟悉、领会、接纳并熟练运用企业的专有管理知识与技能,因此管理知识专用性程度越强的企业会较少聘用外部高管。组织越复杂、多元化经营的公司因专用管理知识转移的难度较大,因而更多采用内部提拔方式选择CEO[18]。第三,资产专用性程度影响企业人力资本的投资。资产专用性引发的主要问题是,资产移作他用后资产价值将大幅度降低,因而极容易导致事后的资产套牢。考虑到人力资本套牢的可能性,包括高管在内的企业员工将不愿意发展与企业或行业相关的特有专用性人力资本。而采用内部提拔方式弥补高管职位空缺,既可保护现有专用管理才能不被套牢,也可激励员工加大专用性人力资本的投资力度。基于以上分析,作出假设1。

H1:管理才能资产专业性越强,企业越倾向于从内部聘用高管,外聘高管比例越低。

(二)经理人市场发育与企业外聘高管规模

经理人市场的发育程度可以反映一经济体或地区利用市场机制配置企业家才能的程度。在发育程度较高的经理人市场中,企业家才能的有效供给水平相对较高,企业从市场中选择到优秀管理者的机会更多。首先,“干中学”效应将直接提升经理人市场发育良好地区的管理才能供给水平。经理人市场发育程度较高的地区,往往也是市场经济较为发达的地区,激烈的市场竞争环境使企业管理者更加直观地接触和学习到先进的管理知识,逐渐积累管理经验,这无疑有利于培育出更能适应市场竞争的高素质管理者。其次,收入效应将使市场化程度较高地区的管理才能供给更为丰富。在市场化程度较高地区,劳动力的边际产出较高,员工收入也高于市场化程度低的地区,导致人力资源往市场化程度较高的地区流动,管理者才能的流动亦为如此。因此,在经理人市场发育较好的地区,优秀管理者的供给更为丰富。

另外,经理人市场的声誉机制也会促使管理者努力工作,从而提升市场中管理才能的供给水平。在竞争程度较高的经理人市场中,当前良好的经营业绩将使管理者未来获得较好的就业机会及较高收入,而低劣的经营业绩将使管理者面临被替换的威胁。对未来收入及职业机会的关注迫使经理人努力工作以提高企业业绩。职业关注引发的声誉机制是有效的经理人市场隐性激励机制[19]。Zabojnik (2001)的模型表明,在完全竞争的经理人市场中,声誉激励将使经理人在职业后期也会努力工作[20]。Brickley et al.(1999)研究发现,已退休的CEO在二年内担任公司董事或其他公司外部董事职位的可能性与其CEO任职期间的业绩正相关[21]。Chang,Dasgupta和Hilary(2010)的研究也发现,公司业绩好的CEO离职后能寻找到更好的工作岗位[22]。总之,在竞争的经理人市场中声誉机制可促使管理者努力工作,从而提升劳动力市场中管理才能的有效供给水平。因此可合理预计,在经理人市场发育程度较好的地区,管理才能供给更为丰富,企业将更多以市场为导向从经理人市场聘用高管以弥补管理才能缺口。因此,作出假设2。

H2:在经理人市场发育程度较好的地区,企业外聘高管的比例较高。

(三)经理人市场发育、管理才能专用性与外聘高管规模

发育良好的经理人市场将降低管理才能专用性对企业外聘高管规模的影响程度。首先,在发达的经理人市场中,丰富的管理才能供给降低了企业管理才能专用性引发的风险。企业管理才能的资产专用性与企业市场选择机会有关,劳动力市场较为丰富的专用性人才供给,会降低企业因管理知识专用性给企业带来的套牢风险。经理人市场越发达,企业面临可替代管理才能的供给越丰富,管理知识专用性引致的套牢风险越低,这使得企业利用内部晋升方式选拔高管来激励员工的必要性减弱。更重要的是,在发达的经理人市场中,管理人员的流动使得管理经验更容易在不同企业间迁移,这会直接降低管理才能的资产专用性程度。随着企业管理理论和实践的成熟及模式化,与企业日常营运相关的专用性管理才能日渐减少[2]。

其次,劳动力市场化转型使得通用管理知识的重要性越来越强。当企业专用管理知识与技能的相对重要性下降时,从外部选择高管所获取的利益趋于增加,产生的机会成本趋于降低,导致企业将倾向于聘用外部高管。Murphy和Zábojník(2007)认为,近几十年来商业环境变化使得企业对CEO技能的要求发生了变化,CEO更应关注外部事项而非内部的运作管理[17]。这包括:①股东权利运动及大型机构投资者所有权的增加迫使CEO为股东利益努力工作。公司融资越来越依赖于资本市场,导致CEO必须学会与外部股东、证券分析师等影响公司股价的外部主体打交道,这些处理外部关系的技能几乎为通用能力而非特定企业的专门技能;②社会持续积累的经济、管理科学、会计、财务等知识,如果为CEO所掌握将实质性地提升CEO成功管理现代企业的才能,这些技能可以在不同企业中运用;③随着公司数据库技术的发展,原来深藏于公司内部的专门数据现在可以很方便地为管理层所利用,CEO只需要花费较少时间就可获取企业专门知识,数据技术的发展使得雇用内部人的重要性降低。基于以上分析,作出假设3。

H3:发育良好的经理人市场会弱化管理才能资产专用性对外部高管规模的影响。

三、研究设计

(一)样本选择与数据来源

我们选择2007-2013年间中国A股民营上市公司为研究样本。与郭剑花和杜兴强(2011)等文献一致[23],我们将最终控制人为自然人或家族的企业定义为民营上市公司,得到461家民营上市公司2547个观察值。本文主要原始数据来自于CSMAR数据库,地区经理人市场发育程度数据则来自樊纲、王小鲁、朱恒鹏(2011)[24],外聘高管数据通过查看上市公司年报中公布的高管简历手工收集而得。

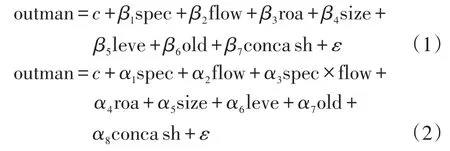

(二)回归模型和变量定义

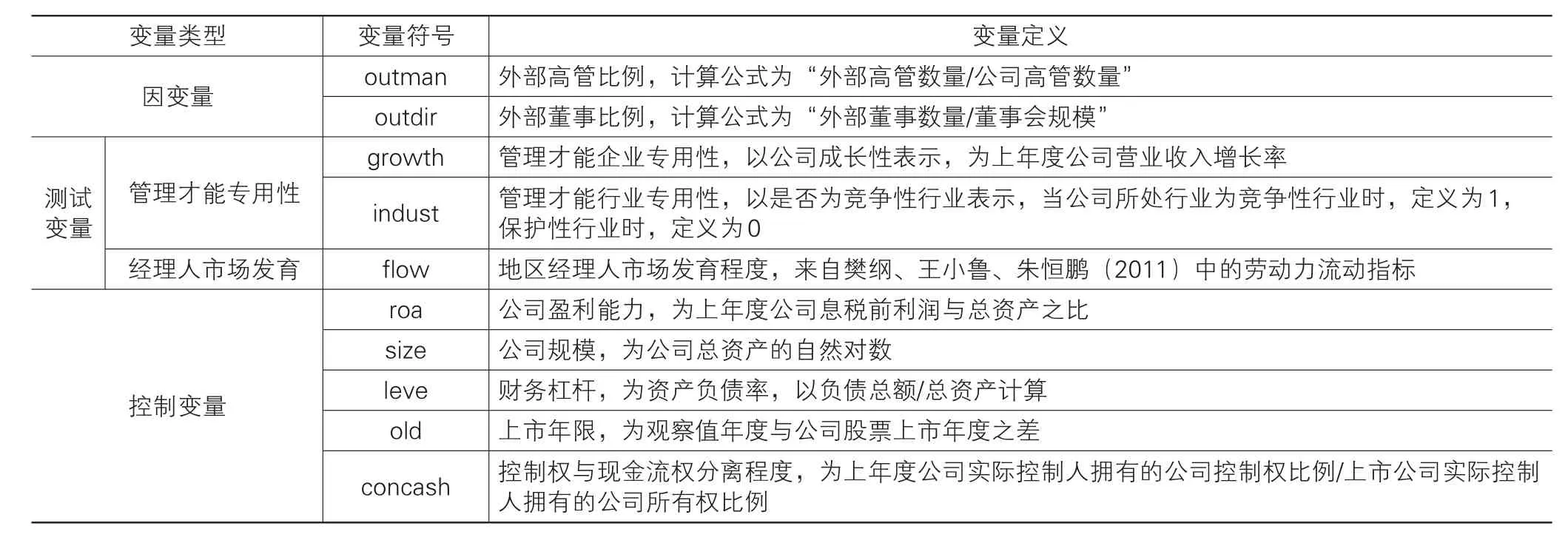

采用如下两个回归模型对假设进行检验。模型中各变量的定义见表1。因变量outman为外部高管比例,我们将来自于企业外部而非内部提拔、且非来源于股东、股东亲属及股东单位的高管定义为外部高管。我们通过查看CSMAR数据库中“高管兼任信息文件”,将年末在上市公司以外单位担任职务,且不在股东单位、关联股东单位及上市公司所属子公司任职的高管视为外部高管。上市公司独立董事包括已退休而只在上市公司担任独立董事的人士亦视为外部高管。在上市公司中担任董事的外部高管作为外部董事进行统计,并据此计算外部董事比例(outdir)。

诸如管理技能、知识与经验等管理才能与特定企业密切相关[17],同时不同行业的管理知识与经验存在显著差异。因此我们从两个角度来衡量管理才能专用性(spec)。

(1)管理才能企业专用性(growth),即与特定企业相关的管理才能专用性。目前管理才能这种无形资产还无法在企业会计报表中确认,但会体现为公司增长机会的价值。增长机会较高的公司其公司价值中包含了较多的管理才能价值,如果将此类公司的资产移作他用,增长机会的价值则很难实现。Booth和Deli(1996)[25]发现,增长率较高的公司CEO较少担任外部董事职位,其原因在于此类公司CEO的管理才能专用性较强,很难移作他用。因此可以认为,成长性较高的企业,其管理才能的资产专用性较强。因此,我们以公司成长性作为管理才能专用性的代理指标。

(2)管理才能行业专用性(indust),即与特定行业相关的管理才能专用性。管理知识专用性指管理某个行业所需的专用知识转移到另一个行业所需要的成本[26],管理知识专用性较强的行业需要管理者有更多的管理能力。与保护性行业相比,竞争性行业的产品市场细分程度更高,市场变化速度较快,有关企业经营模式、市场营销和成本节约的管理知识更加重要,而且管理知识的获得需要通过长期的经验积累。竞争性行业较高的产品市场细化程度、市场变化较快及管理知识的长期积累特性,使得管理才能在不同的竞争行业之间迁移的难度与成本高于保护性行业,导致竞争性行业的管理才能呈现出更强的资产专用性。Bayo-Moriones和Ortín-Ángel(2006)[5]发现,技术变化较快的企业更倾向于采用内部提拔方式补充管理人员,他们认为此结果是技术变化较快的企业其管理才能专用性较强所致。因此我们也将企业是否处于竞争性行业作为管理才能专用性的代理指标。企业所处行业为竞争性行业时则将indust定义为1,否则为0。参考Aharo⁃ny et al.(2000)[27]的思路,将以下行业确定为保护性行业,其余为竞争性行业:B采掘业;C41石油加工及炼焦业;C65黑色金属冶炼及压延加工业;C67有色金属冶炼及压延加工业;D电力、煤气及水的生产和供应业;F01铁路运输业;F05管道运输业;F11交通运输辅助业;G85通信服务业;K01公共设施服务业;K10邮政服务业;K37卫生、保健、护理服务业;L传播与文化产业。行业类别参考证监会的二级分类标准。

表1 模型中各变量的定义

参考Fahlenbrach,Low,Stulz(2010)[28]等文献,将可能影响高管聘用的五个指标作为控制变量:①公司盈利能力(roa),盈利能力强的企业,现任管理层经营能力较强,企业从外引进管理才能的需求相对较低;②公司规模(size),规模越大的公司,组织构架越复杂,且内部劳动力市场更为丰富,更可能利用内部管理才能;③财务杠杆(leve);④上市年限(old),成立时间越久的公司更可能聘用外部CEO[28];⑤控制权与现金流权分离程度(concash),我国民营上市公司的控股股东普遍利用金字塔结构控制上市公司,此两权分离程度可能会对公司外聘高管规模产生影响。模型(1)用于检验假设H1与H2。我们预计管理才能专用性(spec)与外部高管比例(outman)负相关,而经理人市场发育(flow)则与外部高管比例(outman)正相关,即β1应显著为负,β2应显著为正。模型(2)用于检验假设H3。在模型(2)中本文设置了交互项spec×flow,预计交互项与外部高管比例(outman)正相关,即α3应显著为正。

四、实证研究结果

(一)描述性统计

表2列示了各变量的均值。我们还按经理人市场发育(flow)指标为标准,将所在地区经理人市场发育指标高于(低于)均值的样本作为发育程度高(低)样本组,对两组样本各变量的均值分别进行统计,并对均值是否存在差异进行t检验。表2数据表明,企业大约聘用了近28.96%的外部高管,董事会中外部董事比例达45.35%。发育程度高与发育程度低组间的外部高管比例及外部董事比例都不存在显著的差异,与假设H2并不一致。

表2 变量均值比较及T检验

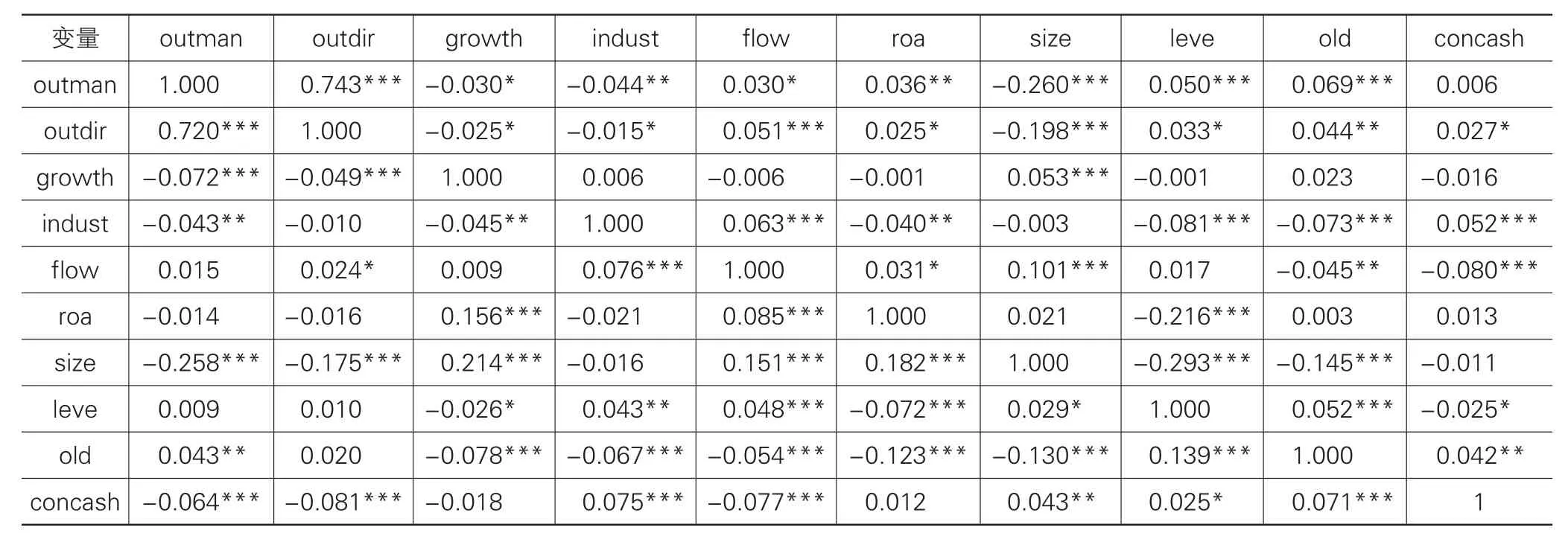

(二)相关性分析

表3提供了各变量之间的相关系数。表3左下角的Spearman相关系数显示,外部高管比例(out⁃man)与管理才能企业专用性(growth)的相关系数为-0.072,统计显著性水平为1%。外部高管比例(outman)与管理才能行业专用性(indust)相关系数为-0.043,统计显著性水平为5%,支持假设H1。右上角的Pearson相关系数显示,外部高管比例(outman)与管理才能企业专用性(growth)的相关系数为-0.030且统计上弱显著,与管理才能行业专用性(indust)的相关系数为-0.044且统计上显著,结果支持假设H1。这四个相关系数基本表明管理才能专用性较强的企业其外部高管比例相对较低,更倾向于从内部提拔公司高管,结果与假设H1的预测一致。另外,外部董事比例(outdir)与管理才能的企业专用性(growth)、行业专用性(in⁃dust)的四个相关系数都为负且其中三个相关系数显著为负,同样支持假设H1。

外部高管比例(outman)与经理人市场发育(flow)的Spearman(Pearson)相关系数为0.015 (0.030),其中Pearson相关系数显著为正,表明经理人市场发育较好时,公司外聘高管规模较大,结果与假设H2一致。外部董事比例(outdir)与经理人市场发育(flow)的Spearman和Pearson相关系数分别为0.024、0.051,显著性水平分别为10%、1%,支持假设H2。另外,各自变量间相关性最大的是公司规模(size)与财务杠杆(leve),其Pear⁃son相关系数的绝对值也只有0.293,说明自变量之间不存在多重共线性问题。相关性分析并没有控制其他影响公司外聘高管规模的因素,需要进行回归分析才能得出较为合理的结论。

表3 各变量的相关性分析结果

(三)经理人市场发育和管理才能专用性对企业外部高管比例的影响

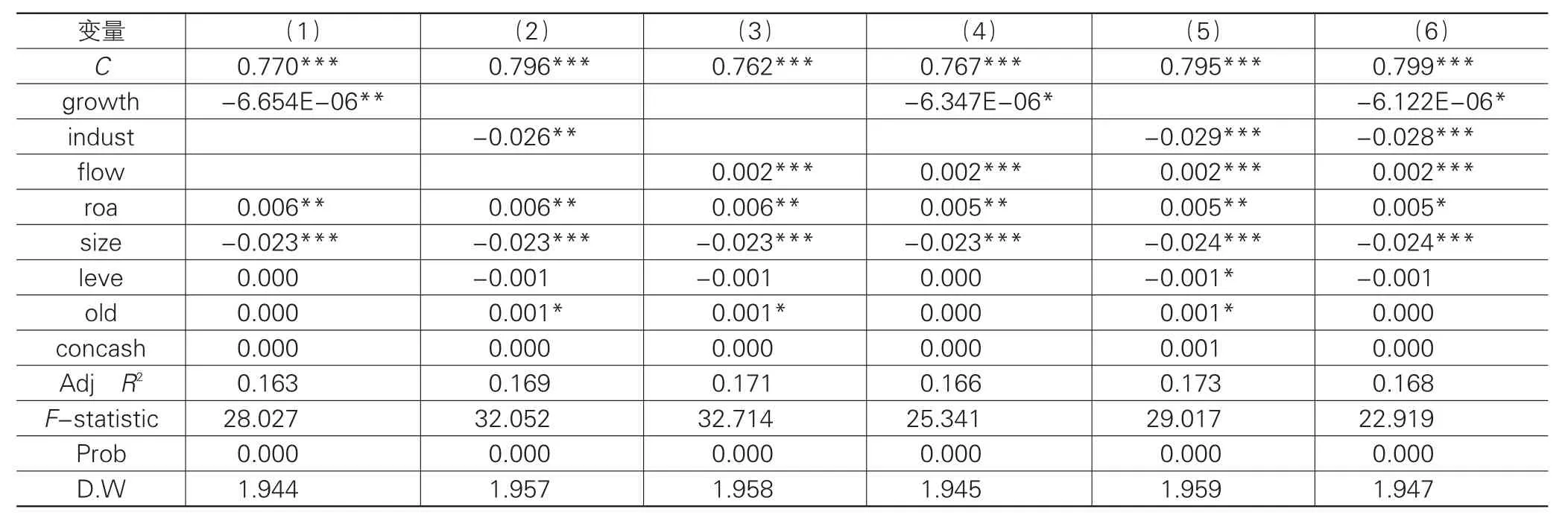

模型(1)的回归结果见表4①。管理才能企业专用性指标(growth)在回归结果(1)、(4)和(6)中的回归系数全部为负,且统计显著性水平分别为5%、10%,管理才能行业专用性指标(indust)在三个回归中的系数也全部显著为负,显著性水平分别为5%、1%,无论是与特定企业相关的管理才能专用性还是与特定行业相关的管理才能专用性都与外部高管比例显著负相关,表明管理才能专用性越强的企业,更不愿意从外部聘用高管而是更倾向于采用内部提拔方式选聘高管,假设H1得到了经验证据的支持。单独以经理人市场发育(flow)为测试变量的回归结果(3)显示,经理人市场发育(flow)的回归系数为正,统计显著性为1%。在把管理才能专用性指标(growth、indust)纳入回归方程的三个回归结果(4)、(5)、(6)也显示,flow的回归系数仍然显著为正。显著为正的flow回归系数支持假设H2,表明经理人市场发育越好,企业越倾向于从企业外部聘用高管,导致企业外聘高管的比例较高。

表4 模型(1)的回归结果

(四)经理人市场发育对管理才能专用性与企业外聘高管比例关系的影响

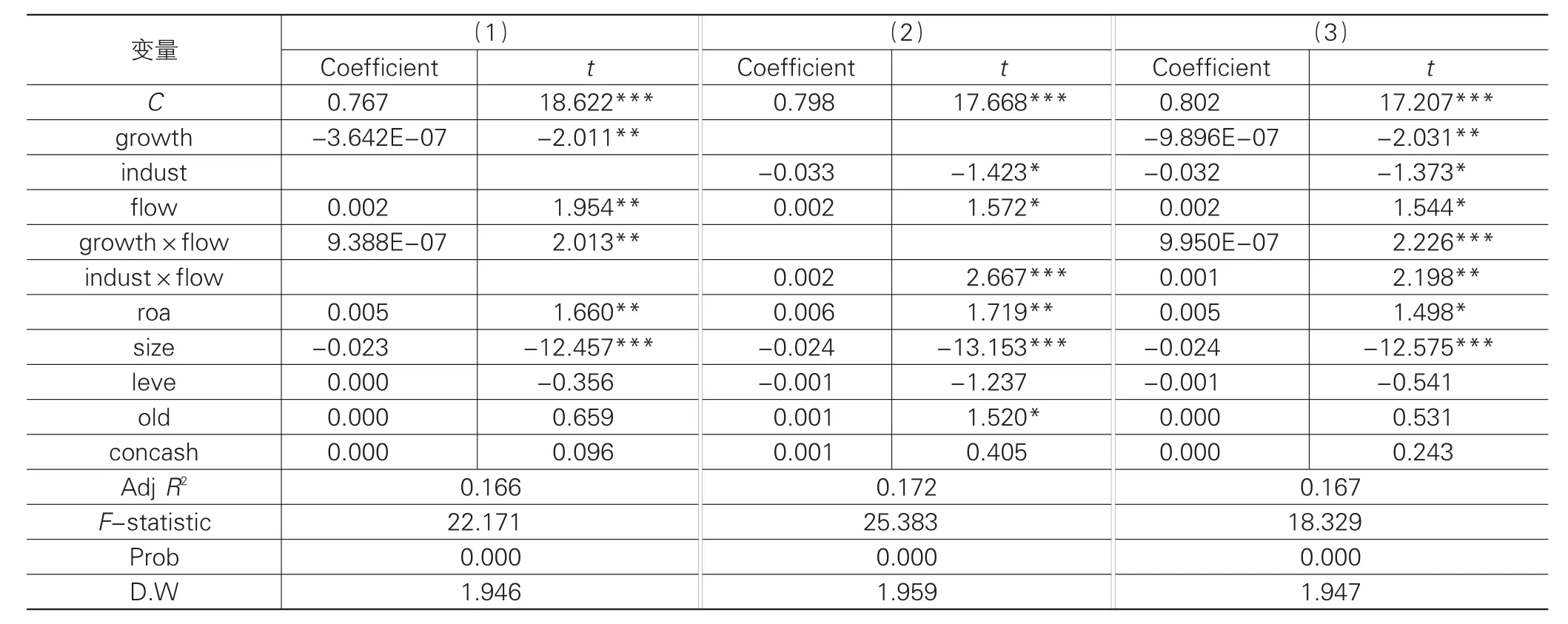

在发育良好的经理人市场,其丰富的管理才能供给能否弱化管理才能专用性对企业外部高管规模的影响程度?我们利用回归模型(2)对假设H3进行检验,结果表见5。在表5回归结果(1)中,管理才能企业专用性与经理人市场发育交互项(growth×flow)的系数显著为正。表5回归结果(2)中,管理才能行业专用性与经理人市场发育的交互项(indust×flow)其系数为正,统计显著性水平为1%。在回归结果(3)中,无论是管理才能企业专用性还是管理才能行业专用性与经理人市场发育的交互项其系数都显著为正。总之,管理才能专用性与经理人市场发育交互项的回归系数符号(正)与表4中管理才能专用性的回归系数符号(负)相反。结合表5与表4的结果,可以认为,经理人市场发育较好地区的企业,管理才能专用性对企业外聘高管规模的影响程度较低,结果支持假设H3。

表5 经理人市场发育对管理才能专用性与企业外聘高管规模关系的影响

(五)对外聘董事规模的拓展性检验

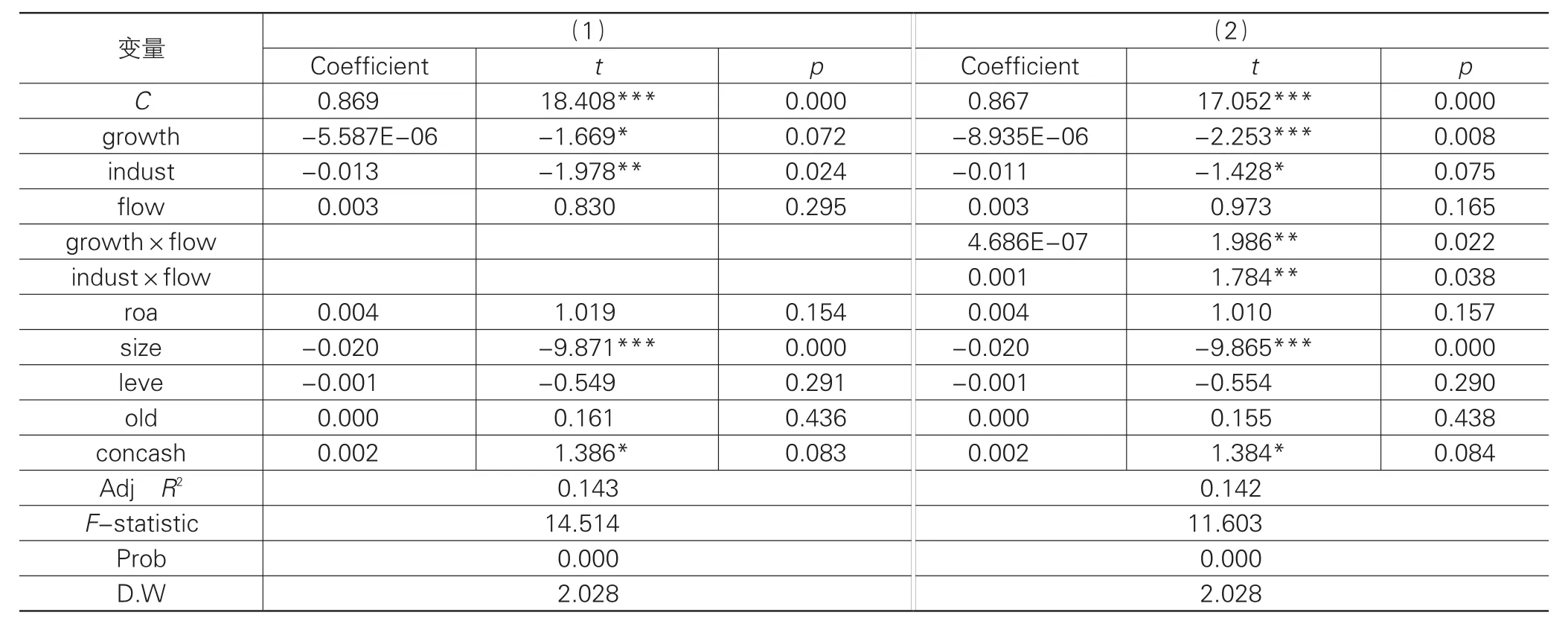

Murphy和Zábojník(2007)发现20世纪70年代以来公司外聘CEO的比例逐渐上升[17]。公司存在积极寻找外部CEO到公司担任外部董事的现象[28]。由此,一个有趣的问题是,公司聘用外部董事是否受到管理才能专用性和地区经理人市场发育状况的影响。我们以外部董事比例(outdir)替换外部高管比例(outman)为因变量对此进行经验分析,回归结果如表6所示。

表6回归结果(1)中,管理才能企业专用性(growth)和行业专用性(indust)的回归系数都显著为负,说明管理才能的资产专用性越强,企业外聘董事的比例也越低,支持假设H1。经理人市场发育(flow)的回归系数为正但统计上不显著,表明经理人市场发育对外部董事市场影响并不太大,可能的原因是我国民营企业在控制权与所有权初步分离过程中,民营上市公司实际控制人需要通过董事会牢牢掌握公司的控制权,因此除非政策强制性要求,公司实际控制人不愿意聘用过多的外部董事,以免权力被分散。值得一提的是,经理人市场发育(flow)与外部高管比例显著正相关,而与外部董事比例不显著正相关,说明公司相对更乐意从外部聘用执行董事会决策的公司高管,而不太愿意从外部聘用具有决策权力类的董事会成员。在回归结果(2)中,管理才能企业专用性与经理人市场发育交互项(growth×flow)的回归系数显著为正,管理才能行业专用性与经理人市场发育交互项(indust× flow)的回归系数亦显著为正,结果与假设H3一致,表明在经理人市场发育良好的地区,企业因管理才能专用性而提拔内部人员到高管职位的动机减弱,经理人市场发育会弱化管理才能专用性对外聘高管规模的影响程度。

表6 利用外部董事比例为因变量的拓展性检验结果

(六)稳健性检验

(1)以樊纲、王小鲁、朱恒鹏(2011)[24]提供的要素市场发育指标代替劳动力流动指标(flow)进行稳健性检验,结果并无差异。

(2)内生性问题。为回避可能存在的内生性问题对本文研究结果的影响,在变量设计时我们选择了上一年度的公司成长性指标作为管理才能专用性的代理变量;

(3)相关性分析发现自变量之间相关系数最大的为公司规模(size)与财务杠杆(leve)的Pearson相关系数,其绝对值较小(0.293),说明自变量之间不存在多重共线性问题;

(4)各回归结果的D.W说明模型不存在序列自相关性问题。

五、结论与讨论

选聘具有职业化、市场化、国际化的高管是企业成败的关键[29],而企业特征差异会引致对高管需求的差异,经理市场的变化也将影响高管需求方式[30]。公司资产具有专用性特征,管理才能的资产专用性会影响企业外聘高管规模。基于我国市场经济转型中民营企业市场机会的拓展以及劳动力市场化转型,我们关注管理才能专用性及经理人市场发育是否会影响企业外聘高管规模,以及经理人市场发育是否会弱化管理才能专用性对外聘高管规模的影响程度。以2007-2013年间我国民营上市公司样本的研究发现:无论是管理才能企业专用性还是管理才能行业专用性越强的公司都越不愿意从外部聘用高管以补充管理才能,管理才能专用性越强的公司越倾向于利用职位来激励公司内部人发挥管理才能专用性;处于发育程度较好的地区经理人市场中的企业,更倾向于聘用外部高管和外部董事,同时经理人市场发育对外部高管聘用的影响比外部董事更为明显;发育良好的经理人市场会降低管理才能专用性所引发的企业聘用内部人为公司高管的愿意。

本文研究结果从高管聘用角度验证了交易成本经济学关于资产专用性对公司治理行为影响的论断。同时我们也发现管理才能专用性与外聘高管规模的关系受到经理人市场的影响,表明外部经济环境对优化公司治理行为存在显著影响。本文结果的政策含义是:①在微观层面,企业聘用外部高管如外部董事时,应该尽量选择对企业所在行业比较熟悉或者与企业经营有关联的其他企业高管,如此才

能够更好地借助于外部高管的管理经验与管理专长为企业发展提供有价值的管理决策咨询,提升企业管理水平,降低企业投资失败的概率。②在宏观层面,国家应尽量创造公平竞争的劳动人事政策环境,打破管理者才能流动的政策障碍,比如应简化养老保险的跨地区转移手续,户籍管理上也尽量放宽落户政策,诸如此类有助于推进劳动力流动的政策,将有利于人力资源的优化配置。③对于国有企业改革而言,可以考虑改革国有企业高管的聘用方式,将政府直接任命国有企业高管的方式改为市场化聘用方式,处于竞争性行业的国有企业更应该采用市场化方式招聘企业高管。政府在国有企业中主要担当股东角色而非通过任命国有企业高管直接管理企业。

注 释:

① 在回归过程中发现,回归结果中杜宾-瓦尔森检验显示,D. W值小于1,模型存在序列自相关问题,为此对回归模型(1)和(2)全部采用广义差分法进行回归。

[1]Conyon M J,Read L E.A Model of the Supply of Execu⁃tives for Outside Directorships[J].Journal of Corporate Fi⁃nance,2006,12(3):645-659.

[2]Murphy K J.Corporate Performance and Managerial Remu⁃neration:an Empirical Analysis[J].Journal of Accounting and economics,1985,7(1):11-42.

[3]Baranchuk N,MacDonald G,Yang J.The Economics of Su⁃per Managers[J].Review of Financial Studies,2011,24 (10):3321-3368.

[4]Himmelberg C P,Hubbard R G.Incentive Pay and the Mar⁃ket for CEOs:An Analysis of Pay-For-Performance Sensi⁃tivity[EB/OL].(2000-07-24)[2015-04-20].http://www. ssrn.com.

[5]Bayo Moriones A,Ortín Ángel P.Internal Promotion Versus External Recruitment in Industrial Plants in Spain[J].Indus⁃trial&Labor Relations Review,2006,59(3):451-470.

[6]储小平.职业经理与家族企业的成长[J].管理世界,2002 (4):100-108.

[7]Chan W.External Recruitment Versus Internal Promotion [J].Journal of Labor Economics,1996,14(4):555-570.

[8]Waldman M.Ex Ante Versus Ex Post Optimal Promotion Rules:The Case of Internal Promotion[J].Economic Inqui⁃ry,2003,41(1):27-41.

[9]Klein P G.The Make-or-Buy Decision:Lessons from Em⁃pirical Studies[M]Berlin:Springer Berlin Heidelberg,2008:435-464.

[10]Macher J T,Richman B D.Transaction Cost Economics: an Assessment of Empirical Research in the Social Scienc⁃es[J].Business and Politics,2008,10(1):1-63.

[11]李青原,王永海.资产专用性与公司资本结构——来自中国制造业股份有限公司的经验证据[J].会计研究,2006(7):66-71.

[12]陈玉罡,李善民.并购中主并公司的可预测性——基于交易成本视角的研究[J].经济研究,2007(4):90-100.

[13]方明月.资产专用性、融资能力与企业并购——来自中国A股工业上市公司的经验证据[J].金融研究,2011(5):156-170.

[14]Williamson O E.The Economic Institutions of Capitalism [M].New York:Free Press,1985.

[15]钱春海.基于资产专用性下的贸易一体化研究[J].经济科学,2002(5):86-93.

[16]Becker G S.Human Capital[M].New York:Columbia Uni⁃versity Press,1964.

[17]Murphy K J,Zábojník J.Managerial Capital and the Mar⁃ket for CEOs[EB/OL].(2007-05-08)[2015-04-20].http: //www.ssrn.com.

[18]Naveen L.Organizational Complexity and Succession Plan⁃ning[J].Journal of Financial and Quantitative Analysis,2006,41(3):661-683.

[19]Fama E F.Agency Problems and the Theory of the Firm [J].Journal of Political Economy,1980,88(2):288-307.

[20]Zábojnik J.On the Efficiency of Markets for Managers[J]. Economic Theory,2001,18(3):701–710.

[21]Brickley J A,Linck J S,Coles J L.What Happens to CEOs after They Retire?New Evidence on Career Concerns,Ho⁃rizon Problems,and CEO Incentives[J].Journal of Finan⁃cial Economics,1999,52(3):341-377.

[22]Chang Y Y,Dasgupta S,Hilary G.CEO Ability,Pay,and Firm Performance[J].Management Science,2010,56(10):1633-1652.

[23]郭剑花,杜兴强.政治联系、预算软约束与政府补助的配置效率——基于中国民营上市公司的经验研究[J].金融研究,2011(2):114-128.

[24]樊纲,王小鲁,朱恒鹏.中国市场化指数——各地区市场化相对进程2011年报告[M].北京:经济科学出版社,2011:100-305.

[25]Booth J R,Deli D N.Factors Affecting the Number of Out⁃side Director Directors[J].Journal of Financial Econom⁃ics,1996,40(1):81-104.

[26]Jensen M C,Meckling W H.Specific Knowledge and Divi⁃sional Performance Measurement[J].Journal of Applied Corporate Finance,1999,12(2):8-17.

[27]Aharony J,Lee C W J,Wong T J.Financial Packaging of IPO Firms in China[J].Journal of Accounting Research,2000,38(1):103-126.

[28]Fahlenbrach R,Low A,Stulz R M.Why do Firms Appoint CEOs as Outside Directors?[J].Journal of Financial Eco⁃nomics,2010,97(1):12-32.

[29]周评,刘震伟.国有企业董事会选聘经理人制度研究——基于上海国有企业高管人事制度的试点[J].江淮论坛,2013(5):49-54.

[30]袁春生,吴丽丽.经理人治理理论模型:述评与展望[J].金融教育研究,2014(3):51-56.

[责任编辑:程 靖]

Managerial Labor Market,Managerial Ability Specificity,and the Size of External Top Managers —Evidence from Private Listed Companies

YUAN Chun-sheng1,HAN Hong-ling2,WU Li-li1

(1.College of Finance,Jiangxi Normal University,Nanchang 330022,China; 2.School of Management,Zhejiang University,Hangzhou 310058,China)

Managerial ability of top managers is an indispensable specific asset for enterprise operation.The objective of cor⁃porate governance is not only to solve the management moral hazard,but also to select the excellent management.This paper discusses the impacts of managerial ability specificity and managerial labor market on the size of outside top managers,and whether the development of managerial labor market weakens the impact of managerial ability specificity on the size of outside top managers.Using the sample of Chinese private listed companies from 2007 to 2013,the study shows that:The more spe⁃cific the managerial ability,the more willingness the enterprises are inclined to internal promotion;The more developed the managerial labor markets,the higher proportion the enterprises employ external top managers;Moreover,the impact of managerial ability specificity on the size of external top managers will weaken in more developed managerial labor markets;The impact of the development of managerial labor market on the size of external top managers is more significant than that of external directors.The paper enriches the literatures in asset specificity and top manager employment.

top manager employment;asset specificity;managerial labor market;private listed company;corporate gov⁃ernance

F406.15

A

1007-5097(2015)08-0110-08

——基于制造业上市公司的经验证据