中国科技金融创新支持效率研究——基于企业层面的理论分析与实证检验

叶 莉 王亚丽 孟祥生

一、引 言

确立企业科研主体地位、引导创新要素企业聚集,是我国“十二五”科学技术发展规划的重要内容,亦是修补当前创新“短板”所面临的艰巨任务。科技型中小企业以全国65%,的专利发明量、75%,的企业技术创新以及80%,以上的新产品开发占比(张靖霞,2012),为推动技术升级做出突出贡献,是科技创新当之无愧的“中流砥柱”。作为创新养料的直接“供应商”,我国科技金融对中小科企的资金供给并非尽如人意,现行科技金融的完善升级可谓迫在眉睫。究竟如何有针对性的引流创新活动资金供给,优化科技资源配置效率,不同资金来源的创新效用探讨就显得尤为重要,相异融资渠道的科技支持效能无疑是首要议题。

就现有研究来讲,西方国家“科技”与“金融”本具有相当的现实嵌合度,故理论上“科技金融”的独立完整范畴并未形成,相关讨论亦多集中于一国宏观金融对创新产出的作用效果。Saint-Paul(1992)通过多假设模型讨论,发现市场化金融可通过风险分散缓解资金主体“惜贷”与科研高风险之间固有矛盾,促成高创新度科研项目实施,继而推动技术进步。King 和Levine(1993)将Frank Knight(1951)的模型予以拓展,深入探讨了完善金融市场对技术创新的积极影响,并进一步将其作用途径具化为以下四种:最优创新项目的自发选择、科技研发的资金输送、项目风险的转移分散以及创新潜在收益的系统揭示。基于金融市场化差异,Tadesse(2002)将银行主导型金融中加入市场主导型,通过对比分析发现金融部门发展程度对金融科技效率的决定作用——国家金融机构职能完善时,市场主导型金融对科技创新有绝对优势,反之银行主导型金融更有裨益。依照相似思路,Atanassov 等(2005)借助1974—2000 年美国上市公司数据,采用实证方法得出市场主导型金融对高创新度科技研发优势显著,而银行主导型金融对低新颖度创新支持效果略胜一筹的论断。Benfratello 等(2008)则通过对意大利众多企业实证考察得到对立主张,强调一国银行发展程度对企业创新进程的巨大影响,并指出尤其对依赖外部融资的科技型中小企业而言,银行业发展将削弱企业对固定投资现金流支出的敏感度,继而提升企业创新活动积极性,促进科技产出。

相较国外研究多集中金融视角,国内学者则多立足宏观层面,对科技金融做一整体探讨。自1993 年我国颁布的《中华人民共和国科学技术进步法》首次提出“科技金融”一词以来,普遍认为赵昌文等(2009)首次对其理论意义予以界定:科技金融是指促进科技开发、成果转化和高新技术产业发展的一系列金融工具、金融制度、金融政策与金融服务的系统性、创新性安排,是由向科学与技术创新活动提供融资源的政府、企业、市场、社会中介机构等各种主体及其在科技创新融资过程中的行为活动共同组成的一个体系,是国家科技创新体系和金融体系的重要组成部分。此后,我国学者大多将研究聚焦于科技金融的产业层面,形成了比较丰富的研究文献。段世德和徐璇(2011)将科技金融看作促进科技创新和推动成果产业化的重要力量,系统阐述了将同质金融资源与异质科技创新相结合,以推动我国战略性新兴产业快速发展的方向方法,并突出强调了其中科技金融举足轻重的作用。同样立足高新技术产业,赵稚薇(2012)将科技金融按资金来源划分为三类:政策性科技投入、市场性科技贷款与创业风险投资,采用数据包络法对其创新支持效果进行了实证考察,并得出以下结论:政策性科技投入对技术创新的作用效率显著为正,金融科技贷款具有推动作用但并非显著,创业风险投资则表现为强烈的抑制作用。借助相似思路,崔艳娟和赵霞(2013)将科技金融替代指标简化为政策性资助与市场性贷款两类,在生产函数模型基础上对其科技支持效率予以检验,印证了“政策性科技金融有助于技术创新,金融性贷款波动不利于科技发展”的论断,为科技金融体系的完善升级提供思路。

从既有研究成果来看,国外学者通常关注宏观金融的科技效率差异,国内学者则更多立足中观产业,以资金创新支持效能为探讨核心。鉴于此,本文立足科技型中小企业,一方面将“政策性基金资助”纳入Atanassov 等(2005)上市企业融资模型中,将其改进为适用我国中小科企的三方三阶段博弈模型,从而在“政府-企业-银行”三方框架下,实现对企业科技创新中各方资金主体相互作用机制及不同融资方式创新支持差异的理论探讨;另一方面,针对模型所得结果,同时借助静态、动态面板数据模型对已得结论进行实证检验,继而完成理论论断统计层面的现实支持。

二、基本模型设定及相关命题演进

(一)模型设定

考虑我国主要科技金融渠道:创新基金、股权资金、债券资金与银行贷款,按创新项目决策权的实际归属将其划分三类——政策性融资、自主型融资与被动型融资。政策性融资指代创新基金资助,国家相关部门的资金决策将直接决定创新项目实施与否;被动型融资以银行借款为主,银行对项目的全程监控及其资金的分期供给,均将削弱企业自身决策力度,致其陷入被动从属境地;自主型融资包括股票与债券筹资方式,二者实际投资者数量众多且相对分散,为企业掌控项目决策营造良好条件。由此涉及创新活动三方行为主体:政府部门、银行机构和科技型中小企业,假定均呈风险中性。创新活动存在 t= 0,1,2三个关键时点:t =0 时企业面临创新项目投资决策,且所需款项I0必须全部外部筹集;此时企业存在已有投资活动,t = 2时将产生确定资金流入 Y2。1. 自主型融资主导下的创新项目

此处虽视企业为一整体,称股权、债券融资为“自主型”,其内部决策目标却迥然相异。作为股东权益的忠实代表,董事会B 以投资者利益最大化为行为准则——若某资金结构未来可使企业整体价值得到提升,相应融资方式将予以采纳;经理人M 则完全置股东收益于脑后,以最大限度放大个人私利为决策目标,诸如移用企业资源、寻求额外津贴等都是常见方式。换言之,企业管理层存在“委托代理”问题。需要指出的是,经理人这种“自利决策”只有在股东无法监督时才能实施,至于董事会可监管之处,碍于行政级别与职能差异,经理人将不得不服从董事会决议。另外,依照Hart 等人(1995)“控制权相机转移”思想①如若还款稍有拖延,经理人将失去包括企业现金流在内的全部资产控制权。,此处假定经理人并无动机拖欠银行贷款。

自主决策情况下,项目成功率为1μ。若项目失败,企业期末收益为0;若成功,则t= 2时项目价值上升为,其中 vl< vh,故 t= 0时项目期望价值为:

2. 政策性融资主导下的创新项目

政策性资金不单是企业强大的资金后盾,其附加的信息服务与专业培训,甚至随之而来的正向舆论效应,均使创新项目成功率 μ2陡然提升( μ2> μ1)。假定企业申请国家创新基金资助成功率为δ,与项目创新程度正向相关 δ′( n) > 0,其中 n∈ [ 0, 1]为科技项目“新颖度”,新颖度n 越高,企业获得国家基金支持可能性越大。由此可得到创新基金支持下,企业 t= 0时项目期望价值(此处创新基金资助方式为无偿,且款项金额恰为项目所需):

3. 被动型融资主导下的创新项目

采取被动型融资的科技企业,银行已相当程度上介入创新进程。出于风险规避固有属性,银行机构 t= 0时只提供期限为“1”的“短期”借款,并按照 t= 1时项目成功率的新生信号对贷款活动再次决策:若新息①即t=1 时与企业项目发展情况相关的新生信息,称其为“新息”。显示项目 t= 2时会顺利完成,则该信号为正向信号( s+),概率为 φ < 1,即项目成功) = φ,反之银行捕获信号为负( s-)。不难发现,虽然正向信号预示着项目将会成功,负向信号的产生却不仅仅源于项目失败的可能性,银行对项目未来走向的判断失误亦可能引起相同效果,故φ 可理解为银行对“潜力”项目的正确识别率。按照Scherer(1984)观点②银行机构对科研项目成功率的正确判断,很大程度上正比于对科技创新的熟悉度:银行在处理相似科研项目时,新息判断相对可靠,而对颇具开创性的“根本性创新”,其信息处理准确性将有所降低。,此处假定 (n) 0 φ′ < 。若t= 1时新息不利,企业将面临项目中断风险,届时相关资产将被折价清算,剩余价值为。其中,资本回收率β 取决于项目创新度n,依据Titman 与Wessels(1988)“产品独特性”理论③对于某种独特性强、创新度高的“产品”来讲,其相关资产的其他用途亦非常有限,即新颖度对创新项目资产清算有负向影响。,有 β′ (n) < 0。需要指出的是,t = 1时新息只有银行机构可以获取,个体投资者规模较小且能力有限,缺乏有效渠道;此外,贷款利率、银行监管及信息收集成本均忽略不记。因此,被动型融资主导下,企业 t=0 时项目的预期价值为:

其中,表达式前一项是银行收到正向信号(s+)时的期望收益,后一项是负向信号(s-)出现时项目中途清算可得收益。

综上,企业创新项目的融资选择及实施过程可由图1 表示。

图1 创新项目的融资选择与资金运作

(二)模型均衡与结论假说

1.“委托-代理”与债务融资

谈到企业自主决策,其内部“委托-代理”问题无疑需首要剖析。依照前文假定,项目终止日 t= 2时,若最终现金流流入及成本花费较难准确衡量,则为经理人M 挪用θ > 0部分现金流私用提供可能,“委托-代理”问题随即出现。因此,经理人为增大期末现金总流入,总有实施项目的决策倾向。与此同时,经理人毫无拖延银行贷款动机,意味着银行贷款风险利率为0 的情况下,企业贷款越多,期末经理人可转移现金流越少。故若企业在 t= 2时总现金流入为,无银行贷款条件下,经理人转移使用后,投资者实际占有数目为;而若企业有银行债务,股东与债权人总期望资产可达:

显而易见,偿还银行贷款削减了经理人可挪用资金量,故于董事会而言,最优融资决策即与银行机构“统一战线”,将企业负债最大化,最大限度遏制委托代理问题。

2. 企业创新与最优融资方式

在决策主体利益分歧与行为牵制得以阐明的基础上,本部分以企业固有的逐利属性将其创新活动与融资方式巧妙联系,得到与创新价值最大化所对应的最优融资方式。

(a)(b)命题的内在逻辑并不繁复——当项目创新度较低时,银行信息质量与项目资金回收率相对较高,故采取被动型融资,将项目决策权交由银行可谓最佳选择;当项目创新度不断提高,银行信息质量与项目终止资产回收率均会相应下降,银行决策则失去优势。此外,与自主型融资相比,企业对政策性融资的唯一顾虑是项目初始否决风险,而随项目创新度逐步上升,直至达到甚至超过国家创新基金批准标准时,该风险则得以有效抑制,此时政策性融资将以其无偿优势为企业带来最大福祉。由此可见,随着科技活动创新度提高,自主型与政策性融资将保证更优创新产出。

3. 引入证券市场准入费用与创新基金申请成本假设

上述分析忽略了证券市场准入费用与创新基金申请成本,作为创新产出量m 的引入桥梁,现将两者纳入分析框架。一方面,若考虑市场准入成本,对首次发行证券企业而言,机构评估等前期费用将带来一笔很大的固定支出,故通常意义上讲,寻求证券融资的企业在未来仍会继续经由资本市场筹集资金。因此,假定市场准入费用为F,企业未来预期证券融资m 次(即企业创新活动预期数),每次融资费用记为 f ( m),且f ′( m) < 0;另一方面,科技型企业在首次申请国家创新基金时,相关资料(企业营业执照、国税地税登记证及公司章程等)的在线注册及书面邮寄同样耗费企业相当时间与财力,此固定花费不容忽视。故此处假定基金申报成本为E,且企业有意继续申请政府资助,预计次数与企业未来预期创新数m 一致。因此,企业单次基金申请成本可表示为 e( m),且 e′ ( m) < 0。

基于上述假定,企业采取政策性融资、自主型融资时,创新项目 t=0 时的期望价值分别变换为公式(5):和公式(6):。此处要求与成立。将这两种融资方式分别与被动型融资比较,即可判断考虑固定筹资成本后,政策性融资、自主型融资相较被动型融资的创新效率优劣。

从成本收益角度考虑,预期创新数(即未来融资次数)增加会稀释单次筹资成本,继而使自主型、政策性融资创新价值相对提升。

4. t =0 时的最优资产结构选择

基于企业融资选择,可对其资金结构做进一步讨论。限于篇幅,此处直接给出命题2①详细证明可通过扫描本文二维码,到本刊官网“附录”中查看。:董事会在t =0 时将以如下原则确定企业资产结构:

简言之,(a)部分表述了被动型融资主导下,银行机构如何通过资金借贷控制创新进程,继而实现创新项目期望价值最大化的情形。其核心在于,无论 t=1 时项目相关新息是正是负,银行均可借助贷款量掌控创新活动进一步走向——既保证在消极新息产生时收回已有借款,又确保在积极新息出现时项目顺利进行。(b)部分充分体现了董事会最大限度借助债券融资,以削弱经理人对企业现金流独裁控制的利益分歧现象。(c)部分则对政府资助提升企业价值,进而加大股票发行筹码的状况予以描述。

命题3 以命题2 为基础,后者阐释了不同融资方式下相异资产结构的形成机理:相较自主型融资,银行机构将项目终止的潜在价值予以考虑,故企业在 t=0 时所获银行贷款数大于债券融资额;也正是考虑到创新项目中途清算的可能性,银行控制下的股票融资较企业自行决策时数量较少。因此银行主导项目决策时将导致较低的权益负债比。政策性融资则潜在增加了企业创新项目价值,权益负债比随之增大。再结合自主型、政策性融资的创新优势特点,不难得到企业权益负债比随创新项目新颖度与创新期望数增加而提升的结论,即命题3。

至此,基于效用最大化原则,立足创新结果对关键科技金融方式创新效果的理论探讨已基本完成。从融资构成角度出发不难发现,相对于被动型融资,自主型、政策性融资对应更多数量、更高质量的科技产出,尤其政策性资金与高新颖度创新成果表现出极强的契合度。鉴于此,本文从科技创新的二维属性出发,分别基于“数量”和“质量”两层面对自主型、政策性融资于科技创新的正向关系进行验证。具体实证中,本文沿用Atanassov 等人(2005)研究方法,统一以创新产出作为因变量,一方面便于同时检验各关键融资变量与创新成果的内在关系,另一方面亦使各主要融资工具的科技创新效果得以考察。然而不能否认的是,这很可能引致不容忽视的内生性问题,对此本文将在实证模型的选择运用中予以有效修正。依据前文结论,本文作出如下实证假设:

假设1:其他条件一定时,获得政府创新基金支持、采取较多自主型融资的科技型中小企业,所对应的创新产出数量更多。

假设2:其他条件一定时,获得政府创新基金支持、采取较多自主型融资的科技型中小企业,所对应的科技成果更具创新价值。

三、实证模型设计与相关数据获取

(一)计量方法与变量选择

基于前文假定,本文基本模型设定如下:

其中,因变量反映企业创新能力,依据科技产出“数量”与“质量”的二维属性,此处分别用企业年专利申请授权数 Pait(Shyama,2002;Guan,2005)及其年专利被引数 C Pait(Trajtenberg,1990;Albert,1991))具体衡量。Fit表示自主型、政策性融资工具变量序列,鉴于前文假定,主要包括普通股、企业债融资额(自主型)与创新基金资助情况描述变量(政策性),以企业股权价值比、债券价值比(Atanassov,2005)以及是否获得政策资金的二值指示变量 GFit分别替代。具体说来,E、P 各自指代企业股票及发行债券的账面金额,A 表示企业资产总值;对于虚拟变量 GFit,企业获得政府资金支持时取值为1,反之取0。Zit是外生控制变量向量,遵循Hall 等(2001)的研究思路,此处引入企业科研投入RD 和产品销售额S,并分别以其自然对数ln( RD )it、ln( S )it作为企业规模控制变量。此外,本文亦将企业年龄(Age)、经营现金流、利润总额、留存收益及有形资产价值()等其他控制指标纳入模型,以消除由企业自身差异引致的创新产出分化。其中,R、Cash 与T 分别代表企业留存收益、经营现金及有形资产账面价值。另外,δt表示时间非观测效应,反映除 Fit外其他随时间变化因素对企业创新产出的影响,ηi表示地区非观测效应,用以描述企业研发能力的地域差异。

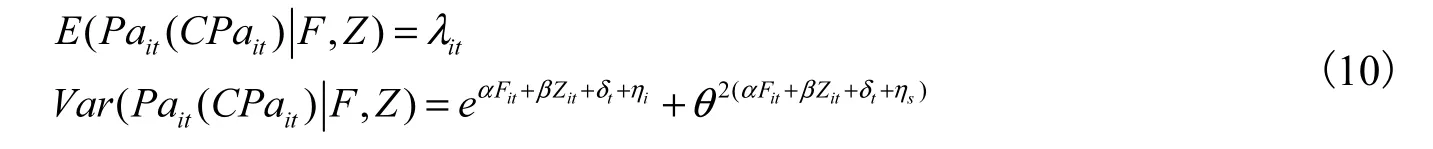

进一步考虑因变量数据特点不难发现,企业年专利数及其后续被引量均属计数型,故使用线性回归模型会引致计量偏误,因此本文借鉴Hausman 等(1984)的研究思路,引入泊松模型对自主型、政策性金融工具创新推动效果进行验证,具体形式表述如式(8):

根据泊松分布特点,有:

换言之,样本方差与其均值一致是该分布成立前提。事实上,由于不确定性等非观测效应存在,样本条件方差往往远超过其条件均值,表现为过度离散。此时泊松假定不再成立,负二项回归模型成为其最合适的替代模型,具体形式为:

可以看到,当过度分布附属参数θ 为零时,二项分布则退化为泊松分布。

一般而言,运用固定效应法虽能一定程度上去除静态面板模型中的个体异质性,但产生于联立性、遗漏变量与测量误差的内生性问题却仍旧存在。因此,本文引入动态面板数据模型,对内生性问题予以缓解。回归模型进一步修正为:

(二)样本选取与数据来源

有鉴于模型设定与变量选择,本文数据主要涉及我国科技型中小企业的专利申请数量及其后续被引次数、企业普通股与债券融资数额以及创新项目政府基金资助情况,同时囊括企业自身属性相关描述,诸如企业年龄、科研投入、经营现金流、留存收益以及有形资产价值等指标均不可或缺。参照《科学技术部、财政部关于科技型中小企业技术创新基金的暂行规定》(1999)、《中小企业标准暂行规定》(2003)中科技型中小企业相关界定②科技型中小企业为:主要从事高新技术产品研制、开发、生产和服务业务,企业负责人具有较强创新意识、较高市场开拓能力及经营管理水平,通过创新产品生存并成长起来的创新型中小企业。企业职工中具有大专以上学历的科技人员占职工总数比例应不低于30%,企业每年用于高新技术产品研究的开发经费当不低于销售额的3%,直接从事研究开发的科技人员亦应达到职工总数的10%以上。,本文遴选我国深圳交易所中小板、创业板上市,基本符合标准的科技型企业322 家(中小板企业173 家,创业板企业149 家),同时考虑到企业年龄因素限制与数据资料完整性制约,将研究时间跨度确定为2006—2014 年。数据具体来源于《中国知识产权年鉴》、SooPAT 专利搜索网以及和讯网相关企业年度报告。

四、实证检验与结果分析

(一)描述性分析

表1 简要列出了关键变量的描述性统计结果及其相关系数。其中,Panel A 反映了样本期获得专利企业与未获专利企业的属性差异,其均值差别在5%,,水平下表现显著。可以看到,就资产结构来讲,无论普通股的资产占比,亦或公司债的价值份额,专利企业均呈较大数额,表现为更高的“自主型”筹资量,其政府基金资助额亦以年均419.2 万元的差值高于无专利企业。前理论假设已得到统计结果初步支持。除此之外,有创新成果企业往往具有更大规模,正如表1 所示,诸如有形资产、销售收入等企业规模属性变量,专利企业均无一例外处于更高水平,显示出科技创新能力与企业物质设施及市场经验的正向关系。值得一提的是,科技产出最为直接的影响因子——科研投入,在两类企业间表现出最大程度差异:专利企业创新投入较非专利企业三倍有余,这不仅与科研资金强力创新支持作用的主流观点(Demirel 等,2001;何庆丰等,2009)一致,亦符合投入产出正相关的经济直觉与预期。

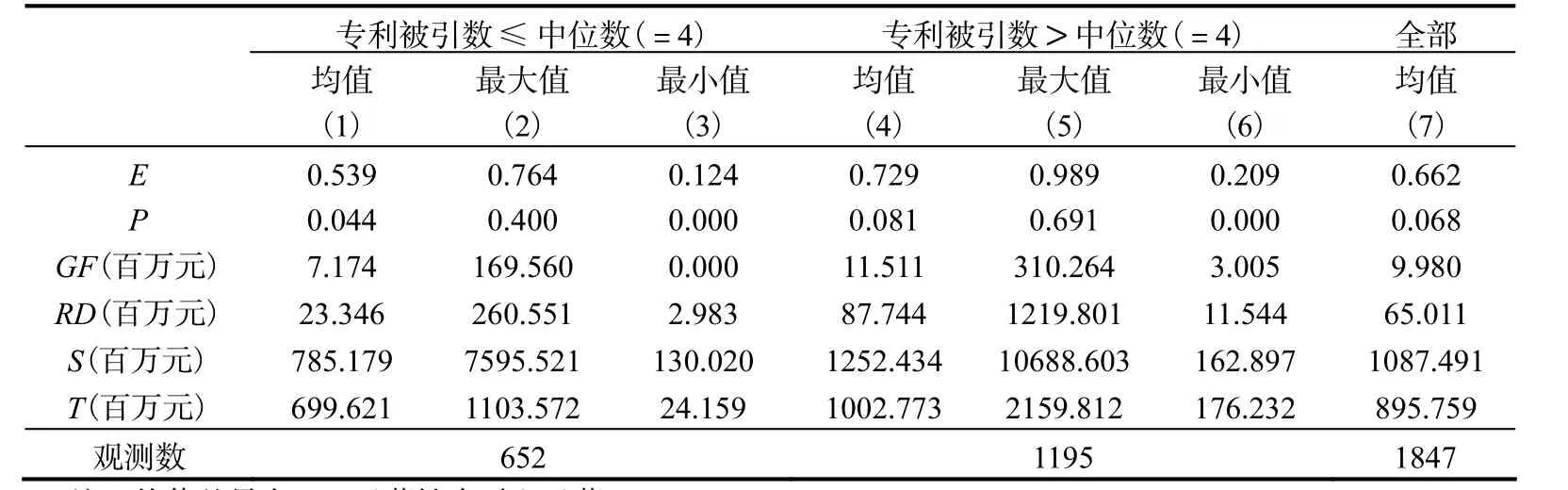

Panel B 基于样本期专利企业,以专利年均被引数(中位数4)对观测值进一步划分,相关结果与Panel A 如出一辙。总体而言,相对低专利引用企业,被引数高于均值水平的企业通常表现为更大的企业规模与更高的创新投入,其融资结构中自主型、政策性的资金占比亦明显高于前者,同样与先前假设不谋而合,此处不再详述。Panel C 报告了关键解释变量的相关性检验结果。从各相关系数可以看出,本文自变量间并不存在多重共线性,模型设定相对合理。细察各融资工具变量,一方面,企业股票融资与债券融资的相关系数很小且为负(-0.029),反映出自主型融资方式内部的轻微替代性;另一方面,政策性资金与自主型资金关系却相对复杂:系数0.033、-0.028 分别显示出政府资金支持与企业股票融资间细微的促进效应,及其与企业债券融资间微弱的抑制作用。对此,可能的解释是,创新基金获批可理解为政府对科研项目的一种肯定,由此引致的正向社会舆论效应将无形中衍化成企业股票的利好信息,继而推动股价上行,企业股票筹资额随之增加,债券融资额相对下滑。加之企业既已在股票市场获得充盈资金,其债券发行绝对量亦将减少,进而企业债券融资占比进一步走低。总之,此处仅初步显示了描述性统计结果,下文将以专利产出作为关注焦点,就融资特点与创新成果的对应关系进行验证,并在此基础上进一步考察融资工具的创新支持效果,即科技金融效率。

表1 样本的统计描述与变量的相关系数Panel A:基于专利数差异的企业属性

Panel B:基于专利被引数差异的企业属性

Panel C:主要变量相关系数

(二)回归分析

1. 专利数量回归结果

表2 前三列给出科技金融专利产出数的静态面板数据模型(对应式(5)、式(6)与式(8))回归结果①对式(5)对应的随机效应模型进行Hausman 检验,检验结果接受固定效应模型,故此处未提供随机效应相关结果。。可以看到,线性回归、泊松回归及负二项回归模型中,政策性融资与自主型融资变量系数均显著为正,对科技产出数的正向关系得到初步印证。事实上,各系数值进一步反映了融资工具的创新推动效果。以列(3)为例②专利数描述性统计结果显示:均值为12.018,标准差为31.976,将近前者三倍,故此处负二项分布模型较泊松分布模型更为合适。,普通股、企业债资产占比每增加10%,将分别引致专利产量提升2.16%与3.09%,政府资助企业专利产出数亦超过其他企业40.5%。其他两列经济解释基本类同。

如前所述,受内生性问题影响,上述结果极可能有偏且非一致,故表2 后五列引入专利数一阶滞后项,运用动态面板数据模型(式(9))对原假设进一步考察。不难发现,各列滞后项系数始终显著为正,揭示出创新活动的连续性与积累性,亦侧面印证了动态模型设定的必要性。列(4)针对关键融资变量回归,其系数无一不正向显著,政策性、自主型融资于专利产出的积极效应不言自明。为检验结果稳健性,现将控制变量纳入模型,回归结果于表2 后四列呈现。显然,无论单一融资工具,亦或融资工具组合,其回归系数均为正且表现显著,一方面印证了与创新产出的正向关系,另一方面亦衡量了科技金融的创新效果。正如列(8)所示,企业普通股系数在5%,,水平下显著为正,表明股票筹资占比每扩张1 单位,即期专利数相应提升0.118,长期增长量将至0.263(0.118/(1-0.552));同理可得债券融资对专利产出的长期效应为0.310(0.139/(1-

0.552));此外,较未获政府支持企业,受资助企业长期专利产量将超过前者0.417(0.187/(1-0.552)),创新基金的巨大科技效能表现无遗。另外,科研投入、有形资产、销售收入及息税前利润的资产占比均显著为正,与Caves(1998)、Atanassov(2005)等学者结论基本一致,亦符合通常意义的经济直觉。可以认为,自主型与政策性融资工具与专利产出的正向关系已无可厚非,对科技创新的支持效力亦清晰可见,假设1 得到有力佐证。表2 底部给出了Hansen 检验与序列相关性检验结果,工具变量选择的有效性与GMM 估计量的一致性得以验证。

表2 面板数据回归结果(专利数)

2. 专利引用次数回归结果

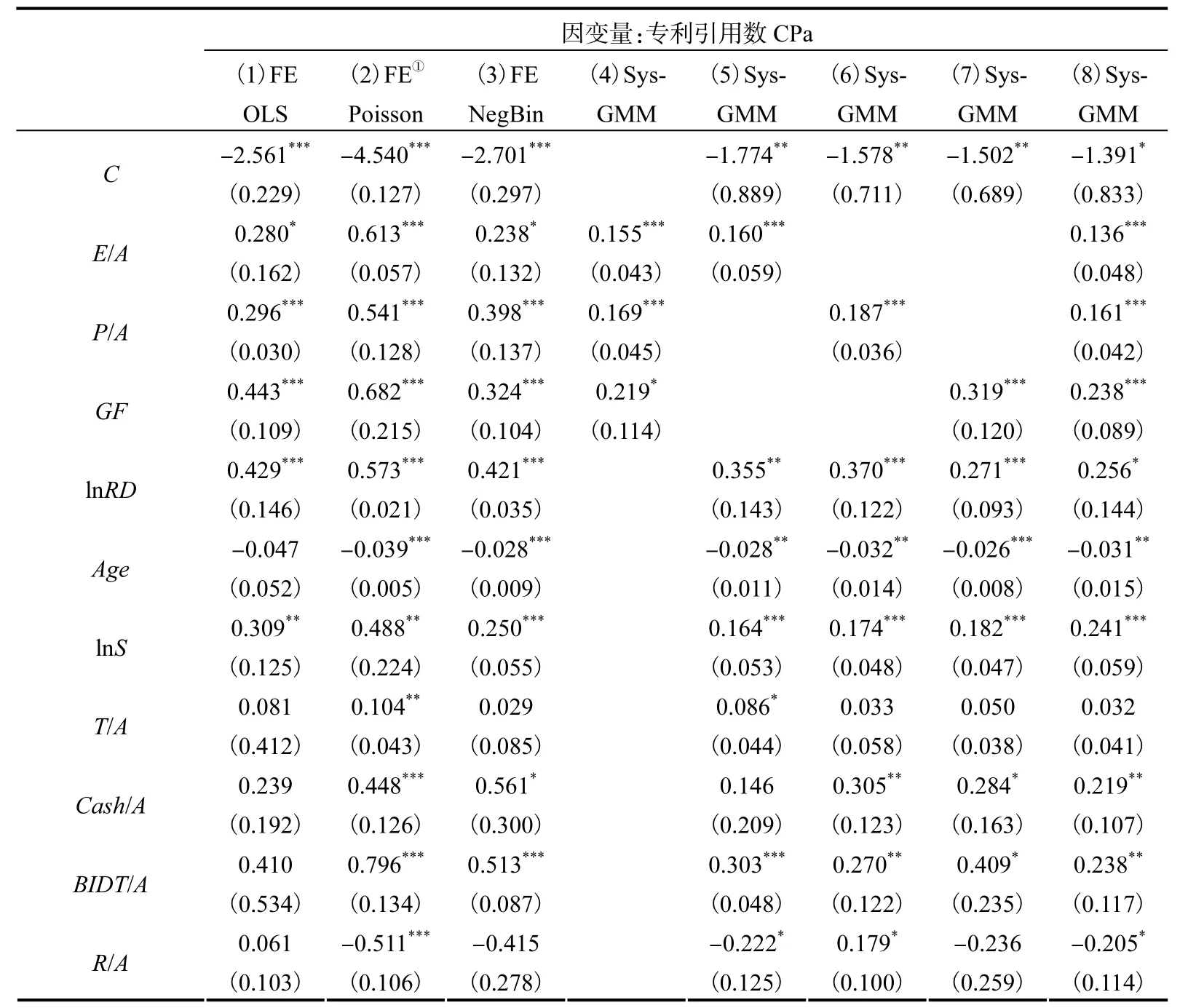

本部分将企业专利平均引用数纳入分析框架,用类似方法考察融资方式与创新价值的对应关系,并在此基础上就其专利质量作用效率予以挖掘,相关结果如表3 所示。

表3 面板数据回归结果(专利引用数)

续表3

根据表3,引用次数回归结果与专利数量统计结论可谓不谋而合。静态面板数据模型(列(1)~(3))结果显示,自主型与政策性融资变量系数均显著为正,揭示出普通股、企业债及创新基金与专利价值的强烈正相关。考虑变量间内生性而将专利引用数一阶滞后项引入模型后,当期专利被引数受前期被引数影响显著,显然创新产出质量亦是一连续调整过程。类似专利数分析思路,列(4)~(8)分别对应仅有关键融资变量、囊括单一融资工具及融资工具组合的动态面板数据模型。就自主型、政策性融资变量表现显著的正向系数来看,其专利价值的促进作用已不言而喻——仍以列(8)具体分析:普通股、企业债及创新基金对专利引用量的短期效应可由系数直接得到,分别为0.136、0.161 与0.238,依照前文述及方法亦可算得三者的长期效应:0.284、0.336 及0.497。值得注意的是,相对表2,表3 中各融资变量系数均不约而同的表现为更大数值,反映出关键资金渠道与创新质量间更为紧密的相关关系。以创新基金为例,后者长期作用超过前者8 个百分点,暗示着政策性资金对提升专利被引数的更大贡献度。类似规律在普通股及企业债融资工具上同样清晰可见。究其原因,确切观点尚未形成,而专利被引数本就建立在专利成果数之上,继而产生一定“叠加效应”不失为一种可能解释。总之,专利引用数经验结果显示,普通股、企业债及政府基金均与专利被引量显著正相关,昭示着自主型、政策性融资方式对提升专利价值的巨大推动作用,本文预测2 得以印证。

五、主要结论

作为创新活动的主要实践者,科技型中小企业可谓当之无愧的“创新生力军”。随着其“科技马达”带动力的日趋强劲,企业视角的科技金融效率研究必将引起国内外学者的广泛关注。本文立足我国科技型中小企业,分别基于“政府-企业-银行”三方三阶段博弈模型与静、动态面板数据模型,以科技金融方式与创新产出的关系论证为跳板,从理论和实证两个层面对企业主要融资工具的相异科技产出效率进行探讨,对其关键融资渠道的创新支持效能差异予以揭示。具体结论如下:

首先,相较被动型融资,自主型、政策性融资的创新价值优势与企业期望创新数成正比,即企业创新产出预期数愈多,被动型融资主导的科研项目总价值愈受局限,自主型、政策性融资创造更高创新价值的可能性愈大。换言之,唯有自主型、政策性融资才能实现高创新产出企业的价值最大化,因而对应于更高数量的创新产出。事实上,融资方式的高产亦是创新实际决策权的高效,由此,“企业自主决策、政府辅助支持”的科研模式无疑大有裨益。针对银行资金的决策干预,可通过金融工具创新,于“被动型”贷款工具中逐步引入“自主型”因素,适度放松银行机构对科技项目的监督控制,实现创新决策从“被动”向“主动”的积极转变。

其次,相较被动型融资,自主型、政策性融资的创新价值优势与创新成果价值含量成正比,即企业科技产出新颖度越高,被动型融资引致的科研项目总价值越有限,自主型、政策性融资越有可能带来更高的创新价值。从融资构成角度讲,即相对银行借贷,普通股、企业债及创新基金对应更高质量的科技产出。究其根源,科技项目新颖度愈欠缺,银行机构相关信息掌控就愈准确,被动型融资所发挥的创新支持作用愈重要;随着项目新颖度逐步提升,银行机构新息辨别力愈渐下滑,自主型、政策性融资工具的高支持效能则愈发显现,尤其当其新颖度达到某一水平时,政策性融资的创新推动效力将表现出绝对优势。这一方面揭示出政府基金对高创新度项目的强大助力,强调了适度加大政策性科研投入的必要性;另一方面亦反映出银行机构信息判断“短板”对高新科技产出的相对阻滞作用,为我国金融部门信息系统的强化升级敲响警钟。

最后,立足企业融资结构,被动型、自主型及政策性融资方式的权益债务比(股票价值/债务价值)依次增大。驱使于逐利性本质属性,随创新成果数量、质量提升,银行贷款将逐步退出融资范围,企业权益债务比相应攀升。换个角度讲,高权益融资占比对应大数量、高质量的创新产出,股票融资的科技支持效率可见一斑。由此可为我国金融市场的进一步优化提供思路:就增强创新推动力、提升自主研发水平而言,合理降低资本市场准入门槛、确保科技企业普通股顺利发行,不仅满足了企业权益债务比的相应提升,亦为其最大限度享有创新决策权提供了条件,可谓“一石二鸟,一箭双雕”。

[1] 崔艳娟,赵 霞. 科技金融与中小高新技术企业发展的实证分析[J]. 经济与管理,2013(10):82-85.

[2] 柴国俊. 地方政府为何热衷拆迁?——基于动态面板数据的实证研究[J]. 中国软科学,2014(12):27-37.

[3] 段世德,徐 璇. 科技金融支撑战略性新兴产业发展研究[J]. 科技进步与对策,2011(14):66-69.

[4] 何庆丰,陈 武,王学军. 直接人力资本投入、R&D 投入与创新绩效的关系——基于我国科技活动面板数据的实证研究[J]. 技术经济,2009(4):1-9.

[5] 张靖霞. 科技创新型中小企业成长的政策性金融支持机理分析及体系构建[J]. 改革与战略,2012(7):129-131.

[6] 赵昌文,陈春发,唐英凯. 科技金融 [M]. 北京:科学出版社,2009.

[7] 赵稚薇. 科技金融对技术创新的作用效率研究[J]. 金融经济,2012(20):67-69.

[8] Arellano,Manuel,Stephen Bond. Some Tests of Specification for Panel Data:Monte Carlo Evidence and an Application to Employment Equations [J]. Review of Economic Studies,1991,58(2):227-97.

[9] Atanassov Julian,Nanda Vikram,Amit Seru. Finance and Innovation:The Case of Publicly Traded Firms [R]. Ross School of Business Working Paper,2005,No. 970.

[10] Benfratello Luigi,Fabio Schiantarelli,Alessandro Sembenelli. Banks and Innovation:Microeconometric Evidence on Italian Firms [J]. Journal of Financial Economics,2008,90(2):197-217.

[11] Blundell,Richard,Stephen Bond. Initial Conditions and Moment Restrictions in Dynamic Panel Data Models [J]. Journal of Econometrics,1998,87(1):115-43.

[12] Caves Richard E. Industrial Organization and New Findings on the Turnover and Mobility of Firms[J]. Journal of Economic Literature,1998,36:1947-82.

[13] Guan Jiancheng,Liu Shunzhong. Comparing Regional Innovative Capacities of PR China-Based on Date Analysis of the National Patents [J]. International Journal of Technology Management,2005,32(3):225-45.

[14] Hall Bronwyn H.,Jaffe Adam,Manuel Trajtenberg. Market Value and Patent Citations [J].RAND Journal of Economics,2005,36:16-38.

[15] Hall Bronwyn H.,Ziedonis Rosemarie. The Determinants of Patenting in the U. S. Semiconductor Industry,1980—1994[J]. RAND Journal of Economics,2001,32:101-28.

[16] Hart O. D. Firm,Contracts and Financial Structure [M]. Oxford:Oxford University Press,1995.

[17] Hausman Jerry,Bronwyn H. Hall,Zvi Griliches. Econometric Models for Count Data with an Application to the Patents-R&D Relationship [J]. Econometrica,1984,52(4):909-38.

[18] King Robert G.,Ross Levine. Finance,Entrepreneurship,and Growth:Theory and Evidence[J]. Journal of Monetary Economics,1993,32:513-42.

[19] Albert,M. B. D. Avery,F. Narin,P. McAllister. Direct Validation of Citation Counts as Indicators of Industrially Important Patents [J]. Research Policy,1991,20:251-59.

[20] Pelin Demirel,Mariana Mazzucato. Does Market Selection Reward Innovatiors?[J]. The Open University,2001,7:1-26.

[21] Saint-Paul Gilles. Technological Choice,Financial Markets and Economic Development [J].European Economic Review,1992,36:763-81.

[22] Scherer K R,Paul Ekman. Approaches to Emotion [M]. Hillsdale,N. J:Lawrence Erlbaum,1984.

[23] Shyama V. Ramani,Marie-Angele De Looze. Using Patent Statistics as Knowledge Base Indicatiors in the Biotechnology Sectors:An Application to France,Germany and U. K [J]. Scientometrics,2002,54(3):319-46.

[24] Tadesse Solomon. Financial Architecture and Economic Performance:International Evidence [J].Journal of Financial Intermediation,2002,11:429-54.

[25] Titman Sheridan,Roberto Wessels. The Determinants of Capital Structure Choice [J]. Journal of Finance,1988,43:1-19.

[26] Trajtenberg Manuel. A Penny For Your Quotes:Patent Citations and the Value of Information [J].RAND Journal of Economics,1990,21:325-42.