江苏省上市医药企业资本结构比较分析

杨文艳 邱家学 冯国忠

摘要:江苏是我国的医药强省,江苏恒瑞、康缘药业等在我国医药行业名列前茅,医药行业已成为江苏地区的支柱产业。目前,外部经济增长放缓,市场流动资金收紧,企业资本结构已成为“新常态”下企业发展中难以忽视的重要因素。在经济学中,资本结构是评估企业财务风险和与资金成本的重要指标。综合比较江苏地区11家上市医药企业的资本结构指标,指出目前医药上市企业发展问题,提出相应的解决对策,进而促进江苏地区医药企业的健康发展。

关键词:医药企业;江苏省;资本结构;解决对策

中图分类号:F27 文献标识码:A doi:10.19311/j.cnki.1672-3198.2016.06.025

1研究范围界定

江苏省是中国传统的医药强省,医药产业作为江苏省具有较强竞争力的特色产业,为江苏经济的发展做出了贡献。十二五期间,江苏省医药产业发展迅速,在全国处于遥遥领先的地位。本文研究对象选取江苏省11家在上海证券交易所主板挂牌上市的医药公司,主要有四环生物、金陵药业、鱼跃医疗、恩华药业、恒瑞医药、精华制药、千红制药、江苏吴中、南京医药、联环药业、康缘药业等11家医药公司。资本结构是指企业资本总额中各种资本的构成及其比例关系。资本结构主要可以分为期限结构和所有权结构,本文研究的内容是资本结构的所有权结构,包括有息负债资本结构和无息负债资本结构。从经济学角度出发,企业的资本结构一般包括长期债务资本和权益资本。那么什么类型的资本结构才是公司的最佳资本结构呢?笔者认为,资本结构最优化结构应该是能够使公司价值及利润达到最优的资本结构。我们之所以研究资本结构,就是为了优化企业的资本结构,减少企业资金成本,降低企业的财务风险,使企业资金结构达到良好的状态。

2数据来源

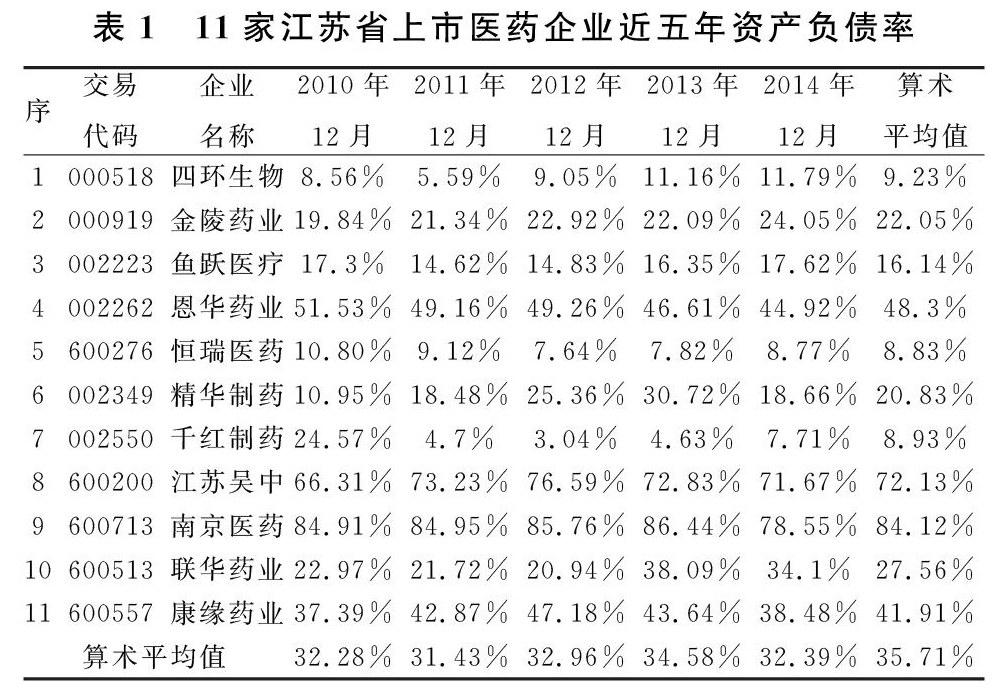

本文基于江苏省泰州、连云港等11个地级市具有代表性的11个医药上市企业2010年至2014年的财务数据,笔者从上海和深圳证券交易所调取这11家医药企业近五年的财务数据,主要通过对比资产负债率,评价其资本结构区别。

根据表1我们可以发现,江苏省11家医药上市企业从2010年至2014年12月为止,资产负债率的算数平均值为35.71%,其中最大值为86.44%,最小值为3.04%,分别出现在2013年12月和2012年12月。表中数据比较分散,大部分都偏离了平均值,离散程度很大。

3数据分析

参考国际相关行业标准:在发达国家,1992年~2002年主要企业的平均负债率介于45%~60%之间,其中:美国为63%、德国为62%、法国为58%、加拿大49%。与此相比,我国企业的负债率偏高,我国同期独立核算企业负债率约为55%~65%。横向对比发现,我国不同行业的资产负债率也各不相同,例如交通、运输等基础行业为50%左右,加工业为65%左右,商贸业为80%。对于医药企业来说,理论上资产负债率在50%左右,这与所处地域、行业、经济环境有关。在江苏地区的医药企业,35%左右的资产负债率从实际情况来讲是可以接受的。但是,有五家的指标比较异常:四环生物、千红制药、江苏吴中、恒瑞医药、南京医药。笔者为了更好地分析上面提到的五家医药上市企业资本结构的内在问题,通过比较分析上述企业有息负债资产负债率。有息资产负债率是指企业在进行资产负债率计算时,把企业负债中比如应付票据、应付账款和应交税费之类等不需要支付利息费用的项目扣除之后,再计算出的比率。笔者数据分析截止2014年12月份。统计得出表2。

从表2可以看出,江苏吴中资产负债率71.67%,有息负债资产负债率为59.45%,处于风险非常高的状态;与此截然相反的是,四环生物和千红制药的资产负债率分别为11.79%和7.71%,有息负债资产负债率分别为7.95%和4.26%,并未充分盘活资本;南京医药的资产负债率为78.55%,但是有息负债资产负债率约占资产负债率的1/2,这说明该公司负债主要为无息负债,同时无息负债并未对企业造成财务威胁,企业通过无息负债延缓了未充分利用市场资本的弊病;恒瑞医药的资产负债率为8.77%,有息负债资产负债率为2.6%,资产负债率和无息资产负债率均处于较低的水平,未充分利用财务杠杆效应。

4结论

根据上面的分析可以得到以下结论:

总体上看,11家江苏省医药上市公司的资本结构大体合理,其中资产负债率相对较低,综合考虑到经济和地理等因素,35%的平均水平是可以接受的。但是数据的离散情况不够理想,个别企业的数据明显偏离了平均水平。

这其中,个别公司资产负债率偏高,财务风险加大,容易导致现金流、资金链断裂,公司无法及时偿还负债,严重影像公司信用等级。同时,公司资产负债率高,也会提高融资成本。部分医药企业资产负债率是正常的,但是有息负债资产负债率比较低,企业持有大量的无息负债。个别企业的资产负债率和有息资产负债率都处在一个非常低的水平,企业没有在保证公司财务健康的前提下很好地利用财务杠杆为股东谋求收益。在实践中,上市公司的管理层不愿意承担企业违约和企业破产的风险。众所周知,企业举债是存在风险的,如果不能及时归还给债权人的话,企业将会面临着违约,届时公司需要支付大量的违约金,还可能会面临破产退市。

5对策与建议

(1)对于负债率较高的医药上市企业来说,就比如江苏吴中,我们建议可以适当地减少负债、降低公司的财务风险。众所周知,负债对于增加股东收益有好处,然而我们也不能忽视过多的负债给企业所带来的风险,它会使企业面临着资金链的断裂直至破产的风险。建议这类企业通过提高无息负债比例:利用外部资金解决企业的“资金短板”问题,如增加应付票据和应付账款等方式,使企业的流动资金增加,此外,企业还可以协商延长付款账期。对于长期资金的需求,医药上市公司可通过发行增资扩股等方式,降低公司的资产负债率,进而降低公司财务风险。

(2)对于千红制药这样的低负债型医药上市公司,笔者建议其适当提高企业的负债水平,获取更多外部流动资金。通常情况下,上市公司的投资收益率都会大于借款利息率,因此,低负债上市医药企业可以适当的提高自己的资产负债率。医药上市企业一般倾向于采取“债权融资”方式,因为目前我国的企业所得税还是相对偏高的,但是仍有类似于千红制药这样的上市公司存在着对股权融资的强烈偏好。其中的原因有很多,比如说目前外部经济增长放缓、债券融资环境不利、银行信贷紧缩等。但是不能以这些作为过低的资产负债率的借口,从财务杠杆的角度来说,负债可以为企业带来的客观收益。另外,从管理公司的角度,负债可以降低股权代理成本,因为负债具有还本付息的特性,不能降低企业的可支配流动资金,一定程度上会限制经营者非生产性消费和过度投资行为。另外,假设医药公司投资总额保持不变,且管理层投入到公司中的股权资金也相对稳定,那么,通过引入负债可相对减少所需的外部股权资本,并提高了公司高层持股比例,进而缓和股东与管理层之间的冲突。

6总结

通常,企业发生财务危机和破产与资本结构有着很大的关系,合理安排债务资金比例可以降低企业的综合资本成本;可以获得财务杠杆利益;可以增加企业价值。企业负债要注意不能超过一个限度,适度的负债可以给企业带来充足的资金去发展扩大自己的业务。医药行业作为江苏省支柱行业,在经济、科技、人文等领域发挥着极为重要的作用。在“新常态”下,企业高层更应审时度势,构建符合企业自身发展的、成熟、稳健的企业资本结构,全力保障企业和股民的权益,进而促进江苏地区经济的健康发展。