金融资源配置方式对产业结构影响的实证研究

刘 悦,郑玉航,廖高可

(1.湖南大学 金融与统计学院,湖南长沙 410079; 2.郑州商品交易所期货及衍生品研究所,河南 郑州 450018)

金融资源配置方式对产业结构影响的实证研究

刘悦1,郑玉航2,廖高可1

(1.湖南大学金融与统计学院,湖南长沙410079; 2.郑州商品交易所期货及衍生品研究所,河南郑州450018)

优化金融资源配置对产业结构调整具有重要意义,而金融资源配置方式是优化配置的核心环节。文章构造产业结构系数指标,考察金融规模和价格两种配置方式与产业结构的动态特征;通过分析金融资源配置方式与产业结构的关联性,阐述金融资源配置对产业结构影响的路径;通过构造VAR模型,研究金融资源配置方式对产业结构影响的时变特征;结果表明:金融资源配置方式与产业结构呈现阶段性动态特征,金融资源配置方式影响产业结构机制有不同的路径,不同金融资源配置方式对产业结构影响具有动态性与差异性。在基本结论基础上,提出建立金融资源优化配置的动态监测机制、进一步优化金融资源配置的路径、进一步稳定金融资源价格方式配置功能的稳健性等建议。

金融资源;配置方式;产业结构

一、引言

产能过剩、去库存成为当前中国经济需要解决的重要问题,而解决问题方式主要是通过调整产业结构以提升经济增长质量和增进效益。在这种阶段性背景下,经济发展表现的突出特征为:经济增长速度从高速增长转为中低速增长;产业结构不断优化升级,生产方式需要转变为以转型升级、生产率提高、创新驱动为主要内容的科学、可持续、包容性发展方式;驱动方式从要素驱动、投资驱动转向服务业发展及创新驱动;经济发展是调结构、稳增长的经济,而不是总量经济;着眼于经济结构的对称态及在对称态基础上的可持续发展,同时经济结构更大程度地依赖产业结构的调整。

金融作为资本,是推动经济发展的一个资源要素,同时金融资源又能够配置其他资源或者要素。针对金融资源配置与产业结构之间的关系研究,更多地集中于两个方面:一方面是金融发展与产业结构之间的因果关系研究;另一方面是金融资源配置对产业结构影响的效率研究。

从金融发展与产业结构的因果关系研究来看,金融发展促进产业结构调整是具有因果关系的,但金融资源规模和效率对比具有差异性,且金融对产业结构的合理性和高级化效应也存在差异性。Jeanneny S.G. et al. 和 Greenwood J. et al.的研究都表明了金融发展与产业结构变动之间互为因果关系[1-2]。Guariglia A. &Poncet S.也论述了金融发展与产业结构之间存在动态关系[3]。王定祥等基于金融资本视角讨论了金融发展促进产业结构优化的内在机制,并通过建立模型实证检验了中国金融发展与产业结构优化的关系。研究表明:1952—2010年间,中国金融发展对产业结构合理化和高级化的促进作用具有明显的长期性和时滞性。改革开放以来,中国金融发展促进了产业结构高级化,但抑制了产业结构合理化[4]。朱玉杰,倪骁然运用空间杜宾模型研究了以金融相关比、金融规模存量、金融集聚、金融效率衡量的金融规模对产业升级的影响,在样本区间内(2000—2011年),金融相关比的增长显著促进了产业升级,而金融规模存量增长与二、三产业发展水平呈倒U型关系[5]。姚华,宋健采用我国1990—2014年金融发展和产业升级相关数据,通过多指标的交叉协整检验方法对中国金融发展与产业结构升级之间的关系进行分析,结果显示:从长期来看,我国的金融发展与产业结构升级之间的相对弹性存在长期稳定关系[6]。罗荣华等基于省级面板数据,运用变系数固定效应模型,实证分析了金融发展规模、金融发展效率和证券市场的发展对我国产业结构合理化和高级化的效果。结果表明:金融发展规模会降低产业结构合理化程度,但却能提高产业结构高级化程度;金融发展效率的提高和证券市场的发展有利于提高产业结构合理化程度,但却会降低产业结构高级化化程度;金融发展对我国产业结构调整的影响主要表现在促进产业结构合理化,而不是产业结构高级化[7]。

从金融资源配置效率来看,早期大多数学者主要通过研究金融体系效率来研究配置效率。如Roland和Wightmans将金融体系效率分为配置效率和操作效率[8],Revell将金融体系效率分为配置效率和结构效率[9],他们均将配置效率定义为资金的有效性。而较为明确提出金融资源配置效率的是Jeffrey Wurgler,他认为一个国家金融市场的发展程度可以用该国家的资本配置效率的高低来衡量,并从产业角度考察了65个国家的资本配置效率[10]。Carlin & Mayer实证表明,市场导向型的金融配置方式有利于高新技术及高风险产业的成长,而银行导向型的金融配置方式有利于传统型、低风险的产业成长[11]。在国内,韩立岩和蔡红艳首次借鉴Jeffrey Wurgler的方法考察中国资本配置效率[12]。此后,韩立岩、王哲兵研究认为金融配置效率更多地体现为资本配置效率,资本对于行业(长期)盈利能力的敏感度是资本配置效率的体现,通过对不同行业配置效率的差异进而调整产业结构[13]。邵挺从金融资源使用成本角度出发,研究了不同所有制的企业使用金融资源的成本差异对其资本回报率的影响,并得出私营企业的资本回报率远高于国有企业的资本回报率的结论[14]。张慕濒和孙亚琼以金融资源错配为出发点,从企业资金来源和使用的角度实证检验了金融发展对金融资源配置的影响,并得出实业金融化主要源于金融资源供给的增加而非企业经营利润的增长,不能改善金融资源配置效率的结论[15]。上述文献均体现了金融资源对产业结构影响主要体现在资本对不同行业盈利能力的差异性。

已有研究对金融对产业结构的影响做了深入的分析。资本是供给侧的核心要素之一,资本的主要表现形式为金融资源。在经济新常态的背景下,我国金融如何顺应趋势和要求,调整金融资源配置方式,促进产业结构优化升级,是当前金融领域急需研究的重要课题。从理论上讲,金融可通过调整信贷总量、实施差别利率等措施对产业结构产生影响,但不同的金融资源配置方式对产业结构影响机制如何?金融资源配置方式与产业结构之间是否存在动态的变动关系?在现有的背景下,金融资源如何配置才能促进产业结构优化?这些问题均需要从理论和实证角度加以研究。特别是相关研究已经发现金融发展规模对产业结构的高级化作用已经不明显,但并没有文献考察这种作用不明显可能由金融资源配置方式的差异性引起的。而从金融资源配置方式来看,可以利用规模,也可以利用价格配置金融资源,在许多研究中,却忽视了这种差异。

基于此,本文做的创新性工作包括:将金融资源配置方式区分数量型配置和价格型配置两种主要方式,通过引入经济结构系数指数,考察金融资源配置方式与产业结构之间的动态特征;通过分析金融资源配置方式与产业结构的关联性,阐述金融资源配置对产业结构影响的路径;通过构造VAR模型,研究金融资源配置方式对产业结构影响的时变特征。文章其余部分结构安排如下:第二部分为金融资源配置方式与产业结构系数之间的动态趋势特征,即通过现象的描述,为论文研究提供现实基础;第三部分研究金融资源配置方式对产业结构的理论机制,刻画金融资源配置方式的路径问题;第四部分研究金融资源配置方式对产业结构影响的时变特征;第五部分是本文研究的基本结论、局限与研究展望。

二、金融资源配置方式与产业结构关系的现状描述

金融资源的配置方式与货币政策调控直接相关,结合货币政策的调控手段,金融资源配置方式可分为“数量型”和“价格型”两种。数量型配置方式主要以信贷规模等配置手段为主,相应地在中央银行的调控方式上,主要通过准备金率、再贷款以及公开市场操作等手段调节基础货币数量,从而影响宏观经济。金融资源采用价格型配置则着眼于通过利率、汇率等价格手段引导微观经济主体的财务成本和预期,实现政策目标。

在政策实践上,金融资源配置方式对产业结构的影响存在各种争论,但在20世纪80年代后以价格型配置金融资源的论调占了主导地位。这不仅是金融自由化观点的不断扩散,更重要的是在货币政策上的“数量派”和“价格派”之争以“价格派”的胜利而告终。“第二次世界大战”后,美国主要以联邦基金利率和自由储备(即商业银行超额储备减去贴现贷款数量)为中介目标,通过再贴现利率、公开市场操作并辅以存款准备金率等手段调节市场的流动性总量,但由于金融创新的发展,各层次货币供应量界线日益模糊,中央银行控制货币越来越困难,货币总量与产出和价格的关系越来越不稳定。20世纪80年代中期以后,各国普遍采用了以物价稳定为最主要目标并仅调节短期货币市场利率的货币政策框架,在稳定通胀和产出波动方面获得了成功。各国的实践证明,由于金融资源对产业结构影响机制的复杂性,使得利用规模方式对金融资源配置,进而实现产业结构调整很难实现;而采用价格方式配置金融资源,则可以通过差别利率等方式,促使金融资本向政策导向产业转移。

就中国实践来看,金融资源配置与产业发展本身就存在结构性矛盾。一方面金融资源在金融体系与产业之间内外流动就存在结构性矛盾,从而出现“融资难”情况。从现有数据来看,社会融资余额持续扩大,如2015年4月份社会融资规模增量为1.05万亿元,2014年全年增加9.78 万亿元,再创历史新高;从时间序列数据来看,2002—2014年我国社会融资规模存量不断扩张,年均增长19.3%,比同期人民币贷款增速高2.7个百分点。但产业,特别是新兴产业资金紧张状况并没有得到有效缓解,大量信贷资金在实体产业外循环,已是不争的事实。另一方面是金融资源配置产业类型上存在结构性矛盾,从而出现“融资贵”问题。目前我国企业综合加权贷款成本远高于央行公布的基准利率。除了部分大型国有企业能够获取优惠贷款外,广大中小创新型和高科技型企业为了取得贷款,往往只能被动接受银行的苛刻条件,并支付利息以外的额外成本,大量中小企业的综合贷款成本已经超过15%,甚至20%。那些无法从银行取得贷款支持的中小创新和科技企业,不得不以更高的融资成本向非银行金融机构筹措发展所需资金。

从金融资源配置方式采用的各个变量与政策目标、产业结构的相关性等角度,考察最近十几年的情况,也能够发现金融资源配置方式与产业目标之间关联性在发生变化,计算出的相关系数如表1所示。

表1 新增贷款、利率与产业结构系数相关结果

数据来源:Wind资讯

**Correlation is significant at the 0.01 level (2-tailed).

表1中的产业结构系数测度是根据产业演进原理,以第一产业增加值为基准值,以此与第二和第三产业状况进行对比,然后将评价结果进行相加,构造产业结构系数(用Co表示产业结构系数变量),即:

(1)

表1中新增贷款和利率分别为金融资源数量型配置方式和价格型配置的代表变量。从计算结果可以看出,新增贷款在不同时期与产业结构系数的相关系数是不同的,而且在相关性的方向上出现了显著性变化。虽然1996—2014年的全部样本区间的新增贷款与产业结构系数呈现正向关系,但由于金融创新、直接融资、金融机构表外业务和非银行金融机构的发展,数量型配置金融资源方式更变得复杂,新增信贷与产业结构的相关性逐渐减弱。利率与产业结构之间的相关系数,从全样本区间来看,和新增贷款相比其相关性较低,但从各个区间变化方向考察,其相关性在逐渐增强,也逐渐变得稳健。

三、金融资源配置与产业结构关联的理论分析

(一)金融资源配置方式对产业的影响

金融活动从属于流通和分配环节,所以产业结构本质上由国民经济的生产活动决定。但是由于市场在资源配置中起到基础性作用,金融通过影响储蓄和投资,进而影响金融资金的流量和存量变化,这种资金的流量和存量变化又影响生产要素的分配结构,进而影响产业资本的变化,从而对产业结构造成影响。从产业结构与金融的关系看,产业结构也反映了资金的分布状况,所以,金融通过产业资本形成、资本导向、信用催化、产融结合、信息揭示和风险管理等机制,改变资本的供给水平和配置结构,推动产业结构的升级调整。就金融资源配置方式来看,金融资源的“双重性”特征决定了其对产业结构的影响可以通过增加金融资源的规模和调整金融资源的价格两种方式进行。

从各个国家的发展经验来看,金融资源规模增加所发挥的金融功能是相同且稳定的,即动员储蓄、将储蓄转化为投资、提高资源配置效率以及风险管理[16]。动员储蓄主要依赖金融体系间接融资的渠道,即主要依赖银行等金融机构。从机构部门来看,居民部门是金融资源的净借出部门,为主要的资金持有者,金融体系将各个机构部门闲散的资金聚集起来,提供给资金需求者用于投资各个行业,金融体系通过连接资金持有者与资金需求者,增加不同产业金融资源规模,从而促进产业结构调整。储蓄转化为投资有直接和间接转换机制两种方式,直接转化机制是在没有第三者介入的情况下实现储蓄向投资的转化,现实中该机制主要是通过资本市场实现,通过股票、债券等金融工具将资金从盈余者手中转向资金短缺者手中;间接转化机制是在储蓄功能和投资功能、储蓄主体和投资主体分离的情况下,通过各种金融机构在金融市场上实现的储蓄向投资的转化机制。储蓄转化为投资过程中,无论采用哪种机制,均使得金融资源规模增加。规模增加的同时,各个产业获得金融资源具有差异性,从而影响产业结构。在金融资源总量通过各种融资渠道的过程中,金融中介通过获得融资企业的有关信息,降低信息搜集和管理成本,进而提升金融资源的配置效率,有利于储蓄的增加和储蓄向投资的有效转化,进而促进产业结构优化。金融市场等融资渠道所提供的灵活多样的金融风险产品和工具,有利于公司改善治理结构,对资本积累和技术创新具有显著性作用,进而促进产业结构有效调整,实现金融的风险管理功能。

金融资源也可以通过调整资金价格(即利率)的方式影响产业结构。利率是一定时期内利息额同借贷资本总额的比率,其在经济运行过程中,通过调节储蓄、消费和投资的流向和流量,达到以资金流引导实物流,促进资源在不同产业之间的合理配置,进而影响产业结构。从储蓄来看,一个社会中总体的储蓄利率弹性究竟有多大,最终取决于替代效应和收入效应相互抵消的结果。金融抑制程度较低时,资金的使用价值得以回归到实际价值,产生利率对储蓄的替代效应,从而引起银行储蓄存款的增加,银行通过规模等方式配置金融资源,影响产业结构。从投资来看,利率是通过厂商对资本边际效益与市场利率的比较形成的。针对不同的产业,如果资本的边际效益大于市场利率,便诱使厂商增加该产业的投资,进而影响产业结构。上述影响机制通过改变金融资源投向结构,进而影响产业结构。

(二)金融配置过程的信用活动对产业结构影响机制

金融活动在信用货币流通的条件下,金融通过信用活动对产业结构产生影响。信用是指在商品交换或者其他经济活动中授信人在充分信任受信人能够实现其承诺的基础上,用契约关系向受信人放贷,并保障自己的本金能够回流和增值的价值运动。基于此,信用活动决定着生产要素之间的分配比例,从而影响产业结构。金融资源通过信用的配置过程也存在规模和价格两种方式,规模则是通过对不同产业投入的比例实现,而价格主要是通过不同产业的融资成本,即利率实现。金融资源在不同产业之间有一定的比例关系,这一关系如果合理,就会促进产业结构的优化调整,加快产业结构的升级换代,但在不合理的情况下,可以通过信用的发放来改变生产要素增量之间的比例关系,从而对产业结构进行调整。例如,2007年我国多次调高银行法定准备金率,目的就是以此来减少商业银行的信贷投放量,从而减少对房地产等过热行业的投入。同时,信用活动影响着当前消费与未来消费的比例关系,从而影响产业结构优化调整的进程。如银行推行消费信贷,通过贷款规模、行业的差别化利率等方式配置金融资源,就是通过规模或者价格方式刺激人们的当前消费,通过影响需求结构的变动来调整产业结构,促进产业结构的升级调整。

规模和价格两种金融资源配置方式的运行态势也影响产业结构。就规模而言,金融总量的投入具有规模效应。在正常情况下,资金投入规模与产业结构升级调整的进程是呈正方向变动。金融总量的投入也具有结构效应。所谓结构效应主要指信贷资金的不同投入结构所带来的结果差异。资金运行的结构效应是否为正值,取决于资金投入结构是否适应了由需求结构所制约的产业结构的需求。如果投资结构适应了这种需求结构的要求,则投入所形成的生产力就能形成有效供给,并能使这种供给能得到顺利实现,表现为产业结构的协调发展和快速演进。就金融资源价格而言,金融资源价格实行差别化利率后,通过成本效应影响不同产业的收益率,促进产业结构自身进行调整。

(三)金融资源通过产业资本配置影响产业结构

经济增长使得一系列的主导产业及其群体不断更替、转换,随着这种不断更替和转换,规模总量也不断增大,各产业、部门间的技术水平、生产规模逐步出现差异。金融资源的配置具有极强的逐利性,故资本从生产效率低、收入弹性低的产业部门转移到生产效率和收入弹性高的产业部门。对于资源转入部门来说,由于生产函数中投入数量的增加使产出增加具备了可能性,如果转入的资源能够促使已有投入的技术进步,则规模效益可发挥得更为充分,实现产业资本集聚。主导产业是产业结构调整中产业资本配置相对集中的产业,主导产业通过比较长的产业链条产生各种波及效应,通过后向效应,为一系列部门创造了需求,从而促进了这些部门的形成与发展;通过前向效应,创造了新兴产业活动的基础,为一系列部门提供了生产投入品。通过旁侧效应,引起周围事物的一系列变化,提高工业化深度和广度。这在本质上表现为金融资源的优化配置,通过产业资本结构调整促进整个社会福利的提高。

在市场经济条件下,产业增量资本和存量资本的调整也表现为各产业之间资源的流动、配置、重新组合。各产业部门之间资源的市场化流动、配置,是产业结构优化的必然要求。在产业资本市场化配置过程中是形成产业资本。金融资源通过影响产业资本,进而影响产业结构表现在两个方面:一是经济的货币化、金融化程度提高的具体目标是产业活动中以货币为中介的交易份额的提高,这意味着经济资源的控制和支配由实物形式向货币形式转化,更多的实物资产逐渐取得了金融资产的表现形式,产业资本的流动就会越来越表现为各种金融工具、金融产品的市场化流动。二是产业资本与金融资本紧密结合,金融工具、金融产品的价格真实地反映着实体经济的发展状况。实际上,金融资本表现为国民经济各产业、部门中实际资本的“虚拟形式”,虽然金融资本的价格形成机制不同于产业实际资本,但是,其价格的合理范围、变动趋势根本决定于产业的实际发展状况,因此,有效的金融资产价格真实反映资本的供求关系和稀缺程度,反映所在产业中实体经济运营情况和未来发展能力。

四、金融资源配置方式对产业结构影响的动态特征

(一)模型的设定与数据说明

金融资源的配置方式与产业结构之间的关系具有内生性,不同的金融资源配置方式对产业结构的冲击影响具有差异性,且当期的金融资源规模与价格调整在一定时期内具有滞后效应。向量自回归(Vector Auto Regression,VAR)模型将变量与变量的滞后项引入到相应的模型中,可用于分析变量的冲击对其他变量的影响。此过程不必深入分析变量之间的实际对应关系以及结构组成,利用模型中的脉冲响应函数和方差分解,可以进一步分析变量之间的动态关系。文章选取的变量关系符合VAR模型研究目标特征,其模型基本形式如下:

yt=α1yt-1+α2yt-2+…+αvyt-v+βxt+ut

t=1,2,…,T

(2)

式(2)中,yt是k维内生变量向量,xt是d维外生变量向量,p是滞后阶数,T是样本个数。金融资源配置方式与产业结构系数之间都可以按照内生性变量处理,所以,其模型可以写成如下形式:

yt=A+βyt-1+εtεt~N(0,∑)

(3)

对VAR模型的参数估计,采用最大似然估计方法。VAR模型可以通过以下紧凑形式(compact form)给出:

Yt=A′Zt+utut~INv(0,Ω)

(4)

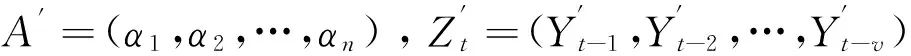

式(4)中,

基于有关残差的假设,可构造如下极大似然函数:

通过计算∂lnL/∂A=0和∂lnL/∂Ω=0,可以推导出A和Ω的极大似然估计量:

在模型设定以后,为了对模型进行参数估计,需要选择相关变量。金融资源规模变量的选择一方面要考虑金融资源是流入到实体产业中,才对产业结构产生作用,因此可以选择的变量有社会融资规模和其他存款性资产负债表中的对非金融部门债权项目(用Bond表示对非金融部门债权变量);另一方面要考虑数据可获得性与可比性。社会融资规模从统计时间维度上看,2012年才开始统计,故选取非金融部门债权作为金融资源规模的测度指标。而非金融部门债权指标在2006年口径有所调整,所以时间维度以2006年为起点。金融资源的价格选择银行同业拆借利率(用r表示利率变量),为了保证时间频率的一致性,选择一个月的加权平均利率。产业结构系数测度与前述部分计算各个变量之间的相关系数所采用的产业结构系数完全一致,只是因为数据敏感度等差异,时间维度不一致。

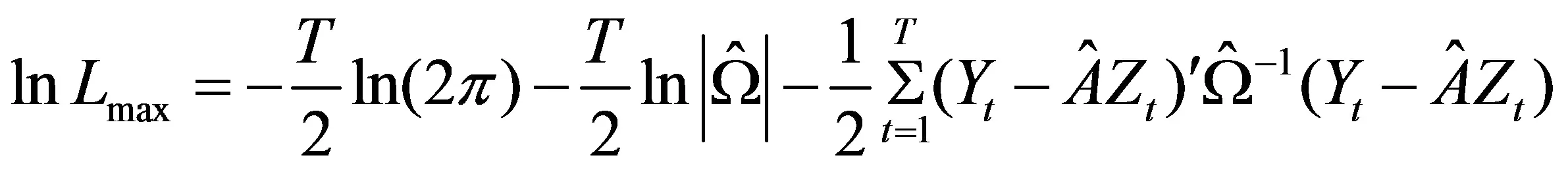

(二)参数估计结果

经过单位根检验和格兰杰因果关系检验以后,使用前述转化过的月度Co、Bond、r符合VAR模型条件,利用极大似然估计方法,参数估计结果如表2所示。

表2 模型(3)参数估计结果

从表2中的参数估计结果来看,产业结构系数(Co)、利率(r)和非金融部门债权(bond)自身的依赖特征在VAR系统中占主导地位,产业结构系数(Co)、利率(r)和非金融部门债权(bond)自身反映系数分别为0.8672,0.9940和0.8308。就金融资源配置方式来看,金融规模的增长对产业结构调整的系数为-0.0112,而金融资产价格即利率对产业结构调整的系数为0.1645。由此看出,金融资源不同的配置方式对产业结构调整具有明显的差异性。

(三)脉冲响应与方差分解过程分析

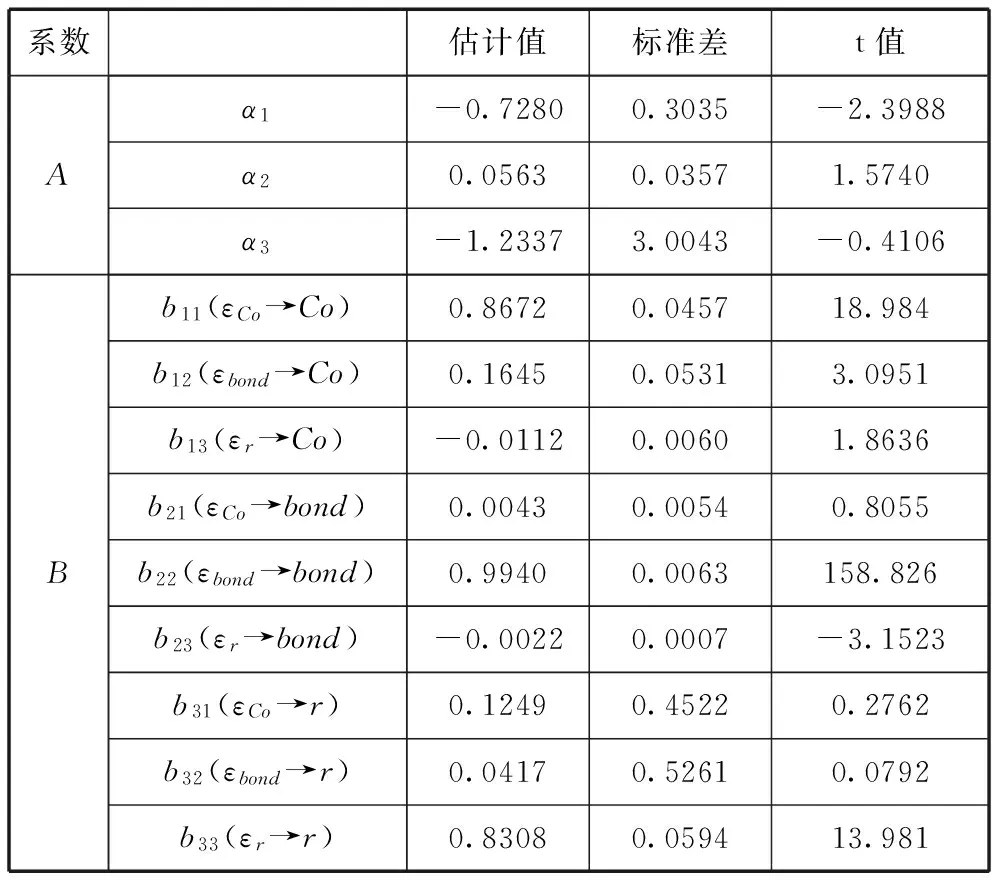

VAR模型对研究的变量不需要施加先验性约束条件,是一种非理论性的模型,它可以考察变量对整个系统在出现某种冲击下所产生的动态变化过程。特别是脉冲响应能够解释当随机误差增加一个标准差的冲击时,系统因此所做出的反应,刻画这种冲击对系统内生变量的当期值以及未来值所带来的影响。为了刻画金融资源配置方式对产业结构在系统中的动态特征,根据模型参数估计结果,其脉冲响应函数如图1所示。

考察图1,从第一列的图形看出,这是各变量对产业结构系数Co的扰动信息,金融资源通过规模方式对产业结构产生的动态影响呈现发散状态,且发散状态从第10期左右开始呈现相对稳定态势;而利率对产业结构的动态影响呈现收敛状态,其收敛状态从约13期开始。第二列和第三列反映出各变量对非金融部门债权和利率的影响,从这两列中可以看出产业结构对非金融部门债权和利率的响应相对平稳,金融资源配置无论采用规模还是利率方式,产业结构本身对两种的反馈机制是具有一致性的。同时,利率和非金融部门债权两者之间的扰动具有非对称性,非金融部门债权的规模配置方式对利率的价格配置方式影响更大,且存在发散特征;而利率这种价格配置方式对金融资源规模的影响相对较小,具有逐步收敛特征。

脉冲响应函数描述了VAR模型中一个内生变量的冲击给其他内生变量所带来的影响,而为了更精确地分析金融资源不同的配置方式对产业结构变化的贡献程度和动态稳定性,进一步评价不同冲击的重要性,通过对产业结构系数的方差分解进行考察。根据实证结果,产业结构系数方差24期分解的结果如表3所示。

将表3结合图1的脉冲响应函数,产业结构系数从第15期左右开始趋于稳定,从方差贡献程度来看,通过非金融部门债权Bond配置金融资源对产业结构贡献程度为6%左右,而通过价格,即利率方式对产业结构系数方差贡献程度约为20%。在后期的不断动态变化中,通过利率的配置方式对产业结构系数的方差贡献程度也总是超过非金融部门债权的方差贡献度。

五、基本结论、研究局限与展望

(一)基本结论

金融资源配置方式对产业结构产生重要的影响,本文具体得到如下基本结论:

第一,金融资源配置方式与产业结构关联性阶段性特征出现。新常态背景下经济发展的主要特征在于经济增长速度放缓的条件是产业结构得到调整。根据金融资源不同配置方式与产业结构之间的动态关系考察,规模和价格两种方式配置金融资源均对产业结构具有相对显著的相关性。但从阶段性来看,金融资源规模配置与产业结构的相关性在逐步转弱,而金融资源价格配置与产业结构的相关性在逐渐增强。规模和价格两种配置方式与产业结构相关性变动关系一方面与经济新常态背景有关系,另一方面与市场化利率改革有较强的关联性。从实证结果也说明,金融资源配置的市场机制在新常态过程中逐步显现,金融规模对产业结构的影响还是起到主要作用,这也说明中国资本总量推动经济的现状还没有得到较好改善;金融资源价格对产业结构的影响还不稳健,其主要原因在于金融资源配置的市场机制作用只是在逐渐显现。

图1 VAR系统脉冲响应图

表3 产业结构系数的方差分解

第二、金融资源配置方式影响产业结构的机制有不同的路径。由于产业结构调整对金融的路径依赖,金融资源配置尽管具有“双重性”特征,但金融资源的要素特征在机制中还是起到主导作用。金融活动在信用货币流通的条件下,金融通过信用活动对产业结构产生影响。金融资源通过规模配置,影响产业规模,进而影响产业结构;金融资源通过信用活动中的价格方式配置,影响产业的成本,从而影响金融资源在不同产业之间的流动,调整产业结构。同时,金融资源通过产业资本配置也影响产业结构。市场化配置资源过程中,产业增量资本和存量资本的调整表现为各产业之间资源的流动、配置、重新组合,进而调整产业结构。

第三、不同金融资源配置方式对产业结构影响具有动态性与差异性。金融规模的增长对产业结构调整的系数为-0.0112,而金融资产价格即利率对产业结构调整的系数为0.1645。金融规模对产业结构的冲击呈现发散状态,而金融资源价格对产业结构的冲击呈现收敛状态,趋势上,价格对产业结构的冲击更为稳健。通过利率的配置方式对产业结构系数的方差贡献程度超过非金融部门债权的方差贡献度。

根据上述研究结论,我们认为,应该采用以下政策措施:建立金融资源优化配置的动态监测机制;进一步优化金融资源配置的路径,进一步稳定金融资源价格配置方式的稳健性。

(二)研究局限与进一步研究展望

本文研究了金融资源配置方式对产业结构的动态影响,一方面避免已有对金融资源配置在数量型配置和价格型配置方式差异的忽视,另一方面避免已有研究对金融资源配置与产业结构调整的动态关系的忽视,但限于数据和统计处理技术等多方面原因,使得文章客观存在多方面的局限,具体包括:第一,金融资源通过价格配置方式时,变量在时间维度上细分的问题。文章第四部分实证分析中,规模变量的选择对实证结果影响没有显著差异,但选择一个月的加权平均的同业拆借利率为资源配置的价格变量,在时间维度并没有扩展,毕竟利率的敏感性随时间变化,对产业结构的影响具有更强的敏感性。第二,产业结构的细分问题。文章利用产业结构演进理论,对产业结构进行测度,并纳入实证分析中,其很大程度说明总体产业结构演进与金融资源配置的动态特征,但对产业结构的差异化比较粗糙,例如,同为工业,在政策上“有保有压”,在文章中无法体现。第三,政策调控中的预期管理没有纳入。随着金融创新等发展,产业金融发展过程中,预期的影响越来越明显,所以模型设计中变量对预期的考虑欠缺。

考虑到文章的研究缺陷,沿着本文的基本思想,进一步的研究空间包括:第一,选取不同频率数据研究金融资源配置方式对产业结构的影响。本文采用月度数据考察金融资源配置方式对产业结构的影响,但稳健性是针对该样本期限内;采用不同频率,如季度数据、年度数据分别研究同一的问题,其是否具有同样的稳健性结论。鉴于产业结构调整政策的延续性年份数据还不足以支撑计量模型的实证,所以,我们通过在积累一定年限后进行跟踪研究,以考察结论的稳健性。第二,对产业结构进行细分。文章是从整体上研究金融资源配置与产业结构的动态关系,而为了使文章的对策具有更强的针对性,要求对产业重新划分。基于此,通过改变数据频率(产业细分数据一般为年度数据)进行研究,或者通过统计技术,在样本量积累到满足基本条件时,采用混频数据模型研究其中的动态特征,以考察金融资源配置方式对具体行业的影响,例如不同金融资源配置方式对钢铁和环保行业影响的差异,以及动态演进过程。第三,在模型设计和实证分析中,纳入预期管理等因素。预期管理在货币数量、利率调控和政策转型等过程中起到作用越来越大,所以,通过调查获取相关数据,纳入预期相关的变量,也成为下一步的研究重点。第四,研究金融资源配置对产业结构影响的空间差异。本文研究是以全国为样本数据,在非均质的中国,采用金融资源配置方式具有同质性,这种同质性的影响在不同经济结构的区域上可能具有显著差异,所以,在能够获取数据的前提下,分析这种动态特征在不同空间是否成立,为中国政策调控的空间差异提供支持。

[1]Jeanneney S G, Hua P, Liang Z. Financial development, economic efficiency, and productivity growth: Evidence from China [J]. The Developing Economies, 2006, 44(1): 27-52.

[2]Greenwood J, Wang C. Financing development: The role of information costs [J]. American Economic Review, 2010, 100(4):1875-1891.

[3]Guariglia A, Poncet S. Could financial distortions be no impediment to economic growth after all? Evidence from China [J]. Journal of Comparative Economics, 2008, 36(4):633-657.

[4]王定祥,吴代红,王小华. 中国金融发展与产业结构优化的实证研究——基于金融资本视角[J]. 西安交通大学学报(社会科学版),2013,(05):16-21.

[5]朱玉杰, 倪骁然. 金融规模如何影响产业升级:促进还是抑制?——基于空间面板Durbin模型(SDM)的研究:直接影响与空间溢出[J]. 中国软科学, 2014,(04):180-192.

[6]姚华, 宋建. 中国金融发展与产业结构升级协整关系的多指标交叉检验[J]. 湖南大学学报:社会科学版, 2016, 30(1):76-82.

[7]罗荣华,门明,何珺子. 金融发展在促进我国产业结构调整中的效果研究——基于我国30个省级面板数据[J]. 经济问题探索,2014,(8):84-91.

[8]Rohinson R. I,Wrightsman D. Financial markets:The accumulation and allocation of wealth[M]. New York:McGraw-Hill Companies,1980.

[9]Revell J. Efficiency in the financial sector[J].Macroeconomic and Microeconomic Performance,1983,3(2):131-170.

[10]Wurgler J. Financial markets and the allocation of capital [J].Journal of Financial Economics, 2000, (01): 187-214.

[11]Carlin W., Mayer C. Finance, investment, and growth [J]. Journal of Financial Economics, 2003, (3):191-226.

[12]韩立岩,蔡红艳. 我国资本配置效率及其与金融市场关系评价研究[J]. 管理世界,2002,01:65-70.

[13]韩立岩, 王哲兵. 我国实体经济资本配置效率与行业差异[J]. 经济研究, 2005(01):77-84.

[14]邵挺.金融错配、所有制结构与资本回报率:来自1999—2007年我国工业企业的研究[J].金融研究,2010,(9):51-68.

[15]张慕濒,孙亚琼. 金融资源配置效率与经济金融化的成因——基于中国上市公司的经验分析[J]. 经济学家,2014,04:81-90.

[16]Levine R. Financial development and economic growth: views and agenda[J]. Journal of Economic Literature, 2015, 35(2):688-726.

(本文责编:海洋)

An Empirical Study on the Influence of Financial Resources Allocation upon Industrial Structure

LIU Yue1,ZHENG Yu-hang2,LIAO Gao-ke1

(1.CollegeofFinanceandStatistics,HunanUniversity,Changsha,Hunan, 410079; 2.ResearchInstituteofFuturesandDerivatives,ZhengzhouCommodityExchange,Zhengzhou,Henan450018)

Optimizing the allocation of financial resources is significant for industrial restructuring,and the key lies in the allocation ways.An industrial structure coefficient index is built to study the dynamic connections between the industrial structure and the two allocation ways, that is, the price and the scale; through analyzing their connections, the paths by which financial resources allocation impacts the industrial structure are elaborated; then, by constructing a VAR model, the time-varying features of the impact of financial resources allocation on the industrial structure are studied. The results show that: there are stage dynamic characteristics between financial resources allocation and the industrial structure; the paths by which financial resources allocation impacts the industrial structure are various, and different allocation ways influence the industrial structure differently and dynamically. Based on the conclusion, some recommendations are proposed to establish a dynamic monitoring mechanism of the optimal allocation of financial resources, to further optimize the allocation path, and to further stabilize the robustness of the price function.

financial recourses; allocation ways; industrial structure

2016-03-25

2016-07-16

本文获国家社科基金项目“金融资源配置能力的统计测度研究”(14ATJ004)、教育部新世纪优秀人才支持项目“金融体系稳健性统计监测及政策模拟研究”(NCET-12-0173)资助。

刘悦(1981-),女,吉林通化人,讲师,湖南大学金融与统计学院博士研究生,研究方向:风险管理与金融统计。

F832

A

1002-9753(2016)08-0149-10