强势企业、政治关系与盈余管理方式来

熊艳

摘要:将盈余管理方式分为应计盈余管理与真实活动盈余管理,以深沪两市19个行业的企业2009~2013年数据为样本,研究发现强势企业较弱势企业进行了相对较高的真实盈余管理与较低的应计盈余管理。有政治关系的强势企业比无政治关系的强势企业进行了较高的应计盈余管理。从真实盈余管理的方向来看,强势企业利用隐蔽的盈余管理方式将业绩做大使得其强者表现更强。

关键词: 强势企业;政治关系;应计盈余管理;真实盈余管理

中图分类号:F231 文献标识码: A 文章编号:1003-7217(2016)04-0050-06

一、引 言

近年来,某行业龙头企业利用关联交易等手段持续将业绩、市值做大的消息在各财经网站新闻中频频曝光,其会计报表数据做大的程度也令人咋舌,但相关报道对其是否涉嫌业绩操纵并没有形成定论。象这样行业内的旗舰公司其财务报表也让人“雾里看花”,不禁让人思考,自身业绩本来就好,还要大幅做大报表,有什么样的动机让这些公司冒如此风险,公司内外部各种监管治理机制是否起到一些约束作用。仓勇涛(2011)等的研究表明,外部约束机制没能制止危机事件的发生可能源于管理层太广的行为空间,行为空间越广, 越易帮助管理层逃避监督[1]。从这点来看,这些强势企业的管理层行为空间可能更大,其更可能利用这种空间作出一些逃避监督的行为,其中就包括盈余管理行为。强势企业一般是指企业在产业链中所处核心地位,更有市场发言权。强势企业从产品层面来看具体财务上表现为具有较快的应收账款周转率和较慢的应付账款周转率 [2]。

有关产品市场势力与盈余管理的关系,目前国内外研究较少,国外代表性的研究有:Datta等 (2013)等用美国资本市场1987~2009年期间数据研究了产品市场势力与盈余管理的关系,研究发现产品市场定价权较弱的企业进行了更大的应计盈余管理[3];Datta and Sharma(2011)研究认为企业在市场上产品的定价能力会影响到金融分析师预测企业盈余管理水平[4]。国内相关的研究有:陈骏和徐玉德(2011)研究认为,在行业中处于竞争优势的公司其应计盈余管理程度较劣势企业更高,且倾向于负向盈余管理[5];周夏飞和周强龙(2014)研究认为公司产品市场势力越弱,其越可能执行更高强度的盈余管理活动[6];张欢(2014)的研究认为金融危机期间企业在行业内竞争优势越强,应计盈余管理越低,真实盈余管理越高,两者呈相互替代关系[7]。

由上述文献可知,在目前国内相关研究中,产品市场势力对盈余管理的影响并没有得到一致的研究结论,且没有对产品势力中强势企业盈余管理特点及动机等作出专门研究。国内相关研究显示,我国上市公司均存在程度不等的盈余管理行为。孙亮(2008)等研究认为,经营绩效的激励是我国上市公司盈余管理行为最重要的激励[8]。在我国,绩优的强势企业似乎不需要为了提升业绩去进行盈余管理,那强势企业会有哪些动机需要其进行盈余管理,盈余管理会呈现哪些具体特点,是目前的相关研究还没有回答的重要问题。

本文首次对强势企业盈余管理特点及动机进行了具体研究,在一定程度上证实了基于中国政治成本假说的盈余管理动机理论。在度量产品市场势力时综合考虑产品销售与采购环节企业的话语权,比单纯用利润指标或是单纯的市场份额指标更能从业务角度具体反映出企业的产品势力。

二、理论分析与假设提出

(一)强势企业与盈余管理

有关盈余管理的研究一般将盈余管理行为分为应计盈余管理和真实盈余管理,或者对于利润表来讲分为线下项目与线上项目管理。众多研究表明,企业内、外部监督与审计机制能抑制应计盈余管理行为。如刘启亮(2013)等研究认为内部控制质量与企业应计盈余管理水平负相关[9]。蔡春(2005)等研究认为,规模大的会计师事务所相比规模较小的事务所能够提供更好的审计服务,上市公司应计盈余管理程度会因为更好的审计而降低[10]。对于强势企业而言,李增福(2011)等研究验证了与国外相反的政治成本假说,对于业绩越好规模越大的企业,越受政府重视从而就越易享受相关扶持政策,由此这些企业管理层很有可能利用会计政策进一步将盈利做大[11]。贺小刚(2015)利用企业行为理论研究认为,经营业绩相对较好的企业具有一种向上比较的倾向,使得这些企业一直处于高度追赶性压力状态中,而该类企业将高期望变为现实来缓解压力的方式就是采取比如关联交易等的一些投机行为[12]。从以上分析可知,一方面,由于强势企业更可能面临更严的监管(比如聘请大规模事务所审计、更健全的内部控制等),另一方面,强势企业具有维护强势地位或者进一步向上比较的压力,一旦强势企业进行业绩操纵,那管理层就会倾向于隐蔽性更强的真实活动盈余管理。真实盈余管理不易被外界所察觉,不会因此而影响其良好声誉。

再从强势企业利用真实盈余管理实现业绩操控的具体执行方式来分析,真实盈余管理是指公司管理层通过调整交易的发生时间或者构造业务交易及事项去改变企业真实的盈余水平。一般包括:(1)操控销售。操控销售是通过价格折扣或宽松的信用条件等实现(Graham等,2005);(2)操控费用。操控费用是通过控制企业当期广告宣传费用、研发开支等,使当期的期间费用显著下降,由此使得企业盈余在短期内能够迅速增加(Franzen 和Radhakrishnan,2009);(3)操控生产。操控生产的具体方法就是企业利用规模效应,当企业大量生产产品时,每单位产品所负担的固定成本就会降低,当这种成本降低程度高于因生产而增加的存货持有成本时,产量的提升就会使企业利润增加(Cook等,2007)。从真实活动盈余管理的概念来看, 强势企业由于位于供应商与客户网络的中心,对交易的发生起着领导作用,对于管理层而言,要构造交易事项或是调整业务交易时间来实现盈余管理较容易实现。再从这三种具体方式来看,强势企业本身有好的产品与市场话语权,用销售操控等方式管理盈余或改变盈余也较容易操作。而且相比弱势产品企业来看,其用销售操控等方式所花代价又会较小。再者,真实盈余管理是否一定会损坏企业未来业绩,目前的研究还未形成定论。Taylor ( 2010) 的研究发现,进行真实活动操控的公司在随后年度的经营业绩并未发生显著下降[13]。从这点来看,强势企业就有可能长期进行真实盈余管理,而且实行真实盈余管理后还能保持强势。

由于应计盈余管理相对于真实盈余管理而言操作成本更低,弱势企业可能会更青睐应计盈余管理这种方式,与强势企业相比,会形成相对较高的应计盈余管理与较低的真实盈余管理。

综合以上分析,提出假设:

假设1:在控制其他因素条件下,强势企业较弱势企业的盈余管理行为空间更大,盈余管理方式更为隐蔽。具体来说,强势企业相比弱势企业可能会有更高的真实盈余管理与较低的应计盈余管理。

(二)强势企业、政治关系与盈余管理的关系

国内外研究表明,在产权保护越弱、金融发展水平越差等制度环境较差的地区和国家,民营企业越有可能建立政治关系。建立政治关系,企业一方面利用政治关联可以获取融资便利、税收优惠、政府补贴、产权保护等好处(罗党论等,2008;吴文峰等,2009)。另一方面,优秀的企业可以让有政治背景的企业高管升迁等更加有保障。对于民营企业所有者,他们清楚地知道,一个长期繁荣兴旺的企业是他们通过政治关联所得到一切的根本 [14]。民营企业政治行为的影响凸显了其寻求政治联系作为保护机制的必然性及政治联系偏好的普遍性 [15]。综上分析可知,在我国转型经济环境里,民营企业偏好政治关联;同时,民营企业要建立或是保持此种政治关联的前提就是长期保持繁荣兴旺。

由此看来,在强势企业里,由于政治关联带来的各种好处,政治关联与强势企业更易形成一种“强势—政治关联—更强势-政治关联更紧密—……”的循环。当存在政治关联时,强势企业隐蔽的盈余管理能力会使这种循环更加畅通或者能够在更高一层次上循环。政治关联会显著影响企业盈余管理程度,有政治关联的民营上市企业盈余管理程度显著高于无政治关联的民营上市企业[16]。而且,有政治关联的公司较无政治关联的公司更可能用真实盈余管理替代应计盈余管理[17]。结合前文强势企业盈余管理方式特点,强势企业在有政治关联时就更可能有更大程度的隐蔽盈余管理,由此,提出假设:

假设2:在控制其他因素条件下,强势企业中,有政治关系的真实盈余管理程度更大。

三、研究设计

(一)研究样本

以我国沪深两市A 股上市公司2009~2013年数据为备选样本,主要数据来自国泰安数据库。采用如下规则对样本进行筛选:(1)剔除金融保险类公司;(2)去掉ST、*ST公司,因为保壳要求,ST公司的盈余管理行为较一般公司更加“不择手段”;(3)去除了数据缺失企业及指标数据异常企业,对连续型变量小于1%分位数或大于99%分位数的观测值进行了异常值处理。在按行业计算比较相对强势企业与弱势企业后,共得到样本2988个。其中,相对强势企业样本1586个,弱势企业样本1402个;在强势企业中,民营企业样本826个,其中有政治关联的样本为184个。

(二)变量设计

1.强势企业(STRO)。依据耿建新等(2013)[2]的研究,从产品层面来分析,企业应收账款周转次数比应付账款周转次数快说明该企业很可能为强势产品企业。我们在分行业选择强势企业时,一方面,以企业近三年平均应收账款周转率减去三年平均应付账款周转率为主要标准进行排名,该计算结果越大,说明企业的经营方式越可能为强势销售和掠夺式采购。同行业排名中前一半为相对强势,排名后一半为相对弱势;另一方面,企业保持这样的销售与采购方式,还要保持较好的毛利率,在排名过程中,我们同时考虑了毛利率的影响,如果在上述相对强势企业中,毛利率低于行业中位数,则从强势企业中剔除,对应地,发现弱势企业中毛利率高于中位数的,也将其从弱势企业中剔除。

2.政治关联(POLI)。如果企业实际控制人、董事长、总经理或者监事会主席中至少有一人满足以下条件,我们就将其定义为具有政治关联:(1)现任或前任政府官员;(2)现任或前任人大代表;(3)现任或前任政协委员。在此用虚拟变量表示,1表示有政治关系,0表示没有政治关系。

3.应计盈余管理(DA)。我国学者王生年等(2009)通过对各应计盈余管理模型进行比较,认为修正的Jones模型对于我国企业应计盈余管理有较好的识别能力,因此本文也选用修正的Jones模型来计算应计盈余管理。

4.真实盈余管理(RM)。本文借鉴Roychowdhury的研究,利用操控生产、操控销售和可酌量费用三种方式来度量企业总真实活动盈余管理程度。其中,操控生产主要通过大幅提高当期生产产量来实现,这会引起当期总生产成本和持有存货成本大幅增加;操控销售进行的盈余管理一般是通过增加销售价格折扣或是更为宽松的信用条件等来实现;操控酌量性费用主要表现为当期显著削减广告和日常费用及研发等支出。因此,当一家公司利用上述三种方式做大盈余,在财务报表上就会表现为更高的生产总成本、更低的经营现金净流量及更低的期间费用。借鉴李增福等(2011)的做法,构建真实盈余管理的综合指标RM(RM=E_PROD_E_CFO_E_DISP)。

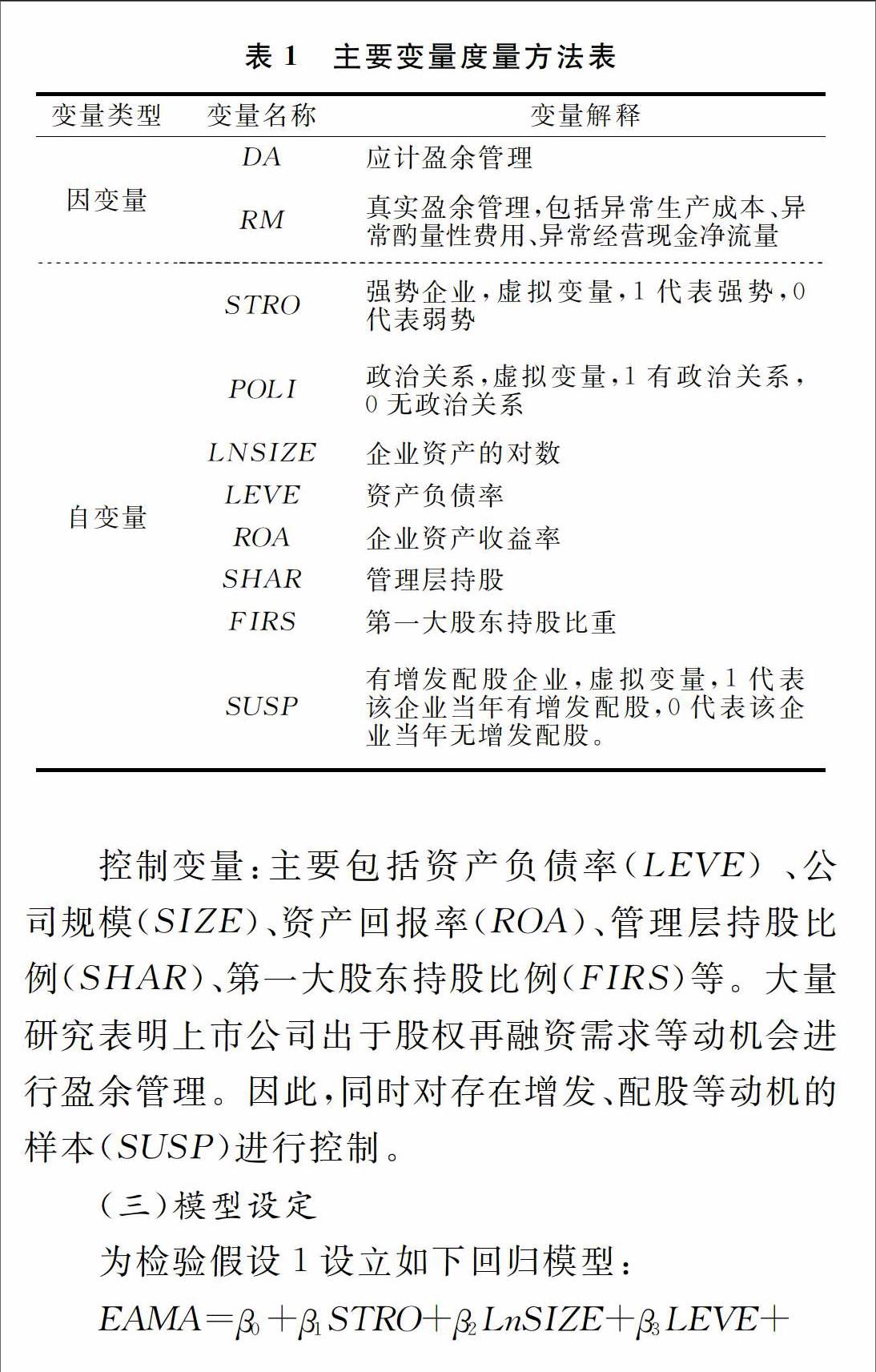

控制变量:主要包括资产负债率(LEVE) 、公司规模(SIZE)、资产回报率(ROA)、管理层持股比例(SHAR)、第一大股东持股比例(FIRS)等。大量研究表明上市公司出于股权再融资需求等动机会进行盈余管理。因此,同时对存在增发、配股等动机的样本(SUSP)进行控制。(三)模型设定

为检验假设1设立如下回归模型:

四、实证结果分析及稳健性检验

(一)主要变量描述性统计

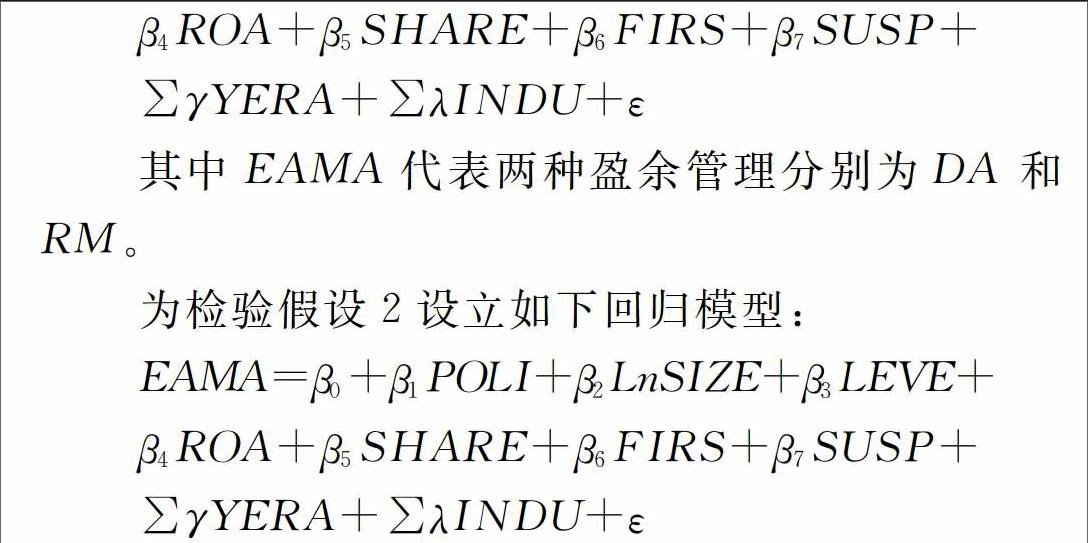

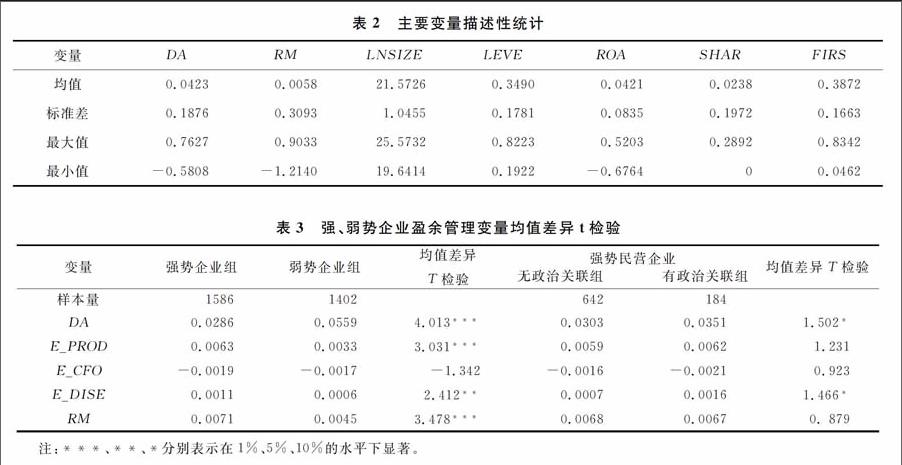

表2列示了各变量描述性统计,其中DA应计盈余管理均值为0.0423,真实盈余管理总量RM均值为0.0058,样本公司中资产负债率平均为34.9%,平均资产收益率为4.21%,管理层持股平均占2.38%,第一大股东平均持股为38.72%。

表3统计了相对强势企业与弱势企业各盈余管理值,并对其均值进行了比较。强势企业组应计盈余管理均值DA显著低于相对弱势企业的应计盈余管理均值;说明弱势企业更多地运用应计盈余管理方式。强势企业与弱势企业真实盈余管理均值都为正值,说明都进行了真实盈余管理行为,从真实盈余管理总量RM均值比较来看,强势企业均值显著高于弱势企业真实盈余管理均值,说明强势企业更多地运用真实盈余管理方式,而且强势企业是通过这种方式将盈余做大(正值表示向上做大利润)。这就支持了本文提出的假设1。而在比较民营强势企业中有政治关联组与无政治关联组,有政治关联组应计盈余管理均值在10%显著度下高于无政治关联组,有政治关联组真实盈余管理总量RM没有显著不同于无政治关联组,其中真实盈余管理指标中,只有E_DISE均值有显著的不同。在此基本没有支持假设2。

(二)多元回归分析

表4模型1与模型2分别检验强势企业与两种盈余管理关系,模型1的回归结果表示,强势企业与应计盈余管理负相关,显著水平10%,说明强势企业与弱势企业相比,更少地运用应计盈余管理方式。企业规模与应计盈余管理显著负相关,这个结果与林永坚等(2013)[18]及李增福等(2011)[19]研究相似,说明企业规模越大,运用财务政策调整等来操作应计盈余的可能性则越小。资产负债率与企业应计盈余管理显著负相关,结论与林永坚等(2013)的不一致,我们认为资产负债率越高,越会受到审计师的特别关注,陈小林等(2011)的研究就指出审计师更倾于对机会主义盈余管理应计额发表非标意见[20]。在这样的背景下,资产负债率较高的企业在近年来就可能较为谨慎地使用应计盈余管理。资产收益率与应计盈余管理显著正相关,另外,有增发、配股的企业也有显著的应计盈余管理行为。

模型2的回归结果显示,强势企业与真实活动盈余管理显著正相关,显著水平为1%,说明与弱势企业相比,强势企业更多地运用了真实活动盈余管理,而且是通过该种盈余管理方式将利润做大。强势企业在产品销售及采购环节更有话语权,其用销售业务或生产业务等来操作业绩更加能运用自如,所以相比弱势业务企业更多地运用了真实活动盈余管理。结合模型1的回归结论,在此,证明了本文提出的假设1。另外,模型2的回归结果中,企业规模也与真实活动盈余管理行为显著正相关,结合模型1的结果说明企业规模越大,企业越可能运用隐蔽的盈余管理方式。资产负债率与企业真实盈余管理显著正相关,显著水平5%。结合模型1的结果说明资产负债率较高时,企业同样会采用隐蔽的盈余管理方式去维持或获取债务契约。在配股、增发企业中,也有显著的真实盈余管理行为,结合模型1,说明配股增发会同时运用两种类型盈余管理来达到配股和增发的目的。

模型3与模型4分别检验强势民营企业中政治关联与两种盈余管理的关系。综合两个模型回归结果来看,有政治关联企业与应计盈余管理正相关,显著度为10%,研究结论与易玄等(2012)研究结论相似,民营企业有政治关联的应计盈余管理更多。而强势企业政治关联与真实盈余管理没有显著的关系,检验并没有支持假设2。没有通过检验,可能原因是强势企业中较多都用真实盈余管理方式,所以在此单独检验政治关联企业时结果不显著。

(三)稳健性检验

出于研究结论稳健性的考虑,本文在实证检验中还做了其他一些检验工作:(1)在实证过程中还采用扩展的琼斯模型度量应计盈余管理,并对相关模型进行了回归,结果依然没有变化;(2)在检验真实盈余管理相关模型时,分别将三个不同的真实盈余管理因素作为因变量进行回归,并且增减一些自变量,结果基本一致。

五、结论与启示

强势企业在产业价值链中占有主动权,相对而言,其管理层行为空间较弱势企业更大,而这种行为空间具体表现在企业盈余管理时,强势企业较弱势企业进行了更为隐蔽的盈余管理方式,即强势企业相比弱势企业有更高的真实活动盈余管理方式,而且总体上平均来看,是通过真实活动盈余管理将业绩做大。而在强势民营企业中,有政治关联的企业应计盈余管理较高。以上结论表明,在我国目前的制度背景下,强势企业由于受政府重视或是维持其强势业绩等动机,强势企业进行了真实活动的盈余管理,该种盈余管理会使得强势企业财务业绩表现为强者更强,该结论在一定程度上证实了与国外相反的基于中国的政治成本假说,即政治成本会导致强势企业通过真实盈余管理做大盈余。

本文的结论为上市公司外部监管提供了新的证据,这种将业绩做大的真实盈余管理方式若是长期存在,数量积累到一定程度,是否会对宏观经济造成一些不良影响,若是这种真实盈余管理后面又转回,是否会加大企业业绩的波动从而对宏观经济波动造成影响,这是监管部门在监管过程中要引起注意的问题。同时,本文的结论也为对深入理解当前微观企业存在的盈余管理行为具有启示作用,审计师在审计企业时,不但应该关注应计盈余管理对企业真实业绩的扭曲,对于一些强势企业,也应当关注其用真实盈余管理来修饰业绩的可能性。本文的研究也存在一些局限性,强势企业的度量是一个多角度问题,本文主要从行业的产品销售与采购环节等指标来度量,可能出现度量方面的不足,从而对本文的研究结论造成影响。

参考文献:

[1]仓勇涛,储一昀,戚真.外部约束机制监督与公司行为空间转换次贷危机引发的思考[J].管理世界,2011,(6):91-103.

[2]耿建新,谢清. 关于设置与考核应付账款周转率指标的建议[J].会计研究, 2013,(11):38-44.

[3]Sudip Datta, Mai IskandarDatta, Vivek Singh . Product market power, industry structure, and corporate earnings management[J].Journal of Banking & Finance,2013,(37):3273-3285.

[4]Datta S, M Iskandar - Datta, V.Sharma product market pricing power,industry concentrationand analystsearnings forecasts[J].Journal of Banking and Finance,2011,(35) :1352-1366.

[5]陈骏,徐玉德.产品市场竞争、竞争态势与上市公司盈余管理[J].财政研究,2011,(4):58-61.

[6]周夏飞,周强龙. 产品市场势力、行业竞争与公司盈余管理[J].会计研究,2014,(8):60-66.

[7]张欢. 金融危机冲击、产品市场竞争与盈余管理策略[J].宏观经济研究,2014,(3): 73-83.

[8]孙亮,刘春.什么决定了盈余管理程度的差异:公司治理还是经营绩效? [J].中国会计评论,2008,(3):79-91.

[9]刘启亮,罗 乐,张雅曼,陈汉文. 高管集权、内部控制与会计信息质量[J].南开管理评论,2013,(1):15-23.

[10]蔡春,黄益建,赵 莎.关于审计质量对盈余管理影响的实证研究[J].审计研究,2005,(2):3-10.

[11]李增福,董志强,连玉君. 应计项目盈余管理还是真实活动盈余管理—基于我国2007 年所得税改革的研究[J].管理世界,2011,(1):121-134.

[12]贺小刚,李婧,吕斐斐,邓浩.绩优企业的投机经营行为分析[J].中国工业经济,2015 (5): 110 -121.

[13]Taylor,G.K.,Xu,R.Z.H. Consequences of real earnings manangement on subsequent operating performance [J].Research in Accounting Regulations,2010,2(22):128-132.

[14]郑志刚,李东旭,许荣.国企高管的政治晋升与形象工程基于N省A公司的案例研究[J].管理世界,2012,(10):146-156.

[15]李维安,邱艾超,古志辉.双重公司治理环境、政治联系偏好与公司绩效[J].中国工业经济,2010,(6):85-95.

[16]刘永泽,张多蕾,唐大鹏.市场化程度、政治关联与盈余管理[J].审计与经济研究,2013,(2):49-58.

[17]Geert Braam, Monomita Nandy, Utz Weitzel, Suman Lodh. Accrualbased and real earnings management and political connections[J].The International Journal of Accounting,2015,50:111-141.

[18]林永坚,王志强,李茂良.高管变更与盈余管理——基于应计项目操控与真实活动操控的实证研究[J].南开管理评论, 2013,(1):4-14.

[19]李增福,郑友环,连玉君.股权再融资、盈余管理与上市公司业绩滑坡基于应计项目操控与真实活动操控方式下的研究[J].中国管理科学,2011,(2):49-56.

[20]陈小林,林昕.盈余管理、盈余管理属性与审计意见基于中国证券市场的经验证据[J].会计研究,2011,(6):77-86.

(责任编辑:漆玲琼)

Abstract:The earnings management is divided into accrual earnings management and real earnings management. This study found that the stronger companies had relatively higher real earnings management and lower accrual earnings management than the weaker ones, using a sample of Shanghai and Shenzhen AShare listed companies between 2009 and 2013. The stronger companies with political relations had higher accrual earnings management than those without political relations. Due to the concealment of earnings management, the strong enterprises makes the strong performances stronger.

Key words:Strong company; Political relations; Accrual earnings management; Real earnings management