人民币汇率与上证指数互动的实证研究

孙荣斌

【摘要】人民币自从05年我国进行人民币汇率制度改革之后就进入了一个快速增值的时期。而与此同时,中国的股票市场在各种力量的共同作用之下,也经历了一番较大幅度的波动。随着我国经济的不断开放以及金融市场的不断改革,中国汇率市场和股票市场两者之间的互动也会越加明显,探讨人民币汇率和中国A股股票市场之间的关联性,对于我国金融市场的进步与完善有一定程度上的帮助。

【关键词】人民币汇率 股票价格 汇率波动 关联性

一、引言

随着经济全球化程度不断加深以及全球金融市场的快速发展,资本在国际间流动愈加频繁,而且流动速度也在加快。随之而来的结果可能是汇率市场和股市之间的联系也变的紧密。对于那些实行汇率管制的国家而言,其政府或者相关部门会对于该国的资本项目进行不同程度上限制,这样的限制就导致国际上的资金进入该国会有很大的门槛限制,同样的,股市的投资会设置一定的门槛受到限制。而当资本可以进行自由的跨境流动,并且各种渠道的信息可以有效快速的传播时,外汇市场和股票市场这两个金融市场的价格变动可能会表现出一些协同变化的趋势,即两个市场的价格之间可能存在某种潜在的关系。以进出口贸易为主业的有关的公司可能最先以及最容易受到汇率市场变化的影响,当然其他公司也会受到一定不同程度的影响,更重要的事会对一国的宏观经济形势产生重大的影响。一家已经上市的公司的股价的实质是股民对该公司未来流入现金流的折现值和未来总体市场形势以及经济形势的综合“评定”。在我国实行汇率改革之前我国的汇率政策一直都是人民币盯住美元策略,这一策略在我国实行了多年,其影响也是巨大的,这样的政策就在一定程度上使有效的信息无法在我国的股票市场和外汇市场之间进行快速以及有效的传导。2005年7月21日这是一个我国汇率市场的转折点,这一日我国告别了实行多年的原有的汇率策略,向浮动的汇率制度迈进一大步,从此时开始我国进入以市场供求为基础、参考一篮子货币而进行调整的并有管理的浮动汇率制度的时期。汇率制度的改革也给我们了机会去验证汇率市场和股票市场是否存在一定的关系。

而在中国的股市方面,在2005年中国A股市场迎来了爆发,从这一年开始到2007年中国A股市场迎来了一波校大的牛市行情,使上证指数达到了前所未有的高度。而多位研究者指出这次A股市场能迎来这样一个巨大的上涨的行情,其中一个很重要的原因就是我国在2005年开始推行的A股上市公司的股权分置改革。虽然说并没有任何的证据说明人民币汇率的变动是主导这波牛市行情的原因,但是我们不得不承认的是人民币在汇率市场的大幅升值对这次“牛市”有着不可磨灭的作用,而且作用是极大的。

股票价格和汇率是反映一国国民经济的重要金融指标,两者之间极有可能存在一定程度上的互动,互相影响彼此价格的上涨与下跌。所以,无论是进行进出口贸易的或者相关的企业,还是中国国内或者国际的个人、机构的股市以及汇率市场的投资者都有必要去了解汇率市场价格的波动和股票市场价格波动两者之间可能存在关联关系,并根据人民币汇率的上下波动行情,以及再根据实际的经济形势来调整自身的生产与经营或投资的策略。

二、文献综述

(一)国外研究现状

到目前为止,大多西方发达国家在该领域公认的较为成熟的理论研究只有Dornbusch和Fisher(1980)提出的汇率波动的流量导向模型以及由Branson(1983)和Frankel(1983)提出的股票导向模型。汇率波动的流量导向模型的研究结果显示,从企业层面来说一国的汇率变动在一定程度上会对该国出口企业的国际竞争力产生影响;从宏观角度或者从国家经济层面来说,该国的国际收支情况以及该国的国内实际产出、国民实际产出以及储蓄情况等也会因为汇率市场价格的变动而受到不同程度的影响,从而该国的股票市场中的流动性以及上市企业的股票价格也随之受到一定程度的影响,最终的结果就是该国的整个市场甚至是周边国家的金融市场也受到一定程度的影响,简而言之即该理论模型认为汇率和股价两者之间存在着汇率对股价的单向因果关系,且两者是呈负向关系。股票导向模型则认为资本和金融账户的情况在很大程度上决定了汇率的高低变化,汇率是由本币在市场上的供求状况决定的。一国股票市场上涨行情会吸引国外的资本流入,而境外投资者想要在该国国内进行股票投资就必须将所持有的外币在国际外汇市场上卖出并买入该国货币,这样就使得该国货币在外汇市场上的需求增加,推动币值上升;从另一方面来说,国内投资者的财富随着股票价格的上升而上升,这样进一步增加了对该国货币的需求,从而使国内利率攀升,吸引国际游资进入该国,再进一步推动该国货币价值上升。反之,一国国内股票市场价格的低迷将导致国内资本的外流,更谈不上吸引国际游资的进入,从而在外汇市场上该国货币的供给增加,从而引起该国货币的贬值。

(二)国内研究现状

早在2001年,王德劲和徐良平(2001)的研究分析结果就说明了人民币汇率与股票指数之间存在着负相关的关系,并且认为我国货币价值的稳定对于促进我国的股票市场的发展与完善有很大帮助。李泽广和高明生(2007)则采用我国汇率制度改革后的相关数据对探讨了两个市场的关系,并且最终实证结果发现我国汇率市场的波动都会引起我国A股市场的价格变动,并且从长期或者短期角度来看,结果都是一致的。

三、人民币汇率变动与上证指数变动的关联性实证分析

(一)实证分析方法及模型介绍

本文实证部分首先将各个变量进行ADF单位根检验,在通过平稳性检验之后再对变量进行EG两步法协整分析,最过再通过Granger因果关系检验的方法对两个变量之间的关系进行确定。

在进行平稳性检验之前我们先把所有变量都进行对数化处理,这是为了减小波动性和异方差,取完对数后人民币汇率、上证指数分别用LNER和LNSIA来表示。在对序列进行完平稳性检验之后我们通过eviews软件得出残差项时间序列E,再接着对该序列进行adf检验。如果协整检验的结果表明上证A股指数与人民币汇率之间存在着协整关系,最后我们再用Granger检验来确定上证A股指数与人民币汇率之间关联性到底是双向的还是仅仅是单向。

(二)变量数据选取和研究阶段选取

本文选取2009年11月1日至2015年12月30日的汇率市场人民币对美元中间价及上证指数为研究样本。通过研究这个时期内汇率与股价的相关关系来检验二者相关性。数据来源于文华模拟炒股软件。分析软件采用EViews6.0。

(三)人民币汇率与上证指数相关性的实证检验

1.实证假设。通过对汇市与股市之间的各种信息传导机制的研究发现:汇率价格的变化和股价的变化是可能存在潜在的难以观察的关联的,但是我们也发现两个市场之间的传导机制并不是单一的,而是存在多条传导渠道的,所以在未做数据实证之前我们是无法确切的知道这种相互作用的方向以及其关系是正相关或者负相关。汇率市场的价格上升可能引起股市价格的下跌也可能引起股市价格的上涨,亦或者其相互作用是由股市传导至汇率市场。由于存在各种可能的情况,所以,本文在进行数据实证分析两个市场之间的关系之前先作出一个简单的假设,即人民币对美元的汇率与A股市场股票价格之间是存在着相关性的,但是我们并不明确其两者之间的这种相关性的方向,以及其作用的正负关系。

2.人民币汇率和A股指数的相关性分析。(1)平稳性检验。在对变量进行相关性分析前,我们必须要对各个变量进行单位根检验以确认其是平稳序列,如果对原序列的检验结果显示原序列是不平稳序列,则我们就要对数据进行差分处理然后再进行平稳性检验,反复操作,直至被检验的序列达到平稳的要求,因为如若序列是非平稳的,将无法进行接下来的实证分析,因为实证结果可能是伪回归。本文使用ADF单位根检验方法对每个变量进行单位根检验来确定其平稳性。首先对LNER的三个模型检验。单位根检验结果表明变量的时间序列数据的ADF检验值在三种模型下的结果都大于10%显著性水平的临界值,即不能拒绝原假设,LNER为非平稳时间序列。

由于检验结果无法拒绝原假设,我们将LNER变量进行差分。在一阶差分后检验结果显示时间序列LNER在1%显著性水平下拒绝原假设,即其一阶差分为平稳序列。所以变量LNER是I(1)过程。接下来我们对变量LNSIA进行平稳性检验。

单位根检验结果表明LNSIA也不是一个平稳的时间序列,其 ADF单位根检验值大于10%显著性水平的临界值,LNSIA为非平稳时间序列。现在对所有变量在一阶差分的情况下进行平稳性检验。通过检验结果我们发现两个变量原序列都是非平稳序列,而在一阶差分后都为平稳序列。所以,两个变量都是I(1)过程。

(2)协整关系检验。本文采用EG两步法对上证A股指数(LNSIA)和人民币对美元汇率(LNER)这两个变量进行协整检验。

第一步,建立如下计量模型:LNSIAt=β0+β1*LNERt+μt

通过eviews软件得到回归方程:LNSIA=-21.2542528* LNER+51.54676682

由于R2=0.779,因此回归模型的拟合程度较高;同时回归参数在5%显著性水平下显著异于零。

第二步,对回归方程的残差E进行ADF平稳性检验。单位根检验的结果如下:

表1 残差的平稳性检验结果

从以上我们可以看出,ADF检验T统计量小于1%显著性水平下的临界值,拒绝存在单位根的原假设,即残差序列E为平稳序列。上述结果表明:实证所检验的两个变量之间存在着长期稳定的均衡关系,即协整关系。

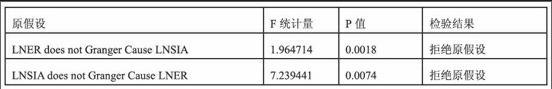

(3)Granger因果关系检验。通过之前的步骤我们已知在 2009年11月至2015年12月期间,上证A股指数(LNSIA)和人民币对美元汇率(LNER)两者之间存在着协整关系,那么我们就可以进一步进行Granger因果关系检验。

在进行格兰杰因果检验之前我们必须先对最优滞后阶数进行确定。通过检验的结果我们发现AIC、SC和HQ三个准则选择的都是1阶滞后,因此我们依据多数原则确定最优滞后阶数为1。

因为上文已经确定了最优之后阶数,所以我们在滞后长度为1的条件下对上证A股指数(LNSIA)和人民币对美元汇率(LNER)进行Granger因果关系检验:

表2 Granger因果检验结果

上表显示0.0016<0.05,0.0071<0.05表明从长期来看,人民币对美元汇率(LNER)是上证A股指数(LNSIA)的Granger原因,上证A股指数也是人民币对美元汇率的Granger原因,即两个变量之间互为Granger因果关系。

四、结论

从实证分析中我们可以得出结论就是人民币汇率与上证a股之间是互为Granger因果关系的,因此从上述的结论中我们可以得到一些启示,即我们应该重视汇率与股市之间的联动性,通过市场本身以及政策的完善来保护我国金融市场以及国家经济的平稳与安全。

自从改革开放以来,我国GDP的增长率每年保持在将近 10%,虽然近几年开始下降,但也依然是世界前列,如今我国已经是全球的第二大经济体。我国由于长期以来国际收支顺差、境外资本的直接投资净流入的不断增加以及人民币长期升值的预期导致大量的国际短期投资资金的流入,导致我国国内的流动性迅速增加,甚至有货币泛滥的迹象。假如我国未来出现了国际资本流入陡减和国际资本流出不断加剧的情形,就可能会对我国的外汇市场和股票市场造成巨大的影响。本文的分析表明在我国汇率制度改革以后我国的外汇市场和股票市场之间的关联性正在不断的加强。随着我国外汇市场和股票市场开放程度加大以及各方面制度的不断完善,汇率与股价之间的互动也将会越来越多越来越密切。人民币的不断升值很可能通过文中分析的各个传导途径对我国的股票市场甚至整个国民经济造成巨大的冲击。为了避免国际经济形势的波动以及国际资本的快速流进流出对我国的金融市场产生影响,使我国经济产生不稳定,我认为我国相关部门应采取一定的限制措施以防范外部环境带来的潜在的金融市场风险,以保持我国经济市场的健康发展以及持续的稳定。

参考文献

[1]Franck.P.And Young,A.Stock price Reaction of Multinational Firms to Exchange Realignments[J].Financial Management,1972:66-73.

[2]Aggarwal.R.Exchange Rates and Stock Prices: A Study of the US Capital Markets under Floating Exchange Rates[J].Akron Business and Economic Review,1981,(fall):7-12

[3]吴照银.全球股市、汇市、商品市场联动性研究[J].中国证券期货,2009(1):56-61.

[4]彭民,孙彦彬,李凤升.美元指数对国际原油价格影响的实证分析[J].大庆石油学院学报,2010(12):96-99.