风险考量下的县域普惠金融发展问题研究

袁灏

摘 要:本文在分析普惠金融发展与金融风险之间关系的基础上,从金融服务范围和金融服务使用这两个角度出发,选择10个定量指标计算了河南省108个县(市)2009-2014年的普惠金融发展指数(IFI),并在此基础上建立实证模型来检验普惠金融发展与金融风险之间的关系。实证表明:普惠金融的发展能够显著降低金融机构不良贷款率,也就是说普惠金融发展对金融风险的降低作用要强于普惠金融发展对金融机构带来的风险增加。造成这种结果的原因主要包括财政配套的完善、人均储蓄的增加和县域生态环境的优化,这为普惠金融的可持续发展提供了实证支持。

关键词:普惠金融;金融风险;政策建议

中图分类号:F830.92 文献标识码:B 文章编号:1674-0017-2016(9)-0004-06

长期以来,城乡二元经济结构导致我国包括广大农村地区的县域金融市场发展水平落后于城市地区。发展普惠金融旨在通过完善金融基础设施,优化金融资源配置,向处于弱势地位的金融服务需求者(如贫困人口、偏远地区居民等)提供价格合理、方便快捷的金融服务,不断提高金融服务的可获得性和满意度。随着农村金融市场供给侧的改革和县域普惠金融的发展,农村金融资源配置得到进一步优化,形成农业银行、邮储银行、农信社、村镇银行等多层次的服务体系,涉农金融机构对“三农”支持力度不断提升。从理论上讲,经济与金融相互促进,相互影响,农村金融服务的可持续性与农村金融的承载能力戚戚相关。当前的研究普遍认为,因“三农”的天然弱质性,“三农”领域抗风险能力较差,那么普惠金融发展的过程,也是金融资源向“三农”领域配置的过程,普惠金融发展是否加大了金融风险?普惠金融发展是否可持续?显然弄清这些问题,对制定普惠金融发展政策,稳妥推进普惠金融发展,有重要的理论价值和现实意义。弄清普惠金融与金融风险的关系,对稳妥推进普惠金融发展具有重要意义。

一、引言

普惠金融(Financial Inclusion),又称包容性金融,是联合国于2005年在宣传推广小额信贷年时提出的,此后,普惠性金融的概念不断发展,普惠金融着重强调通过多种渠道,为社会所有群体提供金融服务,尤其是被正规金融体系排除在外的贫困和低收入人口,向其提供差别化的金融服务,核心是让所有人享有平等的金融权利。普惠金融概念被提出以来,逐渐受到国际社会关注,如国际上成立了G20普惠金融专家组织(FIEG)、普惠金融联盟(AFI)、全球普惠金融合作伙伴组织(GPFI)等组织或机构,专门推动普惠金融发展。我国普惠金融概念引入较晚,但民生金融的实践较早,特别在深化农村金融改革、金融扶贫等方面已进行了大量探索,这也为本文的实证分析提供了数据样本支撑。党的十八届三中全会明确提出加快发展普惠金融,2015年,国务院专门印发《推进普惠金融发展规划(2016—2020年)》(郑银发〔2015〕74号),标志着普惠金融已成为国家战略。

长期以来,现代金融在追求市场化效率和商业化利润的过程中,有三个突出问题亟待解决:一是金融如何普惠大众,使更多的人更多的县域能普惠于金融;二是金融如何为真正的贫困者服务,使金融成为贫困人脱贫致富的可靠支撑;三是金融如何为县域经济更好地服务,使金融更好地服务于农业、农村、农民、农民工,使之成為县域经济可持续发展的动力。这些突出问题导致我国包括广大农村地区的县域金融市场发展水平落后于城市地区,也决定了当前普惠金融发展的重点区域分布在县域,尤其是在县以下的乡村,显然选择对县域金融发展的普惠性状况进行相关分析,有利于对普惠金融现状有关基本研判。考虑到“三农”、小微企业、残疾人等普惠金融发展的重点领域抗风险能力差的现实,那么,在县域普惠金融发展过程中,金融资源的配置是否加大了金融风险1?应采取哪些科学对策?这是本文试图通过实证分析主要解决的问题。

二、文献综述

如何对普惠金融发展状况进行定量计算和评价,是研究普惠金融发展状况的一个重要问题。国外学者较早进行了探索,印度学者Sarma(2010)提出了普惠金融指数( Index of financial inclusion),这个指数吸收了普惠金融三个维度的信息:地理渗透性、使用效用性、产品接触性,从而提供了一个了比较综合的测度包容性金融的方法。Arora(2010)借鉴人类发展指数(Human Development Index),通过物理便利性、交易便利性和交易成本三个维度来比较不同国家之间金融服务可获得性的差异。Gupte.et(2012)在综合前人研究的基础上,综合考虑金融服务便利性和成本、金融服务使用状况等,对印度普惠金融发展情况进行了全面的分析。普惠金融全球合作伙伴(GPFI依据金融服务的使用情况、可得性及质量三个维度确立了29个指标。国内一些研究也对普惠金融发展状况进行了度量。王婧、胡国晖(2013),在运用变异系数法确定权重的基础上构建普惠金融指数,对中国普惠金融的发展状况进行了综合评价,认为现阶段中国普惠金融的发展虽历经波折但整体状况良好,同时,应采取加强交通基础设施建设、发展农业等弱势产业、缩小城乡收入差距、降低宏观金融政策调整频率等措施,改善金融、经济、社会各方面的状况,协同推进普惠金融的发展。焦瑾璞(2015)在借鉴国际经验的基础上,结合中国国情,在金融服务的“可获得性”、“使用情况”及“服务质量”三个维度下,建立包含19个指标的普惠金融指标体系,使用层次分析法确定指标权重,采集各省数据,计算2013年中国的普惠金融发展指数,对各省的普惠金融发展水平进行比较,是文献中首次对全国各地普惠金融发展水平展开了定量评估和实证分析的尝试。中国人民银行西安分行课题组(2015)结合县域发展实际,在“信贷+金融服务+宏观环境”三个维度下,建立包含45个指标的县域普惠金融发展评估体系,对陕西各县普惠金融发展水平进行评价,指出县域金融发展依然滞后,市场垄断程度高,竞争不充分,县域普惠金融发展的重点在县域非法人金融机构。本文根据数据可得性和研究需要,在对普惠金融发展的衡量上,借鉴了以上研究方法。

对普惠金融与金融风险的研究,一部分研究从农村金融风险入手讨论,如Douglas Graham(1998)对贫困国家研究,指出在产权制度上和发展规模仍然存在着很多缺陷,这些缺陷的存在最终导致了农村金融风险的产生,刘海潘等(2002)通过对农村和城市金諫风险所面临的不同环境进行比较,指出农村金融风险具有相对孤立性和信贷风险突出等,这些研究都是通过农村金融的风险高得出普惠金融引发金融风险的结论。而一部分研究则从另外方面得出普惠金融发展能有效降低系统性风险的结论,如舒尔茨(1964)强调小农的理性动机,认为农户相当于市场经济中的企业单位,按理性投资者的原则行事,因此,没有必要单独为其设计一套农贷制度安排,而只需将现在已经存在并很好地服务于现代经济的金融体系直接延伸到农村经济(张杰,2005),这意味着金融的普惠不会增强金融风险。周小川(2014)指出,除了少数特别贫困地区,大多数中国农村地区有能力也有必要支撑持续增长的、财务上健康、有活力的商业性金融的发展。陆磊(2014)认为普惠金融发展导致金融资源配置的集中度下降,能有效降低局部的外在冲击引发的金融风险。金融风险受区域发展状况、金融监管、政策配套、金融机构主体行为等多方面因素影响,不同地区可能存在不同的情况,那么,河南省普惠金融发展对区域金融风险产生什么样的影响?河南省对普惠金融发展可能产生的金融风险采用什么样的对策?本文试图通过实证分析给出结论。

三、实证分析

本部分拟通过从实证的角度来检验普惠金融发展对金融风险的实际影响。在分析思路上,首先度量出普惠金融发展情况,其次检验普惠金融发展与金融风险关系。

(一)普惠金融发展的度量

借鉴学者关于普惠金融指数中三个维度的信息:地理渗透性、使用效用性、产品接触性的思考,本文从金融供给和需求的角度,划分为金融服务的范围和金融服务的使用。具体来看,在供给端,考虑地理纬度的服务渗透性和人口纬度的服务可得性;在需求端,考察需求方对存款和贷款这种基本金融服务的使用情况。在此基础上,考虑到当前河南省县域金融发展以银行业金融机构为主体的特点,选择10个反映普惠金融发展状况的指标(见表1)。

为了构建普惠金融发展指数(IFI),需要对以上10个指标确定权重。为了更合理反映指标对普惠金融发展的影响,本文在分析不同赋权方法的基础上,参考王婧(2013)的计算方法,采用变异系数法来衡量不同指标的权重。

(二)模型构建

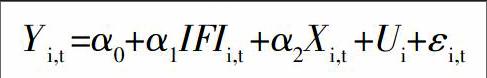

结合前文分析以及考虑到不同县域金融发展程度的不同,且考虑到时间因素,本文采用面板数据,并建立如下实证模型:

其中Y表示金融风险,用金融机构不良贷款率((Non-Performing Loan), npl)来反映,IFI为普惠金融发展指数(通过表1中衡量地理渗透性、使用效用性、产品接触性这三个维度的10个指标来计算)。

X表示其他控制变量,具体包括政府财政支出(rfin)、固定资产投资(rinv)、人均储蓄(lpersav)等。这里,用政府财政支出(rfin)反映政府对宏观经济的调控,政府财政支出越高、意味着政府稳增长的作用越强,经济趋于稳定,金融机构不良贷款率下降,用地方财政一般预算支出除以第二产业增加值的比例来衡量;用固定资产投资(rinv)对政府宏观经济调控的反映,发挥稳经济的作用,但是固定资产投资通常会对经济产生挤出效应,反而导致金融机构不良贷款率可能上升,最终对金融机构的风险影响不确定,用固定资产投资除以第二产业增加值的比例来衡量。用人均储蓄(lpersav)间接反映一个地区金融生态环境,在人均储蓄高的地方,人民对金融服务的理解更加深刻,对信用等也更加珍惜,不良贷款率,尤其是农户不良贷款率会下降,用地区储蓄存款余额除以地区人数,并取自然对数来计算。

(三)数据来源

本文选择H省108个县(市)为研究对象,时间跨度为2009-2014年,其中县(市)面积、地区人数、第二产业增加值、地方财政一般预算支出、储蓄存款余额、金融机构贷款余额、固定投资完成额、中学生在校人数等数据来源于《中国县(市)社会经济统计年鉴2010-2012年》、《中国县域统计年鉴2013-2015年·县市卷》,而县(市)银行业金融机構服务网点数、ATM机数、POS机数、不良贷款率等数据来源于中国人民银行郑州中心支行。

在获得数据后,首先计算普惠金融指数,表2为以年为单位计算的指标权重,从指标权重来看,在金融供给端,金融机构数量的增加对普惠金融发展指数的计算越来越重要,而POS机的普及也在不断拉低计算权重。而在金融需求端,存款占第二产业增加值的比重和人均贷款余额在计算普惠金融指数中所占的比重也在不断提高。

在计算权重后,通过归一化的反欧几里得距离计算出普惠金融发展指数(IFI),计算结果显示,在2009-2014年期间,河南省108个县(市)普惠金融发展指数(IFI)均不断提高,从0.1不断上升至0.4(见图1)。

(四)实证分析

在计算普惠金融发展指数(IFI)的基础上,对普惠金融发展与金融风险的关系实证,首先对变量进行描述性统计分析,见表3。

由于108个县(市)之间的情况不同,故考虑使用固定效应模型,采用传统的Hausman检验,结果显示也应用固定效应模型。同时为了比较不同模型间的差异,表4列出了混合回归、固定效应模型和随机效应模型的结果。

从模型估计结果来看,不管是混合回归模型、固定效应模型还是随机效应模型,普惠金融指数(IFI)对银行不良贷款率的影响都是负的,且在10%的水平上显著。从影响大小来看,IFI提高一个百分点,都能带来不良贷款率下降0.1个百分点,也就是说,金融机构普惠金融在县域的发展是对金融二元框架中正规金融的发展和补充,不断扩大正规金融的覆盖面,提高低收入者金融获得性,分享经济发展带来的福利增长,缓解农村金融供需矛盾,降低农村非正规金融风险的溢出效应,普惠金融对风险的降低作用更加明显。

此外,政府財政支出(rfin)对降低金融风险作用较为明显,每提高一个点,可以带来不良贷款率下降0.08个百分点,而固定资产投资(rinv)对金融风险的降低作用不明显,这也说明“看得见的手”在促进经济平稳发展的过程中,应该注意避免对民间投资的挤出效应。人均储蓄(lpersav)的提升对不良贷款率下降的促进作用明显,在1%的水平上显著性,间接反映金融可获得性提高后,河南省县域生态环境在不断优化,人们金融意识不断提高,能够有效降低金融机构不良贷款率。

四、结论与建议

尽管普遍认为“三农”领域较一般商业领域风险高,对“三农”、扶贫、县域的金融普惠更易带来高金融风险,但通过对河南省108个县(市)的分析,却得出与普遍认识相反的结论,即普惠金融的发展能够显著降低金融机构不良贷款率,降低金融风险,这表明普惠金融发展与金融风险上升并不是必然正相关关系。通过对河南省进一步考察发现,该省早在2012年就立足金融普惠理念,启动了“强农惠农农村金融创新、金融扶贫、小巨人企业融资培育、创业富民金融服务、保障性住房融资”五大民生金融工程,着力围绕政策联动、财税配套、金融创新、优化信用环境、完善金融基础设施建设、货币政策定向发力、差异化监管等重点领域,建立健全普惠金融发展的体制机制,特别是金融支持弱势领域的财政配套政策和农村产权要素盘活等措施日趋完善,针对薄弱领域的金融创新、金融基础设施建设、农村金融生态环境建设等取得实质性突破。换句话说,正是在农村金融发展、金融扶贫等工作推进中,风险防控措施的不断完善,在一定程度规避和降低了普惠金融风险,使得普惠金融的发展从总体上能够降低不良贷款率。显然,河南省108个县(市)金融机构风险的降低,是普惠金融发展与金融风险防控相互作用的最终结果。

因此,普惠金融实践中,仍然要坚持金融普惠和金融风险防控的统筹兼顾。一是持续推进农村普惠金融发展,让更多人拥有接受金融服务的机会和渠道,这也将更好地促进城乡统筹发展和金融机构业务发展;二是金融机构持续做好风险防控工作,特别注重完善内控制度,提高金融机构自身抗风险能力,确保信贷质量;三是优化金融生态环境。生态环境的改善一方面提高金融机构提供服务的积极性,利于提高普惠金融发展程度,另一方面也能使广大金融服务需求者提高认识,营造良好的信贷环境,进而降低金融风险。完善现行的征信体系应借助互联网的信用大数据,同时可以借鉴西方经验,提高征信数据的共享程度,降低信用数据的使用成本,最终实现降低普惠金融的交易成本和违约风险的目标。四是进一步完善配套的政策体系。充分发挥政策引导作用。用财政税收政策和货币信贷政策引导金融资源向农村地区聚集,充分发挥财政资金的杠杆作用,可以在新型农村金融机构设立初期对其进行一定补贴,并给予适当的税收政策优惠,帮助其发展。对农村普惠金融实行差别化的利率和信贷政策,进一步放开农村金融机构的贷款利率限制。五是大力发展涉农保险。建立对农业保险的再保险和巨灾风险的分担机制,不断促进农业保险品种的创新,因地制宜地开发不同种类的农业保险品种,以满足农业发展日益多样化的需要,降低保险成本。

参考文献

[1]Mandira Sarma. Index of Financial Inclusion, Discussion Paper in Economics,2010(10).

[2]Rashmi Umesh Arora.Measuring Financial Access,Griffith Business School Discussion Papers,2010(07).

[3]Rajani Gupte et al. Computation of Financial Inclusion Index for India,《Social and Behavioral Sciences》2012(37),133-149.

[4]杜晓山.小额信贷的发展与普惠性金融体系框架[J].中国农村经济,2006,(8):70-78。

[5]何大安.中国农村金融市场风险的理论分析[J].中国农村经济,2009,(7):59-67。

[6]焦瑾璞.构建普惠金融体系的重要性[J].中国金融,2010,(10):12-13.。

[7]焦瑾璞.中国普惠金融发展进程及实证研究[J].上海金融,2015,(4):12-22。

[8]王婧,胡国晖.中国普惠金融的发展评价及影响因素分析[J].金融论坛,2013,(6):31-36。

[9]吴晓灵.发展小额信贷 促进普惠金融[J].中国流通经济,2013,(5):4-11。

[10]杨瑾.县域普惠金融发展评估研究——基于陕西300家金融机构数据[J].西部金融,2015,(12):25-36。

[11]周小川.践行党的群众路线推进包容性金融发展[J].求是,2013,(18):11-14。

The Research on County-level Inclusive Finance

Development under the Consideration of Risks

——An Empirical Analysis Based on 108 Counties (Cities) in Henan Province

YUAN Hao

(1 Zhengzhou Provincial Sub-branch PBC, Zhengzhou Henan 450040;

2 Postdoctoral Station of Financial Institute of PBC, Beijing 100800;

3 Postdoctoral Workstation of Bank of Zhengzhou, Zhengzhou Henan 450046)

Abstract:Based on the analysis on the relationship between inclusive finance development and financial risk, the paper calculates the index of inclusive finance about 108 counties (cities) of Henan province from 2009 to 2014 by selecting ten quantitative indicators and from two angles of financial service scope and usage. And on the basis, the paper establishes an empirical model to test the relationship between inclusive finance development and financial risk. The results show that the development of inclusive finance can significantly reduce the rate of non-performing loans of financial institutions, which means the role of the inclusive finance development is to reduce the financial risk rather than increase the financial risk. The cause of this result mainly includes the perfect matching financial policy, the increase of per capita savings and the optimization of county-level ecological environment which provides the empirical support for the sustainable development of inclusive finance.

Keywords: inclusive finance; financial risk; policy suggestion

責任编辑、校对:张宏亮