中美风险投资机构管理资金问题的比较分析

隋振婥 刘倩倩

摘要:我国风险投资的兴起与发展具有自身的特点,其资金来源结构与以美国为代表的发达国家有很大的不同。笔者搜集了大量关于中美两国风险资金来源的现实资料,从风险投资资金来源的现状、风险资金总量、风险投资机构基金规模三个方面对中关两国的风险投资机构管理的资金问题进行了对比分析,并给出了促进我国风险投资业发展的相关建议。

关键词:风险投资;资金来源;中关;比较

中图分类号:F830.593 文献标识码:A

文章编号:1005-913X(2017)01-0120-02

一、中美两国风险投资市场中资金来源比较

我国风险投资的兴起是一种自上而下的政府行为,是政府基于推动技术创新、加快科技成果产业化的目的提出来的,具有浓厚的政府色彩。因此,在相当长的时间里,我国的风险投资机构多为各级政府主导设立,风险投资资金主要由政府部门提供,具体的资金来源渠道包括政府财政拨款、银行贷款及国有企业的投入等。

我国风险投资的主要资本来源可以划分为以下五类:一是政府风险资金,包括政府和国有独资企业投资机构的资金;二是企业风险资金;三是外资机构风险资金;四是金融机构风险资金,包括银行、证券机构、保险公司和信托投资机构等非银行金融机构提供的资金;除上述资本来源以外的风险资金归于其他类型。2010年我国风险资金的具体来源为:政府出资占17.3%、国有独资投资机构资金占20.3%,未上市公司的資金为33.3%,个人出资14.9%,外资投资3.9%,上市公司资金比例2.4%,事业单位资金为1.2%,银行出资1.2%,非银行金融机构出资2.9%,其他资金来源占2.5%,政府和国有独资投资机构的资金是我国风险投资主要的资金来源。

而依据美国风险投资的成功经验来看,风险投资应该以追逐高额风险投资利润的个人资金、企业资金为主体。以风险投资发展迅速的1980年和2002年为例,美国1980年风险投资资本来源构成为:公司18.%,个人家庭17%,养老基金29%,国外资金8%,赠予和基金15%,银行和保险公司13%;2002年的数据则为:公司4%,个人家庭11%,养老基金40%,国外资金1%,赠予和基金21%,银行和保险公司23%。从中可以看出,来自养老基金、个人和公司的资金是美国风险投资主要的资金来源。

二、中美两国风险投资资金总量的比较分析

政府资金主导模式在我国风险投资业的发展初期确实起到了一定的作用,但是我国风险投资资金来源渠道的这种特殊性限制了风险投资资金总量的增加。因为中央政府和地方政府面临着资金和政策上的各种压力与限制,政府风险资金相对有限,由政府出资的风险投资机构不能满足市场上高新技术产业和其他具有发展潜力的传统产业发展对风险资金的需要。

在政府发展高新技术产业的政策推动之下,20世纪九十年代一批具有政府背景的风险投资机构先后在我国建立起来,比较有影响力的有:1992年沈阳市科委领导的沈阳市科技风险开发中心;1993年由浙江省科委和财政厅领导的浙江省科技风险投资公司;上海市科委领导的上海创新科技集团公司;1995年深圳市科委领导的深圳高新技术产业投资服务有限公司;天津市科委领导的天津科技发展投资总公司;1998年北京市政府领导的北京高新技术投资股份有限公司等。1999年至2010年我国风险投资机构管理的资本总额分别为306.2亿元、5 12亿元、619.3亿元、688.5亿元、616.5亿元、617.5亿元、631.6亿元、663.8亿元、1112.9亿元、1455.7亿元、1605.1亿元、2406.6亿元。

而美国1999年至2010年风险投资机构管理的资本总额则分别为1409亿美元、2203亿美元、2553亿美元、2567亿美元、2575亿美元、2649亿美元、2711亿美元、2828亿美元、2596亿美元、2067亿美元、1787亿美元、1767亿美元。

可见,自1999年以来,我国风险投资机构管理的资本总额一直在增加,其增长率呈现出阶段性的波动态势;由于国内经济环境的影响,美国风险投资机构管理的资本总额自2008年开始有所下降,但在风险资金的绝对数量方面还是远远超过中国,中美两国风险投资机构在所管理的风险资金总额上还有很大差距。

三、中美两国风险投资机构的基金规模比较

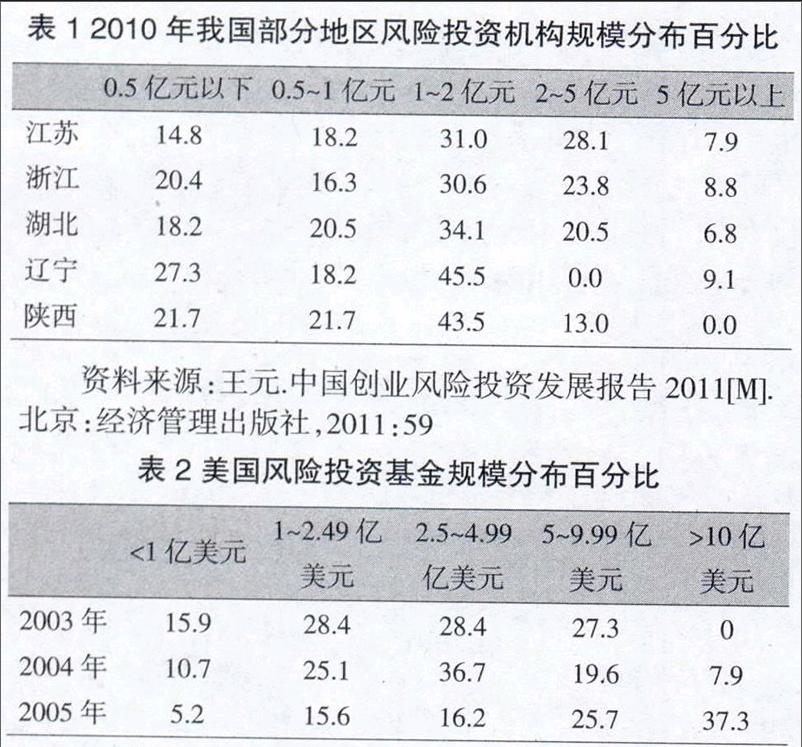

我国的风险投资资金来源大多有政府背景,这一方面限制了我国风险投资的资金总量,另一方面也使得我国风险投资机构的规模偏小,表1给出了2010年我国部分地区风险投资机构的基金规模。从中可以看到,我国不同地区风险投资机构的规模分布不尽相同,整体上以规模在1~2亿元之间的居多,江苏、浙江、湖北、辽宁、陕西各省均在此列。而美国自2003年以来,风险投资机构的规模主要分布在2.5~4.99亿美元区间,远远超过我国风险投资机构的基金规模,并且随着美国风险投资的发展。风险投资机构的规模还有越来越大的趋势,如表2所示。

四、总结

本文搜集了大量关于中美两国风险资金来源的现实资料,从风险投资资金来源的现状、风险资金总量、风险投资机构基金规模三个方面进行了对比分析。以美国为代表的发达国家的经验表明,风险投资若想取得良好的发展,必须具备一定的基金规模,而我国当前风险资金的主要来源依然是政府和国有企业的资金,而不是追求高额风险投资收益的个人资金和企业资金,这种不合理的风险资金供给结构影响了我国风险资金总量的增加,也使得我国风险投资机构的基金规模偏小,不利于我国风险投资发展和对新兴企业科技创新活动的支持。

为促进我国风险投资业健康发展,真正为高新科技的新兴企业发展提供资金支持,首先必须改变我国风险投资资金的来源结构,不能单纯的依靠政府投资,而是应该不断加大个人资金和企业资金的数量;其次,由于风险投资的投资对象主要是高新科技产业,与传统产业相比具有较大的技术风险和市场风险,其建立与发展的条件更为苛刻,所需的资金水平也更高,应该保证风险投资机构的资金总额;最后,由于风险投资一般是一个多阶段的投资过程,必须保证一定的资金规模才能有效的进行后续融资,应该加大风险投资机构的基金规模。

[责任编辑:谭志远]