全面“营改增”对房地产企业的影响及建议

何泽慧+孙国萍+袁梅+林诗慧

【摘要】2016年5月1日起国家推行全面“营改增”,这是我国结构性减税和产业结构优化的重大举措。而房地产企业也成为“营改增”的重点行业。理论上来说,国家实行全面“营改增”后,房地产企业税务系统将更加完善,重复征税的问题也将有所改善,但是这只是理想化的想法。在实际实施过程中“营改增”究竟会使企业税负减少还是增加取决于很多客观因素,例如:企业内部控制较差,不能及时取得供应商的增值税专用发票或房地产企业聘用大量农民工无法取得增值税专用发票等问題。为了研究“营改增”对房地产企业税赋的影响,我们将选取房地产行业代表性公司,通过财务报表分析的方式对比分析其实行“营改增”前后的资产负债,经营成果和现金流量情况,进而对“营改增”给房地产企业的收益、成本和利润所带来的影响进行研究,并针对研究结果提出建议。

【关键词】营改增;房地产;财务分析;资产负债;经营成果;现金流量;对策

一、“营改增”对房地产业带来的变化

自2016年5月1日起推行全面“营改增”以来,房地产业受到的最大影响无疑是重复征税的问题得到解决,并且,在“营改增”政策中,有两大亮点与房地产业的财务、税务制度息息相关:一是允许开发商将销售项目取得的全部价款和价外费用扣除土地成本的差额作为销售额;二是不动产可以分2年纳入一般纳税人进项税抵扣。

理论上来讲,这一政策传递出房地产业税负整体倾向于减轻趋势的信息,同时也进一步对规范房地产企业经营流程、财务核算产生了积极影响,从宏观来看,房地产企业资产结构得到调整,为商业地产的去库存化提供了保障。但与此同时,“营改增”政策也不可避免的带给房地产业一定的税收风险。首当其冲的就是企业的财务核算流程会因政策的变动而面对诸多现实问题,财务工作者面临的问题也同样具有多样性,主要涵盖了新旧税制的接洽、税收政策的改变、一系列业务的处理和税务核算的转化等。其次,房地产行业产业链较长,上下游企业的衔接容易出现疏漏,很有可能出现开发成本或难以取得增值税专用发票,建筑业税负转嫁等问题都有可能导致该行业税负增加。这些都使房地产业面临较大的税务风险。

二、房地产业代表性企业财务指标分析

企业税负是“营改增”对房地产企业最直接的影响对象,而企业的税负又与利润有着紧密的联系,无论是税负还是利润均是企业关键性的经营性财务指标。透过财务报表,我们可以对这些指标的变化有一个清晰的了解。另外,指标的改变对企业财务活动也有着深远的影响。举个例子来说,企业可以通过分析近阶段的财务数据,尽可能的挖掘出可能发生的财务风险,进而在后续的工作中采取强有力的管控措施,将财务风险扼杀在摇篮中,以便确保企业财务管理活动的顺利性与有效性。由此可见,应以房地产企业相关财务指标为视角,对“营改增”给房地产企业财务带来的影响进行分析,接下来,笔者就对房地产企业具有代表性的财务指标进行分析。

(一)资产负债分析

一般来讲,房地产业总资产中,固定资产所占的比重较大,因此,当企业的固定资产发生变化,企业资产总额也可能会受到较大影响,从而出现显著改变,进而影响到企业资产负债表的数据变动。

对房地产业而言,在“营改增”之前一直存在着显著的重复征税问题。这主要是因为,适用于营业税的房地产业上游企业(如建筑安装业),其在施工阶段所购买的材料中已包含了增值税,但这一购进增值税的进项税额无法在之后的销售或者出租环节抵扣,而是作为成本中存在于之后的房地产价格中,在房地产销售或者出租时被再次征收营业税。而在“营改增”之后,在购入固定资产的过程中,可以以其获取的相应增值税专用发票为依据来扣减进项税额,使固定资产入账价值得以降低,进而让企业总资产处于显著下滑的态势。倘若在企业负债处于平稳状态的基础上,企业资产总额出现下滑,那么企业的资产负债率就会相应的有所提升,这样一来,企业所承担的财务风险就更大。

从房地产业代表性企业的资产负债率来看,基本符合上述所分析的客观规律,但保利地产和华夏幸福两家企业却出现了截然相反的结果。因此,选取这两家公司资产负债表中变动较大的项目进行下一步分析,项目包括:长期股权投资、固定资产、无形资产。对这些项目变动率的对比如表2。

从表2来看,长期股权投资和无形资产的变动率远高于固定资产变动率,导致这两家公司与预测的情况不相符。由此可以看出,虽然“营改增”之后房地产企业所面临的财务风险有上升的趋势,但具体落实到每一个企业,还需要针对不同的企业情况做进一步分析。

(二)经营成果分析

从税收角度而言,在实行了“营改增”之后,包含在收入中的增值税额在房地产企业确认收入时被剔除,因此,受税收成本上升影响,同未改革之前相比,企业的营业收入降低了。其次,营业成本的上升也是房地产业的普遍趋势,建筑业作为房地产链条前端的一员,其纳税机制同样由营业税改为增值税,其承担的税负比之前高,根据税负转嫁原理,无疑也会使得房地产企业相应增加。营业收入的减少,营业成本的增加,造成房地产企业的利润下降。

但实际分析10家房地产企业营业利润后,大部分企业的营业利润状况还是比较乐观的,这主要是由于2016年初起全国房价呈现同比普涨态势。以碧桂园为例,2016年碧桂园毛利同比增长率为9.58%,从其合同销售额来看,2016上半年同比增长130%,广东、江苏两个地区为成交量较高的两个地区,东莞、南京、苏州等城市房价同比增长30%以上,这使得碧桂园营业利润有大幅度的增加。

综上,虽然房地产企业营业利润会受税收制度改革影响而有一定幅度的下降,但其整体利润还受到房屋销售价格、房地产开发投资额等多因素影响,具体情况还需要具体分析。

(三)现金流量分析

“营改增”对房地产企业的现金流量主要有以下两个方面的影响。

一是房地产企业向上游企业索取增值税发票时可能会有阻力,无法及时取得发票,进而影响到进项税额的抵扣。企业的经营性现金流量支出出现了上升态势,那么企业就很容易出现资金断腿的现象。二是因为房地产企业按项目分类的生产经营模式,其项目资金中包含了大量的预收预付款项,这些款项待项目建设完成后开始结算,同时,务必要确认收入后,才可以抵扣进项税款。房地产企业先缴纳了增值税销项税,才能获取可以扣的进项税,无疑增加了其增值税成本。因此,受“营改增”影响,房地产企业的现金流量在一定程度上会呈现减少的趋势。

从表中可以看出,企业经营活动现金流量有减少的趋势,但房地产企业为降低税收成本,增加足够的现金流量,其投资活动现金流量和筹资活动现金流量都普遍呈现上升趋势,基本上房地产企业都留有一定的现金流量维持。

(四)税负影响分析

在“营改增”政策实行以前,房地产企业所售出的房产要以5%这一税率标准来缴纳营业税,是营业税“销售不动产”稅目。“营改增”政策实施后,在增值税方面,房地产企业的身份转变为一般纳税人,其在缴纳增值税的过程中,要以一般税率为标准,应交销项税额与可抵扣的进项税额相减得到的结果就是其应该缴纳的增值税。

1.测算模型

本文主要依托简化计算法,利用营业收入的金额来对应缴纳的增值税销项税额进行测算,并以营业成本为基础,对企业的进项税可抵扣金额进行预估。因建筑安装成本在房地产行业可抵扣进项税额中占据较大的比重,因此,选择用建筑业的增值税率作为房地产上游行业整体的增值税税率。

2.样本选择

本文甄选排名在前20名的房地产上市企业作为研究对象(按营业收入排名),对其2016年的年中财务报告进行整合分析,测算统计出其营业收入、营业成本等指标。

综上,本文的分析仅限于房地产企业的销项税率和进项税率均为11%,且完全可以抵扣时房地产税负的变化趋势。

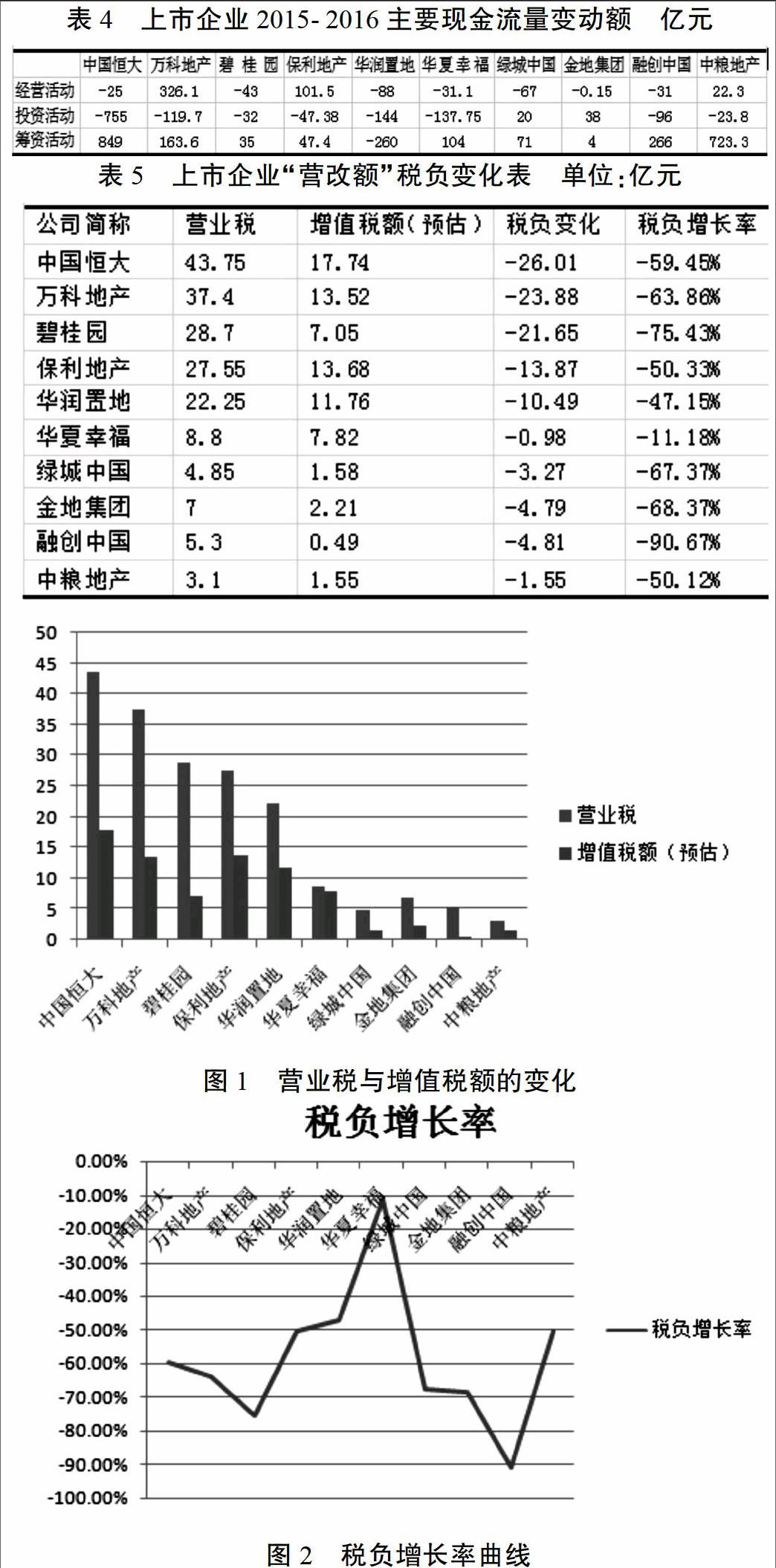

测算结果表明,房地产行业增值税率为11%,上游企业的增值税率为11%时,所有被选房地产企业,税负都明显减少。图1中,同样10家上市公司的预估增值税都要比实际缴纳的营业税低;从图2能看到,所有企业的税负增长率都是负数,可以预估到这种假设下“营改增”的改革将会导致企业税负的减少。

(五)小结

本章主要对“营改增”给房地产企业具有代表性的财务指标带来的影响进行分析。首先,从资产负债表的角度来说,主要对存货、固定资产和应交税费这三个科目产生影响;从运营成果的角度来说,主要对主营业务收入、主营业成本产生影响;从现金流量表的角度来说,主要对运营活动、资金筹措活动等产生影响。其次,以税负为视角来进行分析,选取10家房地产上市企业作为研究对象,对其2016年年中财务报告进行统计分析,得出结果:房地产行业增值税率和上游企业增值税率均是11%时,所有研究对象的税负都呈现下滑的趋势,同时,包含中国恒大、万科地产等十家上市企业的预估增值税均低于实际缴纳的营业税,再加上全部研究对象的税负增长率都是负值,因此,“营改增”政策的落实会使企业税负得以降低。

三、建议及对策

“营改增”政策实施的初衷是遏制重复征税现象的出现,不断使增值税链条得以完善,彻底缓解企业的税负压力。为了确保“营改增”在房地产行业中改革的顺利性,本文结合上文的分析,认为应做好以下工作。

(一)提高财务人员水平

“营改增”对企业账务处理流程提出了新的挑战,倘若财务工作者的业务素质和职业涵养跟不上,那么在税收政策内涵理解、相关业务的会计核算等方面都会非常吃力,进而极易滋生出财务核算不精准、纳税申报不规范等问题。因此,企业需要对财务人员进行培训,帮助财务人员尽早适应新税制,及时掌握新税收政策相关知识,只有这样,才能不断提高企业财务管理水平。

(二)完善票据管理机制

“营改增”增加了对房地产企业增值税发票的管理要求,为确保增值税抵扣链条的完整性,需要企业选择具有相应资质的上游企业以获取合格的增值税发票,减少因不能抵扣税款带来的损失。增值税发票进入企业之后,企业也需要建立相应的增值税保管制度,加强对票据的管理,以避免不必要的损失。

(三)加强企业内部控制

税制改革增加了房地产企业的税收成本,对房地产企业提出了更高的内部管理要求。房地产企业需要根据自身的经营状况,合理进行财务制度的规划,摒弃传统管理模式中的漏洞,向其他企业学习先进管理经验。房地产业需要不断健全企业管理体制,完善内部控制体系,提高企业的监控水平,才能实现企业战略发展的目标。

纵观我国税制改革的历程,不难发现,“营改增”无疑是我国近几年结构性减税的一大创举,更是经济转型的新起点。在经济改革的新时期,房地产企业应该积极主动做好税务筹划,加强内部控制,迎接挑战,才能迎来行业的可持续发展。

参考文献:

[1]彭晓洁,肖强.“营改增”对房地产企业税负的影响预测[J].财会月刊,2014,22:55-59

[2]沈琼.“营改增”对房地产企业的影响及对策[J].中国商论,2015,11:150-152

[3]张印.“营改增”对房地产企业的影响及对策分析[J].财经界(学术版),2016,02:278+280

[4]赵军平.新形势下建筑企业的资金管理初探[J].中国管理信息化,2012,16:15-16

[5]孙美雅.“营改增”对建安企业的影响[J].会计师,2012,21:14-15

[6]朱陶萍.村(居)委会涉税业务的探讨[J].齐鲁珠坛,2011,02:58-59